В 2022 году на рынке сельхозтехники России появились трудности с отсутствием необходимых для производства комплектующих, которые до санкций ввозились в Россию преимущественно из стран ЕС. Объемы производства в первом полугодии прошлого года упали, но за год рынок начал восстанавливаться: был увеличен объем поставок, например, из КНР и Аргентины, а также налажено отечественное производство. Как справляются отечественные производители сельхозтехники с изменившейся ситуацией на рынке?

В первое звено агропромышленного комплекса входят обслуживающие отрасли, которые, в частности, занимаются производством сельскохозяйственной техники и техники для пищевой промышленности, а также сельскохозяйственным строительством. Считается, что именно обслуживающие отрасли АПК определяют индустриализацию и интенсификацию производства.

Виды сельскохозяйственной техники:

-

Уборочная техника (например, зерноуборочный комбайн). Используется для очистки зерен сельскохозяйственных культур. Такие комбайны имеют один из трех видов молотильного аппарата: аксиально-роторный, штифтовый и бильный.

-

Тракторы. Подразделяются на несколько типов: для лесного хозяйства, для виноградарств, для садовых работ, мини-тракторы и т.д.

-

Опрыскиватели

-

Посевная техника. К этой категории относятся сеялки, накопительные баки, бункеры.

-

Почвообрабатывающие машины. Такая техника применяется для глубокой вспашки, поверхностной обработки, уплотнения почвы, ее рыхления и т.д.

-

-

Кормозаготовительные машины. Заготовка кормов для крупного рогатого скота и других животных происходит с использованием ворошилок, валкообразователей, косилок, пресс-подборщиков.

Ситуация на российском рынке сельскохозяйственной техники

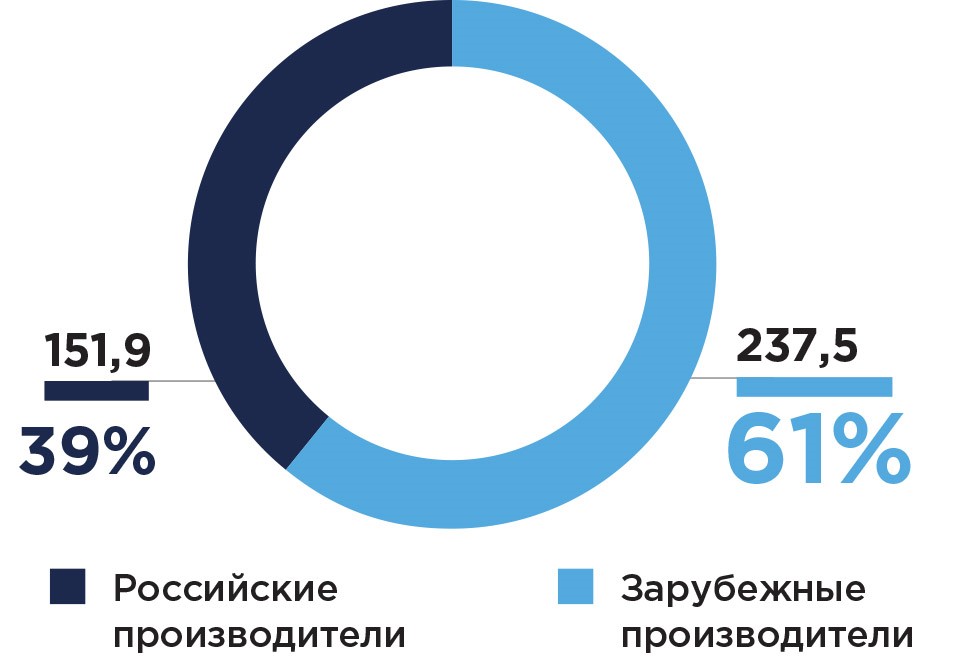

По итогам 2022 года доля сельскохозяйственной техники отечественного производства в России увеличилась до 61%. В 2013 году доля составляла 24%, в 2019 — 54%, в 2020 — 58%, а в 2021 — 51%. Представителями Минпромторга был отмечен и рост доли российского пищевого оборудования на внутреннем рынке — до 55% в 2022 году (в 2014 году находилась на отметке в 12%). Объем рынка сельхозтехники России в 2022 году оценивается в 389,4 млрд рублей. Это на 0,4% ниже показателя 2021 года.

Рис. 1. Объем рынка сельхозтехники в России, 2022 г., млрд руб и %

Источник: Росспецмаш

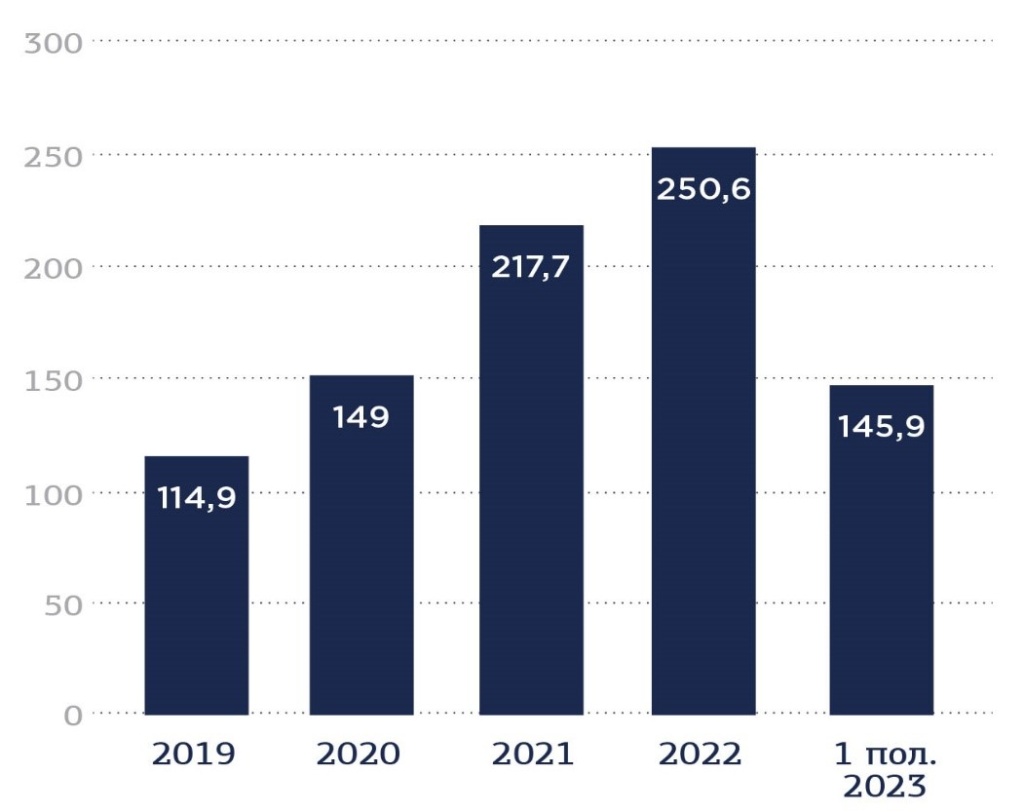

Причем за последний год увеличение доли российской техники внутри страны объясняется, в частности, сокращением общего объема оборудования. Так, как отмечает первый зампредседателя комитета Совета Федерации по аграрно-продовольственной политике Сергей Митин, парк сельхозтехники сокращается быстрее, чем пополняется: например, парк тракторов сократился с 600 тыс. машин до 400 тыс. При этом объем производства отечественной сельскохозяйственной техники в денежном выражении продолжает расти. Так, в 2022 году объем более чем в два раза превысил показатель 2019 года — 250,6 млрд рублей против 114,9 млрд рублей.

Рис. 2. Объем производства отечественной сельскохозяйственной техники в денежном выражении, млрд руб

Источник: Росспецмаш

За первое полугодие 2023 года производство сельхозтехники в России выросло на 17,2% относительно аналогичного периода прошлого года: его объем составил 145,9 млрд рублей. Что касается продаж на внутреннем рынке, то они увеличились на 8,7% — до 124,4 млрд рублей. Объем же экспортных поставок изменился незначительно — составил 10,1 млрд рублей (-1% относительно января-июня 2022).

Очевидно, что рост объемов производства в денежном выражении связан с повышением себестоимости производства сельскохозяйственной техники, в особенности в 2023 году. На что, в свою очередь, влияют удорожание логистики и комплектующих. И если в денежном выражении производство растет, то в физическом эквиваленте, наоборот, в некоторых категориях техники можно наблюдать снижение объемов производства. Например, в первом полугодии текущего года отечественными производителями было выпущено на 27,1% меньше сеялок (2759 шт.), на 28,4% меньше борон (2623 шт.), на 20,4% меньше плугов (1560 шт.), на 3,8% меньше тракторов (2868 шт.). Однако положительная динамика наблюдалась в таких категориях техники, как зерноуборочные комбайны (на 32,6% до 3171 шт.) и самоходные кормоуборочные комбайны (на 38,8% до 204 шт.).

Рис. 3. Динамика объемов производства категорий сельхозтехники в первом полугодии 2023 (относительно первого полугодия 2022), шт.

Источник: Росспецмаш

Во многом увеличение объемов выпуска некоторых категорий техники объясняется низкой базой 2022 года. Если сравнивать количество самоходных кормоуборочных комбайнов и зерноуборочных комбайнов, выпущенных в текущем году, с объемами выпуска аналогичных видов техники за первую половину 2021 года, то положительной динамики не будет. Окажется, что объемы производства лишь вышли на уровень 2021 года.

Импорт сельхозтехники

Несмотря на постепенное развитие отечественных производителей сельхозтехники, объем ввозимого оборудования для отрасли также растет. Всего за первое полугодие 2023 года в Россию был ввезен объем сельскохозяйственной техники, который оценивается в 1,349 млрд долл. США. Крупнейшими импортерами для России являются Германия (433,57 млн долл. США и 32,2% в структуре импорта), Китай (279,15 млн долл. США и 20,7%), Голландия (78,55 млн долл. США и 5,8%), Бразилия (69,05 млн долл. США и 5,1%).

Таблица 1. Структура импорта сельскохозяйственной техники в Россию по странам происхождения, $ и % (1 пол. 2023)

|

Страна происхождения |

Январь-июнь 2023 |

|

|

Германия |

433 568 485 |

32,2 |

|

Китай |

279 149 005 |

20,7 |

|

Голландия |

78 545 126 |

5,8 |

|

Бразилия |

69 047 268 |

5,1 |

|

Италия |

65 995 836 |

4,9 |

|

Франция |

63 981 026 |

4,7 |

|

Турция |

60 604 626 |

4,5 |

|

США |

40 782 033 |

3,0 |

|

Европейский Союз |

30 264 358 |

2,2 |

|

Польша |

27 364 938 |

2,0 |

|

Чехия |

27 022 741 |

2,0 |

|

Бельгия |

24 043 089 |

1,8 |

|

Австрия |

18 915 079 |

1,4 |

|

Испания |

15 564 825 |

1,2 |

|

Канада |

10 268 315 |

0,8 |

|

Финляндия |

9 880 835 |

0,7 |

|

Венгрия |

8 472 748 |

0,6 |

|

Великобритания |

8 231 421 |

0,6 |

|

Словакия |

8 141 225 |

0,6 |

|

Индия |

7 353 083 |

0,5 |

|

Прочие |

61 345 044 |

4,7 |

|

Итого |

1 348 541 106 |

100 |

Источник: Росспецмаш

В общем, за первые шесть месяцев 2023 года поставки тракторов зарубежных брендов (стран дальнего зарубежья) в годовом выражении увеличился в 1,6 раза — до 9804 шт. Сегмент российского рынка, который освобождается из-за сокращения поставок из стран ЕС, постепенно занимает преимущественно Китай. КНР является вторым по величине импортером сельхозтехники в Россию (по данным за январь-июнь 2023 года) и занимает 20,7% в структуре импорта — страна ввозит технику на 279,15 млн долл. США. Также Китай в текущем году является главным поставщиком тракторов на территорию Российской Федерации. Его доля в импорте тракторов в Россию составляет 65,7% — что равняется 168,61 млн долл. США в денежном выражении.

Таблица 2. Структура импорта тракторов в Россию по странам происхождения, $ и % (1 пол. 2023)

|

Страна происхождения |

Январь-июнь 2023 |

|

|

Китай |

168 611 068 |

65,7 |

|

Германия |

26 478 688 |

10,3 |

|

США |

17 609 609 |

6,8 |

|

Франция |

12 089 198 |

4,7 |

|

Австрия |

10 320 024 |

4,0 |

|

Индия |

5 705 644 |

2,2 |

|

Турция |

5 198 131 |

2,0 |

|

Великобритания |

4 241 143 |

1,6 |

|

Финляндия |

2 732 445 |

1,1 |

|

Япония |

2 497 380 |

1,0 |

|

Италия |

1 380 587 |

0,5 |

|

Узбекистан |

294 625 |

0,1 |

|

Корея |

111 731 |

0,04 |

|

Итого |

257 270 273 |

100 |

Источник: Росспецмаш

Стоит отметить, что КНР последние несколько лет наращивала объемы поставок сельхозтехники в Россию. Так, по данным ВЭД РФ, в 2020 году было поставлено 945 тракторов, в 2021 — 1839 ед., в 2022 — 4883 ед. Таким образом, в период с 2020 по 2022 гг. ввоз тракторов в страну из КНР увеличился в 5 раз.

Таблица 3. Динамика импорта китайской тракторной техники в РФ по конкурентным нишам, 2020-2022, шт.

|

|

|

12 мес. 2020 |

12 мес. 2021 |

12 мес. 2022 |

|

От 40<150 л.с. |

Ниша конкуренции ОАО «МТЗ» |

925 |

1812 |

3809 |

|

От 150<250 л.с. |

Ниша конкуренции западных производителей |

20 |

27 |

1012 |

|

От 250<500 л.с. и более 500 л.с. |

Ниша конкуренции АО «ПТЗ» и Buhler |

0 |

0 |

62 |

|

Итого: |

|

945 |

1839 |

4883 |

Источник: база данных ВЭД РФ, Агроинвестор

Но необходимо учитывать, что с территории Китая в Россию поставлялась и техника западных компаний: например, тракторы John Deere, Massey Ferguson, Deutz-Fahr, Case IH — с общим объемом в 428 единиц в 2020 году, 774 — в 2021 и 227 — в 2022. Поэтому, если рассматривать поставки из КНР только тракторов китайских брендов, то окажется, что в период с 2020 по 2022 гг. их импорт в Россию возрос не в 5, а в 9 раз —с 517 до 4656 единиц техники.

С учетом того, что российский рынок сейчас нуждается в тракторах повышенной мощности, китайские компании работают над налаживаем производства и поставок машин мощностью более 250 л.с. Согласно данным ВЭД РФ, до прошлого года Китай не занимался импортом такой техники в Россию, а в 2022 году поставил в РФ 62 единицы такой техники (включая ввоз западных брендов). Ожидается, что производители сельхозтехники из Китая будут выходить в сегмент производства и поставок машин мощностью более 250 л.с. достаточно резко в текущем году, а также и в последующих.

В марте 2023 года для российских аграриев был запущен официальный сайт одного из крупнейших китайских производителей сельхозтехники Zoomlion. В частности, Zoomlion планирует наладить производство тракторов мощностью 260 л.с., а также специально для российского рынка разрабатывает новый трактор мощностью 300-400 л.с. Компания рассматривает российский рынок в качестве ключевого.

Помимо Китая на российский рынок выходит аргентинский бренд сельхозтехники PAUNY, дистрибьюцией которого занимается компания Optitech Agro (бывший партнер американского AGCO в России). Аргентинская компания (так же, как и бренды из Китая) рассматривает российский рынок в качестве ключевого. PAUNY планирует закрыть весь мощностной диапазон тракторной техники: если китайская техника пока что помогает закрыть потребность российских аграриев в технике мощностью до 260 л.с., то именно за счет аргентинской техники планируется обеспечить отечественное сельскохозяйственное производство тракторами более высокой мощностью — 310 и 370 л.с.

Как заявляет Гендиректор Optitech Agro Татьяна Фадеева, модели из Аргентины подходят для работы в технологии no-till — метод работы, при котором почва подвергается минимальной обработке и не происходит глубокого дискования. Непосредственно в Аргентине по такой технологии выполняется 95% работ. В России такой метод только развивается: в 2016 году таким способом обрабатывалось 5% земель, а в 2023 — 12%. Optitech Agro делает ставку на дальнейшее распространение технологии no-till в России, поэтому и занимается ввозом сельхозтехники PAUNY в Россию. Первые такие тракторы начнут тестироваться в РФ этой осенью.

Ключевые проблемы отрасли сельхозтехники

Объективный дефицит комплектующих и недостаточная локализация производства — основные проблемы, с которыми столкнулись производители сельхозтехники. В 2023 году зависимость российских предприятий по производству сельхозмашин неоднородна и колеблется в диапазоне от 70 до 98%. Например, импортозамещение на производстве компании «Ростсельмаш» по деталям и узлам составляет 94%. Также в компании почти на 100% перешли на использование отечественных моторов на комбайнах. Ключевые поставщики двигателей — КАМАЗ и ЯМЗ. При этом в России не налажено производство высокомощностных тракторов: их в основном привозят из Аргентины (мощностью до 370 л.с.) и Китая (мощностью до 260 л.с.).

С января 2020 года для производителей сельскохозяйственных тракторов действует балльная система локализации. Баллы начисляются за компоненты и технологические операции, совершенные на территории РФ. Для получения государственной поддержки для поставки продукции на экспорт производителю нужно с 2022 года иметь 30% баллов от максимального значения, с 2024 года — 40%. Чтобы участвовать в программе повышения конкурентоспособности (Постановление № 191) на данный момент нужно набрать 30%, с 2024 года — 35%. Для получения господдержки этот порог в 2020 году составлял 45% — далее он начал повышается на 5 п.п. каждый год. Также стоит отметить, что доля российской техники в таких категориях, как зерноуборочные комбайны и энергонасыщенные тракторы, достигают 70% и 90% соответственно.

В текущем же году рассматривается инициатива по введению схожих правил локализации для других видов сельхозтехники (в частности, проект «О внесении изменений в приложение к постановлению Правительства Российской Федерации от 17 июля 2015 г. № 719»). Проект Минпромторга пока не дошел до стадии рассмотрения в Правительстве РФ.

Новые правила (если будут введены) коснутся следующих видов сельхозтехники:

-

почвообрабатывающая и посевная техника;

-

кормозаготовительная и животноводческая техника;

-

мелиоративная техника (дождевальные машины);

-

-

навесные жатки для уборки зерновых, масличных, бобовых, крупяных культур и кукурузы, трав, силоса и соломы;

График локализации производства сеялок предполагает, что до конца 2024 года для получения господдержки нужно набрать 40% баллов, с 2025 года — 50%, с 2026 — 60%, с 2027 — 70%, с 2028 — 85%. Сеноуборочные машины должны иметь до 31 декабря 2024 года 50% баллов, с 2025 года — 60%, с 2026 — 70%, с 2027 — 80%, с 2028 — 90%. Таким образом, к концу текущего десятилетия ожидается доведение доли локализации производства сельхозтехники до уровня в 90%.

Так, в 2023 году компания OPTITECH AGRO объявила о намерении локализовать производство тракторов HANWO (Китай) в России. Первой моделями тракторов HANWO, которые выпустят в России, станут ANTARES, ALCOR, ALTAIR и ATLAS мощностью от 90 до 260 л.с. Сборочная линия будет располагаться на заводе ГОЛАЗ в Московской области. Первые такие тракторы собираются начать выпускать уже с октября 2023 года.

Стоит отметить, что еще одной проблемой, с которой столкнулись российские аграрии в 2023 году стали цены на сельхозтехнику и как следствие падение спроса на нее. Из-за роста цен на технику для АПК и со снижением доходности агробизнеса по причине пониженных цен на сельхозпродукцию отмечается падение спроса на сельхозмашины и оборудование в России. Так, предполагается, что за первое полугодие 2023 года спрос (а следовательно, объем закупок) сократился на 25%. Очевидно, что на ситуацию влияет и изменение стран-импортеров, поставляющих сельхозтехнику в Россию. По данным Минсельхоза, стоимость отечественных сельхозмашин к весне 2023 года за год выросла на 30-50%. Поэтому меры для повышения спроса на продукцию и регуляции цен разрабатываются.

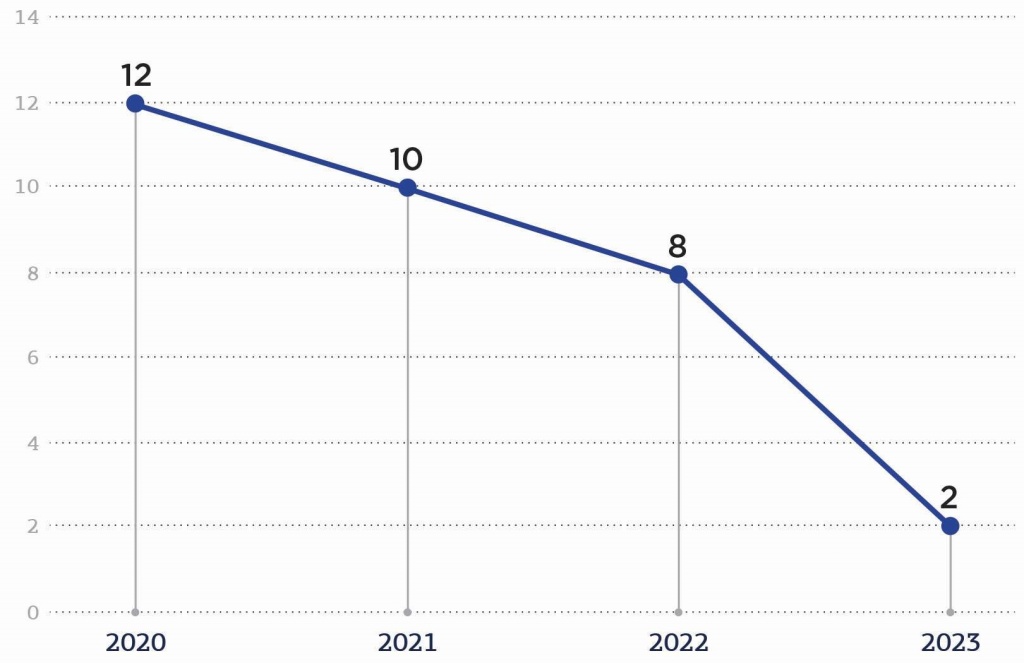

Государственная поддержка производителей сельхозтехники России

В 2022 году с помощью мер господдержки было реализовано 8,7 тыс. единиц сельхозтехники и оборудования, а также 23,7 тыс. единиц пищевого оборудования, как заявила директор Департамента сельскохозяйственного, пищевого и строительно-дорожного машиностроения Министерства промышленности и торговли РФ Мария Елкина. В 2022 году на поддержку производителей сельскохозяйственной техники было выделено и израсходовано 8 млрд рублей.Рис. 4. Динамика объемов бюджета федеральной «программы 1432», 2020-2023, млрд руб.

Источник: Агроинвестор

В 2023 году на субсидии производителям сельхозтехники (по федеральной «программе 1432») выделено уже меньше — 2 млрд рублей — несмотря на то, что представители рынки рассчитывали, наоборот, на повышение объемов субсидирования до 15 млрд рублей. Это, по их мнению, поспособствовало стимулированию спроса на агротехнику. Так же и Минпромторг считает, что предоставляемых субсидий недостаточно из-за низкой инвестиционной активности аграриев. По этой причине необходимо выделять средства и на стимуляцию инвестирования в отрасль. По прогнозам главного экономиста ВЭБ.РФ Андрея Клепача, объем инвестиций в АПК страны в текущем году составит 106,3 млрд рублей. Это на 6,3% выше объемов 2022 года.

Из-за того, что финансирование по «программе 1432» в 2023 году составляет всего 2 млрд руб. (к тому же в программу не включена самоходная сельхозтехника), многие сельхозпроизводители откладывают процесс модернизации своего парка. Поэтому сейчас Минпромторг готовится дополнительно выделить 3,2 млрд руб. для субсидирования спроса на агротехнику, тем самым финансирование по «программе 1432» в 2023 составит 5,2 млрд руб.

Также в 2023 году на поддержку отечественных дилеров сельскохозяйственной техники было выделено 2,5 млрд рублей, что на 700 млн руб. больше, чем годом ранее (в 2022 — 1,8 млрд руб.).

В текущем году ожидается, что план льготного приобретения отечественной сельхозтехники будет продлен. Об этом заявляют в Минсельхозе России. Согласно льготному плану, предоставляется скидка в 10% (от цены на 1 марта) на приобретение российской агротехники. Так, например, за 2023 год аграрии смогут купить 6 000 тракторов по сниженной стоимости.

«Выпадающие» деньги будут компенсироваться за счет утилизационного сбора, который был проиндексирован с 1 июля 2023 года. Утильсбор распространяется на семь категорий сельскохозяйственных колесных тракторов мощностью от 30 л.с. до 340 л.с., потому что считается, что их производство налажено в России и Беларуси, поэтому развитые производственные мощности позволят удовлетворить спрос на внутреннем рынке. Указаны новые коэффициенты расчёта утильсбора не только для новой агротехники, но и для машин, выпущенных более трех лет назад. Ассоциация «Росспецмаш» считает, что индексация утилизационного сбора соответствует политике импортозамещения и не приведет к росту цен на российские тракторы. Меры направлены на ограничение импорта б/у техники и на обеспечение стабильной загрузки мощностей отечественных производителей тракторов.

Отечественные производители сельхозтехники

-

«Ростсельмаш»

«Ростсельмаш» является одним из крупнейших производителей сельскохозяйственной техники в России. Комбайновый завод «Ростсельмаш» был основан в 1929 году в Ростове-на-Дону. Сейчас в группу компании входят 13 предприятий, которые расположены на 11 производственных площадках на территориях 5 странах.

В наличии у компании находится центр инноваций, собственная экспериментальная база и производство полного технологического цикла. Бренд занимается выпуском широкого модельного ряда техники для различных сельскохозяйственных операций: от почвообрабатывающих машин до зерноуборочных, а также выпускает электронные решения, целью которых является повышение эффективности агробизнеса и с/х работ. В продуктовую линейку бренда входят более 150 моделей и модификаций 24 видов машин и агрегатов.

В 2021 году «Ростсельмаш» поставил потребителям 6 525 комбайнов (+19%), 1 634 тракторов (+24%), а объем экспорта в денежном выражении составлял около 10 млрд рублей. Доля экспорта компании в 2022 году снизилась до 11% (с 15% годом ранее), а консолидированная выручка группы снизилась до 85,4 млрд рублей (на 12%). Во втором полугодии 2022 года выпускалось такое же количество техники, как и во втором полугодии 2021 года — по 350 тракторов и до 500 комбайнов в месяц.

Несмотря на то, что из-за санкций традиционные рынки сбыта закрылись для России, большие объемы поставок компания сохранила в страны СНГ, Монголию, Египет, на Ближний Восток. Также «Ростсельмаш» планирует дальше наращивать поставки не только на Ближний Восток, но и в страны Азии и Африки. В планах компании — за следующие 5 лет отправить в страны Африки около 400 комбайнов и тракторов. На данный момент импорт техники осуществляется в 8 африканских стран (среди них Эфиопия, Алжир, Египет, ЮАР).

После перебоев с импортом необходимых комплектующих из-за санкций в отношении России в первом полугодии 2022 года компания вынужденно сократила объемы производства. Так, производство по всем видам техники сократилось на 21% в прошлом году. Но уже во втором полугодии предприятиям удалось наладить работу. К 2023 году получилось вернуть в производство все 150 моделей техники, после того как выпуск ряда моделей приостановили.

В 2023 же году «Ростсельмаш» планирует нарастить объемы производства на 20%, таким образом выйдя на уровень производства 2021 года. Ключевыми проектами текущего года для компании стали создание завода трансмиссий, тракторного завода и завода сельхозтехники в Таганроге (на последнем предприятии собираются выпускать навесную прицепную технику). Производство на трех предприятиях запустят в период с конца 2023 до конца 2024 года.

Новый тракторный завод в Ростове-на-Дону займет площадь в 14 га, 62 тыс. кв. метров непосредственно будет использовано под производственные площади. На предприятии займутся выпуском тракторов мощностью от 170 до 600 л.с., а также дорожно-строительной техники. Ожидается, что объем производства составит 5 тыс. единиц техники в год. Что касается готовящегося к запуску завода трансмиссий, то его запуск поспособствует процессу импортозамещения комплектующих в отрасли. Также предприятие создаст 1,5 тыс. дополнительных рабочих мест.

Стоит отметить, что, по заявлениям представителей «Ростсельмаша», на предприятиях успешно осуществляются меры по импортозамещению. Так, за январь-сентябрь 2022 года было замещено 3 500 наименований продукции прямого импорта. В результате на предприятиях компании стали производить 35 тыс. наименований деталей, а 16 тыс. закупать у поставщиков (в том числе российских). В 2022 году также была проведена ремоторизация комбайнов, так как на большинстве машин были установлены иностранные двигатели. К марту 2023 года удалось заместить 6,2 тыс. позиций всех видов сельхозтехники, а зарубежные моторы остались только на комбайнах RSM 161: в России пока не производят двигатели необходимой для этой машины мощности. Ключевыми поставщиками двигателей для «Ростсельмаша» являются ЯМЗ и КАМАЗ. Первый замгендиректора «Ростсельмаша» Алексей Швейцов заявляет, что импортозамещение на производстве компании по деталям и узлам составляет 94%.

-

«Алтайские машиностроительные заводы» (АЛМАЗ)

Компания считается одним из крупнейших производителей почвообрабатывающей техники и запасных частей на территории России. Компания объединяет четыре предприятия:

-

Рубцовский проектно-конструкторский технологический институт

-

Рубцовский завод запасных частей

-

Алтайский научно-исследовательский институт технологии машиностроения (АНИТИМ)

-

ТД «Алмаз» — сеть охватывает 65 регионов РФ и восемь стран СНГ

Производственные мощности компании располагаются в городах Алтайского края: в Рубцовске (завод «РЗЗ») и Барнауле (завод «АНИТИМ»). Заводы «АЛМАЗ» выпускают более 60 моделей почвообрабатывающей и посевной техники, а также 330 наименований запасных частей. «АЛМАЗ» занимает первое место на рынке почвообрабатывающей техники как по объему выпускаемой техники, так и по уровню прибыли. В 2022 году объем производства компании в денежном выражении составил 7 млрд рублей. В среднем, Рубцовский завод запасных частей ежегодно выпускает 5,2 млн. единиц запасных частей и свыше 2300 машин.

Сложившаяся на рынке сельхозтехники и комплектующих ситуация может позволить АЛМАЗу увеличить свою долю на рынке. В 2022 году компания стала активнее заниматься импортозамещением и наладила производство и выпуск S-образной стойки для культиваторов (размером 45*12). Сейчас в России выпуском такой детали занимается только АНИТИМ, до этого на отечественный рынок стойки поставлялись из европейских стран. В дальнейшем АЛМАЗ планирует расширить линейку стоек для культиватора.

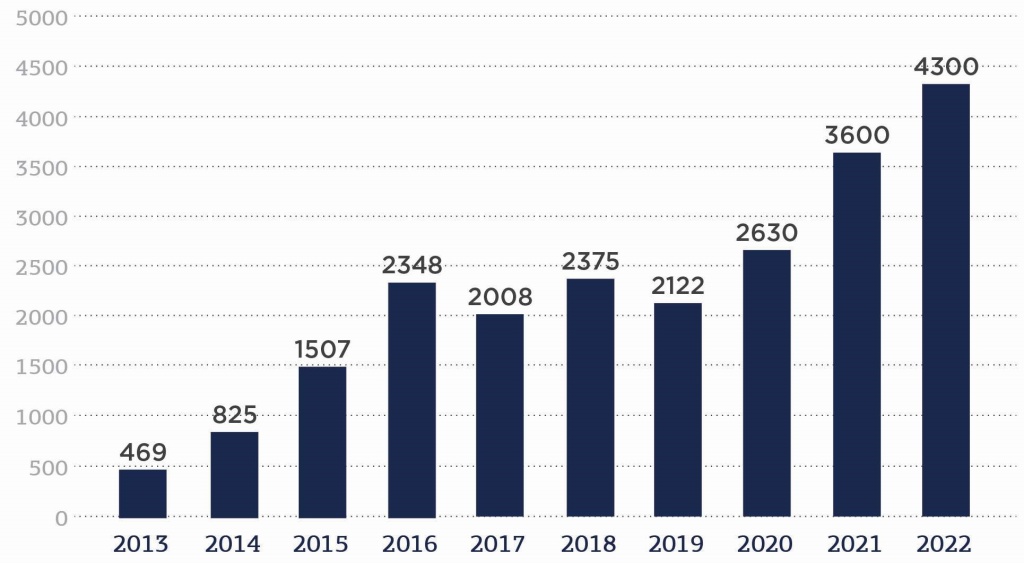

- «Петербургский тракторный завод»

ПТЗ считается национальным производителем мощных энергонасыщенных колесных сельскохозяйственных тракторов в России. Известнейший бренд производства ПТЗ — тракторы «Кировец», которые выпускаются более 61 года. За все годы существования производства было выпущено свыше 480 тыс. тракторов «Кировец».

На данный момент завод занимается производством 8 моделей тракторов «Кировец» мощностью в диапазоне 300-435 л.с., 1 моделью трактора «Кировец» мощностью 250 л.с. и 17 типов специальных и дорожно-строительных машин.

Рис. 5. Реализация всех видов тракторов и промышленных машин, 2013-2022, шт.

Источник: данные компании

-

VELES

VELES является лидером продаж на рынке почвообрабатывающей техники среди отечественных производителей. Главные виды выпускаемых машин и оборудования: культиваторы, плуги, катки, дисковые, зубовые и пружинные бороны. Компания занимает 14% доли рынка. Компания занимается выпуском сельхозтехники с 2005 года и сейчас распространяет свою технику не только в России, но и среди других стран (Монголия, Киргизия, Болгария).

VELES имеет две производственные площадки: главное предприятие «Алтайский завод сельскохозяйственного машиностроения» находится в Павловске (Алтайский край), а логистический центр — в Челябинске. Объем производства АЗСМ в 2022 году составил 3,52 миллиарда рублей. В 2022 году завод выпустил 23% борон и 44,1% комбинированных почвообрабатывающих агрегатов от общего объема, который производится в России, — и занял первое место по производству этих типов техники.

В 2023 году на модернизацию и расширение производства заложено свыше 60 млн руб. (это сопоставимо с объемом инвестиций в прошлом году). В текущем году компания проводит обновление и расширение собственного парка: особое внимание уделяется сложным агрегатам. Также на предприятии проводится работа по уменьшению зависимости от человеческого фактора, за счет чего удастся нарастить объем производства.

-

«Брянсксельмаш»

АО «Брянсксельмаш» является дочерним предприятием белорусской компании «Гомсельмаш». Был основан в 2005 году. Изначально общество планировалось создать лишь как локализованное совместное предприятие с белорусской компанией. Но на заводе «Брянсксельмаш» начали заниматься собственными разработками, поэтому считается, что АО является полноценным производителем сельхозтехники в России.

С 2016 года «Брянсксельмаш» занимается выпуском продукции под маркой «ДЕСНА-ПОЛЕСЬЕ». Сейчас в линейке предприятия представлено 7 моделей комбайнов. Производство занимает 25 тыс. кв. м., включая необходимые технологические переделы (раскрой металла, сварка, сборка и т.д.).

В 2022 году «Брянсксельмаш» выпустил 1,2 тыс. единиц техники. По итогам 2023 года ожидается прирост производства на 25%.

-

ООО «Комплекс Агро»

Предприятие входит в Топ-5 крупнейших российских производителей сельхозтехники для послеуборочной обработки урожая. Является лидером по производству зерносушилок — почти половина зерносушилок выпускается «Комплексом Агро» (46,98% в 2021 году). Компания занимается поставками сельхозоборудования не только по России, но и в страны ближнего зарубежья.

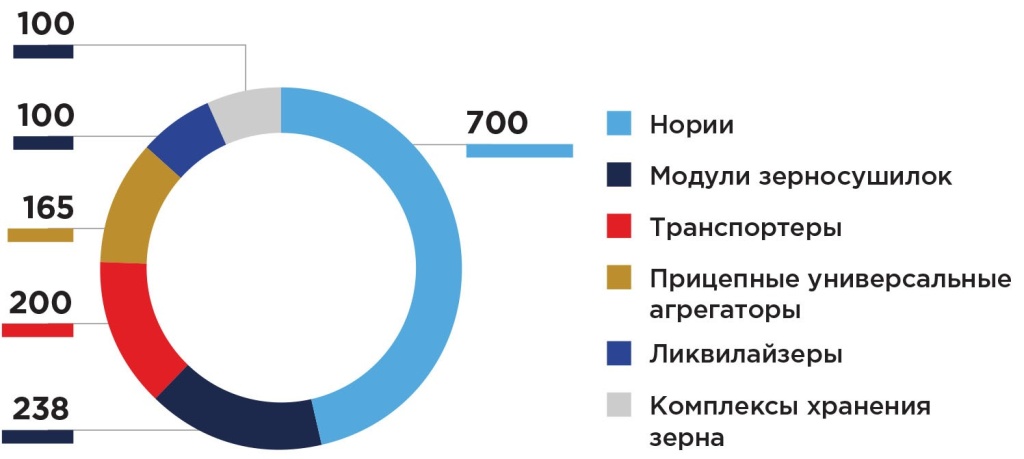

Площадь производственных площадок составляет 17,6 тыс. кв. м. Согласно данным компании, в 2022 году на предприятии «Комплекс Агро» было произведено и введено в эксплуатацию 238 зерносушилок, 100 ликвилайзеров, 700 норий (оборудование для вертикальной транспортировки), 100 комплексов для хранения зерна (общей вместимостью до 80 тыс. т).

Рис. 6. Объем производства ООО «Комплекс Агро» в 2022 году по категориям, шт.

Источник: данные компании

-

Концерн «Тракторные заводы»

«Тракторные заводы» — отечественный машиностроительный концерн, который входит в федеральный перечень системообразующих организаций. Был основан в 1996 году.

В структуру Концерна «Тракторные заводы» входят пять производственных площадок:

-

«Алтайский Моторостроительный Завод»

-

«ПК «Промтрактор»

-

«КАВАЗ»

-

«Завод «АГРОМАШ»

-

-

«Архивный центр «КТЗ»

Стоит отметить, что локализация техники концерна достигает 96%. Одним из наиболее известных брендов тракторной техники концерна считается АГРОМАШ, выпуском которого занимается «Волжский комбайновый завод». К тому же в 2023 году запланирован запуск продаж нескольких новых моделей тракторов бренда. Например, колесный трактор АГРОМАШ 90ТК начал выпускаться в марте 2023 года, а модель гусеничного трактора АГРОМАШ-Руслан должна появиться на рынке до конца года.

Объем производства «Промтрактора» на начало 2022 года оценивалось в 60 единиц техники в месяц. Около 3,5 тыс. единиц техники этого завода работает на ведущих стройках, месторождениях и разработке сельхозполей России.

-

«Воронежсельмаш» («Коблик Групп»)

Предприятие считается лидером в России по производству оборудования для послеуборочной обработки — очистки, сушки и хранения зерна. «Воронежсельмаш» входит в холдинг «Коблик Групп», к которому относятся еще три российских сельскохозяйственных завода: «Ромакс», «Запагромаш», «Интех». Два последних предприятия производят прицепную технику для тракторов (прицепы, разбрасыватели, измельчители, миксеры и бункеры-перегрузчики под брендом «Хозяин»). В 2022 году совокупная выручка холдинга составила 15 млрд руб., а в качестве налоговых отчислений в бюджеты разных уровней отправилось свыше 1,5 млрд руб.

В июне 2023 года на базе «Воронежсельмаша» началось строительство предприятия по производству прицепов для тракторов. На реализацию проекта «Коблик Групп» собирается выделить 1,5 млрд руб. Площадь нового завода составит 22 тыс. кв. м. Запустить производство планируется в 2024 году. Эксперты считают, что предприятие может стать первым за последнее время российским производством тракторных прицепов, которое поспособствует заполнению ниши на рынке, освободившейся после ухода иностранных игроков.

Также в мае этого года появилась информация, что Генеральный директор «Коблик Групп» рассматривает вариант приобретения в Оренбургской области американского завода John Deere, который ушел из России. Перезапуск производства планировался в 2023 году, но новой информации по сделке нет, поэтому не ясно будет ли эта инициатива реализована.

-

«КОЛНАГ»

Предприятие занимается изготовлением и поставкой сельхозтехники для интенсивных ресурсосберегающих технологий в производстве картофеля и овощей, и для приготовления и раздачи сбалансированных кормовых смесей крупному рогатому скоту.

Помимо того, что завод производит технику под марками Trioliet (Нидерланды) и AVR (Бельгия) по лицензии европейских фирм, предприятие выпускает и технику собственного производства под маркой «Колнаг». Так, в сентябре 2023 года «Колнаг» начал продажи трех новых модели смесителей-кормораздатчиков Trioliet Solomix 2 (используются для приготовления и раздачи корма крупному рогатому скоту).

-

«Пегас-Агро»

Основное направление деятельности «Пегас-Агро» заключается в производстве самоходных опрыскивателей-разбрасывателей «Туман-1М» и «Туман-2М», а также модели «Туман-3», выпускаемой с 2019 года. С помощью этой техники вносятся минеральные и жидкие удобрения, а также происходит химическая обработка растений. Сельхозтехника «Пегас-Агро» занимает 24% рынка машин для удобрения и химзащиты растений.

Предприятие существует с 2010 года. Опрыскиватели его производства поставляются не только по России, но и в страны СНГ. Сейчас компания изучает новые рынки сбыта: Иран, а также страны Северной и Южной Африки.

Отмечается, что «туманы» имеют достаточно высокий уровень локализации — от 54 до 82%. В целом, «туманы» — это российская разработка, рассчитанная на отечественную инженерию.

В декабря 2022 года была запущена новая производственная площадка «Пегас-Агро» в пос. Стройкерамика. Ожидается, что расчетная мощность нового объекта составит 2,5 тыс. единиц техники в год. Мощность предыдущей производственной площадки достигала лишь 1 тыс. машин.

Перспективы развития отрасли

Если будет продолжена локализация производства и действующие игроки рынка сельхозтехники продолжат работу по созданию и выпуску новых видов машин и оборудования, которые раньше в России не производились, а поставлялись преимущественно из стран Западной Европы, то местные производители смогут полностью обеспечивать АПК необходимой техникой.

В настоящее время российские аграрии рассматривают новые страны в качестве импортеров сельхозтехники, которой недостает на рынке. Это Аргентина, КНР, чьи производства локализуются через OPTITECH AGRO. При этом опасности полного вытеснения иностранными брендами техники отечественного производства ожидать не стоит. Отмечается, что в Китае нет подходящих разработок почвообрабатывающей техники (на которой, например, специализируются АЛМАЗ и VELES): КНР потребуется 5-7 лет, чтобы наладить это производство. В общем, сфера производства сельхозтехники в России считается одной из наименее импортозависимых, несмотря на трудности, из-за которых рынок просел в первом полугодии 2022 года.

В текущем году в России идет работа над разработкой необходимых для отрасли технологий и комплектующих. Так, летом 2023 года, ученые РГАУ-МСХА им. К. А. Тимирязева разработали новую модель двигателя внутреннего сгорания, у которой пока нет аналогов. Такой двигатель, как ожидается, должен будет работать в два раза дольше двигателей, которые сейчас используются в агротехнике. Также ученые-агроинженеры утверждают, что новому двигателю не нужно будет проходить сервисное обслуживание, а также можно будет отказаться от использования смазочных средств.

Среди инноваций стоит отметить, что в России все активнее хотят использовать беспилотники в сельскохозяйственной отрасли. Минсельхоз заказал на 2024-2026 гг. 299 беспилотников общей стоимостью в 526 млн руб., а Росрыболовство оформило госзаказ на 153 беспилотника стоимостью в 221,2 млн руб. По данным Минсельхоза, в 2022 году на предприятиях АПК использовалось 229 беспилотников.

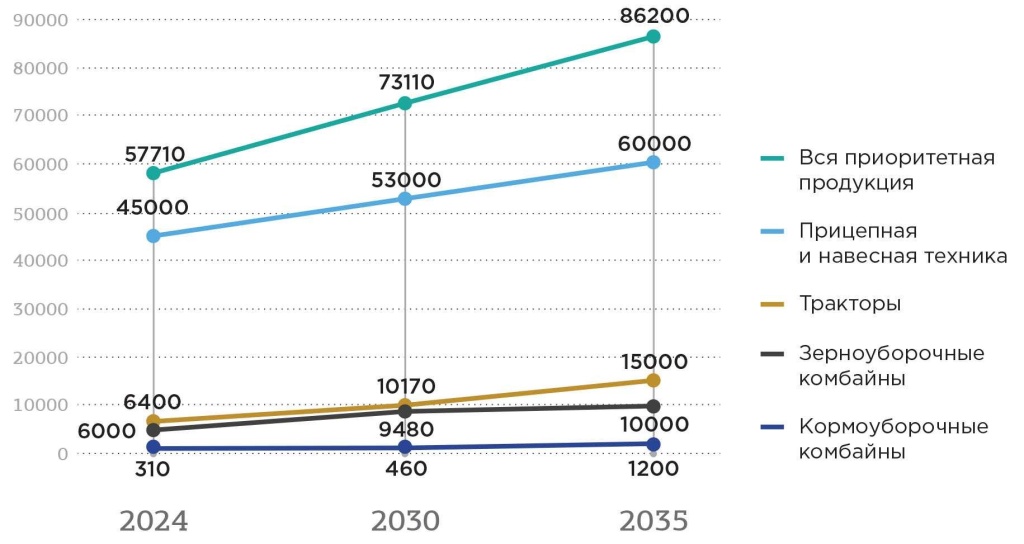

Согласно сводной стратегии развития обрабатывающей промышленности, доля отечественной сельскохозяйственной техники за следующие 12 лет должна вырасти на 19% — с нынешних 61% до 80% к 2035 году. А доля экспорта должна составить минимум 25% от отгрузок на внутренний рынок. В 2022 году доля экспорта была равна 9%. На иностранные рынки сбыта была отгружена продукция на 0,3 млрд долл. США.

Рис. 7. Прогнозируемая динамика объема производства приоритетной продукции сельхозмашиностроения, 2024-2035 гг., шт.

Источник: Сводная стратегия развития обрабатывающей промышленности России до 2030 года и на период до 2035 года (от 9 сентября 2023)

Для российского сельхозмашиностроения приоритетным становится производство зерноуборочных и кормоуборочных комбайнов, тракторов, а также навесной и прицепной техники. Ожидается, что к 2035 году их совокупный объем производства достигнет отметки в 86,2 тыс.: 10 тыс. зерноуборочных комбайнов, 13,5 тыс. тракторов, 1,2 тыс. кормоуборочных комбайнов и 60 тыс. прицепной и навесной техники.