Традиционно полиэтилен является пластиком (пластмассой) и входит в категорию полимеров этилена, из которого, в частности, производят тубы большого диаметра и детали трубопроводов, кабельную продукцию, пакеты фасовочные, флаконы от шампуней и пр. Этот материал отличается способностью принимать заданную форму под влиянием внешнего воздействия (обычно температуры и давления) и сохранять ее после устранения внешнего воздействия.

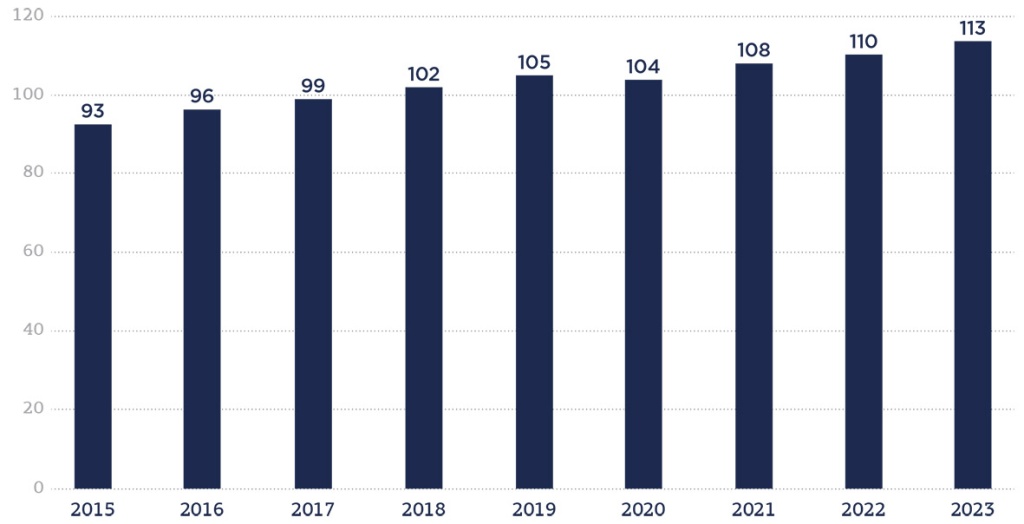

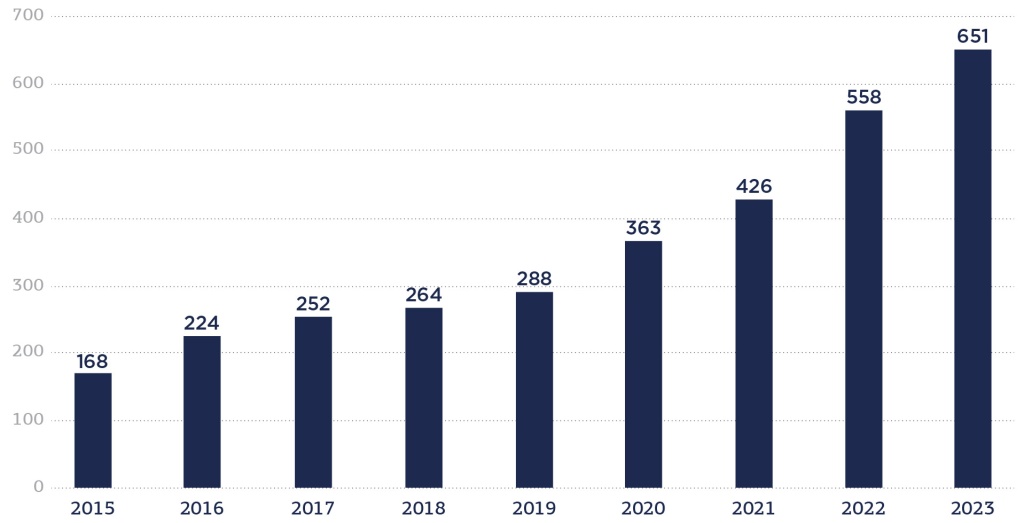

По данным экспертов, мировой рынок производства полиэтилена ежегодно показывает рост в среднем на 2%, и по итогам 2023 года составил ориентировочно 113 млн т. За последние 10 лет данный рынок вырос примерно на 22%.

Рис. 1. Мировой объем производства полиэтилена в 2015-2023 гг., млн т.

Источник: statista.com

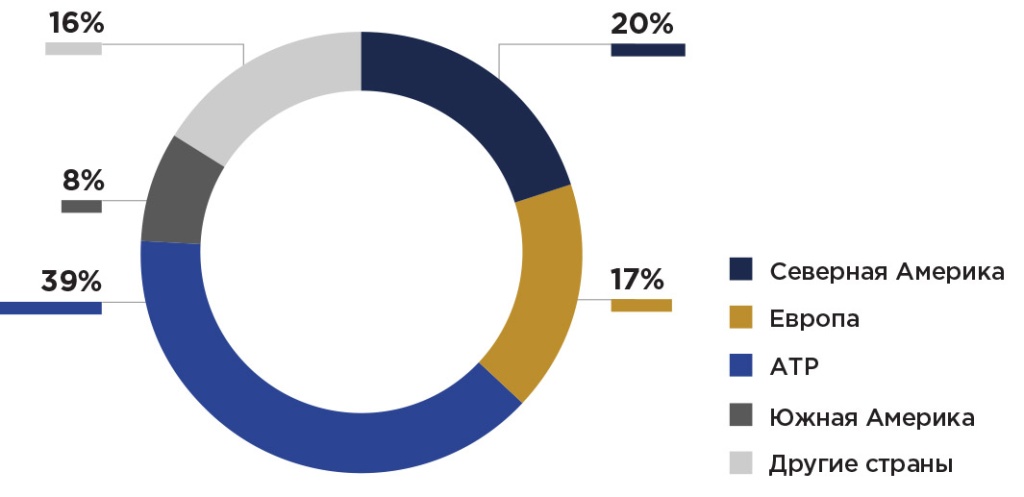

Ключевыми производителями полиэтилена в мире являются страны АТР и Северной Америки, на долю которых приходится почти 60% общемирового объема производства полимера.

Рис. 2. Крупнейшие страны-производители полиэтилена по итогам 2023 года, %

Источник: industryarc.com

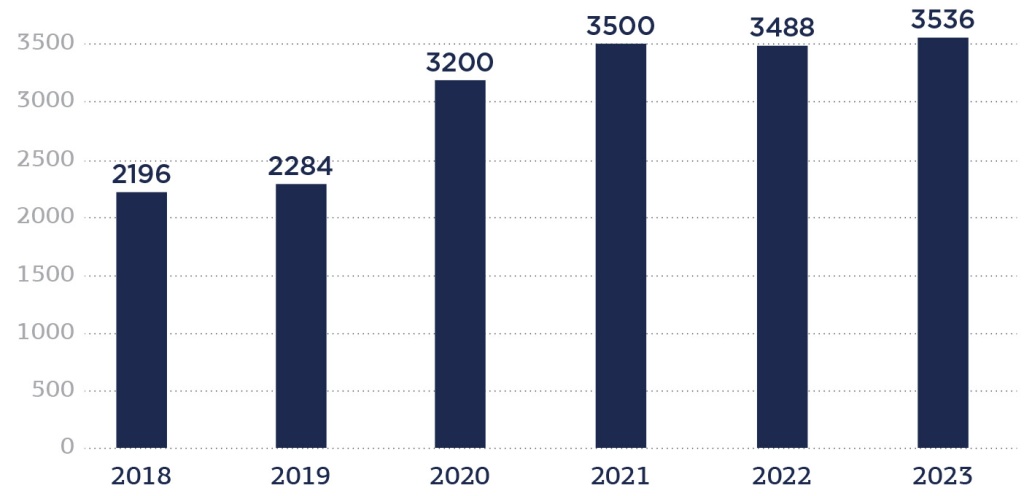

На протяжении последних лет в России наблюдается подъем производства полимеров этилена в первичных формах. Производство полиэтилена в России с 2018 г. по 2023 г. увеличилось с 26,6% до 33,02% в общей сумме производства пластмассы. В 2023 году в России было произведено 3 536 тыс. тонн полимеров этилена в первичных формах, что на +1,5% больше объема производства предыдущего года. Среднегодовой прирост производства (CAGR) полимеров этилена в первичных формах за период 2017-2023 гг. составил 8,6%.

Рис. 3. Динамика производства полимера этилена в первичных формах, тыс т.

Источник: Росстат

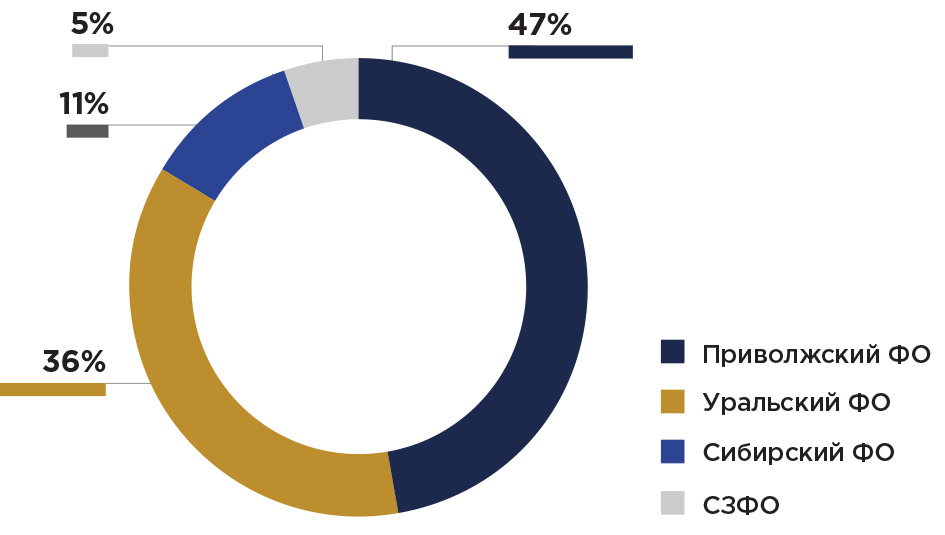

Лидирующий федеральный округ РФ по производству полимеров этилена в первичных формах – Приволжский ФО (46,8%), на втором месте – Уральский ФО (35,7%).

Рис. 4. Крупнейшие регионы-производители полиэтилена в России по итогам 2023 г., %

Источник: Росстат

В 2022 и 2023 годах в ответ на рост спроса российские производители полимеров сделали акцент на развитии внутреннего рынка переработки пластиков, экспортные отгрузки в абсолютном большинстве сегментов стали планомерно сокращаться. За счет ухода российских производителей из Европы сузились внешние рынки сбыта. Однако работа по диверсификации экспорта продолжается.

Экспорт полиэтилена в течение двух лет стабильно снижался параллельно росту внутрироссийского потребления. В 2023 году он дошел до 1 млн 106 тыс. тонн (в 2021 было 1 млн. 978 тыс. тонн).

Таблица 1 – Динамика экспорта полиэтилена, тыс. т.

|

|

Отгрузка 2021 |

Экспорт 2021 |

Доля экспорта 2021 |

Отгрузка 2022 |

Экспорт 2022 |

Доля экспорта 2022 |

Отгрузка 2023 |

Экспорт 2023 |

Доля экспорта 2023 |

|

Полиэтилен |

3402 |

1978 |

58,1% |

3362 |

1743 |

51,8% |

3389 |

1106 |

32,6% |

|

Полипропилен |

2113 |

730 |

34,5% |

1956 |

662 |

33,8% |

2075 |

875 |

42,2% |

|

ПВХ |

1043 |

143 |

13,7% |

890 |

149 |

16,7% |

935 |

87 |

9,3% |

|

ПС |

564 |

39 |

6,9% |

544 |

61 |

11,2% |

529 |

26 |

4,9%

|

Источник: данные Росстата

В 2023 году полностью отсутствовал экспорт в страны ЕС, в Украину. Основным рынком сбыта был и остается Китай. Однако объемы экспорта в абсолютном выражении сократились почти вдвое. Второй потребитель российского полиэтилена - Турция. И это направление, в отличие от Китая, растет. За два года объем годового экспорта в Турцию вырос в 1,5 раза, с 270 тыс. тонн в 2021 году, до 428 тыс. тонн в 2023. На эти две страны в прошлом году пришлось до 90% поставок полиэтилена из РФ. Третьим крупным рынком экспорта стал Вьетнам. Относительно 2021 года поставки туда выросли в 2,5 раза, но в абсолютном выражении, они пока невелики - 63 тыс. тонн в 2023 году.

Отечественные производители замещают выпавшие в силу санкций поставки импортных марок полиэтилена. Процесс начался в 2022 году и получил развитие в 2023 году. В итоге мы наблюдаем планомерное сокращение доли импорта на российском рынке переработки ПЭ. Она сократилась с 27% до 16%.

Импорт в Россию полиэтилена и его сополимеров из стран дальнего зарубежья, за исключением стран ЕАЭС, в 2023 году продолжил сокращаться. По оценке компании «Экопластикс», импорт некомпаундированного полиэтилена из этих стран сократился с 2021 года на 27,4% - до 283 тыс. т.

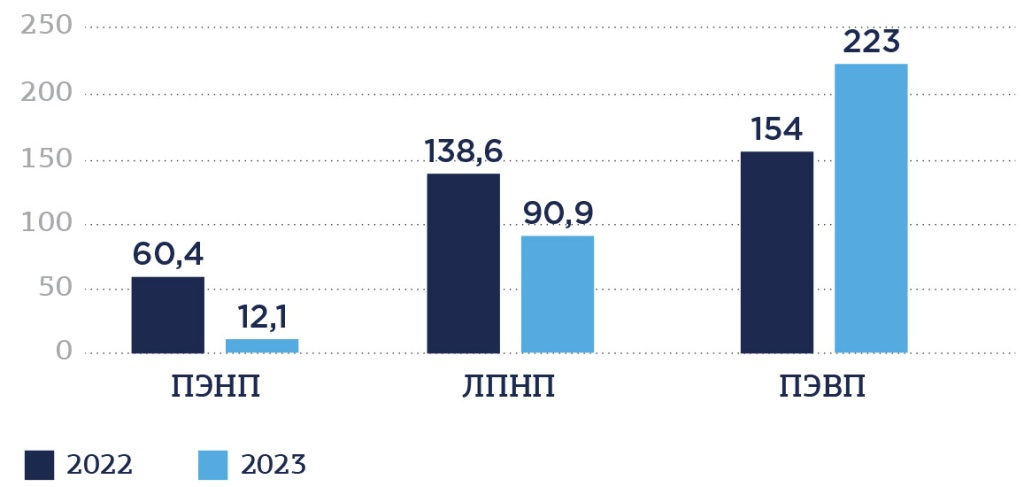

Рис. 5. Импорт полиэтилена из дальнего зарубежья по итогам 2023 г., млн т.

Источник: данные Экопластик

При этом импорт полиэтилена низкой плотности (ПЭНП) из стран, не входивших в СНГ, с 2021 года упал на 69,1% - до 12 тыс. т, а импорт линейного полиэтилена (ЛПЭНП) за два года снизился на 40% - до 91 тыс. т в 2023 году. Импорт полиэтилена высокой плотности (ПЭВП) трубных марок в 2023 году вырос на 47,6% и составил 223 тыс. т, что обусловлено в основном увеличением доли на российском рынке производителей полиэтилена из Китая и Таиланда.

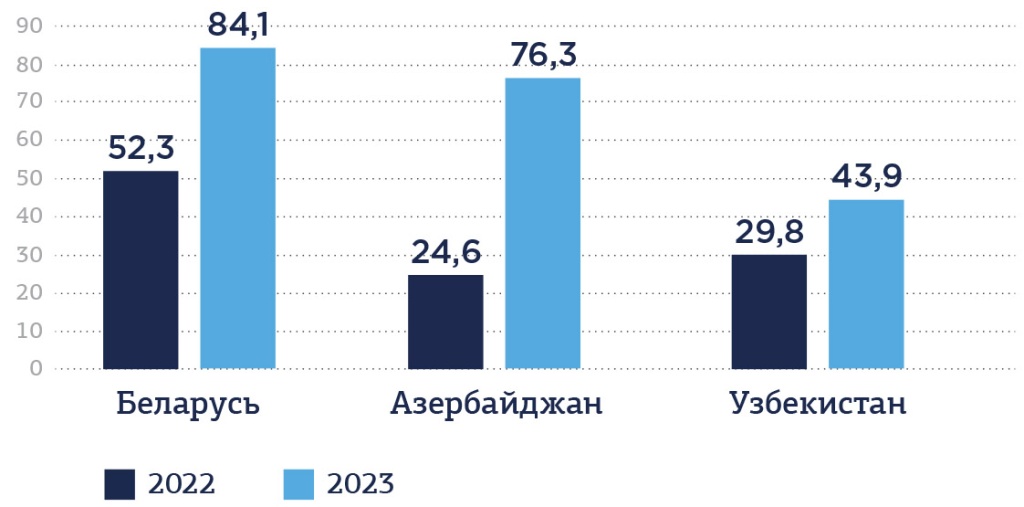

Число импортеров также сократилось. Крупнейшим импортером (особенно если речь идет о специфических продуктах, таких как полиэтилен марок RC или сшитый полиэтилен) остается Южная Корея. Хотя и по тем же RC идет импортозамещение. В 2022 году был мощный скачок поставок ПЭ из Южной Кореи (на 30%), но в 2023 поставки вернулись практически к уровню 2021 года (99 тыс. тонн в 2023, и 93 тыс. тонн в 2021). Вторым по объемам поставщиком в 2023 году стал Китай. Именно его компании сумели воспользоваться уходом европейских поставщиков. Доля страны на рынке РФ выросла за 2 года с 4 до 20%. А в абсолютном выражении прирост импорта из Китая был почти четырехкратным - с 24 (в 2021 году) до 91 тыс. тонн (в 2023 году). В полтора раза нарастил свои поставки Азербайджан (до 76,3 тыс. тонн), а его доля выросла до 17%.

В отличие от сокращения импорта полиэтилена из стран дальнего зарубежья, поставки ПЭ из стран бывшего СНГ демонстрируют значительный рост. По статистическим данным, полученным «Экопластиксом», импорт ПЭ из Беларуси в 2023 году вырос на 55,6% и достиг 84 тыс. т, импорт ПЭ из Азербайджана подскочил в 2,6 раза - до 76 тыс. т, из Узбекистана вырос на 41,9% - до 44 тыс. т.

Рис. 6. Импорт полиэтилена из стран ЕАЭС по итогам 2023 г., млн т.

Источник: данные Экопластик

Менее года понадобилось производителям полимеров, чтобы сменить поставщиков функциональных добавок, катализаторов и другой «спецхимии», необходимой для осуществления производственных процессов. В 2023 г. произошла переориентация на других зарубежных потребителей, продолжается поиск новых рынков сбыта взамен европейского. Отрасль развивается, в том числе и за счет создания СП на территории стран бывшего СССР. Например, полиэтиленовый пакет СИБУРа в Казахстане. Полимерная отрасль выдержала испытания санкциями, не оправдались прогнозы и опасения по системному падению спроса на полимеры.

В марте 2024 года «Химпром» опубликовал рейтинг 15 крупнейших производителей базовых полимеров в России по итогам 2023 года.

В тройку российских лидеров вошли следующие компании:

-

по производству полиэтилена низкой плотности (ПЭНП) – «Томскнефтехим», «Казаньоргсинтез», «Уфаоргсинтез»;

-

по производству полиэтилена высокой плотности (ПЭВП) – «ЗапСибНефтехим», «Казаньоргсинтез», «Ставролен»;

-

по производству полипропилена (ПП) – «ЗапСибНефтехим», «Нижнекамскнефтехим», «Уфаоргсинтез»;

-

по производству полистирола и ударопрочного полистирола (ПС и УПС) – «Нижнекамскнефтехим», «Газпром нефтехим Салават», «Пеноплэкс»;

-

по производству поливинилхлорида суспензионного (ПВХ-С) – «Башкирская содовая компания», «РусВинил», «Саянскхимпласт»;

-

-

по производству полиэтилентерефталата (ПЭТФ) – «ЭкоПЭТ», «Полиэф», «Завод новых полимеров Сенеж».

Таблица 2 – Топ крупнейших производителей полиэтилена в России по доле рынка в 2023 году

|

Рейтинг в производстве ПЭНП |

Компания |

Рейтинг в производстве ПЭВП |

Компания |

|

1 |

«Томскнефтехим» |

1 |

«ЗапСибНефтехим» |

|

2 |

«Казаньоргсинтез» |

2 |

«Казаньоргсинтез» |

|

3 |

«Уфаоргсинтез» |

3 |

«Ставролен» |

|

4 |

Ангарский завод полимеров |

4 |

«Газпром нефтехим Салават» (ГНС) |

|

5 |

«Газпром нефтехим Салават» (ГНС) |

5 |

- |

|

6 |

- |

6 |

-

|

Источник: данные «Химпрома»

Таблица 3 – Лидеры-производители полиэтилена в России по итогам 2023 года

|

Компания |

Производство полиэтилена, тыс. т.

|

Выручка, Млрд руб. |

Изменение, % |

||

|

|

Этилен |

ПЭНП |

ПЭВП |

|

|

|

«Томскнефтехим» |

346 |

275,4 |

- |

213,4 |

+16,9 |

|

«Казаньоргсинтез» |

674 |

242 |

548 |

99,451 |

-13,8 |

|

«Уфаоргсинтез» |

268 |

236 |

- |

22,7 |

-22,9 |

|

«ЗапСибНефтехим» |

1620 |

- |

1518 |

122,1 |

+7 |

|

Ангарский завод полимеров |

234 |

208 |

- |

9,6 |

+13 |

|

«Газпром нефтехим Салават» (ГНС) |

158 |

118,9 |

44,5 |

26,2 |

-0,4 |

|

«Ставролен» |

375 |

- |

327 |

51,7 |

-11,2

|

Источник: данные компаний

ОАО «Казаньоргсинтез» (КОС входит в СИБУР) – это крупнейший производитель полиэтилена в Российской Федерации. КОС по итогам 2023 года получил чистую прибыль по РСБУ в размере 20,6 млрд руб., что на 24,7% меньше прошлого года (27,3 млрд руб.). В то же время выручка КОС сократилась на 13,8% - до 99,5 млрд руб., а прибыль от продаж «Казаньоргсинтеза» уменьшилась на 26,2% - до 26,7 млрд руб. На динамику выручки и прибыли оказало влияние снижение цен на рынке полимеров после их резкого увеличения в постпандемийный период. Кроме того, в отчетном периоде предприятие вошло в активную фазу основного инвестиционного проекта - модернизации линии полимеризации «В» на производстве полиэтиленов, что прогнозируемо повлияло на объемы производства. «Казаньоргсинтез» в 2023 году продолжил реализовывать инвестиционные программы и расширять ассортимент продукции, замещая импортные аналоги. Так, предприятие запустило производство пяти новых марок полиэтилена и трех марок поликарбоната, которые заместили российским переработчикам ушедшие с отечественного рынка зарубежные аналоги.

Предприятие выпускает широкий ассортимент готовой продукции, среди которой можно выделить: этилен; этиленовая окись; трубы полиэтиленовые; полиэтилен низкой плотности; полиэтилен высокой плотности; жидкий фенол-ацетон. Мощность завода составляет 29,6 тыс. тонн полиэтиленовых труб в год.

Предприятие «Томскнефтехим» (ТНХ, входит в «СИБУР Холдинг») ежегодно выпускает порядка трехсот тысяч тонн этилена и ста тридцати тысяч тонн пропилена, из которых получается порядка двухсот пятидесяти тысяч тонн полиэтилена низкой плотности и ста сорока тысяч тонн гомо и рандом сополимеров полипропилена. По итогам 2023 года выпустило полиэтилен низкой плотности (ПЭНП) и полипропилен (ПП) в количестве 444 тыс. т (100% загрузка мощностей), что является рекордным результатом за весь период работы площадки. Увеличение объема выпуска продукции обусловлено модернизацией оборудования и реализацией ряда технических улучшений, а также усовершенствованием технологии производства. Так, в 2023 году на производстве полиэтилена был установлен аппарат воздушного охлаждения. Внедрение нового оборудования позволило производству дополнительно выпускать до 3,5 тыс. т продукции в год, сохранив при этом целевое качество производимых марок полиэтилена. Инвестиции в проект превысили 330 млн руб.

«Сибур» - один из лидеров глобальной нефтегазохимии и ведущий производитель полимеров и каучуков в России. Ключевой проект реализует на тобольской площадке в Тюменской области крупнейшее предпрятие «Сибура» - Запсибнефтехим (производит 1,5 млн тонн полиэтилена и 1 млн тонн полипропилена в год). Здесь идет строительство комплекса дегидрирования пропана и производства полипропилена (ДГП-2), ввод которого позволит увеличить производство полипропилена на 570 тыс. тонн в год. К строительству ДГП-2 на Запсибнефтехиме приступили 25 августа 2023 года, плановый срок завершения - 2025 год. 26 февраля этого года началось бетонирование оснований для установок. По словам Михаила Карисалова, уже получены первые единицы оборудования. Два других проекта «Сибура» в стадии реализации - строительство Амурского газохимического комплекса в 15 км от города Свободный в Амурской области (производительность составит 2,3 млн тонн полиэтилена и 400 тыс. тонн полипропилена в год) и этиленового комплекса ЭП-600 на «Нижнекамскнефтехиме» в Татарстане (мощность предприятия - 230 тыс. тонн полиэтилена и 180 тыс. тонн полипропилена).

«Уфаоргсинтез», входит в Башнефть. Уфаоргсинтез является производителем полипропилена, полиэтилена разных марок, фенола, ацетона, изопропилбензола, синтетического этилен-пропиленового каучука и других продуктов нефтехимии. К 2030 году Роснефть планирует создать на территории предприятия новое производство по выпуску 300 тыс. тонн этилена, 250 тыс. тонн полиэтилена и 150 тыс. тонн полипропилена.

«Газпром нефтехим Салават» (ГНС) основан в 1948 году, интегрирована в систему ПАО «Газпром» и является одним из ведущих нефтехимических комплексов России. На единой площадке компании полного цикла сконцентрированы переработка углеводородного сырья, нефтехимии, а также производство минеральных удобрений. «Газпром нефтехим Салават» производит более 150 наименований продукции, включая стирол, полистиролы, полиэтилен низкой плотности (ПЭНП), полиэтилен высокой плотности (ПЭВП), пластификатор ДОФ, бутиловые спирты, серу, аммиак, карбамид, акриловую кислоту, бутилакрилат и другие.

Потребление полимеров в трубопроводных системах в России за последние четыре года увеличилось на 50%. При этом за 2023 год этот рост составил 9%. Российский рынок полиэтиленовых труб в 2023 году преодолел отметку 600 тыс. т. Прогнозируется, что по итогам 2024 года будет произведено более 700 тыс. т. При этом главными драйверами роста производства продолжают выступать госпрограммы, включая газификацию, обновление сетей ЖКХ, а также отдельные промышленные проекты.

Рис. 7. Динамика производства ПЭ-труб для внешних инженерных сетей

Источник: данные компании Полипластик

По данным Группы ПОЛИПЛАСТИК, основным драйвером рынка остается сегмент трубы для водоснабжения, безнапорные трубы растут меньше. В то же время сегмент труб для сельского хозяйства растет синхронно со всем рынком. Производство труб для нефтегазового сегмента растет с хорошей динамикой, но на фоне общего объема рынка пока еще мало заметны.

В то же время доля фальсифицированных полиэтиленовых напорных труб на российском рынке составляет от 15 до 20%, тогда как в Белоруссии - менее 0,1%, а в Казахстане - около 90%. Доля фальсификата зависит от наличия или отсутствия обязательных требований безопасности, государственного надзора, а также мер ответственности на этапе дорыночного контроля.

По оценке экспертов, в России объем рынка фальсификата в полиэтиленовых трубах составляет 20 млрд руб. в год. Использование первичного неокрашенного (нетрубного) полиэтилена позволяет производителям фальсификата экономить 25% себестоимости, а при использовании нетрубного вторичного сырья - 60%.

«Газпромом» в 2023 году было закуплено 120 тыс. т полиэтиленовых труб, а в 2024-м планируется увеличить закупки на 20% - до 140 тыс. т с целью выполнения поручения президента программы догазификации регионов.

Производство полиэтиленовых труб в России до 2030 г. может превысить 1 млн т, в том числе благодаря разработке СИБУРом новых трубных марок полимеров. На «ЗапСибНефтехиме» (тобольском предприятии СИБУРа) впервые в России начался выпуск цветных трубных марок полиэтилена высокой плотности: синей HD 03505 RC blue и оранжевой HD 03505 RC orange. Они будут использоваться при строительстве трубопроводов систем водо- и газоснабжения. Еще в 2021 году, по данным Ассоциации производителей трубопроводных систем, объем потребления синей и оранжевой RC-марок в России составлял 4,5 тыс. т. Сейчас годовая потребность российских производителей в этих марках оценивается уже в 10 тыс. т. С появлением нового продукта и тех возможностей, которые он даст переработчикам, потребление RC-марок может увеличиться до 30 тыс. т в год. Начало массового выпуска цветного полиэтилена ожидается в 2024 году.

Кроме того, специалисты компании работают над марками полиэтилена, которые дополнят существующие предложения материалов для литья колпачков и крышек, а также для выдува вместительных емкостей. Создаются специальные марки металлоценового полиэтилена и высокотекучего линейного полиэтилена низкой плотности.

Следует отметить, что в феврале 2024 года Минпромторг представил Перечень критической промышленной продукции в отрасли химической промышленности Российской Федерации на 2024 год и плановый период на 2025 и 2026 годы, входивший ранее в план импортозамещения. Приказ Минпромторга № 207 «Об утверждении перечня критической продукции легкой промышленности РФ» опубликован 24 января 2024 года.

Меры государственной поддержки

Фонд развития промышленности (ФРП) предоставляет займы по программе «Приоритетные проекты» при условии, что продукция проекта удовлетворяет минимум одному из пяти параметров критически важной для России продукции.

В список остро необходимой промышленности химической продукции, в категории «Продукты в рамках реализуемых инвестиционных проектов», в частности, вошли диоксид титана (пигментный), терефталевая кислота (ТФК), инициаторы для процесса полимеризации поливинилхлорида (ПВХ), металлоценовый полиэтилен линейный низкой плотности (м-ЛПЭНП), полиэтилен сверхвысокомолекулярный (ПЭСВМ), порошковый полиэтилен для напыления, полиоксиметилен (ПОМ), эпоксидные смолы (диановая эпоксидная смола), полиэтилентерефталат (ПЭТФ), полибутилентерефталат (ПБТ), полиизобутилен (ПИБ), поливиниловый спирт (ПВС), акриловые эмульсии, суперабсорбирующие полимеры, включая полиакрилат натрия, полиуретан (безизоцианатный), полидиметилсилан (ПДМС), каучук СКТН (силиконовый), привитой сополимер полиолефинового эластомера, полисульфидные олигомеры, полиметилметакрилат (ПММА), а также волокна химические параарамидные, углеродное волокно, биаксиально-ориентированная полиэтилентерефталатная пленка (БОПЭТ-пленка), декоративные виниловые пленки и др.

При этом на большинство из перечисленного сырья, которое не производится в стране совсем или производится в недостаточном количестве, действуют ограничительные таможенные пошлины. Например, на ПОМ, ПБТ или ПЭТФ установлена пошлина в 4%, для м-ЛПЭНП, ПВХ-Х и ЭВА действует пошлина 6,5%. В то же время пошлины на готовые изделия, например, на БОПЭТ-пленку, которая производится в стране, равна всего 6,5%.

В целом, в 2023 году наблюдался восстановительный рост производства базовых полимеров. ПЭ и ПП фактически достигли уровня 2021 года. Производители базовых полимеров в 2023 году отдавали предпочтение внутреннему рынку (особенно в отношении ПЭ, ПВХ, ПС). Это заметно и по обилию мероприятий для переработчиков, и по набору программ, стимулирующих переработку, и по импортозамещению специфических марок, и непосредственно в цифрах потребления. Соответственно все эти меры отразились на росте переработки. В итоге на внутреннем рынке зафиксирован существенный рост потребления базовых полимеров. Вследствие такой работы и в условиях роста поставок российских полимеров на отечественный рынок наблюдается тренд к сокращению доли импорта. Он зафиксирован практически для всех базовых полимеров. В импорте вместе с уходом европейских поставщиков снизилось число стран-импортеров, иногда в 2–3 раза относительно 2021 года. При этом отдельные страны-импортеры в отсутствие европейских конкурентов смогли в разы нарастить свои доли в сегментах рынка РФ. В числе лидеров импорта появились новые страны. Экспортные рынки за счет ухода российских производителей из Европы сузились, а число стран-покупателей сократилось. Работы по диверсификации рынков сбыта продолжаются, и успехи в отношении отдельных стран уже есть. Из экспортных успехов стоит отметить Турцию, она стала одним из крупнейших рынков для российских базовых полимеров в сегментах ПЭ, ПП, ПС, ПК. Интересным растущим рынком стал Вьетнам (ПЭ и ПП). Также усилился сбыт в странах бывшего СССР: в Казахстане и Азербайджане - ПВХ, в Узбекистане - ПП, ПС, ПК.