Основные показатели автомобильного рынка в России

Начиная с 2016 года и далее в течение двух лет рынок новых автомобилей показывал высокий темп роста, однако в конце 2018 года началась его стагнация. По официальным данным, которые собирает Ассоциация европейского бизнеса (АЕБ), продажи легковых автомобилей на конец 2019 года сократились на 2,5%, в стране было продано 1 млн 634 тыс. новых легковых автомобилей.

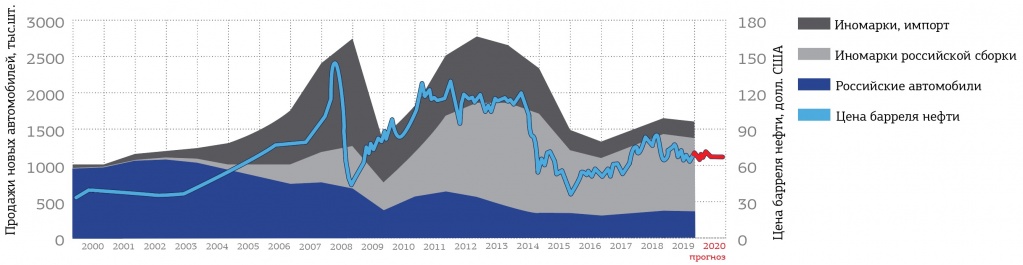

Многие эксперты отмечают взаимосвязь между объемом продаж новых автомобилей в России и ценами на нефть референсной марки Brent. В 2019-м цены на нефть и спрос на автомобили слегка просели. По итогам 2020 год автопроизводители прогнозируют дальнейшее падение минимум на 2% (рис.1).

Рис. 1. Взаимосвязь между объемом продаж новых автомобилей в России и ценами на нефть

Источник: АЕБ

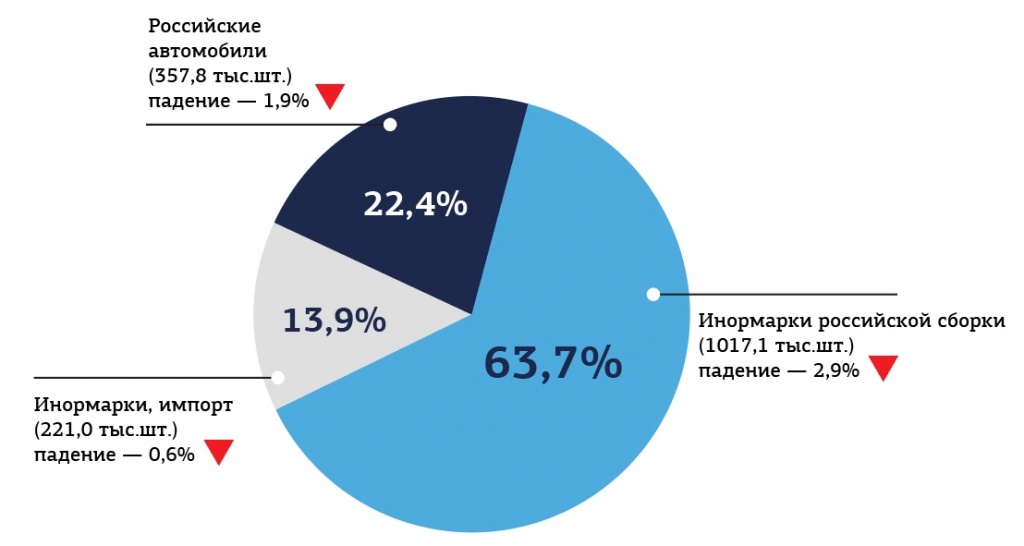

В условиях растущих цен на автомобили падение продаж в 2019 году всего на 2% – не самый плохой сценарий. Емкость рынка в денежном выражении, по информации Автостата, обновила рекорд и достигла 2 трлн 540 млрд рублей (+ 5,6% к результату 2018 года). Интересно, что продажи импортных машин просели всего на 0,6% (до 221 тысячи штук), и в этом небольшом секторе рынка по-прежнему самый широкий ассортимент моделей. Российские автомобили, к которым относятся Datsun и Шеви Ниву, за год потеряли 1,9% спроса, а иномарки российской сборки - 2,9%.

Рис. 2. Структура автомобильного рынка в 2019 году по отношению к 2018 году

Источник: АЕБ

Но самый тревожный симптом - сокращение «народного» сегмента легковых автомобилей класса B+: -4,5%, до 596 тысяч автомобилей. Класс C+ просел на 20% и впервые уступил по объему продаж старшему сегменту D+: 79 тысяч против 89 тысяч машин в прошлом году. Доля кроссоверов и внедорожников за 2019 год подросла еще немного - с 45 до 47%, причем благодаря среднеразмерным и крупным автомобилям. А премиум-сегмент расширился с 8,9 до 9,5% рынка.

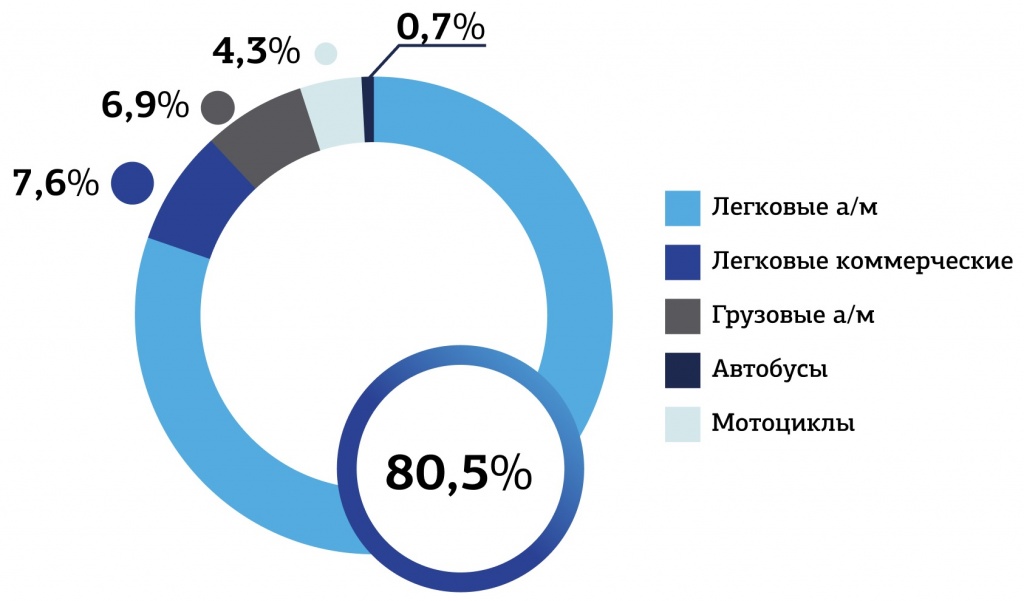

Рис. 3. Структура рынка автомобилей и мототехники по сегментам в 2019 году

Источник: Автостат

В 2019 году с российского рынка автомобилей ушел легковой Ford, оставив на рынке только грузовое семейство Transit. Зато в декабре 2019 года официально вернулся Opel - уже под крылом Группы PSA.

Прогноз на 2020 год оптимизма не внушает: те же минус 2%. Хотя некоторые игроки рынка ожидают падения продаж на пять или даже десять процентов.

Характеристика российского рынка автомобильных автозапчастей

В России насчитывается порядка 55 млн. автомобилей. Все они требуют регулярной замены частей, подверженных износу, либо вышедших из строя вследствие аварий. В таких условиях, естественно, повышается спрос на автозапчасти.

Наиболее высокие темпы роста рынка автозапчастей демонстрирует Москва, где продается около 20% всех запасных частей. Нужно сказать, что рост российского рынка запасных частей продолжается, несмотря на то что в мире он стремительно падает, поскольку ужесточение экологических требований вынуждает владельцев автомобилей в западных странах либо не покупать авто вообще, либо менять машину до того, как какая-либо деталь сломается.

Порядка 35-37% всех автозапчастей производится в России, соответственно, доля импорта на российском рынке имеет высокий уровень и колеблется в диапазоне от 62,5 до 65%.

Для корректной общей характеристики рынка автозапчастей и точного анализа необходимо разделить его на 2 рынка: первичный и вторичный.

Вторичный рынок автозапчастей в России

На первичном рынке (ОЕМ) реализуются комплектующие, предназначенные для производства автомобилей на заводе, тогда как вторичный рынок (автомаркет) предназначен для реализации автозапчастей в автомагазинах.

Если за рубежом приоритетное положение занимает первичный рынок автозапчастей, то в нашей стране на автомобильном рынке доминирующая роль отведена вторичному рынку. В свою очередь, на этом «унтер-рынке» запчастей доминируют детали для российских автомобилей, хотя их доля постепенно уменьшается, что связано с локализацией производства в России иностранными производителями и, как следствие, удешевлением иномарок.

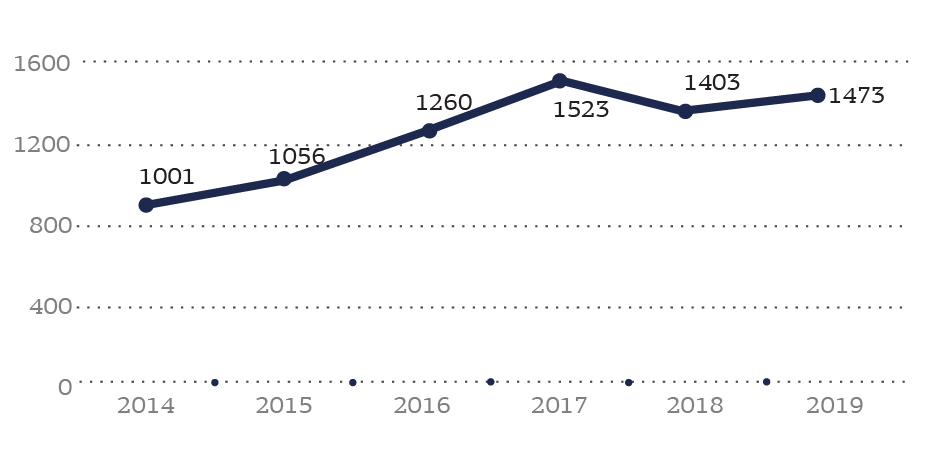

В период с 2014 - 2017 гг. наблюдался динамический рост объема вторичного рынка автозапчастей для легковых автомобилей с 1 001 млрд руб. в 2014 году до 1 523 млрд руб. в 2017 году. Далее следовал небольшой спад до 1 403 млрд руб. в 2018 году. В 2019 году объем рынка автозапчастей увеличился по сравнению с 2018 годом на 70 млрд руб. и составил 1 473 млрд руб. (рис. 4).

Рис. 4. Динамика объема вторичного рынка автозапчастей в России в денежном выражении, млрд руб.

Источник: Автостат

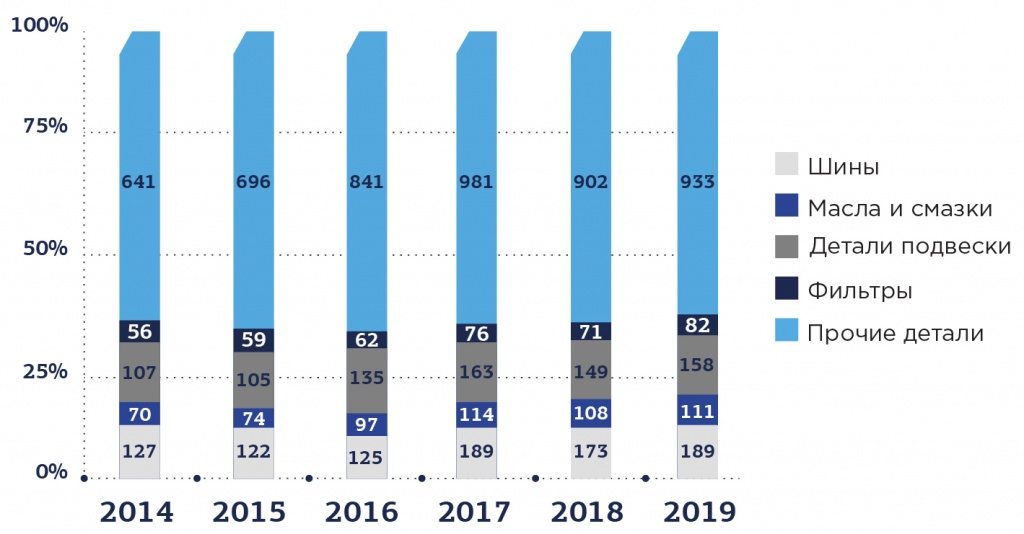

В структуре объема вторичного рынка автозапчастей для легковых автомобилей традиционно ведущее место занимают шины, детали подвески, масла и смазки. Шины являются самой затратной долей в структуре вторичного рынка автозапчастей для легковых автомобилей. В 2019 году россияне потратили на покупку покрышек порядка 189,3 млрд руб. или 13% от общего объема (рис. 5).

Рис. 5. Структура вторичного рынка автозапчастей в России в денежном выражении, млрд руб.

Источник: Автостат

На закупку деталей подвески у россиян ушло порядка 158 млрд руб., что составляет почти 11% от общего объема рынка, а на масла и смазки – 111,2 млрд руб. или 7,6%.

В целом, в 2019 году общий объем вторичного рынка автозапчастей перешагнул отметку в 1 млн. экземпляров разного рода деталей. В денежном выражении это эквивалентно сумме в 1 трлн 473 млрд рублей.

Контрафактная продукция на российском рынке автозапчастей

Спрос на автомобильные компоненты неэластичен, так как автомобильный транспорт используется для ежедневных поездок и транспортировки всех категорий товаров. При этом значительная часть автовладельцев не обладает достаточными знаниями для подбора качественных лицензионных деталей. По этим причинам рынок автокомпонентов, объем которого в России превышает 1 трлн руб., притягателен для производителей контрафакта.

В соответствии с Гражданским кодексом РФ, под контрафактным товаром мы понимаем тот, на котором незаконно размещен товарный знак или сходное с ним до степени смешения обозначение.

Контрафактные товары в подавляющем большинстве случаев также являются и фальсификатом, то есть товарами, не соответствующими принятым для данной продукции техническим стандартам и регламентам и/или содержащими недостоверную информацию о своих свойствах и характеристиках.

За последние четыре года доля контрафакта на российском вторичном рынке автокомпонентов возросла на 3%. При этом стоимость компонентов, для которых факт контрафакта доказан в суде, а их производители или распространители привлечены к административной или уголовной ответственности, составляет менее 0,01% от общего объема контрафактной продукции на рынке.

В 2019 г. доля контрафакта на российском вторичном рынке автокомпонентов составила порядка 31%, по оценкам ТИАР-Центра, составленным на основе анализа судебной статистики, данных по производству, экспорту, импорту и продажам автокомпонентов, экспертных интервью. Это сопоставимо с уровнем распространения контрафакта в России в целом: по данным исследования ТИАР-Центра «Рассадники контрафакта», на рынке непродовольственных товаров доля контрафакта оценивается в 30%.

Рис. 6. Вторичный рынок автомобильных запчастей и доля контрафакта на нем в 2015-2019 гг., млрд руб.

Источник: ТИАР-Центр «Рассадники контрафакта»

При этом на товары, на которые незаконно нанесены защищенные товарные знаки, приходится около 11% от общего объема рынка автокомпонентов; остальные поддельные детали (составляющие приблизительно 2/3 от рынка контрафакта) продаются под товарными знаками, сходными с зарегистрированными до степени смешения.

Однако еще в середине 2010-х ситуация была иной: среди контрафактных деталей большинство продавалось непосредственно под известными марками, нарушители не утруждались модифицированием фирменного дизайна. По мнению опрошенных экспертов, во многом изменение этого соотношения свидетельствует об улучшении работы государственных органов и правообладателей по выявлению и пресечению оборота контрафакта.

В общем, доля контрафактной продукции на рынке с 2016 г. по 2019 г. выросла на 3%. При этом тренд разнонаправленный для разных категорий компонентов: при общем росте нелегального оборота для некоторых типов деталей доля контрафакта сокращается (например, свеч зажигания, ламп).

Чаще всего подвержены контрафакту фильтры (по степени убывания популярности: масляные, воздушные, салонные и топливные); тормозные комплектующие: диски, колодки; ремни и цепи; детали подвески; лампы и фары.

Наиболее подделываемыми запасными частями являются так называемые «расходники», то есть регулярно заменяемые детали. Для отдельных категорий компонентов доля контрафакта достигает 45%.

Доля контрафактных компонентов для автомобилей премиальных категорий довольно низка. Она значительно больше для брендов средней и низкой ценовых категорий. Чем дороже автомобиль, тем больше владельцы склонны заказывать техническое обслуживание у официальных дилеров.

Существует также связь между объемом оборота контрафактных деталей и годом выхода модели автомобиля. Доля контрафактных компонентов для конкретной линейки машин достигает максимума не ранее чем через пять лет после ее выхода на рынок. Новые модели пользуются меньшим спросом среди нелегальных производителей ввиду того, что требуется время для организации производства новых компонентов и появления эффекта масштаба, то есть насыщения рынка достаточным количеством автомобилей новой линейки и накопления ими некоторого износа.

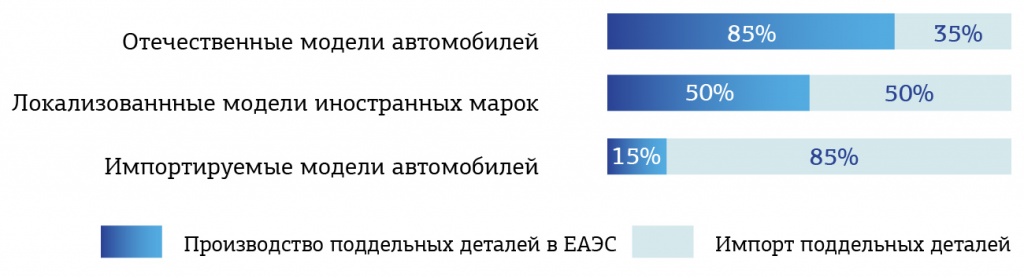

Рис. 7. Соотношение между импортом и внутренним производством контрафактных автокомпонентов в зависимости от страны происхождения автомобиля

Источник: ТИАР-Центр «Рассадники контрафакта»

Анализ рынка контрафактных автокомпонентов показывает, что предложение формируют товары трех основных категорий:

-

Самая массовая для отечественных автомобилей категория – это запасные части, произведенные в кустарных условиях. Эти производства, как правило, расположены в гаражах и помещениях бывших производственных предприятий. Запчасти изготавливаются из бывших в употреблении запасных частей («восстанавливаются»), либо из низкокачественных материалов, не отвечающих требованиям технологического процесса.

-

Категория, характерная для автомобилей иностранных производителей – это неоригинальные запасные части из Китая, Турции и других стран, импортируемые на территорию Российской Федерации и других стран ЕАЭС недобросовестными предпринимателями. Эти запасные части в целом внешне соответствуют оригинальным, при этом материалы и технологический процесс, используемые при их изготовлении (и как следствие, эксплуатационные характеристики), не отвечают стандартам автопроизводителей и государственным регламентам. Упаковка продукции данной категории в контейнеры, имитирующие фирменные, по большей части происходит после прохождения таможенного контроля.

-

Небольшую долю рынка занимают детали, произведенные на полноценных промышленных предприятиях, которые затем фасуются заказчиками в упаковку, незаконно использующую зарегистрированные товарные наименования. Как отмечают эксперты, при этом такие заказчики, как правило, договариваются с производственной площадкой об использовании более дешевых материалов (сплавов, пластмасс, резин и т.д.), чтобы увеличить свою прибыль.

Импорт автозапчастей в РФ

Как было отмечено выше, доля импорта автозапчастей на российском рынке оценивается в 62,5–66,5%.

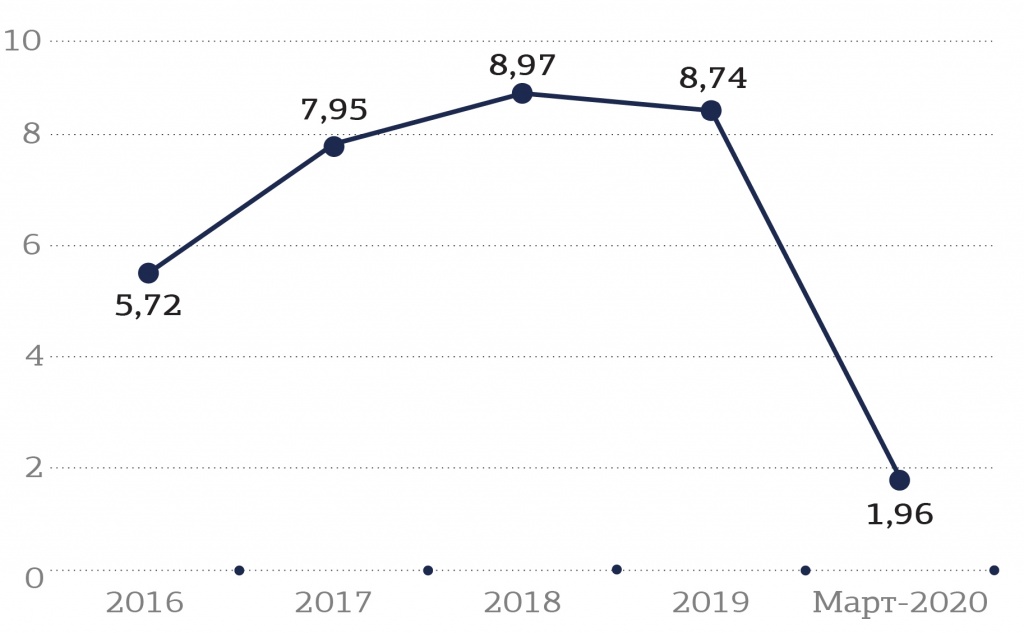

В период 2016-2019 гг. общий объем импорта автозапчастей в России оценивается в 33,3 млрд долл., при этом максимальное количество поставок пришлось на 2018 год, когда в Россию было ввезено автозапчастей на сумму 8,97 млрд долл. В 2019 году наблюдается снижение доли импорта по сравнению с 2018 годом на 0,01 млн т. в натуральном выражении или на 0,23 млрд долл. – в денежном (рис. 8).

Рис. 8. Динамика импорта автозапчастей, млрд долл.

Источник: ФТС

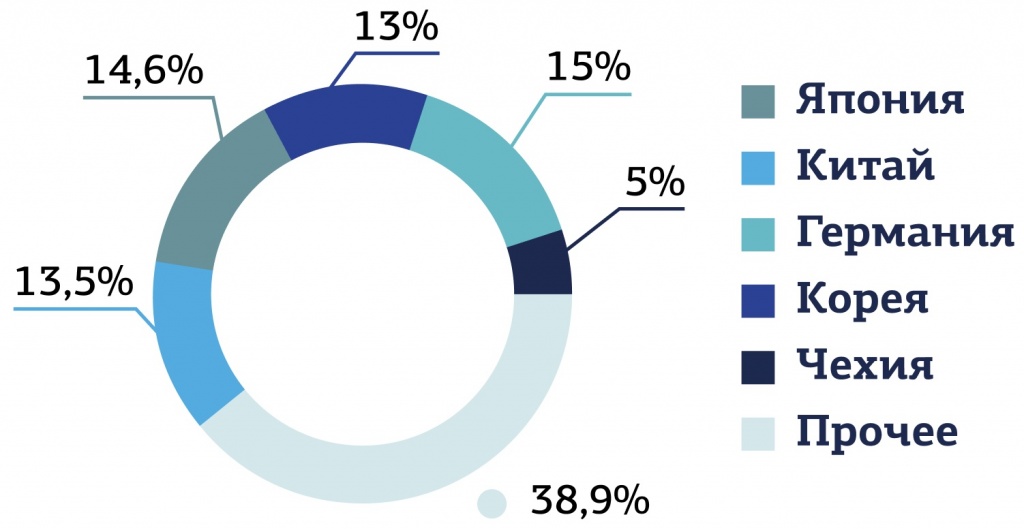

В 2019 году ведущими поставщиками импорта автозапчастей в Россию выступили Германия, Япония и Китай.

Рис. 9. Топ-5 ведущих стран-поставщиков импортных автозапчастей, % в денежном выражении

Источник: ФТС

В 2019 году основными автозапчастями, которые импортировались в Россию, являются, прежде всего, детали и части кузовов (включая кабины), которые в натуральном выражении превысили 1 млн т., а в денежном – 6,6 млрд долл. или 19,87% в общем объеме импорта (рис. 10). Второе место в импортных поставках занимают коробки передач общей стоимостью 5,31 млрд долл. (15,93%), в натуральном выражении – более 385 тыс. т. На третьем месте - прочие части и принадлежности автомобилей (4,37 млрд долл. или 13,09%).

Рис. 10. Товарная структура импорта ключевых автозапчастей в 2019 году в денежном выражении, %

Источник: ФТС

Как и в предыдущем году, география импортных поставок автозапчастей в России – Санкт-Петербург, Москва и Калининградская область. Импортные поставки в Санкт-Петербург составили в натуральном выражении 1,22 млн т. (23,3%), в денежном выражении – 8,13 млрд долл. или 24,4%. В Москву из-за рубежа было поставлено 842 тыс. т. автозапчастей (16%), что в стоимостном выражении составило 5,8 млрд долл. или 17,4%. Калининградская область получила 425,7 тыс. т. автозапчастей (8,13%) на сумму более 4,2 млрд долл. или 8,13%.

Российский экспорт автозапчастей

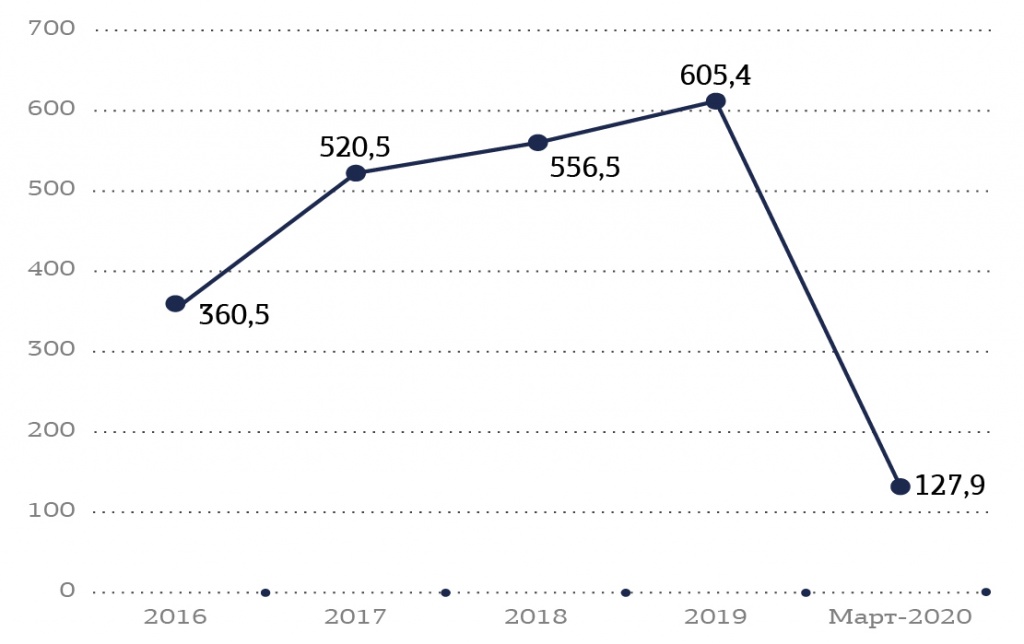

Что касается экспорта автозапчастей, в 2019 году Россия экспортировала порядка 137,74 млн т. автокомпонентов и автозапчастей, что на 1,14 млн т. меньше предыдущего года. Однако в денежном выражении в 2019 году стоимость экспортируемых автозапчастей составила 605,4 млн долл., что выше предыдущего года на 48,87 млн долл. (рис. 11). Такое соотношение, прежде всего, вызвано увеличением в структуре экспорта дорогостоящих прочих деталей для грузовых автомобилей.

Рис. 11. Динамика экспорта автозапчастей, млн долл.

Источник: ФТС

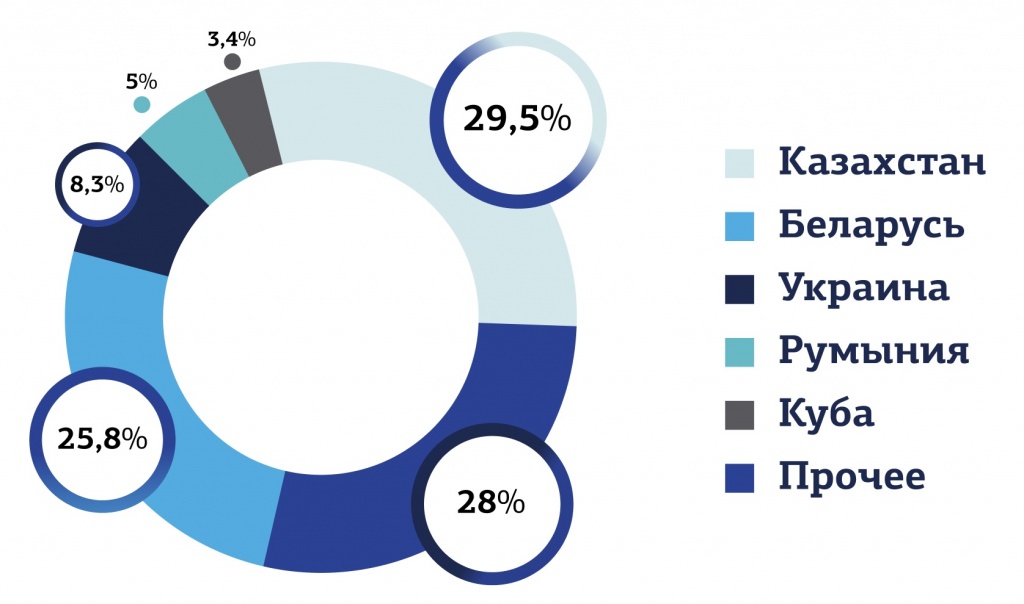

Основными странами-получателями автозапчастей российского производства являются, прежде всего, Казахстан, Белоруссия и Украина (рис. 12).

Рис. 12. Топ-5 ведущих стран-получателей российских автозапчастей, % в денежном выражении

Источник: ФТС

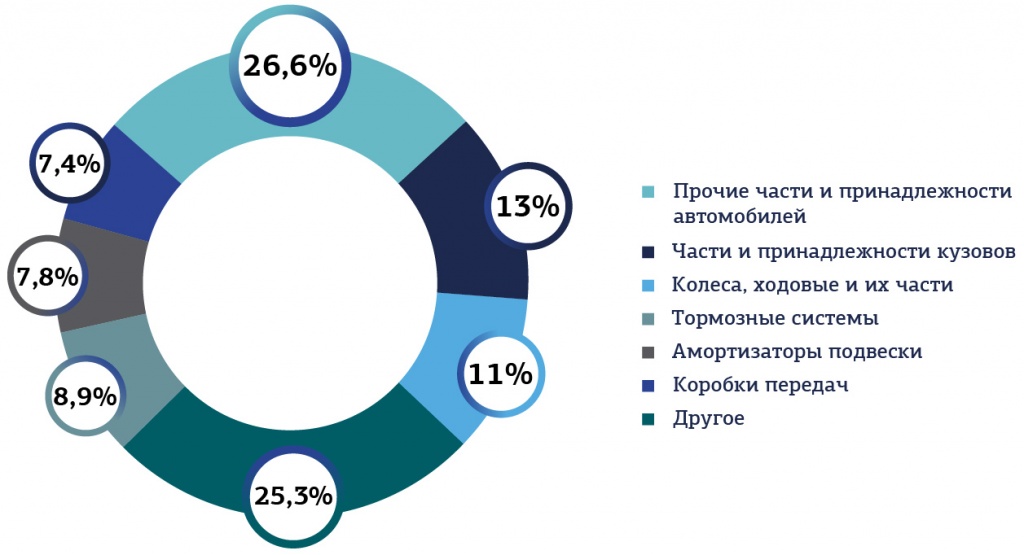

В 2019 году основными автозапчастями, которые экспортировались из России, являлись, в первую очередь, прочие части и принадлежности автомобилей, которые в натуральном выражении превысили 114,8 тыс. т., а в денежном – 577,1 млн долл. или 26,6% в общем объеме экспорта (рис. 13). Второе место в экспортных поставках занимают части и принадлежности кузовов общей стоимостью 282,8 млн долл. (13%), в натуральном выражении – более 77,6 тыс. т. На третьем месте – колеса ходовые и их части (228,2 млн долл. или 10,5%).

Рис. 13. Товарная структура экспорта ключевых автозапчастей в 2019 году в денежном выражении, %

Источник: ФТС

Основными регионами России, из которых экспортируются автозапчасти, являются Москва и Московская область, Самарская область и Республика Татарстан. Экспортные поставки из Москвы составили в натуральном выражении 69,3 тыс. т. (12,9%), в денежном выражении – 370,6 млн долл. или 17%. Из Московской области за рубеж было поставлено 47,3 тыс. т. автозапчастей (8,8%), что в стоимостном выражении составило 276,7 млн долл. или 12,7%. Самарская область поставила за рубеж 92,2 тыс. т. автозапчастей (17,1%) на сумму более 271,2 млн долл. или 12,5%.

Крупнейшие производители и дистрибьюторы автозапчастей в России

В настоящее время в России функционирует порядка 370 крупных компаний, занимающихся производством автозапчастей для автомобилей разных категорий. Из них 292 – российские компании, включая компании с некоторой долей иностранных вложений, и 73 – зарубежные компании, которые полностью созданы на иностранные инвестиции (табл. 1).

Таблица 1. ТОП-5 крупнейших отечественных производителей оригинальных автокомпонентов и автозапчастей на территории России в 2019 году

|

№ |

Российские производители |

Характеристика |

|

1 |

Риваль |

ТПГ ведущий российский производитель аксессуаров и компонентов для автомобилей отечественного производства. |

|

2 |

Белавтокомплект |

Концерн объединяет несколько компаний, деятельность которых специализируется на выпуске аксессуаров и запасных частей для отечественных автомобилей. |

|

3 |

Центр ремонтных технологий (Точка опоры) |

Компания выпускает автозапчасти под брендом «Точка опоры» в больших масштабах и широком ассортименте. В качестве главной инновации производитель предлагает замену в запасных частях резины на полиуретан. Автозапчасти предназначены не для сборки машин, а для их ремонта. |

|

4 |

Эргон |

Компания специализируется на выпуске высококачественных зеркальных элементов. |

|

5 |

Цитрон |

Компания производит автозапчасти для всех категорий автомобилей иностранного и отечественного производства. |

Таблица 2. ТОП-5 крупнейших зарубежных производителей оригинальных автокомпонентов и автозапчастей на территории России в 2019 году

|

№ |

Зарубежные производители |

Характеристика 1 кв. 2020 к 1 кв. 2019 |

|

1 |

Bosch (Германия) |

Немецкая инженерная и электронная компания, выпускает большую линейку автозапчастей. |

|

2 |

ZF Friedrichshafen AG (Германия) |

Производитель автозапчастей для легковых, грузовых автомобилей и тяжелых транспортных средств. |

|

3 |

Brembo (Италия) |

Компания специализируется на производстве запчастей, предназначенных для сборки тормозной системы. Предлагает запчасти для автомобилей очень высокого класса. |

|

4 |

Denso (Япония) |

Специализируется на производстве автозапчастей для легковых автомобилей. |

|

5 |

Delphi (США) |

Производит большое количество автозапчастей для легковых автомобилей. |

Крупнейшими российскими производителями оригинальных автозапчастей для грузовых автомобилей и автобусов являются ПАО «Агрегатный завод», АО «Арзамасский приборостроительный завод имени П.И. Пландина», ООО «Боровский завод гидромоторов», ОАО «Гидропривод», ООО «Торговый дом «Омскгидропривод», ОАО «Пневмостроймашина», ООО «СалаватГидравлика», ООО «Севзапспецмаш-Прицепы», ЗАО «Союзгидравлика», ПАО «Тутаевский моторный завод», ПАО «Уралавтоприцеп», ПАО «ЧКПЗ», ООО «Чебоксарский агрегатный завод», ООО «ПО УДМ», АО «ШЗГ».

На отечественном рынке присутствует три категории поставщиков автомобильных запчастей:

- крупные дистрибьюторы всех групп деталей;

- крупные реселлеры оригинальных изделий;

- средние и малые реализаторы всех типов деталей.

В первую категорию входят компании, которые доставляют на территорию РФ все типы автомобильных деталей – оригинальные и сертифицированные аналоги. В России их не более 100. Ввозом на территорию страны они могут заниматься лично либо посредством проверенных логистических фирм.

Отличительной чертой крупных дистрибьюторов является наличие сети филиалов по городам страны. Они на официальной основе презентуют на российский рынок зарубежные торговые марки. Основная специализация – оптовая продажа, в розницу торгуют пока единичные фирмы. В ассортименте крупных дистрибьюторов представлены оригинальные и проверенные неоригинальные запчасти следующих брендов: BOSCH, ASHIKA, VDO, DENSO, JAPANPARTS, REMSA, CONTITECH, AVA QUALITY COOLING, ZIMMERMANN, ALCO FILTER и многих других.

Реселлеры оригинальных деталей (ОЕМ) продают продукцию непосредственно со складов производителей либо их представительств в России. Основной поток запчастей приходится на технические и сервисные центры. В список реселлеров входят все официальные дилеры автомобилей. В России основными ОЕМ-брендами являются Honda, Nissan, Citroen, Toyota, BMW, Mercedes-Benz, Alfa Romeo, Mazda, Volvo, Fiat и Skoda.

Небольшие реселлеры имеют на складах не более 8 000-10 000 запчастей всех типов. Основная их масса предпочитает работать под заказ. Ценовые условия фирмы предлагают лояльные, за счет отлаженной системы логистики доставку товаров осуществляют в период от 1 до 3 дней.

Таблица 3. ТОП-10 крупнейших отечественных продавцов автозапчастей в 2019 году

|

№ |

Компания |

Характеристика в рейтинге 2019 |

|

1 |

Карвильшоп |

Лучшее сопровождение товарных поставок. Интернет-магазин группы брендов: LUZAR, AIRLINE, STARTVOLT, TRIALLI |

|

2 |

Росско |

Один из ведущих дистрибьюторов автозапчастей в России с широким региональным охватом. Лучшая региональная представленность. |

|

3 |

Форум-Авто |

Самый широкий ассортимент. Официальный дистрибьютор более 220 европейских, японских и корейских производителей автокомпонентов для любых типов и марок автомобилей отечественного и импортного производства. |

|

4 |

IXORA |

Своя логистическая группа. |

|

5 |

Exist |

Популярный поставщик |

|

6 |

АВТО-ЕВРО |

Самый эффективный менеджмент |

|

7 |

АВТОДОК |

Лучшие условия ведения бизнеса |

|

8 |

Автомобильность (The Parts) |

Самая быстрая обработка заказа. Удобная схема финансовых расчетов |

|

9 |

АВТОПОЛКА |

Оперативная доставка заказа |

|

10 |

АВТОРУСЬ |

Самый большой товарный запас |

Перспективы развития рынка автозапчастей

По прогнозу ROIF Expert, к 2024 году спрос на автозапчасти в стране вырастет на 25-35%. Эти темпы превышают темпы прироста ВВП, которые прогнозирует Минэкономразвития РФ.

Сегодня российские производители автозапчастей активно вытесняются запчастями, завезенными из Европейского союза, поскольку у этих деталей более высокое качество. Также россияне покупают турецкие, индийские и китайские запасные части, которые оказались более дешевыми по сравнению с отечественными. Стоит сказать, что азиатский ценовой демпинг может полностью уничтожить отечественное производство запчастей, если государство в ближайшее время не займется данным вопросом.

Очень большое влияние, как на мировой рынок, так и на развитие отечественного рынка, оказало стремление автомобильных холдингов максимально снизить себестоимость автомобилей. В результате большое количество машин различных марок, но входящих в один холдинг, монтируются на единой платформе, что позволяет применять одни и те же узлы. Естественно, что производителю намного легче произвести миллион одинаковых деталей, нежели по тысяче разных автозапчастей.