Рынок ритейла России постоянно меняется, появляются новые условия, в которых отечественные торговые сети должны существовать. Освобождается доля рынка, занимаемая ушедшими иностранными брендами, увеличивается объем онлайн-продаж, а маркетплейсы потесняют отечественных ритейлеров.

Современная система отечественного рынка ритейла состоит из компаний, которые выпускают продукцию в следующих сегментах:

-

FMCG — товары повседневного спроса, то есть товары пищевой и легкой промышленности. Это продукты питания, бытовая химия, продукты гигиены, мелкая электроника (например, батарейки). Товары этой группы отличаются большим объемом выпуска и быстрой продажей.

-

Fashion — это одежда, обувь, аксессуары.

-

DIY&Household — товары для декора и интерьера, строительные товары, то есть продукция для обустройства собственного жилья.

-

Бытовая техника и электроника

-

Косметика, парфюмерия с droggery — магазин непродовольственных товаров повседневного спроса обычно невысокой стоимости. Площадь droggery обычно не превышает 250 кв. м.

-

Аптечные товары

-

Детские товары

Общая динамика розничной торговли в России и растущая доля онлайн-продаж

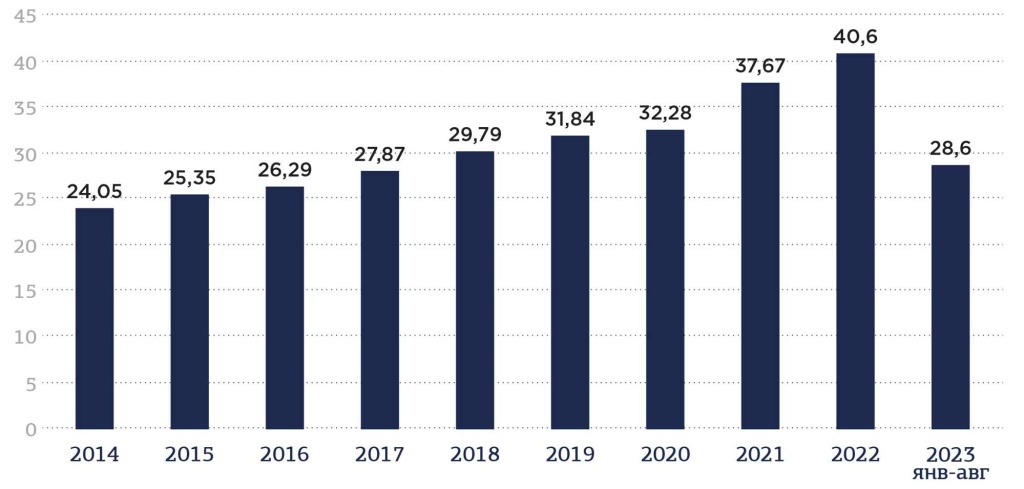

Рынок розничной торговли на территории России в денежном выражении растет от года к году. До 2019 года объем рынка не превышал 30 трлн руб., а существенный рост произошел в 2021 году (на 16,7% относительно 2020 года — с 32,28 до 37,67 трлн руб.). Рост продолжился и в прошлом году: по итогам 2022 года оборот розничной торговли (без учета ярмарок и рынков) составил 40,6 трлн руб. Но стоит отметить, что на такую динамику оказывает влияние и рост цен на товары. По прогнозам ЦБ, инфляция в 2023 году составит 5-6,5%. Причем ожидается, что уровень инфляции все-таки будет приближен к верхней границе обозначенного диапазона. Как ожидает Минэкономразвития, в 2024 году инфляция составит 4,5%.

Рис. 1. Оборот розничной торговли в России, 2014-2023 (январь-август), трлн руб. (без учета розничных рынков и ярмарок)

Источник: Росстат

Рынок розничной торговли по итогам 2022 года вырос на 7,7% (в денежном выражении). Однако положительную динамику обеспечили три сегмента: продовольственные товары (+11,8% от года к году), аптечные товары (+4,9%) и детские товары (+2,4%). В остальных категориях товаров наблюдался спад объема продаж. Уменьшились продажи бытовой техники и электроники (БиКТ) (-15,4%), fashion-товаров (-11,7%), товаров для дома и ремонта (-6,2%).

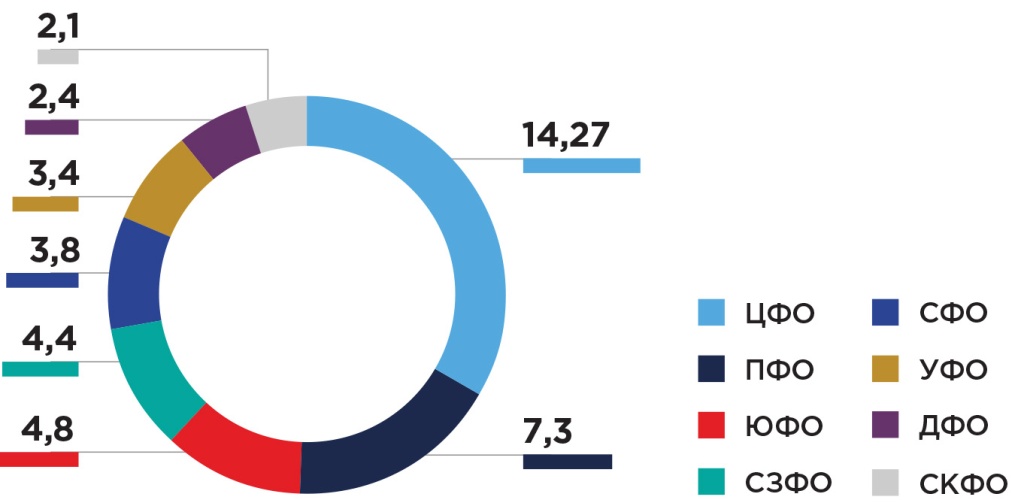

Если рассматривать объемы продаж в срезе регионов, то треть продаж приходится на Центральный ФО — 14,27 трлн руб., что составляет 33,5% от общего объема. Далее следуют Поволжский (7,3 трлн руб.), Южный (4,8 трлн руб.) и Северо-Западный (4,4 трлн руб.) ФО.

Рис. 2. Оборот розничной торговли по федеральным округам, 2022, трлн руб.

Источник: Росстат

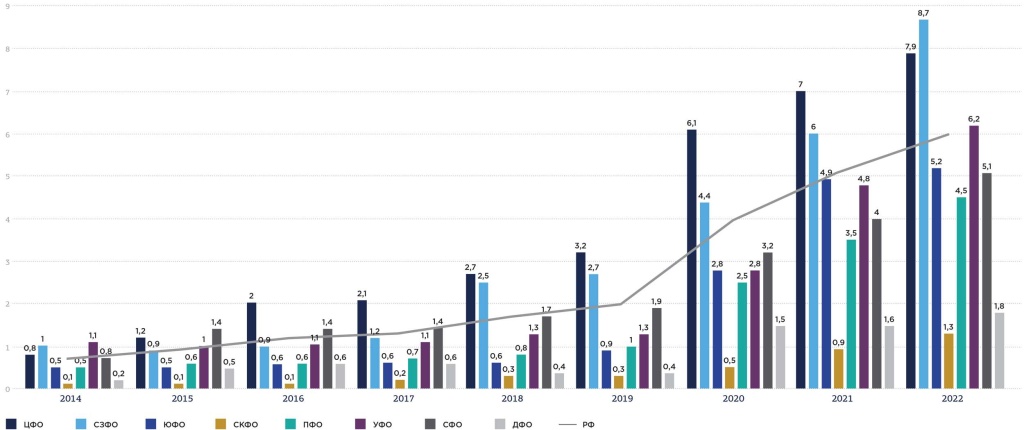

Во всех регионах на протяжении последних лет наблюдается рост доли онлайн-продаж. Очевидно, что процент покупок через Интернет зависит от динамики общего объема продаж в федеральном округе, от цен на продукцию и от наличия пунктов выдачи онлайн-заказов и возможности доставки в регионах. Однако все эти факторы не мешают проследить рост доли продаж, осуществляемых через Интернет.

Рис. 3. Доля продаж через Интернет в общем объеме оборота розничной торговли в РФ, по федеральным округам, 2014-2022, %

Источник: Росстат

Согласно данным Росстата, за последние 8 лет (в период с 2014 по 2022 гг.) доля продаж, осуществляемых через Интернет, выросла почти в девять раз. В 2014 году эта доля составляла 0,7% от общего оборота розничной торговли (в денежном выражении), в 2022 — 6%. Это значительный рост, так как и рынок розничной торговли за это время вырос почти в два раза (24,05 против 40,06 трлн руб. соответственно). Причем очевидно, что отдельные области и города имеют более высокую долю совершаемых онлайн-продаж на их территории. Это связано и с процессами цифровизации и, в общем, с объемом населения тех или иных местностей. Так, лидерами по доле продаж через Интернет по итогам 2022 года считаются Санкт-Петербург (13,5%), Москва (10,3%), Московская область (10,1%), Свердловская область (9%), Новосибирская область (8,7%). Наименьшая доля онлайн-продаж зафиксирована в областях и краях Дальневосточного ФО: в Бурятии — 0,4%, в Забайкальском крае — 0,8%.

В 2023 году онлайн-торговля продолжает быть одним из основных драйверов FMCG-сегмента. Последние годы торговые сети активно развивают сервисы доставки («Перекресток», «Пятерочка», «Магнит доставка», «Светофор» и т.д.), а такие гиганты, как Сбер и Яндекс, продолжают развивать свои сервисы «Самокат» и «Яндекс Лавка».

Напомним, что онлайн-рынок FMCG в России резко вырос в два раза в 2020 году (+102% относительно 2019 года) из-за пандемии коронавируса и периода самоизоляции, когда потребитель использовал возможность осуществлять покупки из дома. Тенденция к дистанционному приобретению товаров закрепилась на российском рынке и продолжает развиваться сейчас.

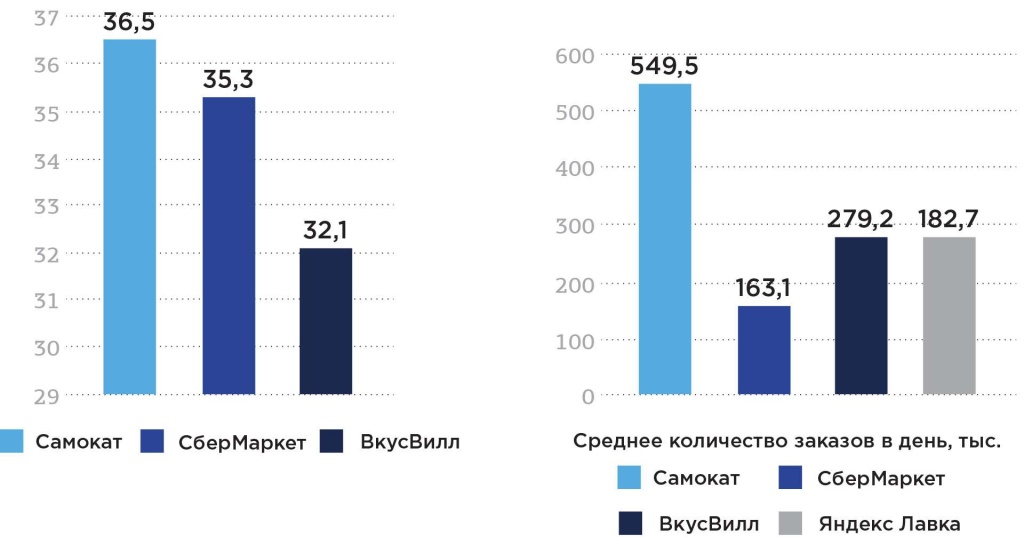

Лидерами в сегменте e-grocery являются сервисы «Самокат», «Яндекс Лавка». Так, за за II квартал 2023 года оборот «Самоката» составил 36,5 млрд руб., в среднем за день на сервисе совершалось 549,5 тыс. покупок. За первое полугодие этого года оборот «Самоката» вырос на 90,3% (до 68,5 млрд руб.), а общее число заказов достигло 92 млн.

Рис. 4. Показатели крупнейших компаний сегмента e-grocery за II квартал 2023

Источник: INFOLine Аналитика, данные компаний

В 2022 и 2023 годах улучшают свои позиции на отечественном рынке онлайн-ритейлеры, в частности за счет ухода иностранных компаний и возможности параллельного импорта. Стоит сказать, что ожидается, что в ближайшее время в первую десятку главных ритейлеров страны могут войти маркетплейсы и такие экосистемы, как «Сбер» и «Яндекс». По итогам 2022 года, согласно рейтингу INFOLine Аналитики, оборот ритейл-активов блока E-commerce и ridetech «Сбера» («Самокат», «СберМегаМаркет», «Сбермаркет», «Еаптека» и Delivery Club (доставка из торговых сетей до 8 сентября 2022 года)) составил 292,1 млрд руб. (+77% от года к году), а «Яндекса» («Яндекс Лавка», «Яндекс Еда», «Яндекс Маркет», Delivery Club (после 8 сентября 2022 года)) — 307,8 млрд руб. (+91%).

Уход иностранных компаний. Возможности и трудности отечественных торговых сетей

С 2022 года структура крупнейших ритейлеров России изменилась — российский рынок покинули шесть больших компаний. Это Ikea, Inditex, H&M, Adidas, Uniqlo, Decathlon. В общей сложности закрылось 1199 торговых объектов упомянутых сетей. На их долю в товарообороте категории non-food приходилось 3,8%. За год (данные 2021 года) в совокупности выручка этих компаний на территории РФ составляла 541,7 млрд руб. (без НДС).

Рис. 5. Показатели ушедших из России компаний

Источник: INFOLine Аналитика

Пять из шести крупных компаний, которые ушли с российского рынка, относились к сегменту fashion-ритейла. С учетом того, что только у этих сетей закрылось 1173 торговых точек (не считая список брендов категорий люкс и премиум), для отечественных брендов появилась возможность занять нишу и получить новых покупателей. На текущий год расширение запланировали несколько российских компаний. Melon Fashion Group (бренды Befree, Zarina, Love Republic и Sela) собирается открыть 200 магазинов, тем самым удвоить количество собственных торговых точек. Компания Gloria Jeans сообщала о намерении запустить 130 магазинов, а, например, «Стокманн» планирует открыть 20 универмагов, на что сеть выделила 2 млрд руб. Однако на полное замещение иностранных брендов может потребоваться несколько лет. Связано это с приверженностью российского потребителя к предпочитаемым брендам.

Также, помимо физических магазинов представителям fashion-ритейла необходимо наращивать присутствие в онлайн-продажах. По данным опроса «Яндекс Рекламы», в 2023 году 76% пользователей начинают поиск одежды и обуви через Интернет — это на 24% выше показателей 2022 года. С учетом общего роста популярности маркетплейсов и e-commerce, новым и развивающимся брендам и торговым сетям может быть даже проще привлечь потенциальных покупателей через онлайн.

Что касается мебельного рынка России, то, по оценке Ассоциации предприятий мебельной и деревообрабатывающей отрасли (АМДПР), на долю «Икеа» приходилось 5-6% от общего объема продаж мебели в России (в 2021 году). За прошлый год долю IKEA на рынке заняли отечественные производители и маркетплейсы. Это такие наиболее известные мебельные сети России, как «Аскона», Hoff и Mr. Doors.

В августе 2023 года представители компании Mr. Doors сообщили об инвестировании в собственную мебельную фабрику, за счет чего планируется нарастить объем выпуска мебели на 15%. Эта мера необходима в связи с возможностью повышения спроса на продукцию сети. Хотя в текущем году и отмечается снижение покупательского спроса на 10-15%. Отчасти это связано с повышением цен на мебель. В свою очередь стоимость мебельной продукции увеличилась из-за удорожания логистики и нехватки качественных материалов.

В конце 2022 года «Яндекс Маркет» выкупил товарный запас российских подразделений сети «Икеа», а летом 2023 года запустил продажу собственной торговой марки мебели. Также именно экс-менеджеры «Икеа» займутся разработкой продуктов новой торговой марки. Ожидается, что на мебель собственного бренда придется 10% продаж в категории товаров. По данным Ассоциации компаний интернет-торговли, в первом полугодии 2023 года онлайн-продажи категории товаров «мебель и товары для дома» заняли долю в 16,8% от общего объема продаж в Интернете (459 млрд руб.), что соответствует второму месту (после объемов продаж категории «цифровая и бытовая техника»).

В общей сложности (по данным на сентябрь 2023 года) в России насчитывается 30 игроков мебельного ритейла, из них — 20 крупных торговых сетей.

Зависимость же компаний food-ритейла от импорта невысокая — 7-15%. Поэтому влияние разрыва цепочек поставок минимален. Изменения произошли, в основном, в сегментах товаров «газированные напитки» и «алкоголь». Из ассортимента российских торговых сетей исчезла часть премиального алкоголя, а товары известных брендов газированных напитков (Coca-Cola, PepsiCo и т.д.) стали заменяться квази-брендами. Торговые сети начали активнее производить собственные торговые марки газированных напитков.

Топ крупнейших ритейлеров. Сделки M&A

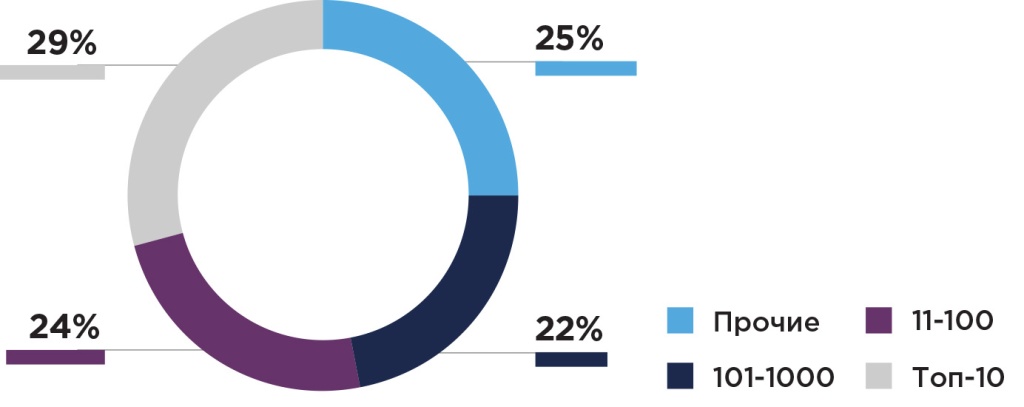

Согласно ежегодному рейтингу INFOLine Аналитики по крупнейшим ритейлерам России, в 2022 году первая сотня сетей заняла 53% отечественного розничного рынка товаров. Их совокупный товарооборот превысил товарооборот всех остальных розничных сетей страны: 19 трлн руб. против 17,2 трлн руб. На первую же тысячу крупнейших ритейлеров пришлось 75%. Доля первых в структуре розничного рынка выросла на 3% по сравнению с показателями 2021 года (50%), доля топ-1000 сетей — на 5% (70% в 2021 году). Место сетей в рейтинге определяется по объему выручки компаний.

Рис. 6. Доля ритейлеров России (топ-100 и топ-1000) в структуре розничного рынка, 2022, %

Источник: INFOLine Аналитика

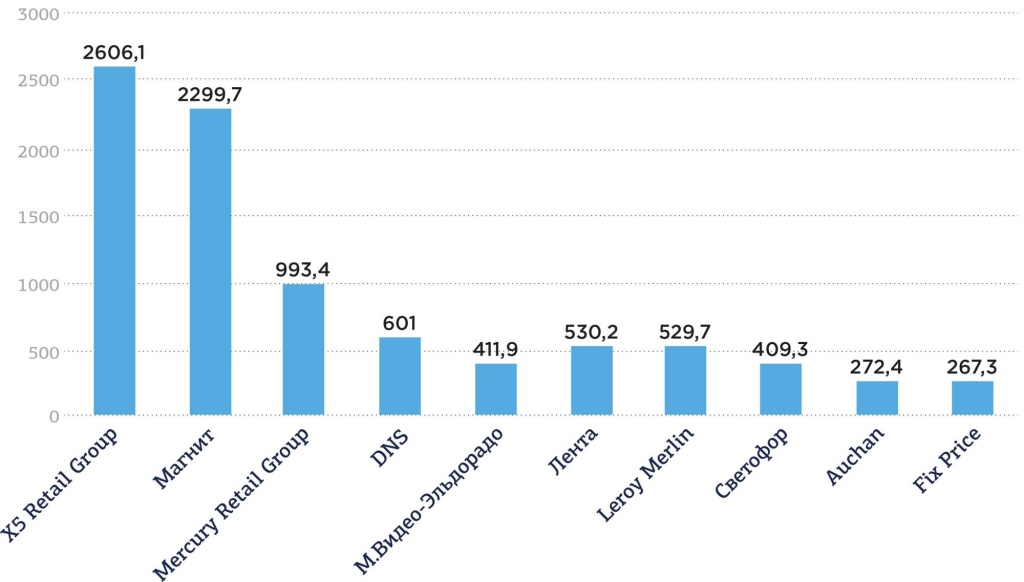

На первую десятку сетей приходится 28,7% розничного рынка. По сравнению с показателями прошлого года динамика их доли составила +1,2% (27,5% в 2021 году). Стоит сказать, что изменилась не только доля присутствия, но и состав топ-10 ритейлеров. По итогам 2022 года список замкнул Fix Price, тем самым сеть магазинов низких фиксированных цен вытеснила сеть Metro. 6 из 10 сетей, которые входят в топ-10, относятся к сегменту FMCG. Также ассортимент продукции еще одной компании из списка (Fix Price) на 50% процентов состоит из товаров повседневного спроса.

Рис. 7. Топ-10 главных ритейлеров России по объему выручки, 2022 г., млрд руб.

Источник: данные компаний, INFOLine Аналитика

X5 Retail Group

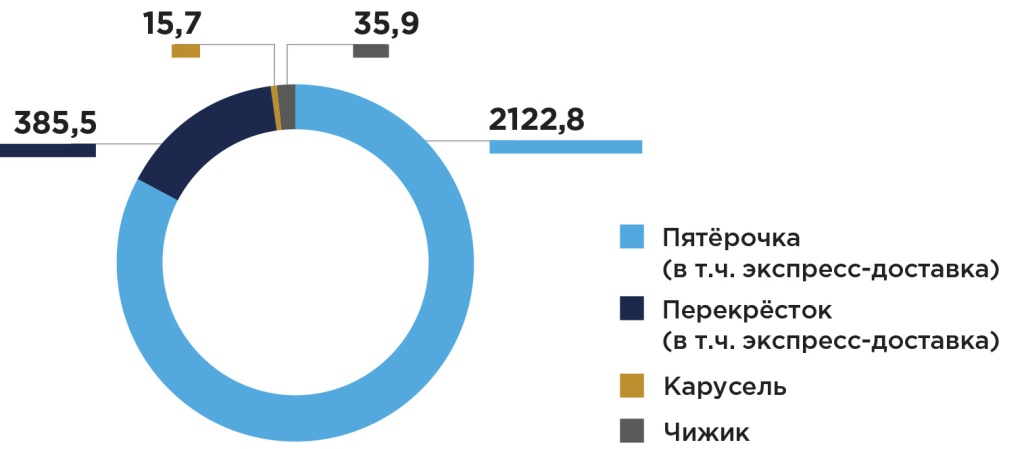

Рейтинг крупнейших ритейлеров России возглавляет X5 Retail Group. В 2022 году выручка компании, которая владеет торговыми сетями «Пятерочка», «Перекресток», «Чижик», составила 2,606 трлн руб., что на 18,2% выше показателей 2021 года (2,205 трлн руб.).

Во II квартале 2023 года выручка X5 Group достигла 772,04 млрд руб. (+19,2%), что отчасти связано со сделкой M&A. В апреле этого года компания купила «Тамерлан», который управлял торговыми сетями «Покупочка» и «ПокупАлко» в Южном ФО и в Ставропольском крае. Сейчас X5 Retail Group планирует приобрести торговую сеть «Виктория», стоимость которой оценивается в 9 млрд руб., два распределительных центра и два гипермаркета «Кэш». Сеть же «Виктория» состоит из 118 магазинов в Москве, Московской и Калининградской областях суммарной площадью в 92 тыс. кв. м. Ожидается, что приобретение сети позволит компании закрепиться в Калининграде, куда X5 Group начала выходить лишь в 2020 году.

Рис. 8. Доля торговых сетей в общей выручке X5 Group, млрд руб., 2022

Источник: данные X5 Group

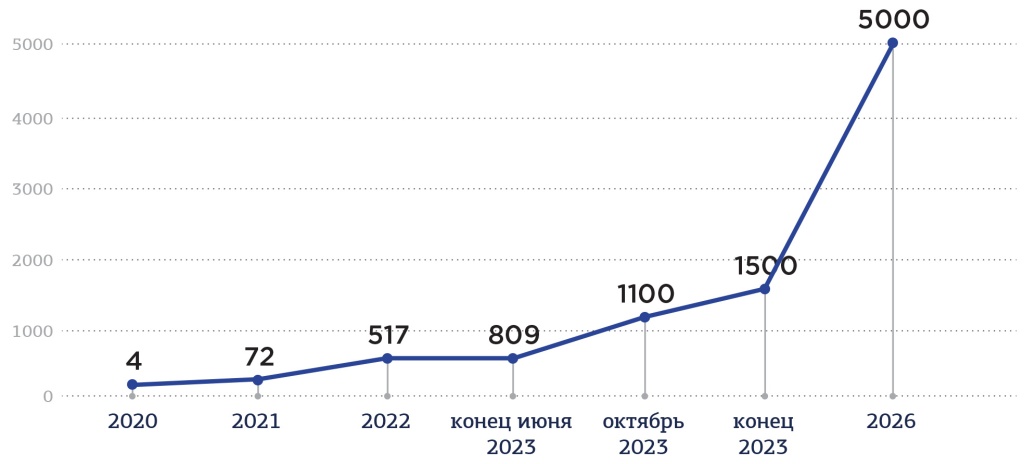

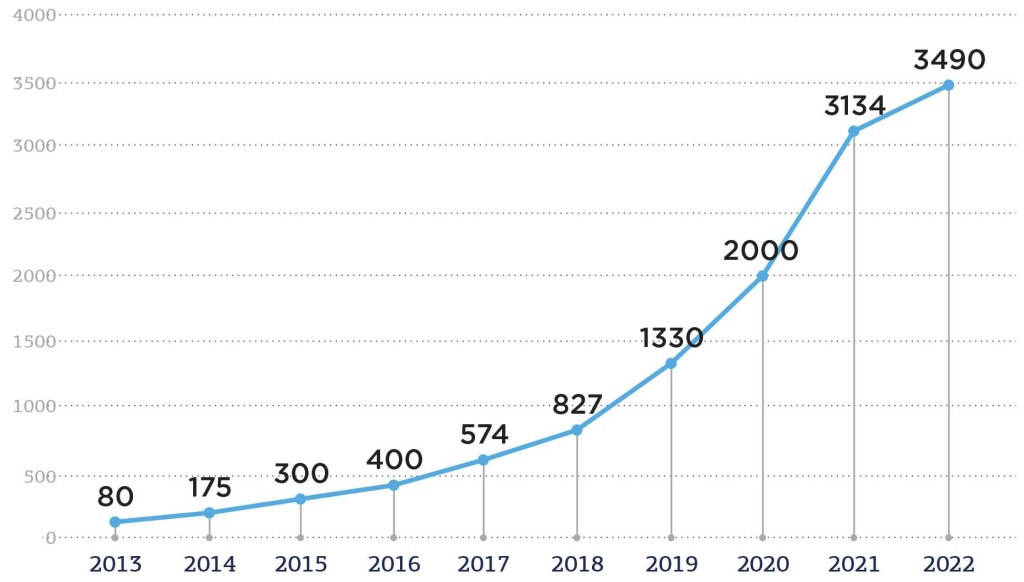

В 2022 году 12-тикратный рост выручки показал дискаунтер «Чижик»: если по итогам 2022 года выручка сети составила 35,9 млрд руб., то по итогам 2021 — 2,9 млрд руб. Одна из тенденций современного рынка ритейл — продолжающийся рост популярности дискаунтеров, причем жестких и мягких (сеть «Чижик» считается жестким дискаунтером). X5 Group запустил собственную сеть дискаунтеров в октябре 2020 года — первые магазины открылись в Москве и Московской области. И если за следующий год открылось почти 70 магазинов, то к октябрю 2023 года по России работает 1,1 тыс. дискаунтеров «Чижик». Как заявляет X5 Group, к концу текущего года будет открыто еще около 400 магазинов сети, а к 2026 году планируется расширить сеть по 5 тыс. торговых точек. В 2023 году «Чижик» активно распространяется в Сибири. К концу октября планируется открыть 45 дискаунтеров, а к концу года — 90. Также до конца года за счет запуска новых магазинов и распределительного центра сети в регионе будет создано 200 рабочих мест в Кемеровской, Новосибирской, Томской областях и Алтайском крае. В общей же сложности за 2022 года за счет увеличения присутствия сетей компании в регионах России было создано свыше 12 тыс. рабочих мест, в частности из-за выхода на рынок Восточной Сибири.

Рис. 9. Динамика количества точек сети дискаунтеров «Чижик», 2020 – 2026, шт., * — планы X5 Group по расширению

Источник: данные сети «Чижик», X5 Group

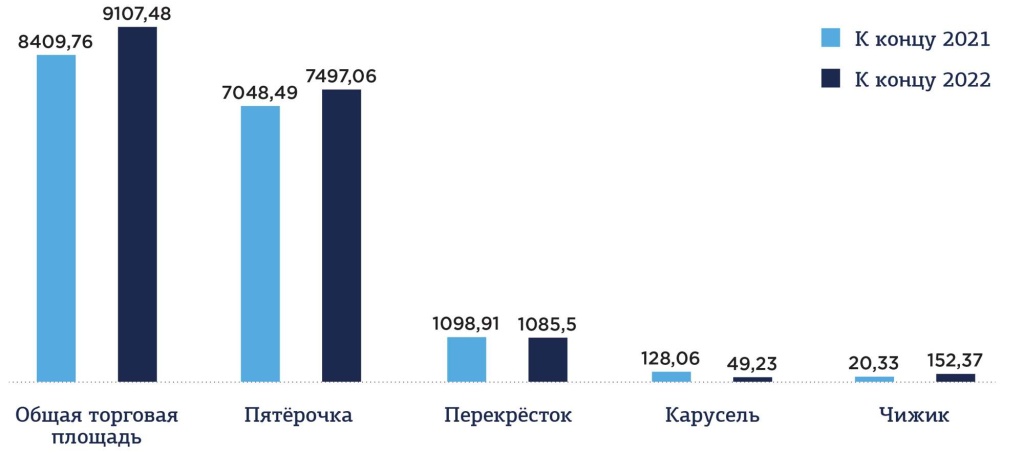

Популярность дискаунтерских сетей связана с нестабильной макроэкономической ситуацией и изменениями в объемах реальных располагаемых доходов россиян. В таких условиях X5 Group намерена развивать именно сеть «Чижик», а также сеть «Пятерочка», которая находится в более низком ценовом сегменте по сравнению с «Перекрестком». В середине текущего года на территории России находилось 20 248 магазинов «Пятерочка». За прошлый год торговая площадь сети увеличилась на 448, 6 тыс. кв. м., а торговая площадь «Перекрестков» сократилась — на 13,4 тыс. кв. м.

Что касается гипермаркетов «Карусель», то за 2022 год торговые площади уменьшились на 78,8 тыс. кв. м. Сеть окончательно закрылась в феврале 2023 года, когда прекратил свою работу последний магазин в Белгороде. Выручка сети по итогам 2022 года составила 15,7 млрд руб., что в два раза меньше выручки 2021 года (31,7 млрд руб.).

Рис. 10. Динамика торговых площадей сетей X5 Group, 2021-2022, тыс. кв. м.

Источник: X5 Group

Магнит

Второе место по объему выручки занимает ПАО «Магнит». В компанию входят «Магнит», «Магнит Косметик», «Магнит Аптека», дискаунтер «Моя цена», а также «Дикси» и «Мегамарт» (компания приобрела 100% акций в 2021 году). Выручка компании по итогам 2022 года составила 2,29 млрд руб. против 1,86 млрд руб. годом ранее.

«Магнит» продолжает развитие как вертикально-интегрированная компания. На данный момент во владении компании находится 18 производственных активов. В частности, один из них — фирма «Гринхаус», которая занимается выращиванием томатов. «Магнит» приобрел фирму в августе 2022 года. «Магнит» — единственная торговая компания в России, которая использует такой подход (выстраивает собственное производство). Приобретение производственных активов позволяет избавиться от зависимости от поставщиков различных категорий товаров.

Также в конце февраля 2023 года «Магнит» запустил жесткий дискаунтер «Первый выбор» (до этого компания развивала только сеть мягких дискаунтеров «Моя цена» с 2020 года). Первые торговые точки новой сети запустились в Подмосковье.

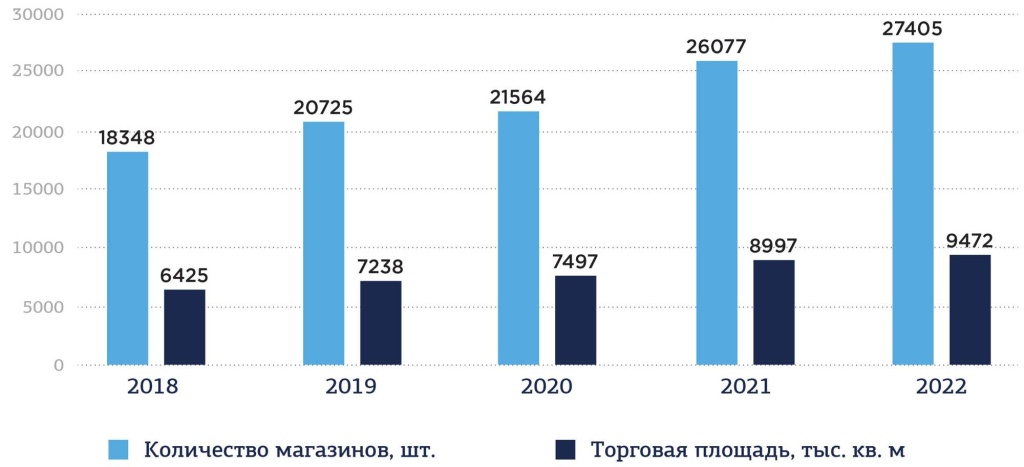

Рис. 11. Динамика торговых площадей и количества магазинов (в совокупности), 2018-2022 гг.

Источник: данные компании

Площадь торговых сетей компании «Магнит» растет от года к году. За прошлый год общая торговая площадь увеличилась на 5,3%, что составило 475 тыс. кв. м. (это 1328 торговых точек). На рост влияет не только открытие новых магазинов, но и приобретение других торговых сетей. В 2021 году «Магнит» приобрел 2438 «Дикси» и 39 «Мегамартов». В 2022 году начался ребрендинг «Дикси» в «Магнит».

Mercury Retail Group

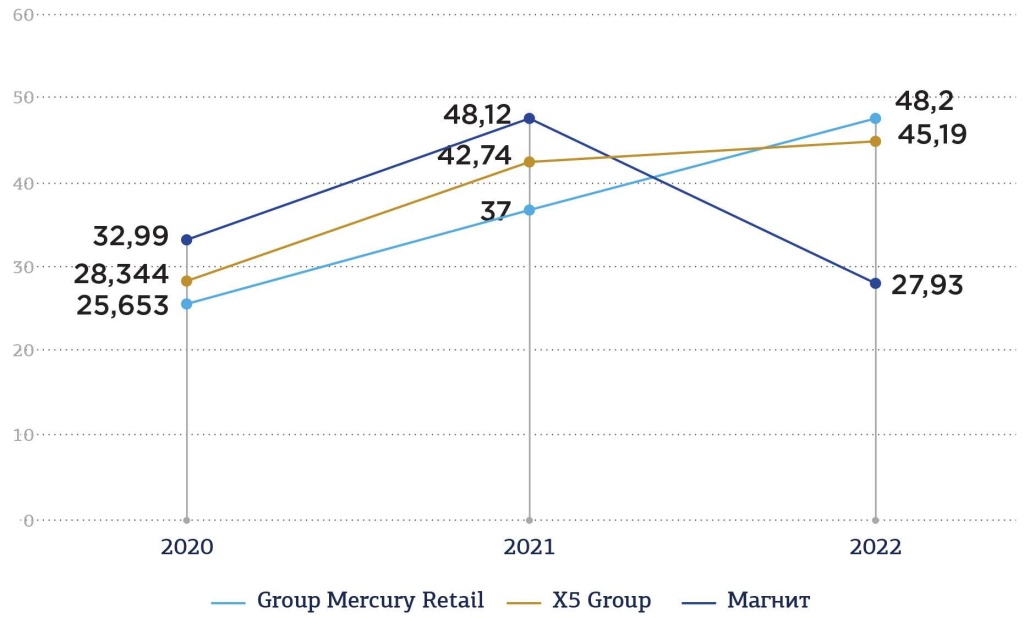

Компания Mercury Retail Group управляет торговыми сетями «Красное и Белое» и «Бристоль». Выручка компании в 2022 году составила 993 млрд руб., а консолидированная прибыль компании — 48,2 млрд руб. По объему чистой выручки Group Mercury Retail лидирует среди российских ритейлеров. Такая динамика объясняется высокой маржинальностью бизнеса алкомаркетов.

Рис. 12. Динамика чистой прибыли тройки крупнейших ритейлеров России, 2020-2022, млрд руб.

Источник: Forbes

Сети «Красное и Белое» и «Бристоль» активно наращивают присутствие в разных городах России (в частности, в Санкт-Петербурге). За 2022 год было открыто около 3 тыс. торговых точек. Сейчас в 75 субъектах России работает свыше 16 тыс. магазинов «Красное и Белое».

DNS

Компания является одним из крупнейших ритейлеров бытовой техники и электроники. Существует с 2010 года. В 2022 году выручка торговой сети достигла 600 млрд руб., что на 7% выше показателя 2021 года. Чистая же прибыль выросла на 52% — до 37, 65 млрд руб. Оба показателя стали рекордными для сети. В 2023 году компания закрепила предельные цены на 100 наименований продукции до конца октября этого же года.

Согласно данным DNS, в России функционирует свыше 2,6 тыс. магазинов сети. Последние сделки по слиянию и поглощению были проведены в 2019 году. Тогда компания приобрела торговые точки крупного Санкт-Петербургского ритейлера «Кей».

М.Видео-Эльдорадо

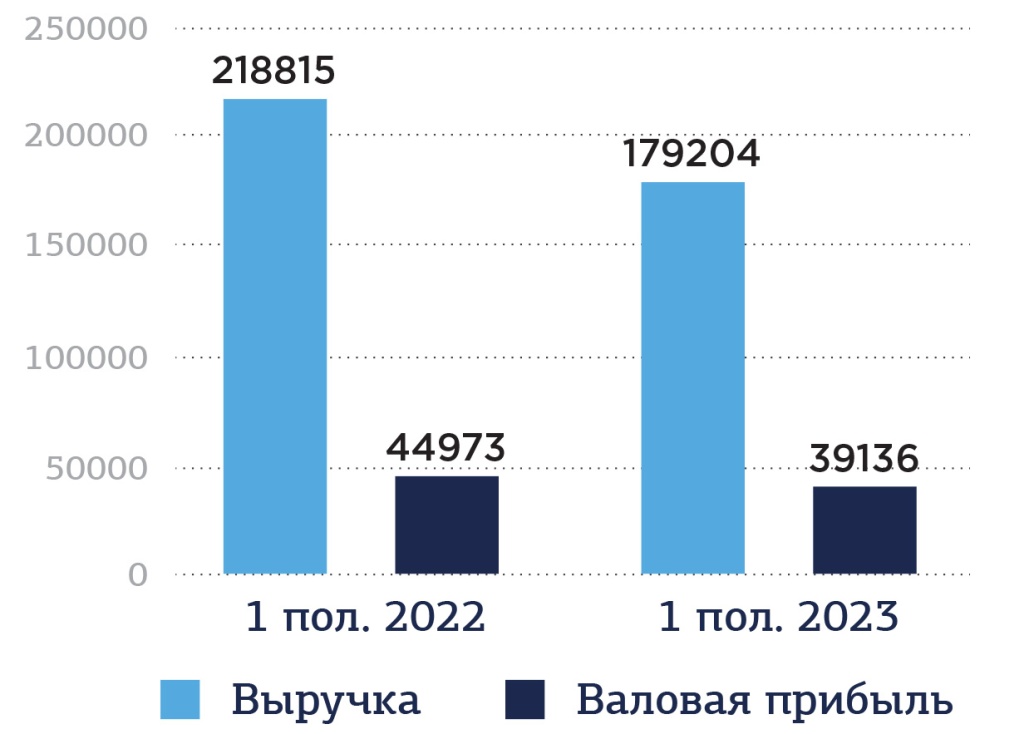

Еще одна из крупнейших компаний в сегменте бытовой техники и электроники. Объем выручки в 2022 году составил 412 млрд руб. К концу первого полугодия 2023 года компания имела 1,203 тыс. магазинов. За первую половину текущего года было открыто 13 магазинов М.Видео компактного (уменьшенного) формата.

Рис. 13. Выручка и валовая прибыль компании М.Видео-Эльдорадо (МСФО 17), млн руб.

Источник: данные компании

Сейчас компания развивает собственный маркетплейс. С января по август 2023 года оборот маркетплейса увеличился в 3,5 раза (относительно первых восьми месяцев 2022 года). Доля площадки в структуре онлайн-продаж товаров сетей компании возросла в два раза — до 11%.

Лента

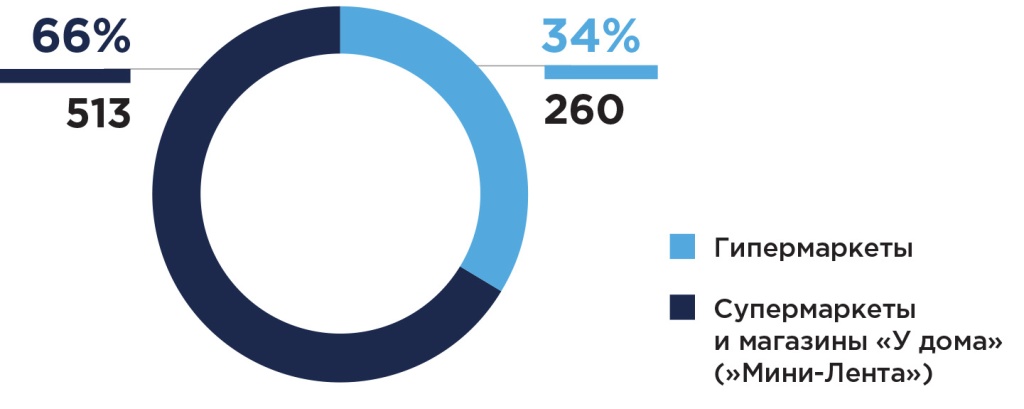

Компания является крупнейшим оператором гипермаркетов в России. По данным на июнь 2023 года, компания управляет 260 гипермаркетами и 513 супермаркетами и магазинами «Мини Лента». Суммарная торговая площадь всех форматов составляет 1,77 млн кв. м. Средняя площадь гипермаркета — 5,5 тыс. кв. м., супермаркета — 800 кв. м., магазинов «У дома» («Мини Лент») — 500 кв. м. Компания владеет также 15 распределительными центрами.

Рис. 14. Доли разных форматов торговых точек в структуре «Ленты», шт. и % (на июнь 2023 г.)

Источник: данные компании

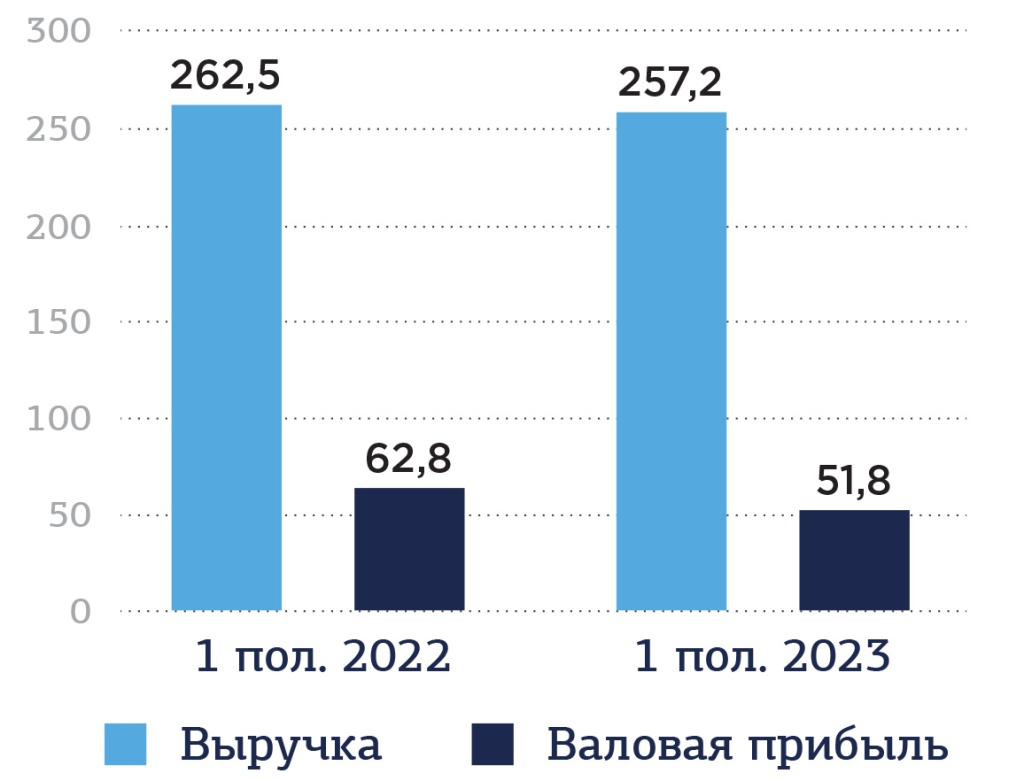

В 2022 году выручка компании превысила 530 млрд руб. За первое полугодие 2023 года выручка и валовая прибыль «Ленты» снизилась на 2% и 17,6% соответственно. За первые шесть месяцев текущего года выручка по гипермаркетам составила 208,3 млрд руб. (так же, как и за аналогичный период прошлого года), по малым форматам (супермаркетам и «Мини Лентам») — 43,7 млрд руб., что на 5,5% ниже показателей первого полугодия 2022 года.

Рис. 15. Выручка и валовая прибыль компании «Лента», млрд руб.

Источник: данные компании

В октябре 2023 года «Лента» приобрела сеть магазинов «У дома» «Монетка» — 2,1 тыс. торговых точек в Западной Сибири и на Урале. Средняя площадь магазина — 290 кв. м. «Монетка» — быстрорастущая региональная сеть категории FMCG. Ее рентабельность валовой прибыли в прошлом году превышала показатели «Ленты», «Красного & Белого», Metro, «Светофора». Ожидается, что «Лента» сохранит бренд «Монетка» и все новые магазины небольшого формата будет открывать под этим названием.

Leroy Merlin

Французская компания «Леруа Мерлен» (Leroy Merlin) — DIY-ритейлер, специализируется на продаже товаров для строительства, отделки и обустройства дома, дачи и сада. В России сеть существует с 2004 года. Сейчас на территории России работает 107 гипермаркетов, находящихся в 62 городах.

Выручка по итогам 2022 года составила почти 530 млрд руб. Весной 2023 года стало известно, что компания намерена передать российский бизнес местному менеджменту. Так, удастся сохранить 45 тыс. рабочих мест.

Светофор

Сеть жестких дискаунтеров является самой распространенной среди конкурентов по формату. Управляется компанией «Торгсервис», в которую входит и сеть гипермаркетов «Маяк». Если к концу 2022 года насчитывалось 570 магазинов «Чижик», то сеть «Светофор» в тот же период была представлена более 3,5 тыс. торговых точек. За 2022 год открылось всего 465 дискаунтеров (годом ранее было запущено 1200 «Светофоров»). К тому же сотни магазинов еще и закрывались.

Динамика развития сети пока замедлилась. Связано это отчасти и с трудностями в поисках подходящего помещения. Дискаунтеры «Светофор» занимают крупные склады (часто — 1 тыс. кв. м.), рядом с которыми необходима парковочная зона для покупателей.

Рис. 16. Динамика количества дискаунтеров «Светофор»

Источник: данные компании

Однако сеть дискаунтеров увеличила долю присутствия в Алтайском крае. Так, по данным ФНС «Прозрачный бизнес», выручка сети в регионе достигла 8,2 млрд руб., что на 23,8% выше показателей 2021 года. «Светофор» вошел в топ-5 главных торговых сетей региона.

Auchan

Российские подразделения французской FMCG-сети существуют с 2002 года. Сейчас на территории РФ работает 230 торговых точек, представленных в трех форматах: гипермаркеты, супермаркеты и гипермаркеты формата «Сити». В 2023 году представители компании заявили, что с российского рынка торговая сеть не уйдет, однако открытие новых магазинов не ожидается.

В 2022 году выручка компании составила 272,4 млрд руб., что на 18,9% выше показателей 2021 года (229,04 млрд руб.).

Fix Price

Торговая сеть товаров с низкими фиксированными ценами заняла 10 место среди ритейлеров России, обогнав Metro. По данным на июнь 2023 года сеть имеет 6 039 торговых точек.

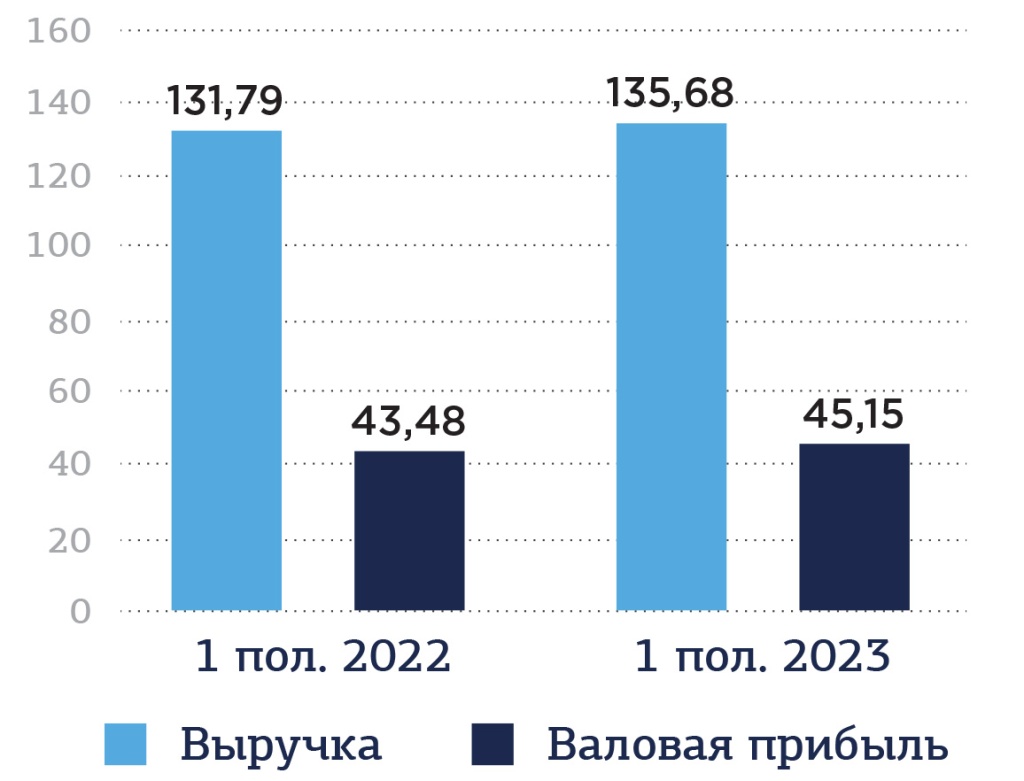

Рис. 17. Выручка и валовая прибыль «Fix Price», млрд руб.

Источник: данные компании

По итогам 2022 года выручка сети составила 267,3 млрд руб., что на 20% больше показателей 2021 года. За первое полугодие 2023 года выручка увеличилась на 3% по сравнению с прошлогодними показателями аналогичного периода. Увеличение валовой прибыли же составило 3,8% (с 43,38 до 45,15 млрд руб.). Чистая прибыль за первые шесть месяцев года достигла 19,64 млрд руб. — это почти в 4 раза больше первого полугодия 2022 года (5,09 млрд руб.).

Тенденции и прогнозы

Доля крупнейших ритейлеров России (топ-10), которая по итогам 2022 года достигла 28,7% может показать рост в следующие годы. Отчасти это объясняется стремлением к консолидации ритейлеров, которая наиболее заметна в FMCG-сегменте. Так, десять крупнейших продовольственных сетей в 2022 году заняли 38,5% рынка FMCG-товаров. Ожидается, что их доля по итогам 2023 года может вырасти до 41,9%.

Можно выделить ключевые тенденции в российском рынке товаров:

-

Консолидация ритейлеров. В 2021 году «Магнит» купил «Дикси» и «Мегамарт», «Лента» — сеть Billa; в 2023 году X5 Group приобрела магазины «Покупочка» и «ПокупАлко» и планирует покупку «Виктории», также сейчас «Лента» и «Магнит» рассматривают покупку сети «Улыбка радуги». Это создает ситуацию, в которой небольшим и средним сетям становится труднее конкурировать с сетями федерального уровня.

-

Спрос на эконом-сегмент в продовольственных товарах. Теперь почти каждая крупная торговая компания запускает сеть дискаунтеров («Чижик», «Моя цена», «Светофор», «Первый выбор»). Такой формат набирает популярность, поэтому игроки стараются выходить на новые рынки раньше конкурентов, чтобы занять пустующую нишу.

-

-

Рост онлайн-продаж. Активно наращивают объемы оборота торговли маркетплейсы. Ритейлеры также создают собственные маркетплейсы (например М.Видео-Эльдорадо). Однако маркетплейсы могут стать угрозой для развития молодого бренда и его узнаваемости. Поэтому рекомендуется иметь несколько канал продаж — не только сторонние, но и собственные.

Отечественные торговые сети сталкиваются с несколькими типами трудностей:

-

Макроэкономический. Темпы роста выручки могут снижаться из-за сокращения реальных доходов населения. По этой причине растет популярность тех же дискаунтеров, а следовательно, высокомаржинальные форматы и продукты могут стать менее рентабельными.

-

-

Рыночный. Растет уровень конкуренции на российском рынке. Современному ритейлеру нужно развивать мультиканальность продаж в онлайн-пространстве и занимать освободившиеся после ухода иностранных компаний ниши.