В условиях антироссийской политики одним из важных направлений в рамках стратегии обеспечения национальной безопасности является формирование высокой степени продовольственного обеспечения населения по всем ключевым видам продовольствия. Ввод продовольственного эмбарго стал первым важным мероприятием в рамках формирования системы продовольственной безопасности, вследствие которого внутренний производственный потенциал страны начал динамично расти. При этом молочная продукция является одним из ключевых направлений в продовольственном обеспечении.

Рис. 1. Схема производства молочной продукции

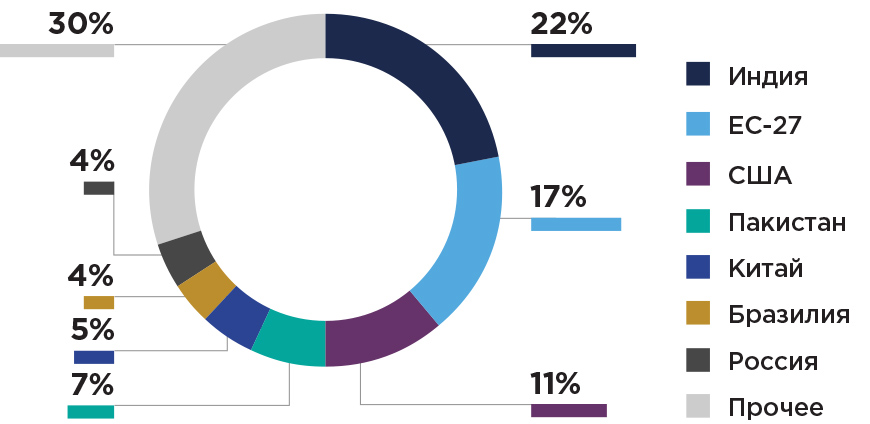

В 2023 году в мире было произведено более 569 миллионов тонн сырого коровьего молока из 986 млн. т. общего производства молока (в том числе, других животных). Для сравнения, объем производства сыра и сливочного масла в этом же году превысил 22 и 11 миллионов тонн соответственно.

Рис.2. Основные производители сырого молока в мире 2023, %

Источник: данные Агроэкспорт, FAO-OECD

Россия находится на пятом месте в мире по производству коровьего молока. По данным июльского отчета «Молочные продукты: мировые рынки и торговля» Министерства сельского хозяйства США (USDA), в 2023 г. ожидается прирост выпуска молока по сравнению с прошлогодним уровнем в Китае (на 4,6%), Бразилии (на 3,6%), Индии (на 2,6%), Новой Зеландии (на 2,1%), Мексике (на 2,1%), США (на 0,9%), Великобритании (на 0,6%), России (на 0,5%). Прогнозируют снижение выработки коровьего молока в Аргентине (на 2,6%) и странах Евросоюза (на 0,3%).

Таблица 1 - Топ-10 стран по производству коровьего молока в мире

|

Страны |

2021, тыс. т. |

2022, тыс. т. |

2023 тыс. т. |

Прирост, % |

|

ЕС-27 |

144833 |

144378 |

144100 |

-0,3 |

|

США |

102646 |

102722 |

103596 |

+0,9 |

|

Индия |

96000 |

97000 |

99500 |

+2,6 |

|

Китай |

36830 |

39200 |

41000 |

+4,6 |

|

Россия |

32020 |

32150 |

33300 |

+1,5 |

|

Бразилия |

24845 |

23660 |

24500 |

+3,6 |

|

Новая Зеландия |

21995 |

21051 |

21500 |

+2,1 |

|

Великобритания |

15428 |

15500 |

15600 |

+0,6 |

|

Мексика |

12850 |

12980 |

13250 |

+2,1 |

|

Аргентина |

11900 |

11904 |

11600 |

-2,6

|

Источник: USDA

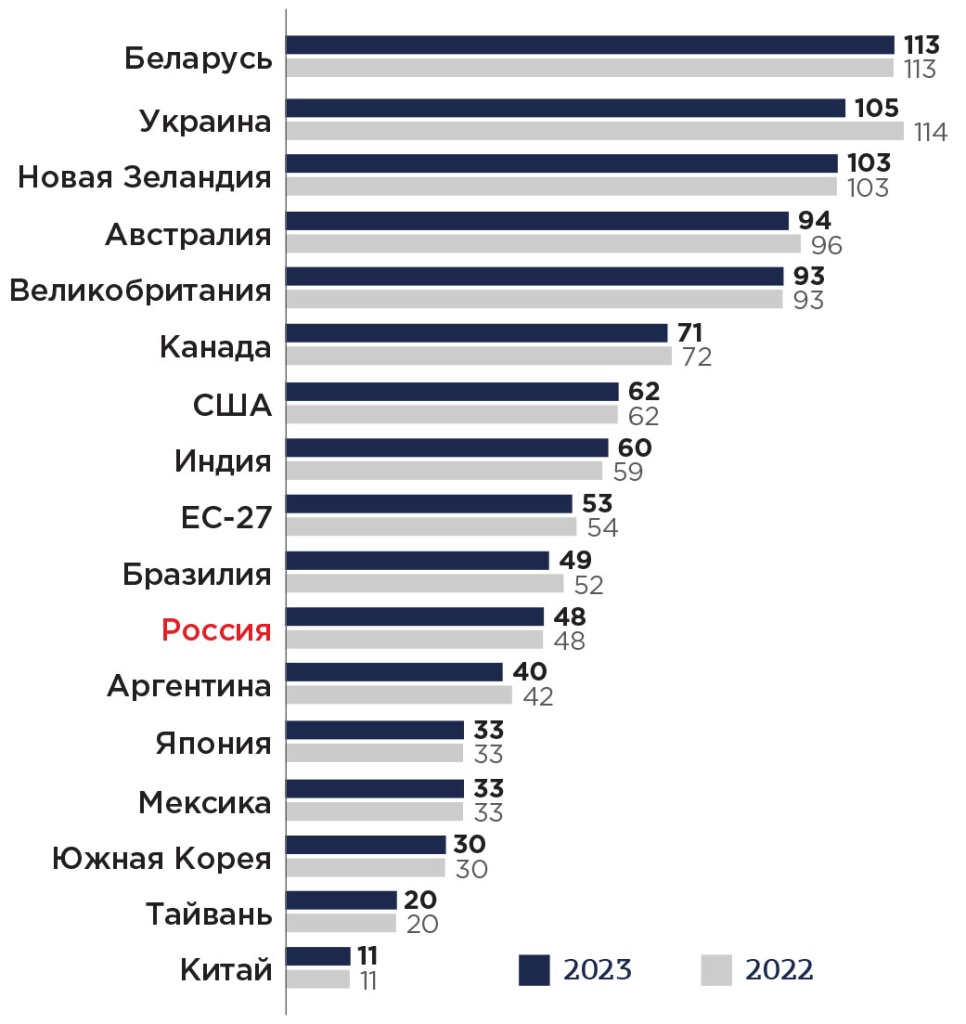

Норма потребления молочных продуктов, согласно международным стандартам, должна составлять 390 кг в год, а в России этот показатель составляет 175 кг в год.

Рис. 3. Потребление молока на душу населения в мире, л/чел. в год

Источник: данные Агроэкспорт, clal.it

По итогам 2023 года Россия на мировом молочном рынке находится:

-

на 5 месте в мире по объему производства коровьего молока место после Индии, ЕС, США и Китая

-

на 3 месте в мире по объему производства сухого цельного молока (69 тыс. т) место в мире по объему производства сыров и творога (1,18 млн т.)

-

на 5 месте в мире по объему производства сливочного масла (314 тыс. т);

-

на 9 месте в мире по объему производства сухого обезжиренного молока (111 тыс. т);

-

на 9 месте в мире по объему производства 9 сухого цельного молока (69 тыс. т).

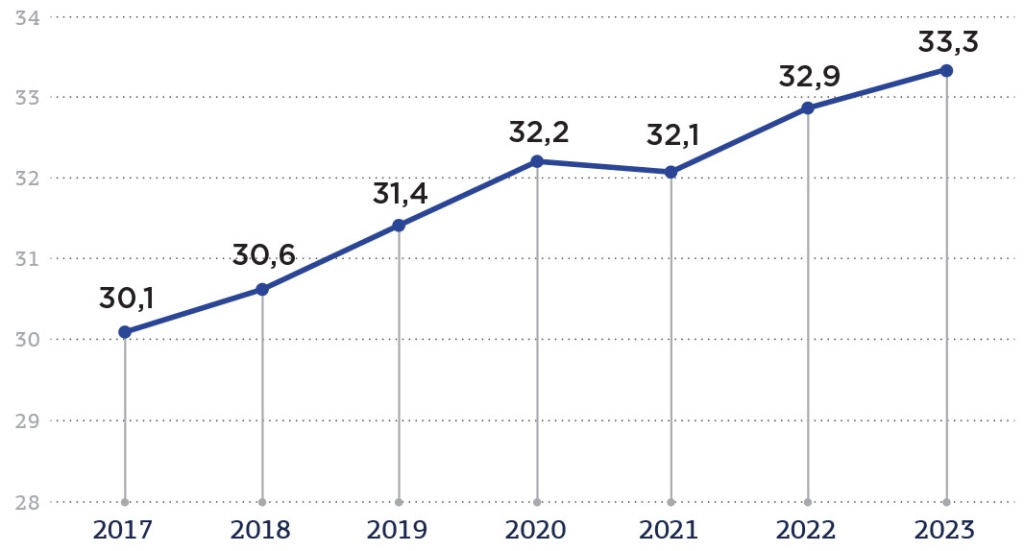

Рынок России

С 2017 г. в России ежегодно фиксируют прирост производства сырого молока. По данным Росстата, за последние шесть лет страна нарастила выработку различных видов молока на 9,3%, до 33 млн т.

Рис. 4. Динамика производства молока в России в хозяйствах всех категорий, млн. т

Источник: Росстат

Только в январе - октябре 2023 г. валовой надой молока в России превысил уровень соответствующего периода прошлого года на 4,2% и составил 21,7 млн т. Основной объем производства по‑прежнему приходится на сельскохозяйственные организации.

Молочная отрасль продолжает сохранять привлекательность для вложений. Благодаря реализации прежде всего новых проектов в сырьевом секторе устойчиво повышается надой товарного молока в среднем на уровне 3-3,5% ежегодно (с учетом замещения выпадающих объемов в частном секторе), а в сельхозорганизациях темпы роста в текущем году приблизились к 7%. По прогнозам союза, по итогам января - декабря товарное производство молока в России увеличится на 3,5% (+0,9 млн т), до 25,4 млн т.

Лидирующий федеральный округ РФ по производству товарного молока – Приволжский ФО (28% производства за период с 2018 по 2023), на втором месте – Центральный ФО (23,6% производства).

В январе – июне 2023 года наибольший валовой надой молока получили в Республике Татарстан (1,1 млн т; плюс 8,6% за год), Краснодарском крае (884,7 тыс. т; плюс 8,9%) и Республике Башкортостан (833,7 тыс. т; плюс 1,2%). Они неизменно остаются в тройке лидеров молочного производства с 2011 г. Достичь таких результатов позволяет большое поголовье дойного стада: эти регионы входят в восьмерку ведущих субъектов РФ по количеству коров.

В целом, максимальные объемы реализации от 2 тыс. т достигнуты в республиках Татарстан, Удмуртия, Краснодарском крае, Воронежской и Кировской областях. Средний надой молока от одной коровы за сутки составил 20,4 кг, что на 1 кг больше, чем годом ранее. Лидерами среди регионов по данному показателю являются г. Санкт-Петербург, Ленинградская, Курская и Калининградская области. В этих регионах получено более 26 кг молока в расчете на одну корову.

Рис. 5. Топ-10 регионов России по производству молока в хозяйствах всех категорий

Источник: Росстат, Минсельхоз

Между тем поголовье крупного рогатого скота в России продолжает сокращаться. Так, во всех хозяйствах на конец сентября насчитывалось 17,9 млн голов, что на 1,5% меньше, чем на ту же дату годом ранее, следует из доклада Росстата «Социально-экономическое положение России» по итогам 9 месяцев этого года. При этом, по сравнению с ситуацией на конец мая, когда поголовье оценивалось в 18,2 млн голов, сокращение наблюдается еще более значительное. В сельхозорганизациях численность КРС сократилась на 1,3%. Что касается суточного объема реализации молока сельхозорганизациями, то согласно данным Минсельхоза, по состоянию на конец октября показатель составил 52,8 тыс. т, что на 4,6% (или 2,3 тыс. т) больше показателя за аналогичный период прошлого года.

Наряду с увеличением объемов производства сырого молока в России отмечена положительная динамика выпуска молочной продукции

В 2023 году российскими предприятиями было выпущено 5 735 606 т молочной продукции, что на 12.,6% выше по сравнению с результатами 2022 года. Среднегодовой прирост производства (CAGR) молока (кроме сырого) за период 2018-2023 гг. составил 1,4%.

Таблица 2 – Производство молочной продукции в России

|

|

Ед. изм. |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2022/ 2021 |

2023/ 2022 |

|

Молоко, кроме сырого |

т |

5 381 762 |

5 335 140 |

5 534 928 |

5 597 991 |

5 738 798 |

5982 644 |

2,5 |

4,2 |

|

Сливки |

т |

150 329 |

163 023 |

194 815 |

237 086 |

249 408 |

284 312 |

5,2 |

13,9 |

|

Молоко и сливки сухие, сублимированные |

т |

133 263 |

154 791 |

150 294 |

160 000 |

183 926 |

198 400 |

15,0 |

7,8 |

|

Молоко сухое, сублимированное обезжиренное не более 1,5% жирности |

т |

71 715 |

88 815 |

95 240 |

95 728 |

111 960 |

128 211 |

17,0 |

14,5 |

|

Молоко и сливки сухие, сублимированные, в том числе цельные |

т |

61 548 |

65 976 |

55 054 |

64 272 |

71 965 |

82638 |

12,0 |

14,8 |

|

Масло сливочное, пасты масляные, масло топленое, жир молочный, спреды и смеси топленые сливочно-растительные |

т |

299 753 |

303 632 |

304 931 |

307 371 |

342 937 |

386200 |

11,6 |

12,6 |

|

Масло сливочное |

т |

266 677 |

269 318 |

277 461 |

282 477 |

313 919 |

392 211 |

11,1 |

12,3 |

|

Пасты масляные |

т |

355 |

1 090 |

1 998 |

656 |

92 |

126 |

-85,9 |

36,9 |

|

Масло топленое |

т |

841 |

703 |

721 |

873 |

1 358 |

1830 |

55,6 |

34,7 |

|

Жир молочный |

т |

2 289 |

1 786 |

1 747 |

2 981 |

6 284 |

8420 |

110,8 |

34 |

|

Спреды и смеси топленые сливочно-растительные |

т |

29 591 |

30 734 |

23 004 |

20 384 |

21 283 |

22180 |

4,4 |

4,2 |

|

Сыры, продукты сырные и творог |

т |

1 174 469 |

1 189 583 |

1 254 380 |

1 342 768 |

1 324 608 |

1592 438 |

-1,4 |

20,2 |

|

Сыры |

т |

466 838 |

540 117 |

571 565 |

647 628 |

656 007 |

692 120 |

1,3 |

5,5 |

|

Продукты сырные |

т |

206 188 |

180 841 |

195 881 |

197 852 |

212 483 |

241 300 |

7,4 |

13,5 |

|

Творог |

т |

501 444 |

468 625 |

486 934 |

497 288 |

456 119 |

497 412 |

-8,3 |

9 |

|

Молоко и сливки, сгущенные или с добавками сахара или других подслащивающих веществ, не сухие |

тыс усл банк |

805 894 |

716 834 |

719 997 |

671 280 |

678 986 |

694 620 |

1,1 |

2,3 |

|

Молоко сгущенное (концентрированное) |

тыс усл. банк |

503 865 |

398 595 |

378 174 |

345 266 |

379 761 |

411 622 |

10,0 |

8,4 |

|

Сливки сгущенные (концентрированные) |

тыс усл. банк. |

3 711 |

2 724 |

2 630 |

2 095 |

1 342 |

169 4 |

-35,9 |

26,2 |

|

Сливки сгущенные (концентрированные) с сахаром и вкусовыми компонентами |

тыс усл банк. |

899 |

1 111 |

1 890 |

4 764 |

3 907 |

4328 |

-18,0 |

10,7 |

|

Молоко сгущенное (концентрированное) с сахаром и вкусовыми компонентами |

тыс усл банк. |

297 420 |

314 404 |

337 303 |

319 155 |

293 976 |

318 739 |

-7,9 |

8,4 |

|

Продукты кисломолочные (кроме творога и продуктов из творога) |

т |

2 820 157 |

2 792 673 |

2 745 475 |

2 738 526 |

2 516 312 |

2829 320 |

-8,1 |

12,4 |

|

Казеин |

т |

200 |

211 |

242 |

255 |

557 |

735 |

118,8 |

|

|

Сыворотка |

т |

720 192 |

816 716 |

986 007 |

1 094 599 |

1 038 106 |

1098 100 |

-5,2 |

5,7 |

|

Продукция молочная, не включенная в другие группировки |

т |

642 631 |

736 879 |

840 491 |

844 694 |

745 782 |

832 439 |

-11,7 |

11,6 |

|

Мороженое |

т |

446 786 |

416 535 |

449 274 |

527 347 |

467 464 |

493 637 |

-11,4 |

5,6

|

Источник: данные НИФИ, открытые источники

В ноябре-декабре 2023 года средние цены производителей на молоко, кроме сырого составили 55 959,7 руб./т.

Экспорт и импорт

Россия пока остается нетто-импортером молочной продукции, хотя в 2022 – 2023 гг. импорт сократился, поскольку с отечественного рынка ушел ряд зарубежных партнеров. По данным Ассоциации компаний розничной торговли (АКОРТ), доля отечественного молока в российских магазинах по состоянию на декабрь 2023 года достигает почти 99%, а сливочного масла - 90%. В прошлом году уровень самообеспеченности России молоком составлял 84,3%, что всего на 5,7 п.п. ниже целевого показателя Доктрины продовольственной безопасности.

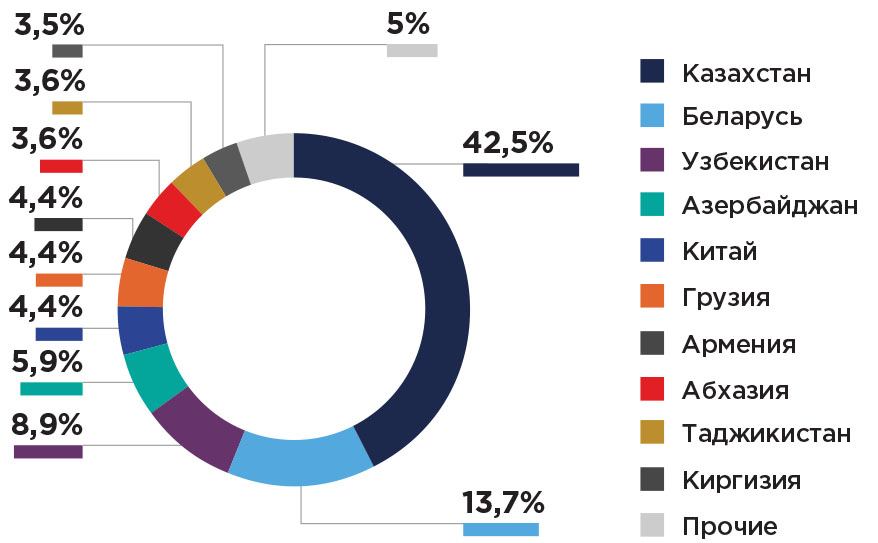

Недостающий объем молочных продуктов в страну импортируется. Больше всего в январе – ноябре 2023 года Россия завезла сыров и творога: 38,1% от общего объема импорта этой продукции и 56,5% в стоимостном выражении. Абсолютным лидером - поставщиком молочной продукции в РФ стала Беларусь. На нее пришлось 91,4% российского импорта молокопродуктов в натуральном весе и 86,2% - в денежном выражении. По данным ФТС России, в структуре экспорта молочной продукции (в натуральном выражении) 41,2% пришлось на пахту, йогурт, кефир (в денежном выражении - 31,1%). Россия в денежном выражении больше всего экспортировала сыров и творога - 35,5% от общей стоимости экспорта молочных продуктов (в натуральном выражении - 14,4%).

Российскую молочную продукцию в 2023 г. импортировали более 40 стран. Большая часть молочных продуктов была отгружена в Казахстан (42,5% в натуральном выражении и 46,7% - в денежном), Беларусь (13,7 и 13,4% соответственно), Узбекистан (8,9 и 8,5%) и Азербайджан (5,9 и 5,5%).

Рис. 6. Структура экспорта молочной продукции (в натуральном выражении) из России в разрезе стран-импортеров за 2023 г.

Источник: ФТС, https://milknews.ru

В связи с наращиванием производства молока и молочной продукции для России актуально расширение экспортных каналов сбыта и освоение новых рынков, в частности, стран Ближнего Востока и Африки. По информации Россельхознадзора, в 2023 г. российские предприятия получили возможность поставлять молоко и молочные продукты в Пакистан. Продолжается работа по увеличению перечня российских компаний, имеющих право на экспорт в Египет, Китай, Саудовскую Аравию и другие страны. При этом Китай находится на первом месте в мире по общему объему импорта сливочного масла, сухого обезжиренного и цельного молока и остается перспективным рынком для российской продукции.

Государственная поддержка производства молочной продукции

На сегодняшний день молочное скотоводство представляет собой одно из основных перспективных направлений животноводства, в развитие которого из года в год увеличивается объем инвестиций. Для стимулирования данного сектора экономики Министерством сельского хозяйства РФ ежегодно реализуются меры государственной поддержки, которые включают льготное кредитование, компенсирующие и стимулирующие субсидии на реализованное молоко, субсидии на корма для молочного КРС, поддержку племенного животноводства (субсидии на племенное маточное поголовье, субсидии на приобретение племенного молодняка КРС в племенных организациях РФ), а также с 2023 г. – возмещение части прямых понесенных затрат в связи с внедрением обязательной маркировки. При этом особое внимание уделяется поддержке эффективных проектов с высокой продуктивностью молочного стада.

С 2024 года Минсельхоз введет новые механизмы господдержки производителей молока с целью достижения самообеспеченности не менее 90% продукции российского производства к 2030 году, как предусмотрено доктриной продовольственной безопасности. Следующий год принесет изменения в механизмы поддержки по молоку, будут выделены приоритетные регионы, так как не во всех регионах можно развивать молочное животноводство. В этих регионах производители будут получать повышенную субсидию на капитальные затраты. Кроме того, планируется ввести 50%-ю субсидию на оборудование для ферм с поголовьем 200-400 голов при условии, если количество скота будет увеличено до 1 тыс. голов и более. В 2022 году уровень самообеспеченности молоком составил 84,3%. Также с 1 января 2024 года для российских экспортеров молочной продукции размер компенсации затрат на ее транспортировку вырастет с 25 до 100%. Документ определяет молоко, сливки, сыворотку, сливочное масло и сыры как приоритетные для транспортировки. Решение обусловлено ростом образовавшихся на перерабатывающих предприятиях запасов молочной продукции длительного хранения, что приводит к снижению закупочной цены у производителей молока.

Стимулирование транспортировки позволит избежать негативных тенденций на внутреннем рынке. В 2023 году меры поддержки молочной отрасли были консолидированы в «стимулирующей» субсидии, а финансирование направления увеличено более чем на 2,5 млрд руб., до 14,5 млрд руб. Предусмотрены повышающие коэффициенты для эффективных производителей молока, а в рамках «компенсирующей» субсидии есть возможность возмещения части затрат на килограмм реализованного молодняка КРС. Отсрочку по введению маркировки молочной продукции для фермеров предлагается продлить до 1 сентября 2024 года. Соответствующий проект постановления правительства опубликован на портале проектов нормативных правовых актов. Решение обусловлено особой социальной значимостью молочной продукции и необходимостью поддержки малых форм сельскохозяйственных производителей. Перенос срока подключения к системе маркировки будет касаться только крестьянских (фермерских) хозяйств и сельскохозяйственных производственных кооперативов. Остальные сегменты рынка, в которых маркировка уже является обязательной, не будут затронуты этой отсрочкой. По данным Минпромторга, более 80% работающих в России фермерских хозяйств, выпускающих молочную продукцию, уже зарегистрировались в системе маркировки, и значительная часть из них готова выполнить обязательные требования. Предприниматели, которые уже готовы работать в системе маркировки, могут до 1 сентября 2024 года добровольно обращаться за кодами маркировки.

Производители молочной продукции

Производители молочной продукции вошли в 2023 год уверенно и продолжили начатый еще в 2022 году рост. Общий объем выпущенной продукции составил более 33 млн тонн. В процентном соотношении большая часть пришлась на питьевое молоко и кисломолочную продукцию - 60 %, творог и сыры - 25 % и молочные субпродукты, такие как масло и сливки, - 15 %.

Рис. 7. Структура себестоимости молочной продукции российских производителей

Источник: данные НИФИ

Введение обязательной маркировки молочной продукции не оказало заметного влияния на рост себестоимости молочной продукции в целом по отрасли. Вклад данного фактора в рост себестоимости не может превышать 1%. Конкретные значения расходов на маркировку в структуре себестоимости производства молочной продукции зависят от выбранного предприятием технологического решения.

Таблица 3 - Рейтинг топ-10 производителей молока по валовому надою в 2023 г, тыс. т.

|

Рейтинг 2023 к 2022 |

Компания |

Тыс. т |

Темп прироста, % |

|

|

1 |

1 |

ГК «ЭкоНива» |

1 190,0 |

+7% |

|

2 |

2 |

Фирма «Агрокомплекс» им. Н.И. Ткачева |

324,1 |

+5% |

|

3 |

+5 |

ГК «Агропромкомплектация» |

199,0 |

+76% |

|

4 |

+10 |

Агрохолдинг «Степь» |

149,1 |

+71% |

|

5 |

-2 |

ГК «Русмолко» |

147,1% |

-16% |

|

6 |

-2 |

АПХ «Дороничи» |

141,1% |

+4% |

|

7 |

-2 |

Кировский молочный комбинат |

119,9% |

- |

|

8 |

-2 |

Концерн «Детскосельский» |

118,3 |

+1% |

|

9 |

9 |

Концерн «Покровский» |

110,0 |

-2% |

|

10 |

-3 |

АПХ «Зеленая долина» |

109,2 |

-5%

|

Источник: Союзмолоко, https://milknews.ru

Что касается переработки молока, рост объемов переработки ТОП-100 составил 6,50%, в то время, когда рост всего рынка составил 2,11%.

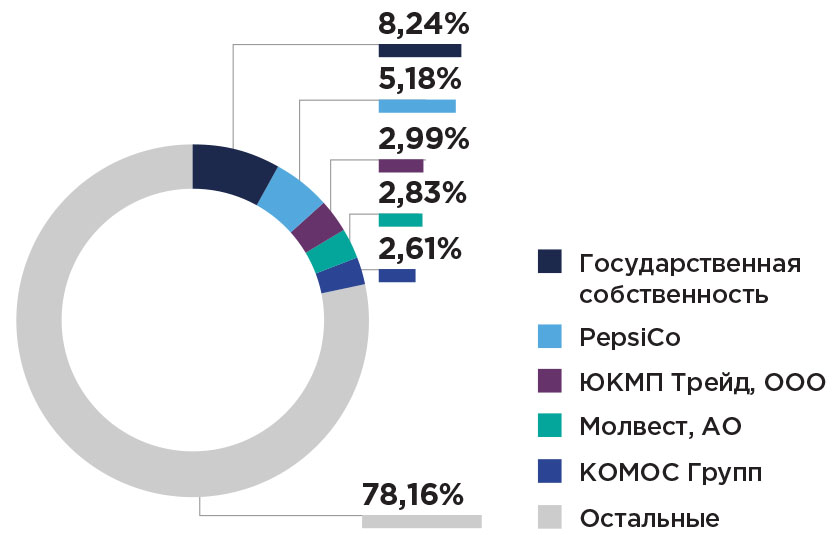

Крупнейшим переработчиком молока стало государство, национализировав Danone (2023 год), переработав 1 млн 774 тыс. тонн.

В результате существенно сократилось и потребление, и производство цельномолочной продукции, особенно йогуртов. В условиях инерционного роста производства сырого молока, продолжающегося за счет введения в строй новых комплексов, строительство которых было заложено годами ранее, повышения эффективности производства молока и высокой технологической оснащенности крупнейших производителей - получателей государственной поддержки, переработчики вынуждены были перенаправлять молоко на производство сыров, сухих молочных продуктов, масла и т.д., накапливая тем самым запасы.

Рис. 8. Доли 5-ти крупнейших переработчиков молока

Источник: Союзмолоко, https://milknews.ru

Таблица 4 - Топ - 20 переработчиков молока

|

№ |

Название |

переработка 2023 |

переработка 2022 |

динамика, тонн |

динамика, % |

Доля рынка |

|

1 |

Государственная собственность |

1,774,172 |

353,792 |

1,420,380 |

401.47% |

8.26% |

|

2 |

PepsiCo/Вимм-Билль-Данн/ФРИТО-ЛЕЙ ТРЕЙДИНГ КОМПАНИ ГМБХ |

1,115,885 |

1,325,872 |

-209,987 |

-15.84% |

5.19% |

|

3 |

ЮКМП Трейд, ООО |

642,916 |

523,074 |

119,842 |

22.91% |

2.99% |

|

4 |

Молвест, АО |

608,510 |

563,711 |

44,799 |

7.95% |

2.83% |

|

5 |

КОМОС ГРУПП |

561,918 |

521,354 |

40,564 |

7.78% |

2.61% |

|

6 |

Ренна, ГК |

377,248 |

296,214 |

81,034 |

27.36% |

1.76% |

|

7 |

Компания Фудлэнд, ООО |

350,884 |

322,907 |

27,977 |

8.66% |

1.63% |

|

8 |

MLK Group, ГК (Ува-молоко, ООО) |

288,234 |

295,000 |

-6,766 |

-2.29% |

1.34% |

|

9 |

БРЯНСКИЕ СЫРОВАРНИ, ООО |

263,116 |

208,807 |

54,309 |

26.01% |

1.22% |

|

10 |

Ак Барс, холдинговая компания АО |

262,619 |

235,456 |

27,163 |

11.54% |

1.22% |

|

11 |

Фирма Агрокомплекс им Н.И.Ткачева, АО |

258,212 |

196,827 |

61,385 |

31.19% |

1.20% |

|

12 |

Ehrmann AG Oberschonegg im Allgau |

245,679 |

209,666 |

36,013 |

17.18% |

1.14% |

|

13 |

Российское Молоко, АО ГК (РОСМОЛ) |

232,813 |

234,568 |

-1,755 |

-0.75% |

1.08% |

|

14 |

АМП Дамол /Молторг, ООО |

224,407 |

268,977 |

-44,570 |

-16.57% |

1.04% |

|

15 |

Сармич ГК |

221,072 |

251,033 |

-29,961 |

-11.94% |

1.03% |

|

16 |

Доминант, ГК |

220,217 |

342,342 |

-122,125 |

-35.67% |

1.02% |

|

17 |

Нева милк, ГК |

213,700 |

161,332 |

52,368 |

32.46% |

0.99% |

|

18 |

СЫР СТАРОДУБСКИЙ, ТНВ |

210,414 |

166,147 |

44,267 |

26.64% |

0.98% |

|

19 |

Молград, ГК /Брянский сыродельный завод |

198,618 |

74,224 |

124,394 |

167.59% |

0.92% |

|

20 |

ЭкоНива - АПК Холдинг, УК |

192,431 |

143,949 |

48,482 |

33.68% |

0.90%

|

Источник: Агроинвест, союзмолоко

В европейской части, в Поволжье и на Урале сырные компании и заводы показали мощный рост объемов переработки. Три брянские сыродельные компании вошли в десятку самых быстрорастущих по переработке молока. Это Брянский сыродельный завод (+124,4 тыс. тонн), Русский сыр (+55,3 тыс. тонн), Брянские сыроварни (54,3 тыс. тонн). Продолжил рост пермский ЮКМП (+119,8 тыс. тонн), ставший крупнейшим национальным переработчиком, обойдя Молвест и КОМОС ГРУПП. Также вырос Агрокомплекс им. Ткачева (+61,4 тыс. тонн) и Нева Милк (+52,4 тыс. тонн).

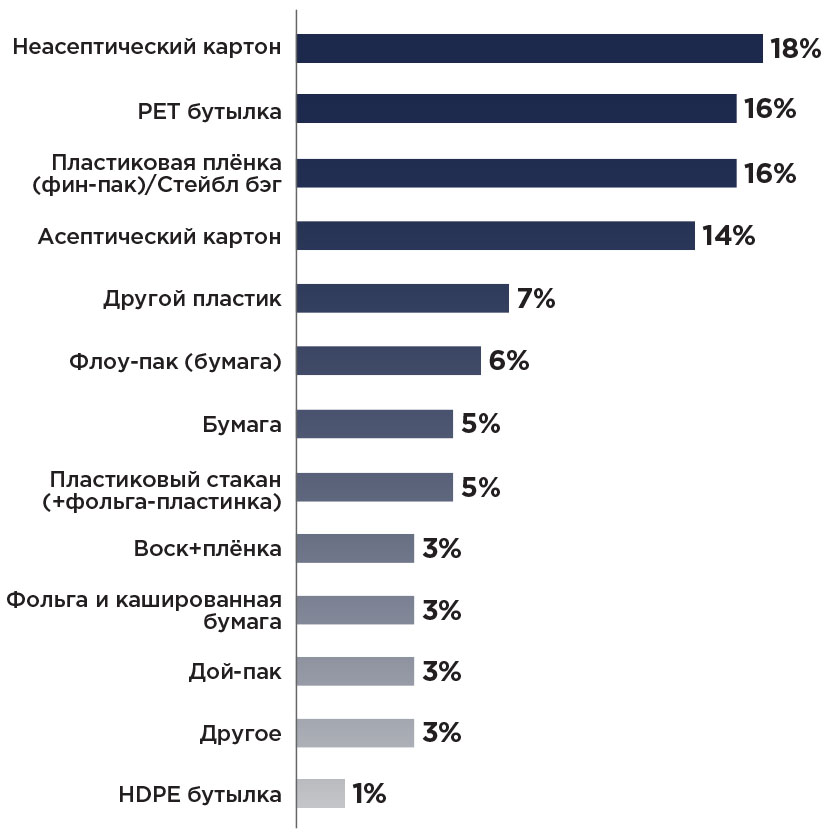

К слову, тренды в упаковке со стороны потребителя в России коррелируются с общемировыми: экологичность, тренд на многоразовую упаковку, порционность упаковки, увеличение вариантов гибкой упаковки.

Рис. 9. Преобладающие типы упаковки молочной продукции у производителей

Источник: данные конференции ProDairy: тренды молочной отрасли, 2023

Сегодня эксперты дают предварительные результаты среди участников отрасли: переориентация на отечественных производителей упаковки, временная экономия на цветах, частичный временный дефицит продуктов из-за недостатка упаковки, перевод в другие форматы упаковки, ухудшение цветов, другой картон, пересмотр форматов упаковки (при возможности) - на те виды, производители которых уверены в своей импортозамещенности. В наиболее выгодной позиции те, у кого упаковка диверсифицирована по типу.

Перспективы и тренды

Несмотря на ряд трудностей, молочный рынок не теряет своих позиций и пытается демонстрировать рост по отдельным показателям. В этом помогает и государство, которое поддерживает и саму отрасль, и производителей оборудования для нее. Различные программы льготного кредитования для производителей молока способны повлечь за собой увеличение объемов продукции, повышение спроса на технику для обработки и упаковки товаров.На Всероссийском молочном форуме определили пять ключевых долгосрочных трендов, которые должны вывести молочную отрасль на новый уровень.

По прогнозам аналитиков, в 2024 году мировое производство молока вырастет в среднем на 2,1 %. Большую часть в этом занимает рост объемов производства в Беларуси (+6 %) и России (+3 %). Но на фоне снижения закупочных цен на сырое молоко по сравнению с прошлым годом производители вряд ли нарастят прибыль даже по итогам увеличения производства.

Первый важнейший тренд - переход от модели импортозамещения к экспортоориентированной парадигме развития молочной отрасли, и динамика здесь очевидно позитивная. Несмотря на то, что возможности импортозамещения уже практически исчерпаны, отмечается нехватка отечественных предложений оборудования для молочной промышленности (в том числе перерабатывающей) должного качества в достаточном для отрасли количестве и по приемлемой цене.

Второй важнейший тренд, считают эксперты, - укрупнение и консолидация отрасли. Эффективность современных крупных ферм существенно выше, чем средних и небольших. Доходность ферм с поголовьем 200–400 голов в среднем по стране составляет порядка 7 %. Это на уровне объемов субсидий, которые фермы получают из федерального бюджета. Если говорить о фермах с поголовьем от 1,2 тыс. голов, то доходность на них составляет минимум 20–25 %. Похожая ситуация в переработке: развивается крупнотоннажное производство и биржевых, и традиционных потребительских продуктов.

Третья тенденция, которая сохранится в России - постепенное замещение товарного производства молока, которое производится в личных подсобных хозяйствах. Она наблюдается последние десять лет и, скорее всего, в обозримом будущем также сохранится.

Еще один важный тренд, с которым столкнется бизнес в ближайшие годы - это усиление конкуренции за государственную поддержку из-за ситуации с бюджетом.

И пятый ключевой тренд, который должен быть в приоритете для бизнеса и в части производства, и в части переработки - эффективность.

Что касается конкретных прогнозов на ближайшее будущее, то, по мнению экспертов, есть возможность развития как позитивного, так и негативного сценария. В пользу каждого варианта существует ряд факторов.

При первом сценарии рост производства молока в 2024–2025 годах будет на уровне 1–1,5 % с последующим сокращением. Этому может способствовать слабый рубль, который даст поддержку экспорту, если удастся завоевать экспортные рынки. Попытки освоения рынков других стран шли активными темпами в течение всего 2023 года. Позитивный фактор в пользу развития хорошего сценария - также прогнозируемый рост мировых цен на молочную продукцию в недалеком будущем. При отрицательном сценарии будет падение производства сырого молока уже в ближайшие годы, если не удастся завоевать экспортные рынки в той степени, в которой это необходимо для развития отрасли.

Большинство специалистов сходятся во мнении, что впереди:

Увеличение внутреннего производства. Уже сейчас многие компании планируют вложить значительную часть бюджета в расширение производственных мощностей и их модернизацию. Это должно еще больше снизить зависимость от импорта и способствовать наращиванию экспорта;

Развитие малых и средних предприятий. Как правило, такие производители специализируются на нишевых и очень качественных продуктах. Благодаря этому рынок становится разнообразнее и может в большей степени удовлетворять потребителей из различных категорий;

Интеграция цифровых технологий. За счет этого будут оптимизированы многие рабочие процессы, улучшится качество продуктов и снизятся затраты на их выпуск.

По экспертным оценкам, эти тенденции будут сопровождать нас в ближайшие 5–7 лет, что позволит российским производителям укрепить свои позиции на мировом рынке и значительно повысить конкурентоспособность отечественных продуктов.