Развитие российского рынка нефтегазового оборудования и, в частности, объем спроса на буровые установки в полной мере определяются состоянием нефте- и газодобывающей отраслей, поскольку основными заказчиками являются нефтяные и нефтесервисные компании. Несмотря на то, что Россия входит в тройку наиболее перспективных регионов, где ведется добыча углеводородов, общие тенденции рынка нефти и газа не позволяют обеспечить динамичное развитие сферы производства нефтегазового оборудования.

Таблица 1. ТОП-10 крупнейших производителей нефтегазового оборудования в РФ

|

Место в рейтинге 2019 |

Компания |

Регион |

Специализация |

|

1 |

ООО «ПК БОРЕЦ» |

г. Москва |

Разработка, производство и сервисное обслуживание оборудования для добычи нефти |

|

2 |

АО «Новомет-Пермь» |

Пермский край |

Производство УЭЦН |

|

3 |

АО ГСМ «Нефтемаш» |

Тюменская область |

Производство нефтегазового оборудования в блочно-модульном исполнении |

|

4 |

Уралмаш НГО Холдинг |

Свердловская область |

Производство буровых установок для эксплуатационного и глубокого разведочного бурения |

|

5 |

ООО НПП «Буринтех» |

Республика Башкортостан |

Разработка, производство, сервис и поставка инструмента, реагентов для бурения и капитального ремонта скважин |

|

6 |

АО АК «ОЗНА» |

Республика Башкортостан |

Инжиниринг и производство оборудования для объектов наземной инфраструктуры нефтяных и газовых месторождений |

|

7 |

ООО «Алнас» |

Республика Татарстан |

Производство нефтедобывающего оборудования и оказание сервисных услуг для предприятий ТЭКа |

|

8 |

АО «Сибнефтемаш» |

Тюменская область |

Производство оборудования для ремонта скважин различной сложности |

|

9 |

ООО «Челябинский компрессорный завод» |

Челябинская область |

Производство компрессорного оборудования |

|

10 |

ООО «Курганхиммаш» |

Курганская область |

Производство оборудования для нефтегазовой отрасли |

Для реализации каждого из перечисленных этапов требуется свое оборудование.

Перечень промыслового оборудования достаточно широк и включает:

-

оборудование для бурения, ремонта скважин;

-

оборудование для геофизических и геологических работ;

-

оборудование для добычи, транспортировки и переработки углеводородного сырья;

-

насосно-компрессорное, теплообменное, емкостное оборудование;

-

устройства и аппаратуру для проверки отбора жидкостей и контрольных технологических операций и исследований.

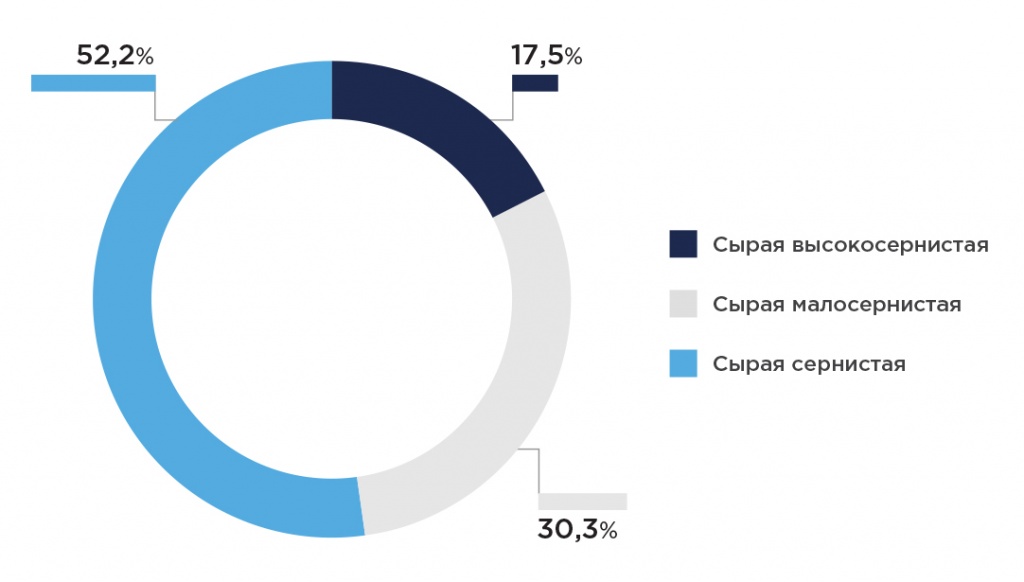

Основным продуктом, который реализуют сегодня российские нефтедобытчики, является нефть марки Urals, однако структура российского нефтяного рынка неоднородна. Большую часть добычи продукта формирует сернистая нефть, которую смешивают в трубопроводах «Транснефти» с легким западносибирским сортом Siberian Light, в результате чего получается российская марка экспортной нефти Urals.

Рис. 1. Структура российского рынка нефти в 2020 году, %

Источник: Росстат

В России производятся следующие сорта нефти Urals:

-

Siberian Light (сорт легкой нефти);

-

Rebco (используется в торговле на Нью-Йоркской товарной бирже);

-

Sokol (добывается в проекте «Сахалин-1»);

-

Vityaz («Сахалин-2»);

-

Espo (восточносибирская нефть, поставляемая по трубопроводу ВСТО).

Поставки на экспорт нефти марки Urals осуществляются в основном через морские порты, в частности, через Новороссийск и по системе нефтепроводов «Дружба».

Структура рынка газа более однородна, 87% добывается при разработке газовых месторождений, на долю попутного газа из месторождений нефти приходится всего 13%.

Пандемия коронавируса, падение спроса на нефть, соглашение ОПЕК+ по сокращению добычи нефти ожидаемо нанесли удар по нефтесервису многих стран, включая Россию.

В 2020 г. в нефтесервисном сегменте наблюдалось существенное снижение количества заказов, поскольку производители были вынуждены выполнять обязательства по сокращению добычи нефти в рамках сделки ОПЕК+ и корректировать свои инвестпрограммы на 2020 г. (например, капвложения крупнейших ВИНК в сегменте «разведка и добыча» в совокупности сократились на 10%).

Так, по итогам 2020 г. российские нефтяные компании сократили проходку как в эксплуатационном бурении (-1% до 27,0 млн м), так и в разведочном бурении (-13% до 983,8 тыс. м).

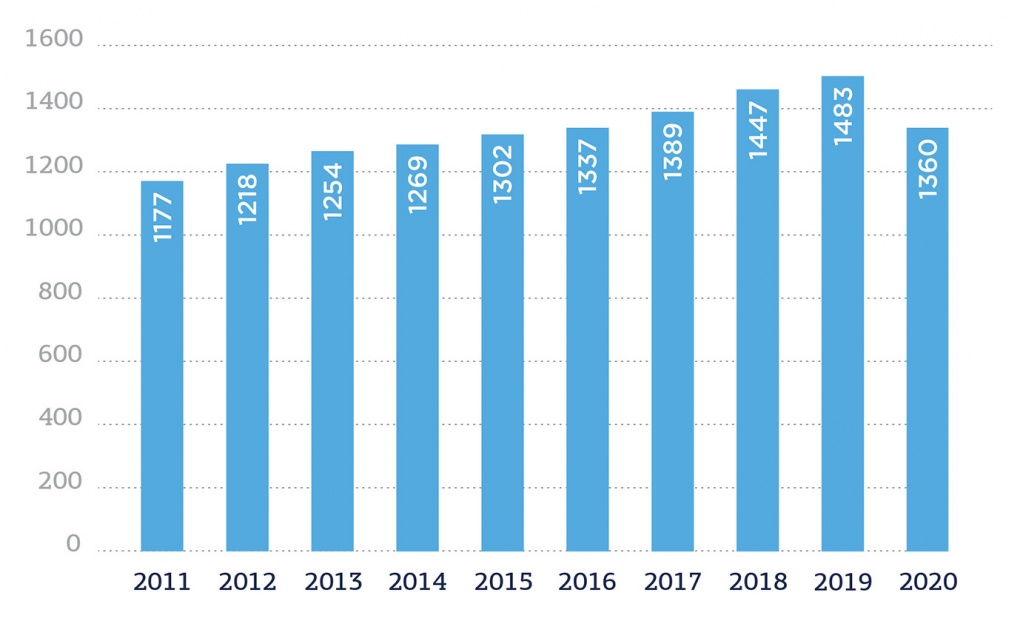

Рис. 2. Проходка в бурении, тыс. м.

Источник: Отчетность «Славнефть-Мегионнефтегаз»

Наибольшая доля от общего потребления нефте- и газопромыслового оборудования приходится на техническое оснащение для бурения. Несмотря на спад буровой активности в России, актуальным является, прежде всего, производство и обновление парка буровых установок.

Российские нефтяные компании в вопросах приобретения крупной буровой техники отдают предпочтение отечественному оборудованию, поэтому потребность отрасли полностью покрывается внутренним производством.

Высокая стоимость буровых установок не позволяет наращивать объемы их реализации. Средний срок производства кустовой установки составляет девять месяцев, а обходится она примерно в 500 миллионов рублей.

Рис. 3. Общий парк буровых установок в РФ в 2011-2020 гг., ед.

Источник: Росстат, RPI

За 2007-2017 годы парк буровых установок в России увеличился на 36% и составил 1389 единиц, а в 2018 году он вырос до 1447 шт. В 2019 году рост снизился, но количество буровых установок увеличилось на 36 единиц. Согласно данным Минпромторга РФ на конец 2020 года в России количество действующих буровых установок составило 1360 ед., что на 123 установки меньше предыдущего года. Такое снижение количества действующих буровых установок связано с программой утилизации устаревшего бурового оборудования (постановление Правительства РФ № 1834 от 16.11.2020).

Объем, возраст и структура парка буровых установок существенно различаются по компаниям. Согласно проведенным оценкам, около 40% парка приходится на старые буровое оборудование, которое было произведено ещё в восьмидесятые годы и на сегодняшний день уже устарело.

Впрочем, снизилось не только количество установок, но и темпы введения в эксплуатацию новых скважин. За 2020 год в стране в эксплуатацию было введено 6957 новых нефтяных скважин, что на 904 штуки или 11% на меньше, чем годом ранее. В результате на конец 2020 года доля добывающих скважин составила 76,4% от эксплуатационного фонда, доля неработающих скважин – 23,6%, что на 9,5 п.п. выше, чем в конце декабря 2019 года (рис. 4). Министерство энергетики Российской Федерации рассматривает возможности по поддержке сегмента, в том числе за счет создания фонда незаконченных скважин на время действия соглашения ОПЕК+ до 2022 г.

Рис. 4. Динамика фонда скважин в РФ в 2010-2020 гг., тыс. ед.

Источник: Отчетность «Славнефть-Мегионнефтегаз»

Среди факторов, поддерживающих спрос на буровые установки, можно выделить:

-

Постоянное усложнение условий добычи нефти (что вынуждает нефтяные компании бурить больше).

-

Увеличение доли физически и морально изношенного бурового оборудования, часто практически неиспользуемого, а лежащего «мертвым грузом» на балансе нефте- и газодобывающих предприятий, так как такое оборудование сложно транспортировать на новые месторождения.

-

Реализация Минэнерго программы «Незавершенная скважина». Разработанная программа предполагает создание в период с 2020 года по апрель 2022-го резерва в виде 2,7 тыс. незавершенных скважин с целью поддержки нефтяного сектора и подготовки к наращиванию добычи после окончания действия соглашения ОПЕК+.

С точки зрения структуры спроса на буровые установки более половины рынка занимают станки для кустового бурения. Это обусловлено присущими им большой грузоподъемности и высокой скоростью мобилизации, что наиболее актуально для кустового бурения на месторождениях Западной Сибири. Крупнейшим производителем буровых установок в России является ООО «Уралмаш НГО Холдинг».

По данным Baker Hughes, число буровых установок во всем мире в 2020 г. среднемесячное число действующих буровых установок для добычи нефти и газа в мире составило 1352 ед., тогда как в 2019 г. их число достигало 2177 ед. Таким образом, в пролом году показатель снизился на 37,9%, опустившись до минимальной отметки с начала ведения ежемесячной статистики Baker Hughes в 1975 г.

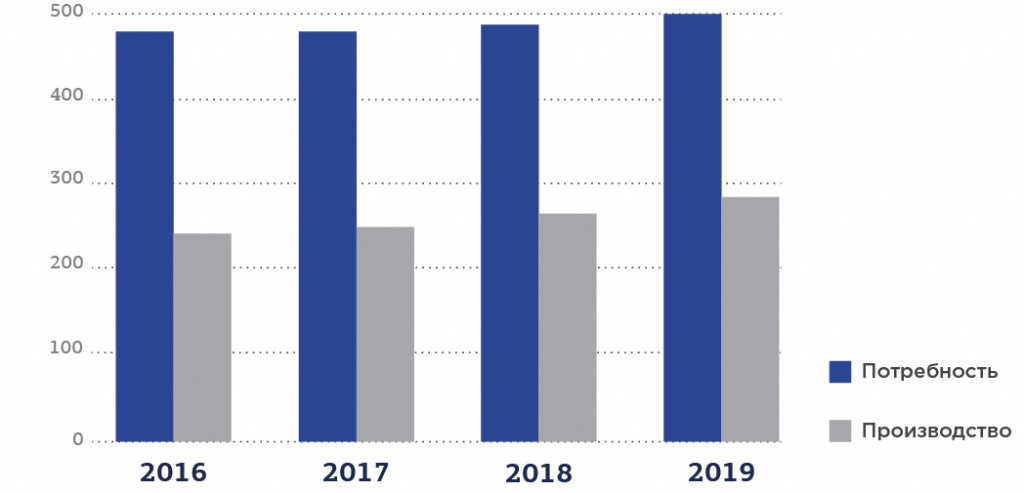

Несмотря на объективно существующий кумулятивный спрос, который составляет более 500 единиц, уровень отечественного производство в разы ниже, а под воздействием кризиса он продолжит сокращаться. Но спрос на ключевые компоненты буровых установок и другие комплектующие, которые позволяют проводить модернизацию оборудования, в 2020 году оставался довольно высоким и падение рынка было незначительным.

В последние десять лет нефтегазовые компании активно развивают инвестиционные проекты в сфере добычи и переработки нети и газа. Общая стоимость инвестиционных программ крупнейших представителей отрасли в 2019 году составила 8,96 млрд. рублей, что на 4,6% меньше аналогичного показателя 2018 года. В 2020 году многие нефтегазовые компании пересмотрели собственные инвестиционные программы, их сокращение составило порядка 30-40%. Компании предпочли вкладываться в модернизацию имеющихся установок и другого оборудования, вместо того чтобы приобретать новое.

Реализация крупных инвестиционных проектов в нефтегазовой отрасли не способствует интенсивному росту производства нефтегазового оборудования. Одна из причин заключается в отсутствии достаточных производственных мощностей.

В производстве нефтегазового оборудования инвестиционных проектов немного, большинство из них связаны с модернизацией действующих производств. Строительство новых заводов, выпускающих оборудование, идет темпами, недостаточными для обеспечения импортозамещение.

Таблица 2. Инвестиционные проекты в сфере производства нефтегазового оборудования, реализованные в 2020 году

|

Наименование инвестиционного проекта |

Регион |

|

Создание производства оборудования для эксплуатации, обслуживания и ремонта объектов магистральных трубопроводов |

Тюменская область |

|

Строительство завода по ремонту буровых установок |

Курганская область |

|

Строительство завода по изготовлению энергетического и нефтегазового оборудования |

Брянская область |

|

Строительство комплекса по производству нефтесервисного оборудования |

Московская область |

|

Строительство завода по производству внутрискважинного оборудования |

Тульская область |

|

Строительство завода по производству оборудования для нефтяной и газовой промышленности |

Башкортостан |

|

Строительство завода по производству оборудования для бурения нефтяных и газовых скважин |

Самарская область |

*По данным из открытых источников

Вторая причина – высокая степень импортозависимости российского производства нефтегазовой техники. Несмотря на то, что крупное оборудование, используемое отечественными компаниями для добычи нефти и газа, в основном производится в России, в остальных сегментах рынка высока доля импорта.

Рис. 5. Производство и потребность в нефтегазовом оборудовании в России в 2016-2019 гг., млрд. руб.

Источник: Минпромторг

Третья причина, сказывающаяся на развитии рынка нефтегазового оборудования – низкая доля финансовых вложений в технику в структуре материальных затрат на строительство скважин.

Основываясь на данных проведенного анализа, мы оценили расходы на приобретение оборудования, необходимого для разработки нефтяного месторождения небольшой компанией. Стоит отметить, что при освоении месторождения нефти и газа требуется пробурить не одну, а несколько скважин, расположенных кустами. В нашем примере мы рассмотрим возможность бурения 52 скважин для начала разработки месторождения в Волго-Уральском регионе.

Таблица 3. Потребность в нефтепромысловом оборудовании для строительства 52 скважин

|

№ |

Наименование |

Кол-во |

Цена за ед., т. руб. |

Сумма |

|

1 |

Станок-качалка ПШГН 8-3, шт. |

40,00 |

1800,00 |

72000,0 |

|

2 |

Насос вставной типа 25-175 RHAM 14-4-2-2, шт. |

40,00 |

122,00 |

4880,0 |

|

3 |

Обвязка обсадных колонн ОКО 21x245x146, шт. |

52,00 |

60,00 |

3120,0 |

|

4 |

Установка ШВН 10-2000 (Привод+насос), комплект |

12,00 |

1750,00 |

21000,0 |

|

5 |

Арматура устья нефтяных скважин АУ ЭЦН, АУ ШГН |

52,00 |

75,00 |

3900,0 |

|

6 |

Башмак якорный 40117-ZUS |

40,00 |

9,00 |

360,0 |

|

7 |

Труба обсадная, «Направление» Диам.325х9 мм, т |

103,12 |

67,00 |

6908,8 |

|

8 |

Труба обсадная «Кондуктор» Диам.245x8 мм, т |

1201,20 |

65,00 |

78078,0 |

|

9 |

Труба обсадная «Э/колонна» Диам. 146x8 мм, т |

1872,00 |

64,00 |

119808,0 |

|

10 |

Труба НКТ Диам.73х5,5 мм, т |

772,98 |

68,00 |

52562,6 |

|

11 |

Штанга насосная ШН 19-8000, шт. |

5200,00 |

3,70 |

19240,0 |

|

12 |

Штанга насосная ШН22-8000, шт. |

2184,00 |

3,90 |

8517,6 |

|

13 |

Штанга насосная ШН25-8000 |

1300,00 |

4,10 |

5330,0 |

|

14 |

Штанга насосная с центратором ШНЦ22-8000, шт. |

1092,00 |

4,30 |

4695,6 |

|

15 |

Штанга подгоночная ШН22, компл. |

52,00 |

47,00 |

2444,0 |

|

16 |

Штанга подгоночная ШН25, компл. |

52,00 |

53,00 |

2756,0 |

|

17 |

Шток полированный ШСУ-32, шт. |

52,00 |

5,40 |

280,8 |

|

18 |

Сооружение для сбора нефти (эстакада+ем кость) |

52,00 |

628,00 |

32656,0 |

|

19 |

Материалы для благоустройства скважин, обвязка устья с емкостью для сбора нефти. |

52,0 |

324,0 |

16848,0 |

|

20 |

Материалы для обустройства отдельностоящей скважины и обвязка устья с емкостью для сбора нефти (на 1 скважину) |

15,00 |

323,98 |

4859,7 |

|

21 |

Итого расходов на нефтепромысловое оборудование, трубы и материалы |

14236,3 |

460245,1 |

*В расчетах использовались данные, полученные из доступных открытых источников. Конкретные цены могут отличаться от представленных в расчетах.

Отсюда средняя стоимость бурения одной скважины составит:

Таблица 4. Расчет стоимости строительства скважины

|

№ |

Наименование |

Ед. изм. |

Значение |

|

1 |

Глубина (проходка) эксплуатационной скважины |

м |

1650,0 |

|

2 |

Глубина поисковой скважины |

м |

2000,0 |

|

3 |

Стоимость бурения 1 пог. м. скважины |

тыс. руб. |

16,0 |

|

4 |

Стоимость бурения эксплуатационной скважины |

тыс. руб. |

26400,0 |

|

5 |

Стоимость бурения поисковой скважины |

тыс. руб. |

32000,0 |

|

6 |

Расходы на нефтепромысловое оборудование, трубы и материалы в расчете на 1 скважину |

тыс. руб. |

8850,9 |

|

7 |

Расходы на подготовку площадки |

тыс. руб. |

1200,0 |

|

8 |

Расходы на оборудование для энергообеспечения в расчете на 1 скважину |

тыс. руб. |

792,5 |

|

9 |

Расходы на строительство 1 эксплуатационной скважины |

тыс. руб. |

37243,4 |

|

10 |

Расходы на строительство 1 поисковой скважины |

тыс. руб. |

42843,4 |

*В расчетах использовались данные, полученные из доступных открытых источников. Конкретные цены могут отличаться от представленных в расчетах.

Стоимость строительства и обустройства одной поисковой скважины в Волго-Уральском регионе в среднем составляет 42,8 млн. рублей, а эксплуатационной – 37,2 млн. руб. На долю нефтепромыслового оборудования придется всего 20 и 23% от указанных сумм соответственно. Себестоимость скважин в Северных регионах России почти в 2 раза выше. Основные затраты при строительстве скважин приходятся на услуги нефтесервисных компаний, производящих бурение.

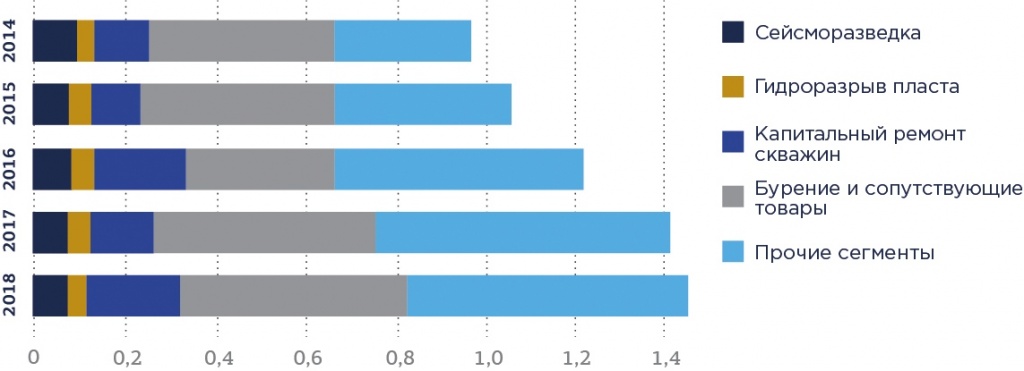

Представим структуру и динамику объема нефтесервисного рынка в разрезе сфер осуществляемой деятельности.

Рис. 11. Объем нефтесервисного рынка РФ в 2014-2018 гг., трлн рублей.

Таким образом, объем нефтесервисного рынка почти в 5 раз превышает объем рынка производства оборудования для добычи нефти и газа.

Заключение

Подводя итог, отметим тенденцию сокращения инвестиционных программ крупными российскими нефтедобывающими, которые столкнулись с падением спроса и цен на продукцию и пересмотрели свои программы в сторону экономии. И в рамках сокращения расходов добывающие компании развивают внутренние сервисы, отказываясь от услуг сторонних подрядчиков. «Сургутнефтегаз» традиционно проводит буровые работы собственными силами, «Роснефть» также стала широко применять эту практику, причем задолго до начала пандемии.

Вместе с тем, перспективная потребность в бурении нефтегазовых скважин является основным фактором развития рынка нефтегазового оборудования. Перспективы рынка бурения и сопроводительного оборудования во многом созвучны с перспективами рынка сервиса в целом. Потребность в разведке и освоении новых месторождений для одних компаний связана с планами развития, для других – является единственным средством поддержания добычи из-за уменьшения дебита на действующем фонде скважин. С учетом соблюдения договоренностей в рамках ОПЕК+ объем бурения в России за текущий год продемонстрировало сокращение. С 2021 года на рынке бурения началось умеренное восстановление объемов работ, которое будет приобретать более серьезные темпы в 2022–2023 годах.

По нашим оценкам, рынок нефтегазового оборудования сохраняет зависимость от импорта, однако постепенно доля импортной продукции на отечественном рынке сокращается. Так, по данным Минпромторга, в 2014 году импортозависимость составляла 60%, однако по итогам 2020 года она сократилась до 43%. Сейчас на рынке более половины всего эксплуатируемого оборудования произведено в России.