Изменения в экспорте и импорте 2022

В 2022 году Россия стала лидером по количеству санкций, обогнав Иран. В августе МИД РФ сообщило о том, что на Россию наложено около 10 тысяч санкций. И хотя большая их часть которых – это персональные санкции, вводимые ограничения значительно осложняют экспорт продукции в привычных объемах и функционирование отечественных предприятий из самых разных отраслей экономики.

За первое полугодие 2022 года одна треть градообразующих организаций (134) попала под прямые санкции. Такие выводы приводятся в исследовании Центра стратегических разработок «Риски 2022: градообразующие организации и моногорода».

В исследовании уточняется, что отсутствует информация о влиянии санкций на деятельность 180 градообразующих предприятий. Среди них: предприятия оборонно-промышленного комплекса (в частности, ФКП «Тамбовский пороховой завод», ФНПЦ «Производственное объединение «Старт» им. М.В. Проценко»), некоторые добывающие предприятия, обслуживающие внутренний рынок страны («Лучегорский угольный разрез»), и транспортные предприятия, являющиеся частью «Российских железных дорог».

Те предприятия, которые попали в исследование, эксперты разделили на три группы по степени рисков от вводимых против РФ санкций: непосредственное влияние санкций, косвенное и слабое влияние.

Рис. 1. Градообразующие организации в зависимости от групп рисков, количество (по итогам февраля-июня 2022)

Источник: ЦСР «Риски 2022: градообразующие организации и моногорода»

К июню текущего года вводимые ограничения сильнее всего отразились на деятельности предприятий металлургии, транспортного машиностроения, лесной промышленности и деревообработке.

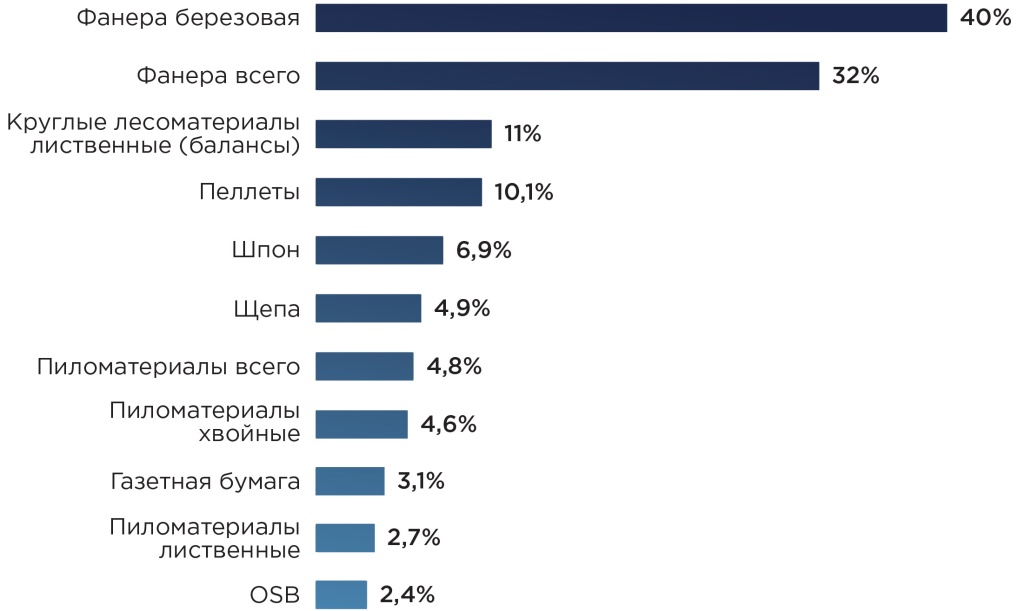

Главной проблемой в сфере лесной промышленности является ориентация экспорта продукции на рынки «недружественных стран». В апреле 2022 года Евросоюз ввел пятый пакет санкций: был введен запрет на экспорт всех основных категорий товаров отрасли в страны ЕС. Также было введено ограничение и на ввоз в Россию некоторых групп товаров:

- Бумаги, картона, фанеры, древесных плит и пиломатериалов;

- Продукции, которая применяется в производстве клееных древесных товаров и связующих для древесно-плитного сегмента: фенольные и меламиновые смолы, полиуретаны;

- Продукции станкостроения и машиностроения, необходимой для функционирования российских предприятий лесной промышленности.

Рис. 2. Доля российской лесной продукции в общем объеме потребления на рынках стран ЕС (%)

Источник: Коммерсантъ

Согласно подсчетам «Рослесинфорга», из-за санкций Евросоюза Россия не экспортирует на зарубежный рынок продукцию общей стоимостью в 6 млрд долларов. В 2021 году почти половина экспорта лесной продукции пришлась на «недружественный страны» (45,8% — что в денежном выражении составляет более 8 млрд долларов).

Помимо внешних ограничений Правительство РФ утвердило временный запрет (с марта до 31 декабря 2022 года) на экспорт в «недружественные страны» стружки и щепок, необработанных лесоматериалов и листов для слоистой древесины, клееной фанеры, облицовки, а также топливных пеллетов и брикетов.

Как отмечается в исследовании ЦСР, наибольшему риску подвержены моногорода, которые находятся в Северо-Западном округе (так как значимая часть их продукции экспортировалась в страны Евросоюза). Еще более проблемными являются предприятия, которые занимались производством брикетов, пеллет и CLT-панелей: в последние три года в Северо-Западном округе было запущено десять таких предприятий. В связи с тем, что около 98% производимых на отечественных предприятиях пеллет экспортировались, то запрет на их поставку во многие страны Евросоюза, очевидно, может привести к приостановке работы таких предприятий.

Санкции затронули и сферу металлургического производства. Помимо сокращения объемов экспортируемой продукции на западный рынок, значимым последствием санкций стало сокращение потребления продукции внутри страны. Связано это со снижением инвестиционной активности и с уходом с российского рынка зарубежных компаний транспортного и энергетического машиностроения.

К тому же дополнительные затраты и трудности связаны с изменением логистических маршрутов — переориентацией на восточный рынок сбыта. Еще весной представители металлургической отрасли подсчитали, что им будет необходимо перенаправить более 4 млн тонн продукции. Но уже в проекте стратегии развития металлургической промышленности до 2030 года, который был разработан Минпромторгом, сказано о 7 млн тонн продукции, которую будет необходимо перенаправить с запада на восток. Ключевыми рыками сбыта могут стать Турция, КНР, страны ЕАЭС и СНГ, Юго-Восточная Азия, Ближний Восток, Африка и Латинская Америка.

Согласно данным из проекта стратегии развития, на данный момент уже около 50% экспорта металлургической продукции приходится на азиатское направление (ранее этот показатель варьировался в пределах 10-20%). Настолько увеличить нагрузку на порты Приморского края невозможно, поэтому часть грузов отправляется с портов в Черном море: цены за фрахт выросли в два-три раза.

При переориентации на другой рынок основной проблемой для российских производителей являются высокие дисконты, которые требуют страны-импортеры. Этот фактор вместе с фактором укрепления рубля делает продажу металлургической продукции почти нерентабельной. В связи с чем российские предприятия сокращают объемы производства. Так, в мае «Магнитогорский Металлургический Комбинат», располагающийся в Челябинской области, уменьшил производство чугуна на 40%, прекратив работу двух из восьми доменных печей. А в июне 2022 года объем выпускаемой продукции «Северстали» сократился на 30%.

Другим осложнением переориентации на восток является высокий уровень тарифной защиты стран-импортеров. В большинстве развивающихся стран применяются высокие пошлины на ввозимый товар, в то время как пошлина на ввоз металлопроката в европейские страны почти не использовалась. Так, пошлина на ввоз листового проката в Турцию составляет примерно 7-12%, на ввоз сортового и плоского проката в Бразилию — почти 11%.

Сферы транспортного и специального машиностроения, а также вагоностроения пострадали от санкций, так как высок уровень зависимости от зарубежных производителей иностранной техники. По данным Минпромторга, доля импорта в тяжелом машиностроении достигает 60-80%, станкостроении — 90%, машиностроении для пищевой промышленности — 60-80%.

Рис. 3. Доля импорта в некоторых категориях машиностроения, %

Источник: Минпромторг

В связи с уходом компаний Daimler Truck, ZF, Federal Mogul и Cummins испытывает трудности производство ПАО «КАМАЗ» по сборке современных кабин и двигателей грузовиков. Предприятие, расположенное в Набережных Челнах, может перейти на выпуск грузовиков более старого поколения КЗ (1970-80-х), которые и с технической, и с экологической точки зрения уступают более современным моделям. После прекращения выпуска автокомпонентов иностранными компаниями в Набережных Челнах 7400 жителей города перешли на неполную рабочую неделю.

На упрощенные модели продукции из-за нехватки импортных деталей переходит и АО «Галичский автокрановый завод» (Ивановская область): импортозависимость колеблется от 15% до 40% в зависимости от модификации автокранов. И в общем, предприятие ждет снижения объемов производства из-за уменьшения платежеспособного спроса.

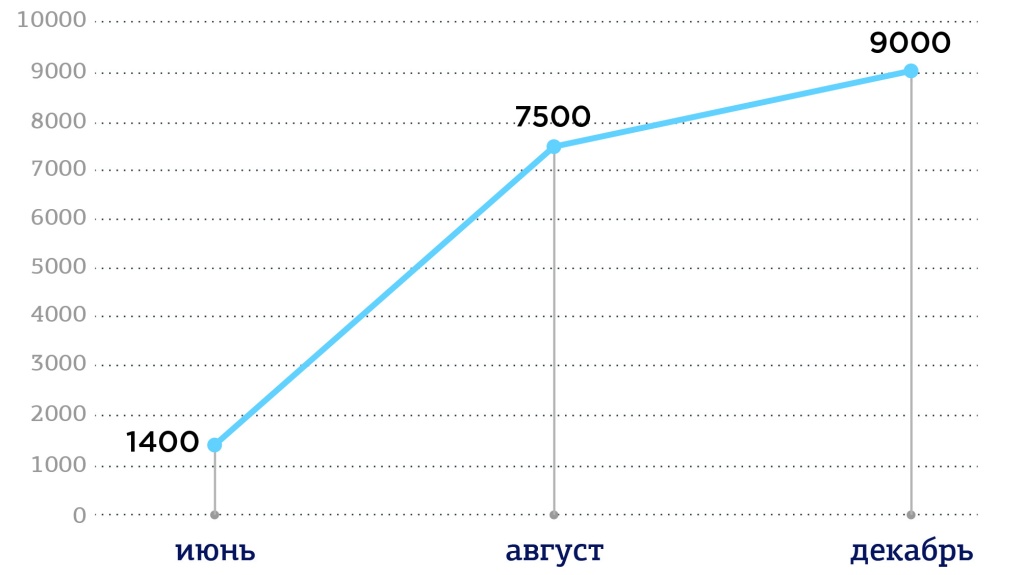

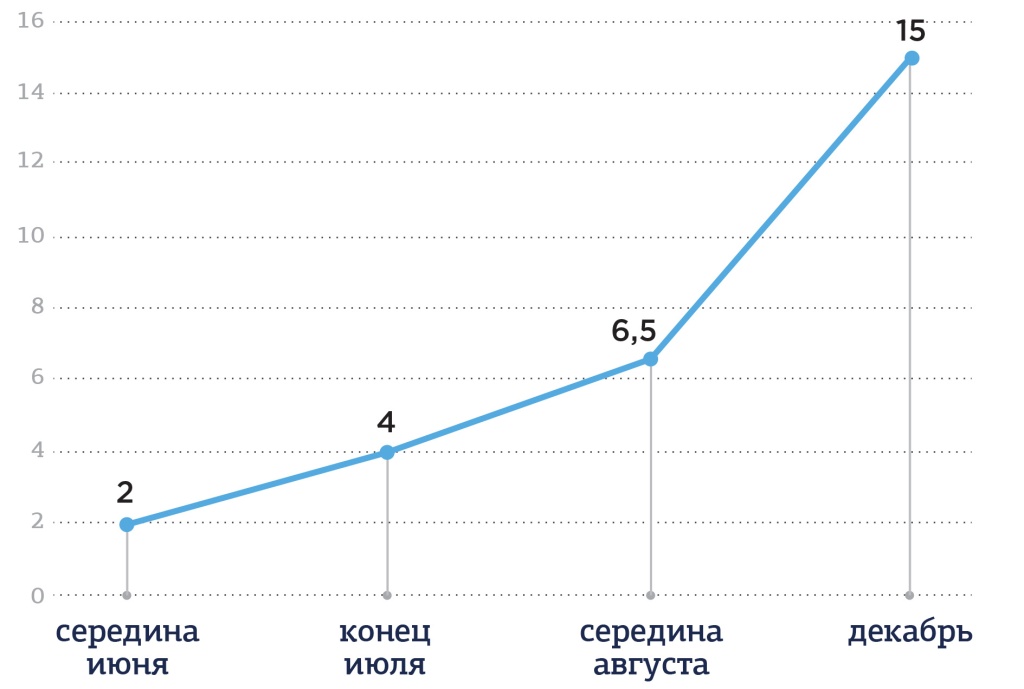

Сложности в вагоностроении связаны с уходом с российского рынка производителей кассетных подшипников. И пока отечественных мощностей не хватает для производства необходимых деталей в нужном количестве. Объемы производства сократили такие предприятия, как АО «Рузхиммаш», АО «Алтайвагон», ПАО «Уралвагонзавод». Как сообщил «Коммерсант», если на июнь 2022 года в простое находилось около 1400 вагонов, то в августе показатель достиг отметки в 7000-7500 штук, а к декабрю ожидается увеличение до 9000 вагонов в простое. Эксперты оценивают дефицит подшипников к концу года в объеме до 100 тысяч штук. Без кассетных подшипников будет невозможно производство инновационных вагонов, преимуществом которых является повышенная грузоподъемность.

Рис. 4. Динамика объема вагонов в простое из-за нехватки подшипников, шт.

Источник: Коммерсант

Также стоит отметить, что по итогам года ожидается увеличение объемов экспорта продукции АПК до 40 млрд долларов (в 2021 году показатель равнялся 37,1 млрд). Как заявил министр сельского хозяйства Дмитрий Патрушев, объем поставок увеличился во всех направлениях: экспорт мясной и молочной продукции, масложировой, а также отгрузка рыбы и морепродуктов. В ближайшее время планируется нарастить поставки в страны Персидского залива, Юго-Восточной Азии и Африки.

Поставки в Китай

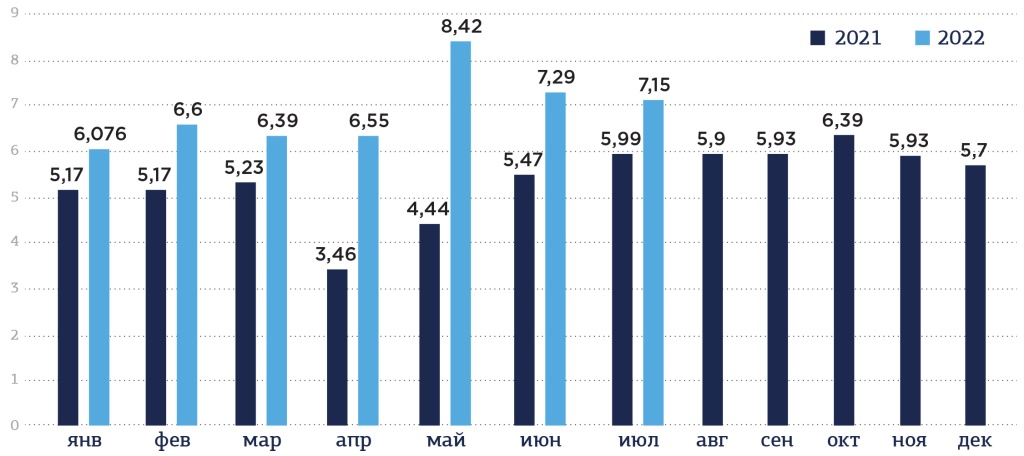

Рис. 5. Грузооборот между РФ и Китаем, по месяцам, млрд долларов

Источник: Таможенная служба КНР

Согласно данным таможенной службы КНР, грузооборот между Россией и Китаем за первые семь месяцев 2022 года составил 97,7 млрд долларов, что на 24,4% выше показателей за аналогичный период 2021 года (74,9 млрд долларов). На долю экспорта из Китая в Россию приходится 36,27 млрд долларов, а на долю импорта из России — 61,45 млрд долларов. При чем в январе-июле 2021 года объем экспортируемых из КНР в Россию товаров в денежном выражении равнялся 34,48 млрд долларов (рост в этом году составил + 5,17%), а объем импорта из России — 41 млрд долларов (рост в этом году составил +49,86%). За семь месяцев текущего года Россия значительно нарастила объем поставок в КНР.

Главным образом РФ поставляет в Китай нефть, газ и уголь.

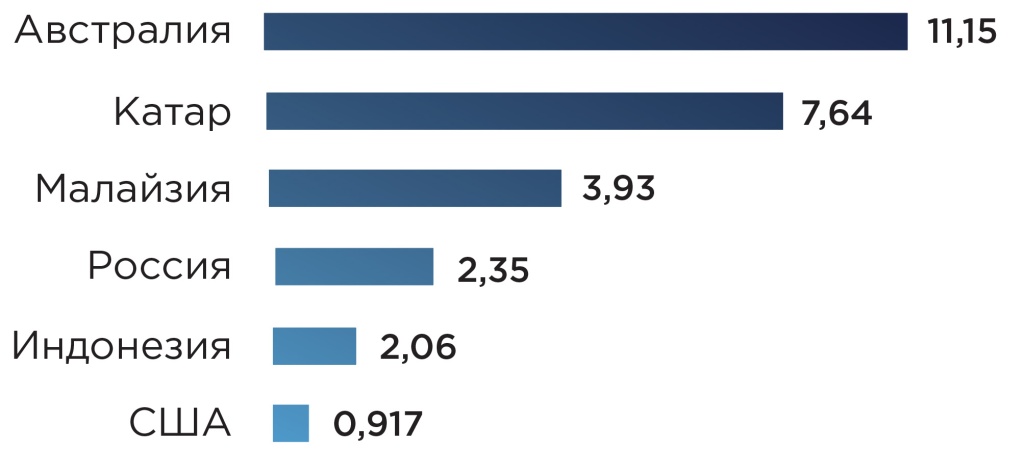

Рис. 6. Объем поставок нефти из России в Китай, 2021-2022, по месяцам, млн тонн

Источник: Росстат, Таможенная служба КНР

Начиная с мая 2022 года, Россия стала главным поставщиком нефти в КНР и достигла рекордных за последнее время объемов поставляемой в Китай нефти — 8,42 млн тонн (примерно 1,98 млн баррелей в сутки). Динамика относительно апреля 2022 года составила +28,6%. В последующие два месяца (июне и июле) Россия удерживает лидирующие позиции, как главный экспортер нефти в КНР, хотя показатели ниже майских: 7,29 млн тонн в июне и 7,15 млн тонн в июле (1,68 млн баррелей в сутки). В июле объем российской нефти, отправляемой в Китай, вырос на 7,6% относительно июля прошлого года.

Рис. 7. Доля главных поставщиков нефти в Китай, июль 2022, млн тонн

Источник: Neftegas, Reuters

Рис. 8. Главные поставщики нефти в Китай, 2021, млн тонн

Источник: Reuters

Тремя главными поставщиками нефти в КНР являются Россия, Саудовская Аравия и Ирак. Объем экспорта нефти в июле 2022 года двух последних стран равняются 6,56 и 3,63 млн тонн соответственно. Также в июле текущего года сократились поставки нефти из Анголы и Бразилии на 27% и 58% соответственно относительно прошлогодних показателей за аналогичный месяц, а импорт нефти из Ирана и Венесуэлы в июле вообще был равен нулю. Большое количество поставщиков нефти в КНР объясняется стремлением минимизировать возможность зависимости от какой-либо страны-импортера, что, в свою очередь, ведет к снижению рисков нехватки энергетических ресурсов.

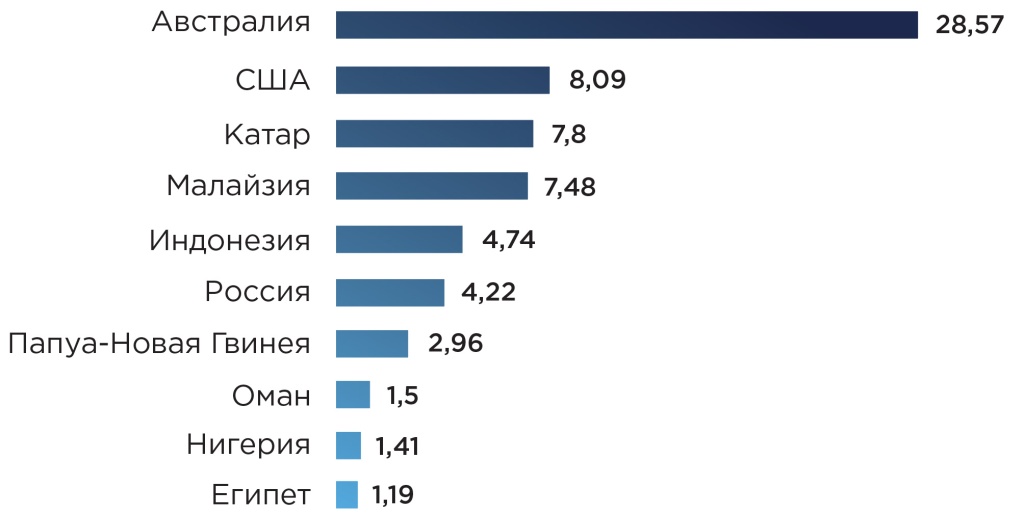

Что касается СПГ, то за первое полугодие текущего года Россия нарастила объем поставок в Китай на 28,7% (относительно аналогичного периода 2021 года) — до 2,35 млн тонн. В общей сложности импорт СПГ из России в денежном выражении достиг отметки в 2,15 млрд долларов, что почти в три раза больше прошлогодних показателей. Россия находится на четвертом месте по объему поставок сжиженного природного газа в Китай, уступая место Австралии (за полгода поставила 11,15 млн тонн стоимостью 7,73 млрд долларов), Катару (7,64 млн тонн стоимостью 5,02 млрд долларов) и Малайзии (3,93 млн тонн за 3,56 млрд долларов).

В 2022 году число импортеров СПГ в Китай сократилось с 15 до 9 стран. В частности, Китай сократил поставки СПГ из США: в январе, марте и мае не было ни одной поставки. И если в 2021 года КНР получила более 8 млн тонн СПГ из США, то за полгода 2022 года объем поставок равнялся лишь 0,917 млн тонн. Объем поставок СПГ из Папуи-Новой Гвинеи превысил объемы поставок из США, но точные объемы не называются.

Рис. 9. Главные поставщики СПГ в КНР за январь-июнь 2022, млн тонн

Источник: Neftegas

Рис. 10. Главные поставщики СПГ в КНР за 2021 год, млн тонн

Источник: Statista

При этом Россия остается одним из ключевых поставщиков трубопроводного газа в КНР. За январь-июнь 2022 года страна отправила газ по трубам общей стоимостью в 1,65 млрд долларов (почти в три раза больше прошлогодних поставок за аналогичный период), уступив только поставкам из Туркмении, стоимостью в 4,51 млрд долларов.

Интересно, что эксперты утверждают, что импорт СПГ в Китай превышает внутренний спрос страны, поэтому у КНР есть возможность перепродажи сжиженного газа (в том числе российского) на европейском рынке с наценкой. В частности, о косвенном нарушении запрета на ввоз российского газа Китаем в сентябре написали турецкие СМИ.

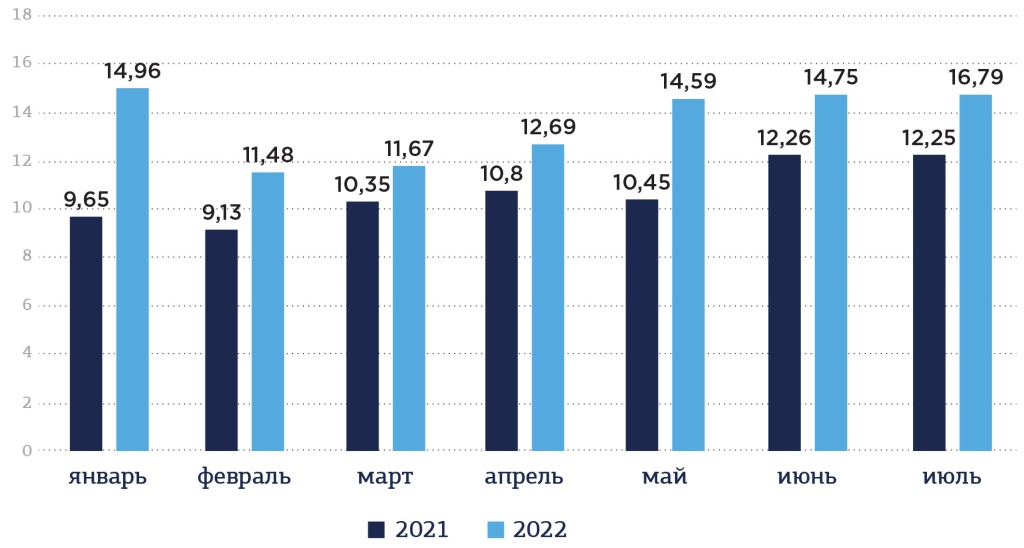

Несмотря на то, что вывоз энергоносителей из России в Китай увеличивается, общий объем экспорта газа от года к году сократился. «Ведомости» со ссылкой на ФНС публикуют такие данные:

- В натуральном выражении экспорт газа в мае и июне 2022 сократился в сравнении с прошлогодними показателями. В мае Россия экспортировала 12 млрд кубических метров газа (-23,6%; май 2021 — 15,7 млрд м3), а в июне — 10,9 млрд м3 (-30,6%; июнь 2021 — 15,7 млрд м3).

- Выручка в пересчете на доллары выросла. За май Россия получила 16,2 млрд долларов, что в пять раз больше выручки за май 2021 года (3,1 млрд долларов). За июнь выручка составила 11,1 млрд долларов: рост в сравнении с июнем прошлого года составил +308% (3,6 млрд долларов).

Меры по повышению устойчивости экономики в условиях санкций

С марта 2022 года в целях поддержки отечественной экономики и производства Правительство РФ утвердило несколько постановлений, ограничивающие экспорт определенных категорий товаров, которые могут оказаться в дефиците на внутреннем рынке страны.

- 14 марта был введён временный запрет на экспорт сахара (белого и тростникового) в третьи страны из-за высокого спроса и цен на товар. Ограничение действовало до 31 августа. При этом летом был продлен льготный импорт сахара в страны ЕАЭС до конца октября 2022 года.

- 14 марта был введён временный запрет на экспорт зерновых (пшеницы и меслины, ржи, ячменя и кукурузы) в страны ЕАЭС. При этом уже, согласно Постановлению от 31 марта, был разрешен экспорт перечисленных культур в страны ЕАЭС по разрешению от Минсельхоза. Ограничение продлилось до 30 июня.

- 26 марта продлили (до 1 мая) запрет на вывоз аммиачной селитры за пределы ЕАЭС. Исключение — были разрешены поставки в ЛНР, ДНР, Южную Осетию и Абхазию.

- До декабря 2022 года продлены квоты на экспорт минеральных удобрений. Можно вывезти из страны 5,7 млн тонн азотных удобрений, 5,6 млн тонн сложных азотосодержащих удобрений. Введение квот рассчитано на поддержание отечественных аграриев в производстве сельскохозяйственной продукции.

- С 1 апреля по 31 августа был введён запрет на вывоз семян подсолнечника и рапса в связи повышением мирового спроса на данный вид продукции из-за роста цен на них. Разрешался экспорт в страны ЕАЭС и в страны, с которыми было заключено межправительственное соглашение.

- С 15 апреля до 31 августа была установлена квота на экспорт подсолнечного масла и жмыха. В объеме 1,5 млн тонн и 700 тысяч тонн соответственно. В июле размер квот увеличили: на масло — до 1,9 млн тонн, на жмых — до 0,85 млн тонн.

- С 1 апреля по 31 августа был ограничен вывоз соевых бобов — экспорт можно совершать только через пропускные пункты в Дальневосточном федеральном округе. Экспорт соевого шрота был возможен через Дальневосточный федеральный округ, а также через порты Калининградской области.

- С 1 мая до конца лета действовали пошлины на вывоз за пределы ЕАЭС подсолнечного шрота и масличного льна. Пошлина на масличный лен равнялась 20%, а на шрот была введена плавающая ставка.

- С 15 мая до 15 ноября 2022 года действует разрешительный порядок вывоза необработанного свинца, его отходов и лома. Участникам рынка для экспорта данной продукции необходимо получать разовую лицензию от Минпромторга. Свинец, в частности, используют при производстве автомобилей и аккумуляторных батарей.

- Постановлением от 31 июля 2022 года была продлена квота на экспорт лома и отходов черных металлов за пределы ЕАЭС. С 31 июля до конца года квота равняется 1350 тыс. тонн. При вывозе металлов в пределах квоты пошлина составляет 5% (минимум 100 евро за тонну), а при превышении квоты — 5% (но минимум 290 евро за тонну). До 31 июля действовала квота в размере 540 тысяч тонн.

- В августе 2022 года упростили процесс получения компенсаций затрат на перевозку высокотехнологичной продукции, производители которой могут вернуть себе до 80% затрат на транспортировку. Не нужно заранее подавать заявку и можно отправить документы уже по факту экспорта, в том числе с помощью платформы «Мой экспорт». Размер компенсации был увеличен с 11% до 25% от цены экспортируемой продукции. В текущем году на выплату компенсаций было выделено 8 млрд рублей.

- С 10 августа по 31 декабря 2022 года действуют квоты на экспорт серы, которая используется в производстве минеральных удобрений. Размер квоты — 1,1 млн тонн.

- С 3 сентября до 3 декабря 2022 года действуют квоты на экспорт макулатуры (бумаги, картона). Размер квоты — 30 тысяч тонн.

Стоит отметить и разрешенный параллельный импорт. Изначально в списке, утвержденным Минпромторгом, насчитывалось 96 пунктов. Среди товаров: бытовая техника (Siemens, Philips, Dyson, Electolux), продукция химической промышленности, соль, сера, зола, руды, грунт, одежда и обувь, автомобили (например, Land Rover, Cadillac, Bentley), двигатели и автозапчасти (Volkswagen, Volvo, Hyundai, Nissan). С 7 августа список товаров, допустимых к ввозу параллельным путем, расширился: в частности, появились бренды запчастей для автомобилей, радиоэлектронной продукции Datsun, Castrol, Alienware, производители фототехники (Canon, Kodak, Olympus), косметические бренды.

Согласно данным Минпромторга, на середину августа объем параллельного импорта в денежном выражении составил 6,5 млрд долларов. При этом к декабрю текущего года ожидается достижение показателей отметки в 15 млрд долларов. При расчетах использовалось среднее значение параллельного импорта за месяц — 2-2,5 млрд долларов.

Рис. 11. Динамика объема параллельного импорта (общий объем с накоплением), млрд долларов

Источник: Коммерсантъ, Минпромторг

По заявлению Министра экономического развития РФ Максима Решетникова, параллельный импорт будет продлен и на 2023 год.