Общая характеристика рынка зерна в РФ

Основой растениеводческой отрасли АПК России является производство зерновых и зернобобовых культур, удельный вес которых в структуре посевных площадей составляет почти 60%.

В 2020 году общий объем посевных площадей под растениеводческие культуры уменьшился на 250 тыс. га 0,3% по сравнению с предыдущим годом. В структуре всех посевных площадей России зерновые и зернобобовые культуры в 2020 году увеличились на 1321 тыс. га по сравнению с 2019 годом (табл.1).

Таблица 1. Динамика посевных площадей зерновых культур, тыс. га

|

|

2000 |

2014 |

2015 |

2016 |

|

Всего |

84670 |

77854 |

78635 |

79312 |

|

Зерновые и зернобобовые всего В том числе: |

45585 |

46157 |

46609 |

47100 |

|

Пшеница |

23205 |

25258 |

26827 |

27709 |

|

Рожь |

3530 |

1877 |

1292 |

1265 |

|

Ячмень |

12680 |

9355 |

8866 |

8322 |

|

Овес |

4513 |

3258 |

3047 |

2860 |

|

Кукуруза |

798 |

2677 |

2762 |

2887 |

|

Просо |

1589 |

506 |

595 |

435 |

|

Гречиха |

1576 |

1008 |

957 |

1205 |

|

Рис |

175 |

197 |

202 |

208 |

|

Тритикале |

- |

237 |

235 |

212 |

|

Сорго |

- |

176 |

224 |

229 |

|

Зернобобовые культуры |

920 |

1595 |

1587 |

1752 |

|

|

2017 |

2018 |

2019 |

2020 |

|

Всего |

80049 |

79636 |

79880 |

79630 |

|

Зерновые и зернобобовые всего В том числе: |

47705 |

46339 |

46660 |

47981 |

|

Пшеница |

27924 |

27264 |

28092 |

29421 |

|

Рожь |

1185 |

980 |

850 |

987 |

|

Ячмень |

8010 |

8325 |

8793 |

8532 |

|

Овес |

2887 |

2853 |

2545 |

2480 |

|

Кукуруза |

3019 |

2452 |

2593 |

2872 |

|

Просо |

265 |

260 |

393 |

451 |

|

Гречиха |

1692 |

1045 |

811 |

871 |

|

Рис |

187 |

182 |

194 |

196 |

|

Тритикале |

160 |

138 |

140 |

114 |

|

Сорго |

141 |

71 |

85 |

82 |

|

Зернобобовые культуры |

2221 |

2754 |

2164 |

1976 |

Источник: Росстат

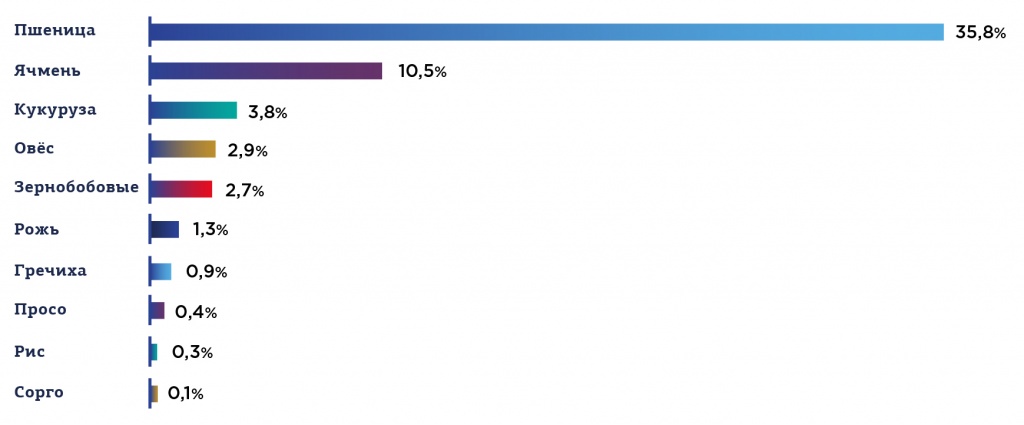

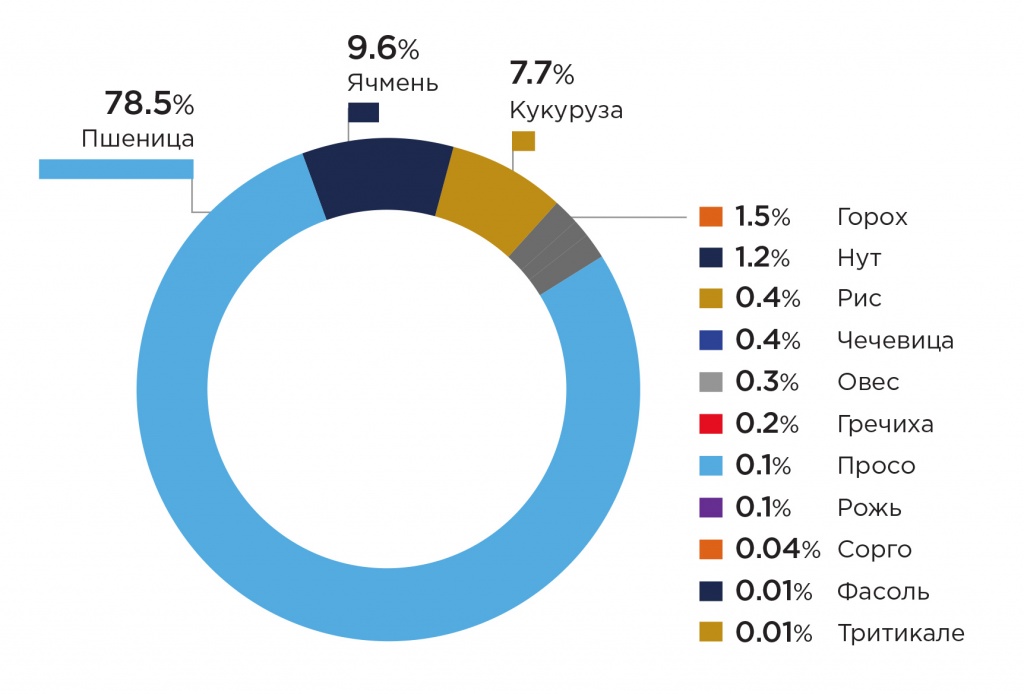

В 2020 году в структуре посевных площадей РФ зерновые и зернобобовые культуры заняли самый большой объем – 58,8% от совокупности всей посевной площади под растениеводческие культуры, что на 1,9% больше, чем в предыдущем году (56,9%) (рис.1).

Рис. 1. Структура посевных площадей зерновых культур в 2020 г., %

Источник: АБ центр

Вот уже 20 лет лидером среди всех зерновых культур в структуре посевных площадей России является озимая и яровая пшеница, которая в 2020 году заняла 35,8% всей площади под зерновые. Также существенный объем занимают ячмень с долей посевной площади в 10,5%, кукуруза – 3,8% и овес – 2,9%.

В 2019 – 2020 гг. наблюдается прирост площади посевных площадей не только под пшеницу, но и под рожь, просо, кукурузу и др. В 2020 году в большей степени были расширены посевные площади под рожь, которые увеличились на 127 тыс. га (16,2%), а также под просо – на 58 тыс. га (14,8%) и кукурузу – на 279 тыс. га (10,8%) (рис.2).

Рис.2. Изменение посевных площадей зерновых культур в 2020 г. по отношению к 2019 г., %

Источник: Росстат

Несмотря на расширения посевных площадей некоторых зерновых культур в 2020 году, наблюдается также их сокращение в отношении, в первую очередь, тритикале – на 26 тыс. га (18,4%). Уменьшение посевных площадей коснулось также сорго – 3 тыс. га (-3,5%), ячменя – 261 тыс. га (-3%) и овса – 65 тыс. га (-2,6%).

Ведущим регионом по посеву пшеницы в 2020 году стала Ростовская область, где посевные площади под данную зерновую культуру составили порядка 2,87 млн га, что на 2,8% больше, чем в предыдущем году. Второе место занимает Ставрополье, регион засеял пшеницей более 2 млн га, что на 3,9% больше прошлогоднего показателя. В тройку лидеров входит также Алтайский край, засеявший 1,7 млн га с сокращением посевных площадей под пшеницу на 8,4% по отношению к прошлому году. В Оренбургской области под пшеницу отведено 1,68 млн га, что выше прошлогоднего показателя на 2,3%. Замыкает ТОП-5 регионов-лидеров по посеву пшеницы Краснодарский край, где было засеяно порядка 1,63 млн га, что на 5,1% выше прошлогоднего показателя.

В целом, посевные площади под пшеницу в 2020 году превышают прошлогодний показатель на 1,3 млн га, составив 29,4 млн га. Данный показатель является рекордным с начала 2000 года.

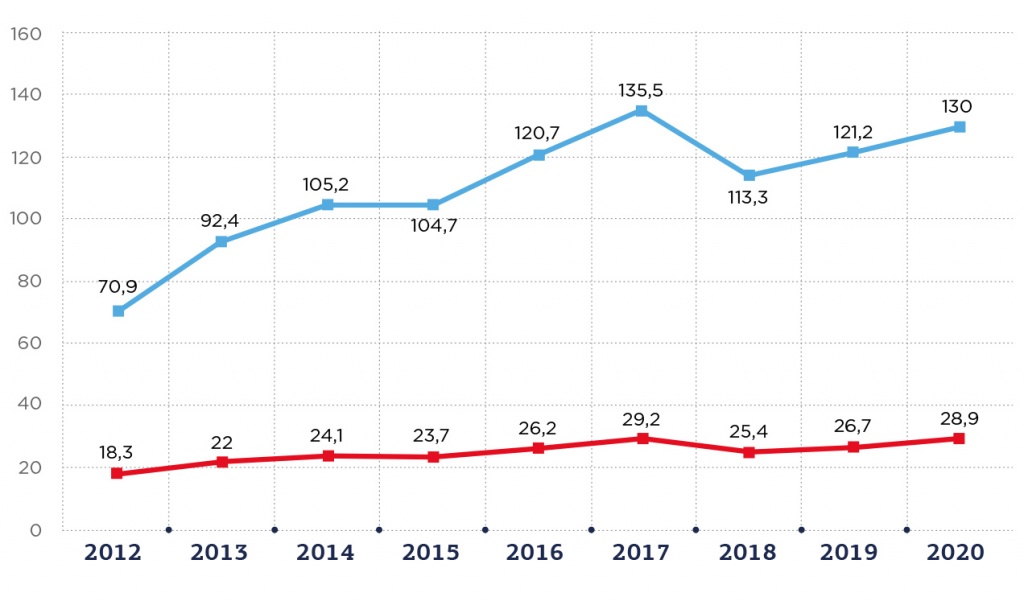

На октябрь 2020 года урожай в России был собран c 95% всей посевной площади. По расчетам различных ведомств, планируется рост валового сбора зерновых культур к концу уборочной сессии от 128 до 132 млн т. с урожайностью 30 центнеров на один гектар (рис. 3).

Рис. 3. Валовой сбор и урожайность зерновых и зернобобовых культур в России, млн т и ц га

Источник: Росстат

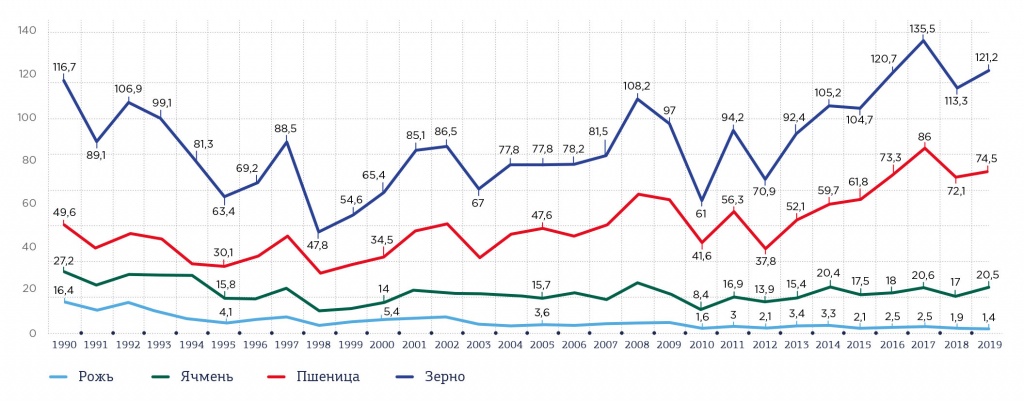

В 2019 году валовой сбор зерновых и зернобобовых культур по сравнению с предыдущим годом увеличился на 7,9 млн т (7%), составив в целом по России 121,2 млн т при урожайности почти в 26,7 ц га. Самую большую долю в структуре валового сбора зерновых занимает пшеница – 74,5 млн т в 2019 году, что на 3,2% больше, чем годом ранее. Уже на 20 октября 2020 года при общем валовом сборе зерновых в 130 млн т пшеницы произведено 87,5 млн т с урожайностью 30,3 ц га. (рис.4).

Рис. 4. Валовой сбор зерновых и зернобобовых культур по видам в России, млн т

Источник: Росстат

Все показатели производства пшеницы приблизились к рекордным 2017 года, когда ее валовой сбор составил 86 млн т. Как было отмечено выше, объем посевных площадей, в том числе под пшеницу, увеличивается третий год подряд в среднем на 3,3%, что и обеспечивает высокий рост производства и урожайности (рис. 5).

Рис. 5. Урожайность зерновых и зернобобовых культур по видам в России, ц га

Источник: Росстат

По оперативным данным АПК, осенью 2020 года наблюдался рост урожайности по стратегически важным категориям зерновых и зернобобовых культур, в частности, пшеницы и ячменя, которые вместе с кукурузой составляют основную долю экспорта. Кроме роста показателей производства и урожайности пшеницы отмечено повышение урожайности ячменя на 2,8 ц га и риса на 6,4 ц га, по сравнению с прошлым годом.

В отношении кукурузы наблюдается снижение урожайности на 6,6 ц га . При увеличении в 2020 году посевной площади под кукурузу почти на 11% происходит снижение ее производства, которое обусловлено засухой в летний период на юге страны. Прогнозируется валовой сбор кукурузы порядка 13,5 млн т, что почти на 782 млн т меньше предыдущего года.

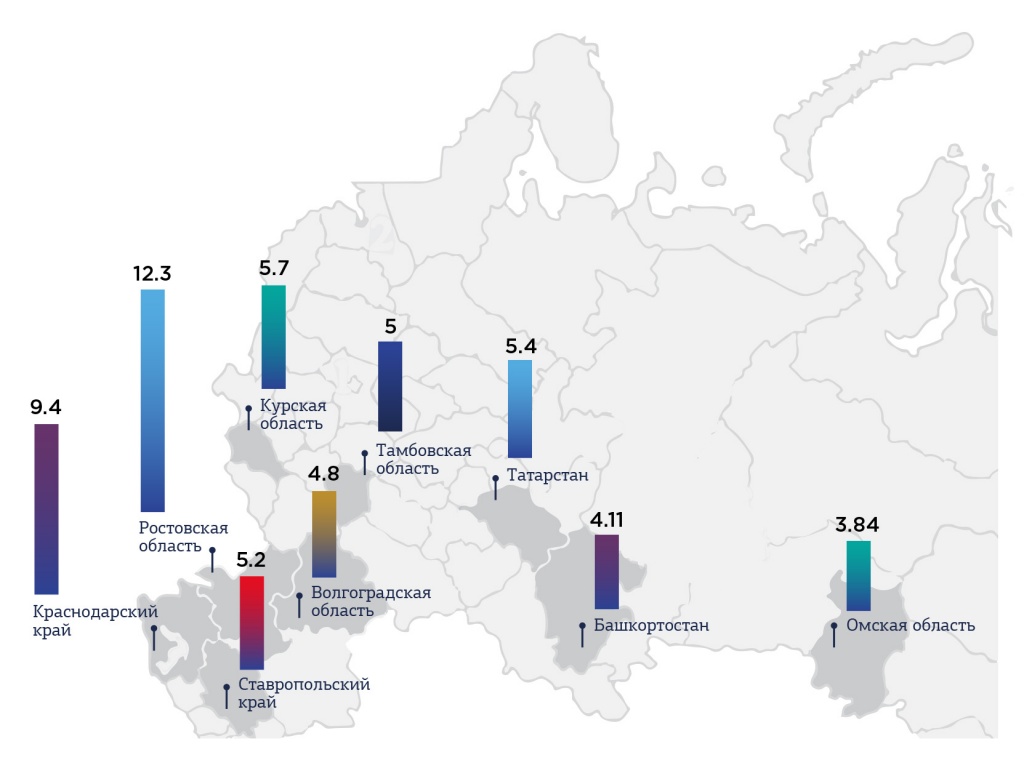

По данным на 20 октября 2020 года лидером по валовому сбору зерновых и зернобобовых культур уже третий год подряд остается Ростовская область, собравшая 12,3 млн т зерна. Вторым регионом по производству зерновых стал Краснодарский край, регион собрал урожай на 9,4 млн т. Далее идет Воронежская область, которая заметно отстает от первых двух лидеров, собравшая 6,2 млн т зерновых (рис. 6).

Рис. 6. Топ-10 регионов-лидеров по валовому сбору зерновых и зернобобовых культур на конец 2020 г., млн т

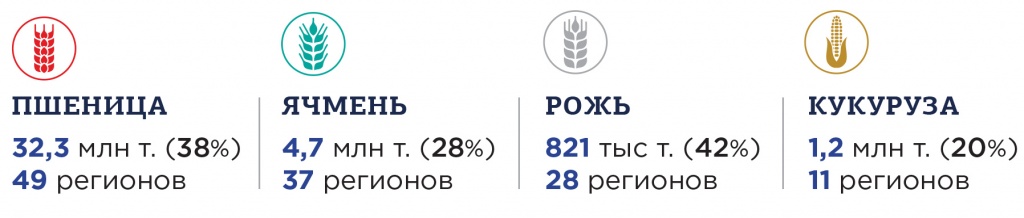

На октябрь 2020 года ФГБУ «Центр оценки качества зерна» обследовано 40,2 млн т зерновых культур (пшеницы мягкой и твердой, ячменя, в т.ч. пивоваренного, ржи и кукурузы) (рис.6).

Рис. 7. Мониторинг качества зерновых культур урожая 2020 г.

Источник: ФГБУ «Центр оценки качества зерна»

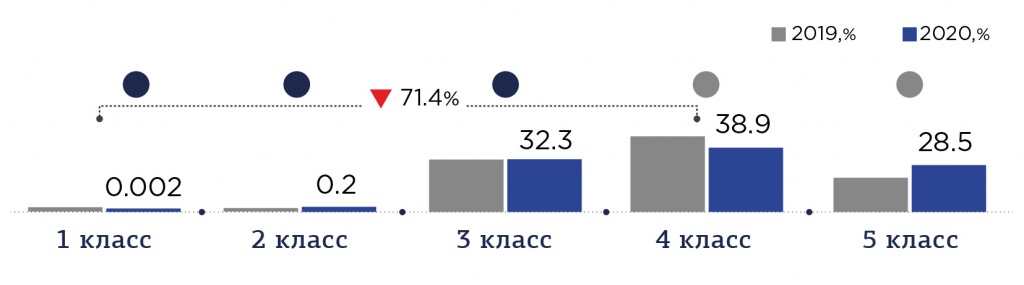

Пшеница мягкая обследована в 49 регионах Российской Федерации в объеме 32,3 млн т -38,0% от валового сбора регионов обследования (далее – валового сбора), составившего 84,9 млн т.

По результатам обследования 1-го класса выявлено - 0,002% (2019 г. - 0,003%), 2-го – 0,2% от общего объема обследований (2019 г. - 0,02%). Доля 3-го класса сохранилась на уровне 32,3%, что соответствует показателю прошлого года (2019 г. - 32,9%). 4-й класс продолжил расти до 38,9% (2019 г. - 46,0%). Доля 5-го класса уменьшилась до 28,5%, но значительно превышает прошлогодний показатель (2019 г. - 20,7%).

К середине октября 2020 г. доля пшеницы 1-4 классов увеличилась до 71,4%, при этом оставшись ниже значения 2019 г. (2019 г. - 78,9%).

В Южном ФО на дату мониторинга доля пшеницы 1-4 классов выросла до 90,7%, что соответствует уровню 2019 г. В Приволжском ФО доля такого зерна выросла до 48,6%, однако уступает значению 2019 г. В Центральном ФО доля пшеницы 1-4 классов сохранила положительный тренд и составила 64,0%. В Сибирском ФО доля пшеницы указанных классов сократилась до 84,9%, при этом показатель выше уровня прошлого года.

Рис. 8. Качество мягкой пшеницы урожая 2020 г.

Ячмень обследован в объеме 4,7 млн т в 37 регионах в доле 27,9% от валового сбора в 17,0 млн т Доля ячменя 1-го класса за отчетную неделю продолжила расти до 26,1%, что соответствует прошлогоднему значению, доля 2-го класса сократилась до 73,9%.

В Южном ФО на дату мониторинга доля ячменя 1 класса снизилась до 16,2%, при этом показатель выше 2019 г. В Центральном ФО доля такого ячменя, напротив, увеличилась до 27,5%, однако осталась ниже прошлогоднего показателя. В Сибирском ФО доля ячменя 1 класса выросла до 38,4%, значительно превысив уровень 2019 г.

Ячмень пивоваренный обследован в объеме 1,1 млн т в 8 регионах в доле 43,1% от валового сбора в 2,6 млн т. На дату отчета доля ячменя пригодного для пивоварения увеличилась до 65,9%, что несколько ниже прошлогоднего значения.

Рожь обследована в объеме 821 тыс. т в 28 регионах в доле 42,2% от валового сбора в 1,9 млн т. На дату отчета доля ржи 1-3 классов снизалась до 89,2%, при этом оказавшись выше уровня 2019 г.

В Приволжском ФО доля ржи 1-3 классов сохранилась на уровне 85,8% и превышает прошлогодний показатель.

Кукуруза обследована в объеме 1,2 млн т в доле 20,4% от валового сбора в 5,8 млн т в 11-ти регионах страны. На дату отчета доля кукурузы для переработки в крупу и муку сократилась до 18,6%, что ниже показателя 2019 г., кормовая продолжала расти до 75,3%, при этом показатель превысил прошлогоднее значение. К середине октября 2020 г. доля кукурузы для крахмалопаточной промышленности сократилась до 1,9%.

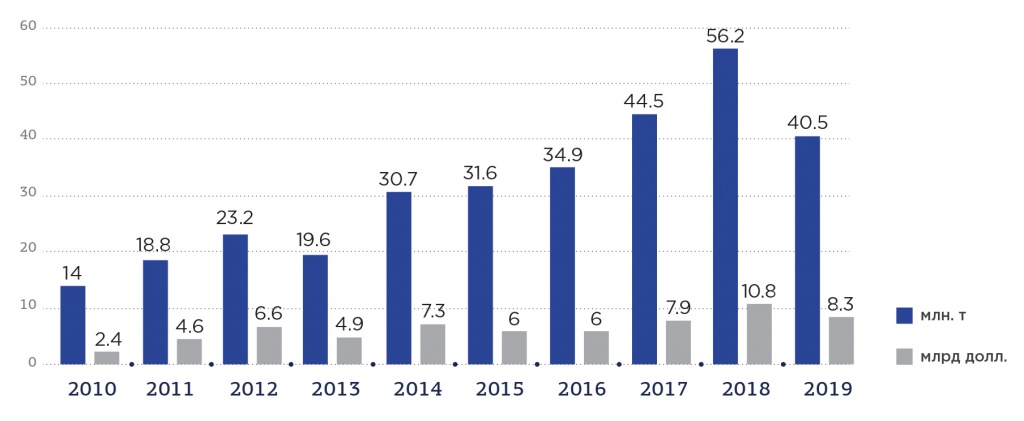

Российский экспорт зерновых и зернобобовых культур

Немаловажную роль в формировании внутренних цен на зерновые играет экспортный потенциал России, который последние три сезона занимает лидирующие позиции в рейтинге мировых экспортеров пшеницы и ячменя, а по кукурузе Россия входит в пятерку лидеров-поставщиков.

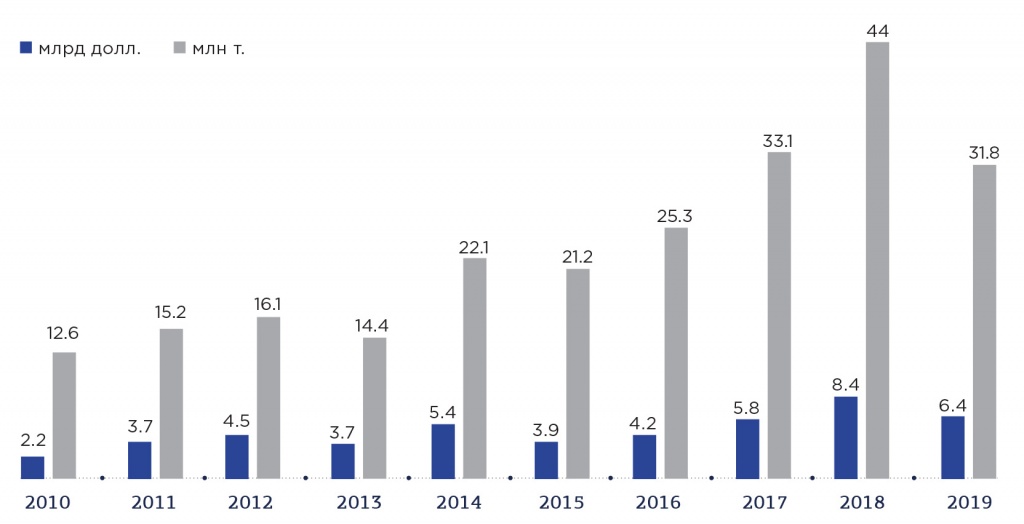

В 2019 году из России было экспортировано порядка 40,5 млн т зерна, что меньше предыдущего года на 27,8%, или на 15,64 млн т.

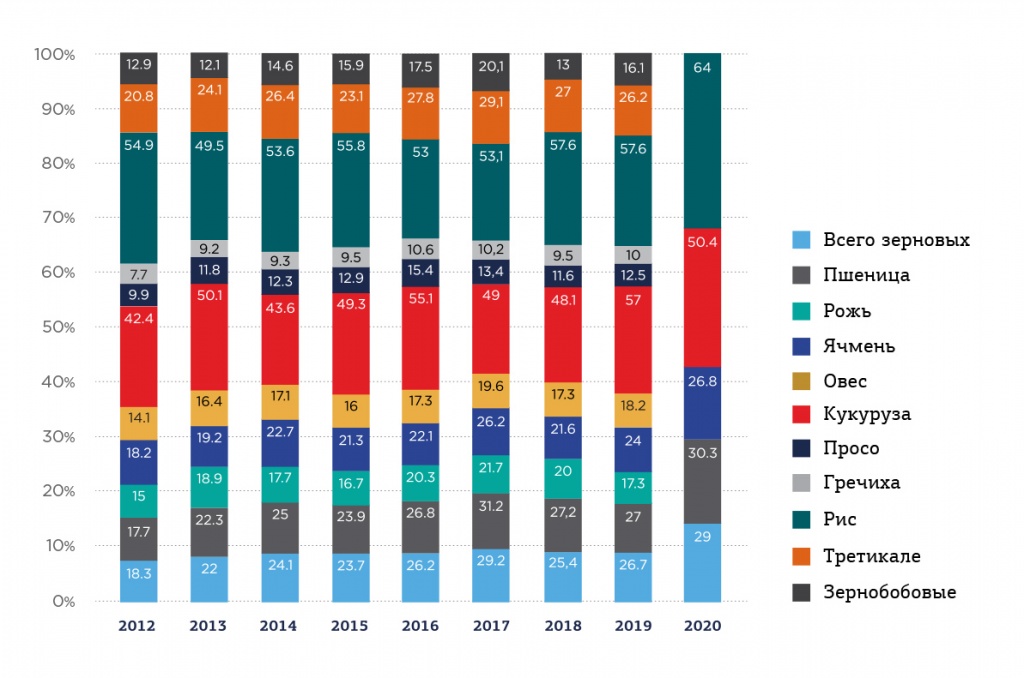

Рис. 9. Экспортные поставки зерновых и зернобобовых культур в натуральном и денежном выражении

Источник: АБ-центр

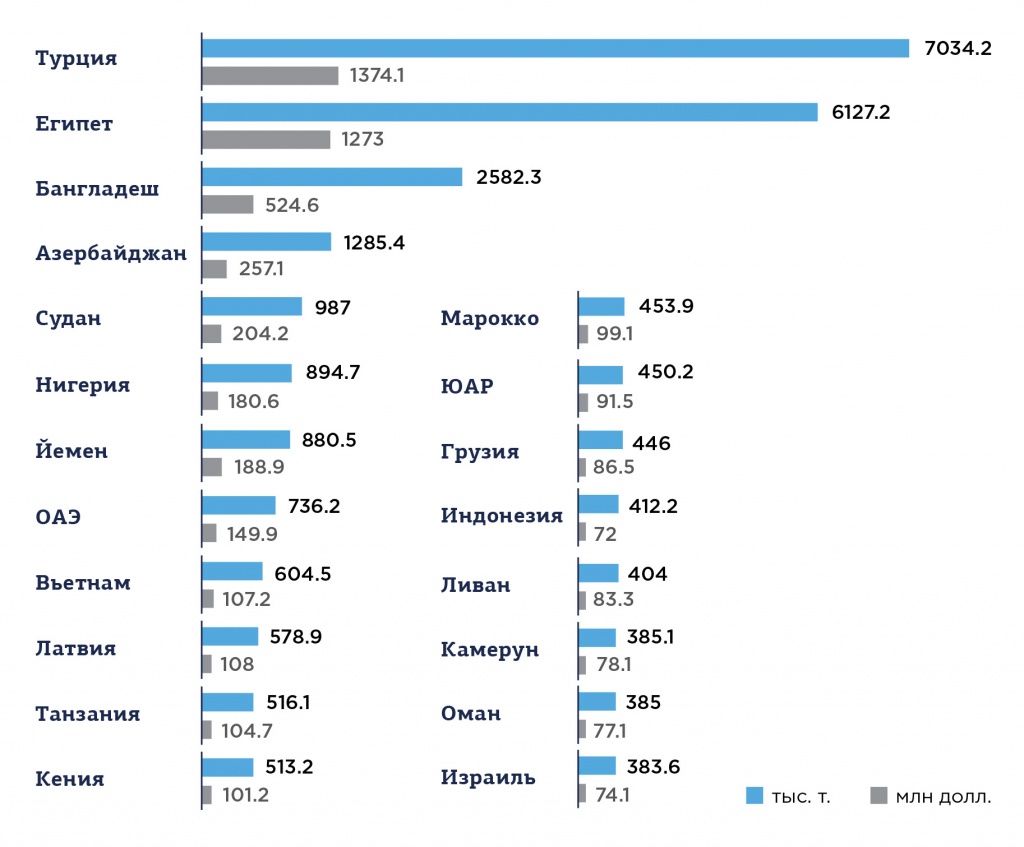

В структуре экспорта зерновых и зернобобовых культур в 2019 году ведущее место занимает пшеница с объемом поставки 78,5% (31,8 млн т), ячмень – 9,6% (3,9 млн т) и кукуруза – 7,7% (3,1 млн т).

Рис. 10. Экспортные поставки зерновых и зернобобовых культур по категориям за 2019 г.

Источник: АБ-центр

В 2019 году было экспортировано более 43% произведенной пшеницы за рубеж из 74,5 млн т, что в общем объеме поставок составило порядка 31,8 млн т в натуральном выражении или 6,4 млрд долл. – в стоимостном.

Рис. 11. Динамика экспорта пшеницы в натуральном и денежном выражении

Источник: 3DPROINFO 2020

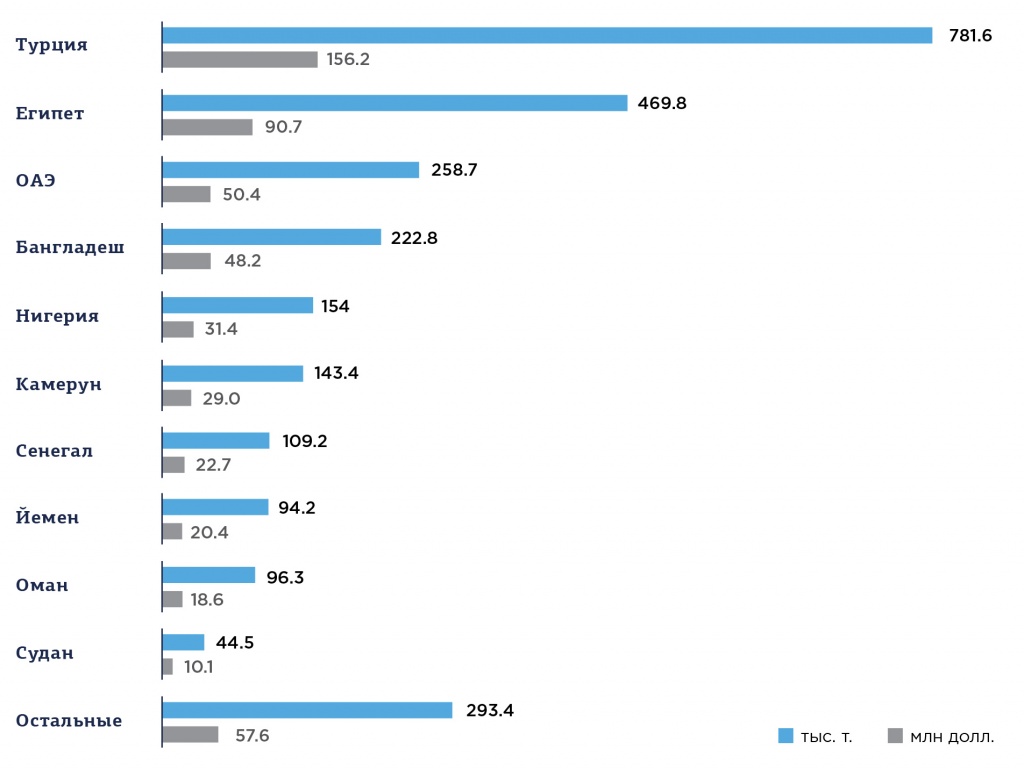

Порядка 52% пшеницы экспортируется в Турцию, Египет и Бангладеш.

Рис. 12. ТОП-20 стран-потребителей российской пшеницы

Источник: 3DPROINFO 2020

В настоящее время, по данным мониторинга Российского зернового союза, наблюдается снижение количества экспортеров зерновых и зернобобовых культур. В 2019 году из 562 зерновых компаний произошло сокращение на 372 субъекта, из которых 153 - компании-экспортеры. К концу 2019 года к оставшимся 190 компаниям присоединились новообразовавшиеся в количестве 226 зерновых компаний. Итого в октябре 2020 года на российском зерновом рынке функционировали 416 зерновых компаний.

Структура зернового рынка в РФ

Российский зерновой рынок в настоящее время характеризуется высокой конкуренцией и концентрацией, что приводит к быстрому сокращению зерновых компаний, прекращению их деятельности.

Второй год подряд ведущим игроком на зерновом рынке является Торговый Дом «Риф», который на начало 2020 года осуществил экспортную поставку за рубеж более 3 млн т зерна, что на 2 млн т меньше прошлого года. Следующим ключевым экспортером российского зерна является ООО «Мирогрупп Ресурсы», которое реализует свою деятельность в рамках созданного ВТБ зернового холдинга. На начало 2020 года зерновая компания экспортировала более 2,6 млн т зерна. Третьим ведущим экспортером зерна является компания «Астон», которая осуществила экспортные поставки за рубеж около 2,2 млн т зерна.

Основным фактором, влияющим на конъюнктуру зернового рынка, является, прежде всего, завышенные закупочные цены на зерно со стороны лидеров-экспортеров, которые тем самым формируют агрессивную ценовую политику и вытесняют с рынка мелкие компании-экспортеры. В 2019 году закупочная цена на зерно у ключевых игроков была выше рыночной на 5-6%.

По данным АЦ «Русагротранс», 20 ключевых экспортеров из России поставили в 2019 году за рубеж более 31 млн т зерновых с долей в 76,4% от всего экспортного объема за год. Первые 10 лидеров-экспортеров вывезли порядка 25,9 млн т зерновых, что составило 63% от всего экспортируемого зерна. Данный показатель выше предыдущего года на 1,9 млн т, когда было вывезено порядка 24,1 млн т зерна (57%).

На долю 20 компаний-экспортеров приходится порядка 70% всего российского экспорта пшеницы.

Таблица 2. Характеристика 20 ключевых экспортеров зерновых культур

|

Компания |

Регион |

Экспорт |

|

|

млн долл. |

тыс. т. |

||

|

ООО «ТД «РИФ» |

Ростовская область |

611,3 |

3 120,7 |

|

ООО «МИРОГРУПП РЕСУРСЫ» |

Краснодарский край |

535,8 |

2 682,3 |

|

АО «АСТОН» |

Ростовская область |

522,3 |

2 547,4 |

|

ООО «КАРГИЛЛ» |

Тульская область |

448,2 |

2 185,6 |

|

ООО «ГЛЕНКОР АГРО МЗК» |

г. Москва |

419 |

1 980,9 |

|

ООО «ЗЕРНО-ТРЕЙД» |

Ростовская область |

386,4 |

1 931,5 |

|

ПАО «НКХП» |

Краснодарский край |

220,3 |

1 128,7 |

|

ООО «ТОРГОВЫЙ ДОМ АГРОХОЛДИНГ «СТЕПЬ» |

Краснодарский край |

221,3 |

1 083,9 |

|

ООО «АРТИС-АГРО ЭКСПОРТ» |

г. Санкт-Петербург |

210,4 |

1 002 |

|

ООО «КОМПАНИЯ ЛУИС ДРЕЙФУС ВОСТОК» |

г. Москва |

174 |

887 |

|

ООО «ЛИНТЕР» |

Ростовская область |

159 |

716,5 |

|

ООО «АУТСПАН ИНТЕРНЕШНЛ» |

г. Москва |

112 |

566,5 |

|

ООО «ГРЕЙН СЕРВИС» |

Смоленская область |

78,4 |

415,5 |

|

ООО ТОРГОВЫЙ ДОМ «СОДРУЖЕСТВО» |

Калининградская область |

88,1 |

399,4 |

|

ООО «АПК АСТ КОМПАНИ М» |

г. Москва |

81 |

386,9 |

|

ООО «ГЕМКОРП КОММОДИТИС ТРЕЙДИНГ РУС» |

г. Москва |

71,3 |

375 |

|

ООО «ОЗК ЮГ» |

Ростовская область |

81,1 |

361,4 |

|

ЗАО «ЮГ РУСИ» |

Ростовская область |

60,4 |

347,5 |

|

ООО «ГАРАНТЛОГИСТИК» |

Воронежская область |

70,4 |

333,6 |

|

ООО «КОФКО ИНТЕРНЭШНЛ РУ» |

Воронежская область |

71,1 |

332 |

Источник: Таможенная статистика РФ

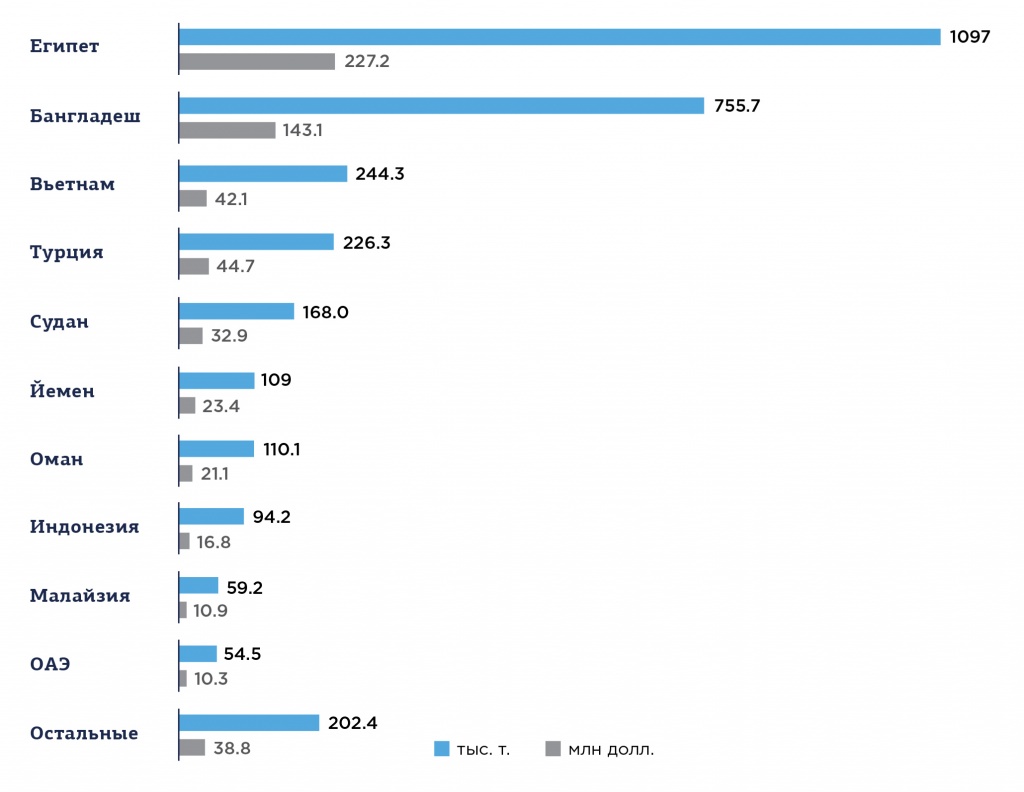

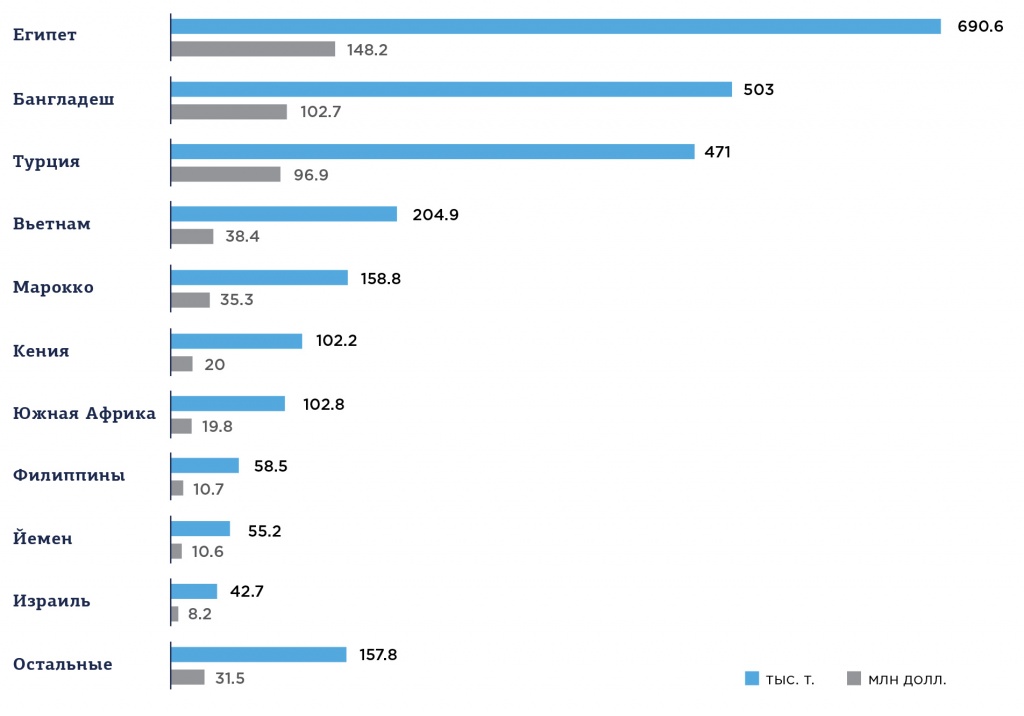

Лидером по объему экспорта российского зерна, как уже было отмечено выше, является ТД «Риф» (Ростовская область), основанная в 2010 году. Зерновая компания вывозит за рубеж пшеницу, ячмень, кукурузу и горох, которые в совокупности составили 3,1 млн т за 2019 год стоимостью 611,3 млн долл. Основные страны, куда осуществляется экспорт – Египет, Бангладеш, Вьетнам и Турция.

Рис. 13. Страны экспорта ООО «ТД «РИФ» в 2019 году

Источник: Таможенная статистика РФ

Немногим от ТД «Риф» отстает зерновая компания «Мирогрупп ресурсы» (Краснодарский край), которая на начало 2020 года экспортировала в 22 зарубежные страны пшеницу в общем объеме 2,7 млн т, что в денежном выражении составило 535,8 млн долл. Основные страны, куда осуществляется экспорт – Турция, Египет, ОАЭ, Бангладеш.

Рис. 14. Страны экспорта ООО «МИРОГРУПП РЕСУРСЫ», 2019 г.

Источник: Таможенная статистика РФ

Третьим ключевым игроком на рынке экспорта зерновых является АО «Астон» (Ростовская область), которая поставляет в 18 зарубежных стран пшеницу. На начало 2020 года за рубеж было экспортировано порядка 2,5 млн т пшеницы на сумму 522,3 млн долл. Основные страны, куда осуществляется экспорт – Египет, Бангладеш, Турция.

Рис. 15. Страны экспорта АО «АСТОН», 2019 г.

Источник: Таможенная статистика РФ

Динамика стоимости зерновых культур

В течение сезона 2019/2020 гг. наблюдается динамичное повышение цен на зерновые культуры.

Поддержку рынку оказывают высокий спрос, ожидаемое повышение ставок на перевалку и активный рост цен на кукурузу. Экспортные цены на российскую пшеницу в конце августа резко выросли после повышения цен на фьючерсы в Чикаго и Париже, а также из-за высокого спроса со стороны крупного покупателя. Поддержку рынку также оказывают ожидаемое повышение ставок на перевалку в глубоководных российских портах и активное увеличение цен на кукурузу, которая подорожала на 6% из-за шторма в США.

По данным Института конъюнктуры аграрного рынка (ИКАР), цена пшеницы в конце августа 2020 года была на уровне $211/т (FOB), что на $9 больше, чем в начале августа. Специалисты «СовЭкон» оценивают рост на уровне 3,5% до $206/т. Аналитический центр «Русагротранса» отмечает, что цены на пшеницу с поставкой в октябре 2020 года выросли на $9 до $212-213/т. Крупные покупатели, по мнению аналитиков, больше не ждут низких цен. Согласно мнению экспертов, рост цен связан с высокими экспортными продажами на тендерах Египта и Турции и укреплением биржевых котировок. Так, египетский GASC на последней неделе августа 2020 года закупил более 0,5 млн т пшеницы по цене $213/т (FOB), что на $7 дороже, чем было на предыдущем тендере при тех же условиях поставки. Кроме того, российские трейдеры и глубоководные терминалы продолжают обсуждать повышение цен на перевалку. Терминалы надеются увеличить цены с нынешних $15-16/т на $2-4, начиная с ноября 2020 года.

Внутренний российский рынок пшеницы продолжил рост на юге, укрепился в центре за счет спроса экспортеров и оставался стабильным в Поволжье. В конце августа 2020 года цены (EXW) на Юге на пшеницу 4-го класса выросли на 300 руб. до 13,4-13,7 тыс. руб./т, в Центре - на 350 руб. до 11,4-11,6 тыс. руб./т. В Поволжье цены не изменились – 11,2-11,4 тыс. руб./т, в Сибири они находятся на уровне 12-12,4 тыс. руб./т. Кроме того, увеличились закупочные цены на пшеницу нового урожая в глубоководных портах. Прирост составил 400 руб. до 13,9-14,2 тыс. руб./т (без НДС). Это произошло на фоне ослабления рубля, активных экспортных продаж и повышения цен FOB.

Стоит уточнить, что в 2019 году цена составляла в среднем 11,6 тыс. руб./т. В августе 2020 года, по предварительным данным, Россия экспортировала 5,6 млн т зерна, из них 4,9 млн т - пшеница, 0,57 млн т - ячмень, 110 тыс. т - кукуруза. Такой результат экспорта стал рекордом для месячных поставок. Ранее к подобным объемам вывоза Россия приближалась в ноябре 2017 года, отправив на внешние рынки 5,5 млн т зерна, включая 4,8 млн т пшеницы.

И осенью 2020 года экспортные цены на российскую пшеницу продолжали расти.

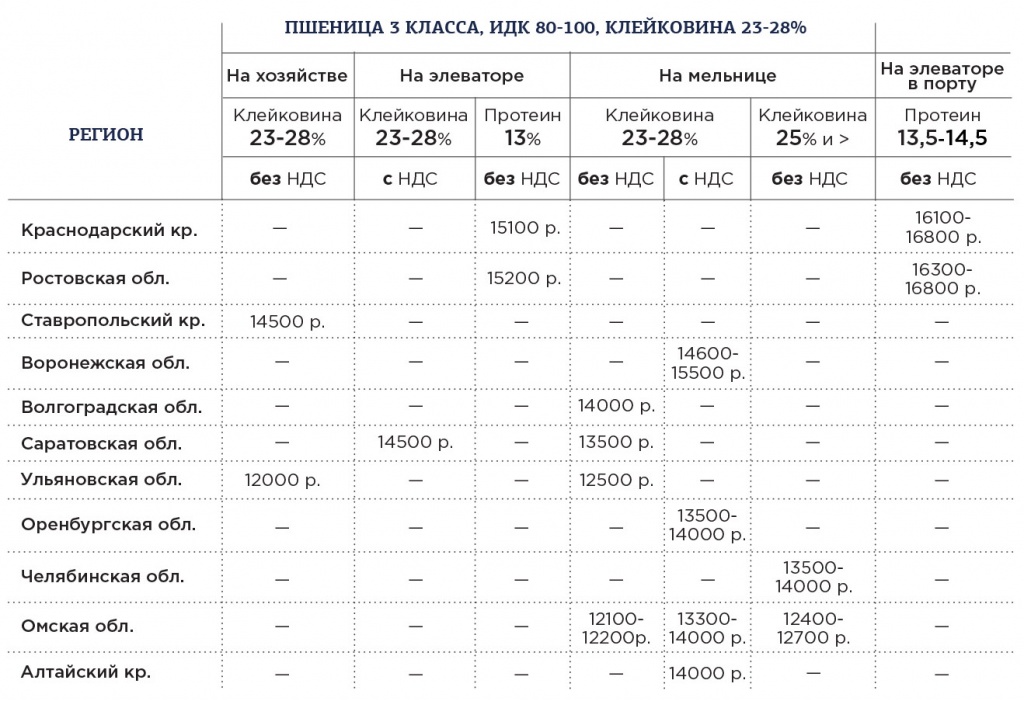

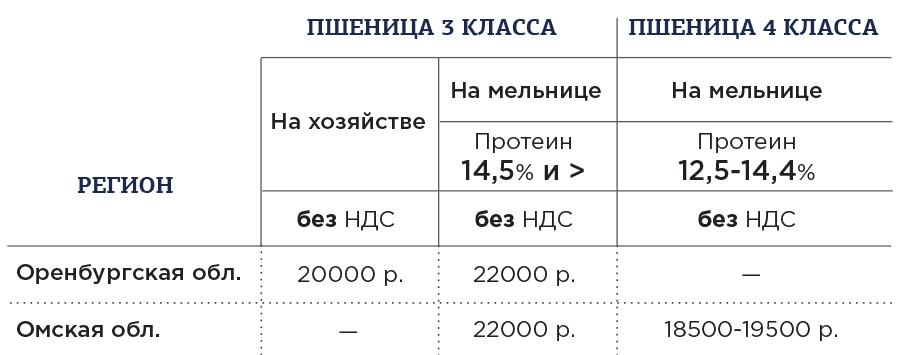

Таблица 3. Закупочные цены на пшеницу 3 и 4 классов (за тонну) перерабатывающих и зернотрейдерских организаций на конец 2020 г.

Таблица 4. Закупочные цены на пшеницу 5 класса (за тонну) перерабатывающих и зернотрейдерских организаций на конец 2020 г.

Ключевые тенденции на российском зерновом рынке

Ключевыми тенденциями развития российского зернового рынка, по мнению специалистов, являются следующие:

- в сезоне 2020/2021 гг. прогнозируется высокое качество зерновых и их производство;

- цены на основные экспортируемые зерновые культуры будут расти (пшеница, ячмень и кукуруза);

- при высокой конкуренции компаний-экспортеров зерновых культур число их на российском рынке будет сокращаться;

- в условиях введения карантина покупательская способность населения будет снижаться, что приведет к увеличению спроса на продукцию зерновых низкого ценового сегмента (мука, макароны) и повышению цены и спроса на зерно;

- мировой спрос на зерно будет высоким, однако, платежеспособность большого количества стран снижается;

- будет наблюдаться отложение платежей за отгруженную продукцию.