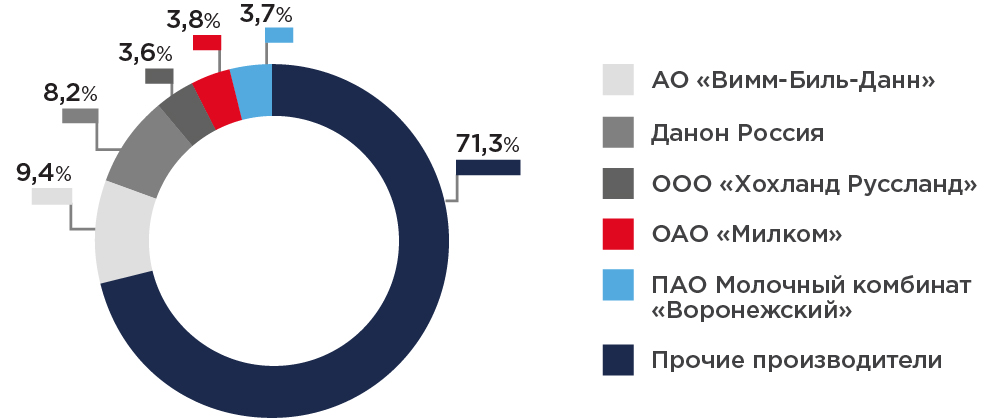

На втором месте в рейтинге компания «Данон Россия», российский представитель крупнейшего международного бренда Danone, перерабатывающая почти 1,5 млн товарного молока в год.

На третьей строчке рейтинга компания «Милком», входящая в состав холдинга «Комос-Групп», она осуществляет переработку более 400 тысяч тонн молока в год, производимого молочными фермами холдинга.

Молочный комбинат «Воронежский», перерабатывающий почти 600 тонн молока в сутки, занимает четвертую позицию в рейтинге.

Пятое место принадлежит крупнейшему производителю сыров в России – компании «Хохланд Руссланд», входящая в состав немецкого холдинга Hochland

Таблица 1. Крупнейшие российские производители молочной продукции

|

Место в рейтинге 2018 |

Место в рейтинге 2017 |

Наименование организации |

Регион |

Основной вид деятельности в соответствии с ОКВЭД |

|

1 |

1 |

АО «Вимм-Биль-Данн» |

Москва |

Производство молока (кроме сырого) и молочной продукции |

|

2 |

2 |

АО «Данон Россия» |

Москва |

Производство молочной продукции |

|

3 |

4 |

ООО «Хохланд Руссланд» |

Московская область |

Производство сыра и сырных продуктов |

|

4 |

3 |

ОАО «Милком» |

Удмуртская Республика |

Производство прочей молочной продукции |

|

5 |

5 |

ПАО Молочный комбинат «Воронежский» |

Воронежская область |

Производство молока (кроме сырого) и молочной продукции |

|

6 |

11 |

ЗАО «Кореновский молочно-консервный комбинат» |

Краснодарский край |

Производство прочей молочной продукции |

|

7 |

10 |

ООО «Эрманн» |

Московская область |

Производство прочей молочной продукции |

|

8 |

6 |

ООО «Пискаревский молзавод» |

Санкт-Петербург |

Производство питьевого молока и питьевых сливок |

|

9 |

9 |

ООО «Русское молоко» |

Москва |

Производство молока (кроме сырого) и молочной продукции |

|

10 |

7 |

ООО «РостАгроКомплекс» |

Московская область |

Производство молока (кроме сырого) и молочной продукции |

|

11 |

8 |

ООО «Кампина» |

Московская область |

Производство прочей молочной продукции |

|

12 |

13 |

ООО «Азбцка сыра» |

Республика Татарстан |

Производство молока (кроме сырого) и молочной продукции |

|

13 |

12 |

ООО «Ува-молоко» |

Удмуртская Республика |

Производство молока (кроме сырого) и молочной продукции |

|

14 |

14 |

ЗАО «СК «Ленинградский» |

Краснодарский край |

Производство молочной продукции |

|

15 |

18 |

АО «Барнаульский молочный комбинат» |

Алтайский край |

Производство молочной продукции |

|

16 |

26 |

АО «Ирбитский молочный завод» |

Свердловская область |

Производство молочной продукции |

|

17 |

16 |

АО «Зеленодольский молочноперераба-тывающий комбинат» |

Республика Татарстан |

Производство молока (кроме сырого) и молочной продукции |

|

18 |

17 |

ТНВ «Сыр Стародубский» |

Брянская область |

Производство молока (кроме сырого) и молочной продукции |

|

19 |

19 |

АО «Белебеевский молочный комбинат» |

Республика Башкортостан |

Производство сыра и сырных продуктов |

|

20 |

24 |

АО «Любинский МКК» |

Омская область |

Производство прочей молочной продукции |

|

21 |

22 |

ОАО «Хладокомбинат» |

Амурская область |

Производство молочной продукции |

|

22 |

21 |

ПК «Белогородский молочный комбинат» |

Белгородская область |

Производство питьевого молока и питьевых сливок |

|

23 |

15 |

ПК «Вологодский молочный комбинат» |

Вологодская область |

Производство молочной продукции |

|

24 |

20 |

ЗАО «Алексеевский молочно-консервный комбинат» |

Белгородская область |

Производство прочей молочной продукции |

|

25 |

25 |

ЗАО «Кировмолкомбинат» |

Кировская область |

Производство молока (кроме сырого) и молочной продукции |

|

26 |

28 |

ООО Агромолкомбинат «Рязанский» |

Рязанская область |

Производство молочной продукции |

|

27 |

23 |

ООО «Арча» |

Республика Татарстан |

Производство молока (кроме сырого) и молочной продукции |

|

28 |

30 |

АО «ХК «ОПОЛЬЕ» |

Владимирская область |

Производство молочной продукции |

|

29 |

29 |

ООО «Нальчикский молочный комбинат» |

Кабардино-Балкарская Республика |

Производство молочной продукции |

|

30 |

27 |

ООО «МилкЭкспресс» |

Московская область |

Производство молока (кроме сырого) и молочной продукции |

*Рейтинг формировался на основе анализа данных из открытых источников и оценивал результаты финансово-хозяйственной деятельности производителей молочной продукции

Краткий обзор рынка молочной продукции

В последние годы основным драйвером отечественного рынка молочной продукции являлось проводимое импортозамещение, как результат введенных антироссийских санкций и слабого рубля. Однако сейчас этот фактор уже исчерпал себя и не способен обеспечить поступательное развитие рынка.

В текущем 2019 году на рынок молочной продукции оказывают влияние новые ограничения на ввоз молочного сырья для большинства белорусских предприятий, введенные в мае 2019 года Россельхознадзором. Хотя в августе 2019 года, появилась информация о снятии ограничений для двух белорусских предприятий, такое «ручное» управление рынком вносит существенный риск непредсказуемости в развитие российского рынка молокопродукции, нарушает сложившиеся коммерческие связи и деструктивно сказывается на его динамике.

Другим фактором, способным существенно повлиять на структуру рынка, является введение с 1 июля и 1 ноября 2019 г. обязательной ветеринарной сертификации молочной продукции в ФГИС Меркурий. Подобные меры были приняты после исследования, проведенного Россельхознадзором: согласно данным, в 2018 году из общего объема исследованной молочной продукции – 21,6% были фальсифицированы.

Правительство рассматривает новые меры поддержки молочной отрасли, но основной движущей силой, которая действительно могла бы подтолкнуть рынок, должен стать рост покупательского спроса.

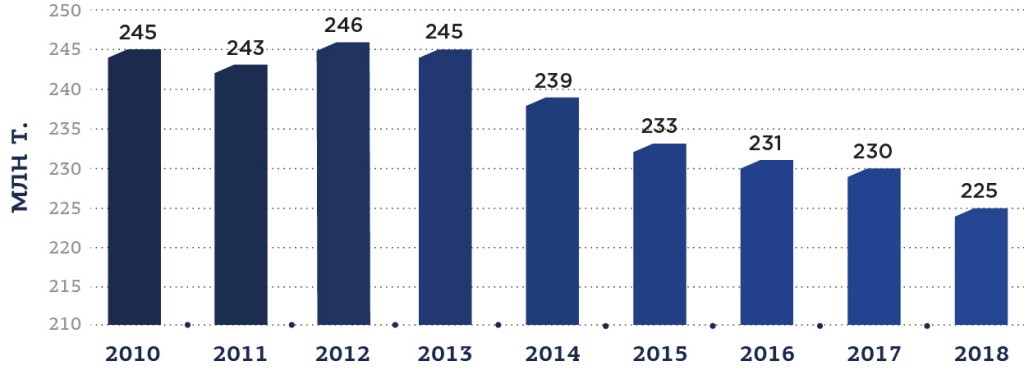

Рис. 1. Потребление молока и молокопродуктов на душу населения в 2010-2018 гг., кг/чел. в год

Источник: Росстат, Минсельхоз РФ

Потребление молока на душу населения в 2018 году снизилось до 225,2 кг/чел. в год, в то время как рекомендуемая Минздравом РФ норма составляет 325 кг/чел. в год, а значит миллионы россиян страдают от недостатка кальция. Низкое потребление обусловлено продолжающимся сокращением реальных располагаемых доходов населения, а также происходящим подорожанием молочной продукции.

Для справки: с 2014 года реальные располагаемые денежные доходы населения сократились более чем на 10,6% и, несмотря на небольшой прирост прошлого года, который составил всего 0,3%, уже в 1 полугодии 2019 года падение продолжилось, и они снизились на 1,3% по отношению к показателю аналогичного периода прошлого года. Поэтому на восстановление покупательского спроса до докризисного уровня в ближайшие 2-3 года рассчитывать пока не приходится.

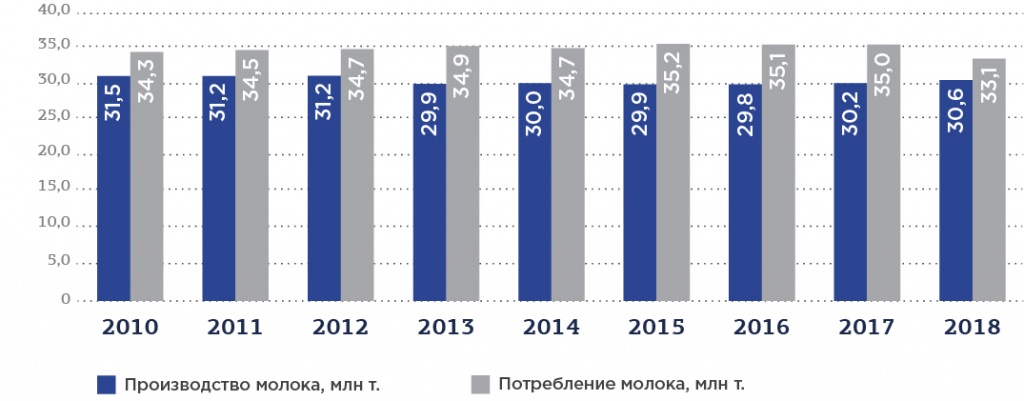

Производство молока и молочной продукции

Совокупный объем производства молока в 2018 году составил 30,6 млн. тонн, что на 2,5% больше, чем в 2017 году. В 2019 году рост продолжился и в первом полугодии было получено 15,3 млн. тонн, что на 1% превышает показатели аналогичного периода прошлого года. До конца года объем производства товарного молока может вырасти до 31,1 млн. тонн. Наблюдаемое сокращение поголовья молочного скота, которое за последние 10 лет уменьшилось на 12,3%, хотя и компенсируется приростом надоев, формирует дефицит ресурсной базы и сдерживает рост производства сырого молока.

Рис. 2. Производство и потребление молока в РФ в 2010-2018 гг., млн тонн

Источник: Росстат, Минсельхоз РФ

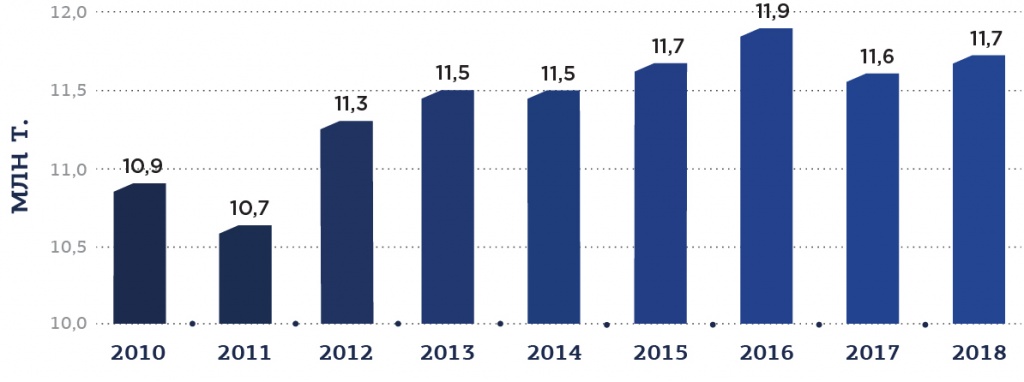

Значительную часть потребления молока формирует выпуск цельномолочной продукции, а также сливочного масла и сыров. Производство цельномолочной продукции, которая включает питьевое молоко, кефир, сметану, творог, сливки, йогурты и пр., в 2018 году составило 11,7 млн. тонн (в пересчете на молоко), что на 1% превышает показатели прошлого года.

Рис.3. Производство цельномолочной продукции (в пересчете на молоко) в 2010-2018 гг., млн тонн

Источник: Росстат

Кризисные явления, характерные для российской экономики после введения санкций, затормозили рост производства большинства видов цельномолочной продукции, что ,с одной стороны, свидетельствует о зрелости рынка, но с другой, можно заметить явные признаки стагнации: производство питьевого молока увеличилось лишь на 1,5%, а кефира – снизилось на те же 1,5%; производство сметаны упало на 5,4%, а йогурта – выросло на 6,9%, и ни в одном из этих продуктов не отмечено явной тенденции к росту или сокращению производства.

До введения санкций и ограничения импорта молочной продукции многие переработчики не могли конкурировать с зарубежными поставщикам, однако сейчас в производстве некоторых молочных продуктов ярко проявился эффект проводимого импортозамещения.

Антироссийские санкции вызвали существенный рост отечественного производства сливок и творога, которые за 2014-2018 гг. увеличились на 45,4 и 35,1% соответственно.

Таблица 2. Структура производства молочной продукции в натуральном выражении в 2010-2018 гг.

|

Вид продукции |

ед.изм. |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Молоко питьевое |

тыс. тн |

4944 |

4926 |

5267 |

5386 |

5348 |

5449 |

5540 |

5301 |

5382 |

|

Кефир |

тыс. тн |

1060 |

1041 |

1070 |

1094 |

1088 |

1070 |

1070 |

1039 |

1023 |

|

Сливки |

тыс. тн |

81 |

83 |

95 |

103 |

115 |

121 |

125 |

133 |

150 |

|

Сметана |

тыс. тн |

536 |

529 |

558 |

553 |

554 |

587 |

589 |

559 |

527 |

|

Творог |

тыс. тн |

377 |

383 |

396 |

371 |

387 |

416 |

407 |

486 |

501 |

|

Йогурт |

тыс. тн |

769 |

710 |

730 |

746 |

776 |

766 |

784 |

818 |

798 |

|

Сыры |

тыс. тн |

390 |

353 |

378 |

345 |

384 |

453 |

459 |

464 |

467 |

|

Масло сливочное |

тыс. тн |

210 |

217 |

214 |

225 |

250 |

256 |

251 |

270 |

267 |

|

Молоко и сливки сухие |

тыс. тн |

110 |

134 |

128 |

117 |

149 |

124 |

116 |

135 |

133 |

|

Молоко и сливки, сгущенные |

млн. усл. банок |

883 |

855 |

873 |

860 |

833 |

828 |

854 |

838 |

806 |

Источник: Росстат

От санкций выиграли также производители сыров, объемы производства которых увеличились после их введения на 35,4%. Производство сливочного масла за последние 4 года увеличилось на 18,6%, сухих сливок и молока – на 14,4%.

Таким образом, положительное воздействие санкций сильнее всего ощутили производители сыров и творога, выпуск которых в абсолютном выражении увеличился с 2014 года на 122 и 130 тысячи тонн соответственно.

В России действуют более 5,3 тысяч предприятий, специализирующихся на производстве молочной продукции, из которых более 2,5 тысяч относятся к субъектам малого предпринимательства и микропредприятиям. На долю пяти крупнейших производителей молокопродукции приходится 27,8% рынка

Рис. 4. Доли ключевые производителей на рынке производства молочной продукции в России в 2018 году

Ассортимент большинства молокоперерабатывающих предприятий представлен продуктовой линейкой цельномолочной продукции, а также ограниченным перечнем сыров и сливочного масла. Однако выделяются специализированные компании, акцентирующие внимание на производстве какого-либо одного продукта. Например, Хохланд Руссланд, выпускает только сыры, Эрманн – йогурты и творог, Кампина -йогурты и напитки, а также ультравысокотемпературное молоко и порционные сливки.

Таблица 3. Сравнительная характеристика товарного ассортимента основных производителей молочной продукции в России

|

Наименование |

Питьевое молоко и сливки |

Молоко и сливки сгущен-ные |

Молоко сухое |

Йогурт, кефир |

Молочная сыворотка |

Сметана |

Сливоч-ное масло |

Сыры и творог |

Прочая продукция |

|

Вимм-Билль-Данн |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|||

|

Данон Россия |

◉ |

|

|

◉ |

|

◉ |

◉ |

◉ |

◉ |

|

Милком |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|

Молочный комбинат «Воронежский» |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|||

|

Хохланд Руссланд |

◉ |

||||||||

|

КМКК |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

||

|

Эрманн |

◉ |

◉ |

◉ |

◉ |

◉ |

||||

|

Русское молоко |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

|||

|

Кампина |

◉ |

◉ |

|||||||

|

РостАгроКомплекс (РостАгроЭкспорт) |

◉ |

◉ |

◉ |

◉ |

◉ |

◉ |

Наиболее широкий ассортимент молочной продукции имеет компания Вимм-Биль-Дан, однако компания отказалась от производства сухого и сгущенного молока и сливок из-за недостаточной экономической привлекательности этого бизнеса.

Российский рынок молочной продукции постоянно диверсифицируется, появляются новые виды молочной продукции, расширяется ассортимент, поэтому, наряду с традиционными молочными продуктами, на прилавках можно увидеть продукты с повышенным содержанием протеина, биопродукты с бифидобактериями, безлактозные продукты и прочие.

На рынке молочной продукции существует большое количество разных брендов, зачастую объединяющих определенную продуктовую линейку.

Таблица 4. Бренды основных производителей молочной продукции, представленные на российском рынке

|

№ |

Наименование производителя |

Торговые марки (бренды)

|

|

1 |

Вимм-Билль-Данн |

Домик в деревне, Агуша, Чудо, Имунелле, Веселый молочник, Кубанская буренка, Фругурт, Сыр Ламбер, Bio MAX и другие |

|

2 |

Данон Россия |

Danone, Actimel, Активия, Актуаль, Растишка, Смешарики, Bio Баланс, Летний день, Простоквашино, Даниссимо Dino и другие |

|

3 |

Милком |

Молочная речка, Село Зеленое, Топтыжка, Данар, Villa Romana, Кезский сырзавод, Иммунолакт, Для всей семьи и другие |

|

4 |

Молочный комбинат «Воронежский» |

Вкуснотеево, Молвест, Нежный возраст, Фруате, Иван Поддубный, Вожские просторы, Кубанский хуторок, Felicita |

|

5 |

Хохланд Руссланд |

Hochland, Фетакса |

|

6 |

КМКК |

Коровка из Кореновки, Густияр, Молонез |

|

7 |

Эрманн |

Grand Dessert, Epica, AlpenLand, Эрмигурт, Сметановна, Услада |

|

8 |

Русское молоко |

Рузское Молоко, Лехрустье |

|

9 |

Кампина |

Fruttis, Frisco, Campina, LandLiebe, Нежный |

|

10 |

РостАгроКомплекс (РостАгроЭкспорт) |

Вкусный день, Ностальгия, Крепыш, Ростагроэкспорт, от ФЕРМЕРА, ШокоМастер, Белорусский узор |

Импорт молочной продукции

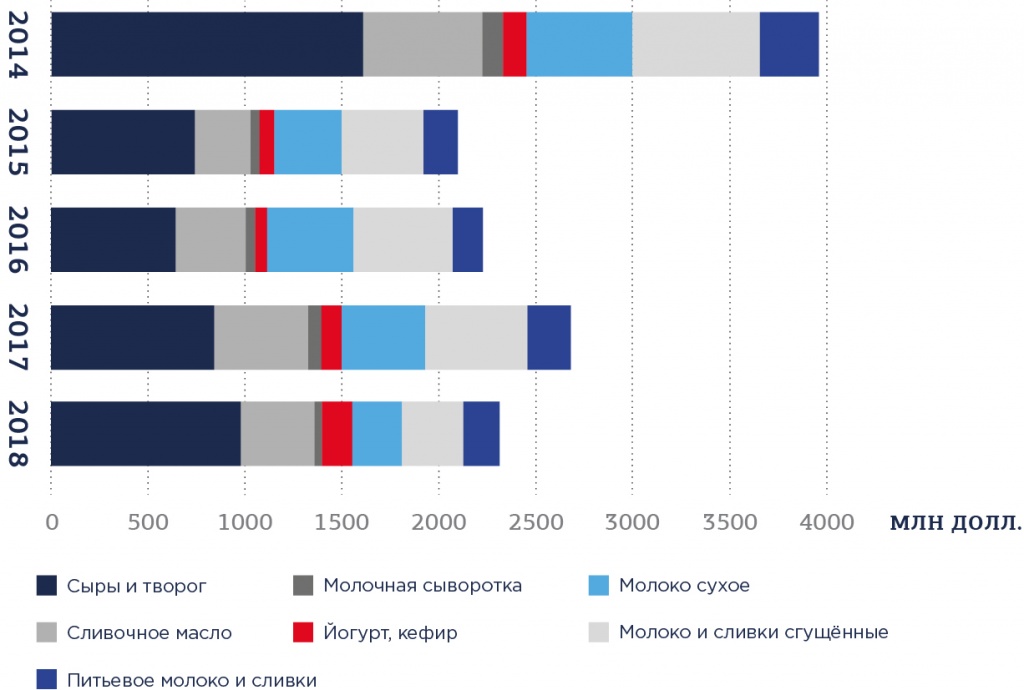

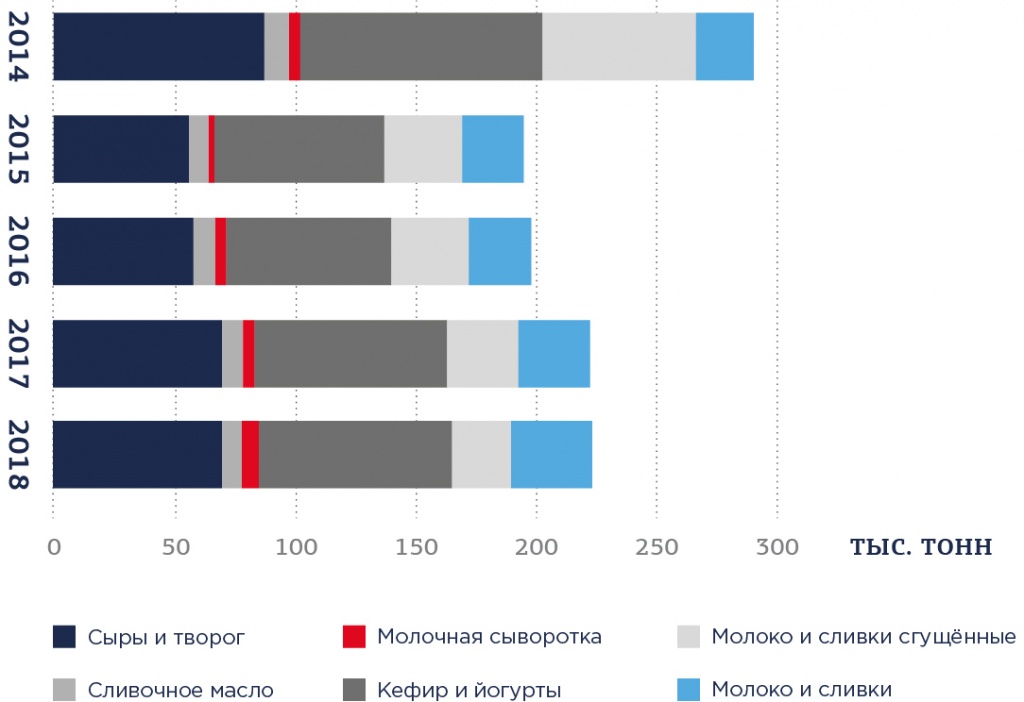

Рис. 5. Динамика импорта молочной продукции в денежном выражении за 2014-2018 гг.

Источник: Росстат, ФТС

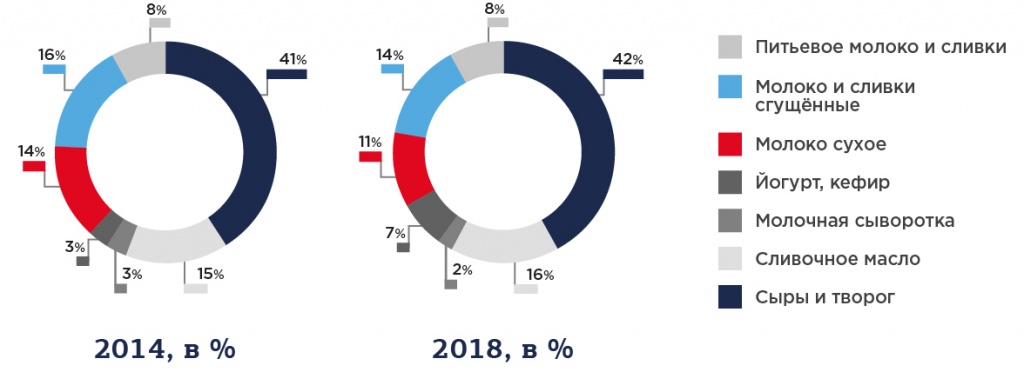

Рис. 6. Структура российского импорта молочной продукции в 2014-2018 г. в денежном выражении, в %

Источник: Росстат, ФТС

Сразу после введения санкций, а также после произошедшего на их фоне первого витка девальвации рубля (в конце 2014-2015 гг.), снижение импорта произошло по всем видам молочных продуктов. С 2014 года более чем вдвое сократился импорт сухого и сгущенного молока, в 1,6 раза меньше стали закупать за рубежом сливочного масла, сыров и творога.

В целом импорт молокопродуктов с 2014 года снизился в 1,7 раза с 4 до 2,3 млрд долл, что и стало основным драйвером роста отечественного производства. Другим фактором, сдерживающим импорт молочной продукции, являются ограничения на ввоз, устанавливаемые требованиями к качеству Россельхознадзора, во многом благодаря которым, в 2018 году почти в 1,7 раза упал импорт молочной сыворотки из Беларуси. В 2019 году сокращение белорусского импорта молочной продукции продолжается из-за введения новых ограничений, о которых упоминалось выше.

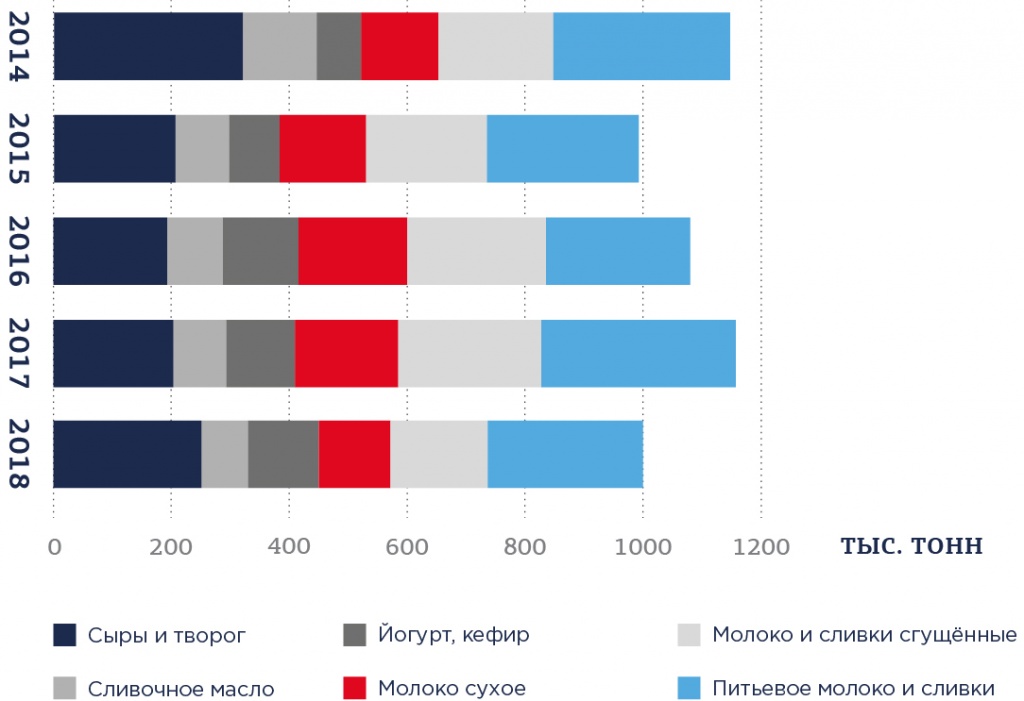

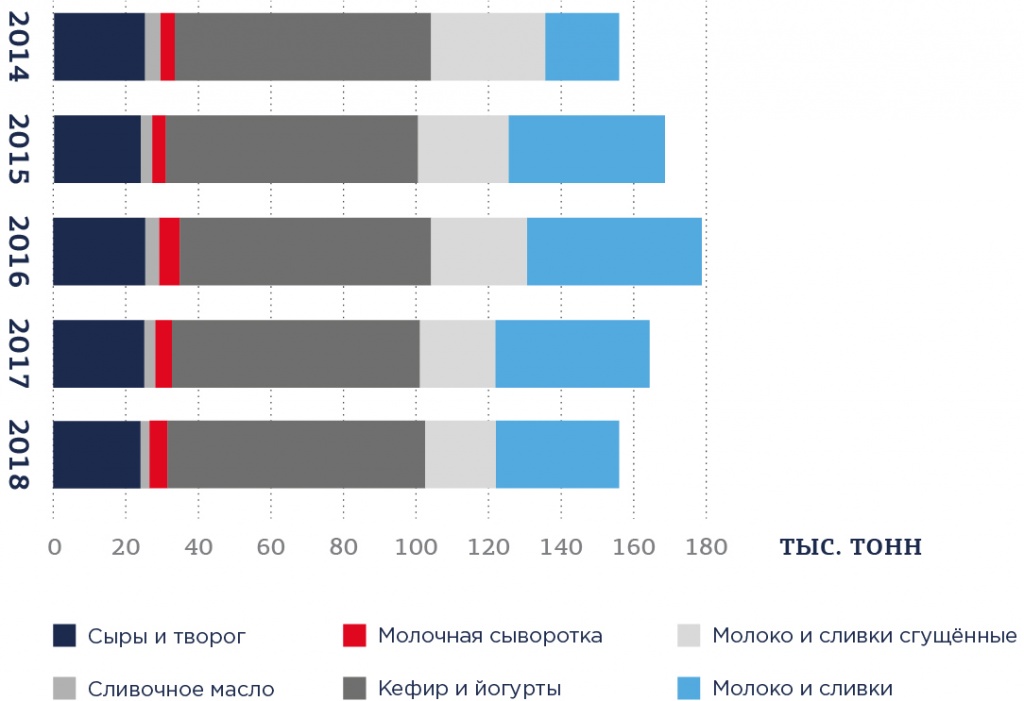

Рис. 7. Динамика импорта молочной продукции в натуральном выражении за 2014-2018 гг.

Источник: Росстат, ФТС

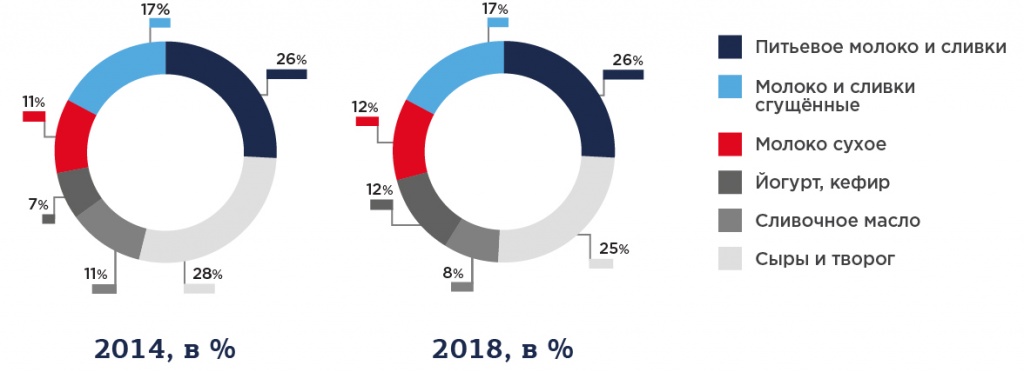

Рис. 8. Структура российского импорта молочной продукции в 2014-2018 г. в натуральном выражении, в %

Источник: Росстат, ФТС

Структура импорта изменилась как в стоимостном, так и в качественном выражении. Рост отечественного производства еще не покрыл потери от сокращения импорта: если производство сыров и творога с 2014 года увеличилось на 197 тыс. тонн, то импорт сократился на 631 тысячу тонн. Сыры и творог продолжают занимать четверть всего импорта, другой весомой статьей которого является молоко и сливки.

Под воздействием санкций увеличилась доля импорта кисломолочной продукции (кефира и йогурта), например, в 2014 году ее доля в зарубежных закупках молокопродуктов составляла 7%, а сегодня, из-за сокращения общего объема импорта другой молочной продукции, она составила уже 12%.

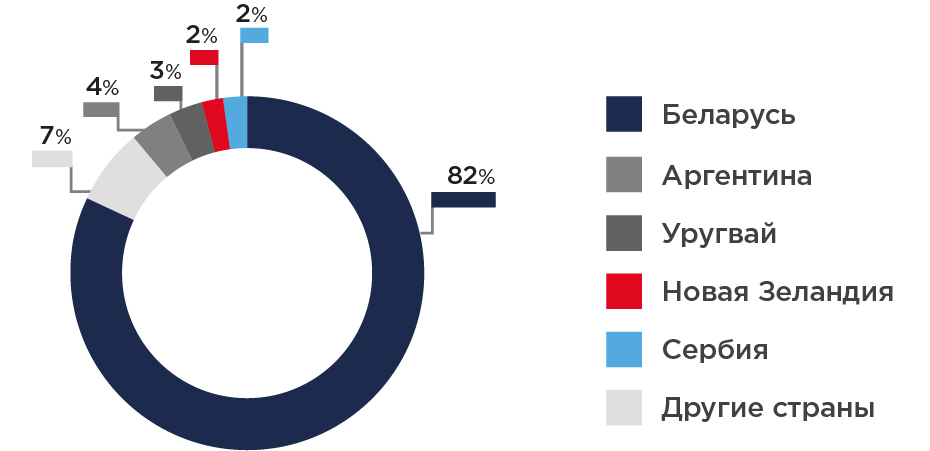

Рис. 9. Страны – крупнейшие поставщики молочной продукции в Россию в 2018 г.

Источник: ФТС

До введения санкций в ТОП-5 стран-поставщиков входили Беларусь, Финляндия, Украина, Нидерланды и Новая Зеландия, которые покрывали почти 67% внешних поставок молокопродукции в Россию. При этом на страны, применившие эти санкции, приходилось почти 38% всех поставок, а Беларусь обеспечивала лишь 42%. В 2018 году почти 82% импорта покрывалось именно белорусской продукцией, хотя не вся она произведена в самой республике. Были выявлены случаи, когда под видом белорусской в Россию поставлялась продукция из санкционных стран.

Большинство производителей молока используют в производстве отечественное сырье и ингредиенты, однако известные зарубежные бренды активно закупают ингредиенты за границей, например:

Таблица 5. Страны импорта ингредиентов и материалов для производства молочной продукции крупнейшими производителями

|

Производитель |

Страны импорта

|

|

Хохланд Руссланд |

Италия Республика, Нидерланды, Польша, Сербия, Германия, Швейцария |

|

Данон Россия |

Австрия, Венгрия, Италия, Бельгия, Польша, Германия |

|

Эрманн |

Бельгия, Нидерланды, Польша, Германия, Франция |

|

Русское молоко |

Бельгия, Сербия

|

Проведенные исследования позволяют отметить, что если до введения антироссийских санкций внутреннее производство испытывало серьезное давление со стороны импорта, то даже смягчение этой конкуренции не смогло обеспечить значительного прироста производства. Поэтому развитее отрасли переработки молока существенно сдерживается снижением покупательской способности населения.

Экспорт молочной продукции

Несмотря на отмечаемый рост российского экспорта молокопродукции, в абсолютных показателях он остается чрезвычайно низким, что обуславливается нехваткой сырья для ее производства, которая ограничивает возможности для экспорта.

Рис. 10. Динамика экспорта молочной продукции в денежном выражении за 2014-2018 гг.

Как уже отмечалось, санкции, ограничивающие импорт, вызвали нехватку молокопродукции на внутреннем рынке, что также отрицательно сказалось на экспорте, который просел почти по всем видам продукции. Однако произошедшая вслед за этим девальвация рубля сделала российскую молочную продукцию привлекательной для иностранных покупателей. Поэтому наблюдаемый сегодня рост экспорта обуславливается, прежде всего, увеличением экспортных цен и ведет к увеличению показателей в денежном выражении, в то время как количество поставляемой за рубеж продукции в последние два года сокращается.

Под влиянием импортозамещения экспорт в 2016-2018 гг. почти восстановился до докризисного уровня, а в 2018 году поставки за рубеж сократились: если в 2014 году на экспорт направлялось, 1,72% молочной продукции отечественных производителей (155,9 тыс. тонн), в 2016 году – уже 1,91% (178,6 тыс. тонн), а в 2018 году – всего 1,68% (155,8 тыс. тонн). Однако, несмотря на наметившиеся положительные тенденции, импорт молочной продукции почти в 6,5 раз превышает ее экспорт.

Основной причиной, сдерживающей развитие экспорта, является недостаток молокопродукции для внутреннего потребления, связанный с нехваткой сырья для ее производства, а также сокращением импорта. Например, введение в 2018 году Россельхознадзором ограничений на поставки молочной продукции из Беларуси, вызвало падение экспорта, так как производимая молокопродукция реализовывалась уже на внутреннем рынке и покрывала возникший дефицит. А запрещенная к ввозу в Россию дешевая белорусская продукция тем временем направилась в Казахстан – основного покупателя российской продукции, чем составила серьезную конкуренцию и, тем самым, существенно сузила рынок сбыта для наших производителей.

Кроме того, сократились поставки молочной продукции на Украину, что можно объяснить сокращением гуманитарной поддержки непризнанных республик.

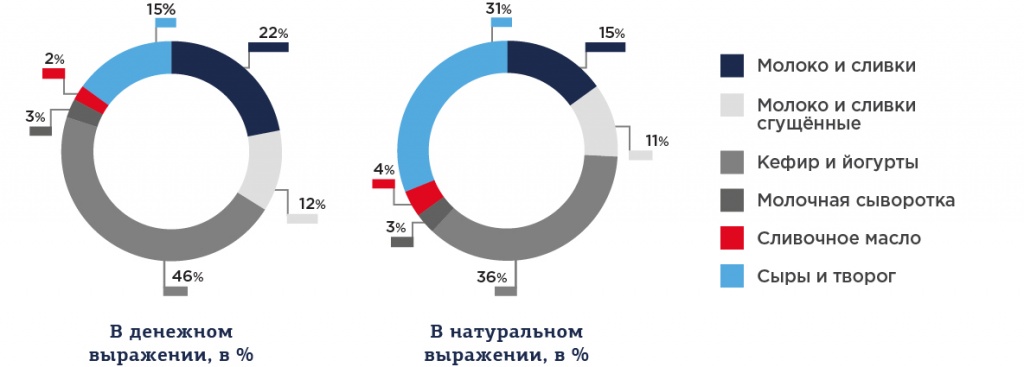

Рис. 11. Динамика экспорта молочной продукции в натуральном выражении за 2014-2018 гг., тыс. тонн

В структуре российского экспорта основную роль играет кисломолочная продукция, на долю которой приходится 46% экспортной выручки, и 36% поставок в натуральном измерении. Следует отметить, что экспорт молочной продукции осуществляется в условиях жесткой конкуренции, которая вынуждает российских производителей снижать экспортные цены на свою продукцию.

Рис. 12. Структура российского экспорта молочной продукции в 2018 г. в денежном и натуральном выражении, в %

Источник: Росстат, ФТС

Молоко и сливки поставляются в основном на Украину, сгущенное молоко и сливки, а также молочная сыворотка – в Казахстан.

Таблица 6. Направления экспорта молочной продукции крупнейшими производителями

|

Производитель |

Страна экспорта

|

|

Вимм-Билль-Данн |

Украина, Таджикистан, Туркменистан, Грузия, Испания, Монголия, Абхазия, Азербайджан, Сербия |

|

Хохланд Руссланд |

Грузия, Монголия, Абхазия, Азербайджан, Таджикистан, Узбекистан, Туркменистан, Украина, Германия |

|

КМКК |

Грузия, Китай, Абхазия, Азербайджан, Болгария, Таджикистан, Узбекистан, Вьетнам, Тайвань, Туркменистан, Германия, Эстония |

|

Эрманн |

Грузия, Монголия, Абхазия, Азербайджан, Таджикистан, Узбекистан, Туркменистан, Украина |

|

Русское молоко |

Азербайджан, Узбекистан

|

Таким образом, рынок молочной продукции в России хорошо развит, широко диверсифицирован, но испытывает существенную нехватку сырья для увеличения объемов производства. Наблюдаемое в последние годы затоваривание складов готовой продукцией и отсутствие роста по большинству ее видов является следствием падения покупательской способности населения.