Под коммерческой недвижимостью понимаются объекты недвижимости нежилого назначения, которые возможно использовать в коммерческих целях для получения дохода.

Источник: CBRE

Такая положительная динамика связана и с тем, что нежилые помещения подешевели до 20% и инвестиции в них окупаются быстрее. Коммерческую недвижимость можно сдать в аренду без отделки, в отличие от жилья, что также привлекает инвесторов. При этом такое помещение в аренду сдавать выгоднее, чем жилое. Так, квартиру можно сдать в среднем за 12 тыс. руб. (доходность – 5%), коммерческое помещение – за 1 тыс. руб./кв. м. (доходность – 10%).

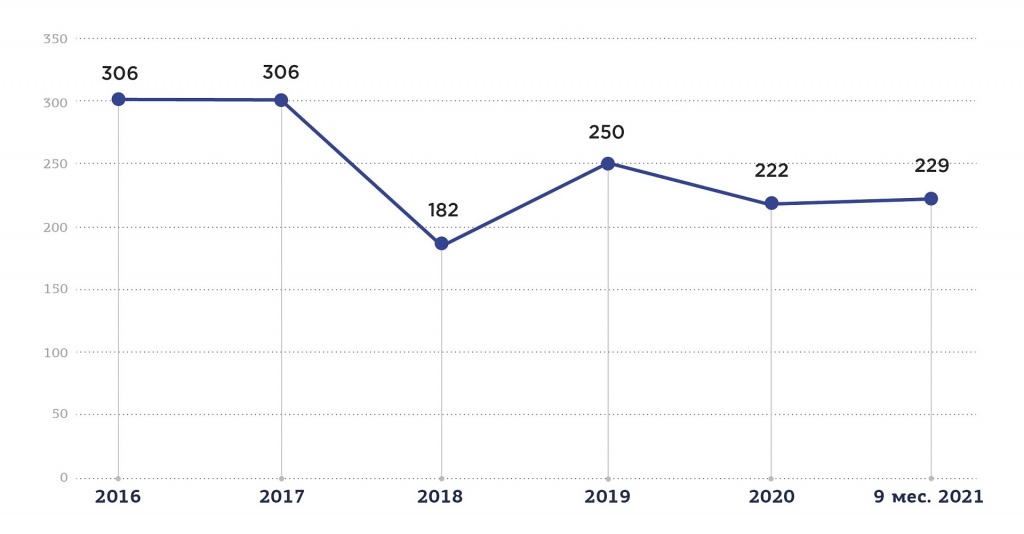

Динамика спроса на коммерческую недвижимость

Наиболее востребованы у инвесторов складские и офисные помещения, торговые объекты на пешеходных улицах. При выборе недвижимости они учитывают локацию, наличие гипермаркетов, коммерческих зданий рядом. Чаще всего в этом году покупали площади в новостройках на первой линии по цене до 30–40 млн руб. под продуктовые магазины и аптеки. Аналитики прогнозируют рост инвестиций в коммерческую недвижимость до 290 млн руб. Динамика продолжится до середины 2022 года, темпы роста инвестиций сократятся после окончания пандемии.

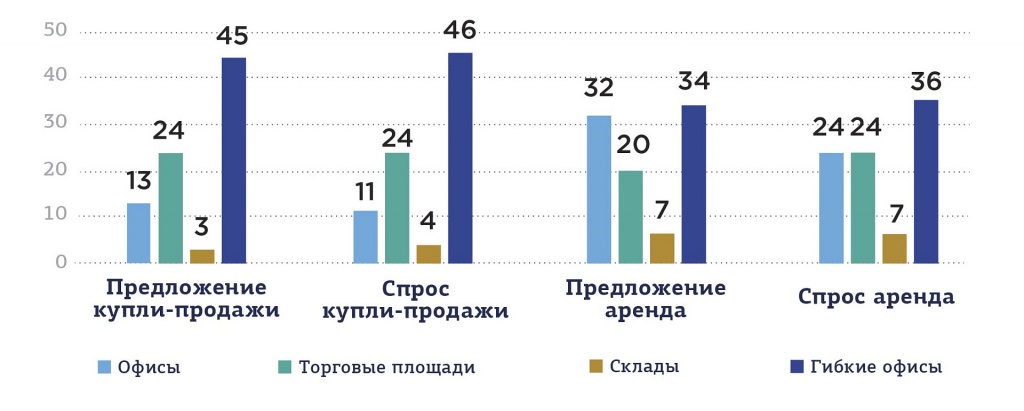

Рис. 2. Доля купли-продажи и аренды коммерческой недвижимости в общем спросе и предложении в 2020 году в России, %

Источник: СберБизнес

https://sberbusiness.live

В целом, спрос на коммерческую недвижимость в России вырос за год на 15% (с сентября 2020 по сентябрь 2021 года). По данным «Авито.Недвижимость», за 9 месяцев 2021 года спрос на гибкие офисы увеличился по сравнению с аналогичным периодом 2020 года на 25%, на офисные помещения – на 26%, на складские помещения – на 17%, на торговые площади – на 12%.

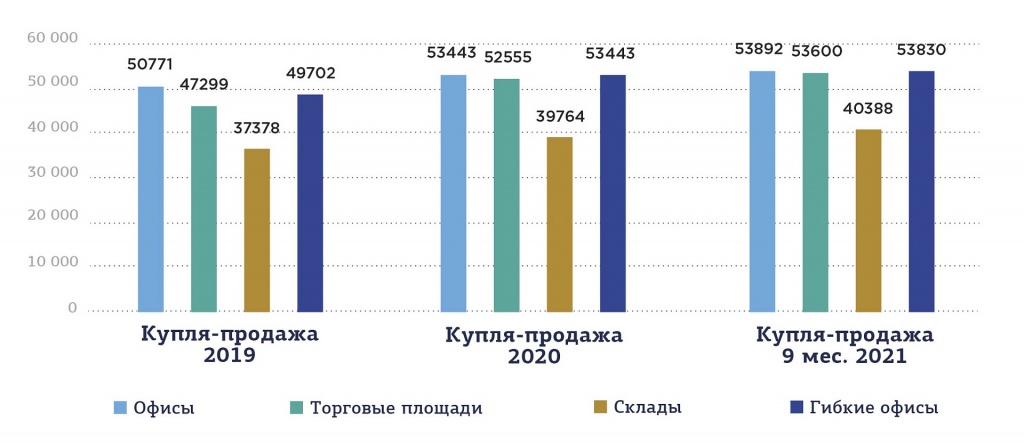

При этом стоимость аренды и покупки всех видов коммерческой недвижимости увеличилась уже в 2020 году, несмотря на кризис. В сегменте купли-продажи сильнее всего подорожали торговые площади – на 10%. В сегменте аренды максимально выросли ставки на офисы и гибкие офисы (ПСН) – на 12%.

Рис. 3. Средняя цена разных типов коммерческой недвижимости при купле-продаже в России, тыс. руб. кв. м.

Источник: СберБизнес

https://sberbusiness.live

Рис. 4. Средняя цена разных типов коммерческой недвижимости при аренде в России, руб. кв. м.

Источник: СберБизнес

https://sberbusiness.live

Рост стоимости коммерческих помещений, в частности, связан с тем, что из-за снижения ставок по депозитам и колебания курсов валюты инвесторы приобретали площади в выгодных локациях. Кроме того, рост средних цен также связан с появлением новых офисных зданий и других объектов высокого класса со ставками выше среднего.

За 2020 год спрос на покупку коммерческих объектов особенно вырос в Сибири и на Урале. Например, в Новосибирске он подскочил на 28%, в Омске – на 26%, в Челябинске – на 18%. На рынке аренды в лидерах роста – Екатеринбург (+13% за год), Новосибирск (+8%) и Омск (+5%). При этом в большинстве регионов спрос на аренду коммерческой недвижимости снизился. В Москве – сразу на 7%.

Трансформация и восстановление рынка коммерческой недвижимости

В 2021 году трансформация рынка коммерческой недвижимости способствует повышению ставок.

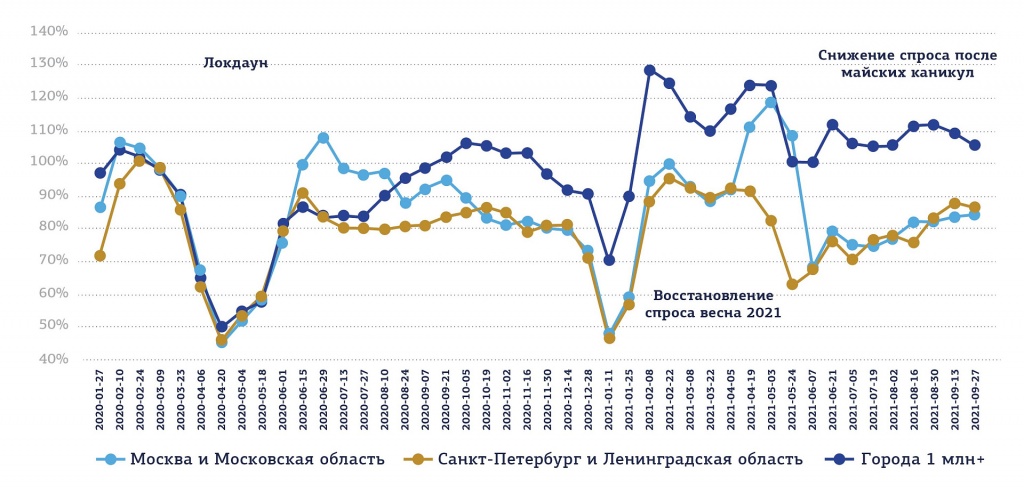

В настоящий момент продолжают работать удаленно около 3 млн сотрудников, во время ограничительных мер 2020 года таковых было около 5-6 млн. В связи с периодическим введением локдаунов сначала весной 2020 года, потом в январе 2021 рынок офисной недвижимости характеризовался падением спроса на офисные площади по всей России, а потому восстанавливался слабо.

С февраля 2021 года снова произошло восстановление спроса: в регионах активность была выше допандемийной на 20%.

Очевидно, что последний локдаун (31 октября – 7 ноября) стал еще одним испытанием, поскольку и без строгих ограничений активность потенциальных арендаторов офисных площадей в столице находится ниже прошлогоднего, когда треть сотрудников год назад уже была переведена на «удаленку».

Рис. 5. Динамика спроса на аренду офисов в сравнении с допандемийным периодом

Источник: ЦИАН. Коммерческая; m.asninfo.ru

География спроса на коммерческие помещения

Среди крупнейших городов спрос на офисные помещения на уровне стабильно выше докризисного наблюдаются в Новосибирске, Самаре, Омске и Ростове-на-Дону. Самая непростая ситуация – в Перми и Челябинске.

Рис. 6. Изменение потенциального спроса на аренду офисов классов А/B по городам

Источник: ЦИАН. Коммерческая

Структура спроса по категориям коммерческой недвижимости

Текущая активность в Москве сосредоточена на аренде офисов класса В (76%), доля класса А в структуре спроса снижается в годовой динамике – это также становится примером оптимизации затрат компаний на аренду. В регионах на офисы класса В приходится 65% спроса, его доля также, как в столице, увеличилась в годовой динамике.

В крупнейших городах на офисы класса А приходится примерно каждый четвертый поисковый запрос. В Москве – каждый пятый.

Таблица 1. Распределении спроса по классам офисов

|

Москва |

Регионы |

||||||

|

А |

В |

С |

А |

В |

С |

||

|

До пандемии, начало 2020 года |

20% |

73% |

7% |

26% |

63% |

11% |

|

|

Локдаун (апрель-июнь 2020) |

19% |

74% |

7% |

26% |

64% |

10% |

|

|

Год назад (осень 2020) |

20% |

73% |

7% |

26% |

62% |

11% |

|

|

Активное восстановление рынка (февраль-апрель 2021) |

22% |

72% |

6% |

28% |

61% |

11% |

|

|

Текущий спрос (октябрь 2021 года) |

18% |

76% |

7% |

26% |

65% |

9% |

|

Источник: ЦИАН. Коммерческая

По итогам 2020 года совокупный объем предложения офисов на московском рынке составил 16,99 млн кв. м., из которых 4,59 млн кв. м. относятся к классу А, а 12,40 млн кв. м. – к классу В. По итогам 9 месяцев. 2021 года совокупный объем офисов на московском рынке составил 17,5 млн кв. м., из которых 4,99 млн кв. м. относятся к классу А, а 12,5 млн кв. м. – к классу В.

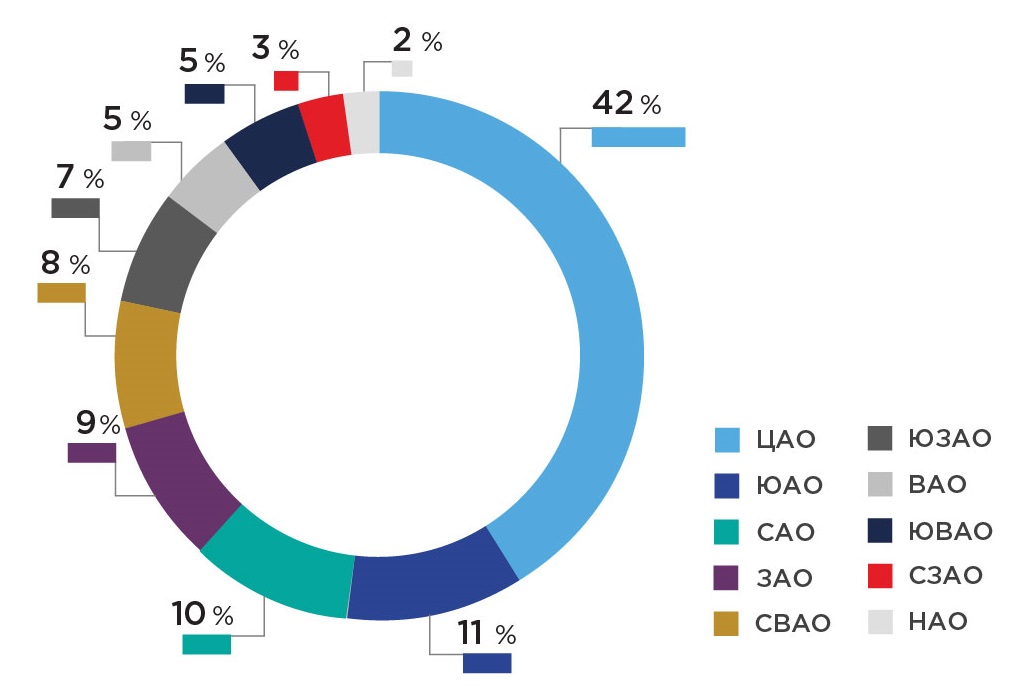

Несмотря на сложную ситуацию, арендаторы не готовы переезжать из центра. 42% потенциального спроса в Москве сосредоточено на офисах в аренду в центре города (ЦАО), что сопоставимо с допандемийными показателями (41%). В тройке лидеров по спросу также – ЮАО (11%) и САО (10%), структура спроса остается прежней.

Рис. 7. Спрос на аренду офисов в округах Москвы за 9 мес.2021 г.

Источник: Циан.Коммерческая

Новые коммерческие помещения

Таблица 2. Основные показатели офисного рынка г. Москвы

|

|

2019 |

2020 |

II кв.2021 |

III кв. 2021 |

|

Общий объем предложения качественных площадей, тыс. кв. м. |

16 773,5 |

16 998 |

17 444 |

17 495 |

|

Класс А |

4 435 |

4 594 |

4 939 |

4 989 |

|

Класс В |

12 338 |

12 404 |

12 506 |

12 506 |

|

Введено в эксплуатацию, тыс. кв. м. |

381 |

224 |

446,3 |

497,6 |

|

Класс А |

160 |

129,7 |

344,5 |

394,7 |

|

Класс В |

221 |

94,7 |

101,8 |

101,8 |

|

Доля свободных площадей, % |

||||

|

Класс А |

9,4 |

11,7 |

10,8 |

9,8 |

|

Класс В |

7,4 |

6,1 |

5,8 |

5,8 |

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м./год |

||||

|

Класс А |

24 991 |

25 528 |

26 038 |

25 596 |

|

Класс В |

16 820 |

17 135 |

17 304 |

17 342 |

Источник: Knight Frank

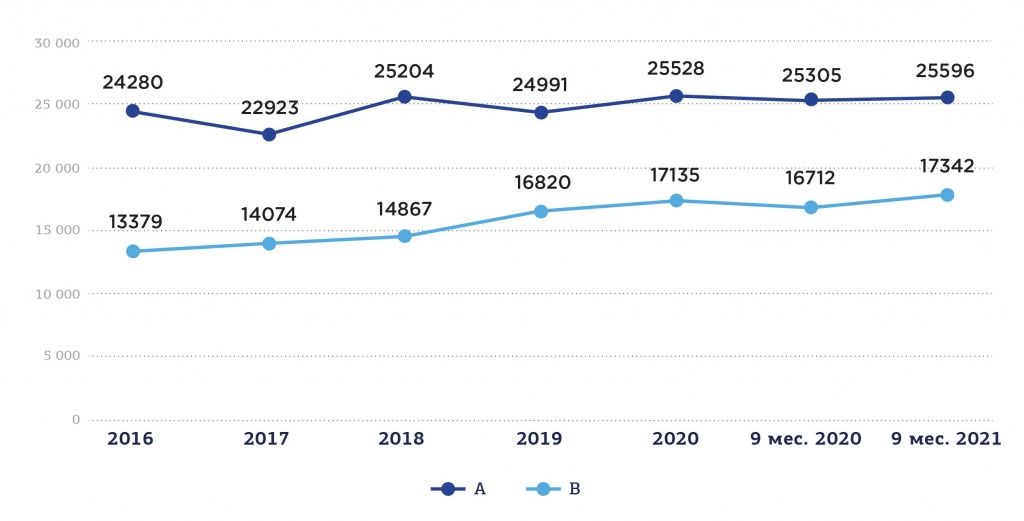

За 2020 год ставки аренды офисов претерпели несущественные изменения. В классе А запрашиваемая ставка аренды офисов за 2020 год, связанный с пандемией, выросла на 2,1% (25 528 руб./кв. м./ год), за 9 месяцев 2021 выросла незначительно на 0,3% по сравнению с началом года и сейчас находится на уровне 25 596 руб./кв. м./год (без учета операционных расходов и НДС). При этом квартальное снижение средневзвешенного показателя в классе А связано с активным «вымыванием» более дорогих площадей за период июль – сентябрь: с рынка ушли крупные дорогие блоки из таких объектов, как Neva Towers, OKO, «ВТБ Арена Парк», «Искра-Парк», при этом доля менее дорогого предложения возросла.

В классе В ставка аренды в 2020 году выросла на 1,3%, т. е. до 17 135 руб./кв. м./год, за 9 месяцев 2021 выросла на 1,1%, т. е. до 17 342 руб./кв. м./год (без учета операционных расходов и НДС).

Рис. 8. Динамика средневзвешенных запрашиваемых ставок аренды на офисы классов А и В в Москве, руб./кв. м.

Источник: Авито.Недвижимость

После неопределенности рынка и сниженной активности девелоперов в 2020 году, когда совокупный ввод офисных площадей составил всего 224,4 тыс. кв. м. вместо прогнозируемого в конце 2019 года 520 тыс. кв. м., с начала 2021 года ввелось уже почти 500 тыс. кв. м., что превышает совокупные показатели 2016–2020 годов. Если в 2021 году ожидался ввод порядка 450–470 тыс. кв. м., то совокупный объем ввода офисов в уже в I–III кв. 2021 г. более чем вдвое превысил общий объем ввода 2020 года и составил 497,6 тыс. кв. м.

Крупнейшим объектом, вышедшим на рынок в 2020 году, стал объект класса А – Neva Towers (60 283 кв. м.). Также произошел официальный ввод таких крупных объектов, как «ВТБ Арена Парк», «Алкон II», МФК «Квартал West». Крупнейшие объекты вышли на рынок практически не заполненными, в результате чего качественным свободным предложением пополнились исторически сложившиеся развитые деловые локации – Москва-Сити и северо-западная часть Москвы в районе Ленинградского коридора.

За 9 месяцев 2021 года завершилось строительство одного из крупнейших московских офисных проектов – «Ростех-Сити», арендуемая площадь которого составляет 173,6 тыс. кв. м. Также произошел официальный ввод более 128 тыс. кв. м. арендуемой площади объекта «Сбер-Сити». В 2021 году ожидается ввод еще порядка 200–220 тыс. кв. м. С учетом результатов первых девяти месяцев 2021 г. совокупный результат года может превысить отметку в 700 тыс. кв. м. и станет максимальным за последние семь лет. При этом порядка 75% объектов будут являться проектами класса А.

Однако в случае непредвиденных негативных ситуаций и низких темпов восстановления рынка показатель по итогам 2021 года может оказаться на более низком уровне.

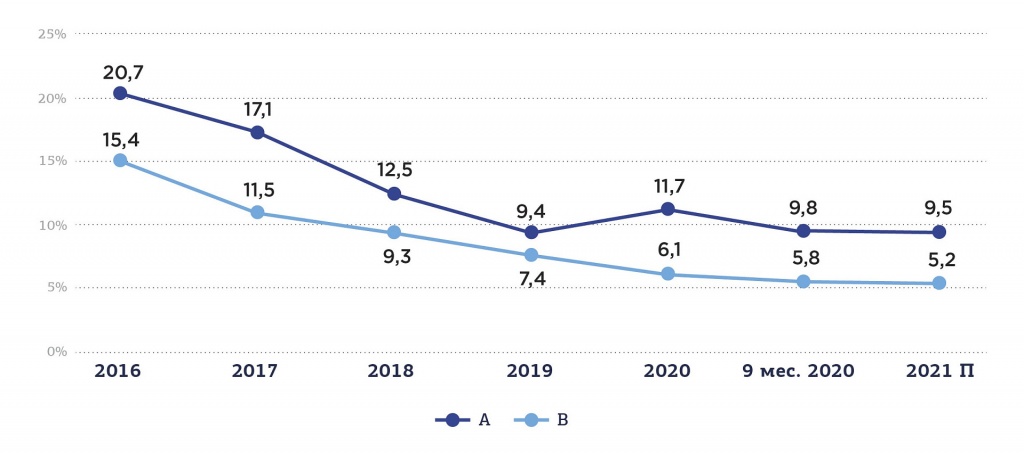

Свободные офисные площади

За 2020 год доля свободных площадей в классе А выросла на 2,4 п. п. – до 11,7%, свободными остались 540 тыс. кв. м. офисов. В классе B c начала 2020 года, наоборот, отмечено снижение показателя на 1,3 п. п. – до 6,1%, общий объем свободных площадей – почти 760 тыс. кв. м.

Доля вакантных площадей за 9 месяцев 2021 г. достигла уровня 9,8% в офисах класса А и 5,8% в офисах класса В. Свободными на текущий момент остаются почти 488 тыс. кв. м. офисов в классе А и почти 729 тыс. кв. м. В классе В. При этом с начала года показатели снизились как в классе А, так и в классе B на 2 п.п. и 0,3 п.п. соответственно. Фактором такой динамики показателей является высокий уровень арендной активности, продолжающийся с начала 2021 года: доля сделок новой аренды в структуре сделок растет, формируя высокий показатель офисного поглощения.

К концу 2021 года ожидается дальнейшее снижение показателя в классе А (до 9,3–9,5%) и в классе В (до 5,3–5,2% к концу 2021 года) из-за небольшого объема анонсированных к вводу офисов, а также ожидаемой сезонной, более динамичной, деловой активности.

Рис. 9. Динамика вакантных офисных площадей в Москве, %

Источник: Авито.Недвижимость

Субаренда на рынке коммерческой недвижимости

Одной из тенденций 2020 года можно назвать рост субаренды на офисном рынке: в результате ограничительных мер и перевода части сотрудников на дистанционный формат работы значительное количество компаний приняли решение высвободить часть своих площадей под субаренду. Совокупный объем таких площадей оценивается на уровне 150–200 тыс. кв. м., часть из которых по-прежнему остается на рынке.

В 2020 году собственники классических офисов, в отличие от владельцев гибких пространств, были более защищены от масштабного отказа от площадей невозможностью одностороннего выхода арендаторов качественных объектов из договора, что потенциально сдерживает рост доли вакантных площадей. Более того, несмотря на общий рост вакантности в классе А, в объектах ключевых деловых локаций столицы – ММДЦ Москва-Сити и Центральном деловом районе – в конце 2020 года наблюдалась нехватка качественного предложения офисных пространств.

К слову, в 2020 году был зафиксирован большой объем сделок по пересмотру коммерческих условий, а также полному или частичному отказу арендаторов от площадей, причем основной объем такого типа сделок пришелся на конец года. Всплеск подобной активности, вероятнее всего, означает завершение переговоров арендаторов, которые приняли решение о реконфигурации своих пространств в первые месяцы ограничительных мер из-за пандемии.

Отраслевая структура спроса на офисные помещения

В структуре спроса на офисы банки и финансовые компании, а также компании сектора ТМТ (Технологии/Медиа/ Коммуникации) были лидерами в 2020 году с долей в 31% каждый. Крупнейшей сделкой года стала предварительная аренда «Тинькофф Банком» всей офисной площади проекта AFI Square, ввод которого запланирован на 2022 год. Третье место с долей в 12,7% пришлось на компании сектора B2B.

Рис. 10. Доля офисных площадей в зависимости от профиля компаний, %

Источник: Авито.Недвижимость

Однако в связи с высокой активностью IT-компаний в структуре спроса на офисы компании сектора ТМТ (Технологии/Медиа/Коммуникации), они были лидерами в первые девять месяцев 2021 года с долей практически 28%. На втором месте оказались представители сферы B2B с долей в 14,5%. Средний размер сделки аренды составил в период I–III кв. 2021 г. 1 667 м2.

Рост интереса к гибким офисам

Следует отметить, что 2021 год отмечен ростом спроса на гибкие офисы. Рынок гибких рабочих пространств активно развивался в 2020 г. Совокупный объем предложения по результатам года составил 293 тыс. м2. Суммарно за 2020 г. компаниями было арендовано 22 тыс. м2 в гибких рабочих пространствах. Доля гибких рабочих пространств по отношению к совокупному объему офисных площадей достигла 1,5%, что приблизило Москву к среднерыночному европейскому значению в 1,9%. Для сравнения, в Париже аналогичный показатель остановился на уровне 2,0%, а в Лондоне эта доля доходит до 5,0%.

На рынке гибких рабочих пространств 85% от общего объема предложения составляют площадки крупных сетевых операторов, интерес которых направлен на корпоративных клиентов, арендующих крупные блоки и на длительный срок. Некоторые из операторов сетевых рабочих пространств позиционируют себя как площадки премиум-класса, например, MeetingPointи CEO Rooms. Другие, наоборот, делают акцент на услугах, доступных большинству компаний: например, «Ключ» и «Рабочая Станция».

Несмотря на то, что большинство компаний, выбирающих гибкие офисы, представляют собой сектор TMT, все больше корпораций из разных сфер деятельности выбирают подобный формат размещения. Рынок гибких офисов продолжает развиваться значительными темпами, в том числе появляются новые профессиональные операторы гибких пространств: из последних появившихся в 2021 году крупных игроков данного сектора можно выделить FLEXITY и Pridex.

Тренды на рынке коммерческой недвижимости

В конце июля состоялся мастер-класс «Офисный рынок-2021: что и как продавать», где эксперты на рынке коммерческой недвижимости выявили несколько основных трендов:

-

в 2022 году офисных площадей будет строиться меньше, чем в 2021-м, что снизит доступность офисов (особенно новых) для арендаторов;

-

арендные ставки будут расти: одной из причин станет рост себестоимости строительства (в первую очередь это касается новых бизнес-центров). Этот тренд – неожиданность для тех, кто считал, что после пандемии будет низкий спрос, а значит, ставки тоже должны снижаться;

-

цифровые компании растут очень быстро, и это может привести к вымыванию площадей с рынка на фоне сделок таких корпораций;

-

здания класса В устаревают быстрее зданий класса А;

-

вакантность площадей в офисах класса В с 2015 года стабильно снижается. При этом в 2020-м вакансия на офисы класса А продемонстрировала рост: многие компании запаниковали и начали выходить из договоров аренды, из-за чего собственники площадей были вынуждены искать способы получать доход, например, сдавая излишки в субаренду. Тем не менее сейчас вакансия в обоих классах вновь сокращается. Тренд сохранится до конца этого года.

Рынок торговой недвижимости

По итогам 2020 года на российском рынке торговой недвижимости зафиксирован минимальный за последние 10 лет объем ввода в эксплуатацию: 604,1 тыс. кв. м новой арендопригодной торговой недвижимости. Преимущественно это объекты микрорайонного и районного форматов.

В целом за 2020 г. было открыто три торговых объекта:

-

KazanMallв г. Казань (GLA 53 000 кв. м.);

-

GreenPark (ex-GoldenPark) в г. Нижневартовск (GLA 50 674 кв. м.);

-

«Балтия Молл» в г. Калининград (GLA 40 500 кв. м.).

10 проектов, ранее заявленных к открытию в 2020 г., были перенесены на 2021 г. Многие ритейлеры ставили на паузу подписания договоров аренды до стабилизации ситуации, в связи с этим собственники торговых центров принимали решение о переносе открытий, чтобы не выводить на рынок менее заполненный объект.

Таблица 3. Основные показатели рынка торговой недвижимости в России

|

|

2018 |

2019 |

6 мес. 2019 |

2020 |

6 мес. 2020 |

6 мес. 2021 |

|

Общее предложение торговых |

27,6 |

28,2 |

27,9 |

28,9 |

28,4 |

29,2 |

|

Объем введенных торговых площадей в России, тыс. м2 |

576 |

558 |

200,3 |

655 |

218,2 |

405,2 |

|

Общее предложение торговых площадей в регионах России, млн м2 (кроме Москвы и СПб) |

16,9 |

17,2 |

17 |

17,3 |

17,2 |

17,7 |

|

Объем введенных торговых площадей в регионах России, тыс. м2 (кроме Москвы и СПб) |

363 |

313 |

95,3 |

144,2 |

0 |

313,9 |

|

Количество открытых ТЦ, штук (кроме Москвы и СПб) |

20 |

13 |

4 |

3 |

0 |

6 |

|

Обеспеченность площадями по России в целом, м2 на 1 000 человек |

189 |

193 |

190 |

197 |

194 |

200 |

Источник: Knight Frank; Colliers

В 2021 г. планировалось к открытию 16 торговых объектов в регионах России суммарной арендопригодной площадью 688,6 тыс. кв. м.

Таблица 4. Ключевые торговые центры, анонсированные к открытию в 2021 г. в региональных городах России

|

Название ТЦ |

GLA, м2 |

Город |

Девелопер / застройщик |

|

Планета |

83 105 |

Пермь |

Malltech |

|

РаМус Молл |

78 000 |

Нижнекамск |

Молл Концепт |

|

Veer Mall |

76 000 |

Екатеринбург |

ВЕЕР МОЛЛ |

|

Время простора |

76 000 |

Киров |

Восход |

|

Аллея |

65 000 |

Челябинск |

Родник |

|

Грозный Молл |

56 000 |

Грозный |

Смарт Билдинг |

|

Макси |

45 000 |

Киров |

Макси Девелопмент |

|

Мармелад |

45 000 |

Череповец |

НОРДСИТИ |

|

Океанис (ex-Аквамания) |

40 700 |

Нижний Новгород |

Акватория развлечений |

|

Эспланада (1-я очередь) |

40 500 |

Пермь |

Проспект |

|

Арсиб Тауэр (1-я очередь) |

35 000 |

Тюмень |

ARSIB Holding group |

|

Форум (2-я очередь) |

25 000 |

Улан-Удэ |

Частный инвестор |

|

Рандеву |

17 300 |

Нефтеюганск |

ГеРос |

|

Оранжерея |

14 000 |

Нефтеюганск |

УралСибСервис |

|

МФЦ «Черноморский» |

10 000 |

Новороссийск |

Инвестиционно-строительные компании «Кристалл» и «Еврострой» |

|

Спеши Lovе (2-я очередь) |

7 000 |

Пермь |

Логистик Про |

Источник: Colliers

Однако по итогам первого полугодия 2021 г. в регионах России было открыто только шесть торговых центров с совокупной площадью 313 900 кв. м, что в целом выше показателя за 2020 г. в два раза. Ключевыми открытиями полугодия стали ТРЦ «Планета» (83 100 кв. м) в г. Пермь, ТРЦ «РаМусМолл» (78 000 кв. м) в г. Нижнекамск и ТРЦ «Макси» (76 000 кв. м) в г. Киров, а также знаковое открытие 2-й фазы ТРЦ FORUM в г. Улан-Удэ (14 500 кв. м). Несмотря на активный старт по открытиям в первом полугодии 2021 г., уже известно о снижении годового объема ввода на 17% из-за переносов.

Региональная структура рынка торговой недвижимости

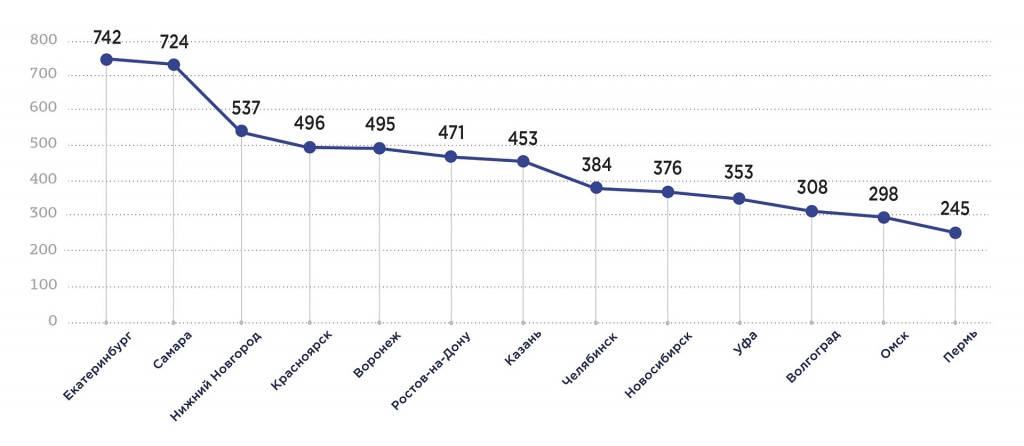

Лидером среди российских городов-миллионников (за исключением Москвы и Санкт-Петербурга) по обеспеченности торговыми площадями стал Екатеринбург (742 кв. м), далее расположилась Самара (724 кв. м), замыкает тройку Нижний Новгород (537 кв. м). Наименее обеспеченным городом-миллионником остается Пермь (245 кв. м), несмотря на открытие первого суперрегионального объекта ТРЦ «Планета».

Рис. 11. Обеспеченность торговыми площадями городов-миллионников в России за 6 мес. 2021 г., кв. м. на 1000 чел.

Источник: Knight Frank; Colliers

По результатам 2020 г. общее предложение торговых площадей в Москве и городах-спутниках составило 7 762 тыс. м2. Наиболее активными с точи зрения новых открытий стали I и IV кварталы года - в этот период было открыто 7 из 12 новых торговых и торгово-развлекательных центров. По итогам года обеспеченность торговыми площадями на 1 000 жителей в Московском регионе выросла до 611 м2. Несмотря на то, что около 19% от первоначально заявленного на 2020 год объема торговых площадей были перенесены, объем ввода в 2020 г. стал самым высоким за последние четыре года.

Таблица 5. Основные показатели рынка торговой недвижимости в Москве|

|

2018 |

2019 |

9 мес. 2019 |

2020 |

9 мес. 2020 |

9 мес. 2021 |

|

Общее предложение торговых |

7,13 |

7,36 |

7,9 |

7,76 |

8,3 |

8,5 |

|

Новое предложение, кв. м2 |

192,3 |

225,8 |

23,6 |

400,9 |

14,5 |

0 |

|

Количество открытых ТЦ, штук |

8 |

8 |

3 |

12 |

2 |

0 |

|

Уровень вакантности, % |

8,6 |

9,1 |

8,6 |

10,7 |

9,7 |

9,7 |

|

Обеспеченность площадями, кв. м на 1 000 человек |

501 |

584 |

626 |

611 |

653 |

669 |

Источник: Knight Frank; Colliers

Влияние пандемии на рынок торговых площадей

Несомненно, пандемия сыграла значительную роль в изменении деятельности ритейлеров и девелоперов и скорректировала их планы развития. Функционирование ритейла активно менялось на фоне трансформации покупательских моделей поведения и базовых привычек потребителей в связи с принудительным локдауном и ограничениями, обусловленными попытками сдержать распространение COVID-19.

По итогам 2020 г. наибольшая доля арендопригодной площади новых объектов была зафиксирована в ЮАО (52%), ВАО (19%), ЗАО (18%), наименьший показатель – в НАО (2%) и ЮВАО (2%). Средний уровень вакантности на IV квартал 2020 г. увеличился на 1,6 п.п. и составил 10,7% (против 9,1% в IV квартале 2019 г.). Увеличение показателя связано в первую очередь с оптимизацией сетей, а также с рекордным открытием новых торговых объектов за год.

В последнем квартале 2021 года эксперты ожидают открытия ряда проектов, в том числе, например, ТРЦ «Павелецкая Плаза» и ТРЦ «Город Косино». Однако не исключено, что ряд других проектов, ранее анонсированных к открытию во втором полугодии, будет перенесен на начало следующего года.

По результатам августа 2021 г. Shopping Index в Москве вернул свои позиции практически на 95% по сравнению с 2019 г. ( -5,1%). По сравнению с 2020 г. в августе также наблюдалась позитивная динамика на +3,1%. Восстановление показателей было вызвано предстоящим учебным годом и возвращением людей из отпусков. Ранее отставание составляло в среднем 10%, во многом из-за ограничений на фудкортах и в развлекательном сегменте.

До конца 2021 г. на рынок торговой недвижимости Московского региона выйдет порядка 217 000 кв. м качественных торговых площадей, причем большую часть открытий будут составлять районные торговые центры -50% от общего числа ТЦ за IV квартал 2021 г. Топ-3 крупных проектов года, анонсированных к открытию, - это «Город Косино» (GLA 75 000 кв. м), «София» (GLA 36 000 кв. м) и «Павелецкая Плаза» (GLA 33000 кв. м). Трафик в торговых центрах будет быстро восстанавливаться до конца 2021 г. (при благоприятном сценарии) благодаря тому, что ограничения на работу предприятий общественного питания оказались краткосрочными (действовали с 28 июня по 19 июля).

Выводы

Коронакризис сильно повлиял на рынок коммерческой недвижимости, став причиной падения трафика и высвобождения площадей в торговых центрах. Собственники торговых объектов вследствие этого стали чаще пользоваться консалтинговыми услугами, нацеленными на улучшение маркетинговых стратегий и аудит качества и эффективности управляющих компаний. Безусловно, торговые центры, которые ведут активную работу со своими потребителями в турбулентных условиях, окажутся в более выигрышном положении в сравнении с конкурентами.

В следующем году арендодателей ждут дополнительные испытания: вступление в силу нового стандарта учета аренды (ФСБУ 25/2018) требует существенного пересмотра существующего порядка учета арендных договоров. В первую очередь, новый стандарт исходит из экономического содержания договора, а не из гражданско-правовой классификации, изложенной в гл. 34 ГК РФ. Таким образом, учет становится действительно справедливым, приближая российские стандарты к международным.