Общая характеристика рынка лакокрасочных материалов в России

Лакокрасочная отрасль является одним из ведущих направлений химической промышленности. В Российской Федерации ежегодно производится более 2000 различных наименований лакокрасочной продукции. В промежуток 2017-2019 годов рынок характеризовался значительным увеличением объемов выпуска продукции, что обусловливалось ростом поставок лакокрасочных материалов российскими филиалами зарубежных компаний.

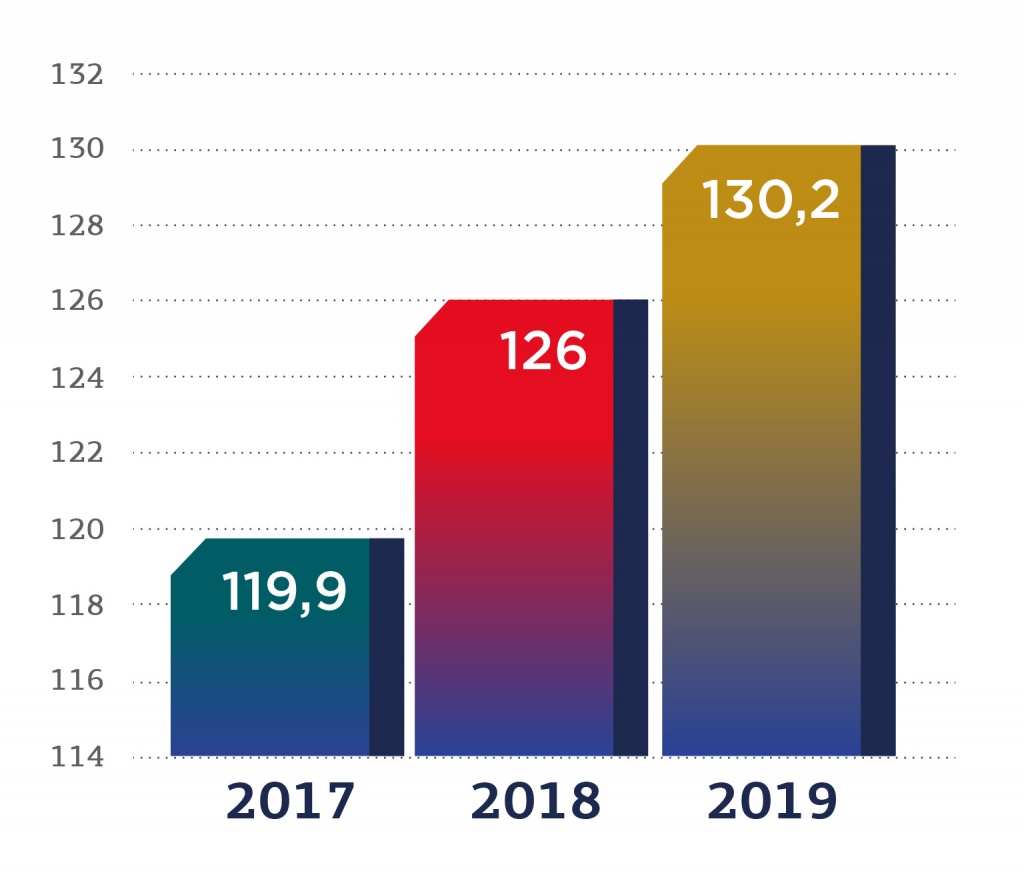

Согласно данным Научно-исследовательского института технико-экономических исследований в химическом комплексе (НИИТЭХИМ), в 2019 году объем отгруженной лакокрасочной продукции собственного производства в сравнении с 2018 годом вырос на 3.4%. Динамика показателя в 2017-2018 годах составила +5.1%. На рисунке 1 представлены данные по объему отгруженных лакокрасочных товаров российского производства в миллиардах рублей.

Рисунок 1. Динамика выпуска ЛКМ российского производства, млрд рублей

Источник: данные НИИТЭХИМ

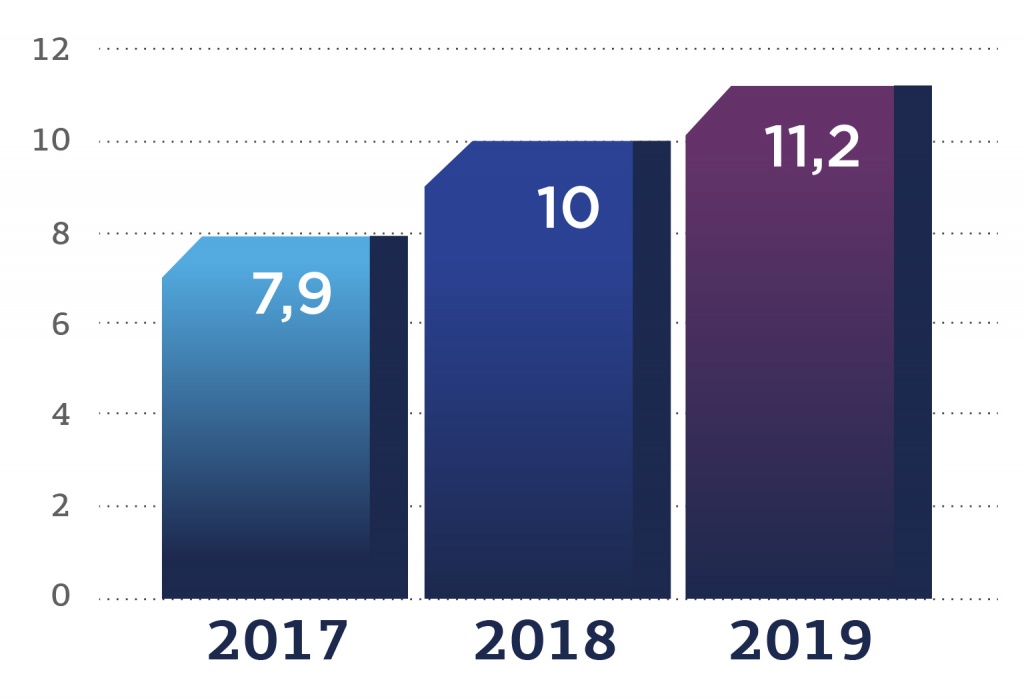

Уровень прибыли от реализации отечественных ЛКМ можно увидеть на рисунке 2.

Рисунок 2. Прибыль от реализации отечественных ЛКМ млрд рублей

Источник: данные НИИТЭХИМ

Так, в 2017 году прибыль составила 7.9 млрд рублей, в 2018 году – 10 млрд рублей, а в 2019, увеличившись на 12%, составила 11.2 млрд рублей.

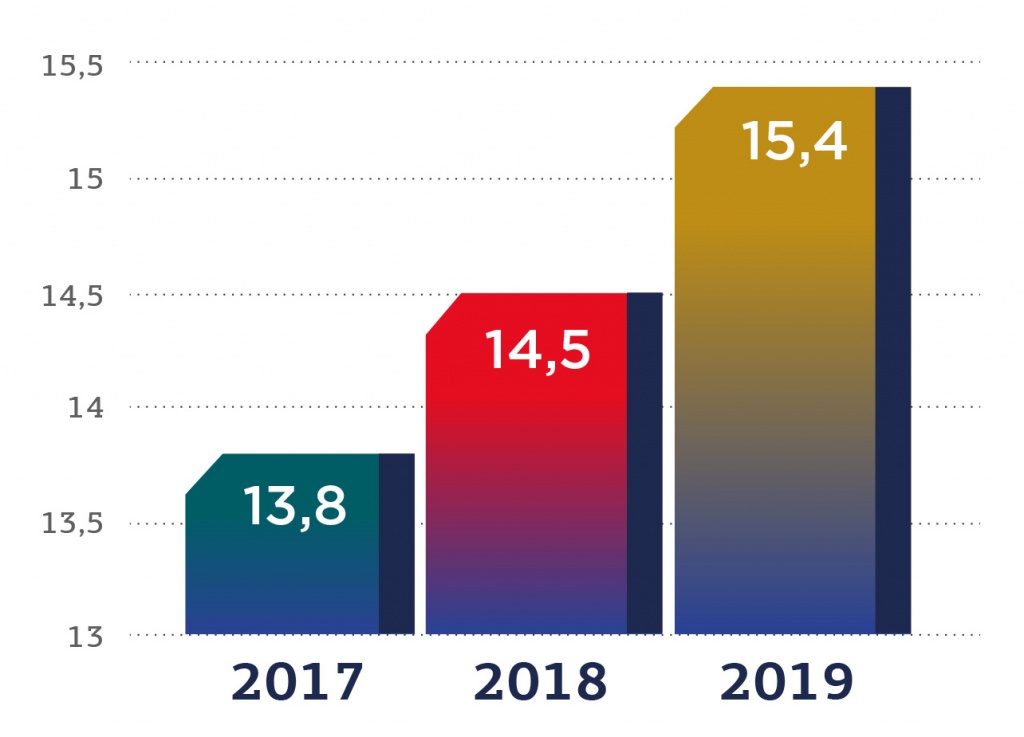

Уровень рентабельности продаж к затратам на производство за три последних года в отношении российской лакокрасочной продукции также изменился: с 13.8% в 2017 году до 14.5% в 2018 и 15.4% в 2019 году.

Рисунок 3. Рентабельность продаж к затратам на производстве отечественных ЛКМ

Источник: данные НИИТЭХИМ

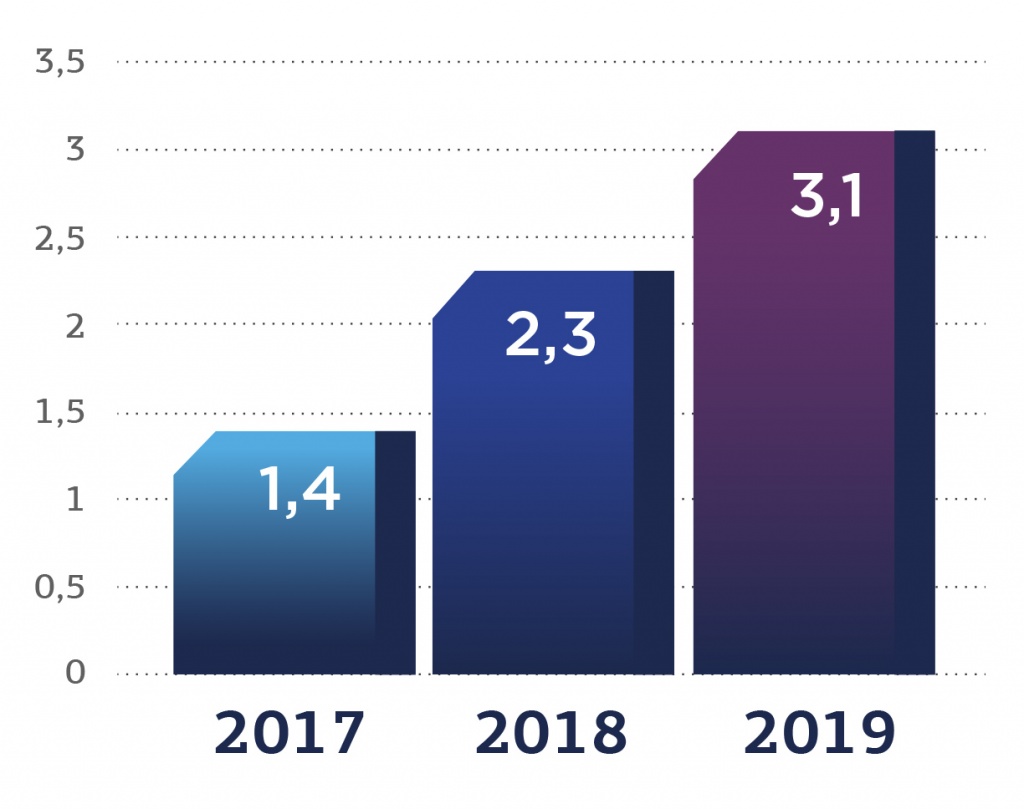

Удельный вес прибыльных предприятий в общем объеме предприятий лакокрасочной сферы в 2019 оду составил 88.1%. Данный показатель значительно выше аналогичного по химической отрасли в целом (76%). При этом вырос выпуск продукции инновационного свойства, а доля лакокрасочных материалов в объеме инновационных продуктов химической отрасли возросла с 1.4% до 2.3% в 2019 году (рисунок 4).

Рисунок 4. Доля инновационной лакокрасочной продукции в объеме инновационных продуктов отрасли, %

Источник: данные НИИТЭХИМ

Рост производства ЛКМ в России неравномерен по отношению к различным группам продукции. Так, в 2019 году по сравнению с 2018 годом водные лакокрасочные материалы продемонстрировали рост на 6.1%, тогда как неводные на 0.2%. Быстрый, хотя и нестабильный рост отечественного производства привел к снижению доли импорта на российском рынке. В 2019 году он снизился на 3.4% в сравнении с 2017 годом, при этом доля экспорта, напротив, возросла: 11.6% в натуральном выражении или на 16.2 в долларовом эквиваленте.

Рисунок 5. Структура импорта различных видов ЛКМ, %

Источник: данные НИИТЭХИМ

Согласно прогнозу ОАО «НИИТЭХИМ», при благоприятном варианте развития отрасли к 2030 году экспорт российской лакокрасочной продукции может составить 450 000 тонн. Тогда как импорт снизится до 220 000 тонн. Для сравнения, на конец 2019 года показатели импорта составляли 482 300 тонн.

Динамика ценовых показателей была скачкообразной. В промежуток с 2017 по 2020 год средние ценовые показатели на лакокрасочные материалы снизились на 7% и составили 49 964 рубля за тонну (снижение с 53 721 рублей за тонну). Наивысшее падение цен отмечено в феврале 2020 года. При этом стоимость масляных красок и эмалей российского производства в апреле, напротив, выросла на 3.5%, составив 200.3 рублей за килограмм продукции.

По данным Росстата, средняя цена на лакокрасочные материалы в мае 2020 года составила 201 рубль за килограмм, что на 1.2% больше, чем в апреле и на 5.6% выше показателя 2019 года. В целом, рост цен соответствовал уровню инфляции и не превышал допустимых значений.

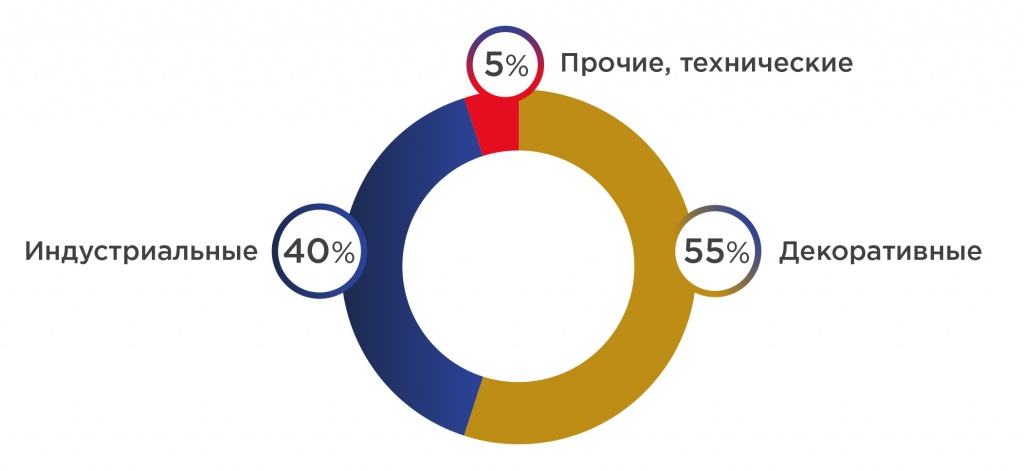

Доли рынка лакокрасочной продукции для декоративных целей и товара индустриального направления в 2019 году распределились следующим образом (рисунок 6):

Рисунок 6. Процентное распределение видов ЛКМ в отрасли, %

Источник: данные Росстата, 2019 год

Большую часть рынка занимают лакокрасочные материалы декоративного назначения, тогда как индустриальные, включая сегмент автомобильных эмалей и красок, составляют около 40%. Небольшая часть (5%) приходится на оставшиеся направления лакокрасочного производства.

Структура рынка лакокрасочной продукции в России

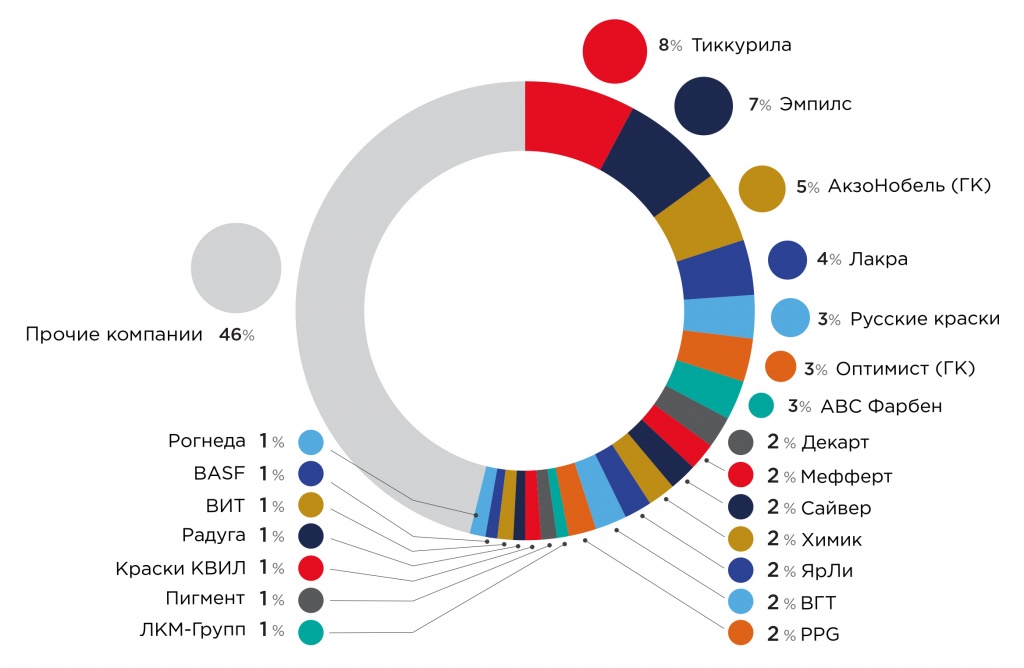

Структура рынка по компаниям в натуральном выражении (число единиц продукции, которое продано организацией, в процентном отношении к количеству продукции, проданному на рынке) в 2019 году представлена на рисунке 7.

Наиболее крупная часть рынка, занимаемая одной компанией, по-прежнему находится под контролем «Тиккурилы». С ней соперничает Эмпилс. 5% рынка занимает продукция ГК «АкзоНобель» (мы говорим именно о группе компаний лакокрасочной сферы). Позиции «Лакры» в сравнении с 2018 годом несколько сместились: доля рынка уменьшилась на 0.4%, как и у «АВС Фарбен» (- 0.2%). Максимум снижения на рынке продемонстрировала «ЛКМ Групп» - на 0.8%, причиной чего стал отказ одного постоянного клиента от сотрудничества с «ЛКМ». Оставшиеся 46% распределены между мелкими производствами, в совокупности занимающими чуть менее половины рынка.

Рисунок 7. Структура рынка ЛКМ по компаниям, % (в натуральном выражении)

Источник: данные Химкурьер, 2019 год

Результаты 2020: влияние пандемии COVID-19 на лакокрасочную отрасль

Далее следует перейти к рассмотрению данных по неполному 2020 году. Одним из главных событий, влияющих на изменения внешней и внутренней среды компаний лакокрасочной отрасли, конечно, явилась пандемия короновируса и противоэпидемические меры, предпринятые правительствами разных стран. Характеризуя изменения на рынке, можно отметить дифференцированность негативных последствий для различных предприятий отрасли. Некоторые пострадали сильнее других, часть не ощутила влияния пандемии ввиду сохранения функционирования контрактной базы.

В апреле 2020 многие компании получили от органов государственной власти статус системообразующего бизнеса, что обещало поддержку от правительства. Вместе с тем, ряд компаний не оценили преимущества данного статуса, так как ожидали большего в части практических мер.

В начале мая текущего года производители лакокрасочной продукции ожидали реализации плана оздоровления на пять триллионов рублей, инициированного государством. Главной целью данного мероприятия должна быть компенсация экономического ущерба от негативного влияния пандемии. Но помощь от государства была оказана лишь небольшому числу компаний, прочие были вынуждены адаптироваться к пандемии самостоятельно.

Мнения экспертов

Генеральный директор компании ООО «Русские краски» (крупнейший производитель России, который входит в рейтинги крупнейших изготовителей лакокрасочной продукции мира) В. Абрамов в интервью Russian Coatings Journal сообщил, что предприятие вынуждено приостанавливать свои платежи контрагентам и задерживать выплаты за сырье и материалы. При этом он обратил внимание, что себестоимость производства существенно не пострадала. В качестве главной проблемой Абрамов отметил общую блокировку деятельности из-за пандемии, которая не позволяет качественно отрабатывать существующие взаимоотношения с клиентами и поставщиками.

В конце мая-начале июня 2020 года изменилась ситуация на фондовом рынке, которая обусловила резкую волатильность рынков в Российской Федерации и колебания курса рубля. Курс рубля по отношению к доллару США составил 75/1, что можно было считать наименьшим обменным курсом за последние пять лет. Это отрицательно сказалось на отрасли лакокрасочных материалов, так как многие предприятия экспортируют свою продукцию и сырье за рубеж.

К. Ковалев, руководитель ООО Завод «Краски КВИЛ» в интервью Russian Coatings Journal расценил существующие рыночные условия, как «свободное падение», так как никто не мог сказать с точностью, когда завершится карантин. Он высказал мнение о том, что платежеспособный спрос исчез ввиду наложенных ограничений, тогда как постепенное восстановление может быть слишком медленным и нанести непоправимых ущерб российским производителям лакокрасочных материалов. Рост цен из-за обесценивания рубля также оказал негативное воздействие на отрасль.

Эксперт компании «Гангут» А. Карпунин, генеральный директор организации, занимающейся производством краски для печати, заявил, что проблемой для компании стало техническое отсутствие растворителей в закупке. Причиной этого стали нарушения в логистической схеме поставок n-пропанола, приобретаемого за рубежом. Вещество, являющееся заменителем этилового спирта, стало практически дефицитом из-за ограничительных мер, инициированных Европейским союзом. Данный факт привел к существенному повышению цен на этот сырьевой компонент.

Эксперт отметил, что денатурированный этанол, который стоит дешевле импортных растворителей, запрещен к использованию в производстве лакокрасочной продукции на территории Российской Федерации. При этом продажа краски, содержащей данный компонент, которая изготавливается в других странах, в России разрешена.

Во второй половине 2020 года после снятия карантинных мер спрос на рынке начал постепенно восстанавливаться. Но падение продаж лакокрасочной продукции, начиная с июня, составило 17% в сравнении с аналогичным периодом 2019 года.

Индустриальные лакокрасочные предприятия, начиная с июля, отмечали слабый рост продаж, связанный с активизацией сектора DIY, но, в целом, это не нельзя назвать благоприятной тенденцией по отношению к отрасли. По данным CHEM Research, во второй половине 2020 года общее падение продаж лакокрасочных материалов, как декоративного назначения, так и индустриального, может достигнуть до 35%. Причиной этого являются новые ограничения в связи с пандемией в Евросоюзе и других странах, а значит, новые сбои в цепи поставок.

Крупнейшие российские производители лакокрасочной продукции

Рейтинг наиболее значимых производителей лакокрасочной продукции в Российской Федерации по итогам 2019 года (в стоимостном выражении) представлен в таблице 1.

На первых позициях находится ООО «Тиккурила». Это российская компания с иностранным капиталом, открывшаяся в 1995 году. Помимо значительной доли рынка компания отличается высокотехнологичным оборудованием заводов, актуальной и удобной системой логистики, а также собственными технологиями продаж и обучения. «Тиккурила» представляет разноуровневые продукты класса премиум, эконом, медиум, поэтому пользуется популярностью у российских потребителей.

На второй позиции рейтинга находится ЗАО «Научно-производственная компания ЯрЛИ». Крупное российское предприятие не только изготавливает различные лакокрасочные продукты и реализует их, но и занимается разработкой составов. Лаборатория компании совершенствуется в сфере покрытий для авторемонта, сельскохозяйственной и специальной техники, создавая инновационные продукты. Благодаря низким ценовым показателям в сравнении с иностранными аналогами, компания заняла значительную долю российского рынка.

На третьем месте рейтинга – российское предприятие, которое относится к международному химическому концерну «Хантсман». Компания специализируется на разработке, производстве и продаже полимерных композиций для строительства, промышленности, обувной, нефтегазовой, транспортной отраслей, а также сельского хозяйства. Предприятие также может считаться одним их технологических лидеров в области защитных покрытий, эмалей, различных клеев и жестких полиуретановых пен. Основной завод расположен в Обнинске, в прочих городах страны действует широкая сеть представительств.

Таблица 1. Рейтинг крупнейших производителей лакокрасочных материалов в Российской Федерации (на основе выручки по итогам 2019 года)

|

Место |

Организация |

Расположение |

Направление деятельности |

Выручка (на 01.01.2020), млн. рублей |

|

1 |

ООО «Тиккурила» |

Ленинградская область, г. Санкт-Петербург |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

11 867 |

|

2 |

ЗАО «Научно-производственная компания ЯрЛИ» |

Ярославская область, г. Ярославль |

Производство прочих красок, лаков, эмалей и аналогичных материалов для нанесения покрытий, художественных и полиграфических красок |

6 281 |

|

3 |

ЗАО «ХАНТСМАН-НМГ» |

Калужская область, г. Обнинск |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

6 174 |

|

4 |

ООО «ППГ ИНДАСТРИЗ» |

Московская область, г. Москва |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

5 918 |

|

5 |

ООО «Акзо Нобель Коутингс» |

Московская область, г. Москва |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

4 927 |

|

6 |

ООО «Йотун Пэйнтс» |

Ленинградская область, д. Аннолово |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

4 565 |

|

7 |

ООО «КАМСКИЙ ЗАВОД ПОЛИМЕРНЫХ МАТЕРИАЛОВ» |

Республика Татарстан, г. Нижнекамск |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

4 487 |

|

8 |

ЗАО «АКЗО НОБЕЛЬ ДЕКОР» |

Московская область, г. Балашиха |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

4 322 |

|

9 |

АО «Сан Кемикэл» |

Московская область, г. Наро-Фоминск |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

4 029 |

|

10 |

ООО «БАСФ ВОСТОК» |

Московская область, г. Павловский Посад |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

3 925 |

|

11 |

АО «Русские краски» |

Ярославская область г. Ярославль |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

3 751 |

|

12 |

ЗАО «ЭМПИЛС» |

Ростовская область, г. Ростов-на-Дону |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

3 620 |

|

13 |

ООО «ЛАКРА СИНТЕЗ» |

Московская область, г. Старая Купавна |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

3 243 |

|

14 |

ООО «Акзо Нобель Лакокраска» |

Московская область, г. Балашиха |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

3 137 |

|

15 |

ООО «КГ СТРОЙ СИСТЕМЫ» |

Ленинградская область, г. Санкт-Петербург |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

2 802 |

|

16 |

Производственный кооператив химический завод «Луч» |

Ярославская область, г. Ярославль |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

2 381 |

|

17 |

ООО «НПП РОГНЕДА» |

Московская область, г. Старая Купавна |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

2 161 |

|

18 |

ЗАО «АВС Фарбен» |

Воронежская область, п Бугаевка |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

2 146 |

|

19 |

ООО «РАДУГА СИНТЕЗ» |

Московская область, г. Электроугли |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

2 142 |

|

20 |

ООО «ЭКОПОЛ» |

Московская область, г. Москва |

Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик |

1 998 |