Агропромышленный комплекс - это совокупность отраслей экономики страны, включающая сельское хозяйство и смежные отрасли, которые тесно связаны с сельскохозяйственным производством, осуществляющие перевозку, хранение, переработку сельскохозяйственной продукции, поставку её потребителям, обеспечивающие сельское хозяйство техникой, химикатами и удобрениями, обслуживающие сельскохозяйственное производство.

Рис.1. Общая структура АПК

Общие показатели развития АПК России.

В настоящее время российский АПК находится на стадии активного развития, чему, прежде всего, способствовали пандемия, санкционное давление на экономику России и соответствующие оперативные меры государственной поддержки.

На начало 2022 года по критерию величина добавленной стоимости, которая произведена в российском агросекторе, страна занимает пятую позицию в мировом рейтинге (4,4 трлн.руб); находится на седьмом месте по объему прямых инвестиций в АПК. По данным Росстата, хозяйства всех категорий РФ (сельхозорганизации, фермеры, личные подсобные) в 2021 году произвели продукции на 7 трлн 572 млрд 344,5 млн рублей. Тем не менее, отечественные специалисты в сфере сельского хозяйства говорят об экстенсивном типе развития отрасли.

Таблица 1 - Показатели развития сельскохозяйственной отрасли России

|

Показатель |

2019 |

2020 |

2021 |

|

Объем продаж по отрасли, млрд руб. |

5801,40 |

6110,80 |

7572,3 |

|

Доля в валовом внутреннем продукте (ВВП), % |

3,4 |

3,6 |

4,5 |

|

Рентабельность активов |

4,7 |

6,1 |

6,6 |

|

Инвестиции в основной капитал АПК, млрд руб. |

844,2 |

855,9 |

769,3 |

В структуре хозяйств в отрасли сельского хозяйства преобладают крупные сельскохозяйственные организации, на долю которых приходится наибольший процент производства продукции (более 59 % в 2021 г.). При этом посевные площади и, соответственно, количество сельскохозяйственной техники, постепенно сокращается, что может быть связано с экономическими трудностями, стоящими перед хозяйствами, в результате чего хозяйства попросту не имеют возможности полностью задействовать все имеющиеся земли и ресурсы.

Таблица 2 - Основные показатели состояния сельскохозяйственной отрасли России

|

Показатель |

2017 |

2018 |

2019 |

2020 |

2021 |

||

|

|||||||

|

Производство с/х продукции по категориям предприятий |

|||||||

|

Хозяйства всех категорий, % |

100 |

100 |

100 |

100 |

100 |

|

|

|

Из них с/х организации, % |

55,2 |

56,5 |

57,7 |

58,2 |

59,1 |

|

|

|

Из них хозяйства населения, % |

32,4 |

31 |

28,6 |

28,2 |

25,5 |

|

|

|

Из них фермерские хозяйства, % |

12,4 |

12,5 |

13,7 |

13,6 |

15,4 |

|

|

|

Показатели ресурсной базы с/х предприятий |

|||||||

|

Посевная площадь, млн га |

54,4 |

53,6 |

53,2 |

52,6 |

52,7 |

|

|

|

Поголовье скота, млн голов |

33 |

31,6 |

32,9 |

31,5 |

30,1 |

|

|

|

Число тракторов в хозяйствах, тыс. шт. |

216,8 |

211,9 |

206,7 |

203,6 |

198,3 |

|

|

|

Число комбайнов в хозяйствах, тыс. шт. |

57,6 |

56,9 |

55 |

53,9 |

52,6 |

||

Источник: по данным Росстат

Агроэкспорт.

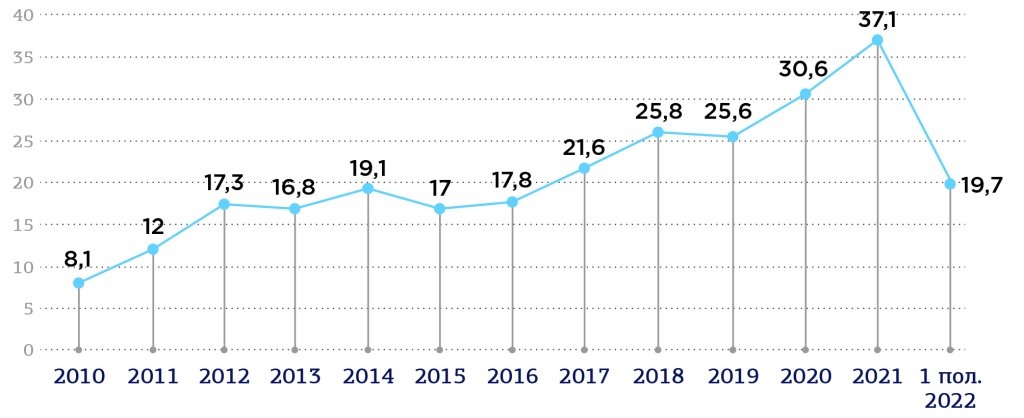

На начало 2022 года всего было экспортировано продукции АПК РФ на сумму 37 122,5 млн.долл. (+21%), в натуральном выражении – 71 068,3 тыс.тонн. По сравнению с 2010 годом в целом поставки продукции АПК выросли в 4 раза.

Рис.2. Динамика экспорта продукции АПК России с 2010-2021 гг., млрд.долл

Источник: Агроэкспорт

Рис.3. Экспорт АПК РФ по отраслям на 01.01.2022, млн.долл.

Источник: ФТС России

В структуре российского экспорта основную долю занимают зерновые (31%), масложировая продукция (20%), рыба и морепродукты (18%), продукция пищевой и перерабатывающей промышленности (14%) Меньше всего экспортируется мясная и молочная продукция - 4%. Объем прочей продукции АПК составляет 13%.

Рис.4. Экспорт АПК РФ по отраслям на 01.01.2022, тыс.т.

Источник: ФТС России

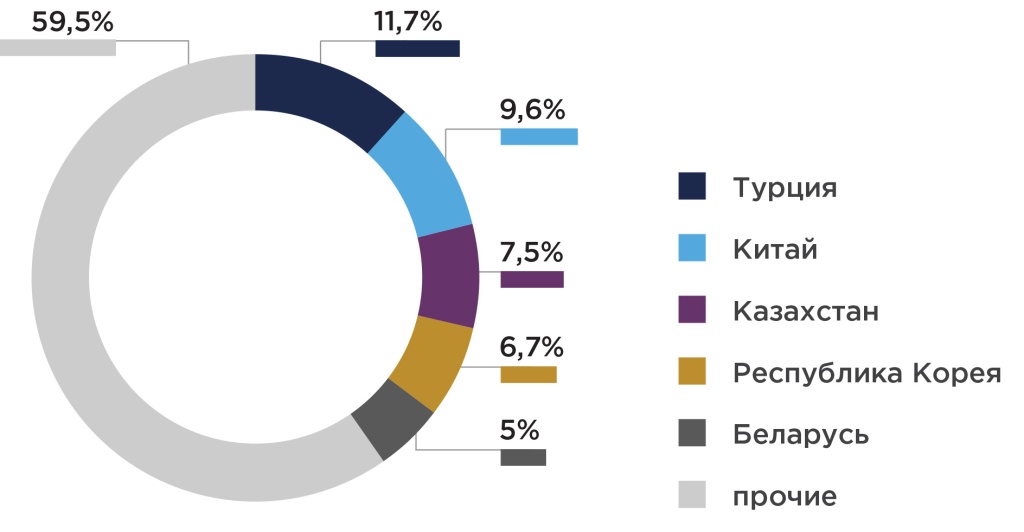

Россия экспортирует сельскохозяйственную продукцию в более чем 160 стран. По данным Росстата, основными странами-импортерами российской продукции АПК на начало 2022 года выступили страны ЕС (12%), Турция (11,7%), Китай (9,6%), Южная Корея (6,7%), Казахстан (7,5%), Египет (5%), Беларусь (5%), Украина (2,4%), Азербайджан (2%). Доля прочих стран-импортеров составила 36,3%.

Рис.5. Ключевые страны-покупатели российской продукции АПК в 2021 году (доля в стоимостном выражении)

Источник: Агроэкспорт

На начало 2022 года основными экспортерами зерновых являются Ростовская область (4,7 млрд.долл), Краснодарский край (2,25 млрд.долл), Москва (2 млрд.долл); масложировой продукции – Калининградская область (1,3 млрд.долл.) и Ростовская область (1 млрд.долл); рыбы и морепродуктов – Приморский край (1,8 млрд.долл.) и Мурманская область (1,3 млрд.долл.); мясной – Московская область (0,36 млрд.долл) и Ставрополье (0,14 млрд.долл); продукция пищевой и перерабатывающей отрасли – Москва (0,88 млрд.долл) и область (0,76 млрд.долл), Санкт-Петербург (0,44 млрд.долл) и область (0,48 млрд.долл.).

Следует отметить, что за первое полугодие 2022 года экспорт продукции АПК вырос на 17% по сравнению с аналогичным периодом прошлого года. Эксперты прогнозируют увеличение выручки от российского экспорта с 37,1 млрд.долл, до 40 млрд.долл. При этом только за 6 месяцев текущего года увеличились экспортные поставки в Южную Корею на 19%, в Белоруссию на 33%, а также в Индию на 8%.

Государственная поддержка АПК России.

Государство активно поддерживает сельхозпроизводителей, предлагая различные варианты помощи, на которые могут рассчитывать как опытные, так и начинающие сельхозпроизводители. Главная цель – обеспечить финансовую стабильность АПК и увеличить количество аграриев.

Для стимулирования развития АПК в РФ реализуются несколько отраслевых стратегий:

- В апреле 2020 года Правительство РФ утвердило "Стратегию развития агропромышленного и рыбохозяйственного комплексов РФ на период до 2030 года", которая предполагает рост валовой добавленной стоимости, создаваемой в сельском хозяйстве: к 2024 г. до 5374,8 млрд руб. (к 2030 г. – 7000 млрд. руб.), в том числе, за счет существенного увеличения экспорта.

- Закон "О виноградарстве и виноделии": вводится запрет на использование импортного виноматериала для производства вин на территории России.

- На Государственную программу развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия в 2022 году выделено 285 млрд руб., в последующие годы - 2023 и 2024 – по – 304,7 и 326, 9 млрд соответственно.

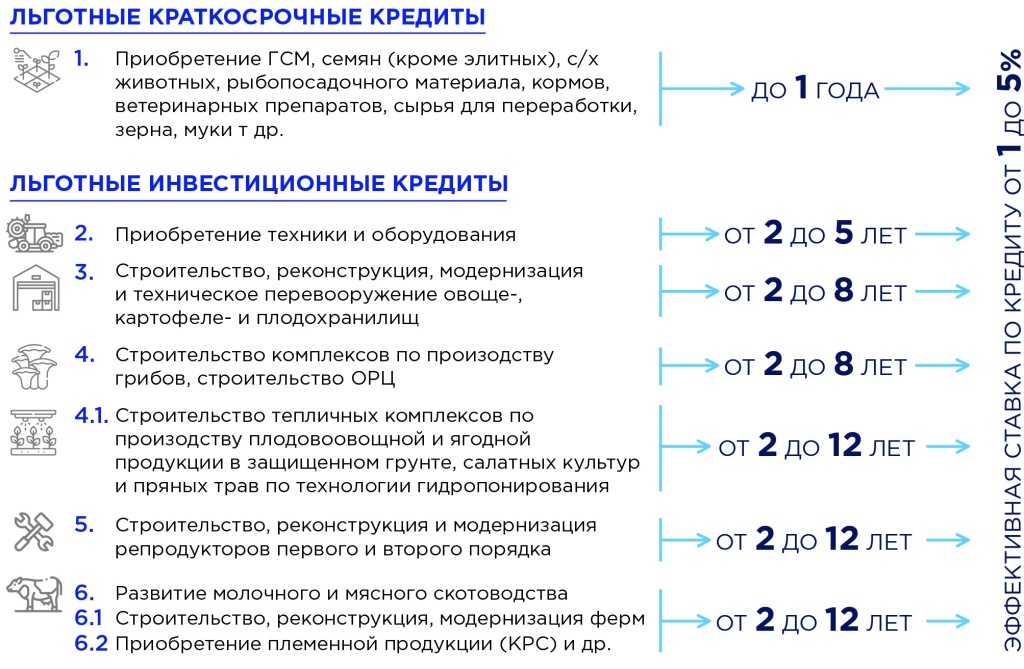

Ключевыми способами поддержки аграриев сегодня являются льготное кредитование и субсидии.

Льготное кредитование – выдача кредитов по минимальной ставке, не выше 5% годовых. Выдают на определенные сельхознужды, требование к аграриям: стабильное финансовое положение, отсутствие просрочек по действующим кредитам.

Субсидии – государственная финансовая поддержка в виде компенсации определенной части затрат на конкретные цели: например, постройку сельхозобъектов, покупку сельхозтехники, племенного скота. Предоставляются на безвозмездной основе: возвращать, как кредит, средства не требуется.

Таблица 3 - Виды субсидий на сельское хозяйство

|

Отрасль |

Цель |

Объем субсидии |

Условия предоставления |

|

Животноводство |

1. Покупка племенного маточного поголовья

|

По ставке на 1 кг живого веса

|

Приобретенный скот запрещено отчуждать в течение трех лет с момента покупки |

|

|

2. Поддержка маточного поголовья коз и овец |

Сохранение или увеличение численности маточного поголовья в течение года |

|

|

|

3. Развитие мясного животноводства |

По ставке, утвержденной Минсельхозом, на 1 голову |

|

|

|

4. Возмещение части затрат на производство мяса КРС |

Реализация мяса на местные предприятия Вес 1 головы – не менее 400 кг |

|

|

|

6. Производство молока для собственной переработки

|

По ставке на 1 кг. молока |

Увеличение молочной продуктивности коров по сравнению с предыдущим годом |

|

|

7. Производство молока для потребителей |

Сохранность поголовья Продуктивность коров – не менее 8 т в год |

|

|

|

8. Корма для КРС |

По ставке на 1 тонну кормов

|

Увеличение собственной кормовой базы по сравнению с предыдущим годом |

|

|

9. Сельскохозяйственное страхование |

Размер субсидии и условия предоставления утверждает Минсельхоз |

|

|

|

10. Покупка сельхозтехники |

20% от стоимости техники |

Поголовье скота: для организаций – минимум 500 голов мясного или 200 голов молочного направления либо 1000 голов овец или коз; ИП или фермер – не менее 100 голов мясного или 50 голов молочного направления либо 50 голов коз или овец. |

|

|

11. Приобретение оборудования и механизмов для производства молока |

30% от фактических затрат |

Сохранение или увеличение объемов производства по сравнению с минувшим периодом Запрещено отчуждать приобретенное оборудование в течение трех лет |

|

Растениеводство |

1. Покупка элитных семян |

По ставке на 1 га посевной площади |

Наличие семян в Госреестре селекционных достижений |

|

|

2. Поддержка выращивания масличных культур |

|

Использование семян и сортов из Госреестра селекционных достижений Внесение удобрений |

|

|

3. Приобретение фосфорсодержащих удобрений |

До 30% затрат |

Внесение фосфорсодержащих удобрений |

|

|

4. Мероприятия в области мелиорации |

По ставке Минсельхоза |

Наличие проектов мелиорации |

|

Плодоводство |

Покупка саженцев, установка шпалер и систем орошения. |

По ставке на 1 га. площади сада |

Наличие проекта на закладку сада

|

Источник: Минсельхоз (цитирование по изданию business.ru);

Таблица 4 - Программы субсидий для фермеров в 2022 году

|

Программа |

Цель программы |

Размер субсидии |

Направления финансирования |

Требования |

|

Начинающий фермер |

Поддержка начинающих сельхозпроизводителей |

До 1,5 млн руб. |

Приобретение участков сельхозназначения, техники, оборудования, животных, удобрений, семян, саженцев. Разработка документации на строительство или реконструкцию производственных объектов. Приобретение, ремонт или регистрация производственных объектов. |

Возраст – от 19 до 58 лет Опыт работы в аграрном секторе – не менее 2 лет Регистрация в качестве ИП Высшее или среднее-специальное сельскохозяйственное образование Наличие бизнес-плана Собственные средства – минимум 10 % от суммы бизнес-плана, не менее 100000 руб.

|

|

Семейная животноводческая ферма |

Поддержка семейного бизнеса Развитие сельского хозяйства |

До 60% от суммы затрат, максимум – 30 млн. руб.

|

Покупка с/х животных, птицы, рыбы. Разработка проектной документации Реконструкция, модернизация производственных объектов Приобретение оборудования, сельхозтехники, автономных источников электро-, водо- и газоснабжения. |

Период деятельности – не менее 1 года Наличие статуса сельхозпроизводителя Собственные средства –не менее 40 % от суммы затрат |

|

Развитие КФХ |

Помощь начинающим фермерам |

До 300 тыс. руб.– точный размер субсидии зависит от региона, климатических условий, ущерба от санкций

|

Приобретение или ремонт жилых помещений Проведение коммуникаций Покупка сельхозтехники. оборудования

|

Наличие бизнес-плана Обоснование затрат

|

В 2022 году субсидии на сельское хозяйство выделят и для тех, кто содержит личное подсобное хозяйство. Главное требование – получатель должен быть зарегистрирован в качестве самозанятого. Субсидия покроет часть затрат на следующие цели:

- производство овощей в открытом грунте, в т. ч. картофеля;

- развитие мясного скотоводства;

- производство молока и молочной продукции;

- разведение овец и коз.

Субсидии выделяют в порядке очередности, их размер каждый регион определяет самостоятельно. Льготная кредитная программа для аграриев была запущена в 2017 году. Агробизнес получает от банка кредит по сниженной ставке от 1-5%, а государство компенсирует банку недополученные доходы в виде субсидий. Льготный краткосрочный кредит выдаётся на срок до 1 года, инвестиционный – от 2 до 15 лет.

Рис.6. Льготное кредитование агробизнеса России

Источник: Минсельхоз

В соответствии с Распоряжением Правительства РФ от 09.03.2022 № 435-р на поддержку программы льготного кредитования сельхозпроизводителей в 2022 году дополнительно направлено 25 млрд рублей. Средства направляются из резервного фонда Правительства и пойдут на субсидирование кредитных организаций, которые предоставляют предприятиям агропромышленного комплекса льготные займы.

В соответствии с Распоряжением Правительства РФ от 05.03.2022 № 428-р на поддержку программы льготного лизинга сельскохозяйственной техники будет дополнительно направлено 12 млрд рублей. Выделяемые Правительством средства обеспечат поставку сельхозпроизводителям дополнительного объёма техники на условиях льготного лизинга.

В настоящее время государством реализуется также помощь в выплате кредитов: введены кредитные каникулы и пролонгация льготных договоров В 2022 году сельхозпроизводители получили право полугодичной отсрочки платежей по льготным инвестиционным кредитам, срок договоров по которым истекает в 2022 году. Речь идёт о платежах, которые приходятся на период с 1 марта по 31 мая 2022 года. При положительном решении банка о предоставлении кредитных каникул отсрочка по таким платежам может достигать 6 месяцев. Для краткосрочных льготных займов, срок договоров по которым тоже истекает в 2022 году, предусмотрена возможность пролонгации срока кредита ещё на 1 год. Таким образом, сельхозпроизводители смогут уменьшить размер ежемесячных платежей и снизить кредитную нагрузку.

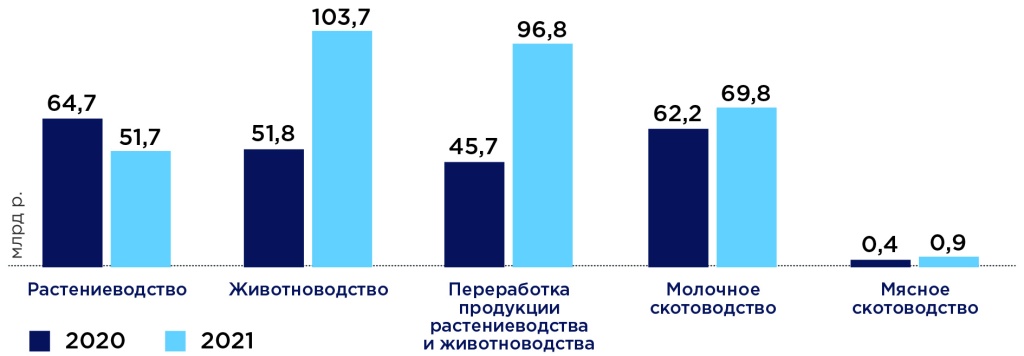

Следует сказать, что в 2021 году российские аграрии стали кредитоваться наиболее активно по сравнению с предыдущим годом. Данная тенденция наблюдается и в первом полугодии 2022 года.

Рис.7. Сумма льготных инвестиционных кредитных договоров, млрд.руб

Источник: Минсельхоз, Агроинвестор

Кроме того, в соответствии с Распоряжением Правительства РФ от 10.03.2022 № 468-р на поддержку российских хлебопёков будет направлено 2,5 млрд рублей. Средства пойдут на компенсацию предприятиям части затрат на производство и реализацию продукции. Решение принято в рамках мер Правительства по стабилизации цен на социально значимые продукты, товары и услуги. Предполагается, что размер возмещения увеличится с нынешних 2 тыс. до 2,5 тыс. рублей за тонну хлеба и хлебобулочных изделий с коротким сроком хранения (до пяти суток). Предприятия, получившие компенсацию, должны будут, как и прежде, выполнить требования по фиксации цен на свою продукцию.

В целом, в условиях санкционного давления государство предприняло следующие меры поддержки агробизнеса РФ в 2022 году:

- Льготные кредиты для АПК (Постановления Правительства РФ от 22.04.22 № 742);

- Отсрочка платежей по льготным кредитам для сельхозтоваропроизводителей (Постановление Правительства РФ от 03.03.2022; №280 Распоряжение Правительства РФ №412-р Распоряжение от 09.03. 2022 №435-р.);

- Компенсация предприятиям части затрат на производство и реализацию хлеба и ХБИ (Распоряжение Правительства РФ от 10.03. 2022 №468-р);

- Временный запрет на вывоз аммиачной селитры за пределы Евразийского экономического союза (Постановление Правительства РФ от 26.03.2022 №472);

- Отсрочка уплаты утилизационного сбора для поддержки производителей сельхозтехники (Постановление Правительства РФ от 13.05.2022 №871); • Предприятиям молочной отрасли продлены сроки на подготовку к внедрению технологии поэкземплярного учета продукции в рамках перехода на обязательную маркировку (Постановление Правительства РФ от 21.04.2022 № 741);

- Перенос сроков маркировки молока и воды (Постановление Правительства РФ от 26.03. 2022 года №477)

В 2022 году на поддержку АПК дополнительно было выделено 153 млрд руб. Кроме того, еще 30 млрд руб. выделено на льготное кредитование АПК для проведения посевной кампании, 26 млрд руб. - на поддержку льготного кредитования системообразующих организаций АПК, 12 млрд руб. - на докапитализацию "Росагролизинга" для приобретения техники, необходимой аграриям, 2,5 млрд руб. было выделено на субсидии хлебопекам, 2 млрд руб. составили субсидии на транспортную логистику, 5 млрд руб. пошло на поддержку создания селекционных центров.

Регионы-лидеры АПК

В августе 2022 года специалисты Россельхозбанка представили рейтинг АПК по регионам ESG (Environmental, Social, Governance). Данная методика расчета заключается в установлении ключевых показателей условий развития российского агропромышленного комплекса, включающих экологический фактор, социальный и управленческий. По мнению аналитиков Россельхозбанка, данные факторы в совокупности определяют степень устойчивости развития агросектора региона.

Таблица 5 – ESG- рейтинг АПК по регионам России на начало 2022 года

|

Лидеры ESG-рейтинга |

Экологическое развитие в АПК |

Социальное развитие в АПК |

Баллы за развитие в области государственного управления в АПК |

|

Республика Адыгея |

5,12 |

2,22 |

2,07 |

|

Калининградская область |

5,51 |

1,87 |

1,51 |

|

Тульская область |

5,19 |

1,79 |

1,89 |

|

Санкт-Петербург |

5,27 |

1,88 |

2,67 |

|

Пермский край |

5,34 |

1,53 |

1,84 |

|

Москва |

4,79 |

2,32 |

2,50 |

|

Карачаево-Черкесская Республика |

4,64 |

1,88 |

2,02 |

|

Татарстан |

4,94 |

1,71 |

1,85 |

|

Ярославская область |

4,86 |

1,86 |

1,73 |

|

Самарская область |

4,76 |

1,76 |

1,91 |

Согласно полученным данным, Адыгея, Калининградская область и Тульская область являются регионами, получившими самые высокие рейтинговые значения – 9,41, 8,9 и 8,86, соответственно. Наивысшие показатели по экологической обстановке для развития АПК получили Калининградская область, Пермский край и Санкт-Петербург. С точки зрения социальной ответственности бизнеса в сфере АПК лидерами стали Москва, Адыгея и Белгородская область. В сфере эффективности государственного управления агробизнесом лидируют такие регионы, как Санкт-Петербург, Магаданская область и Москва.

Крупные компании АПК России.

По данным Forbes, на начало 2022 года «Агрокомплекс» им. Н. И. Ткачева стал лидером рейтинга крупнейших землевладельцев России по критерию стоимости земельного фонда, который оценивается в 152,1 млрд.руб. Однако, по площади земельных наделов в 660000 га компания уступает двум другим компаниям – «Продимекс» и «Мираторг», которые имеют земельный фонд 900000 и 1047000 га, соответственно. Стоимость земельного фонда всех пяти компаний (8,5 млн.га) сегодня составляет порядка 933 млрд.руб., что на 315,7 млрд.руб. больше годом ранее. При этом, компания «Русагро» в 2020 году занимала 5-е место в рейтинге Forbes, однако, на конец 2021 года уступила концерну «Покровский».

Таблица 6 – Топ-10 крупнейших землевладельцев России

|

Компания АПК |

Площадь земельного фонда, га |

Стоимость, млрд.руб. |

|

«Агрокомплекс» им. Н. И. Ткачева |

660000 |

152,1 |

|

«Продимекс» |

900000 |

94,3 |

|

«Мираторг» |

1047000 |

77,1 |

|

«Степь» |

577 878 |

73,9 |

|

Концерн «Покровский» |

242000 |

67,8 |

|

«Русагро» |

600000 |

59,8 |

|

«Авангард-Агро» |

448200 |

46,8 |

|

«ЭкоНива» |

630200 |

44,3 |

|

Волго Дон Агроинвест |

446 920 |

42 |

|

ГАП «Ресурс» |

340000 |

40,8 |

В рейтинге трех самых крупных агропромышленных комплексов России по совокупной выручке три последних года лидируют ГК «Содружество», переработавшей более 3,7 млн.тонн сырья и выручка которой превысила 300 млрд.руб; компания «Русагро», увеличившая выручку на 40% по сравнению с предыдущим периодом до 229,9 млрд.руб.; ГК «Эфко», выручка которой превысила 223 млрд.руб, что на 56% больше предыдущего года. Агрохолдинг «Мираторг» с 2020 года занимает четвертую строчку в рейтинге с совокупной выручкой 189,2 млрд.руб, опередив ГК «Черкизово», которая расположилась на пятой строчке рейтинга с выручкой в 158 млрд.руб.

Таблица 7 – Топ-15 крупнейших компаний АПК России

|

Место |

Название компании |

Сфера деятельности |

Выручка (млрд рублей) |

||

|

2019 |

2020 |

2021 |

|||

|

1 |

ГК «Содружество» |

Переработка маслосодержащих культур |

202,1 |

287,0 |

311,4 |

|

2 |

«Русагро» |

Производство сахара, свинины, масложировой продукции, выращивание сельскохозяйственных культур |

138,2 |

158,9 |

229,93 |

|

3 |

ГК «Эфко» |

Производство растительных рафинированных масел и жиров |

122,0 |

145,0 |

223,2 |

|

4 |

ГК «Черкизово» |

Разведение свиней и сельскохозяйственной птицы, переработка, производство мясной продукции и комбикормов |

120,11 |

128,8 |

158,0 |

|

5 |

«Мираторг» |

Животноводство и растениеводство, переработка |

119,1 |

139,2 |

189,2 |

|

6 |

«Данон Россия» |

Переработка молока |

109,5 |

110,7 |

85,10 |

|

7 |

«Каргилл» |

Производство пищевых масел и жиров, солода, продукции из мяса скота и птицы |

81,2 |

97,4 |

117,84 |

|

8 |

«Агро-Белогорье» |

Свиноводство, молочное животноводство, производство кормов |

78,6 |

68,4 |

57,6 |

|

9 |

«Астон» |

Переработка зерновых и масличных культур |

66,8 |

115,7 |

108,32 |

|

10 |

«Продимекс» |

Производство сахара |

63,4 |

48,5 |

93,6 |

|

11 |

Великолукский агропромышленный холдинг |

Животноводство и растениеводство, переработка, производство кормов |

62,0 |

61,6 |

н/д |

|

12 |

ГАП «Ресурс» |

Птицеводство, растениеводство, производство растительных масел |

61,23 |

81,7 |

125,7 |

|

13 |

«Юг Руси» |

Переработка зерновых и масличных культур, производство растительных масел, масложировой продукции, хлебобулочных изделий, консервов |

60,2 |

60,5 |

78,8 |

|

14 |

ГК «АгроПромкомплектация» |

Растениеводство, кормопроизводство, животноводство, переработка |

58,95 |

99,2 |

133,5 |

|

15 |

Агрокомплекс им. Н.И. Ткачева |

Растениеводство, животноводство, птицеводство, производство молочной продукции, сахара, кормов, мясных, крупяных и хлебобулочных изделий |

53,19 |

57,2 |

71,8 |

Группа компаний «Содружество» - международный агропромышленный холдинг с активами в России, Беларуси, Бразилии и Парагвае. Компания, созданная в 1994 году, является одним из крупнейших инвесторов Особой экономической зоны в Калининградской области и реализует на территории региона масштабные проекты, включенные в перечень системообразующих организаций и приоритетных проектов Северо-Западного федерального округа РФ, утверждённых В.В. Путиным. На сегодняшний день ГК «Содружество» - крупнейший экспортер российской сельскохозяйственной продукции и ведущий поставщик ингредиентов для животных кормов в стране.

Наиболее масштабный инвестиционный проект в 2021 году – новый завод ООО «Содружество-Протеин» в Калининградской области стоимостью более 5 млрд рублей. Это крупнейшее в Европе предприятие по производству соевого белкового концентрата – крайне востребованного на рынке продукта с широким спектром применения в пищевой промышленности, в процессах кормления и выращивания животных, птицы и рыбы.

Благодаря соглашению между Россельхозбанком и УК «Содружество» на территории Курской области создается крупный производственный кластер по переработке масличных культур. Уже осуществлен пуск первого перерабатывающего завода. Полноценно завод начнет функционировать в конце 2022 года. Стоимость проекта - более 10 млрд рублей, из которых 8 млрд рублей составят инвестиции Россельхозбанка.

Кроме того, ГК "Содружество" в 2022 году инвестирует более 30 млрд рублей в создание терминала для экспорта и импорта зерновых и пищевых грузов в Кингисеппском районе Ленинградской области. Производственно-логистический комплекс предназначен для перегрузки экспортных и импортных сельскохозяйственных грузов с железнодорожного транспорта на морской и с морского транспорта на железнодорожный, а также для краткосрочного хранения грузов до накопления судовых и железнодорожных партий. Срок окончания строительства - 2026 год. Планируемая мощность перевалки составит до 10 млн тонн в год. В ходе реализации проекта будет создано 600 новых рабочих мест.

«Русагро» - ведущий вертикально интегрированный агрохолдинг России, управляющий растениеводческим, масложировым, мясным и сахарным бизнесом. География размещения активов компании включает 12 субъектов Российской Федерации. Продукция реализуется в 62 странах под 23 розничными брендами.

Рис.8. Ключевые направления деятельности «Русагро»

Источник: ГК Русагро

Компания занимает лидирующие позиции в России по внедрению новых подходов и технологий: от внедрения дронов, нейросетей, цифрового маркетплейса до запуска конкурса инновационных стартапов.

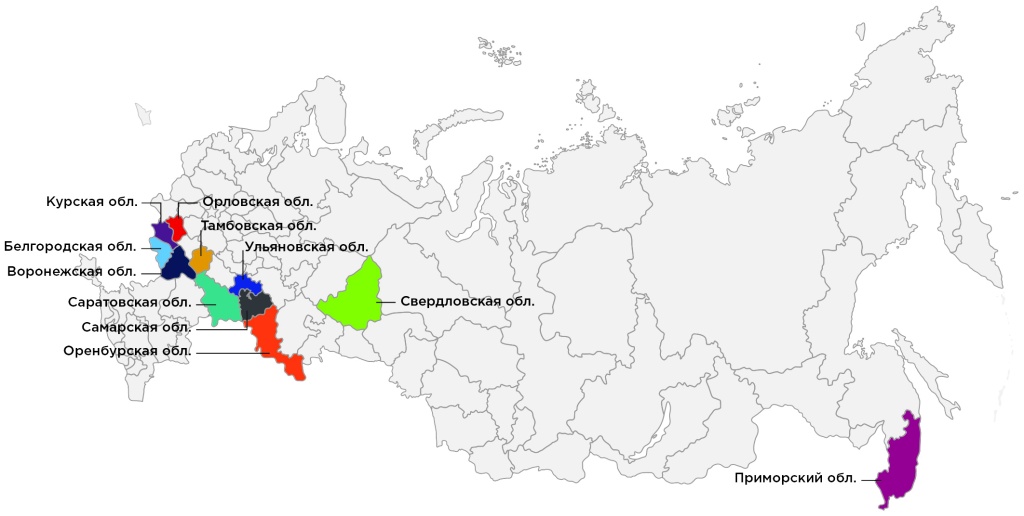

Основные сельхозугодья холдинга находятся в Белгородской, Тамбовской, Воронежской, Орловской, Саратовской, Курской областях, а также в Приморском крае.

На собственных и арендованных пашнях холдинг выращивает сахарную свеклу, пшеницу, сою, кукурузу, подсолнечник и прочие культуры, в том числе для внутреннего потребления. Поэтому сельхозугодья бизнеса находятся в непосредственной близости к перерабатывающим комплексам, сахарным, комбикормовым заводам и элеваторам.

Рис.9. География деятельности «Русагро»

Источник: годовой отчет «Русагро»

Результаты текущего посевного сезона оказались лучше прошлогодних: площадь посевов выросла, а площадь незасеянной пашни сократилась до многолетнего минимума, что говорит о росте эффективности использования земельного банка.

Таблица 8 - Динамика посева основных культур по годам, тысяч гектар

|

2019 |

2020 |

2021 |

2022 |

|

|

Пшеница |

176 |

196 |

174 |

172 |

|

Соя |

175 |

164 |

197 |

204 |

|

Сахарная свекла |

88 |

84 |

90 |

93 |

|

Подсолнечник |

38 |

23 |

30 |

29 |

|

Кукуруза |

20 |

30 |

31 |

29 |

|

Земля под паром |

29 |

18 |

12 |

9 |

Мясное бизнес-направление (МБН) «Русагро» – четвертый крупнейший производитель свинины в России с долей рынка 5,6% по итогам 2021 г.

Масложировое бизнес-направление «Русагро» занимает лидирующие позиции на рынке майонезов, масел и жиров в России. Основными направлениями бизнеса являются закупка и переработка подсолнечника, производство и продажа подсолнечного масла, шрота, промышленных жиров и маргаринов, продуктов переработки молока (в т.ч. сыров и сливочного масла), а также потребительских продуктов питания. Занимает первое место в производстве маргарина, второе место-в производстве майонезов и промышленных жиров.

Компания является одним из крупнейших производителей сахара. Сегодня компания занимает первое место на рынке производства белого кускового сахара и второе место в качестве производителя сахара в России. В сахарное бизнес-направление «Русагро» входит 9 сахарных заводов, расположенные в Тамбовской, Белгородской, Курской и Орловской областях.

По результатам ПМЭФ-2022 «Русагро» планирует вложить 4 млрд руб. в расширение мощностей Саратовского жиркомбината, Балаковского и Аткарского маслоэкстракционных заводов. Кроме того, компания планирует модернизировать свои сахарные заводы и увеличить их производительность в Тамбовской области. Компания и Администрация Белгородской области намерены осуществлять совместное участие в реализации государственной политики в области развития агропромышленного комплекса и поддержки экспорта продукции.

В августе 2022 года компания объявила запрос предложений на устройство цеха детского питания в Ульяновске (под брендом Hungry Panda), где она управляет Заволжским молочным комбинатом. Согласно отчету группы, ранее это предприятие выпускало сухие пищевые ингредиенты, молочные и злаковые напитки.

Группа «Черкизово» – крупнейший производитель мясной продукции в России. Компания занимает ведущие позиции на российском рынке мяса курицы, индейки, комбикормов (в том числе из зерна собственного производства), а также мясопереработки, входит в десятку ведущих производителей свинины.

Основные производственные мощности «Черкизово» сосредоточены в России, а география производственных площадок охватывает более десятка регионов страны: от Калининградской области до Алтайского края.

Рис.10. География деятельности «Черкизово»

Источник: годовой отчет «Черкизово»

Производственная деятельность компании делится на 5 больших сегментов: «Курица», «Индейка», «Свинина», «Мясопереработка» и «Растениеводство».

По данным «Агроинвестора», в мае 2022 года Группа «Черкизово» (бренды «Петелинка», «Черкизово», «Пава-Пава») в очередной раз возглавила рейтинг крупнейших российских производителей мяса. За 2021 год компания выпустила продукции на 28,7 % больше, чем ее ближайший конкурент. В 2021 году компания произвела 861 тысячу тонн мяса в убойном весе. Из них 610 тысяч тонн пришлись на бройлера, 187 тысяч тонн - на свинину и 64 тысяч тонн - на индейку. На показателях «Черкизово» благоприятно сказалось увеличение выпуска мяса бройлеров (на 2,4 %) и индейки (на 35 %). Положительно повлияли на объемы растущие продажи брендированной продукции в рознице, расширение экспортных поставок, а также восстановление спроса в канале foodservice после отмены действующих в период пандемии ограничений.

В 2022 году компания планирует вложить 8,5 млрд руб. в строительство новых свинокомплексов в Тамбовской области. В планах «Черкизово» - возведение четырех площадок откорма, на каждой из которых может содержаться 40 тыс. свиней. Реализация проекта позволит группе увеличить мощности по производству свинины более чем на 45 тыс. т в год. В августе 2022 года компания «Черкизово» ввела в эксплуатацию собственный маслоэкстракционный завод в Липецкой области -крупнейшее в России предприятие по переработке высокопротеиновых масличных культур. Инвестиции в строительство составили 10 млрд рублей.

В целом, только в августе 2022 года было открыто 13 новых и модернизированных предприятий АПК с капиталовложениями в каждое более 100 млн рублей. 6 новых проектов связано с хранением и очисткой зерна, ещё 2 - с производством хлеба. Половина новых объектов крупные с инвестициями более 1 млрд рублей в каждое. Общий объём вложенных средств в проекты составляет около 28,6 млрд рублей.

Так, в Адыгее открыли второй товарно-молочный комплекс на 3 тыс. коз. Общий объём инвестиций составил 2,3 млрд руб. Комплекс запустили в поселке Трёхречный в рамках реализации масштабного проекта по созданию кластера молочного козоводства. Предприятие поставляет продукцию Аэрофлоту и в торговые сети «Азбука вкуса», «Перекресток», «Лента», «Ашан» и другие. Под товарным знаком «Белое золото» выпускаются йогурты, сыры, творог, кефир, масло и другая молочная продукция. Новый молочный комплекс позволит производить до 15 тонн молока в сутки.

18 августа АО «Птицефабрика Зеленецкая», которая является самой северной птицефабрикой в России, открыла крупнейший в Республике Коми комбикормовый завод. Новый современный автоматизированный комплекс позволит ежегодно производить до 90 тыс. тонн высококачественных комбикормов и полностью покроет потребность птицефабрики в комбикормах для всех групп животных и птицы. В проект компания вложила около 2 млрд рублей. В 2022 году «Птицефабрика Зеленецкая» завершила реконструкцию цеха глубокой переработки продукции, что позволило значительно расширить цех и запустить новый производственный участок по изготовлению мясных консервов.

Два новых комплекса по сушке и хранению зерна открылись в Данковском и Долгоруковском районах Липецкой области. Оба объекта принадлежат Группе «Агроинвест». 2 августа на них прошла разгрузка первых машин с зерном. После реконструкции элеватора на станции Политово Данковского района его мощность хранения увеличилась почти в два раза - до 52 тысяч тонн. В селе Жерновное Долгоруковского района с нуля построен комплекс вместимостью в 20 тысяч тонн. Сумма инвестиций в оба проекта составила почти 850 миллионов рублей. На элеваторах создано более 60 рабочих мест в Политово и 32 места в Жерновном. Все процессы в комплексах автоматизированы, в них используется современное оборудование.

Инновации и импортозамещение.

За последние пять лет в сфере сельского хозяйства наблюдается низкая инновационная активность с незначительным приростом показателей.

Таблица 9 – Инновационная активность в АПК России

|

Показатель |

|

2017 |

2018 |

2019 |

2020 |

2021 |

|

Уровень инновационной активности организаций |

Выращивание сельскохозяйственных культур, % |

4,3 |

2,7 |

3,6 |

5,95 |

6,82 |

|

Животноводство, % |

4,35 |

4,2 |

4 |

7,5 |

8,8 |

|

|

Смешанное сельское хозяйство, % |

1,3 |

9,4 |

2,8 |

2,5 |

2,6 |

|

|

Объем инновационных товаров, работ и услуг в области сельского хозяйства |

Выращивание сельскохозяйственных культур, млн.руб. |

11068,3 |

15 174,1 |

27 203,4 |

30 502,3 |

33 208,2 |

|

Животноводство, млн.руб. |

16 602,3 |

21 732,2 |

40 935,5 |

26 049,5 |

31440,1 |

|

|

Смешанное сельское хозяйство, млн.руб. |

н/д |

213,6 |

1 047,5 |

618,4 |

н/д |

|

|

Число исследователей в области сельского хозяйства |

Исследователи (всего), чел. |

10 343 |

9 575 |

9 459 |

14 584 |

15432 |

|

Доктора наук, чел |

1 384 |

1 243 |

1214 |

н/д |

н/д |

|

|

Кандидаты наук, чел. |

4 183 |

3 940 |

3925 |

н/д |

н/д |

Источник: Росстат

Несмотря на то, что импортозамещение в России форсируется уже более 10 лет, сегодня остается ряд нерешенных вопросов. Как и прошлые годы, российский агробизнес остается зависимым от импорта сельхозтехники и ИТ-технологий, а также агрохозяйственных культур. В частности, каждый год выделяет порядка 1,8 млрд.долл. на закупку импортных технологий для нужд сельского хозяйства.

Одна из самых больших проблем сегодня – это проблема импортозамещения семян агрокультур. Касаемо пшеницы, российская селекция добилась значительных успехов, доведя до 95% долю отечественных семян. По мнению экспертов, небольшая часть высеваемых яровых ячменя и пшеницы - 15-20 % - это сорта иностранной селекции. Также нет проблем с отечественными семенами гречихи и риса. Сложнее дело обстоит с другими сельхозкультурами. Начиная с 2010 года, доля импортных семян по кукурузе увеличилась с 36% до 58%, по подсолнечнику – с 52% до 76%, по ржи из-за неурожайного 2019 года – с 32% до 56%. Аналогичные проблемы и с овощными культурами, прежде всего, с сахарной свеклой. Российские аграрии располагают только 24% семян отечественной селекции, остальное - импорт.

По данным Минсельхоза, около 65 % семян в посадках гибридов картофеля - импортной селекции. Порядка 80-85 %, а у промышленных сортов для производства чипсов и картофеля фри - еще больше, фактически 100 %.

По мнению специалистов ВШЭ, начиная с 2020 года, почти половина крупных российских компаний АПК инвестируют в семеноводство, проектируют научные центры, развивают экспериментальные площадки. Так, компания «Мираторг» в 2022 году начала строительство селекционно-семеноводческого центра в Курской области, инвестиции в который составили 847 млн руб. с уровнем производственной мощности 27,4 тыс. т. в год. Однако, система отечественной селекции семян, как таковая отсутствует из-за локальности научно-инновационной деятельности в этом направлении.

Рис.11. Импорт семян сахарной свеклы, тонн

Источник: ИНИД, Минсельхоз

По мнению специалистов РАНХиГС, основными перспективными драйверами ускорения темпов роста импортозамещения в сельском хозяйстве в ближайшие годы будут ослабление курса рубля к иностранным валютам и изменение потребления россиян, так как импортные товары существенно подорожают, соответственно спрос на отечественную продукцию вырастет. В складывающейся ситуации наибольшим уровнем ускорения развития на фоне импортозамещения будут обладать производство сырого молока, где доля импорта составляет порядка 20 %, производство яблок, так как именно они традиционно конкурируют с бананами, стоимость которых из-за ослабления рубля увеличится, кроме того от сложившейся ситуации могут выиграть производители мяса птицы как самого доступного вида белка, но при этом могут пострадать производители говядины, т.к. россияне будут переходить на более дешевые продукты, так как в среднем потребление на душу населения составляет 76 кг мяса в год, из них 47 % мясо птицы, 32 % свинина и 18 % говядина.

Что касается сельхозтехники, то в России она устаревает быстрее, чем обновляется. Еще во время пандемии из-за нарушения мировых логистических цепочек и приостановления производства поставки критически важных чипов и микросхем для инновационной сельхозтехники зарубежного производства сократились в 2 раза. Под влиянием санкций и сокращения производства в странах ЕС и США, по мнению экспертов ВШЭ, поставки необходимой сельхозтехники продолжат сокращаться. При этом ключевые зарубежные производители будут осуществлять поставки техники и оборудования на внутренний рынок, а в Россию - по остаточному принципу.

Эксперты РАНХиГС полагают, что для дальнейшего развития отечественного АПК как можно скорее необходимо наладить внутреннее производство в смежных отраслях экономики с сельскохозяйственным производством, таких как промышленное станкостроениедля пищевой промышленности, где доля импортных станков более 50 %, легкая промышленность, где доля импорта от 70 до 90 %, машиностроение для пищевой промышленности с долей импорта 60-80 %, и естественно сельскохозяйственное машиностроение.

Кроме того, сегодня большинство крупных сельскохозяйственных компаний заинтересованы в проникновении AgroTech в АПК России, прежде всего, в целях создания новых точек роста. Тем не менее, по данным экспертов, технологический инструментарий Индустрии 4.0 освоили менее 45% российских аграриев, что характеризуется значительным отставанием от зарубежных развитых стран. Так, только 5% отечественных компаний АПК применяют технологию точечного земледелия, а пользователями инструментов IoT являются не более 0,05%. Из завершенных и рекомендованных к внедрению научно-технических разработок на ограниченной территории реализуется примерно 2–3 %, еще 4–5 % применяется не более, чем в одном или двух сельских хозяйствах.

Основными перспективными направлениями развития отечественной политики импортозамещения в ближайшее время должны стать: развитие нормативно-правовой и законодательной базы для целей конкретизации и контроля за промежуточными результатами экономических процессов; развитие инфраструктуры аграрного производства с одновременной поддержкой формирования кластеров, технопарков, бизнес-инкубаторов, транспортно-логистических комплексов в агробизнесе и создание особых экономических зон; расширение финансирования государственных программ развития АПК с обеспечением льготного кредитования, грантов, субсидий, лизинговых программ.