Согласно «Общероссийскому классификатору видов экономической деятельности» (в редакции от 26 июля 2022 года), к растениеводству относится:

- Выращивание зерновых культур (пшеница, рожь, кукуруза, гречиха, сорго, ячмень, овес, просо)

- Выращивание зернобобовых культур (горох, бобы, люпин, нут, чечевица, конские бобы, вигна, вика)

- Выращивание семян масличных культур (подсолнечник, лен масличный, соевые бобы, рапс, горчица, арахис, клещевина обыкновенная, масличная нуга, кунжут, сафлор)

- Выращивание риса

- Выращивание овощей, бахчевых, корнеплодных и клубнеплодных культур, грибов и трюфелей (в частности, сахарная свекла, картофель)

- Выращивание сахарного тростника

- Выращивание табака и махорки

- Выращивание волокнистых прядильных культур (джут, кенаф, лен-долгунец, хлопчатник, конопля)

- Цветоводство

- Выращивание кормовых культур

Урожай 2022

По данным Росстата за январь-декабрь 2022 года в России собрано более 66 млн тонн зерна, что превышает показатели прошлого года на 7,4%.

На конец ноября 2022 года урожай был практически убран по всем ключевым позициям растениеводства, при этом урожайность по большинству позиций уступала прошлогодней:

- Зерновые и зернобобовые культуры обмолочены с 45,8 млн га (с 45,3 млн га в прошлом году), урожайность составила 33,8 ц/га (27,7 ц/га).

- Пшеница убрана с 29,2 млн га (27,8 млн га) при урожайности 36 ц/га (28,2 ц/га), намолочено 105,2 млн тонн (78,6 в прошлом году).

- Ячмень обмолочен с 7,9 млн га (7,9 млн га), собрано 24,5 млн тонн (18,9 млн тонн) при урожайности 30,9 ц/га (24 ц/га).

- Кукуруза на зерно убрана с 1,7 млн га (2,7 млн га), намолочено 10,2 млн тонн (15,2 млн тонн), урожайность составила 59,3 ц/га (в 2021 г. - 55,2 ц/га).

- Площадь уборки риса сократилась до 165,9 тыс. га со 184,5 тыс. га в прошлом году, намолочено 934,2 тыс. тонн (1,2 млн тонн) при урожайности 56,3 ц/га (63,7 ц/га).

- Подсолнечник убран с 7,3 млн га (9,6 млн га), намолочено 13,3 млн тонн (15,4 млн тонн) при урожайности 18,1 ц/га (16,1 ц/га).

- Собрано 6 млн тонн сои – почти на четверть больше прошлогоднего уровня.

А, например, гречихи на 26 октября было собрано на 1,2 млн тонн больше (в первоначально оприходованном весе), что на 335 тыс. тонн, или на 39%, больше показателя на аналогичную дату прошлого года. Урожайность увеличилась на 14% и составила в среднем по стране 11,3 ц/га.

Рис. 1. Общая посевная площадь сельскохозяйственных культур по РФ, млн га

Источник: Росстат

Урожай в России собирают с трех категорий хозяйств: с сельскохозяйственных организаций, с хозяйств ферм, а также хозяйств населения. По данным Росстата, на сельхозорганизации приходится 63,7% площадей для посева зерновых и зернобобовых культур. К 1 сентября 2022 года более 72% этих площадей были обмолочены, что на 2% уступает темпам прошлого года. При этом стоит отметить, что в этом году быстрее идет сбор льна-долгунца: 50,9% площадей против 35,3% в прошлом году (11 и 10 тыс. га соответственно).

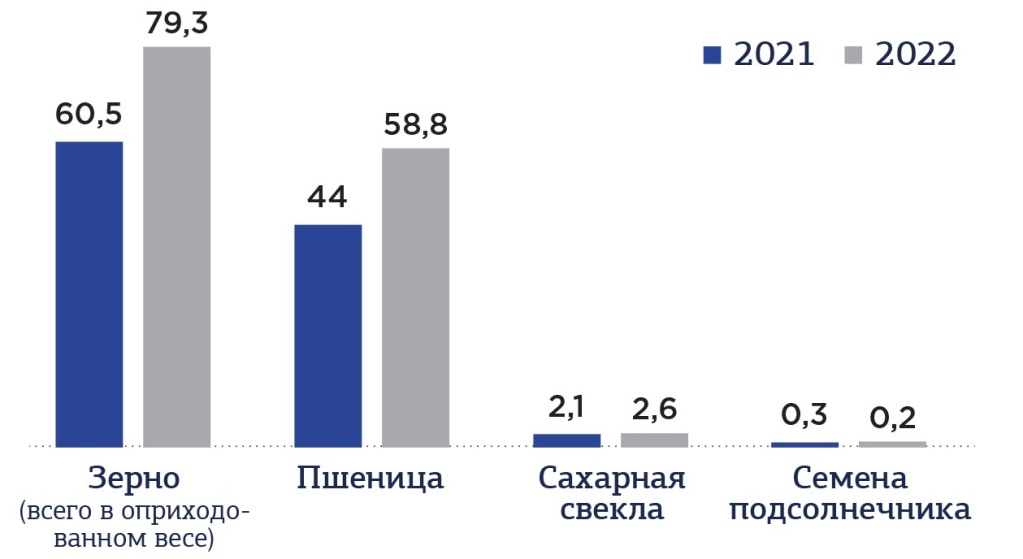

Рис. 2. Уборка урожая в сельскохозяйственных организациях на 1 сентября 2022, млн тонн

Источник: Росстат

Объем урожая в сельскохозяйственных организациях на 1 сентября 2022 года превышает прошлогодние объемы в большинстве категорий. Так, к началу осени этого года в России собрали 79,3 млн тонн зерна, что на 31% выше объемов, собранных к сентябрю 2021 года (тогда успели намолотить 60,5 млн тонн). Если рассматривать в отдельности объем собранной пшеницы, то он вырос на 33,6% — 58,8 и 44 млн тонн за текущий и прошлый годы соответственно. Возрос объем сахарной свеклы — с 2,1 до 2,6 млн тонн, то есть на 23,3%. На треть сократился объем семян подсолнечника: в прошлом году к началу осени было намолочено 0,3 млн тонн, к осени этого года — 0,2 млн тонн (на 20,8% ниже).

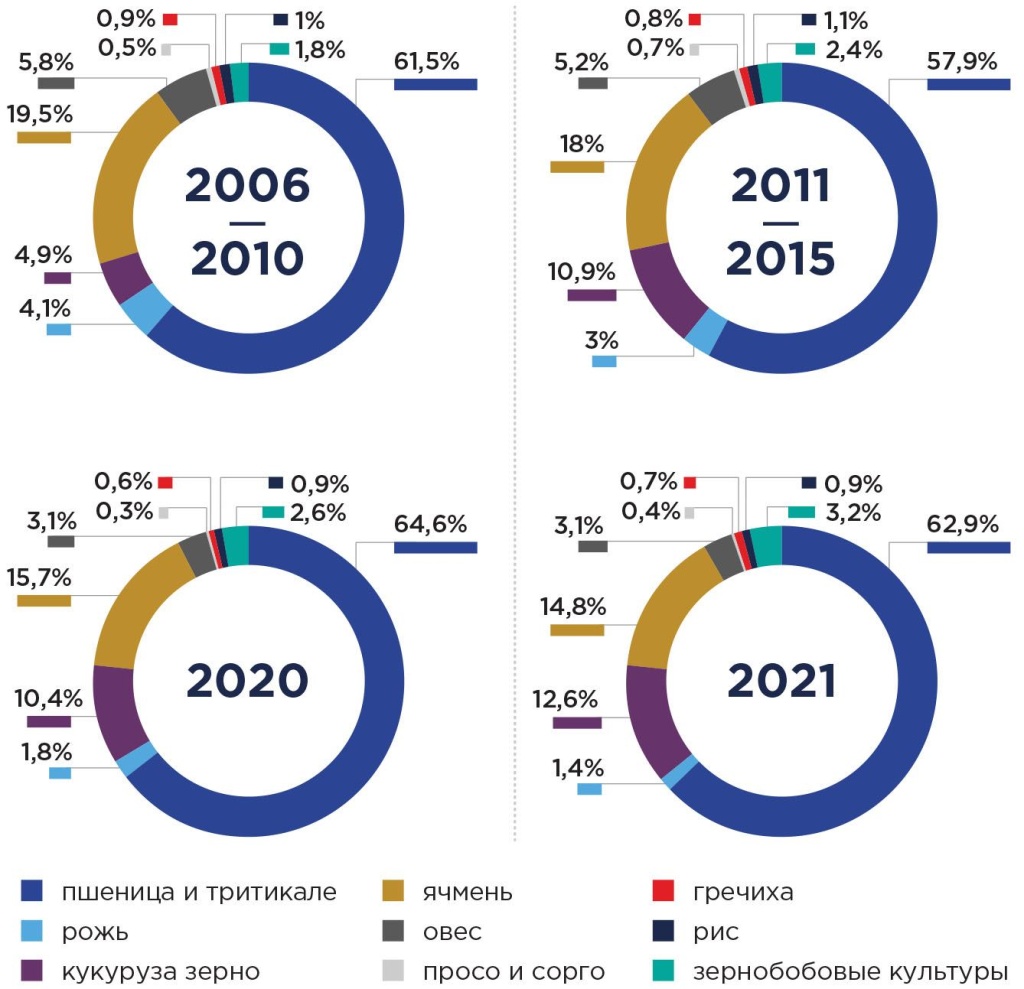

Согласно данным Росстата, за 2021 год было произведено 121,317 млн тонн зерна: 76 млн тонн пшеницы, 18 млн тонн ячменя, 14,6 млн тонн кукурузы, 3,7 млн тонн овса, 1,724 млн тонн ржи, 1,076 млн тонн риса, 368 тысяч тонн проса, 915 тысяч тонн гречихи.

Рис. 3. Структура производства зерна по видам культур в РФ, %

Источник: Росстат

Стоит отметить, что по итогам 2022 также отмечены высокие показатели по урожаю кукурузы, ячменя.

В 2022 году также наблюдался рекордный урожай масличных культур: +12,3% к прошлому году. Что касается урожая сахарной свеклы, то в текущем году также, согласно прогнозам ИКАР, стоит ждать рекордных объемов — 6,4 млн тонн. В случае такого урожая встает вопрос с использованием продукции: что можно будет распространить на внутреннем рынке страны, а что (и в какие) отправить на экспорт. Как отмечают эксперты, увеличение объемов урожая может повлечь за собой падение цен на экспортные паритеты.

Также одной из проблем, которая следует за увеличением уровня урожая и проблем с экспортом, является недостаточность мощностей хранилищ продукции. С учетом того, что к концу октября валовой сбор зерна в России составил 150 млн тонн (в бункерном весе), участники рынка высказывают опасения по поводу недостаточного объема хранилищ. Компания «Урал-Дон», которая располагается в Ростовской области, может хранить 180 тысяч тонн продукции (на зерносклады приходится 120 тысяч тонн). При этом, по заявлениям представителей компании, хранилища в ноябре уже нагружены почти максимально. Поэтому компания, во-первых, быстрее решает вопрос с продажей части урожая, во-вторых, начинает работу по расширению хранилищ. Так, планируется увеличение объемов до 250 тысяч тонн. К следующему сезону (2023/2024) «Урал-Дон» собирается создать новые хранилища объемом в 30 тысяч тонн.

Экспорт товаров растениеводства

Экспорт зерновых культур

После 24 февраля 2022 года зарубежные страховые и логистические компании отказались от сотрудничества с Россией в сфере поставок зерна. Но после того, как Россия, Украина, Турция и ООН заключили зерновую сделку в конце июля этого года, стране удалось восстановить уровень экспорта зерна.

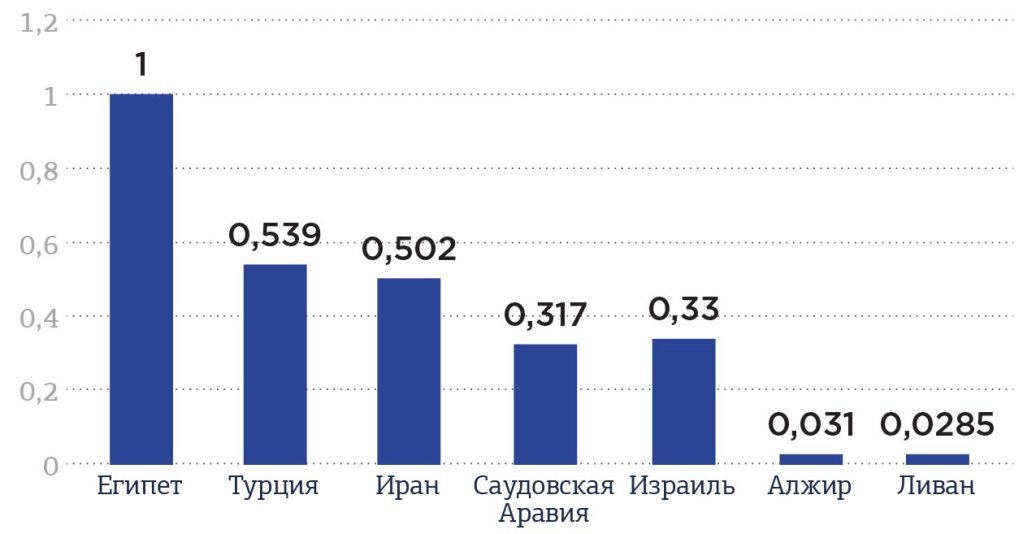

В августе 2022 году экспорт зерновых и зернобобовых культур составил 4,732 млн тонн. Это на 23% прошлогодних показателей (6,145 млн тонн). Если экспорт пшеницы был еще ниже уровня августа 2021 года на 23,3% (3,892 млн тонн), то вывоз ячменя и кукурузы, наоборот, вырос: до 715 (+41%) и 54,5 (+26%) тысяч тонн соответственно. Лидерами среди стран-импортеров российского зерна стали Египет, Турция и Иран. Экспорт в эти три страны составил 2 млн тонн, что равняется почти половине экспорта российского зерна.

Рис. 4. Экспорт пшеницы в страны в августе 2022, млн тонн

Источник: Российский зерновой союз, Интерфакс

По данным РЗС (Российского зернового союза), за июль-сентябрь из России было экспортировано 13,67 млн тонн зерна, в том числе 11,922 млн тонн пшеницы. Это меньше, чем годом ранее за аналогичный период: в 2021 году Россия экспортировала 17,5 млн тонн зерна (на 22% больше, чем в этом году) и 15,6 млн тонн пшеницы (это на 23,4% больше). А в октябре текущего года Россия отгрузила на экспорт 5,4 млн тонн пшеницы: это на 47% выше показателей октября 2021 года. Также за первую декаду ноября было отгружено почти в три раза больше пшеницы, чем за первую декаду ноября 2021 года, — 1,986 млн тонн.

Сообщается, что в июле-сентябре прошлого года Россия поставляла зерно в 70 стран. В этом же году число стран-импортеров сократилось почти вдвое — до 40. В эти месяцы также было зафиксировано уменьшение отгрузок через порты. В Новороссийске отгрузка упала на 17,6%, в Азове — на 20%, в Ростове-на-Дону — на 17,3%. При этом уже с октября отгрузка через главные порты начала расти. Отгрузка в портах Новороссийска достигла показателей в 1,4 млн тонн (+44% относительно прошлого года), Азова — почти 600 тысяч тонн (+22%), Ростова-на-Дону — 730 тысяч тонн (+100%), а также через порты в Туапсе — до 163 тысяч тонн (+100%). Увеличилась отгрузка и через малые порты в Тольятти, Волгограде, Балакове, Камышине. В первой декаде ноября отгрузка зерна через порты также увеличилась относительно прошлого года. Через порты Новороссийска было отгружено 735 тысяч тонн (+250%), через Азов — 199 тысяч тонн (+38,5%), Ростов-на-Дону — 273 тысяч тонн (+180%).

Согласно оценкам «Совэкона», вывоз пшеницы из РФ в июле-августе 2022 года стал минимальным с сезона 2017/2018: за первые два месяца сезона этого года было экспортировано 5,9 млн тонн, что на 27% ниже объемов за аналогичный период прошлого года. При этом по прогнозам этой же компании, по итогам текущего сезона ожидается экспорт в объеме 43,1 млн тонн (сезон закончится в июне 2023 года).

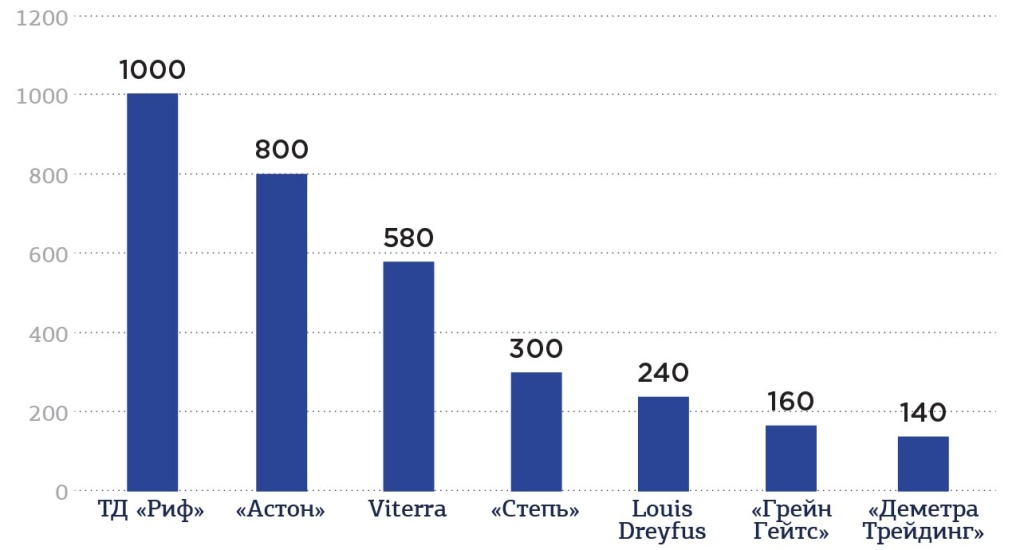

За июль-август 2022 года крупнейшим отечественным экспортером зерна стал ТД «Риф»: компания вывезла около 1 млн тонн зерна. Вторым по объемам экспорта зерна стала компания «Астон», экспортировав 850 тысяч тонн. В этом сезоне нарастили поставки три компании: Viterra — до 580 тысяч тонн, «Степь» — до 300 тысяч тонн, Louis Dreyfus — до 240 тыс. тонн.

Рис. 5. Крупнейшие российские экспортеры зерна за июль-август 2022, тыс. тонн

Источник: Коммерсантъ

В рейтинге экспортеров опустилась «Деметра Трейдинг»: за два месяца было экспортировано 140 тысяч тонн зерна. По итогам прошлого сезона компания стала вторым главном экспортером зерна в стране (было отправлено на вывоз 4,5 млн тонн). Падение объемов экспорта представители отрасли связывают с санкциями США, которые были введены против ВТБ. Если напрямую санкции не накладываются на поставки зерна, то в любом случае влияют косвенные санкции. В частности, отмечается, что затрудняет процесс транспортировки зерна ограниченный доступ судов с российским флагом в морские порты.

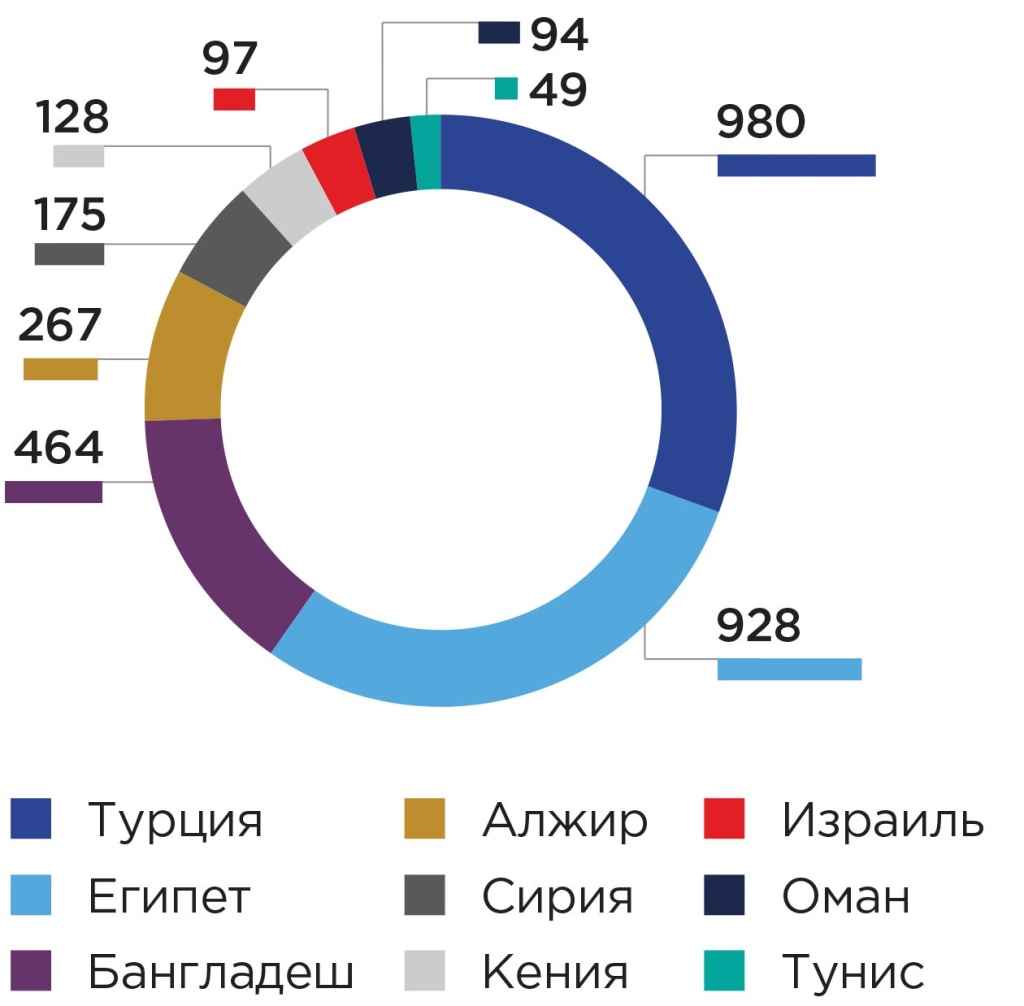

В октябре Турция и Египет продолжили лидировать по закупкам российского зерна. Так, в Турцию было экспортировано 980 тысяч тонн, а в Египет — 928. В октябре 2021 года российскую продукцию не закупали Алжир и Бангладеш: в октябре же этого года страны купили 367 и 464 тысяч тонн зерна соответственно. К тому же увеличились поставки в Саудовскую Аравию (+60%), Судан (+270%), Йемен (+220%).

Рис. 6. Экспорт пшеницы в октябре 2022, тыс. тонн

Источник: Российский зерновой союз, Интерфакс

Цены на зерно достаточно стабильны. На начало ноября стоимость французской пшеницы составила 340 долларов, американской — $361, российской — $314-315.

Экспорт масличных культур

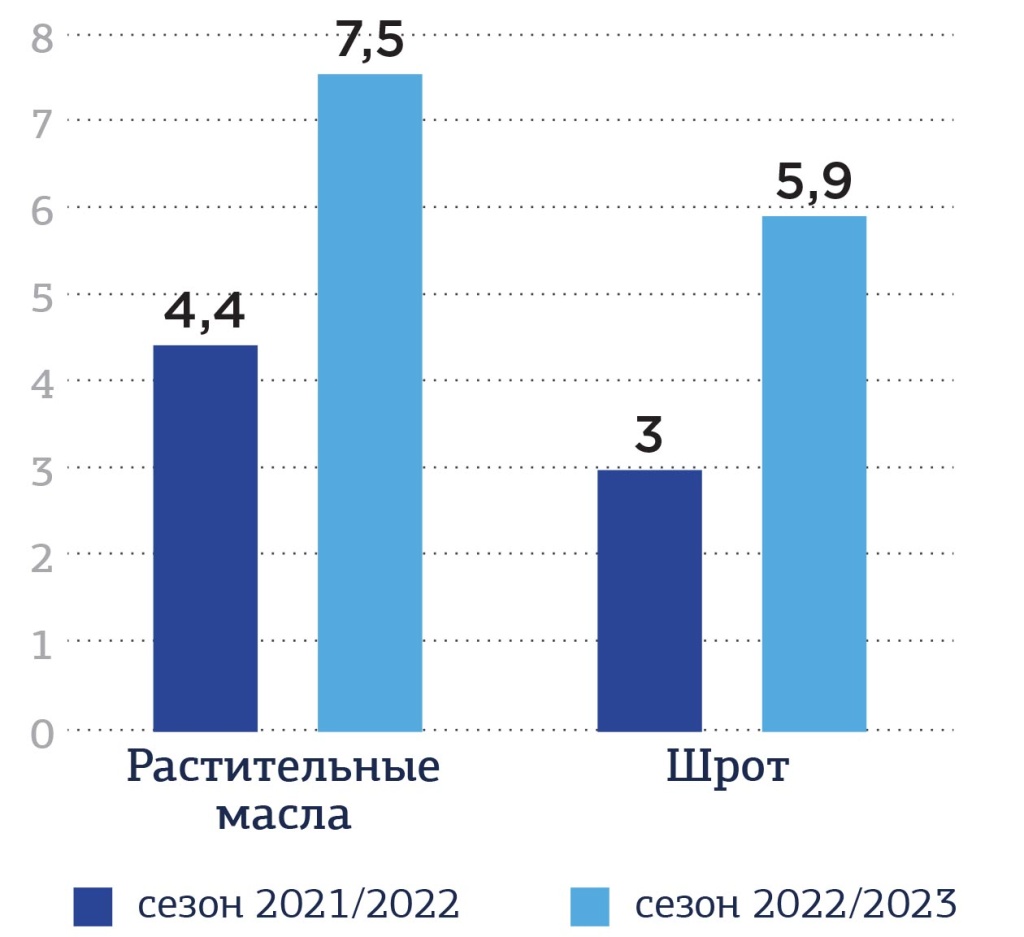

По итогам сезона ожидается увеличение экспорта масложировой продукции на 76%, следует из прогнозов Масложирового союза России. Объем экспортируемых растительных масел составит 7,5 млн тонн (+70% относительно прошлого сезона), объем шрота — 5,9 млн тонн (почти +100%).

Рис. 7. Экспорт масложировой продукции

Источник: Масложировой союз России

Чтобы достичь таких показателей экспорта, необходимо равномерно распределить нагрузку на перерабатывающие мощности: поэтому представители отрасли не должны сдерживать продажи с целью повысить цены на товар. Также необходимо сохранить заградительные экспортные пошлины на масличную продукцию.

Государство принимает меры по поддержке отрасли масличного производства.

- Финансирование производства масличных культур

13 октября вышло постановление Правительства, согласно которому в текущем году на производство подсолнечника, льна, сои, рапса и остальных масличных культур выделят 4,8 млрд рублей. Деньги разделят между 43 регионами. Дополнительное финансирование, согласно расчетам, позволит нарастить объемы выращиваемого подсолнечника, сои, рапса и льна на 1,74 млн тонн.

- Временный запрет на экспорт семян рапса

8 сентября 2022 года был введен запрет на вывоз семян рапса из России до 28 февраля следующего года. Так собираются поддерживать внутренний рынок. При этом экспорт разрешен в страны ЕАЭС, Южную Осетию, Абхазию.

Временное ограничение на экспорт рапса уже действовало с 31 марта по 31 августа текущего года, что позволило повысить загрузку российских предприятий, которые производят масло из рапса, а также позволило снабдить отрасль животноводства необходимыми для производства продуктами переработки рапса.

- Продление действия пошлины на экспорт соевых бобов

Действие пошлины продлено до 31 августа 2024 года. Ставка по экспортной пошлине останется на прежнем уровне — 20% (не менее 100 долларов за 1 тонну). Продукт переработки соевых бобов — соевый шрот — применяется при производстве кормов в отрасли животноводства.

Импортозамещение: семена и агротехника

Семена

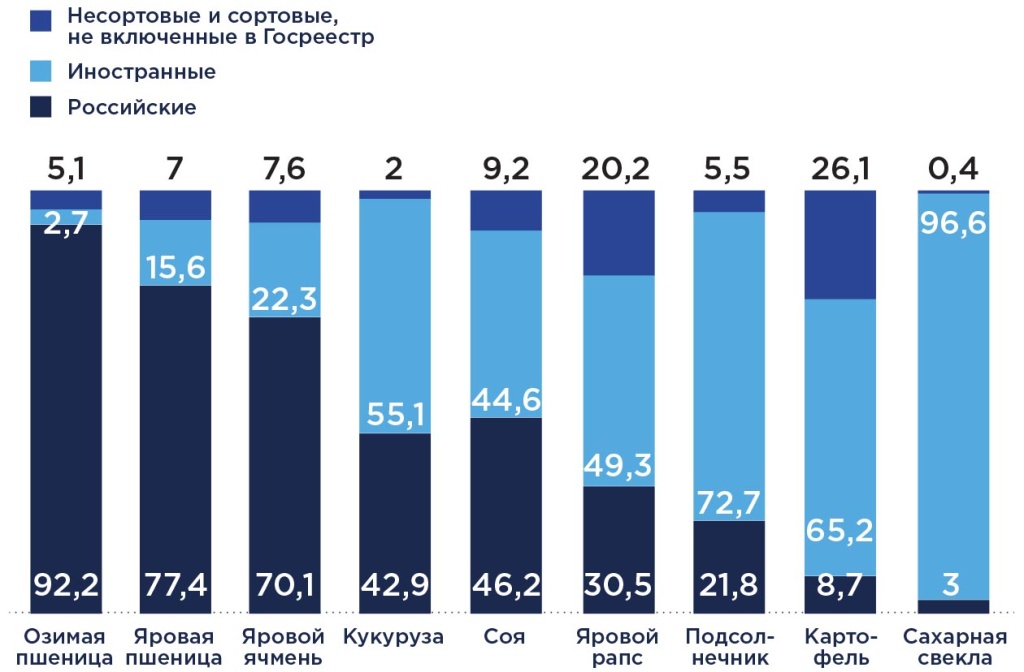

По данным российских представителей сельскохозяйственной сферы, 90-97% семян сахарной свеклы завозятся из-за рубежа, на долю импортных семян подсолнечника — 77%, кукурузы — 50%, рапса — 40%. Согласно информации компании «Щелково агрохим», в общей сложности импортные семена (преимущественно из стран ЕС и США) занимают 80% от отечественного рынка семян в денежном выражении — российский рынок семян оценивается в 140 млрд рублей. В частности, на закупку семян сахарной свеклы и подсолнечника тратят 60 млрд рублей.

Рис. 8. Доля затрат на импортные и отечественные семена, млрд рублей

Источник: «Щелково Агрохим»

Производство сахарной свеклы является наиболее импортозависимым. По разным оценкам, 90-100% семян этой культуры завозится из-за рубежа. Эксперты объясняют это, в первую очередь, климатическими условиями России: так как свекла — двухлетняя культура (а значит, только на второй год вызревают ее семена), то ее выращивание необходимо проводить в теплых местах. Многие зарубежные компании, например, выводят семена сахарной свеклы на юге Франции и на севере Италии. В России относительно пригодными зонами для возведения культуры и ее семян являются только некоторые территории Сочи и Крыма.

Вторая проблема состоит в том, что в России слабо развита селекционная деятельность. По словам экспертов ИКАР, в России остался один исследовательский институт, занимающийся сахарной свеклой, — ВНИИИ им. А. Л. Мазлумова. К тому же селекционная деятельность последние 30 лет плохо финансируется. И даже те гибриды сахарной свеклы, которые создавались в России и выводились на отечественный рынок, не имели большого успеха из-за того, что их стоимость не была значительно ниже стоимости импортных семян, а также отечественные семена в качестве не опережали иностранные (не было высокого выхода свеклы с 1 га земли). В таком случае для российских производителей сахарной свеклы почти не имело смысла переходить на отечественные семена.

Рис. 9. Доля отечественной и импортной селекции в общем объеме высеянных семян в 2022 году (к 30 марта), %

Источник: Россельхозцентр

Высока доля импортных семян и при выращивании картофеля: около 65%. А доля завозимых семян картофеля, из которого в дальнейшем делают картофель фри, крахмал и чипсы, достигает 95%, как сообщает Россельхозцентр. Как отмечают эксперты рынка, семян отечественного производства пока недостаточно, чтобы полностью перейти на российские семена. Из 850 тысяч тонн семян Россельхозцентр сертифицирует только около 200 тысяч тонн, а 400 тысяч тонн невозможно распознать (какой сорт). Как так работа по выведению отечественных семян идет долго, у экспертов отрасли есть опасения: хватит ли семян картофеля для урожая 2023 и 2024 годов.

При этом Глава Минсельхоза России заявляет, что Россия полностью готова к посевной компании в 2023 году. В частности, была разработана «дорожная карта», с информацией по приобретению семян. Также Глава Минсельхоза РФ отмечает, что сейчас активно идет реализация Федеральной научно-технической программы, в рамках которой занимаются импортозамещением семян незерновых культур. А с 2023 года планируется повысить компенсацию за капитальные затраты по созданию и модернизации селекционно-семеноводческих центров с 20 до 50%. Такая мера должна стимулировать организации вкладываться в селекцию.

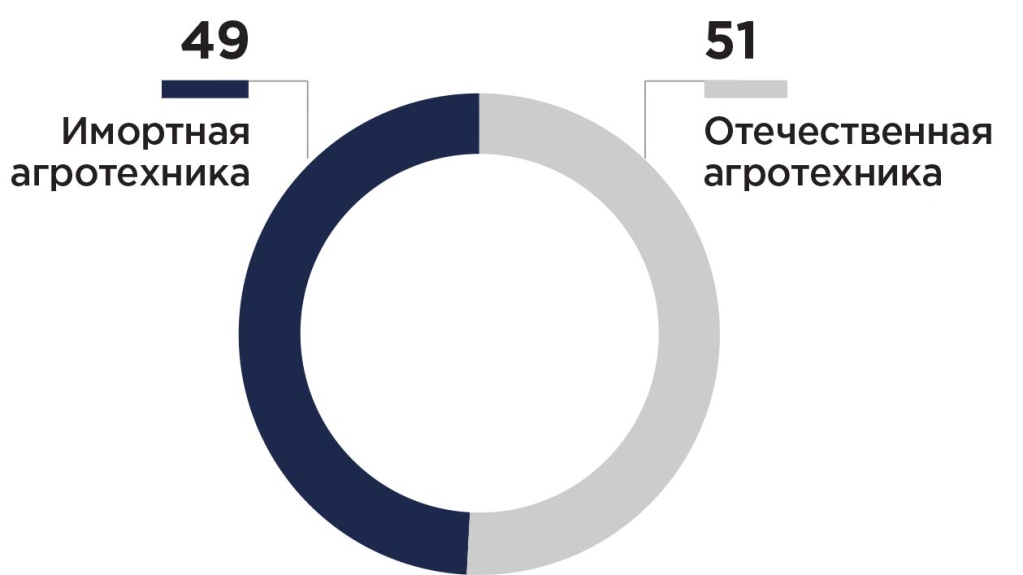

Техника

На начало 2022 года в России насчитывалось около 100 отечественных производителей агротехники. Продукция этих компаний занимает около 50% рынка сельскохозяйственной техники. Согласно данным Минсельхоза РФ, в денежном выражении на долю отечественной техники пришлось 218 млрд рублей, что является рекордным показателем за последние 50 лет. Однако в прошлом году увеличилась и закупка импортной техники, поэтому ее доля выросла до 49%, а доля российской техники упала на 7% (с 58% до 51%).

Рис. 10. Доля отечественной и импортной агротехники, 2021

Источник: Росспецмаш

Но даже при производстве отечественной техники используются зарубежные запчасти. Помимо того, что нарушились логистические цепочки поставок, в 2-3 раза выросла и стоимость и зарубежных запчастей, и готовых агромашин. В 2022 году, например, компания «Агроуспех» собиралась заменить комбайны на своем производстве, но отказалось от планов из-за повышения цен на импортную продукцию в два раза. А сроки доставки ремонтных запчастей, как сообщает компания, увеличились до трех месяцев. В связи с чем не вся техника вовремя успела выйти на поля.

В невозможности в краткие сроки наладить отечественное производство необходимых запчастей и полноцикличное создание техники, которые ранее закупались за рубежом, кроется основная проблема. Причем, как отмечают представители Торгово-промышленной палаты, в России наладить такое производство не удается уже достаточно давно. Например, если в СССР в год производили 170 тысяч тракторов, то сейчас — только 8 тысяч. Около половины всех тракторов, комбайнов и кормоуборочной техники в России, срок эксплуатации которых составляет 10 лет, уже устарело. В России наблюдается недостаток техники, применяемой в картофелеводстве, овощеводстве, садоводстве. В частности, нет отечественного производства комбайнов по уборке, сахарной свеклы, томатов, моркови.

Однако высокий процент импортозамещения техники наблюдается в секторе по хранению, сушке и очистке зерновых. Импорт крупногабаритной техники в этом сегменте растениеводства не превышает 19%, импорт зерносушилок — 4%, силосов для хранения — 9%. В регионах создается производство около 2 тысяч деталей, которые нужны для поддержания рабочего состояния импортных сельскохозяйственных машин. Поэтому этом году ситуация на рынке агротехники пока стабильна за счет техники, которая была куплена еще в начале 2022 года. Глава Минсельхоза России, также не ожидает проблем с техникой в озимый (осенний) и яровой (весенний) посевы.

Несмотря на существующие проблемы, вызванные санкциями и ограничениями, растениеводство все-таки находится в достаточно выгодном положении. Россия обладает значимым объемом зерновых и других культур, которые может отправлять на экспорт. Как утверждают эксперты, цена за зерно может вырасти из-за трудностей посевной компании в Украине. Россия продолжает активно поставлять продукцию на турецкий, египетские рынки, а также находит новых импортеров (Алжир, Бангладеш) и увеличивает поставки в другие страны (в частности, в Израиль).

Окончательных выводов по импортозамещению иностранных семян и агротехники эксперты не дают. В текущем сезоне последствия потери части поставок явно пока не проявляются. Для того чтобы не сократить в дальнейшем объем урожая, в России необходимо стимулировать селекционную деятельность и наладить производство отечественной техники. Хотя централизованной системы импортозамещения пока нет. В текущем году потребность на внутреннем рынке в зерне и овощам будет полностью удовлетворена.