Несмотря на противоречивые тенденции в настоящее время АПК России в целом достаточно активно развивается. Этому способствуют последние рекордные урожаи зерновых и масличных культур, оперативные меры государственной поддержки сектора, позволившие смягчить негативный эффект санкций и кризиса в экономике. С другой стороны, аграрии –были вынуждены реализовывать свою продукцию по низким ценам. Последнее особенно больно ударило по отрасли из-за сильно возросших затрат на производство. Поскольку из-за санкций и разрыва логистических цепочек российским сельхозпроизводителям пришлось перестраивать многие каналы поставки и устоявшиеся годами бизнес-процессы.

По данным Росстата, в 2022 году производство сельхозпродукции в хозяйствах всех категорий выросло в сопоставимых ценах на 10,2% по сравнению с предыдущим годом, а объём производства сельхозпродукции в фактически действовавших ценах составил 8,851 трлн рублей против 7,71 трлн рублей в 2021 году. Объём производства сельхозпродукции в фактически действовавших ценах в 2022 году увеличился на 14,8%. В растениеводстве рост составил 17,9% (до 5,266 трлн рублей), а в животноводстве – 10,5% (до 3,585 трлн рублей). При этом выпуск сельхозпродукции в сопоставимых ценах в 2022 году вырос на 12,8%.

Согласно Доктрине продовольственной безопасности, пороговое значение индикатора независимости по зерну составляет 95%, тогда как Минсельхоз в 2023 году оценивает его в 159%. По данным Минсельхоза, валовой сбор зерна в этом году составил 159,5 млн т в бункерном весе, что на 32,6 млн т больше, чем в 2021-м. Или 153,8 млн т в чистом весе, что на 26,69% больше результатов 2021 г. (121,4 млн т). В 2020 г. российские аграрии собрали 133,5 млн т зерна. Для справки, в июле 2022 года агроведомство прогнозировало валовой сбор зерна на уровне 127,4 млн т, апеллируя к неблагоприятным погодным условиям, однако план оказался перевыполнен. По оценкам Росстата, урожай зерна составил 153,83 млн т в весе после доработки. Урожай сахарной свеклы, сои, рапса, картофеля, овощей и фруктов выше показателей 2021 года.

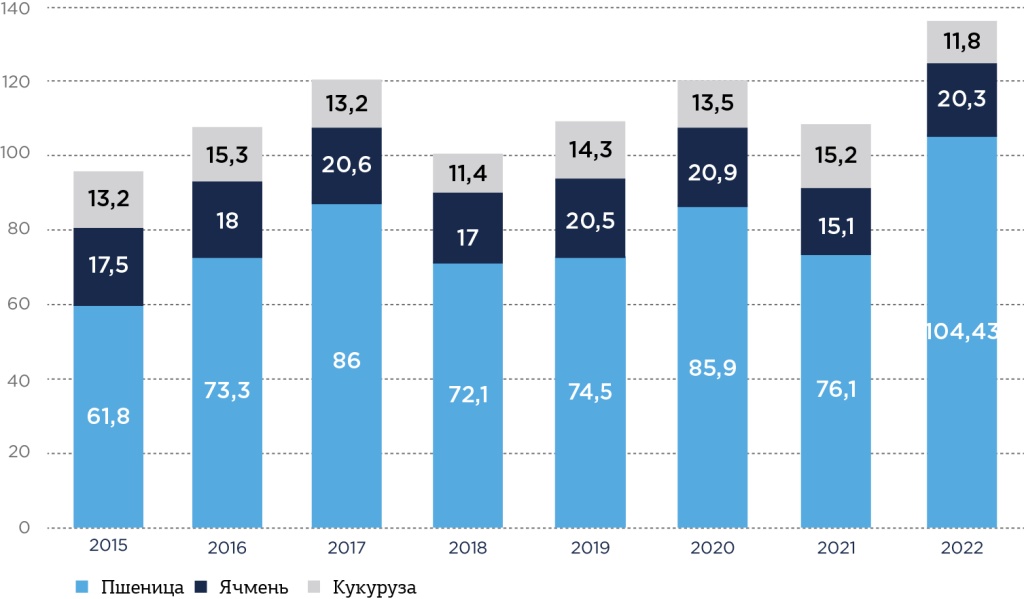

Рис.1. Валовой сбор зерновых в разрезе ряда культур, млн.т.

Источник: ИКАР, Росстат

Больше всего прибавку показала пшеница: сборы выросли с 76,1 млн до 104,43 млн тонн, из которых 73,99 млн тонн озимой пшеницы и 30,44 млн тонн яровой.

Помимо пшеницы, выросли показали и по другим зерновым культурам. Так, сборы гречихи достигли 1,2 млн тонн против 919,1 тысяч тонн в 2021 году, ржи - 2,2 млн тонн с 1,7 млн тонн в 2021 году, озимого ячменя - 3,2 млн тонн с 2,9 млн тонн, овса - 4,56 млн тонн против 3,78 млн тонн, ярового ячменя - 20,3 млн тонн с 15,1 млн тонн.

Высокие показатели в 2022 году продемонстрировали и масличные культуры. Валовый сбор рапса достиг рекордных 4,55 млн тонн, что на 55,5% превышает показатель 2021 года (2,79 млн тонн). Урожайность культуры увеличилась на 14,4% и составила в среднем по стране 20,9 ц/га.

Сбор озимого рапса вырос до 1,618 млн тонн (729,7 тыс. тонн в 2021 году), ярового – 2,934 млн тонн (2,064 млн тонн в 2022 году).

По данным «Интерфакса», объём полученного сырья уже превысил объём мощностей по переработке рапса, которые оцениваются в 3 млн тонн рапса в год.

Отметим, что за десятилетие, с 2013-го по 2022-й, посевные площади под рапс выросли в 1,8 раза - с 1,3 млн га до 2,3 млн га. А за 2022 год поставки российского рапса за рубеж увеличились на 80%.

Возросшие объемы достигнуты не только благодаря благоприятным погодным условиям. За последние годы российский АПК сделал серьезный технологический рывок, и сегодня отрасль гарантирует стабильные урожаи и делает возможным планомерный рост показателей. Как результат, за пять лет урожайность зерновых в стране выросла с 25 до 34 центнеров с гектара. Таким образом, Россия вышла в лидеры по импорту зерна, обогнав США, Канаду и Францию.

С другой стороны, такие результаты могут в перспективе привести к достаточно серьезному кризису. Во-первых, резкий скачок предложения зерна на внутреннем рынке неизбежно привел к снижению цен на него (по некоторым оценкам, почти на треть, до уровня 2018 года). А поскольку посевная 2022 года обошлась аграриям ощутимо дороже (это и семенной материал, и топливо, и комплектующие для сельхозтехники), то многие столкнулись с проблемой возврата вложенных затрат, уже не говоря о получении прибыли.

Экспорт зерна, на первый взгляд, мог бы стать решением проблемы. Однако и мировые цены в целом характеризуются отрицательной динамикой. Экспортную деятельность осложняют вызванные санкциями проблемы фрахта судов и страхования грузов, сложности проведения платежей, логистика (вход российским судам разрешен не во все порты). Российские экспортные пошлины также продолжают расти, что в совокупности снижает выгоду внешней торговли. На объем экспорта также негативно влияет низкая платежеспособность традиционных российских контрагентов - стран третьего мира.

Главной причиной эксперты и сами аграрии называют низкую рентабельность - чтобы проект по производству КРС окупился, требуется не меньше 10 лет. Снижается спрос на говядину и у населения, стоимость этого вида мяса в 2022 году выросла почти на 25%, и, как прогнозируют эксперты, продукция продолжит дорожать и в 2023 году. Поэтому россияне предпочитают покупать более дешевые свинину и мясо птицы. Как результат, за последние 10 лет производство этих двух видов мяса аграрии России нарастили более чем в 2 раза.

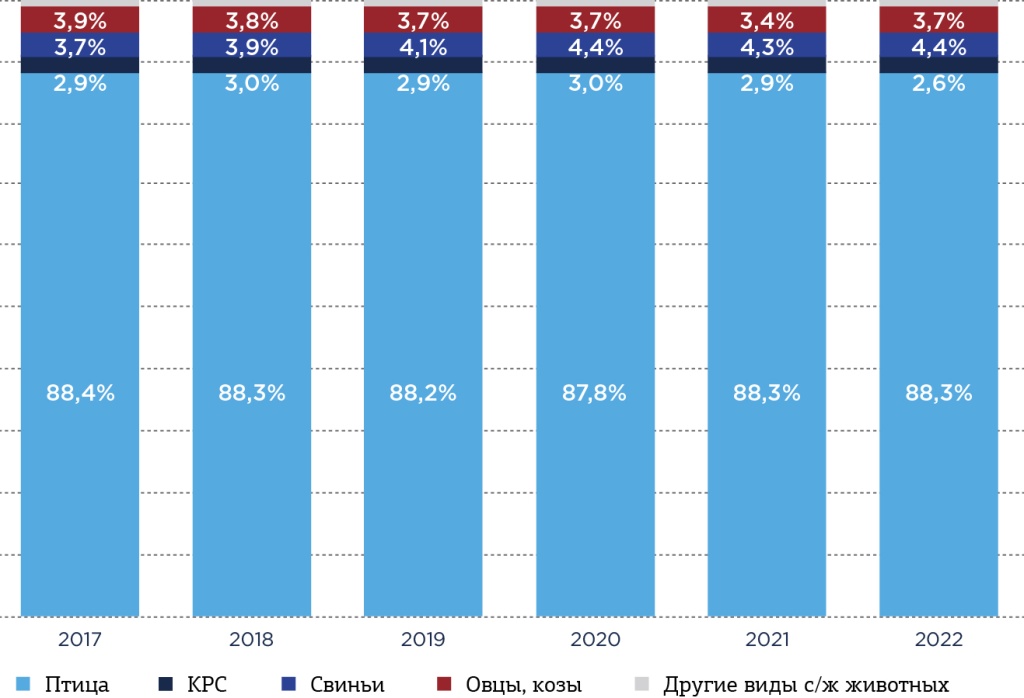

В 2021 году прирост поголовья составил 3,1%. За первые 9 месяцев 2022 года поголовье сельскохозяйственных животных увеличилось на 6% и по предварительным оценкам достигло 641,2 млн голов по итогам 2022 года. Таким образом, за период с 2017 по 2022 годы численность сельскохозяйственных животных в России увеличилась в целом на 2,9%, а среднегодовая динамика CAGR (2017-2022) составила +0,4%.

В структуре поголовья сельхозживотных преобладают птицы – на долю сельскохозяйственной птицы приходится 88,3% голов продуктивных животных. На долю свиней приходится 4,4% поголовья, крупного рогатого скота – 2,6%, мелкого рогатого скота – 3,7%.

Рис.2. Структура производства сельскохозяйственных животных в России, % от поголовья скота

Источник: Центр экономики рынков

Доля крупного рогатого скота за последние 6 лет снизилась на 0,3 процентных пункта – в этом секторе животноводства наблюдается самое заметное сокращение численности стада. По итогам 2022 года численность стада крупного рогатого скота должна составить около 17 млн голов. Также стоит отметить, что в структуре поголовья сельскохозяйственных животных падает доля мелкого рогатого скота (коз, овец).

На основе текущей тенденции развития сектора животноводства можно прогнозировать, что вплоть до конца 2026 года численность поголовья сельскохозяйственных животных в стране будет расти в среднем на 0,4% в год. При этом ключевой точкой роста будет оставаться птицеводческий сектор – в первую очередь за счет более низкой стоимости продукции переработки птицы, развития новых ниш в птицеводческом секторе (мясо идейки и утки).

В течение 2022 года продолжалась консолидация мясной отрасли: общая сумма сделок M&A в АПК, по оценке Россельхозбанка, составила около 2,4 млрд долларов. Например группа «Черкизово» за 2022 год сделала три приобретения, купив бизнес быстрого питания Sibylla (новое название – «ВкусON»), селекционно-генетический центр «Вишневский» в Оренбургской области и крупнейшего производителя мяса птицы в Башкирии - ГК «Русское зерно Уфа». Значимым событием в области госрегулирования в 2022 стало утверждение 248-ФЗ («О побочных продуктах животноводства и о внесении изменений в отдельные законодательные акты Российской Федерации»). Закон изменил правовой статус побочных продуктов животноводства для АПК и, по сути, сделал регулирование отрасли более современным. Между тем, ограничения, вызванные санкциями, создали ряд проблем в мясной отрасли. В частности, усложнилась логистика из-за ухода из России компаний-операторов, подорожало применяющееся в производстве импортное сырье, в некоторых случаях его и вовсе стало невозможно приобрести. Участники рынка были вынуждены выстраивать альтернативные каналы поставок. Наблюдались задержки с получением технологического оборудования, что отчасти было связано с прекращением работы его производителей в России. Сложности с логистикой также вызвали корректировку направлений и объемов экспортных поставок мясной продукции.

Снижаются и объемы производства картофеля в ЛПХ - по подсчетам Центра отраслевой экспертизы «Россельхозбанка», за 5 лет этот показатель сократился до 52% и, по прогнозам, продолжит снижаться. В итоге, оставшись один на один со своими проблемами, частники вынуждены отказываться от ведения подсобного хозяйства: с 2016 года количество личных подсобных хозяйств в России сократилось на 362,5 тысячи единиц. Плановый показатель Доктрины продовольственной безопасности по картофелю составляет 95%, в 2022 году прогнозируется обеспеченность на уровне 94,3%. Сбор картофеля превышает результаты 2021 года на 1%, средняя урожайность по стране выше на 11 ц/га, несмотря на то что уборочную осложняли погодные условия.

В 2022 году российские аграрии закупили рекордное количество минеральных удобрений: 5,4 млн тонн, что на 8,1% выше, чем в 2021 году. По данным Минсельхоза РФ, это самый высокий показатель с 1993 года. По мнению экспертов, больший объем внесения минеральных удобрений должен вести к повышению урожайности сельхозкультур.

По этому показателю лидирующие позиции заняли Рязанская область (125,5% плана), Новосибирская область (121,1%), Алтайский край (120,1%) и Курская область (114,8%).

Экспорт продукции АПК

Несмотря на все сложности, с которыми столкнулись российские компании в прошлом году, экспорт в текущих ценах продемонстрировал прирост на 12%. На зарубежные рынки направлено более 70 млн тонн отечественной сельхозпродукции и продовольствия.

Ведущими регионами по приросту стоимостного вклада экспорта в общероссийский показатель являются Волгоградская область, Приморский край, Камчатский край, Алтайский край, Сахалинская область, Республики Северная Осетия–Алания и Дагестан.

Одним из результатов слаженной работы на всех уровнях стало появление в 2022 году более 3000 новых региональных пар «продукт – страна», которые отсутствовали в структуре экспорта субъектов последние 5 лет. Общий прирост зарубежных поставок этих новых пар в стоимостном выражении составил около 1,46 млрд долларов.

С начала 2022 года объем экспорта зерна и продуктов переработки зерна на основании оформленных фитосанитарных сертификатов на 3% превышает показатель 2021 года. Покупателями российской зерновой продукции являются 126 стран.

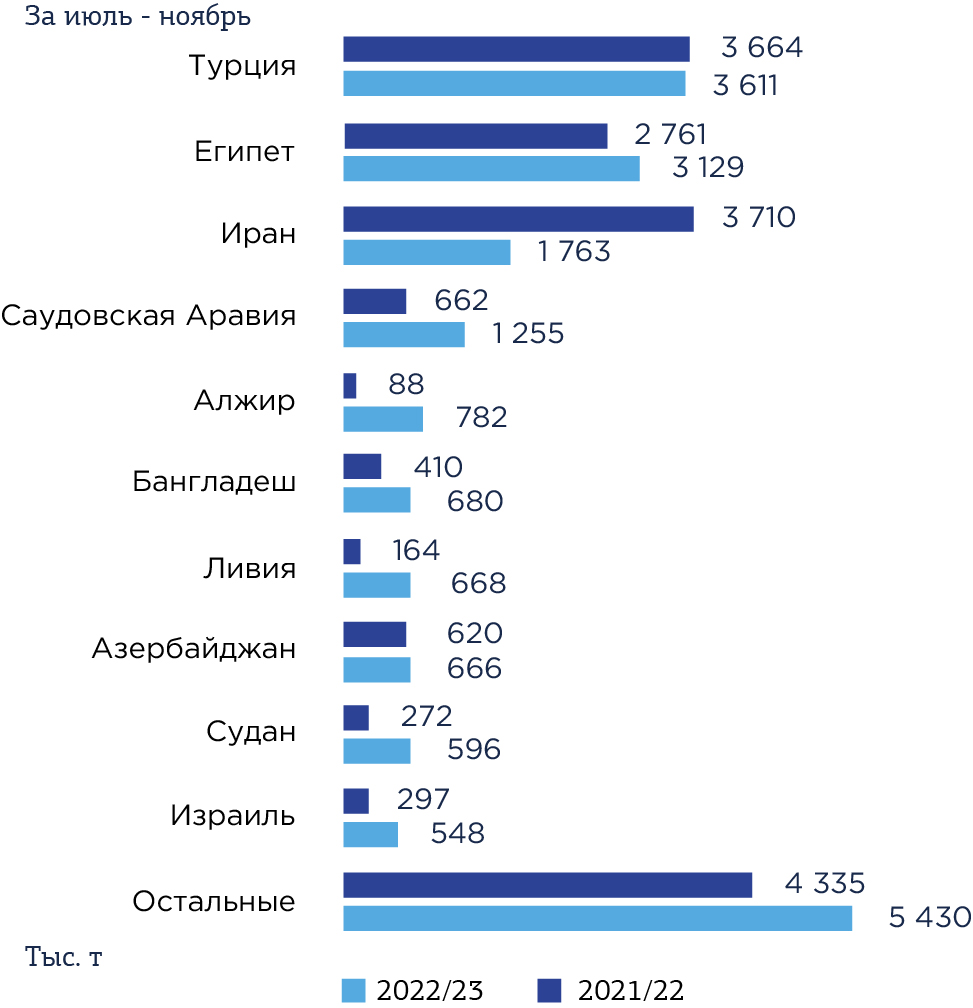

Основные направления вывоза российского зерна сохранились - Турция, Египет, Азербайджан, страны Северной Африки, Ближнего Востока, Персидского залива.

Рис.3. Топ-10 покупателей российской пшеницы

Источник: Русагротранс

География экспорта российского зерна в 2022 году не претерпела существенных изменений. Основными покупателями российского зерна, как и раньше, являются страны Ближнего Востока с долей 39%, Африки – 20%, Азии – 31%, Европейского союза – 7%.

Существенно в 1,6 раза увеличились отгрузки российской зерновой продукции в страны ЕАЭС, в том числе в Беларусь на 72%, в Казахстан на 55%, Киргизию на 64%, Армению на 49%.

Отдельно необходимо отметить положительную динамику экспорта продуктов переработки зерна до 1,3 млн тонн, что на 69% выше показателя аналогичного периода 2021 года, прежде всего за счет трехкратного наращивания объемов экспорта муки пшеничной до 722 тыс. тонн.

Плавающие пошлины на пшеницу уже не первый год подстёгивают экспорт пшеничной муки. В 2022 году был установлен очередной рекорд: вывоз муки вырос более, чем втрое и достиг, по данным Института конъюнктуры аграрного рынка, 875 тысяч тонн. В 2021 году за рубеж было отправлено всего 259 тысяч тонн.

Во-первых, российская экспортная пошлина на пшеницу достаточно высока и стимулирует экспорт продуктов переработки. Во-вторых, Украина резко сократила экспорт муки, что способствует увеличению поставок как традиционным импортерам российской муки, так и на новые рынки, – прокомментировали в ИКАР. В лидерах по импорту муки – Ирак (21,7% поставок), Афганистан (16,9%) и Турция (10,5%), следует из данных ИКАР.

Кроме того, на 37% до 163 тыс. тонн увеличился экспорт российских круп.

Меры государственной поддержки в сфере АПК

Российские аграрии продемонстрировали хороший результат в 2022 году, а по некоторым объемам производства даже удалось достичь рекордов. На период 2023-2025 годов государством предусмотрено дополнительное выделение на развитие агропромышленного комплекса 11,5 миллиардов рублей.

Сегодня государственная поддержка отрасли предусматривает более 50 различных мер. Прежде всего, следует сказать, что в России действуют три основные государственные программы, которые охватывают не только непосредственно самих аграриев, но и промышленность, и сферу науки.

- Государственная программа развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия. Приоритет в этой программе отдается инвесторам: в 2023 году на это направление пойдет 173,4 млрд рублей, причем 158 млрд рублей выделяют на льготное кредитование. 81,9 млрд рублей получат федеральные проекты по развитию отраслей и технической модернизации АПК; на поддержку экспорта предусмотрено 41,4 млрд рублей. А с начала 2023 года стартует новый федеральный проект «Развитие овощеводства и картофелеводства».

- Комплексное развитие сельских территорий. Финансирование развития села изменится ненамного: если в 2022 году на эти цели выделили 36,2 млрд руб., то в 2023 году – 40,4 млрд руб. Известна сумма и на 2024 год: 40,8 млрд рублей. При этом больше всего поддержки получит жилищное направление: сюда пойдут дополнительные доходы государства от уплаты вывозных таможенных пошлин на зерновые.

- Государственная программа «Эффективное вовлечение в оборот земель сельскохозяйственного назначения и развития мелиоративного комплекса». Господдержка этой программы заметно вырастет по сравнению с 2022 годом и составит более 38 млрд рублей (против прошлогодних 25 млрд рублей). Распоряжением Правительства РФ от 08.09.2022 № 2567-р обновлен документ «Об утверждении Стратегии развития агропромышленного и рыбохозяйственного комплексов Российской Федерации на период до 2030 года» с учетом усложнившейся геополитической ситуации. Теперь главная цель стратегии – устойчивый рост отрасли на 3% в год, однако, чтобы ее достигнуть, в отрасль нужно будет направлять почти вдвое больше средств, чем государство может себе позволить на данный момент.

Уже третий год действуют компенсирующая и стимулирующая субсидии, затем, предусмотрена разовая компенсация части прямых понесенных затрат на создание и модернизацию объектов АПК. Производители зерна получат меньше денег, чем в прошлом году (им выделили только 10 млрд), зато благоприятное время настает для садоводов, виноградарей и виноделов – в ближайшие годы внимание будет обращено на них. В частности, уже сейчас формируют федеральный реестр земель, пригодных для виноградарства, чтобы оценить потенциал развития этой отрасли.

В 2023 году выросла поддержка племенного дела и мясного скотоводства, а вот производителям молока средства будут выделять только в рамках стимулирующей субсидии.

С 1 января животноводам начинают возмещать затраты на выращивание крупного рогатого скота до двухлетнего возраста.

Государство возместит расходы и на переработку мяса, если производитель делает ее самостоятельно или на специализированном предприятии. Рассчитывают эту животноводческую поддержку на килограмм живой массы КРС.

С 1 января на частичную компенсацию производственных затрат, которая выплачивается «задним числом», могут рассчитывать и производители аквакультурных кормов.

Производителям молочной продукции компенсируют затраты на «маркировочное» оборудование, без которого теперь предприятие законным образом обойтись не может.

С нового года упростили грантовые требования для семейных ферм и сельхозкооперативов в части кадровой политики: теперь на каждые 10 млн рублей нужно будет создать всего одно рабочее место.

Теперь все виды субсидий, которые раньше могли получать только фермеры, сегодня оказываются доступны и для самозанятых – тех, кто ведет ЛПХ.

Минсельхоз объявил прием заявок на возмещение капитальных затрат предприятий-экспортеров продукции АПК: первый этап приема заявок на господдержку стартовал 16 января; продлится он до 17 февраля 2023 года. Здесь можно рассчитывать на возмещение государством 20-25% капзатрат на создание и модернизацию предприятий по глубокой переработке. Прием заявок идет в шесть этапов и продлится до 15 сентября 2023 года.

Принимаются заявки на возмещение сельхозтоваропроизводителям части расходов на мелиоративные мероприятия. 50% затрат на мелиорацию возмещают всем сельхозпроизводителям – кроме самозанятых с ЛПХ. Государство оплатит: гидромелиоративные мероприятия; культуртехнические мероприятия на заброшенных сельхозземлях, вновь вовлекаемых в оборот; агролесомелиоративные мероприятия; фитомелиоративные мероприятия по закреплению песков; известкование кислых почв на пашне.

19 января на платформе «Мой экспорт» начнется прием заявок на компенсацию части затрат на транспортировку сельскохозяйственной и продовольственной продукции от российских экспортеров. Компенсируют до четверти всех расходов на перевозку продукции АПК за третий и четвертый кварталы прошлого года, а также за первый и второй кварталы 2023 года. Прием заявок продлится до 1 ноября 2023 года.

Все сельхозпроизводители, в том числе и индивидуальные предприниматели, могут получить льготные кредиты (краткосрочные или инвестиционные) по ставке до 5%. Тратить их можно тратить на самые разные цели, тем более что в ноябре 2022 года Минсельхоз значительно расширил список их целевого использования. Льготный краткосрочный кредит сельхозтоваропроизводителям выдаётся на срок до 1 года, инвестиционный – от 2 до 15 лет. Льготное краткосрочное кредитование в АПК России по итогам 2022 года выросло почти в 1,7 раз. По данным Минсельхоза, кредитный портфель по итогам 2022 года составил более 600 млрд рублей, что на 67% больше, чем в 2021 году. В целом на льготное кредитование (краткосрочное и инвестиционное) в 2022 году было направлено 179,4 млрд рублей. В 2023 году предусмотрено 157,9 млрд рублей. Внешне кажется, что это снижение, но из-за того, что средневзвешенная ключевая ставка в 2023 году ниже, чем в 2022 году, пропорционально сохраняется этот вид поддержки на уровне 2022 года.

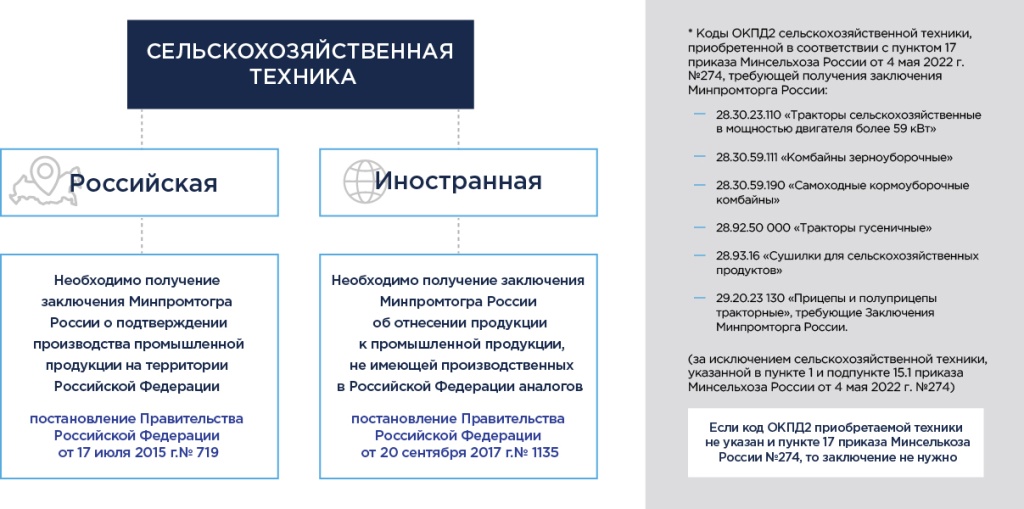

Россельхозбанк уже запустил программу льготного кредитования. На льготный кредит можно купить российскую и иностранную сельхозтехнику. Если технику производитель покупает российскую, нужно будет получить заключение Минпромторга России о подтверждении производства промышленной продукции на территории Российской Федерации. Если техника иностранная, понадобится заключение Минпромторга о том, что аналоги в России отсутствуют.

Рис.4. Приобретение сельскохозяйственной техники в рамках льготного инвестиционного кредитования

Источник: Минсельхоз

Российские сельхозпроизводители могут получить кредит по льготной ставке не только этим способом.

Продолжает работать и программа 1764 льготного кредитования малого и среднего бизнеса от Минэкономразвития, по которой представители приоритетных отраслей экономики могут взять кредит до 1 млрд рублей на десять лет.

Программа льготного лизинга дает возможность приобрести технику и оборудование на специальных условиях, в том числе с использованием государственной̆ поддержки. Преимуществ много: минимальное удорожание покупки, срок лизинга до пяти лет. В лизинг можно приобрести разнообразную сельхозтехнику, автобусы, грузовики, легковые и самоходные машины.

Инвестиционные проекты

Правительство выделит более 7,5 миллиарда рублей на 150 инвестпроектов в АПК в 43 регионах, в том числе на создание молочных и мясных ферм, хранилищ сельхозпродукции, а также центров семеноводства и племенного дела.

Таблица 1 - 10 крупнейших инвестпроектов в сфере АПК России

|

№ |

Название проекта |

Расположение проекта |

Объем инвестиций, млрд руб. |

Инвестор |

Проектная мощность |

Год завершения проекта |

|

1 |

Создание мясоперерабатывающего комплекса мощностью 503,5 тыс. тонн свинины в убойном весе |

Курская область |

96 |

«Мираторг» |

4,5 млн голов свиней в год |

2028 |

|

2 |

Завод по убою, хранению и переработке свинины |

Тульская область |

48 |

Группа «Черкизово» |

4,2 млн голов в год |

н/д |

|

3 |

Строительство тепличного комплекса |

Псковская область |

31,94 |

ГК «Кабош» |

50 тыс. тонн овощей и салатов в год |

2024 |

|

4 |

Строительство высокотехнологичных теплиц общей площадью 200 га в Дербентском районе |

Дагестан |

30,6 |

АПХ «ЭКО-культура» |

99,2 тыс. тонн томатов в год |

2024 |

|

5 |

Строительство завода по глубокой переработке зерна |

Красноярский край |

30 |

«Сибагро» |

н/д |

2023 |

|

6 |

Строительство маслоэкстракционного завода и элеваторного комплекса |

Курская область |

28 |

«Содружество» |

1 млн тонн сои в год |

2022 |

|

7 |

Строительство 12 овцеводческих ферм на 1,3 млн голов |

Тульская область, Курская область |

27,5 |

«Мираторг» |

35,5 тыс. тонн баранины в год |

2023 |

|

8 |

Тепличный комбинат «Мичуринский» (II очередь) |

Тамбовская область |

25 |

Группа компаний «РОСТ» |

до 100 тыс. тонн овощей и зелени в год |

2023 |

|

9 |

Строительство сырного завода «Сибирская академия молочных наук» |

Новосибирская область |

24,5 |

«Эконива» |

1,15 тыс. тонн молока в сутки |

2024 |

|

10 |

Создание свиноводческого комплекса, строительство завода по убою и глубокой переработке мяса |

Псковская область |

22 |

Великолукский агропромышленный комплекс |

400 тыс. тонн мяса в год |

2023 |

Источник: Вестник агропромышленного комплекса

Огромный опыт привлечения инвестиций накоплен у аграриев Краснодарского края. Только за первую половину 2022 года в данную отрасль экономики привлечено 9,5 млрд руб. Регион демонстрирует рост по таким направлениям, как животноводство, перерабатывающая и заготовительная промышленность, показывая стабильную прибыль сельхозпредприятий, рост заработной платы и объем налоговых поступлений. Сейчас на Кубани реализуется более 90 инвестпроектов в области АПК на сумму около 60 млрд руб.

Сумма инвестиций в АПК Красноярского края на 2023 год - около 55,5 млрд руб. На территории региона будут реализованы девять инвестпроектов в области производства и переработки сельхозпродукции. В крае построят селекционно-семеноводческий центр и тепличный комбинат. После введения этих объектов в эксплуатацию мощность предприятия по хранению семян достигнет 40 тыс. тонн в год, а их ежегодное производство вырастет до 30 тыс. тонн. В закрытом грунте сибирские аграрии планируют выращивать более 25 тыс. тонн овощей. Кроме этого с привлечением инвестиций в Красноярском крае планируют построить четыре молочных комплекса и модернизировать птицеводческие предприятия, за счет этого производство молока в крае увеличат на 52,7 тыс. тонн, мяса птицы - на 12,6 тыс. тонн в год.

В АПК Ростовской области реализуются 32 инвестпроекта на более чем 128 млрд руб. За девять месяцев 2022 года в АПК области привлечено около 16,5 млрд руб. инвестиций. По итогам 2022 года завершена реализация семи инвестпроектов на сумму 2,5 млрд руб.

Важным инструментом для крупных инвестпроектов является СЗПК: соглашение о защите и поощрении капиталовложений. Этот механизм был введен в конце 2020 года после принятия соответствующего закона. 13 сентября 2022 года Правительство РФ возобновило действие СЗПК после полуторагодового перерыва, одновременно доработав механизм – некоторые преференции были трансформированы и расширены, что должно повысить привлекательность инструмента для инвесторов.

В отличие от других подобных программ (например, СПИК), заключение СЗПК не ограничивается строгим перечнем приоритетных технологий, внедрение которых позволяет рассчитывать на льготное финансирование. Соответственно, механизм СЗПК является оптимальным для аграриев: более половины из крупнейших инвестпроектов в области пищевой промышленности и сельского хозяйства (Таблица 1) были реализованы при помощи СЗПК.

Крупнейшие российские предприятия АПК

Крупнейшей российской компанией сектора АПК по объему выручки в 2021 году является ГК «Содружество», следует из рейтинга «Крупнейших компаний АПК России - 2022», составленного журналом «Эксперт» в ноябре 2022 года. Второе место в рейтинге занимает ГК «ЭФКО» - в прошлом рейтинге компания занимала третье место в списке, но сейчас поднялась на одну строчку, сместив на позицию вниз «Русагро». Четвертое место в топе сохранила за собой компании «Мираторг», на пятом оказался новичок рейтинга- «КДВ Групп».

Специалисты «Эксперта» отмечает, что совокупная выручка 50 самых крупных российских компаний АПК в 2021 году выросла на 25%.

Таблица 2 - Рейтинг 50 крупнейших компаний АПК в 2022 г.

|

Место в рейтинге 2022 (2021) |

Компания |

Регион регистрации |

Выручка в 2021 г., млн руб. |

Выручка в 2020 г., млн руб. |

Изменение, % |

Чистая прибыль в 2021 г., млн руб. |

|

1 (1) |

ГК "Содружество" ("С-Соя", "Агропродукт" + ТДС) |

Калининградская область |

300000 |

287000 |

+4,5 |

- |

|

2 (3) |

ГК "ЭФКО" |

Воронежская область |

222955 |

145000 |

+53,8 |

- |

|

3 (2) |

ГК "Русагро" |

Москва |

222932 |

158971 |

+40,2 |

41434 |

|

4 (4) |

Агрохолдинг "Мираторг" |

Москва |

189271 |

139245 |

+35,9 |

40213 |

|

5 (-) |

ООО "КДВ Групп" |

Томская область |

184731 |

153895 |

+20 |

-316 |

|

6 (-) |

ООО "ТД "РИФ" |

Ростовская область |

176899 |

124790 |

+41,8 |

27944 |

|

7 (5) |

ПАО "Группа Черкизово" |

Москва |

157968 |

128803 |

+22,6 |

16898 |

|

8 (8) |

ГК "Агрокомплектация" |

Тверская область |

133511 |

108545 |

+23 |

- |

|

9 (11) |

ГАП "Ресурс" |

Москва |

125668 |

81765 |

+53,7 |

- |

|

10 (10) |

ООО "Каргилл" (ОАО "ГПК "Ефремовский") |

Тульская область |

117844 |

97493 |

+20,9 |

4270 |

|

11 (-) |

ООО "Деметра Трейдинг" |

Краснодарский край |

110321 |

84617 |

+30,4 |

-3083 |

|

12 (6) |

АО "Астон продукты питания и пищевые ингридиенты" |

Ростовская область |

108330 |

115768 |

-6,4 |

6817 |

|

13 (-) |

АО "Объединенная зерновая компания" |

Москва |

104307 |

64521 |

+61,7 |

4569 |

|

14 (16) |

АО фирма "Агрокомплекс" им. Н.И. Ткачева |

Краснодарский край |

71812 |

57278 |

+25,4 |

8600 |

|

15 (-) |

Холдинг "Объединенные кондитеры" |

Москва |

71370 |

66200 |

+7,8 |

- |

|

16 (-) |

ООО "Витерра рус" |

Москва |

69926 |

55628 |

+25,7 |

851 |

|

17 (13) |

АО "Норебо холдинг" |

Мурманская область |

66250 |

65945 |

+0,5 |

- |

|

18 (19) |

ООО "Продимекс" |

Москва |

63331 |

48579 |

+30,4 |

3020 |

|

19 (17) |

Агрохолдинг "КОМОС Групп" |

Удмуртская республика |

61825 |

52345 |

+18,1 |

1459 |

|

20 (-) |

АО "Аби продакт" |

Владимирская область |

57600 |

46725 |

+23,3 |

43 |

|

21 (29) |

Агрохолдинг "Степь" (агробизнес АФК "Система") |

Ростовская область |

57200 |

33000 |

+73,3 |

7500 |

|

22 (22) |

АО "НМЖК" (АО ТД "НМЖК") |

Нижегородская область |

54978 |

44620 |

+23,2 |

1110 |

|

23 (27) |

АО "Сибагро" |

Томская область |

54366 |

34071 |

+59,6 |

7769 |

|

24 (24) |

ГК "ЭкоНива" |

Воронежская область |

50842 |

39840 |

+27,6 |

2989 |

|

25 (23) |

АО "Останкинский мясоперерабатывающий комбинат" |

Москва |

48240 |

44345 |

+8,8 |

947 |

|

26 (21) |

ООО "Агропромышленная корпорация АСТ Компани М" |

Москва |

47928 |

44676 |

+7,3 |

1192 |

|

27 (20) |

АО "Агросила" |

Республика Татарстан |

47600 |

46200 |

+3 |

- |

|

28 (18) |

Агрохолдинг "БЭЗРК-Белагрокорм" |

Белгородская область |

47185 |

50548 |

-6,7 |

- |

|

29 (26) |

АО "Приосколье" |

Белгородская область |

46046 |

35952 |

+28,1 |

3901 |

|

30 (35) |

ГК "Благо" |

Санкт-Петербург |

44454 |

31292 |

+42,1 |

1332 |

|

31 (33) |

ГК "Дамате" |

Пензенская область |

43659 |

26390 |

+65,4 |

- |

|

32 (14) |

Великолукский агропромышленный холдинг |

Псковская область |

41724 |

36546 |

+14,2 |

- |

|

33 (25) |

Агропромышленная группа "Продо" |

Москва |

40500 |

38000 |

+6,6 |

- |

|

34 (32) |

ГК "Концерн "Покровский" |

Ростовская область |

38700 |

27591 |

+40,3 |

8800 |

|

35 (31) |

АО "ГК "Талина" |

Республика Мордовия |

38613 |

32220 |

+19,8 |

3100 |

|

36 (30) |

ГК "Ренна" |

Москва |

36277 |

32600 |

+11,3 |

480 |

|

37 (39) |

АО "Молвест" |

Воронежская область |

36241 |

32737 |

+10,7 |

151 |

|

38 (38) |

АО "Русская рыбная компания" |

Москва |

31081 |

23000 |

+35,1 |

1090 |

|

39 (42) |

ООО "Птицефабрика Акашевская" |

Республика Марий Эл |

28560 |

20724 |

+37,8 |

1370 |

|

40 (34) |

ООО "КоПИТАНИЯ" |

Москва |

28459 |

25700 |

+10,7 |

1875 |

|

41 (40) |

ГК "Фудлэнд" |

Москва |

28300 |

22430 |

+26,2 |

- |

|

42 (36) |

АО "Авангард-Агро" |

Москва |

27761 |

23146 |

+19,9 |

13762 |

|

43 (-) |

ООО "УК РБПИ Групп" |

Калининградская область |

25972 |

22049 |

+17,8 |

1590 |

|

44 (37) |

ЗАО "АВК "Эксима" |

Москва |

24776 |

23110 |

+7,2 |

3300 |

|

45 (43) |

АО "Птицефабрика "Северная" |

Ленинградская область |

24531 |

20104 |

+22 |

3847 |

|

46 (-) |

ООО "АПК "Стойленская нива" |

Москва |

23500 |

18000 |

+30,6 |

- |

|

47 (44) |

ГП "Янта" |

Иркутская область |

22240 |

20070 |

+10,8 |

- |

|

48 (41) |

АО "Макфа" |

Москва |

22157 |

20802 |

+6,5 |

1539 |

|

49 (47) |

АО "Океанрыбфлот" |

Камчатский край |

19473 |

17382 |

+12 |

5429 |

|

50 (49) |

ООО мясокомбинат "Звениговский" |

Республика Марий Эл |

19130 |

16344 |

+17 |

384 |

Источник: Рейтинг крупнейших компаний АПК России 2022 г.

Рейтинг крупнейших производителей молочной продукции РФ за год в пятый раз возглавила ГК «Эконива». В 2021 году объем производства продукции под брендом «Эконива» увеличился до 1,1 млн тонн молока (+192 тыс. тонн за год). Второй в списке, «Агрокомплекс им. Н. И. Ткачева», выпустил за год 307 тыс. тонн товарного молока. Третьей в рейтинге стала компания «Русмолоко» (всего 175 тыс. тонн в год), четвертым - «Кировский молочный комбинат» (произвел 120 тыс. тонн), а пятым - АПХ «Дороничи» (произвел 36 тыс. тонн).

Таблица 3 – Топ-5 крупнейших производителей молочной продукции

|

№ |

Компания |

млрд. руб |

|

1 |

Danone Group |

122,7 |

|

2 |

PepsiCo (Вимм-Билль-Данн)* |

107,8 |

|

3 |

ГК «Молвест» |

38,5 |

|

4 |

ГК «Ренна» |

36,2 |

|

5 |

КОМОС ГРУПП |

31,9 |

Источник: Союзмолоко

Ключевые тренды развития АПК в 2023 году

1. Импортозамещение

Российский АПК взял курс на самообеспеченность не только зерном, картофелем и овощами, но и средствами их производства и оборотными фондами. Доктрина продовольственной безопасности, в частности, предполагает, что не менее 75% семян к 2030 году должны быть отечественной селекции. Российские селекционеры обещают «заместить» подсолнечник и кукурузу уже к 2024–2025 году. Вторая важная статья, на которую оказали влияние санкции, - сельхозтехника.

Уход с рынка американских и европейских компаний, казалось бы, дает новые возможности для развития отечественного сельхозмашиностроения, но эксперты склонны полагать, что аграрии будут экономить на этой статье закупок, в том числе из-за падения своих доходов и снижения господдержки. Санкции, потенциально ограничивающие поставки в Россию сельхозтехники и СЗР, пока не сильно затронули сельское хозяйство. У аграриев был запас прочности, семена, трактора и запчапсти приобрели заранее плюс техника начала завозиться по параллельному импорту. Но в 2023 году ситуация будет иной. К примеру, сельхозтехника, которую начинает поставлять Китай, не совсем удовлетворяет потребностям наших аграриев. Начали завозить китайские тракторы, их много, но они не очень подходят для российского рынка. Они не очень мощные – до 150 л.с. Энергонасыщенных, по 300-400 л.с., на рынке сейчас практически нет.

2. Наращивание мощностей для хранения урожая

По данным сельскохозяйственной микропереписи 2021 года, в России за последние пять лет число организаций с собственными и арендованными складами и сооружениями для хранения выросло по картофелю и овощам на 25%, по зерну - в 1,5 раза, по плодовым культурам - в 4 раза. Уходящий 2022 год также ознаменовался сообщениями о строительстве, покупке или реконструкции зерновых элеваторов крупными компаниями. Активно осваивают фермеры и альтернативные технологии хранения зерна. Несмотря на то, что Минсельхоз подтверждает достаточность мощностей по хранению собранного урожая (оцениваемых в диапазоне 100-160 млн т), их качество, по оценкам экспертов, оставляет желать лучшего. В связи с этим, по данным министерства, сейчас в стране субсидируется 39 инвестиционных проектов по хранению всех видов сельхозкультур на сумму более 1,6 млрд руб.

3. Снижение урожая зерновых.

Урожай зерна в РФ установил исторический рекорд в 2022 году Эксперты рынка сходятся во мнении, что повторить этот успех в 2023 году не удастся. В частности, производство пшеницы в следующем сезоне будет снижаться. Некоторые сельхозпроизводители уже говорят о сокращении площадей в пользу более высокомаржинальных культур – гороха, гречихи, овса, нута. Прогнозируется существенный недосев пшеницы в Центральном федеральном округе из-за неблагоприятных погодных условий в период озимого сева весной.

4. Изменение карты экспорта российского зерна

Эксперты ожидают сохранения госрегулирования в области экспорта зерновых и масличных культур и отмечают необходимость новых инфраструктурных решений для обеспечения лучшей логистики в связи с изменением транспортных потоков. Эксперты сходятся во мнении, что экспортный потенциал России сезоне-2022/23, который может составить 50–60 млн тонн пшеницы, сложно реализовать в полной мере из-за санкций и скрытых барьеров, а большие запасы приводят к ценовому демпингу на внутреннем рынке.

5. Наращивание производства и потребления

Традиционной статьей расходов для растениеводов в 2023 году станут удобрения и средства защиты растений, и здесь каких-то сложностей производители не ожидают. Напротив, ассоциации заявляют о наращивании производства. Тренд на развитие мощностей переработки отмечают и в Масложировом союзе. В России традиционно применяют классические минеральные удобрения. За последние 7 лет российские аграрии удвоили их потребление до 5 млн тонн в действующем веществе в прошлом году. К 2030 году Минсельхоз России прогнозирует увеличение этого показатели до 8,8 млн тонн. При этом интересным и требующим внимания направлением развития технологий питания растений является производство и применение биоминеральных удобрений. К 2025 году «ФосАгро» планирует запуск линейки биоминеральных удобрений с улучшенными характеристиками, другие участники рынка также ведут свои разработки.

6. Цифровизация АПК

Минсельхоз выделил 716 млн рублей на развитие информационной системы учета тракторов, самоходных машин и прицепов к ним. Система будет реализована на базе отечественной ОС Linux, а проект планируется завершить в декабре 2023 года. Кроме того, для технологической модернизации министерство с помощью АО «Росагролизинг» предоставляет в лизинг оборудование предприятиям АПК. Авансовый платеж начинается от 0%, а срок аренды составляет до 8 лет.

Бизнес также активно участвует в развитии технологий для сельского хозяйства. Так, Россельхозбанк открыл собственный акселератор, в котором развиваются 2 направления: технологии и сервисы для аграрных платформ; финансовые продукты и услуги.

Кроме того, на платформе РСХБ Digital на регулярной основе работают две крупные площадки: AgroCode Hub и AgroInvest Club. На базе первой банк учредил премию AgroCode Awards, поощряющую разработки в области агротеха. В свою очередь, AgroInvest Club - это закрытая площадка для опытных инвесторов, которые хотят поддержать перспективные стартапы в области сельского хозяйства. Уже сегодня проект объединил более 40 инвесторов и партнеров, привлек 221 агростартап и помог запустить 19 пилотных проектов.

7. Корректировка приоритетов господдержки

Минсельхоз в 2023 году намерен сохранять программы поддержки сельхозтоваропроизводителей, однако субсидии для производителей зерновых культур и кредитование экспортеров будут сокращены. Бюджет трех госпрограмм в сфере АПК составит 445,8 млрд рублей в 2023 году против 467,5 млрд рублей в 2022 году. От общего объема средств, предусмотренных на Госпрограмму развития АПК в 2023 году, половина (173,4 млрд рублей) будет направлена на стимулирование инвестиционной деятельности, 24% (83,4 млрд рублей) - на развитие отраслей и техническую модернизацию агропромышленного комплекса, 12% (41,4 млрд рублей) - на поддержку экспорта. На субсидии производителям зерновых культур предусмотрено 10 млрд рублей. Компании, запускающие строительство селекционно-семеноводческих центров, смогут получить от государства компенсацию 50% капзатрат. С 2023 года поддержка овощеводства и картофелеводства станет отдельным федеральным проектом с объемом финансирования 5 млрд рублей. На субсидии смогут рассчитывать не только малые и средние предприятия, но также самозанятые и граждане, ведущие личные подсобные хозяйства.