COVID-19 и рынок телеком: как повлияла пандемия на телекоммуникационные услуги

В период пандемии COVID-19 сфера телекоммуникаций, как и большинство других отраслей экономики, во всех зарубежных странах подверглась негативному влиянию ее последствий. Граждане и организации вынуждены были полагаться на операторов связи, так как большинство работников были переведены на удаленную работу, обучающиеся – на дистанционное обучение, а продажа товаров в сети Интернет увеличивалась в геометрической прогрессии.В 2020 году во всем мире насчитывалось около 7,9 млрд действующих абонентов мобильной связи, во многом за счет активного развертывания сетей 4G LTE. Мобильные технологии и подключения доминируют в телекоммуникациях сегодня, и нет никаких сомнений в том, что этот тренд будет только усиливаться в связи с потенциалом развертывания сетей следующего поколения (5G).

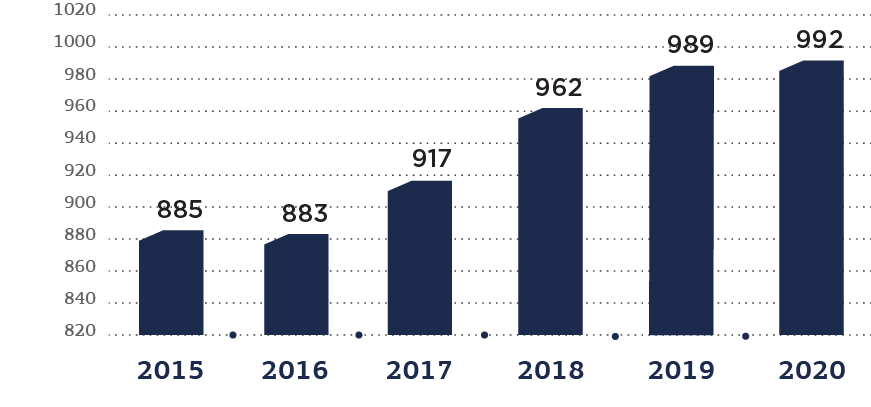

В 2020 году в мире насчитывалось более 1,1 млрд абонентов фиксированной широкополосной связи; их количество выросло на 32% по сравнению с 2015 годом. В сегменте широкополосного доступа в интернет (ШПД) остаются возможности для роста, преимущественно в странах с низким проникновением услуги.

Глобальные телеком-операторы вынуждены преодолевать насыщение своих базовых услуг на рынке за счет выхода в новые сегменты, в том числе связанные с развертыванием сетей следующего поколения. Хотя все последствия от внедрения каналов связи 5G пока трудно оценить, очевидно, что это будет решающим для отрасли моментом, прежде всего с точки зрения возможностей расширения абонентской базы, дальнейшего проникновения новых технологий, капитальных вложений и доходов операторов.

По мнению специалистов, сегодня наблюдаются следующие основные мировые тренды развития телеком-индустрии:

- сближение телекома с контентом: видео и игры;

- смещение роста в смежные направления: информационная безопасность, ЦОД и IoT;

- работа с новыми для телекома отраслями: финтех, умный дом, цифровая медицина и образование;

- развитие новых направлений вокруг потребностей клиента: дом, мобильность, безопасность, работа, общение.

- рост спроса на цифровые (ИКТ) сервисы в постковидной реальности.

- сближение фиксированного и мобильного доступа - конвергенция. Рост спроса на вертикальные (отраслевые) решения и частные сети (LTE, а затем и 5G).

- активная цифровизация государственных органов управления.

- снижение доходности на инвестиции (ROIC) и усиливающееся давление на затраты.

В основе этих изменений лежит необходимость быстрого и массового перехода людей к общению в онлайн-режиме и автономной удаленной работе. Такие изменения могут способствовать усилению роли компаний цифрового и ИТ-сектора в экономике, придадут импульс развитию технологий и сетей связи, инфраструктуры обработки и хранения данных, которые способны абсорбировать лавинообразный рост потребления трафика, обеспечить достаточную пропускную способность сети, стабильность сетевого подключения, а главное - предоставить широкий спектр востребованных цифровых сервисов населению, бизнесу и государству.

Согласно отчетам ведущих мировых телекоммуникационных компаний, негативный финансовый эффект, непосредственно связанный с пандемией COVID-19, в среднем, составил 4–8% от объема выручки. Наиболее пострадавшим сегментом бизнеса операторов стал роуминговый бизнес в связи с сокращением клиентами числа поездок. Также снизилось количество покупок продвинутых моделей смартфонов: как следствие закрытия ряда розничных магазинов и сетей. При этом вынужденная удаленная работа, в совокупности с повышенным спросом на домашние развлечения в условиях самоизоляции, привела к устойчивому росту трафика данных, в основном по оптоволокну, а также по мобильной связи.

Ключевые показатели телекоммуникационного рынка России

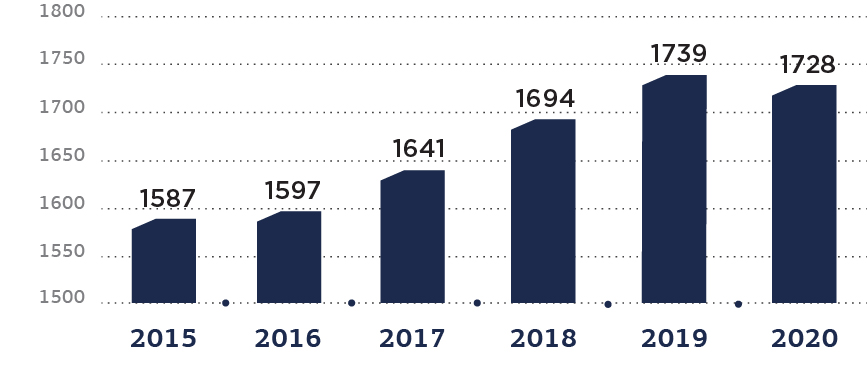

В 2020 году объем рынка телекоммуникаций в России составил 1,73 трлн рублей. Годовая динамика рынка была отрицательной и составила -0,7% (рис.1).Рис.1. Динамика доходов российского телекоммуникационного рынка, млрд руб.

Источник: Минцифры

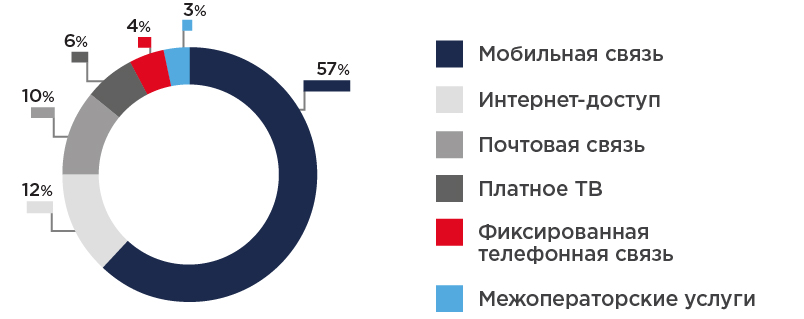

В структуре российского телекоммуникационного рынка самую большую долю порядка 57% занимают услуги мобильной связи (рис.2).

Рис.2. Структура телекоммуникационного рынка в России за 2020 год, %

Источник: Минцифры

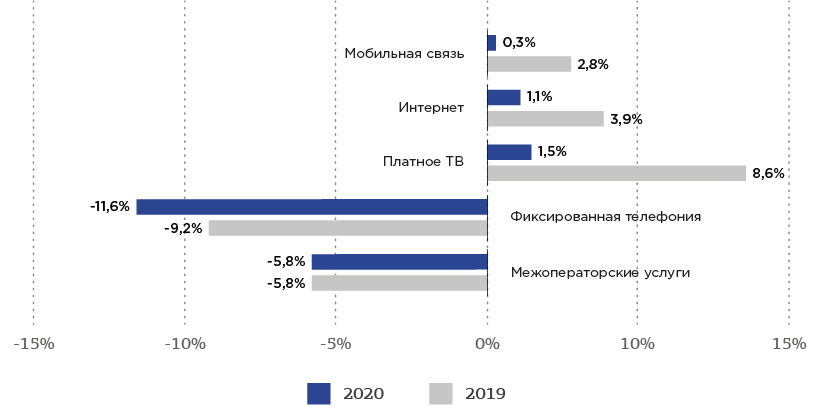

По сравнению с 2019 годом снижение доходов российского телекоммуникационного рынка в 2020 году связано, прежде всего, со снижением темпов роста в сегментах мобильной связи, ШПД и платного ТВ. Небольшой рост этих рынков не смог компенсировать падение доходов от фиксированной телефонии, межоператорских услуг и ряда других сервисов (рис.3).

Рис.3. Структура телекоммуникационного рынка в России, 2019 – 2020 гг., %

Источник: tadviser.ru

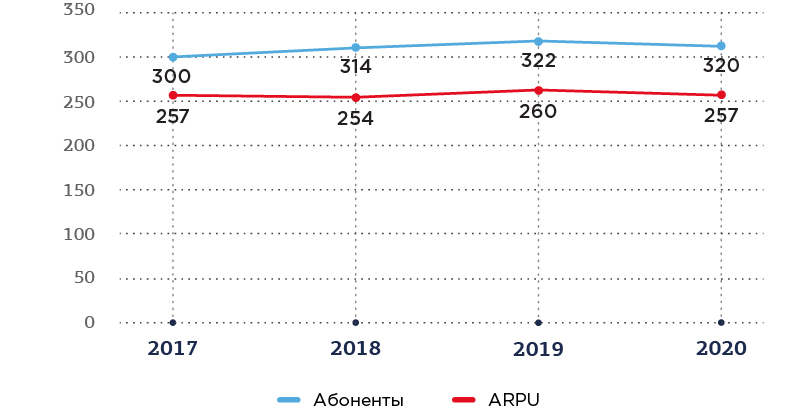

По итогам 2020 года количество абонентов (активных сим-карт) мобильной связи в России снизилось на 1,3 %, до 257 млн абонентов. В абсолютном выражении абонентская база сократилась на 3,5 млн пользователей (рис.4).

Показатель ARPU (Average Revenue Per User - средняя выручка на одного пользователя) от мобильной связи в 2020 году составил 320 рублей, оставшись практически на уровне предыдущего года.

Рис.4. Динамика количества абонентов мобильной связи и ARPU, млн ч./руб.

Источник: АКРА

Снижение абонентской базы также стало результатом режима самоизоляции, в течение которого сократились визиты клиентов в салоны связи - основной канал подключения новых абонентов. Другим фактором стало закрытие границ, что привело к сокращению числа находящихся в стране трудовых мигрантов, пользующихся на территории России услугами российских операторов.

В целом, доходы от предоставления услуг мобильной связи, по сравнению с предыдущим годом, увеличились незначительно – на 3 млрд руб., или на 3% (рис.5).

Рис.5. Динамика доходов рынка мобильной связи в России, млрд руб.

Источник: Минцифры

Лидеры российского рынка мобильной связи

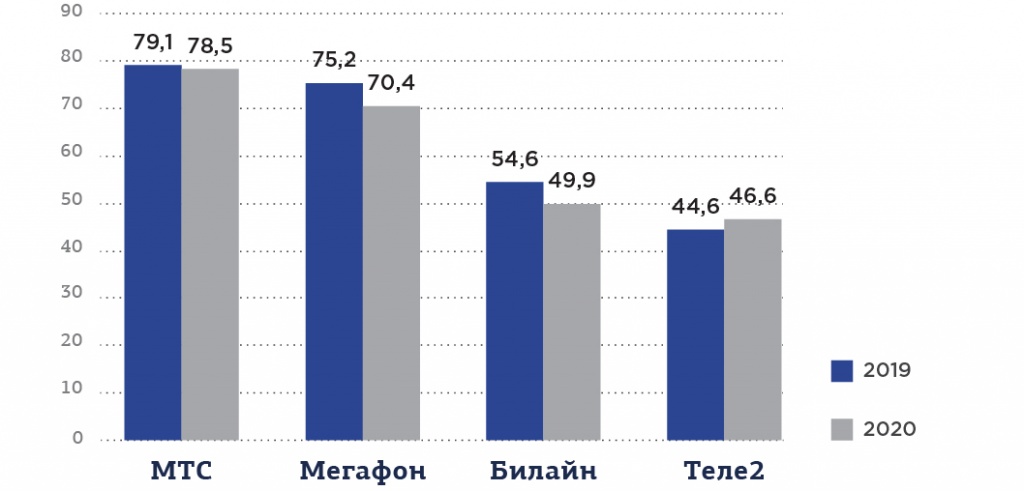

По объему абонентской базы на российском рынке мобильной связи, как и в 2019 году, первое место у оператора МТС (78,5 млн человек), второе – у «Мегафона» (70,4 млн человек), третье – у «Билайн» (49,9 млн человек), четвертое – у «Теле2» (46,6 млн человек) (рис.6).Рис.6. Динамика абонентской базы мобильных операторов «большой четверки» в России за 2019 – 2020 гг., млн чел.

Источник: cnews.ru

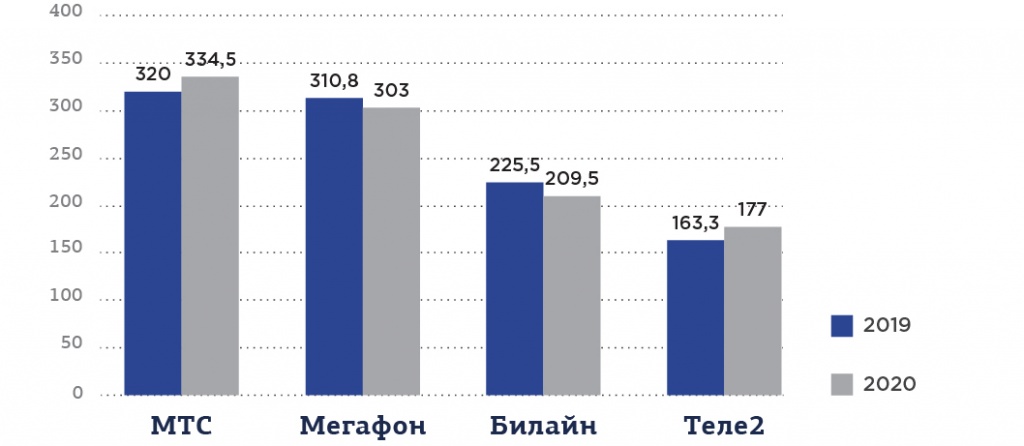

На рынке мобильной связи за 2020 год свои доходы увеличили только два оператора сотовой связи – МТС и Теле2 (рис.7).

Рис.7. Динамика доходов операторов «большой четверки» мобильной связи в России, млрд руб.

Источник: cnews.ru

Tele2 сегодня является однозначным лидером по темпам роста на рынке. Согласно прогнозам, в среднесрочной перспективе Tele2 сохранит высокий уровень роста, в том числе за счет лучшего в отрасли NPS (Net Promoter Score – индекс потребительской лояльности), высокого качества сетевой инфраструктуры и оригинального продукто-вого предложения.

Российский рынок ШПД

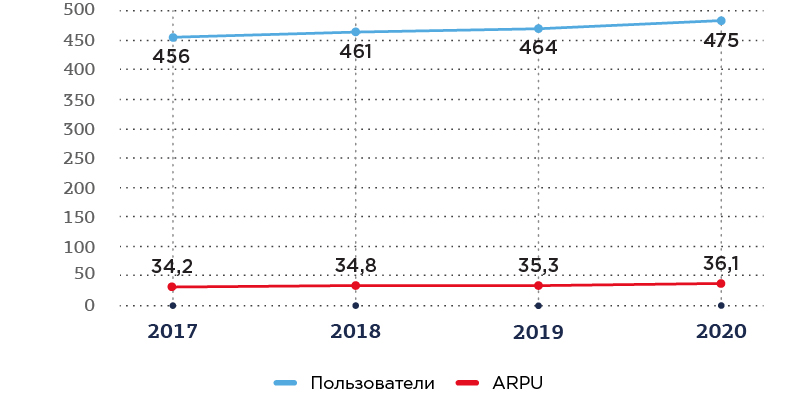

Объем российского рынка ШПД в 2020 году составил 201,1 млрд рублей, из них 73% (147,5 млрд рублей) пришлись на долю сегмента домохозяйств.Количество пользователей увеличилось на 2,1%, до 36,1 млн человек, из них корпоративных пользователей - 1,6 млн организаций, частных пользователей - 34,5 млн абонентов (рис.8).

Рис.8. Динамика количества пользователей ШПД и ARPU, млн ч./руб.

Источник: АКРА

Проникновение ШПД в интернет в 2020 году достигло 61%. Помимо расширения покрытия операторами, росту числа клиентов способствовало подключение в период самоизоляции абонентов, пользовавшихся до этого исключительно мобильным интернетом.

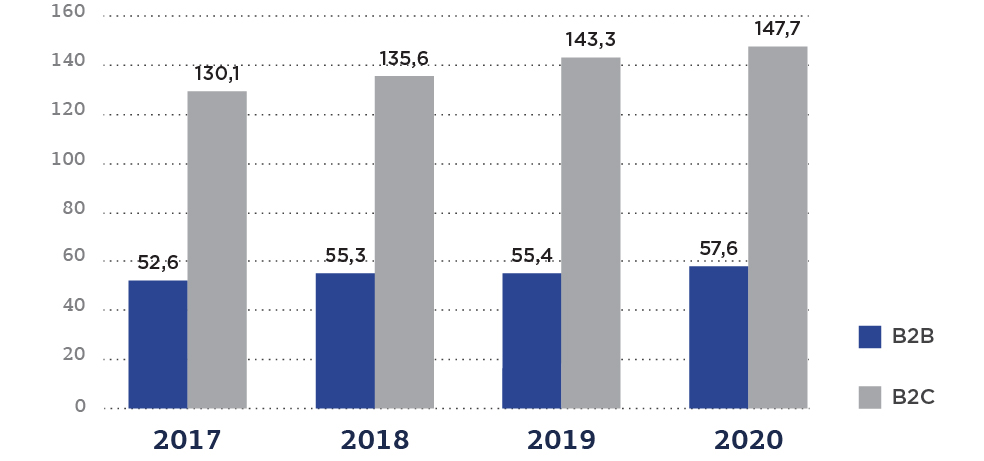

Рис.9. Доходы российского рынка ШПД по сегментам, млрд руб.

Источник: tadviser.ru

B2B-сегмент оказался наиболее подверженным негативным последствиям, вызванным режимом самоизоляции на территории России с последующим переводом части сотрудников на удаленный формат работы: при переводе части штата на удаленный режим клиенты старались оптимизировать расходы на связь.

B2C-сегмент оказался менее подвержен неблагоприятному влиянию пандемии. Предпринятые операторами меры способствовали заметному росту числа пользователей (рост на 2,1% в 2020 году).

По итогам 2020 года почти 96% абонентской базы услуги ШПД пришлось на долю населения, доля частного сегмента в доходах составила 73% (в 2019 году - 72%). В 2020 году именно сегмент домохозяйств обеспечил рост рынка ШПД. Востребованность услуги на фоне самоизоляции привела к ускорению роста абонентской базы, а учитывая то, что стоимость услуги сравнительно невелика и составляет незначительную долю в бюджете домохозяйств, платежные поступления не сократились, и снижения объема рынка в денежном выражении не произошло.

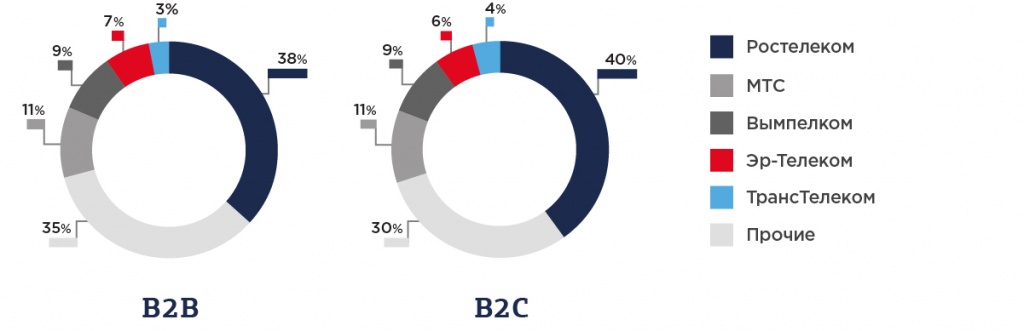

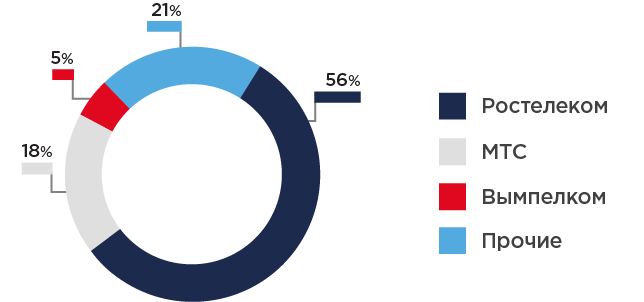

В 2020 году крупнейшие интернет-провайдеры России продолжили развитие конвергентных предложений, включающих в себя услуги сотовой и фиксированной связи. Лидером корпоративного сегмента услуги фиксированного ШПД традиционно остается «Ростелеком». В 2020 году доля доходов оператора составила 38% (рис.9).

Крупнейшие провайдеры широкополосного доступа в интернет

В 2020 году количество абонентов ШПД ПАО «Ростелеком» составило 12 365 чел., что на 2,2% больше предыдущего года. Количество абонентов ШПД Эр-Телеком, который является вторым по величине оператором ШПД в России, за год увеличилось с 3848 до 3880 чел. (+0,8%). Самый большой прирост абонентов ШПД показала компания МТС, увеличив за год их количество до 3839 чел., или на 10,3%.Рис.10. Структура рынка ШПД по доходам операторов в 2020 году, %

Источник: Годовой отчет ПАО «Ростелеком, 2020

Рынок платного ТВ

В число основных технологий платного ТВ входят спутниковое, кабельное и интерактивное телевидение.В то время как на глобальном рынке платного ТВ по итогам 2020 года ожидается сокращение из-за оттока абонентов в связи с пандемией COVID-19 - в России сохранилась положительная динамика. Операторы ШПД успешно осваивали потенциал перевода своих пользователей на пакетные тарифы с интерактивным ТВ (IPTV), количество отключений сократилось. Повышенный спрос на услугу платного ТВ, вызванный вынужденным затворничеством, многие крупные операторы поддержали акциями для новых абонентов.

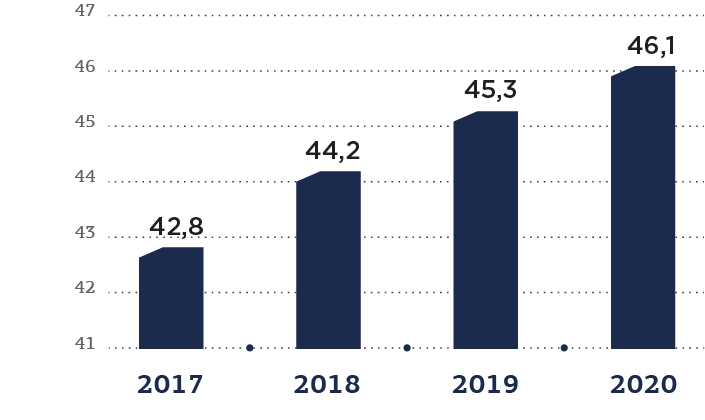

В результате, несмотря на то что темпы роста абонентской базы снизились почти вдвое по сравнению с прошлым годом, до 1,8% против 2,5% в 2019 году, количество абонентов на насыщенном рынке продолжало расти и по итогам года превысило 46,1 млн человек. Уровень проникновения услуги составил 81% (рис.11).

Рис.11. Динамика количества абонентов платного ТВ в России, млн ч.

Источник: IDC

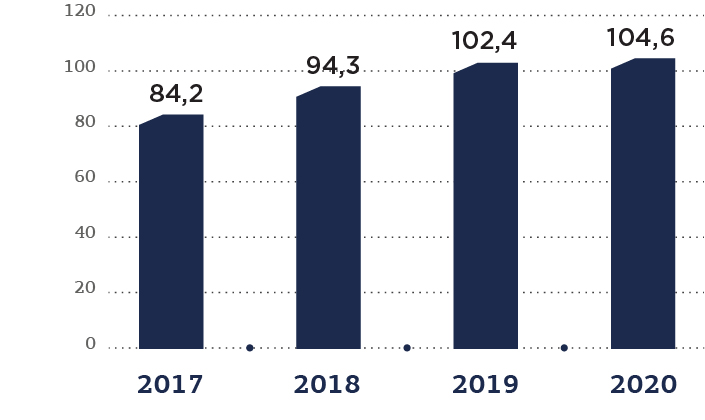

Объем российского рынка платного ТВ в натуральном выражении в конце 2020 года составил 104,6 млрд руб., что только на 2% больше предыдущего года. Для сравнения, по итогам 2019 года объем рынка увеличился на 10,5% (рис.12).

Рис.12. Динамика доходов российского рынка платного ТВ в России, млрд руб.

Источник: IDC

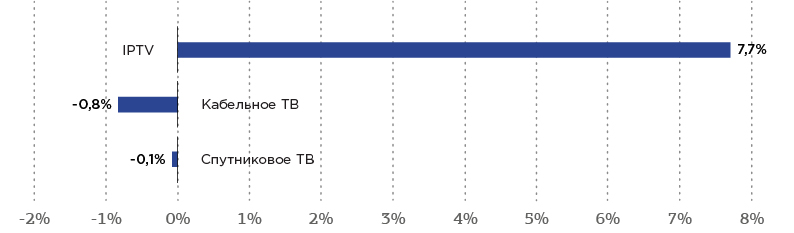

Единственной растущей технологией в 2020 году было IPTV, при этом показатели роста абонентской базы в этом сегменте даже превысили прошлогодние. По данным специалистов, прирост числа IPTV-пользователей составил свыше 700 тыс. человек (рис.13).

Рис.13. Динамика абонентской базы по сегментам платного телевидения в России, %

Источник: Минцифры

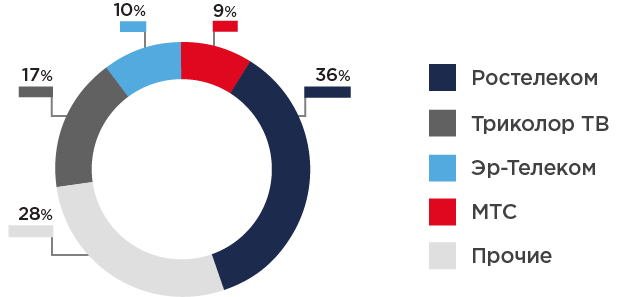

«Ростелеком» остается крупнейшим игроком в сегменте: в 2020 году на его долю вновь пришлось свыше половины (57%) новых подключений к технологии IPTV. В 2020 году доля доходов оператора на рынке платного телевидения в России составила 36% (рис.14).

Рис.14. Структура рынка по доходам операторов платного ТВ в 2020 году, %

Источник: Годовой отчет ПАО «Ростелеком, 2020

Рынок фиксированной связи

В 2020 году объем рынка фиксированной телефонной связи снизился на 11,6% по отношению к 2019 году и составил 95,7 млрд рублей. Сокращение произошло за счет перехода сотрудников на удаленную работу и закрытия офисов: компании стали активно пользоваться аудио- и видео-конференц-связью.«Ростелеком» остается лидером на рынке фиксированной телефонии в России во всех сегментах (рис.15).

Рис.15. Структура рынка фиксированной телефонной связи по операторам в 2020 году, %

Источник: Годовой отчет ПАО «Ростелеком, 2020

Прогнозы развития рынка телекоммуникаций

Пандемия COVID-19 способствовала ускорению цифровизации отраслей экономики и изменению паттернов потребления гражданами и бизнесом услуг.Интернет вещей (IoT)

Специалисты прогнозируют, что на начало 2024 года среднегодовые темпы роста российского рынка интернета вещей составят 19,7 %. Тремя лидирующими по размеру инвестиций в интернет вещей коммерческими отраслями на ближайшие годы останутся товарное и технологическое производство и транспорт.По прогнозу аналитиков, количество подключенных устройств в 2025 году вырастет до 56 млн, при этом в денежном выражении рынок вырастет до 86 млрд рублей при среднегодовом темпе роста в 5 %. Прогнозируется, что объем рынка интернета вещей в России вырастет к 2021 году до 9,39 млрд долларов США. Основными драйверами использования технологии интернета вещей в России называют повышение эффективности, улучшение клиентского обслуживания и снижение издержек.

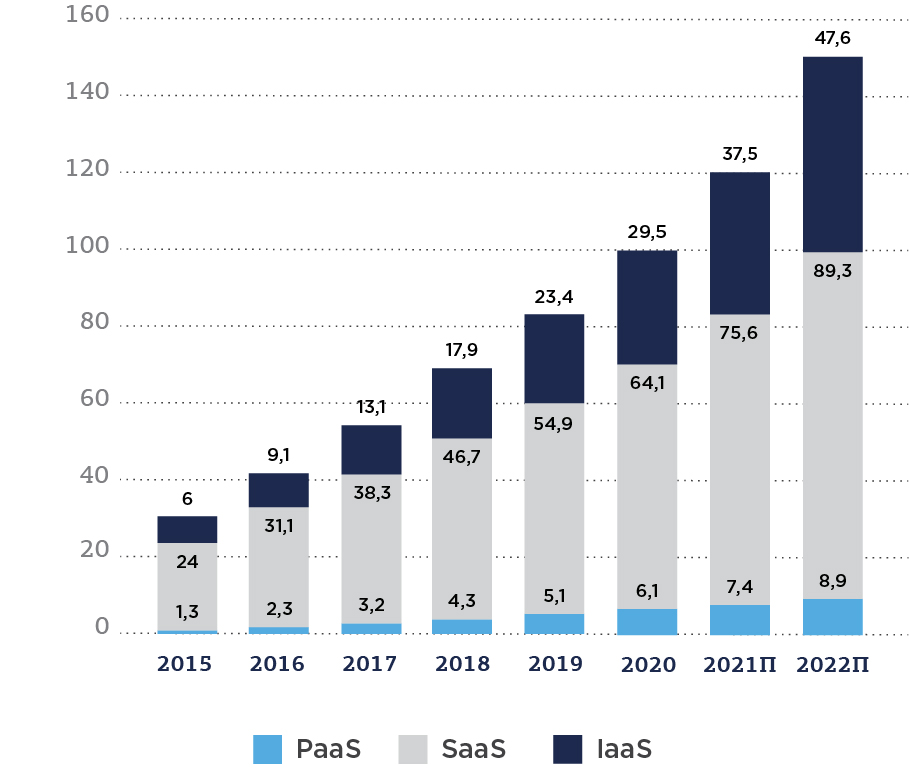

Облачные сервисы

Кроме того, есть все основания полагать, что в средне- и долгосрочной перспективе изменения, заложенные в ходе пандемии, станут катализатором роста рынка облачных услуг.По прогнозным оценкам аналитиков до конца 2020 года, объем российского облачного рынка в 2020 году достиг отметки почти в 100 млрд рублей, или 1,4 млрд долларов США; рост к 2019 году в рублях составил 19,5%, в долларах США - 6,9%.

По мнению специалистов ПАО «Ростелеком», основные факторами роста рынка облачных услуг являются:

- увеличение проникновения облачных услуг;

- появление новых услуг, предлагаемых облачными провайдерами;

- повышение доверия к облачным услугам со стороны крупного бизнеса;

- политика оптимизации затрат на ИТ-инфраструктуру, проводимая многими компаниями;

- появление новых игроков на рынке и фокусирование крупных провайдеров на секторе облачных услуг;

- комплекс государственных мер по защите национального рынка.

Рис.16. Динамика и прогноз развития рынка облачных услуг в России, млрд руб.

Источник: Годовой отчет ПАО «Ростелеком, 2020

При этом, по данным IDC, в 2020 году существенно выросла заинтересованность потребителей в сервисах PaaS (Platform as a Service – платформа как услуга), что свидетельствует о зрелости российского рынка. Как отмечают эксперты IDC, в дальнейшем эволюцию рынка публичных облачных услуг в России во многом будут определять поставщики, способные предоставить развитую экосистему платформенных решений.

Технологии 5G в России и в мире

Как было отмечено выше, в настоящее время продолжается развитие сетей стандарта 5G. В настоящее время насчитывается 113 операторов, развивающих сети 5G в 48 странах, в совокупности они составляют 40 % глобальной абонентской базы мобильной связи.В первую очередь, сети 5G развертываются в таких странах, как США, Китай и Южная Корея. Данные страны перешли от этапа пилотных испытаний к коммерческой реализации. На развивающихся рынках новый стандарт связи сегодня развивают Южная Африка и Бразилия.

Мировыми экспертами планируется 1,8 млрд подключений 5G к 2025 году. Развертыванию инфраструктуры 5G будет способствовать развитие технологий искусственного интеллекта и интернета вещей. Технологии 5G не только будут способствовать развитию сценариев использования, предлагаемых мобильными технологиями предыдущих поколений, но и откроют доступ ко множеству новых вариантов использования. Операторы смогут воспользоваться новыми бизнес-возможностями в продуктовом и пользовательском сегментах (рис.17).

Рис.17. Прогнозные сценарии развития стандарта 5G

Источник: GSMA

Российские операторы по-прежнему сосредоточены на развертывании 4G, и эта технология еще не исчерпала свой потенциал. Однако, с 2018 года они проводят тестирование технологий 5G с использованием прототипов и стандартов pre-5G. В 2020 году дочерняя компания «Ростелекома», мобильный оператор Tele2 Россия, предпринимала практические шаги по пилотированию проектов в области развития 5G как внутри Российской Федерации, так и за ее пределами.

На форуме «Цифровая индустрия промышленной России» (ЦИПР) в сентя¬бре 2020 года Tele2, «Ростелеком» и компания Ericsson показали возможности 5G для цифровых сервисов защиты здоровья. На пилотной сети 5G Tele2 Россия «Ростелеком» развернул свой сервис по автоматическому дистанционному мониторингу состояния здоровья участников ЦИПР-2020, который с использованием технологий машинного зрения отслеживал температуру посетителей, применение ими средств индиви¬дуальной защиты (масок) и соблюдение социальной дистанции.

Помимо этого, Tele2 организовала 5G-роуминг за пределами страны. Оператор запустил международный 5G-роуминг в сети Sunrise в Швейцарии.