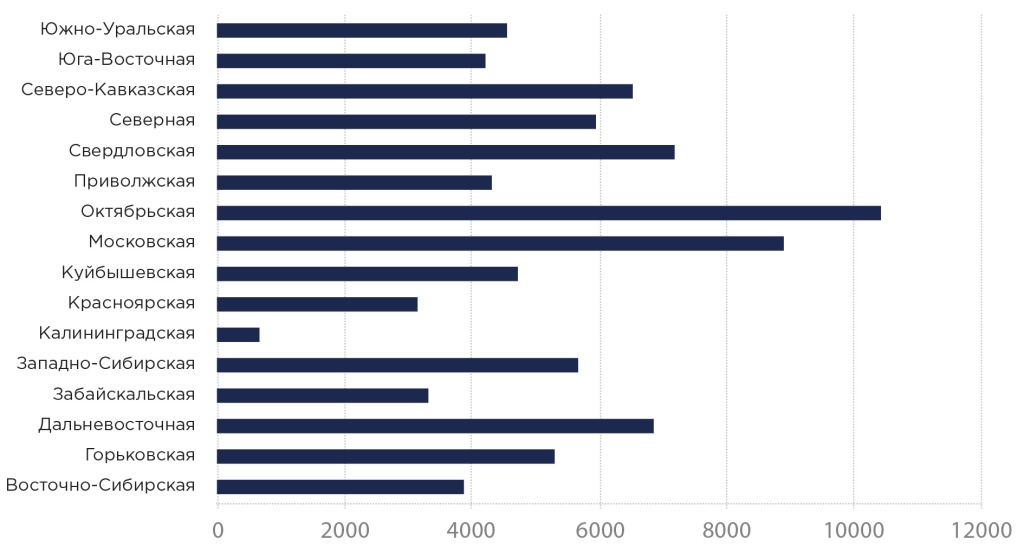

В России существует монополия на железнодорожные перевозки, принадлежащая «Российским железным дорогам». В систему РЖД входит 16 железных дорог. По итогу первых семи месяцев 2022 года объем грузовых перевозок по этим магистралям сократился на 23,8 млн тонн (-3,2%) относительно января-июля 2021 года — с 740,8 до 717 млн тонн. Сильнее всего сократился объем перевозок лома черных металлов (с 9,5 до 7,4 млн тонн, -22,1%) и лесных грузов (с 25,4 до 20,3 млн тонн, -20,1%).

Источник: РЖД

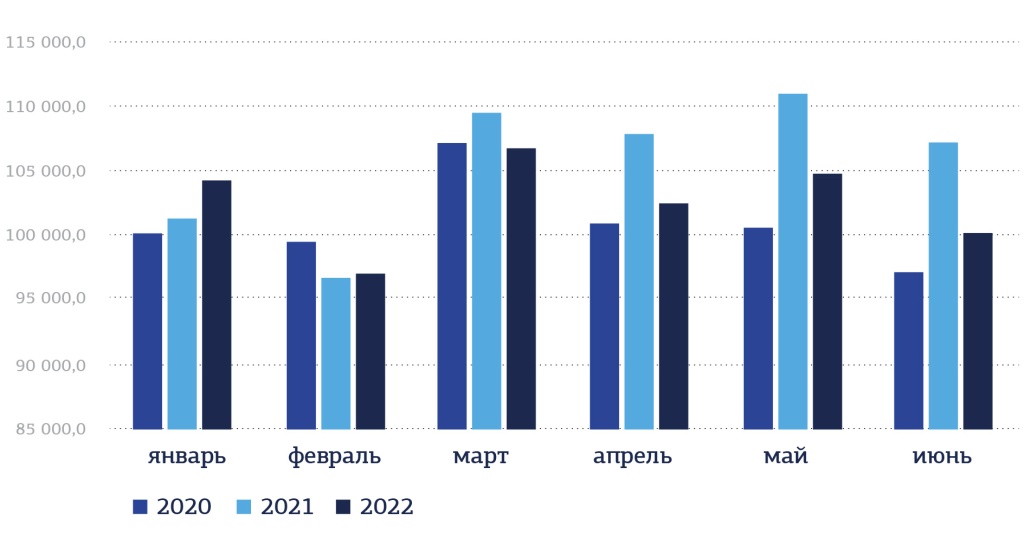

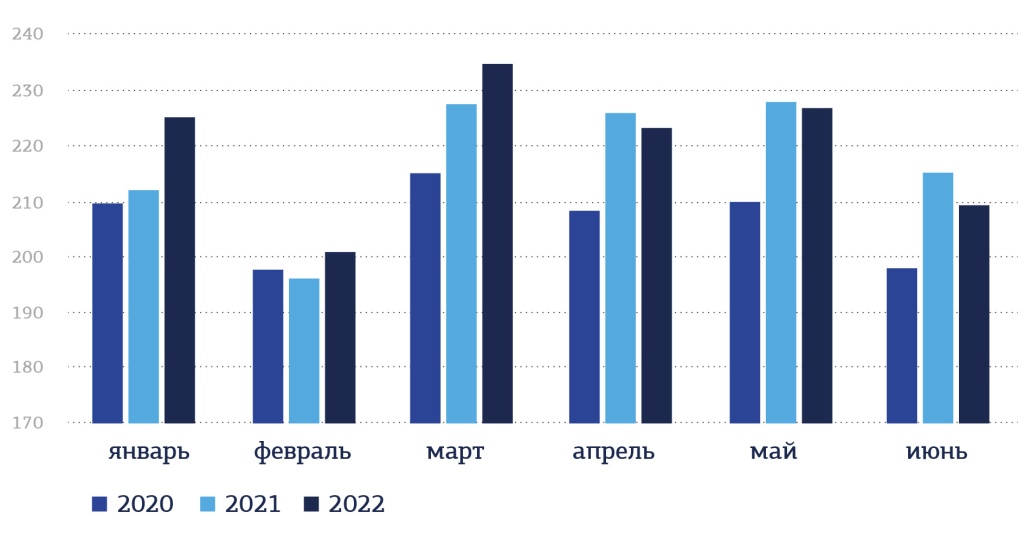

С марта 2022 года начал сокращаться объем погрузки в сети РЖД относительно прошлогодних показателей за аналогичный период: -2,42% в марте, -4,96% в апреле, -5,6% в мае, -6,5% в июне. Очевидно, что такая динамика связана с уменьшением числа поставок на европейский рынок. В частности, уже в марте был запрещен ввоз российской стальной продукции в ЕС. В 2021 году в страны Европейского союза, согласно данным Eurofer, было ввезено 3,74 млн тонн готовой продукции из стали — значит, такой объем стали нужно будет перенаправить на восточный рынок. По оценкам ассоциации «Русская сталь», при изменении логистических путей маршрут грузов возрастет с 2300 до 7900 км, что почти в 3,5 раза больше. При увеличении продолжительности пути увеличится и объем финансовых затрат — примерно на 17 миллиардов рублей в год. В общей сложности в марте пришлось перенаправить более 2 миллионов тонн груза с западного направления на восток.

Согласно данным Росстата, в марте 2022 года грузооборот (произведение массы груза и пройденного расстояния) увеличился на 3,2% — с 227,4 млн тонно-км до 234,65. Именно в марте и началась переориентация на Восток, поэтому грузы, которые должны были попасть в Балтийский порт для отправки в Европу, перенаправили в порты на Дальнем Востоке, что и привело к увеличению показателей грузооборота.

Источник: Росстат

Дополнительная нагрузка появилась на железных дорогах Юга и Востока страны. В 2022 году увеличился объем поставок в порт в Новороссийске, откуда контейнеры с грузом отправляются в Турцию, и в порт во Владивостоке (далее груз отправляется в Пусан (в Корею) и уже оттуда может направляться в другие страны.

За первое полугодие 2022 года на 10,7% возросла погрузка угля на Дальневосточной железной дороге относительно первого полугодия 2021 — до 16,2 млн тонн. В частности, на 33,4% увеличилась погрузка угля с Эльгинского месторождения (8,8 млн тонн), 12,5 млн из которых было отправлено на экспорт, что также превысило показатели прошлого года (+16,9%).

В первом полугодии увеличилась и перевозка зерна в восточном направлении: свыше 520 тысяч тонн зерна было загружено на ЖД в сторону станций Приморья. В частности, станция Гродеково является главным пропускным пунктом на ДВЖД — 229,3 тысяч тонн зерна за первое полугодие было экспортировано в Китай.

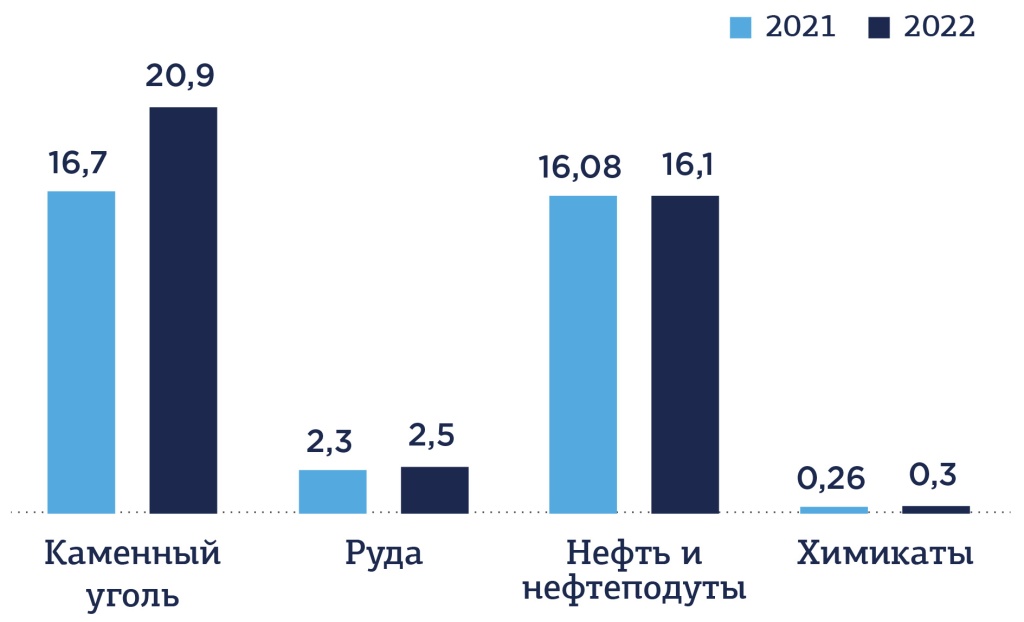

Экспортная нагрузка увеличилась и в сторону Азово-Черноморского бассейна (Северо-Кавказская ЖД): с января по июль 2022 года погрузка ЖД в этом направлении составила 54,6 млн тонн, что на 2,5% выше показателей за аналогичный период прошлого года. Главными категориями товаров, которые обеспечили увеличение общего объема экспорта, стали каменный уголь (+25%), руда (+10,3%), химикаты (+15,1%), нефть и нефтепродукты (+0,1%).

В отличие от ДВЖД и СКЖД на Октябрьской железной дороге, которая проходит через шесть регионов страны Северо-Запада и Центрального региона, за семь месяцев этого года сократился объем погрузки до 58 миллионов тонн (-4,1% относительно прошлогодних показателей). В частности, показатели июля упали на 5,6% (до 8,9 млн тонн). Еще с конца марта сократились поставки в Финляндию: компания VR Transpoint сначала вовсе объявила о прекращении передвижения российских грузовых поездов, но потом отказалась от своего решения. Но, по заявлениям представителей ОЖД, объем экспорта в этом направлении значительно сократился: вместо десяти поездов стало отправляться лишь три. А поставки в Латвию сохранились в прежнем объеме — 8-10 поездов в сутки. В частности, Россия экспортирует в Латвию минеральные удобрения.

При этом экспортные перевозки контейнеров по ОЖД по итогам первого полугодия возросли на 8,5% — до 73,5 тысяч загруженных контейнеров. Объем грузов в контейнерах составил 2,8 млн тонн, что на 7,4% выше прошлогодних показателей.

Значительно увеличился объем перевозок торфа и торфяной продукции (почти в 4 раза относительно первого полугодия 2022 года), мяса и масла животного происхождения (+60%), черных металлов (+37%), удобрений (почти в три раза).

В 2022 году было решено увеличить экспорт угля из Хакасии на Восток на 72% в сравнении с прошлогодними показателями. Угольная продукция будет вывозиться по Красноярской железной дороге. В 2021 году нагрузка на КЖД составила 28,6 млн тонн, что больше объемов 2020 года на 4%. 25,2 млн тонн пришлось на каменный уголь. То есть транспортировку угля по магистрали собирались увеличить до 43 млн тонн. Но по итогам первого полугодия 2022 года перевозка каменного угля по КЖД составила 15,1 млн тонн, что выше прошлогодних показателей на 8,2%, но таких темпов недостаточно, чтобы к концу года реализовать план по вывозу 43 млн тонн угля.

Увеличена нагрузка на Южно-Уральскую железную дорогу: с начала 2022 года на этом пути организовали семь новых ускоренных маршрутов для перевозки грузов. Мера была необходима для переориентации поставок на Восток. В июне по Южно-Уральской железной дороге по расписанию уже ходили грузовые поезда в 50 направлениях. В частности, осуществляются перевозки в Китай сухопутным путем через погранпереходы Гродеково, Забайкальск. За первые пять месяцев года нагрузка увеличилась до 434 тысяч тонн перевозимой продукции.

Также на ЮУЖД работает сервис «Грузовой экспресс»: предприятия (в том числе малого и среднего бизнеса) могут присоединять свой вагон к поездам, которые ходят по расписанию. На данный момент таким образом поставляется продукция, которая необходима нефтяным предприятиям на станции: Подклетное (ЮВЖД), Круглое поле (Куйбышевская ЖД), Пыть-Ях (СвЖД).

Дефицит контейнеров

С января по май 2022 года, по данным РЖД, перевозки железнодорожных контейнеров по России увеличились до 1,047 млн TEU (двадцатифутовый эквивалент, ДФЭ), +5,9% относительно первых пяти месяцев 2021 года. Если учитывать и груженые, и порожние контейнеры, то динамика составила +2,9% за январь-май 2022 года — до 2,67 млн TEU.

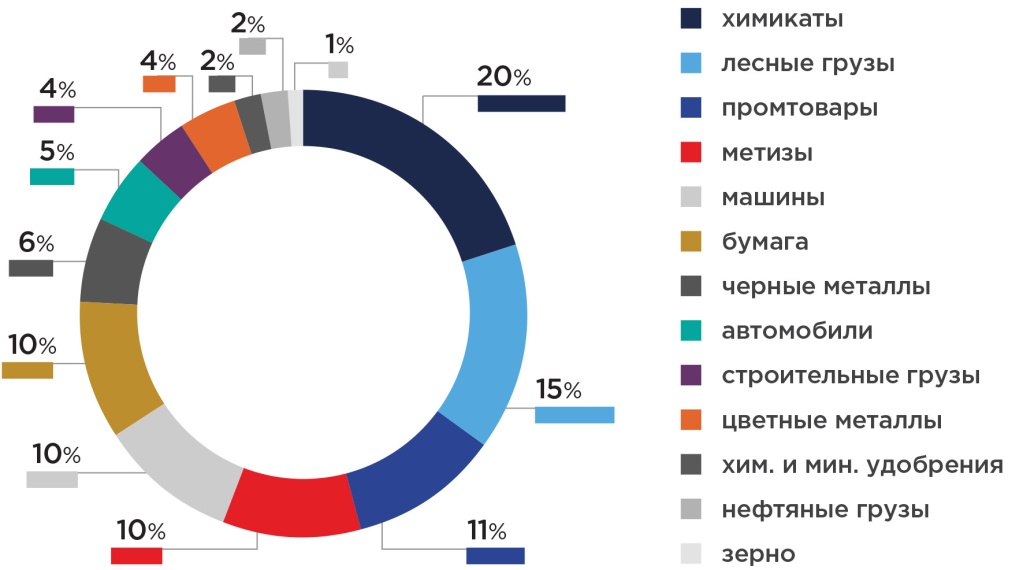

Значительнее всего увеличился объем перевозок минеральных и химических удобрений — почти в два раза до 35,6 тысяч ДФЭ. Высокая динамика была отмечена в таких категориях товаров как рыба (до 13,9 тысяч ДФЭ, рост на 40%), зерно (до 19,8 тысяч ДФЭ, рост на 24,1%) и строительные грузы (до 64,6 тысяч ДФЭ, рост на 17,8%). Меньше стали перевозить цветные металлы (-10,1% до 57 тысяч ДФЭ), металлоконструкции (-22,2% до 5,1 тысяч ДФЭ), автомобили и их комплектующие (-7,1% до 84,9 тысяч ДФЭ), бумагу (-1% до 148,8 тысяч ДФЭ), черные металлы (-0,2% до 99,8 тысяч ДФЭ).

Несмотря на то, что в общей сложности в первые пять месяцев 2022 года перевозок в контейнерах стало на 5,9% больше, в сфере контейнерных железнодорожных перевозок есть проблемы. Россия может столкнуться с дефицитом контейнеров, что может сказаться и на объеме перевозок. К примеру, датская компания Maersk объявила об уходе с российского рынка и о намерении эвакуировать 50 тысяч контейнеров своего производства.

Для поддержания необходимого уровня перевозок России нужно 700 тысяч контейнеров: 31% из них китайские, а 40% европейские. Около 80% линейных контейнеров, используемых на российских ЖД, исчезнут с российского рынка. Согласно данным «Трансконтейнер», в России наблюдается дефицит контейнеров на уровне 100-200 тысяч TEU на июль 2022 года. На восемь экспортных контейнеров приходится только один импортный. Возместить дефицит собственным производством в России пока невозможно, так как ежегодно в России выпускается только 6 тысяч контейнеров , которые сразу раскупаются отечественными операторами. В первую очередь дефицит станет ощутим к осени — в этот сезон традиционно наблюдается повышенный спрос на контейнеры.

Чтобы решить проблему с дефицитом железнодорожных контейнеров российским производителям необходимо наращивать темпы по производству, что сделать в короткие сроки не удастся, хотя наладить отечественное производство 20-футовых контейнеров, на которые имеется повышенный спрос, в ближайшем будущем возможно. Поэтому на данный момент единственным вариантом будет дополнительная закупка у Китая, который ежемесячно выпускает несколько сотен тысяч контейнеров. Также, чтобы сократить недостаток контейнеров на законодательном уровне предложено увеличить срок нахождения контейнеров на таможенной территории Евразийского экономического союза.

Так, в текущем году «ТрансКонтейнер» планирует утроить инвестиционную программу закупки контейнеров: закупить 24 тысячи единиц вместо 8 тысяч.

Развитие железнодорожной логистики и прогнозы на будущее

У России в планах на ближайшее время — увеличить пропускную способность на границе с Китаем. Для этого РЖД и «Китайские железные дороги» обсуждают возможность развития железнодорожной инфраструктуры.Согласно данным правительства Бурятии, планируется расширить Транссибирскую и Байкало-Амурскую магистрали. Для этого создадут подстанцию «Нижнеангарская» (500 Кв) и высоковольтную воздушную линию Нижнеангарская – Усть-Кут (500 кВ) в Северо-Байкальском районе. На строительство выделят 48 миллардов рублей. Первый этап работ начнется с ремонта линии Даван – Витим, на который уже выдано разрешение. Работами будет руководить «Россети ФСК ЕЭС».

Также в текущем году «Эльгауголь» — крупная компания, специализирующаяся на коксующемся угле, — объявила о планах запуска собственной железнодорожной ветки, по которой будет доставляться уголь с Эльгинского месторождения в Якутии до поселка Чумикан рядом с Охотским морем. Уголь будет поставляться в страны Азиатско-Тихоокеанского региона. Планируется, что протяженность железной дороги будет составлять 500 км с провозной способностью в 30 млн тонн ежегодно. Проект предположительно реализуют к 2025 году, на что собираются потратить почти 100 млрд рублей. До этого коксующийся уголь возили по Байкальско-Амурской магистрали: в 2022 году ее пропускная способность уже возросла до 24 млн тонн в год, хотя в 2021 году, например, КНР закупил уголь с Эльгинского месторождения всего лишь в объеме 8,5 млн тонн Но стоит отметить, что в 2023 году планируется увеличить поставки в Китай до 30 млн тонн.

По прогнозам Минэкономравития, к концу года можно ожидать уменьшение объема погрузки на 7%. При этом, РЖД планируют не допустить снижение более чем на 5%: при таком снижении доходы компании уменьшатся на 200 млрд рублей. Но даже для таких показателей необходимо не допустить сильного нарушения поставок в Восточном направлении. Чтобы достигнуть в 2023 году для Транссибирской и Байкало-Амурской магистралей пропускной способности в 158 млн тонн в год, нужно финансирование в 131 млрд рублей. Так, с 1 июня 2022 были отменены льготы на экспорт каменного угля по железнодорожным путям до сентября и повышены тарифы на грузоперевозки на 11%. Хотя, по предварительным расчетам, индексация позволит обеспечить лишь 90 млрд дополнительных доходов.