Пандемия существенно повлияла на производственную сферу различных отраслей экономики. Рынки свежих и переработанных овощей, тесно связанные друг с другом, не стали исключением. По данным Росстата, снижение доходов жителей Российской Федерации в период с января по май 2020 года привело к отказу от употребления свежих овощей, в частности – томатов, огурцов, перца, в пользу экономичных картофеля, свеклы, моркови и полуфабрикатов. Причиной 30% снижения спроса является высокая стоимость несезонных овощей, рост цен на которые был спровоцирован рядом негативных факторов.

Так, в 2020 году удорожание энергоносителей привело к экономии на досветке рассады, а, следовательно, и к нестабильности сроков поставок. Противоэпидемические меры также внесли дисбаланс, приостановив деятельность множества предприятий, занимающихся производством овощей и фруктов на отечественном рынке. Все это привело к увеличению цен на российскую плодоовощную продукцию. А значит, оказало значительное влияние и на функционирование компаний-изготовителей овощных полуфабрикатов.

Предприятия-переработчики, деятельность которых базируется на закупке импортного сырья, также столкнулись с негативными последствиями пандемии во всем мире. Импортеры овощей пострадали, в частности, по следующим причинам:

-

нехватка сезонных рабочих и персонала в логистике;

-

усиленный пограничный контроль, приводящий к сбоям доставки необходимых химикатов и удобрений, запчастей для техники;

-

-

падение объемов производства из-за закрытия старых каналов сбыта (общественно-образовательные учреждения).

Поэтому компании-переработчики столкнулись не только с увеличением цен на закупку, но и с полным разрывом торговых связей, в результате чего обанкротились.

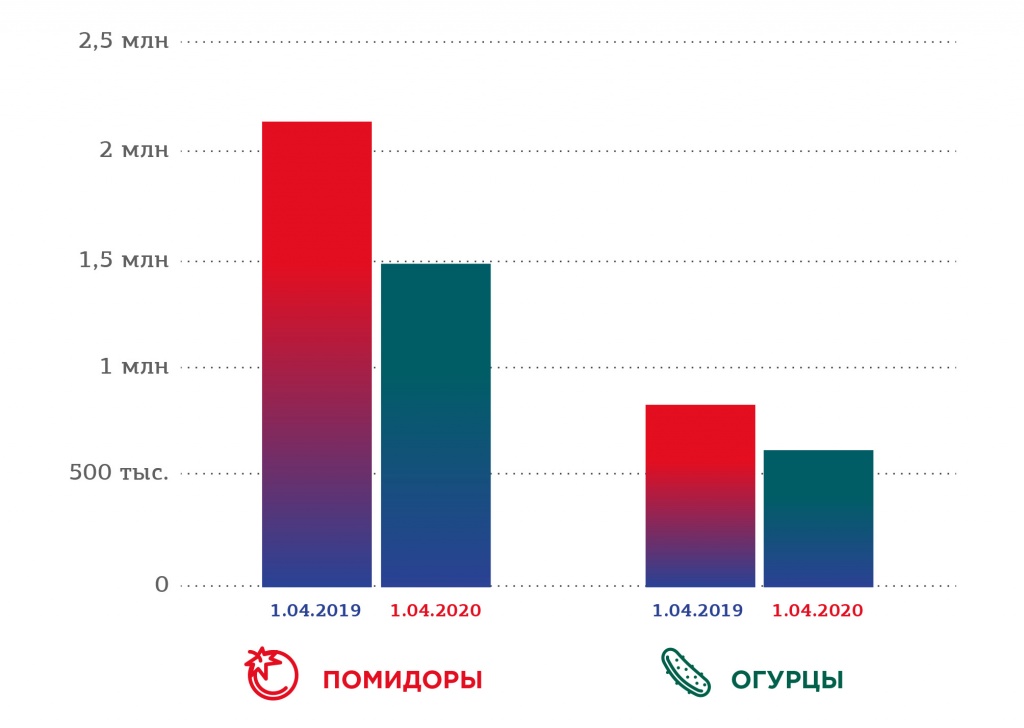

На рисунке 1 наглядно видно падение уровня мирового импорта овощей на примере огурцов и помидоров за первую половину 2020 года.

Рисунок 1. Динамика мирового импорта овощей

Источник: ФГБУ «Центр Агроаналитики»

Вторую половину 2020 года можно считать более благоприятной как для отечественных производителей овощного сырья, так и для компаний, занимающихся переработкой. Ряд мер, направленных на стабилизацию отрасли, позволил производителям овощей в России расширить рынки сбыта. Для примера, крупные предприятия (ТД «Мое лето»), которые ранее реализовали свою продукцию исключительно в РФ, в 2020 году вышли на рынки Украины и Белоруссии. Таким образом, пандемия стимулировала поиск новых сбытовых площадок и расширение каналов сбыта. Перспективными странами для экспорта сегодня считаются Чехия, Нидерланды, Великобритания, Франция.

Еще одним положительным моментом, сыгравшим свою роль в гармонизации производственного процесса овоще-переработки во второй половине 2020 года стал рекордный урожай тепличных овощей. ФГБУ «Центр Агроаналитики» представил следующие данные: «в целом по стране собрано порядка 3 млн тонн овощей. Из них в зимних теплицах выращено 965,4 тыс. тонн, что на 19% выше показателя за аналогичный период 2019 года (812,1 тыс. тонн). Урожай тепличных огурцов составил 597 тыс. тонн (+17,5%), томатов — 351,6 тыс. тонн (+20,4%). С учетом весенних теплиц за указанный период в защищенном грунте собрано 991,6 тыс. тонн овощей. В открытом грунте на отчетную дату собрано 2 млн тонн овощей. Основная доля приходится на томаты (23,4%), лук (23,3%), капусту (13,7%) и морковь (8,3%)».

Данный факт отразился в благоприятной динамике цен на овощное сырье для заготовительных предприятий. Цены на яблоки (резко взлетевшие в начале года), лук, морковь и картофель снизились как для рынка B2B, так и для рынка B2C.

По данным на конец 2019 года, процент переработки плодоовощной продукции в Российской Федерации достиг 25% от всех собранных овощей и фруктов. Для сравнения, в США проходит переработку 50% производимого сырья, во Франции около 20%. При этом существует прямая взаимосвязь между уровнем развития экономики и процентом переработки плодоовощной продукции.

Наиболее популярными способами переработки сегодня являются заморозка, сушка и консервация. При этом существующая тенденция на использование удобных и одновременно полезных продуктов (сохранение витаминно-минерального комплекса) способствует изменению рынка в пользу увеличения процента шоковой заморозки и вакуумной упаковки готовой овощной продукции в общем проценте овощных полуфабрикатов.

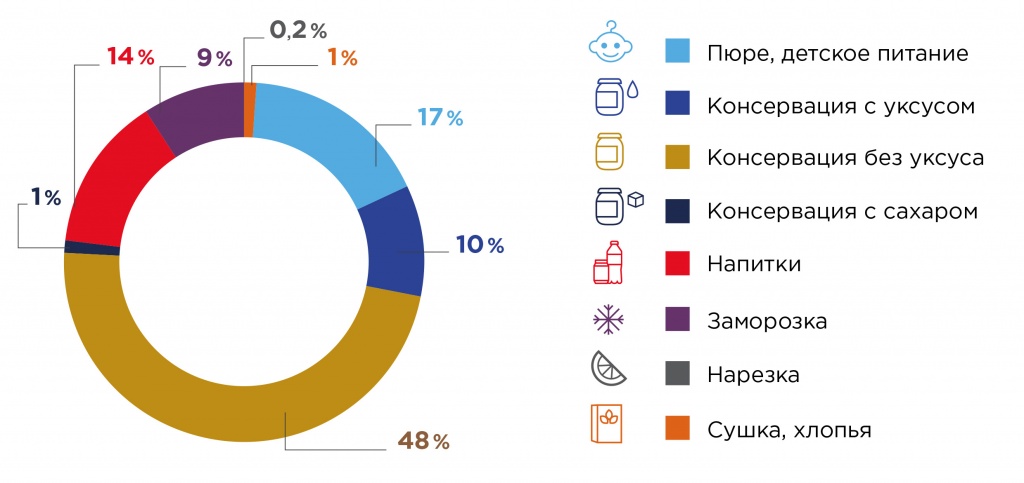

Рисунок 2. Структура переработки овощей в РФ

Источник: Росстат, Интерагро (на октябрь 2020 г.)

Как сказано ранее, нарезка, сегодня занимающая всего лишь 0,2 % в общей структуре, и заморозка (9%) демонстрируют быстрый рост в сравнении с 2019 годом (в 3,3 раза). Это обусловливается стремлением общества к минимизации кулинарной обработки начального сырья и облегчению процесса приготовления пищи.

Крупнейшие игроки рынка переработки овощей в РФ

В таблице 1 представлены наиболее крупные предприятия из различных регионов России, осуществляющих переработку овощей.

Таблица 1. Рейтинг крупнейших переработчиков овощей в Российской Федерации

|

Название предприятия |

Расположение |

Направление деятельности |

Объем выручки, млрд руб. (по данным на 01.01.2020) |

|

ООО «Фрито Лей Мануфактуринг» |

Московская область, г. Кашира |

Переработка и консервирование картофеля |

34,2 |

|

АО «Мултон»

|

Московская область, г. Щелково |

Производство соковой продукции из овощей и фруктов |

33,5 |

|

ОАО «Сады Придонья |

Волгоградская область, г. Волгоград |

Производство соковой продукции из овощей и фруктов |

12,3 |

|

ООО «Бондюэль-Кубань» |

Краснодарский край, с. Новотитаровская |

Торговля оптовая консервированными овощами, фруктами и орехами, переработка и консервация плодоовощной продукции |

11,5 |

|

ООО «Промконсервы» |

Смоленская область, г. Смоленск |

Прочие виды переработки и консервирования фруктов и овощей |

4,8 |

|

ООО «Южная соковая компания» |

Краснодарский край, г. Белореченск |

Производство соковой продукции из фруктов и овощей |

4,8 |

|

ООО «Аграна Фрут» |

Московская область, г. Кашира |

Переработка и консервирование фруктов и орехов, переработка и консервирование овощей |

4,4 |

|

ЗАО «Белая Дача Трейдинг» |

Московская область, г. Котельники |

Прочие виды переработки и консервирования фруктов и овощей |

3,6 |

|

ООО «Дядя Ваня Трейдинг» |

Московская область, г. Люберцы |

Переработка и консервирование овощей (кроме картофеля) и грибов |

3,2

|

|

ООО «Санфрут» |

Пермская область, г. Пермь |

Производство соковой продукции из фруктов и овощей |

3 |

|

ООО «Техада» |

Краснодарский край, с. Павловская |

Прочие виды переработки и консервирования фруктов и овощей |

2,2 |

|

ООО «Хладокомбинат «Западный»

|

Московская область, г. Одинцово

|

Переработка и консервирование овощей (кроме картофеля) и грибов |

2,1

|

|

ООО «Славянский консервный комбинат» |

Краснодарский край, г. Славянск-на-Кубани |

Переработка и консервирование овощей (кроме картофеля) и грибов |

2.1 |

|

ООО «Ферельгам» |

Московская область, г. Чехов |

Переработка и консервирование фруктов и овощей |

2.1 |

|

ООО «Албаши»

|

Краснодарский край, с. Новоминская |

Переработка и консервирование овощей (кроме картофеля) и грибов |

2

|

|

ОАО «Консервсушпрод»

|

Брянская область, г. Стародуб

|

Прочие виды переработки и консервирования фруктов и овощей |

1,6 |

|

ООО «Москарт»

|

Калужская область, г. Малоярославец |

Переработка и консервирование картофеля |

1,3 |

|

ООО «Кубанский Консервный Комбинат» |

Краснодарский край, с. Старовеличковская |

Прочие виды переработки и консервирования фруктов и овощей |

1,2 |

* Рейтинг формировался на основе финансовых данных

Лидером рейтинга, несомненно, является ООО «Фрито Лей Мануфактуринг», одно из бизнес-направлений «ПепсиКо». Компания занимается производством картофельных чипсов, кукурузных хлопьев, крекеров, мюсли, печенья и быстрых завтраков. В 2002 году в г. Кашире был введен в эксплуатацию завод компании, который может считаться одним из наиболее крупных в Европе по производству чипсов (торговые марки «Лэйс», «Лэйс Макс», «Читос», «Хрустим»). В 2010 году был запущен завод в Ростовской области, чья совокупная мощность составила 50 тыс. тонн готового продукта.

Вторую позицию рейтинга занимает АО «Мултон» — крупнейший производитель овощных и фруктовых соков. Завод компании, расположенный в подмосковном Щелково, имеет максимальную мощность в 400 млн литров и является одним из крупнейших не только в России, но и в Восточной Европе. Предприятие выпускает продукцию под брендами «Rich», «Добрый», «Pulpy», «Моя семья», «Innocent».

Перспективы развития рынка производства и переработки овощей в 2020 году

Говоря о реалиях и перспективах развития рынка переработки овощей в 2020 году и в дальнейшем, можно отметить положительные изменения в данной области, несмотря на пандемию.

На данный момент в процессе реализации находится около 287 инвестиционных проектов, занимающихся переработкой овощей, чья стоимость составляет 43 млрд рублей. Проекты нацелены на развитие производства овощных консервов, увеличение мощности цехов по сушке и заморозке овощей, а также изготовлению томатной пасты из отечественных помидоров.

-

В конце 2019 года на полную мощность вышел завод по производству картофеля фри. Его основатели: «Белая дача» и «Lamb Weston» планировали в 2020 году частично вернуть инвестиции в размере 8,7 млрд рублей. На данный момент прогноз по деятельности оптимистичный, невзирая на опасность наступления второй волны пандемии.

-

В Нижегородской области в 2020 году планируют сдать завод по переработке плодоовощной продукции, инвестиции в который достигли 322,6 млн рублей. Проект имеет срок окупаемости 4,5 года, а значит, уже в 2025 году выйдет на точку прибыли.

-

В Волгоградской области проект по переработке овощей носит масштабный характер и включает в себя много этапов. Срок реализации составляет 5 лет, а инвестиции достигают 1 млрд рублей. Завод будет использовать сырье только отечественных производителей.

-

Группа компаний Бондюэль в конце 2019 года запустила завод по переработке овощей, чьи мощности базировались на старом «Шебекинском овощном комбинате». В 2020 году предприятие планирует выпустить 10 тыс. тонн замороженной продукции, при этом акцент будет сделан также на сырье российских производителей.

-

-

ГК «Бионик» в настоящий момент ведет проект производства замороженных и сублимированных овощей, грибов, фруктов, чья мощность к 2022 году должна составить 7 тыс. тонн замороженных и сублимированных продуктов.

Согласно мнению экспертов «Интерагро», в ближайший период (2020-2021 годы) на рынок должны выйти новые предприятия — около 10 крупных заводов по переработке овощей и картофеля под эгидой существующих рыночных игроков.

Можно предположить рост объема сырья, которое было произведено для переработки. Кроме того, ожидается устойчивый спад объема импортного сырья, закупаемого для нужд перерабатывающих предприятий. Сейчас можно отметить спрос на возведение новых овощехранилищ, оснащенных системами климат-контроля, а также оптической сортировки, которые позволят сохранять отечественную плодоовощную продукцию до весны следующего года без технических потерь.

Наиболее перспективными с точки зрения инвестиций сферами в области переработки овощей можно назвать производство замороженного и бланшированного картофеля, лука, которые, в свою очередь, являются сырьем для предприятий питания (бургерные, фаст-фуд).

Активно развивается сфера нарезки: подготовленные к использованию овощи как в свежем, так и в отваренном виде, а также сушеные и замороженные овощи.

Специалисты «ROIF Expert» высказывают предположение, что в ближайшие пять лет спрос на рынке замороженных овощей, фруктов и ягод вырастет на 50%, что составит 30 млрд рублей в денежном эквиваленте. Следует отметить, что ниша замороженной продукции на сегодняшний день занята российскими производителями (в основе – отечественное сырье) более чем наполовину. При этом российские агрохолдинги делают ставку на заморозку российских овощей, тогда как фрукты и ягоды для заморозки большей частью импортируются из республик СНГ, Турции, Польши.

2020 год существенно сместил приоритет московских переработчиков овощей в пользу подмосковных. В промежуток с 2016 по 2019 год выпуск замороженных овощей в Московской области вырос в 17 раз, а в разрезе общероссийских показателей составил 1/3 от общего производственного объема.

Помимо Подмосковья регионами-лидерами в переработке овощей можно считать Липецкую, Ростовскую, Брянскую области, а также Краснодарский край. На данный момент две трети всех российских поставок замороженной плодоовощной продукции находятся под контролем предпринимателей из Центрального федерального округа.