Мировые тренды в упаковке молочной продукции: по какому пути пойдет Россия? Обзор мирового рынка производителей упаковки, перспективы сотрудничества РФ с новыми партнерами за рубежом. Есть ли альтернатива Тетра Пак?

В отличие от предыдущих кризисов, для которых были характерны универсальные тренды (снижение спроса, падение покупательной способности), текущая ситуация на российском рынке упаковки достаточно уникальна. На фоне западных санкций отрасль сталкивается с дефицитом упаковки (в частности, ПЭТ-упаковки, асептического картона Tetra Pak, алюминиевых крышек, влагостойких бумажных этикеток) и критически важных для ее производства добавок, специальных марок полимеров, отбеливателей, красок, клея, компонентов для производства бумаги. Дополнительное давление оказывает регулятор, уделяя повышенное внимание сдерживанию цен не только на полимеры, но и на саму упаковку и продукты.

Мировая упаковочная отрасль

К настоящему времени в мире производится около 3,9 млрд т/год продовольствия, из которого примерно треть теряется. Свести эти потери к минимуму призвана именно упаковка. Несмотря на усилия по защите климата и увеличению экологической устойчивости мировая упаковочная промышленность переживает бум. Согласно исследованию консалтинговой компании Horváth & Partner AG (Швейцария), ожидается дальнейший рост продаж упаковочной продукции с 770 млрд долл. США в 2021 году до 1 трлн долл. США к 2025 г.

В современном мире большинство упаковочных материалов для пищевой промышленности производится из не возобновляемых ресурсов, как правило, из полимеров класса полиолефинов: полиэтилена, полипропилена и их сополимеров. Полимерная упаковка, как гибкая, так и жесткая, занимает значительную долю в структуре рынка как за рубежом, так, и в России.

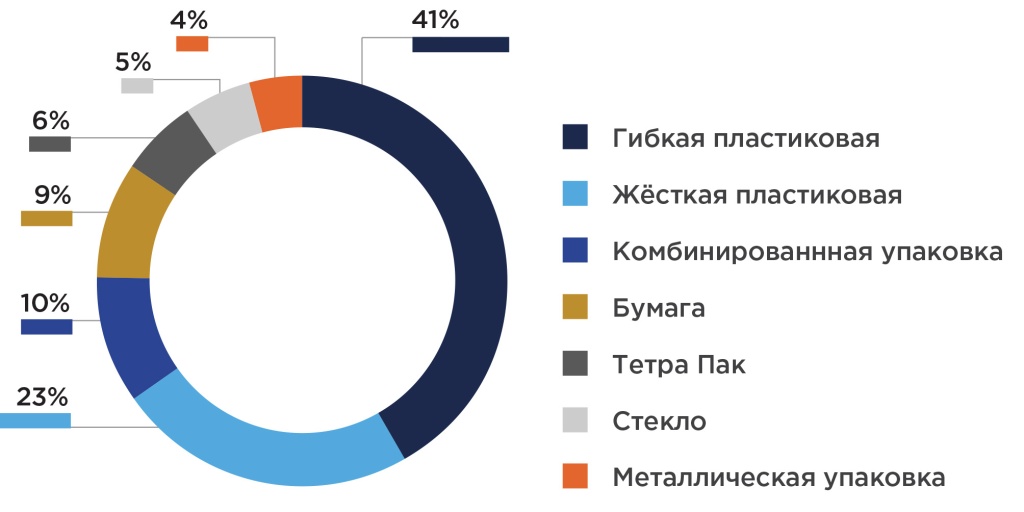

Рис.1. Использование пищевой упаковки за рубежом по итогам 2021 года

Источник: Сибур

На мировом рынке более 60% гибкой тары приходится на пищевую промышленность. Эксперты прогнозируют, что глобальный рынок гибкой упаковки превысит 250 млрд долл. к 2024 году. Согласно данным опроса американской Ассоциации гибкой упаковки, 83% брендов в настоящее время используют ту или иную гибкую упаковку. Кроме того, 26% брендов увеличили внедрение гибкой упаковки за последние пять лет, в то время как 31% намерены сделать это в ближайшее время.

Гибкая упаковка пищевой продукции является сегодня распространенной как в зарубежных странах, так, и в России.

Таблица 1 - Сравнительная характеристика различных упаковочных материалов

|

Свойство |

Металл |

Стекло |

Картон |

Полимер |

|

Плотность, г/см³ |

2,7-7,8 |

2,6 |

0,7 |

0,9-1,45 |

|

Прочность при разрыве, МПа |

250-900 |

36-100 |

- |

25-35 |

|

Химстойкость |

+ |

+++ |

+ |

+++ |

|

Перерабатываемость |

++ |

++ |

++ |

+++ |

|

Пригодность к смене дизайна |

+ |

+ |

+ |

+++ |

|

Утилизация отходов |

++ |

++ |

++ |

+++ |

|

Температура переработки, ºC |

660-1355 |

600-700 |

- |

190-230 |

|

Способы переработки изделия |

Литье, штамповка, ковка |

Прессование, дутье |

Гибка, прессование |

Литье, экструзия, термоформование |

|

Эластичность |

Высокая |

Хрупкий материал |

- |

Высокая |

|

Влагостойкость |

+++ |

+++ |

+ |

+++ |

|

Производящая отрасль |

Металлургия |

Химическая |

Целлюлозно-бумажная |

Нефтехимическая |

|

Примечание. «+++», «++» и «+» – лучший, средний и худший показатель соответственно |

||||

Источник: данные ежегодной выставки RosUpack

Например, Константин Рзаев, председатель совета директоров ГК «ЭкоТехнологии» определяет основные современные тенденции развития мирового рынка гибкой упаковки в пищевой отрасли следующим образом:

- ужесточение условий рынка для производителей одноразовой упаковки. Так, Ассоциацией гибкой упаковки (FPA: Flexible Packaging Award) поставлена задача скорейшей адаптации барьерных пленок под вторичную переработку, стимулируемой путем введения налога на неперерабатываемую упаковку;

- акцент на дальнейшее развитие сектора многоразовой упаковки;

- рост производства биоразлагаемой упаковки;

- увеличение числа вариантов гибкой упаковки, увеличение количества функциональных слоев, стремление к мономатериальности (часто это взаимоисключающие тренды);

- потребность в различных вариантах расфасовки, особенно мелкой, порционной;

- создание и совершенствование «умной» упаковки как части «интернета вещей», требующей, однако, использования специальных добавок и дополнительных слоев.

Тем не менее, сегодня во многих странах уже взят курс на отказ от использования пластиковой тары, прежде всего, для молочной продукции. Россия, хоть и с опозданием, также в обозримом будущем будет включена в данный процесс. В этих условиях все большее количество предприятий переходит на стекло и ламинированный картон.

Так, начиная с 2017 года, в западных странах, таких, как Великобритания, Австралия и Новая Зеландия, стеклянная тара становится востребованным видом упаковки молочной продукции. Маркетинговая политика производителей такой упаковки стремится создать и укрепить у потребителей ассоциацию стеклянной тары с фермерской, экологически чистой продукцией. Тем не менее, эксперты полагают, что ставка на стеклянную упаковку - не самая верная. Работа со стеклом является высокоэнергоемким процессом, а стеклянная упаковка в большинстве случаев не может конкурировать с другими видами упаковки. В частности, для производителей упаковка должна быть доступной и иметь конкурентоспособную стоимость на единицу произведенной продукции. Для потребителя стеклянные бутылки с молоком, как правило, стоят в 2-3 раза дороже продукции в пластикой или картонной упаковке.

Состояние и виды упаковки молочной продукции в России

Состояние упаковочной отрасли в России пока отличается от общемирового. Безусловно, достижением можно считать практически полное импортозамещение упаковки в непищевом секторе. Прослеживается четкий тренд на экологичность упаковки, но с более медленной динамикой. Общая доля использования полиэтилентерефталата в производстве упаковки в России находится на критически высоком уровне – до 80%.

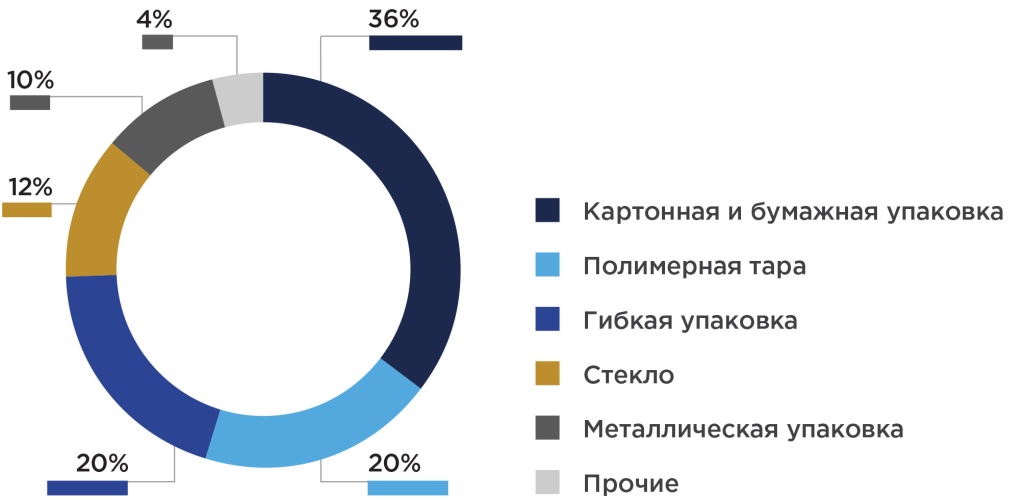

Рис.2. Производство упаковочной продукции в России по итогам 2021 года

Источник: Минпромторг

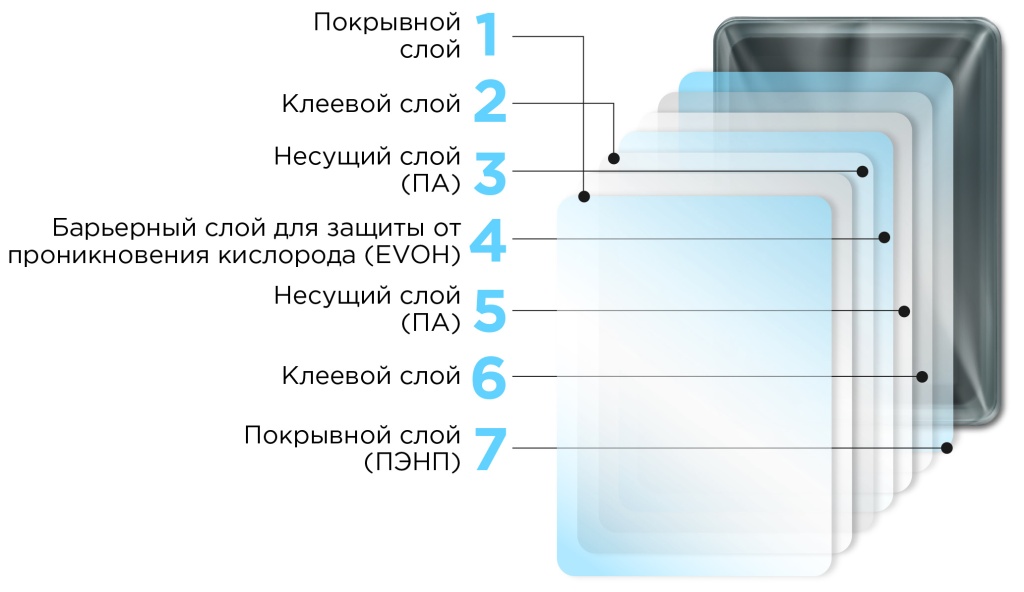

В настоящее время в России широко применяется многослойная полимерная упаковка.

Константин Рзаев в своем докладе приводит следующие наиболее распространенные в пищевой отрасли сочетания пленок:

- ПЭТ/ПЭ (для кофе, чая, замороженных продуктов);

- БОПП/ПЭ (для продуктов, упакованных с применением термосварки, замороженные товары);

- ПЭ/ПА/EVOH (герметичная барьерная упаковка для сыра, мяса и др;

- фольга/бумага/ПЭ (для масложировых продуктов);

- БОПП или ПЭТ с напыленным металлическим слоем (для снэков и т.п.).

- Это разнообразие обусловлено, в первую очередь, теми преимуществами, которое дает использование такой упаковки для потребителей:

- прочность, герметичность, превосходные защитные свойства (от воздействия кислорода и света, от потерь влаги и др.);

- увеличение срока годности продукта, а значит – снижение объема пищевых отходов;

- уменьшение массы упаковки и, как следствие, экономия ресурсов и энергии, снижение вредных выбросов при производстве и транспортировке;

- удобный формат упаковки;

- пригодность к нанесению высококачественной печати.

Рис. 3. Строение типовой пленки для упаковки сыра (EVOH – сополимер этилена и винилового спирта)

На сегодняшний день на рынке производителей продуктов питания уже намечается тенденция к переходу на использование в упаковке мономатериалов. Эксперт выделяет следующие основные проблемы, сдерживающие развитие российского рынка упаковки в этом направлении:

- отсутствие системы стимулирования производителей в переходе на более простую упаковку (состав упаковки не регламентируется);

- отсутствие дифференцированного экологического сбора в зависимости от сложности переработки разных типов упаковки);

- невозможность найти на рынке упаковку лучшего состава и с нужными барьерными свойствами, но доступную по цене.

- Эксперты однозначно прогнозируют дальнейшее увеличение рынка полимерной упаковки, а также рост спроса на прозрачную упаковку и упаковку определенного размера, включая:

- рост доли малой тары и бутылок (менее 500 мл) в общем объеме потребления полимерной упаковки;

- рост спроса на бутылки из ПЭТ и ПЭВП в сегменте молочной и кисломолочной продукции.

Эксперты связывают эту тенденцию со снижением покупательской способности населения и с трендом на разумное потребление. Поскольку упаковка остается источником создания добавленной стоимости, для российских потребителей сохраняется высокая значимость таких критериев, как себестоимость упаковки, которая отчасти зависит от ее размера, удобство применения, соотношение цена/качество.

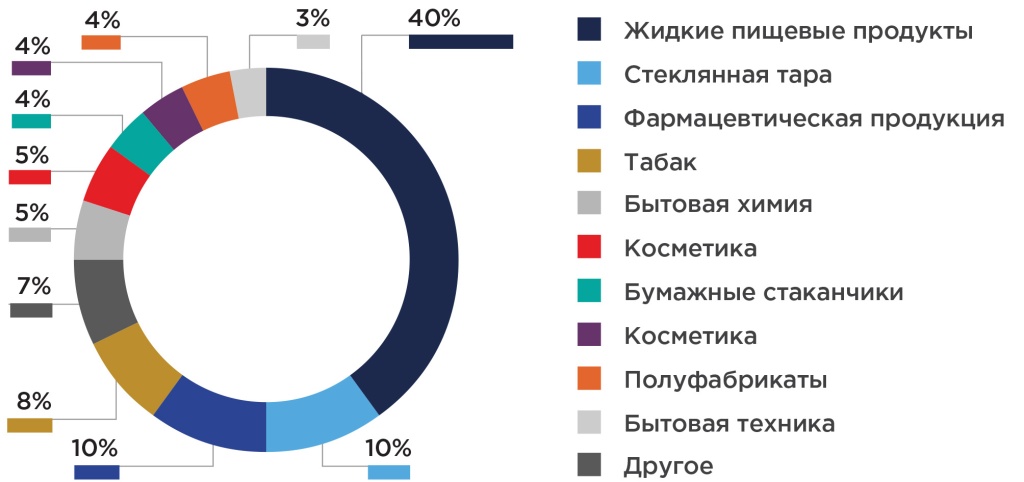

Крупнейшим сегментом рынка является упаковка для жидких пищевых продуктов, в т. ч. молока. Картонная упаковка - самая популярная для молока, кефира, йогурта, других молочных продуктов.

Рис.4. Структура потребления картонной тары по назначению в России по итогам 2021 года

Источник: Ламбумиз.

Запрет поставки в Россию полиграфического сырья и продукции, включенный в пятый пакет санкций ЕС в связи со СВО и, в целом, снижение покупательской способности населения, приводят, с одной стороны, к необходимости импортозамещения зарубежной упаковки пищевых продуктов, а, с другой стороны, к росту спроса на более простую и дешевую упаковку. Под ограничения попали краски (пигменты), клеи, растворители, основы для производства стикеров. Это создало существенные проблемы для производства всех основных типов упаковки.

Крупнейшим потребителем упаковочной продукции является пищевая промышленность, которая использует более 50% общего объема потребления различных видов упаковки.

В России существует производство нескольких видов пищевой упаковки: мягкая упаковка (фин-пак, берта-пак и др.) из полиэтилена повышенной прочности. Считается наиболее универсальной; полужесткая упаковка (тара из полиэтилентерефталата, полистирола, полипропилена и других термопластов). Термопласты хороши для хранения кисломолочной продукции. Чаще всего в такой упаковке можно увидеть йогурты, сметану, ряженку, творог; полужесткая упаковка из листовых и комбинированных материалов (тетра-пак, тетра-брик, пюр-пак, элопак и др.) - это картонные пакеты различных видов. Привлекательность этого вида объясняется прочностью материала, легкостью, компактностью и высокой экологичностью (может подвергаться вторичной переработке).

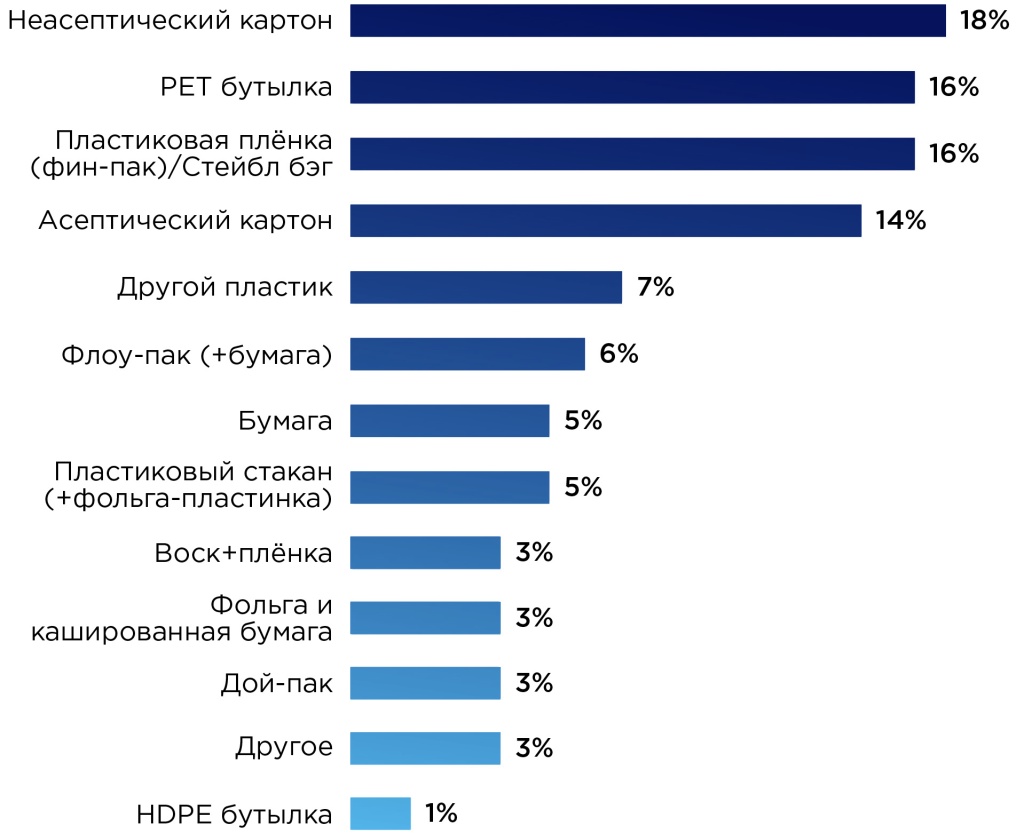

Жидкая молочная продукция упаковывается в 4 основных вида упаковки. В неасептическую упаковку упаковывается 18% молочной продукции, производящейся в России, или 10% от общего числа упаковок; в асептическую упаковку упаковывается порядка 14% молочной продукции, что составляет 9% от общего числа упаковок; в ПЭТ-бутылки – 16% массы молочной продукции, или 9% от общего числа упаковок; в пластиковую пленку (фин-пак) упаковывается 16% молочной продукции (9% от общего числа упаковок).

Твердая и пастообразная молочная продукция упаковывается большей частью в упаковку типа флоу-пак (6% молочной продукции), пластиковые стаканы (5%) и кашированную фольгу (3-4%).

Рис.5. Виды и доля различных типов упаковки в российской молочной индустрии

Источник: Союзмолоко

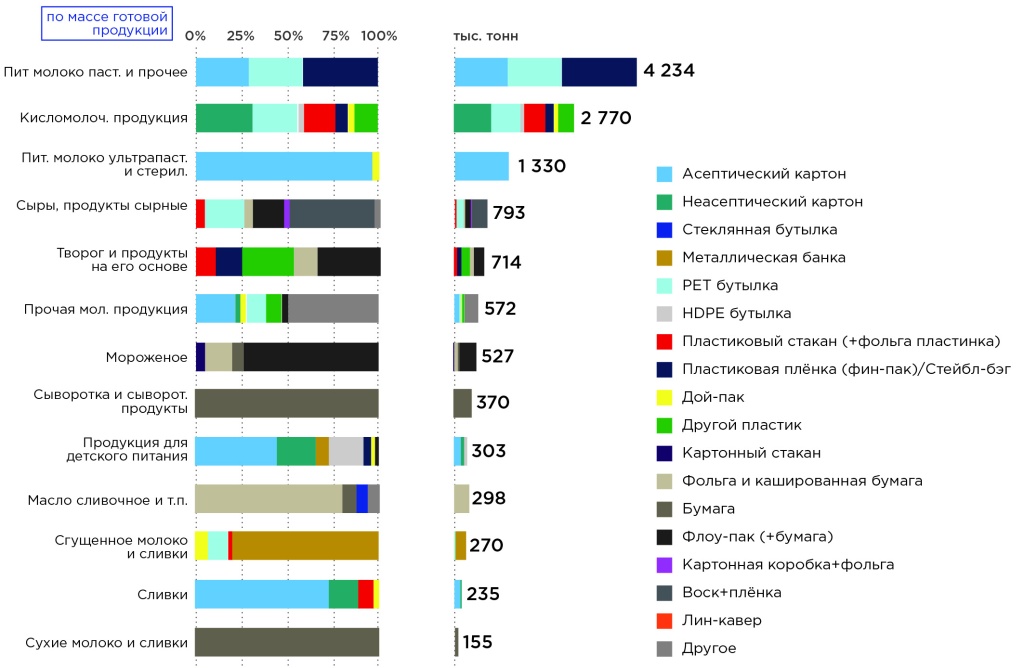

Рис.6. Использование различных типов упаковки в российской молочной индустрии

Источник: Союзмолоко

Наиболее распространенными видами упаковок молочной продукции являются Tetra Pak и Pure Pak, ПЭТ-бутылки, гибкая полиэтиленовая упаковка, дай-паки, стеклянная тара, пластиковая упаковка.

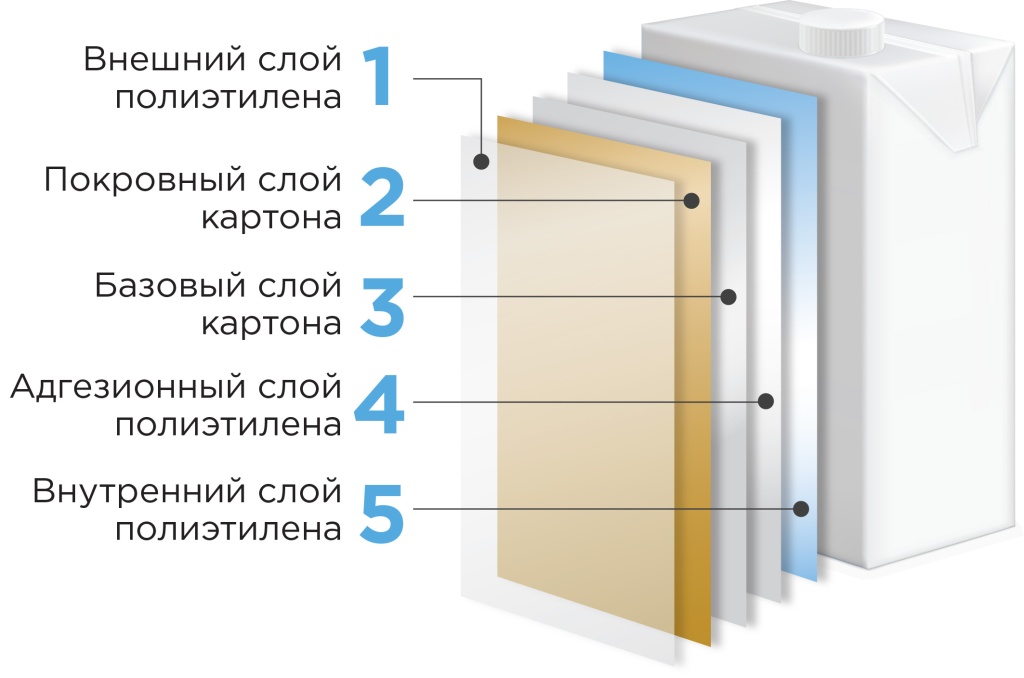

Упаковка короткого срока хранения - два слоя картона с обеих сторон покрываются тремя слоями полиэтилена. Асептическая упаковка похожа по своему составу: слой картона покрывается четырьмя слоями полиэтилена. Основное отличие между упаковками для короткого срока хранения и длительного – наличие фольги, которая позволяет хранить молоко до года без холодильника. Все составляющие этой упаковки отечественные, кроме внутреннего полиэтилена, который контактирует с продуктом.

Упаковки Pure Pak предназначена для хранения кисломолочной продукции и молока с коротким сроком годности (как правило, до 21 дня). Упаковка Tetra Pak предназначена для длительного хранения до 180 суток. Tetra Pak – асептическая технология упаковки. При асептической обработке продукт и упаковка стерилизуются по отдельности, после чего упаковка наполняется продуктом и запечатывается в стерильных условиях. К слову, порядка 95 % сливок, производимых в России, разливают именно в такую тару, а также все соки и всё молоко длительного хранения.

Рис.7. Структура упаковки Tetra Pak

Источник: vc.ru

Упаковку Tetra Pak производят в несколько этапов:

- картон соединяют с алюминиевой фольгой при помощи полимерного слоя

- еще один полимерный слой связывает фольгу со слоем особого пищевого полиэтилена, составляющего внутреннюю часть, контактирующую с продуктом

- на внешнюю сторону упаковочного материала наносят еще один защитный полимерный слой.

Наиболее насущной проблемой сегодня в сфере упаковки молочной продукции как раз является производство упаковки для длительного хранения продукции.

Уход зарубежных поставщиков упаковки молочной продукции

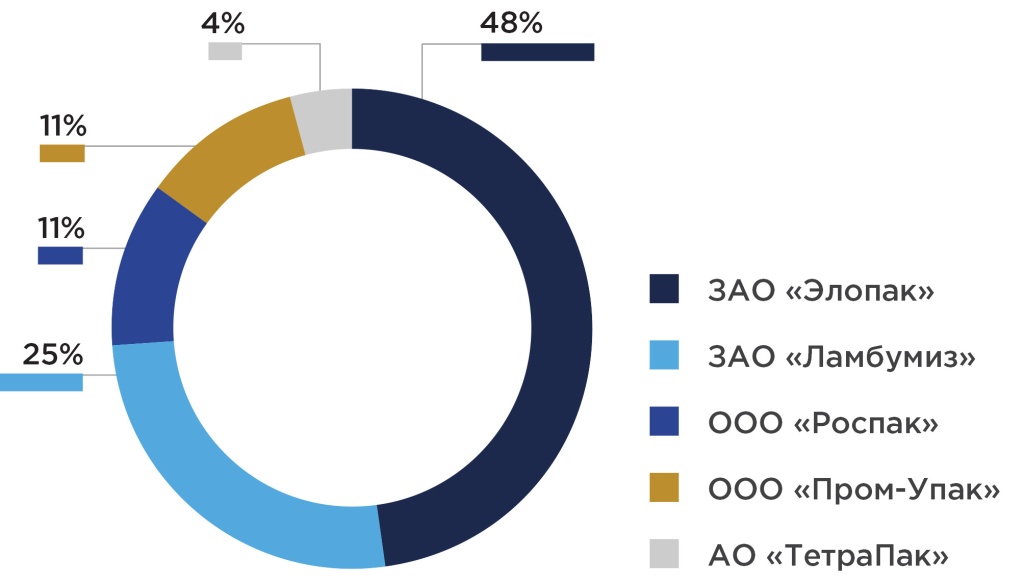

По итогам 2021 года на российском рынке работало всего 5 конкурентов. Это объясняется высоким порогом входа - инвестиции в открытие аналогичного производства составляют более 1 млрд рублей при длительном сроке окупаемости (около 10 лет) Именно поэтому конкуренция на рынке будет сосредоточена только среди существующих компаний. Молочная отрасль сохраняет свою инвестиционную привлекательность, так как получает льготы и господдержку, в том числе, ориентированную на развитие экспорта.

Рис.8. Основные игроки на рынке упаковочной продукции в России по итогам 2021 года

Источник: Ламбумиз

С началом СВО в марте 2022 года со стороны финской компании Stora Enso были прекращены поставки в Россию картонной неасептической упаковки (Pure Pak). В мае текущего года компания закрыла несколько заводов по производству упаковки в Московском, Калужском и Нижегородском регионах, передав их в местное управление.

Следом об уходе заявила норвежская компания Elopak, занимавшая на российском рынке упаковки порядка 45-50% и производящая упаковку для жидких пищевых продуктов, и которая также, как и Stora Enso, специализировалась на производстве упаковки Pure Pak. Завод компании располагался в Ленинградской области. Однако, осенью 2022 года планируется запуск завода Elopak, который норвежская компания продала российским управленцам.

В апреле 2022 года в связи с СВО шведский производитель упаковки Tetra Pak сообщил, что передает свое российское подразделение местному руководству в Лобне из-за невозможности поддерживать операционную деятельность компании. До СВО российский завод производил 7 из 10 упаковок молока и соков, используемых в стране, т.е. по разным оценкам занимал от 50 до 70% рынка асептической упаковки. При этом с завода продукция активно шла на экспорт в Беларусь, Казахстан, Азербайджан, Монголию, Сербию, Туркменистан, Узбекистан, Украину, Эквадор и др.

Tetra Pak - это уникальная технология. Следует сказать, что на своих российских заводах компания установила собственное оборудование по розливу и упаковке, которое, с одной стороны, является либо лизинговым, либо кредитным (что сразу заменить невозможно), а, с другой стороны, одна производственная линия компании оценивается в 5 млн.долл.. Всего таких линий на российских предприятиях насчитывается порядка 520, поэтому с отсутствием упаковки такое оборудование станет не востребованным. При переходе на другой вид упаковки производствам придется перестраивать линии розлива, заточенные на Тетра Пак, а это требует и времени, и вложений. Таким образом, полностью заменить данную технологию невозможно, однако, существующие мощности по производству такой упаковки могут удовлетворить спрос отечественных производителей. Российский рынок нуждается примерно в 12 млрд штук картонных упаковок для производства Tetra pak и Pure Pak в год.

Аналоги зарубежной упаковки в России

По данным Минпромторга, в августе 2022 года российский рынок обеспечен нужным количеством упаковки для производства молочной продукции, дефицита не ожидается. Сегодня наблюдается профицит производственных мощностей и сырья. Согласно оценкам Минпромторга, в части бумажной упаковки Россия полностью обеспечивает потребности как пищевым картоном и оберточной бумагой, так и гофроупаковкой.

Мощности по производству молочной упаковки краткосрочного (Pure Pak) хранения сегодня обеспечивает АО "Сыктывкарский ЛПК". Компания является лидером целлюлозно-бумажной промышленности в стране, обеспечивая производство полного цикла, не зависит от импортных поставок, использует российское сырье. На предприятии налажен полный цикл производства – от заготовки древесины до выпуска продукции и отгрузки ее клиентам.

В год с местных конвейеров сходит более 1,2 млн. т. продукции. В апреле 2022 года предприятие начало выпускать "Комипак" – это картон-основа для изготовления упаковки. К слову, "Комипак" уже выпускался до 2018 года, но затем был сделан выбор в пользу другой продукции. Предприятие производит только основной материал – картон, к которому позже добавляется полиэтилен, фольга и др. На картон можно наносить полноцветную печать. Основное сырье – российского производства. Некоторые химикаты (и отбеливатели) поставляются из Индии, Китая, Таиланда, Индонезии и Узбекистана. Сегодня компания может производить минимум 4 тыс.т. в месяц с потенциалом до 20-25 тыс.т. в месяц, что способно покрыть потребности производителей молочной продукции в России.

Новым брендом уже заинтересовались 7 производителей молочной продукции, которые суммарно обеспечивают 95% потребностей внутреннего рынка. В частности, Сыктывкарский молочный завод, являющийся флагманом пищевой отрасли республики, после ухода Tetra Pak перешел на новую упаковку. Предприятие выбрало крафтовый картон, который не нужно отбеливать кислородом и который по своим техническим характеристикам не уступает ламинированному картону Tetra Pak.

Мощности по ламинированному картону Tetra Рak в России обеспечиваются за счет Светогорского ЦБК.

Аналоги упаковки Tetra Pak производят компании ЗАО «Ламбумиз» и ООО «Роспак», совместная доля на рынке которых составляет порядка 35%. Однако, производители отмечают проблему дефицита иностранного отбеливателя, в силу чего картон будет серым (или бурым), но на качестве продукции это никаким образом не скажется.

Рис.9. Структура выручки ЗАО «Ламбумиз»

Источник: Ламбумиз

Так, основную выручку компании ЗАО «Ламбумиз» приносит изготовление многоцветной картонной упаковки Gable Top - самой популярной тары для молочных продуктов. Это упаковка прямоугольной формы с гребешком для короткого срока хранения. Именно она составляет основную часть выпускаемой ЗАО «Ламбумиз» продукции. На её долю приходится около 60% выручки.

Рис.10. Структура упаковки Gable Top

Источник: Ламбумиз

Предприятие из Башкортостана производит аналог Tetra Pak под брендом Sterex Brick. Подмосковная компания «МолоПак» г. Чехов, производит упаковку BRIK ASEPTIC. Разница между отечественной асептикой и шведской – в типе печати. В Подмосковье используют офсетную, на шведском Tetra Pak – флексографическая печать (простая и не очень выразительная).

Заменить упаковку Tetra Pak может и российская компания "МолоПак" из Московской области, а также производитель картона в Ленинградской области "Сильвамо". В конце июля «МолоПак» заявила о строительстве дополнительного завода, будут использоваться только российские технологии, исключающие потребность в иностранных поставках, что позволит значительно увеличить объемы производства упаковки.

Кроме того, российские аналоги упаковки Tetra Pak есть, но многие без крышки. Такая упаковка для потребителя менее предпочтительна, но все преимущества асептической упаковки в этом случае сохранятся.

Во Владимирской области 2 августа 2022 года запустили производство бумажной упаковки. Площадь нового предприятия «Формабокс» составляет 12 тыс. квадратных метров. Картонную упаковку для пищевой промышленности, транспортных предприятий и производственной сферы здесь изготавливают из полностью российского сырья.

Многие российские производители молочной продукции сегодня в качестве варианта выхода из кризиса, связанного с упаковкой, видят в переходе на бутылки из ПЭТ. В России развивается производство пластиковых преформ для бутылок, соответственно, риск негативного воздействия санкций мал.

Итоги

Уход крупных иностранных корпораций с российского рынка привел к тому, что в нашей стране всю упаковку для молочной продукции будут выпускать российские компании. У отечественных производителей появилась возможность удовлетворить возросший спрос, занять освободившуюся нишу, продолжать успешно работать без иностранных партнеров. Сегодня идет активный процесс импортозамещения зарубежной упаковки за счет наличия в стране собственных производственных мощностей.

Однако, сегодня объективно есть проблемы с импортными красками для упаковочной продукции. В частности, импорт красок и лаков для упаковки молочной продукции из стран Евросоюза до момента санкций составлял более 2,5 тысяч тонн в год. Основными поставщиками красок были Нидерланды, Германия и Швеция. Самым крупным игроком импортного рынка лаков и красок по поставкам в Россию являлся Flint Group (около 1,7 тысяч тонн). Сегодня производители картонной упаковки продолжают поиск альтернативных поставщиков красок. С учетом того, что в России нет производств многих красок (UF-краски для офсетной печати), производители налаживают сотрудничество с зарубежными странами, прежде всего, Индией, Кореей, Турцией, Ираном и Китаем. При этом тестирование импортных красок занимает длительный период.

Объективный глобальный тренд - биоразлагаемая упаковка, но в России сегодня только начался процесс поиска ресурсов для ее производства. Российские исследователи уже принимают активное участие в развитии отрасли и рынка. Так, учёные из Санкт-Петербургского государственного университета промышленных технологий и дизайна (СПбГУПТД), Института химической физики (ИХФ) РАН и Института высокомолекулярных соединений (ИВС) РАН разработали новую технологию получения биоразлагаемой упаковки, благодаря которой предприятия отечественного леспрома смогут снизить свой углеродный след.

В целом, вся работа производителей упаковки для молочной продукции направлена на удовлетворение потребностей в отечественной бумажно- картонной продукции на фоне отказа иностранных производителей от импорта данной продукции в Россию.