Рынок телекоммуникаций активно растет. Увеличивается и объем доходов от телеком-услуг, и в общем число пользователей связи. А крупнейшие операторы на территории России не ограничиваются лишь сферой телекоммуникаций и постепенно занимают другие ниши, превращаясь в масштабные экосистемы. Как в 2023 году действуют крупнейшие бизнес-экосистемы телеком-рынка — «Ростелеком», МТС, «Вымпелком» и «Мегафон», - в аналитическом исследовании экспертов Группы «ДЕЛОВОЙ ПРОФИЛЬ».

Общие показатели и тенденции рынка телекоммуникаций в 2022 и 2023

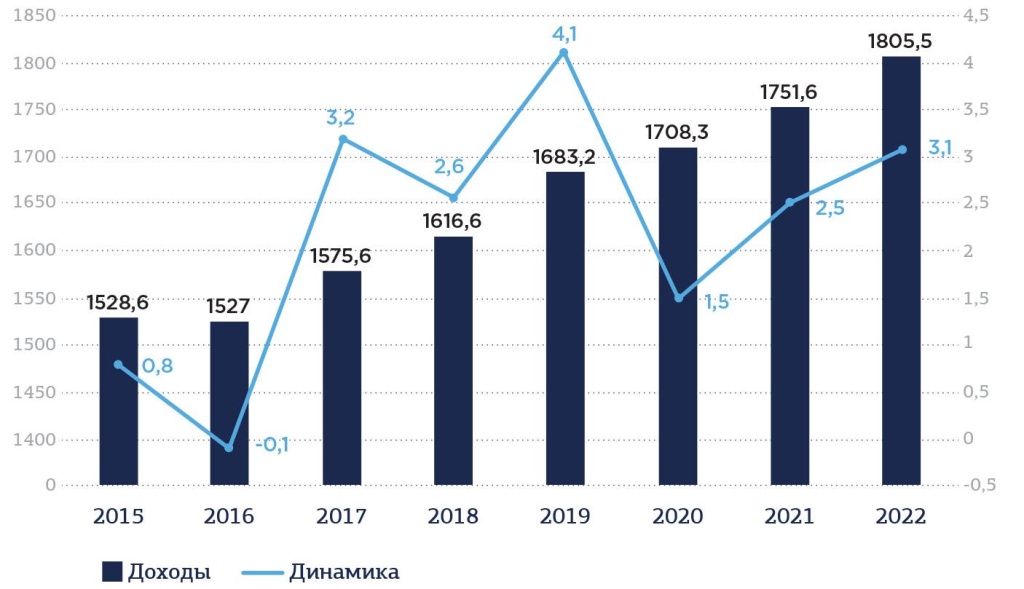

По итогам 2022 года рынок телекоммуникационных услуг достиг объема в 1,8 трлн рублей и показал положительную динамику относительно предыдущего года (+3,1%). Рынок телекоммуникационных услуг продолжает расти от года к году на протяжение шести лет. Более половины доходов (53%) в 2023 году отрасль получила от физических лиц. Увеличение доходов отрасли в первую очередь связано с повышением тарифов на услуги телекоммуникационной связи для населения (+6,8%). При этом динамика повышения тарифов все равно меньше, чем рост цен в России в целом (+13,8% согласно индексу потребительских цен).

Рис. 1. Динамика доходов от телекоммуникационных услуг, 2015-2022, млрд. руб. (в текущих ценах) и %

Источник: ИСИЭЗ НИУ ВШЭ, Минцифры РФ

Значительную часть дохода отрасли приносит мобильная телефонная связь — 462,6 млрд руб. за 2022 год. При этом фиксированная связь продолжает показывать отрицательную динамику по выручке (-4,6%). А динамичной по объему выручки услугой является мобильный интернет. В 2022 году на 8,6% (до 355,5 млрд руб.) увеличился доход от предоставления этой услуги связи. Стоит отметить, что в текущем году многие телеоператоры ввели платный тетеринг — использование мобильного телефона в качестве точки доступа. Однако уже к концу года после уведомления ФАС три оператора из «большой четверки» — «Мегафон», «Билайн» и Tele2 — сообщили, что отменят плату за раздачу интернета.

Рис. 2. Доходы по видам телекоммуникационных услуг, 2022 год и их динамика относительно 2021 г., млрд руб. (в текущих ценах) и %

Источник: ИСИЭЗ НИУ ВШЭ, Минцифры РФ

Стратегия развития отрасли связи РФ до 2035 года

4 декабря 2023 года была утверждена стратегия развития телекоммуникационной отрасли до 2035 года. В документе прописано достижение следующих показателей:

-

Скорость сетевого подключения 1 Гбит/с у 98% отечественных пользователей интернета — к 2035 году

-

Доступ к 10-гигабитным каналам связи у 50% пользователей — к 2035 году

-

Доступ к гигабитным каналам связи у 100% социально значимых объектов и всех домохозяйств в поселениях с населением свыше 10 тыс. человек — к 2030 году

-

Прекращение использования 3G — к 2027 году

-

Развертывание сетей 5G и 6G-Ready — с 2030 года

-

Покрытие сетями 5G территорий с 60% населения страны

-

Доступ к сетям 5G на оборудовании связи российского производства в 100% городов с населением выше 100 тыс. жителей — к концу 2035 года

-

Скорость мобильного интернета (средняя) свыше 125 Мбит/с

-

Увеличение пропускной способности магистральных линий для трансграничной передачи данных в 4,5 раза относительно показателей 2022 года

-

-

Обновление орбитальной группировки спутников России на геостационарных орбитах (ввод в эксплуатацию 19 спутников) — к концу 2035 года

В качестве важных направлений развития отрасли связи называются формирование защищенной и современной инфраструктуры телекоммуникаций, использование современных технологических решений, переход на российские технологии для укрепления технологического суверенитета.

После событий февраля 2022 года ключевым трендом во многих сферах, в том числе в сфере телекоммуникационных услуг, стал тренд на импортозамещение. Это направление деятельности развивается и в текущем году. Представители телеком-отрасли считают, что необходимо развивать новые модели партнерства между операторами телекоммуникационных компаний и разработчиками программного обеспечения. Это важно для того, чтобы обеспечивать рост выручки, получаемой от новых сервисов в форматах В2В и В2С, а также иметь возможность оперативно улучшать продукт, удовлетворяя запрос потребителя.

Подобные партнерства появляются в результате роста заинтересованности представителей отечественного рынка к российским решениям. Так, например, московская компания «Комнэт» создает решения в сфере промышленного IoT (интернета вещей). За 2023 год компания реализовала более 78 проектов в 17 регионах России.

А осенью текущего года стало известно, что компания «Смартком» планирует запустить производство контрактных базовых станций 4G и в дальнейшем 5G. Базовая станция сетей подвижной радиотелефонной связи в сентябре 2023 года прошла проверку на соответствие требованиям технического регламента ЕАЭС. А годом ранее (осенью 2022 года) о намерении инвестировать 1,7 млрд руб. в разработку станций сообщила компания «Новые телеком решения». На данный момент в России не налажено серийное производство базовых станций.

Базовые станции отечественного производства необходимы российском телеком-отрасли. После ухода в 2022 году с российского рынка компаний Nokia, Ericsson и Huawei, которые поставляли базовые станции, сформировался дефицит. В результате — в 2022 году количество установок таких станций снизилось на 60% от года к году. И к середине 2023 года, по данным «Сколтеха», отечественные операторы существуют в условиях нехватки свыше 50 тыс. базовых станций.

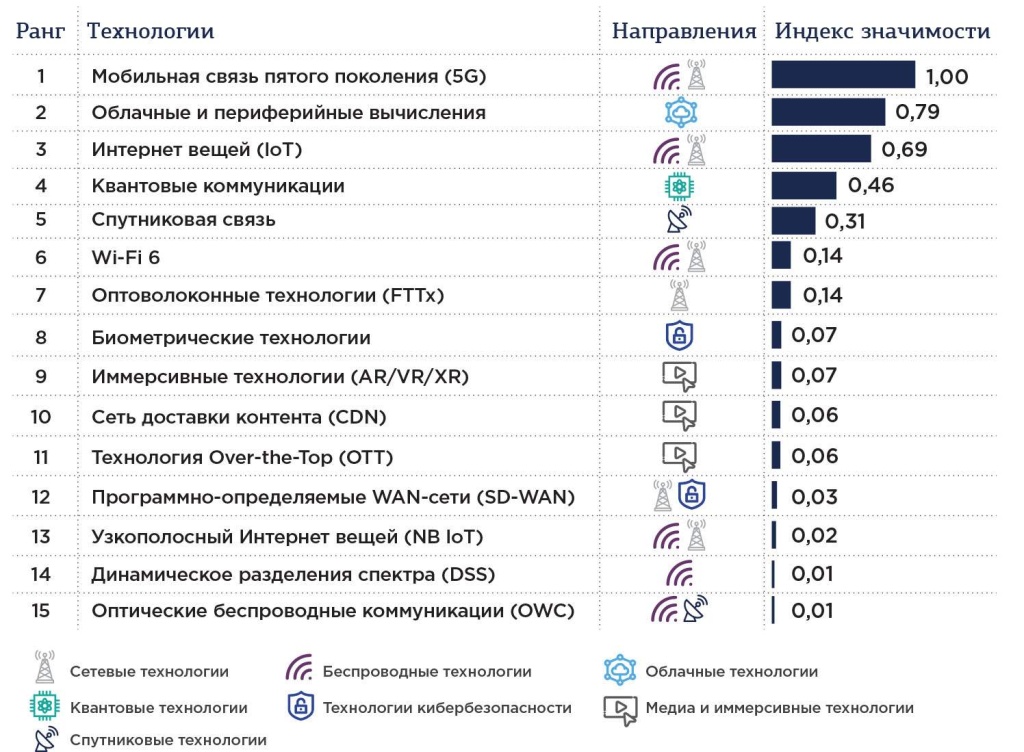

Рис. 3. Топ-15 цифровых технологий в телекоммуникационной отрасли (по данным за 2020-2022 гг.)

Источник: ИСИЭЗ НИУ ВШЭ

Что касается технологий, то в последние годы самыми востребованными в телекоммуникационной отрасли считаются сеть 5G, технологии облачных вычислений и интернет вещей. Однако и распространение 5G в России, и внедрение IoT пока что происходит недостаточно быстрыми темпами.

Согласно стратегии развития отрасли связи РФ до 2035 года, распространения сетей 5G может быть отложено до 2030 года — коммерческое использование 5G и 6G-Ready начнется не раньше 2030 года. При этом по плану развития телеком-отрасли от 2022 года ожидалось, что уже в текущем году 100 тыс. человек получат возможность использования 5G. Конечно, крупнейшие российские операторы продумывают стратегию внедрения 5G и инвестирования в инфраструктуру сети, однако неизвестно, когда сеть нового поколения будет действительно развернута в России.

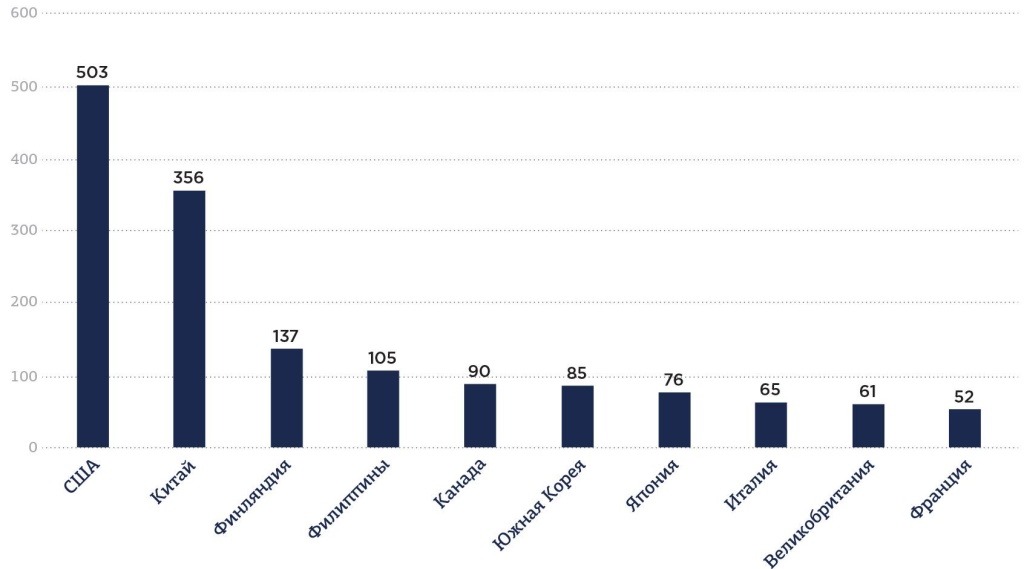

По данным стратегии развития отрасли связи до 2035 года, в мире к концу 2023 года будет насчитываться около 2 млрд абонентов, имеющих доступ к 5G. Лидерами по разворачиванию сети являются США, Китай и Финляндия — возможность подключения к 5G есть в 503, 356 и 137 городах соответственно. В России же сеть (5G-ready) тестируется в пилотных зонах крупных городов. Например, в Москве, Санкт-Петербурге, Нижнем Новгороде, Томске, Набережных Челнах.

Рис. 4. Рейтинг стран с наибольшим количеством городов с доступом к 5G

Источник: Statista

Распространение технологии интернета вещей тоже столкнулось с некоторыми трудностями. Так, осенью 2023 года стало известно, что 50% мероприятий в рамках федерального проекта «Информационная инфраструктура», входящего в нацпрограмму «Цифровая экономика», оказались заморожены. Был остановлен проект создания федеральной сети транспортной телематики — автономной системы связи для транспортной инфраструктуры. В рамках проекта еще в 2018-2020 гг. были заключены госконтракты на 1,4 млрд руб., но в 2021 году из федерального проекты были исключены расходы на транспортную телематику. Пока что не удалось реализовать и проект по созданию единой цифровой платформы ЖКХ.

Однако в 2023 году происходит активное внедрение IIoT (промышленного интернета вещей). Согласно сообщениям пресс-службы «МегаФона», объем отечественного рынка IIoT находится в диапазоне от 70 до 100 млрд руб. в 2023 году и показывает стабильный рос на 5-10% из года в год. Отчасти к повышению заинтересованности к IIoT привел тренд на цифровых двойников (ЦД — виртуальная копия физического объекта/процесса).

Крупнейшие представители телеком-отрасли

Крупные операторы, которые предоставляют телекоммуникационные услуги, расширяют спектр предлагаемых услуг и сервисов. Для этого компании приобретают менее масштабные компании в сфере телекома, IT и других. Так, компании по формату становятся бизнес-экосистемами. Представители отрасли считают, что такая стратегия развития позволяет улучшать экономические показатели, а также эффективнее продвигать новые услуги и сервисы за счёт их представления под брендом компании, которая уже вызывает доверие у пользователей.

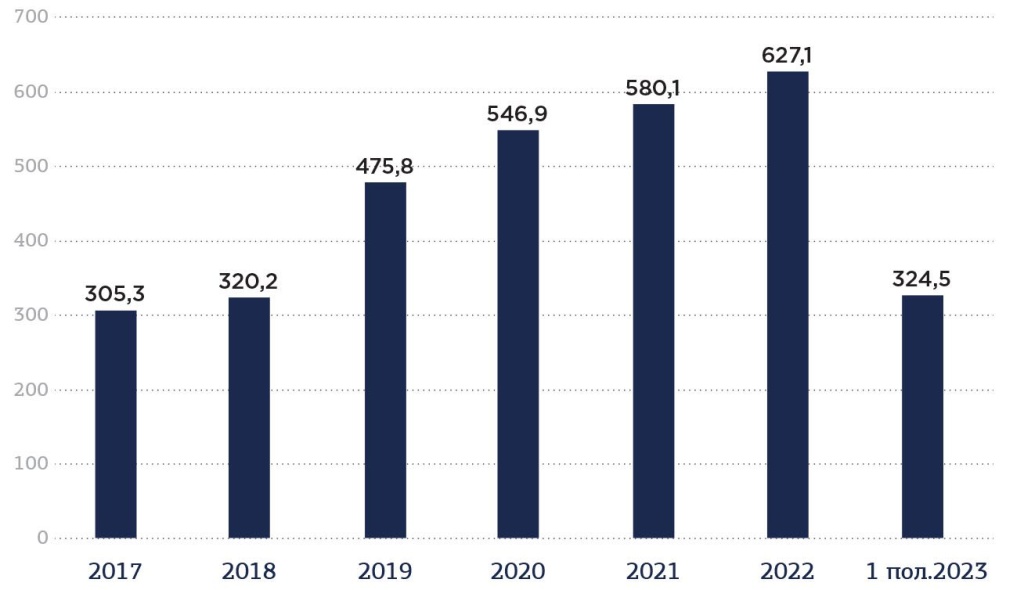

Ростелеком

Компания является одним из крупнейших интегрированных провайдеров цифровых услуг и решений в России. Предоставляет сервисы и услуги в различных клиентских сегментах — B2C, B2B, B2G и B2O. Ее выручка по итогам 2022 года составила 627,1 млрд руб. Число интернет-абонентов компании, которые подключены по волоконно-оптическим сетям, к концу I полугодия 2023 года достигло 11,7 млн, что на 6% выше показателей шести месяцев прошлого года. Число пользователей IPTV выросло на 5% — до отметки в 6,9 млн.

Рис. 5. Финансовая выручка «Ростелекома», 2015-2022 гг., млрд руб.

Источник: отчетность компании

По итогам первых шести месяцев этого года наибольшую выручку компании приносло предоставление услуги мобильного интернета — 113,5 млрд руб. Самой динамичной с точки зрения объема доходов оказалось предоставление цифровых сервисов: +49% относительно первого полугодия 2022 года. Среди цифровых услуг компании: «Видеонаблюдение», «Умный дом», «Умные экраны», «Виртуальная АТС», «Сервис печати», промышленный Wi-Fi, телефонная связь по протоколу IP и т.д.

Таблица 1. Структура выручки «Ростелекома» по видам услуг, 2022-2023 гг.

|

Млн руб. |

II кв. 2023 |

II кв. 2022 |

Изменение |

6 мес. 2023 |

6 мес. 2022 |

Изменение |

|

Мобильная связь |

57 754 |

51 034 |

13% |

113 511 |

100 816 |

13% |

|

Фиксированный интернет |

25 498 |

23 908 |

7% |

51 012 |

48 186 |

6% |

|

Цифровые сервисы |

30 868 |

22 908 |

38% |

59 502 |

39 993 |

49% |

|

Услуги телевидения |

10 716 |

10 200 |

5% |

21 500 |

20 505 |

5% |

|

Оптовые услуги

|

21 757 |

19 858 |

10% |

42 695 |

38 927 |

10% |

|

|

4 578 |

4 150 |

10% |

8 986 |

8 575 |

5% |

|

|

9 949 |

9 104 |

9% |

19 744 |

17 420 |

13% |

|

|

2 609 |

2 217 |

18% |

5 095 |

4 614 |

10% |

|

|

4 621 |

4 387 |

5% |

8 870 |

8 318 |

7% |

|

Фиксированная телефония |

10 664 |

11 026 |

(3%) |

21 686 |

22 555 |

(4%) |

|

Прочие услуги |

7 719 |

6 283 |

23% |

14 630 |

12 435 |

18% |

|

Итого |

164 976 |

144 698 |

14% |

324 536 |

283 417 |

15% |

Источник: отчетность компании

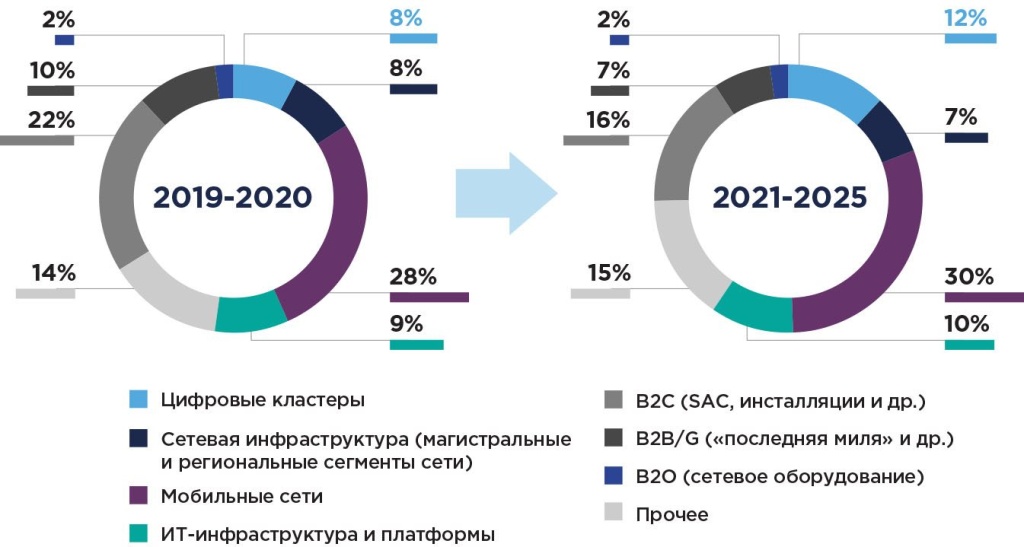

Рис. 6. Структура инвестиционной программы «Ростелеком» до 2025 года

Источник: Стратегия развития компании 2021-2025 гг.

К 2025 году «Ростелеком», согласно стратегии развития, планирует добиться лидерства в следующих сегментах: «Информационная безопасность», «ЦОД и облачные структуры», «Цифровая медицина», «Цифровой регион», «Государственные цифровые услуги и сервисы». Компания собирается вложить 15 млрд руб. в течение трех следующих лет в M&A сделки. В планах — инвестиции в размере 3 млрд руб. в венчурные активы ежегодно. В 2023 году «Ростелеком» совершил уже несколько крупных сделок.

Сделки «Ростелекома» в 2023 году

-

Объединение видеосервисов Wink и more.tv

В июне 2023 года на ПМЭФ «Ростелеком» и Национальная Медиа Группа закрыли сделку по слиянию видеосервисов Wink и more.tv. Представители компаний намерены вывести объединенный сервис (под брендом Wink) в лидеры среди онлайн-кинотеатров на российском рынке. Доля «Ростелекома» — 70%. В уставной капитал объединенного предприятия компания передала соответственно платформу Wink, а НМГ передала свой видео-сервис и 50% долей в «НМГ Студии», которая занимается кинопроизводством.

Укрупнение онлайн-кинотеатров — современный тренд отрасли в России. Во-первых, это позволяет нарастить выпуск оригинального контента, что, в свою очередь, способствует получению новой пользовательской базы при высокой конкуренции видеосервисов. Во-вторых, большое количество онлайн-кинотеатров разных компаний путает потенциального зрителя и, следовательно, уменьшает вероятность быть выбранным потребителем. Эксперты считают, что в ближайшее время на отечественном рынке останется не более 3-4 онлайн-платформ для просмотра фильмов.

Что касается Wink, то за прошедший год платформа активно наращивает свое присутствие на рынке не только за счет объединения с других известным онлайн-сервисом. Так, «Ростелеком» сотрудничает с производителями смарт-ТВ — онлайн-кинотеатр предустановлен на моделях брендов Toshiba и Hisense. Также Wink интегрируется с другими сервисами «Ростелекома». Пользователям услуги домашнего интернета от компании предлагается оплатить подписку на видеосервис баллами по программе «Бонус». Абоненты Tele2 в России (100% акций принадлежит «Ростелекому») получают доступ к Wink при оформлении подписки Mixx Tele2, а неиспользованные минуты мобильной связи абонент может поменять на просмотр фильмов и сериалов.

За первое полугодие 2023 года в оригинальной серии проектов Wink (Wink Originals) вышло девять проектов — два документальных фильма и семь сериалов (среди них — «Фишер», «Актрисы»). Большую популярность платформе во втором полугодии принес выход оригинального сериала онлайн-кинотеатра «Слово пацана. Кровь на асфальте».

Видеосервис Wink стал драйвером роста «Ростелекома» в сегменте B2C. За первое полугодие 2023 года консолидированная сервисная выручка без учета продажи абонентского оборудования и непрофильных доходов составила 13,2 млрд руб. (+9% относительно аналогичного периода прошлого года). А выручка в сегменте ОТТ увеличилась почти вдвое — на 95%.

-

Покупка доли «Фазума»

В конце августа 2023 года «Ростелеком» приобрел 35,2% в финтех-стартапе «Фазум». ООО «Фазум» является резидентом Сколково и занимается разработкой облачных решений, нацеленные на автоматизацию банковских бизнес-процессов: таких как CRM, открытие счета и предоставление дополнительных банковских сервисов, гарантийные и кредитные процессы, лизинг, факторинг, документооборот, электронный архив. Решения «Фазума» внедрены в 20 банках.

Размер сделки не раскрывается, но эксперты предполагают, что ее стоимость находится в диапазоне от 1,5 до 3,5 млрд руб. Предполагается, что за счет сделки «Ростелеком» может занять около четверти рынка облачных сервисов, предоставляемых финансовым организациям.

Почему сделка выгодна для «Ростелекома»? В условиях цифровизации и автоматизации бизнес-процессов, а также активного процесса вынужденного импортозамещения ощущается нехватка облачных решений для финансовых организаций. К тому же в течение следующих 4-5 лет ожидается налаживание выпуска отечественного ПО и пятикратное увеличение вариантов предоставляемых решений на российском рынке. Поэтому предпринимаемые «Ростелекомом» шаги по освоению временно пустующего сегмента рынка (в рамках стратегии расширения спектра цифровых продуктов для финансового сектора) позволят компании укрепиться на рынке финтех-решений.

-

Полный выкуп «Открытой мобильной платформы»

Осенью «Ростелеком» выкупил полностью ООО «Открытая мобильная платформа», которая занимается разработкой мобильной ОС «Аврора». До этого, с 2018 года, компания владела 75% долей ОМП. Условия соглашения подразумевали, что оставшиеся 25% «Ростелеком» мог выкупить в период с марта 2021 года до марта 2028 года, как минимум, за 606 млн руб. При этом эксперты предполагают, что стоимость сделки составила 1 млрд руб.

Операционная система «Аврора», работа над которой ведется с 2016 года, находится на стадии тестирования. Предполагается, что «Ростелекому» необходимо будет финансировать доработку платформы самостоятельно. Однако руководство «Ростелекома» после завершения сделки перешли на использование рабочих телефонов на ОС «Аврора». Также использование операционной системы постепенно внедряется среди Эксплуатационного персонала РЖД. В дальнейшем планируется, что «Федеральная пассажирская компания» РЖД может перейти на использование «Авроры»: например, использовать в работе проводников для контроля посадки пассажиров на рейс.

-

Покупка компании «Информ»

Также в этом году «Ростелеком» выкупил оставшуюся долю (49,9%) компании «Информ» у Лукойла. Стоимость сделки не разглашается, однако предполагается, что цена ее цена составила до 2 млрд руб. Первый этап сделки был проведен еще в 2020 году за 2 млрд руб.

«Информ» — теперь уже бывшая дочерняя IT-компания Лукойла, которая занимается оказанием телеком-услуг и информационно-технологического обеспечения предприятий Лукойла, которые находятся в 53 регионах страны.

Приобретение «Информа» «Ростелекомом» должно укрепить позиции компании в B2B-сегменте и позволить создать центр компетенций по цифровому развитию компаний нефтегазового сектора, а также сформировать дополнительные продажи цифровых решений «Ростелекома» предприятиям «Лукойл». Так, «Ростелеком» сможет активнее развивать проекты в нефтегазовой сфере.

-

Переговоры о покупке «МегаФона»

В конце 2022–начале 2023 года появились сообщения о переговорах «Ростелекома» с USM Group по приобретению «МегаФона» — крупный телеоператор России, который обслуживает свыше 74 млн абонентов мобильной связи. Однако эксперты считают, что из-за финансовых ограничений «Ростелеком» не может осуществить сделку с предполагаемой стоимостью в 1 трлн руб. Это связано с невозможностью компании использовать кредит для совершения сделки, так как это нарушит ковенанты, действующие после заема для приобретения 55% «Т2 РТК Холдинга» (Tele2).

Среди других претендентов на покупку «МегаФона» — «Газпром-Медиа».

-

Увеличение доли в компании «Булат» до 51%

«Булат» — разработчик оборудования в сфере IT и телекоммуникаций, например маршрутизаторов, систем хранения данных, серверов, коммуникаторов, источников бесперебойного питания. Компания сотрудничает с крупными государственными компаниями, а также с предприятиями оборонно-промышленного комплекса.

Доля венчурного фонда «Ростелекома» «Коммит Кэпитал» предприятия «Булат» увеличилась с 37,5% до 51%.

-

Приобретение компании «Светец»

Весной 2023 года «Ростелеком» приобрел 100% компании. «Светец» специализируется на разработке ПО в области телекоммуникационных и информационных сетей. Компанией реализовано свыше 500 проектов по РФ и СНГ.

-

Покупка Fuzzy Logic Labs

«Ростелеком» приобрел 100% компании в феврале этого года. Fuzzy Logic Labs занимается разработкой IT-решений для противодействия мошенническим транзакциям (антифрод-система Smart Fraud Detection). Такие проекты реализуются во многих секторах: от финансового организаций до предприятий розничной торговли.

-

Контроль над компанией «МаксимаТелеком»

В марте 2023 года совместное предприятие «Ростелекома» и Московского метрополитена «Макомнет» приобрело долю в 76,25% «МаксимаТелекома» («Ростелекому» принадлежит 51% «Макомнета»). В результате сделки планируется увеличить спектр цифровых услуг, оказываемых на транспорте.

«МаксимаТелеком» управляет единой московской сетью Wi-Fi, а также сетями в городском транспорте в Москве, Санкт-Петербурге, Магадане, Казани и в региональных аэропортах. «МаксимаТелеком» специализируется на цифровизации не только городского транспорта, но и ЖКХ, городского хозяйства, промышленных предприятий.

-

Приобретение 35% ООО «Мегакампус»

Сделка совершилась в августе 2023 года. Компания «Мегакампус» имеет и развивает одноименную цифровую образовательную платформу (формата P2P — обмен информации без участия третьих лиц). Такой формат считается наиболее перспективным форматом обучения. Предполагается, что к 2030 году формат P2P будет доминирующим в образовательной сфере.

В результате сделки должна возрасти узнаваемость тренда «Мегакампус», а следовательно, и доверие потребителей. Для «Ростелекома» же сделка стала первым шагом по реализации компанией стратегии становления крупным игроком креативной экономики.

МТС

Последние несколько лет МТС активно развивает собственную цифровую экосистему. Как отмечает Президент компании Вячеслав Николаев, за последние три года в компании произошло больше изменений, сделок, чем за прошлые 5-7 лет. И процесс развития и трансформации с учетом экосистемной стратегии МТС продолжает ускоряться. С 2019 года МТС придерживается стратегии CLV 2.0, которая ориентирована на формирование продуктовой экосистемы с бесшовным переходом между сервисами на базе телеком-бизнеса.

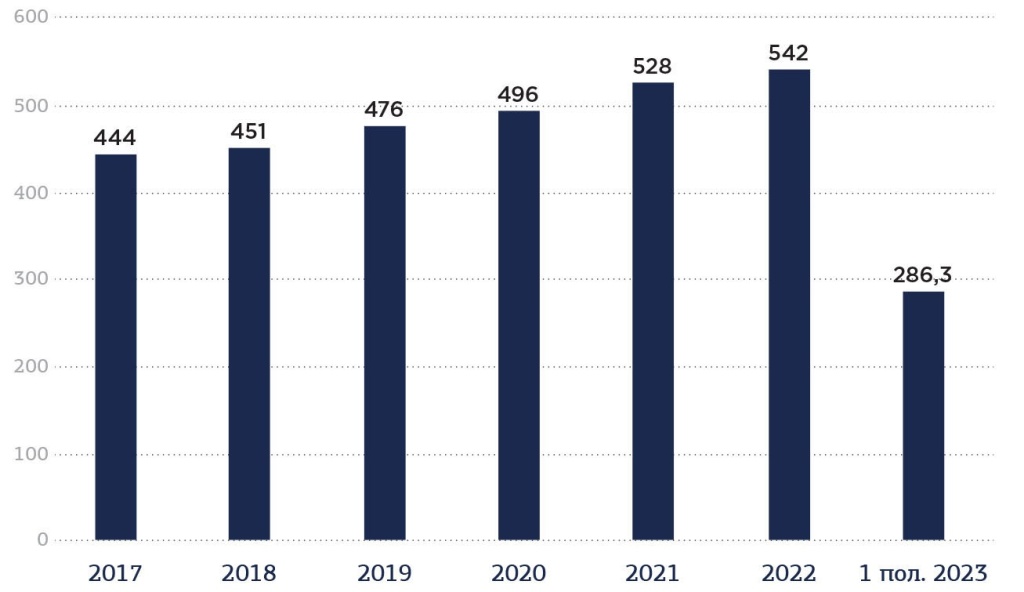

По итогам 2022 года выручка компании составила 542 млрд руб. Эксперты считают, что объем выручки растет из-за увеличения доходов в сегментах услуги связи, банковский сектор, мобильная розница и AdTech.

Рис. 7. Динамика выручки МТС, 2017-2023, млрд руб.

Источник: отчетность компании

Весной 2023 года компания сообщила, что венчурный фонд МТС инвестирует в технологический бизнес до 1 млрд руб. в этом году. Цель — усилить вертикали и продукты развивающейся экосистемы. Для этого преимущественно МТС рассматривались инвестиции в компании ритейла, медиа и развлечений, облачные технологии, IoT, умный дом, туризм и кибербезопасность. Также продолжается развитие главных цифровых направлений компании: онлайн-кинотеатра KION, сервисов МТС Music (сервис прослушивания музыки), МТС Entertainment, МТС Строки (сервис для чтения).

Сделки МТС в 2023 году

-

Покупка компании Segmento

В апреле 2023 года дочерняя структура МТС Stream приобрела 100% долей Segmento (продавец — Sistema_VC).

Segmento считается одним из ключевых игроков на рынке программатик-ретаргетинг (система купли-продажи показов рекламы и целевых действий через автоматизированные площадки). Так, МТС наращивает присутствие на рынке рекламы и выстраивает работу с клиентами по модели full-service.

-

Контроль над Buzzoola

В феврале МТС приобрела 67% группы ООО «Баззула интернет технологии» и ООО «Баззула рекламные технологии». Buzzoola реализует платформу для размещения нативной рекламы. Предполагается, что оставшиеся 33% МТС может выкупить в 2024 году.

Сделка позволит также нарастить присутствие на AdTech-рынке. В общем, МТС использует данные собственной экосистемы, облачных решений, алгоритмов Big Data и ИИ (под брендом «МТС Маркетолог») с целью развивать рекламные решения.

-

Инвестиции в Phishman

В апреле текущего года МТС объявила об инвестировании в размере 90 млн руб. в компанию Phishman, которая занимается разработкой системы автоматизированного управления знаниями сотрудников в области кибербезопасности.

В результате сделки ожидается, что продукция Phishman пополнит портфель дочерней структуры МТС RED — занимается технологиями проактивной защиты от киберугроз для бизнеса. МТС планирует создать единый интерфейс, на котором будут представлены технологии защиты от всех типов киберугроз. Также совместно компании будут развивать продукты Security Awareness, которые нацелены на повышение киберграмотности.

-

Доля в «Проектной среде» и планы по производству мультимедийных систем для автотранспорта

Согласно данным пресс-службы МТС, в апреле компания приобрела 51% компании «Проектная среда» («СКАУТ-КР»), которая является разработчиком IoT-технологий для транспорта. Стоимость сделки оценивается экспертами в 1,5-2 млрд руб.

Приобретение контроля над компанией соотносится со стратегией МТС по усилению позиций на IoT-рынке, в частности, в сегменте транспортной телематики. МТС развивает вертикаль «Транспорт и геонавигация» и тем самым пополняет собственную систему B2B-продукции. За счет сделки МТС сможет интегрировать SKAI (SaaS-платформу «СКАУТ-КР» — облачная модель ПО) в свои продуктовые решения по планированию, маршрутизации, мониторингу транспорта и контроля безопасности.

Говоря о транспорте, стоит сказать, что компания развивает умные мультимедийные системы для автотранспорта под брендом «МТС Авто» последние три года. «МТС Авто» занимается цифровизацией транспортной отрасли и предоставляет в автомобилях скоростной интернет, внедряет мультимедийные устройства, а также системы телематики и комфорта и подходящее к реализации этих услуг ПО.

С этой целью в 2020 году МТС приобрела компании «Стопол Авто» и «Коагент Рус», которые разрабатывают мультимедийные устройства и бортовые информационные системы для машин. В 2022 году — «МТС Авто» получила контроль над 51% компании «Навител» (разрабатывает картографические и навигационные решения, альтернатива использования Яндекс.карт), в 2023 — 100% «Ди Вай Технолоджис» (строит завод по производству автоэлектроники в Москве). На заводе планируется производить продукцию систем connectivity и телематики, решений для безопасности вождения, бортовых информационных и мультимедийных систем с интегрированными сервисами экосистемы МТС.

-

Покупка Ticketscloud

В сентябре стало известно, что МТС Entertainment, которая уже владеет сервисами по продаже билетов МТС Live, Ponominalu и Ticketland, приобрела еще один — Ticketscloud. Сумма сделки — до 900 млн руб. 15% компании остается у основателей сервиса — Егора Егерева и Катерины Кирилловой. Полный выкуп возможен в течение двух лет. В результате покупки МТС займет более 30% рынка концертно-зрелищных событий в России.

Вымпелком

В октябре 2023 года была закрыта сделка по выкупу российским менеджментом «Вымпелкома» у нидерландском компании VEON. «Вымпелком» выкупил свыше 96% облигаций VEON в России. Как отмечает Генеральный директор «Вымпелкома» Александр Торбахов, компания освободилась от ограничений (например, теперь ей доступно участие в госконтрактах и тендерах с государственным финансированием; за счет чего компания сможет развивать работу с сектором B2G), а также сможет активнее наращивать партнерства внутри страны.

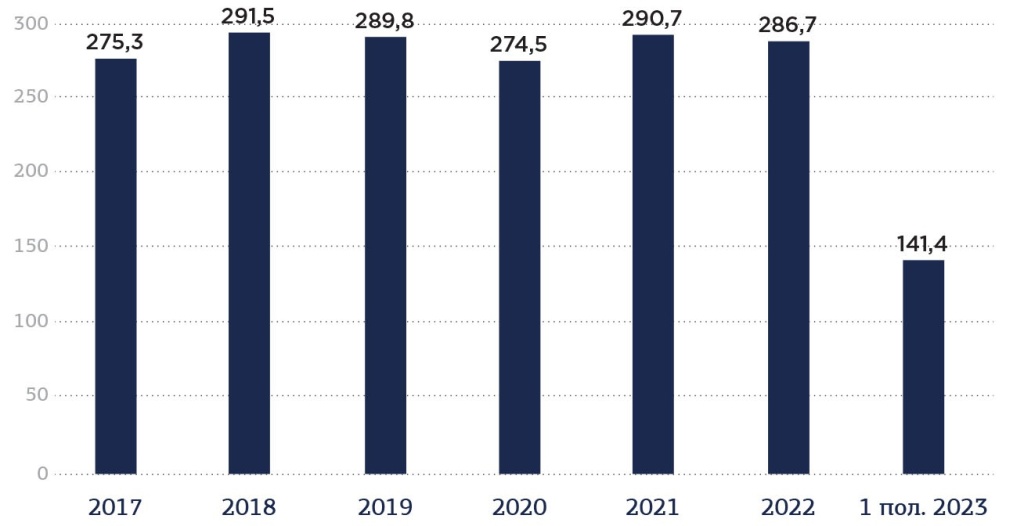

Рис. 8. Динамика выручки «Вымпелкома» 2017-2023, млрд руб.

Источник: отчетность компании

Как бизнес-экосистема «Вымпелком» развивается менее активно, чем МТС и «Ростелеком». И, по крайней мере публично, не заявляет о экосистемной стратегии. Однако компания заключает сделки, которые позволяют развиваться в этом направлении.

Контроль над T.one

В ноябре 2023 года дочернее предприятие ООО «Хайв» приобрело 50% акций компании, занимающейся разработкой платформ для системы «умного дома». Стоимость сделки не разглашается. T.one представлено в формате приложения, которое используют жители МКД. Применяются такие умные технологии, как умный дом, видео, домофон, бесключевой доступ. Система внедрена в ЖК в Ижевске, Перми, Тюмени.

Контроль над Callibri

Также в ноябре этого года «Вымпелком» приобрел 51% компании «Колибри», которая разрабатывает облачные сервисы для маркетологов: специализируется на маркетинговой аналитике, коммуникациях и автоматизации работы.

Ожидается, что приобретение доли «Колибри» способствует расширению портфеля продуктов «Билайн adtech» (является подразделением по рекламным технологиям «Билайн Бизнеса»), которые будут развивать платформу «Билайн.ПРОдвижение». В частности, будет использован облачный сервис для микробизнеса «Гудок». Партнерство с «Колибри» также может повысить качество облачной АТС «Вымпелкома» для корпоративных клиентов.

-

Покупка доли KeepRise

Сделка состоялась также в ноябре. Была приобретена доля в 25,1%. KeepRise разрабатывает платформу для автоматизации процесса ценообразования с помощью ИИ. «Вымпелком» использует технологию компании с начала 2023 года. И как сообщают представители «Вымпелкома», за первые пять месяцев использования платформы на ограниченном ассортименте товаров получилось добиться роста выручки на 7%.

-

Контроль над CDNVideo

В августе 2023 года «Вымпелком» приобрел 95% ООО «СДН-Видео», которая управляет сетью доставки контента и имеет узлы в 20 российских городах, в странах СНГ, а также в США, Израиле, Сингапуре, Германии, Нидерландах.

Также в 2023 году «Вымпелком» осуществил инвестиции в проект по корпоративному обучению KAMPUS (выкуп 12% компании) и в стартап казахстанского ТОО «Dybys Tech» по разработке для цифрового управления качеством работы сотрудников «Voca-Tech» (выкуп 20%). Решения стартапа расширят продуктовый ассортимент «Билайн.бизнес» в области автоматического распознавания речи (ASR).

Мегафон

В конце 2022 года глава компании Хачатур Помбухчан подчеркнул, что «Мегафон» не является экосистемой, а лишь телекоммуникационный оператор. Однако компания развивает некоторые цифровые сервисы и платформы. Например, развивает интернет вещей. В начале года стало известно, что «Мегафон» развернул в Арктике сеть NB-IoT по наблюдению за вечной мерзлотой, так удалось внедрить геотехнический мониторинг. А внедрение NB-IoT в РЖД обсуждалось в 2022 году. Также важно отметить, что в августе 2023 года компания запустила единую подписку на четыре онлайн-кинотеатра (среди которых и платформа, на 45% принадлежащая «Мегафону» — Start). Таким образом компания привлекает аудиторию, которая не может ограничиться использованием одного сервиса, и реализует тренд на диверсификацию, который соотносится со стратегией развития бизнес-экосистемы.

Главный тренд — диверсификация

Крупные телеоператоры предлагают услуги и решения не только по предоставлению мобильной или фиксированной связи и интернета, но и подписки на различные онлайн-платформы: для просмотра фильмов и сериалов, для чтения, прослушивания музыки, покупки билетов и т.д. Таким образом операторы осваивают медиабизнес. МТС владеет кинотеатром KION, «Ростелеком» — Wink, «Мегафон» владеет долей сервиса Start. При этом в ближайшие несколько лет можно ожидать слияния нескольких онлайн-кинотеатров для их укрупнения и, как следствие, увеличения аудитории. Стратегия создания множества платформ с фильмами и сериалами не долговечна по той причине, что ни одна из работающих сейчас на территории России платформ не может предложить зрителю широкий ассортимент контента. Такие объединения происходят уже в 2023 году — слияние сервисов Wink и more.tv).

Еще одним рынком, который привлекает телеком-операторов, является fleet-менеджмент. Уход ряда иностранных игроков с рынка управления автопарком освободил значительную часть этого рынка. И сейчас крупные компании (МТС, «Ростелеком») пытаются занять лидирующие позиции нише телематики. Перспектива рынка в ближайшие пять лет оценивается позитивно — ожидается рост в два раза (до 26 млрд руб.).

Также телеком-операторы активно консолидируются с IT-компаниями, которые разрабатывают технологии и сервисы не только для телекоммуникационных компаний, но и для компаний в других отраслях: в частности, в промышленности. Это позволяет компаниям динамично расширять портфель технологий, используемых в собственных структурах. И в итоге крупные телеоператоры выходят за границы оказания лишь телекоммуникационных услуг и занимают значительные доли рынка и в других сегментах.