В условиях экономических и эпидемиологических катаклизмов неизбежно претерпевает существенные изменения структура питания населения, поэтому в настоящее время биологически активные добавки все больше начинают пользоваться спросом у потребителей. Регулярный и целенаправленный прием добавок позволяет решить многие проблемы.

В результате, интерес к БАД стабильно растет. По оценке Роспотребнадзора, сейчас биодобавки принимают от 8 до 20% россиян. Доля граждан, регулярно употребляющих БАД, ежегодно увеличивается примерно на 5% По данным международной исследовательской компании Euromonitor International, за последние два года рынок биодобавок в России увеличился на 13%. В 2023 году, по прогнозам специалистов, российский рынок БАДов увеличится на 15%.

В структуре аптечного рынка доля БАД занимает порядка 9,7%. Специалисты ВШЭ считают, что ключевыми драйверами рынка в России являются:

-

Ковидное и постковидное потребление.

-

Панические настроения, связанные с ожиданиями инфляции и ухода иностранных брендов (паника марта).

-

Диверсификация каналов продаж – активное развитие категории БАД внеаптечного e-comm (маркетплейсы).

Колоссальную роль для развития рынка БАД играет диверсификация каналов по самыми продаваемыми брендами за 7 месяцев 2023 года (по объему продаж) в рамках аптечных продаж стали Эвалар с долей 8,5% (+12% к предыдущему периоду 2022 года), Солгар – 5,3 % (+3%) и Бак-сет – 2,8% (+33).

На маркетплейсах активно продавали свою продукцию компании Солгар с долей 11,1% (+30%), Эвалар – 10,1% (+32%) и Доппельгерц – 2,6% (+12%). Весной 2020 года аптеки получили возможность дистанционно торговать аптечным ассортиментом. СанПин, запрещавший дистанционную продажу БАД, отменен с января 2021 года. Это способствовало росту e-commerce канала и расширению рынков сбыта и аудитории за счет более молодых потребителей.

При этом, с января 2022 года рост Е-comm сегмента составил +91%, тогда как аптечного канала – только +16%.

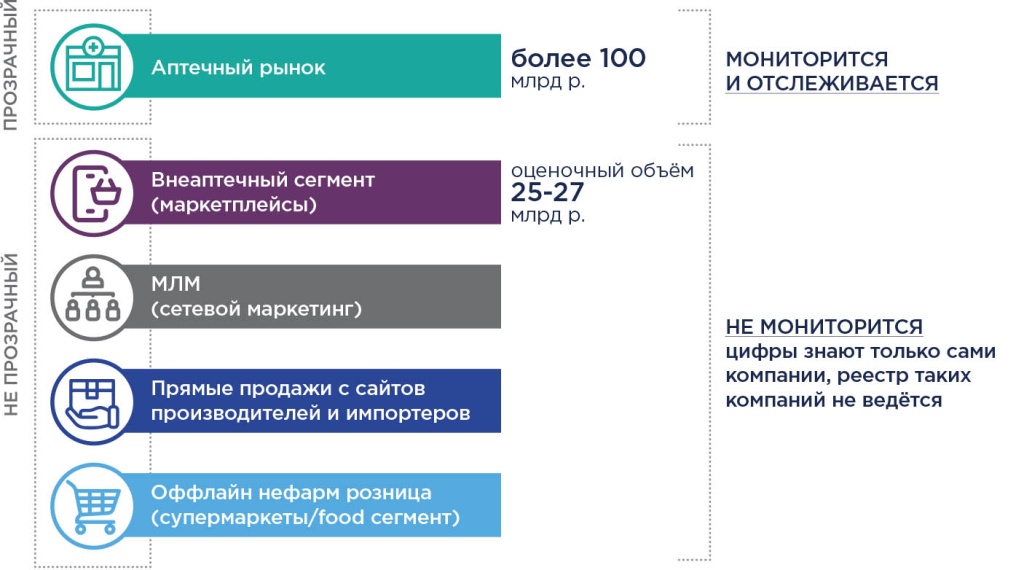

Рис.1. Структура рынка БАД в РФ по итогам 2022 года

Источник: СРО «Союз производителей БАД»

За 2023 год по состоянию на декабрь 2023 года доля Е-comm сегмента в общих продажах БАД составит 19% (по итогам 2022 года – 9%). При этом количество продавцов на маркетплейсах увеличилось в 5-6 раз за 2023 год.

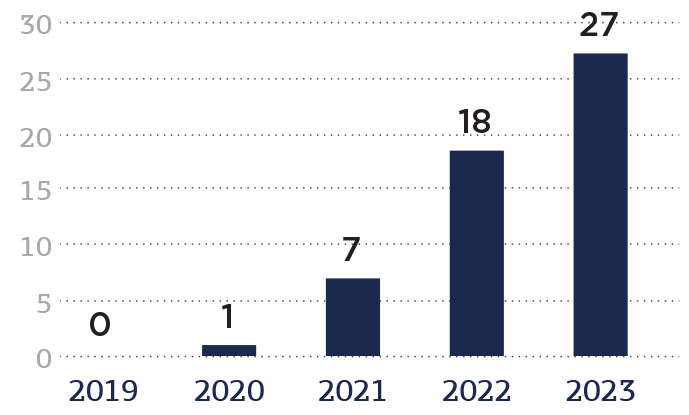

Рис.2. Динамика рынка БАД на маркетплейсах, 2018-2023, млрд. руб.

Источник: данные Milamed

С 2020г рынок Е-comm сегмента БАД вырос в 20 раз в 2023 г - составит более 27 млрд. руб.

Рынок аптечных продаж на сегодня самый прослеживаемый и контролируемый сегмент продаж в категории БАД:

-

ввод в ассортимент только по СОГР;

-

продукция по декларациям в реализацию не принимается;

-

-

выборочный контроль качества товаров в обороте.

Наблюдается ежегодный рост рынка БАДов в денежном и натуральном выражении. Несмотря на геополитическую и экономическую ситуацию, уход с рынка ряда крупных зарубежных игроков и снижение доходов населения, рынок БАД в РФ в 2022 году продемонстрировал позитивный итог.

В 2022 году было отгружено 20 тыс. тонн биологически активных добавок к пище, что на 16% больше итога 2021 года. С января по июль 2023 года в РФ было произведено более 12,2 тыс. тонн БАД, что на 17% больше, чем за аналогичный период прошлого года. Это значит, что к концу 2023 года будет произведено не менее 23-24 тыс.тонн БАД.

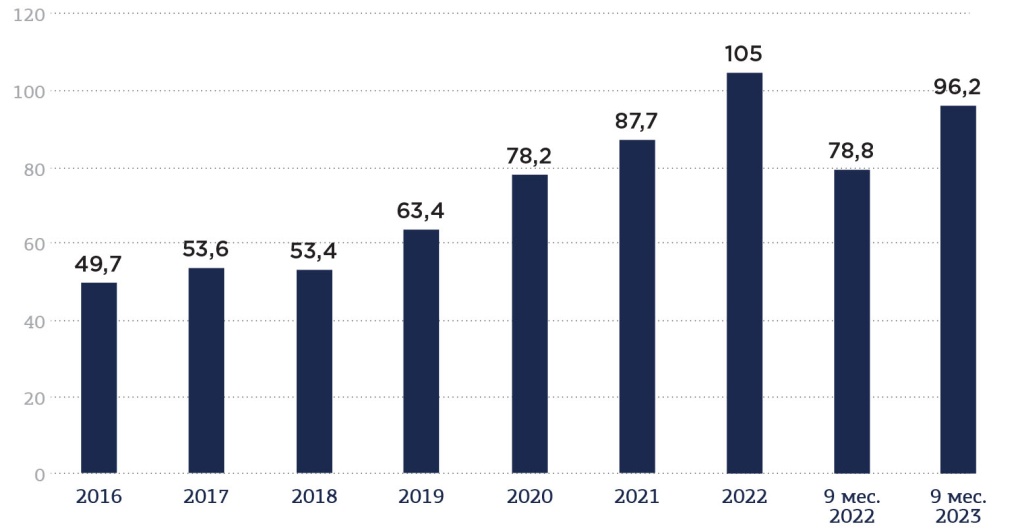

В 2022 г. ёмкость коммерческого рынка биодобавок составила 105 млрд руб. и 364 млн упаковок. Последние четыре года рынок добавок к пище растёт двузначными темпами. Так, в 2022 г. прирост составил 19,8% к предыдущему году.

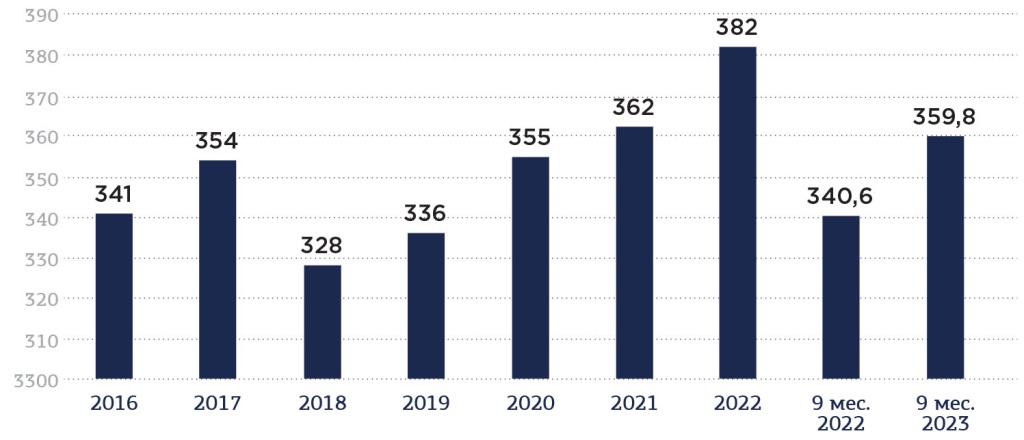

Рис.3. Динамика объема продаж БАД в натуральном выражении на фармацевтическом рынке РФ в 2016-2023 гг., млн.уп.

Источник: AlphaRM

Следует отметить, что за 9 месяцев 2023 года в аптеках продано 360 млн упаковок БАД на 96,2 млрд руб. По сравнению с тем же периодом 2022 года это на 6% больше в натуральном выражении и на 16% в деньгах.

Рис.4. Динамика стоимостного объема продаж БАД на фармацевтическом рынке РФ в 2016-2023 гг., млрд.руб.

Источник: AlphaRM

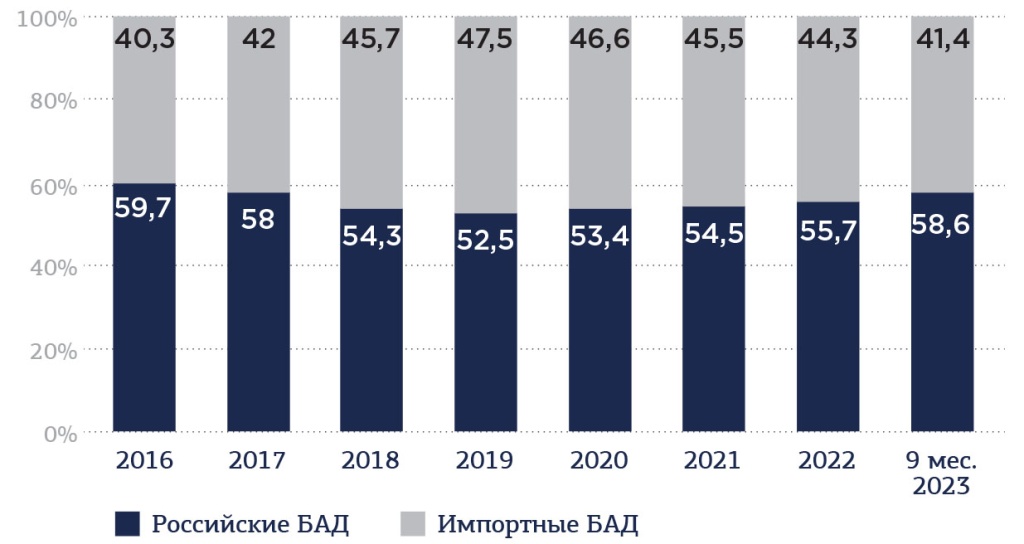

Вплоть до 2019 года отмечалась тенденция к сокращению доли отечественных БАД в общей структуре с 59,7% в 2016 году до 52,5% в 2019 году, однако, с 2020 года наблюдается постепенный рост российских БАД в общем объеме их продаж. Наряду с этим, доля импортных БАД увеличилась с 40% в 2016 году до 47,5% в 2019 году. Другими словами, за этот период сложно реализовывалась стратегия импортозамещения в фармации. Начиная с 2020 года, доля импортных БАД постепенно сокращается.

Рис.5. Структура стоимостного объема продаж отечественных и импортных БАД на фармацевтическом рынке РФ в 2016-2023 гг. %

Источник: AlphaRM

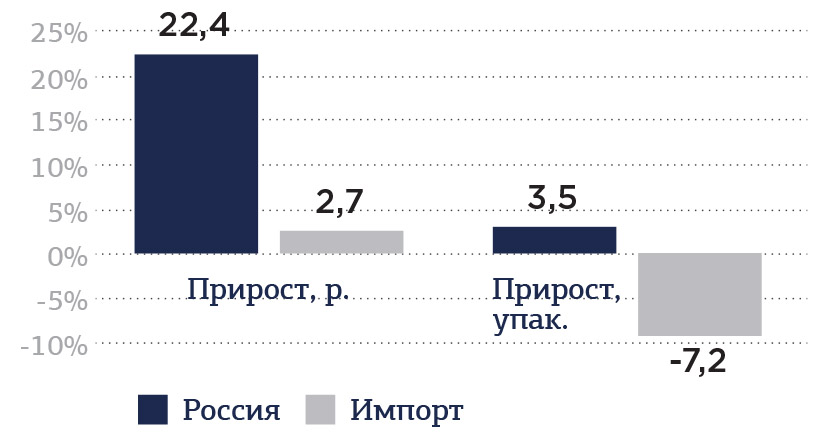

В 2023 г растет спрос на БАД российского происхождения.

Рис.6. Спрос на БАД российского происхождения за 10 месяцев 2023 гг., %

Источник: данные Milamed

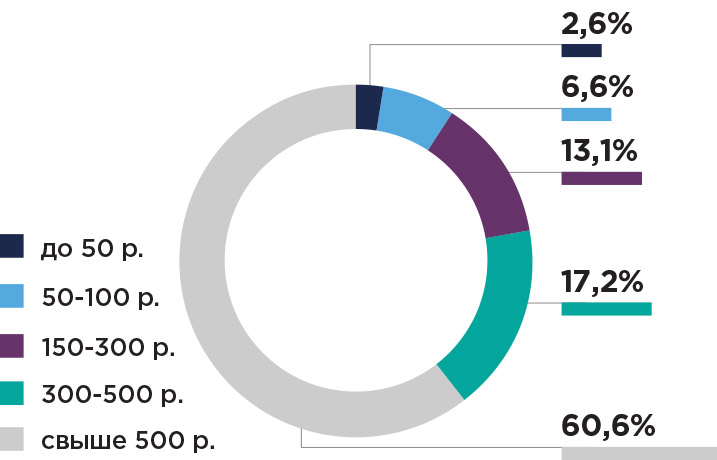

В структуре продаж лидирует сегмент с ценовой категорией «свыше 500 руб.». Средняя стоимость упаковки отечественного БАД в 2022 г. составила 199 руб. (+22,6% относительно 2021 г.), что в 3 раза ниже стоимости упаковки импортного средства – 666 руб. (+12,8%).

Средняя цена за упаковку в первых трех кварталах 2023 года была 267,3 руб., в прошлом году - 242,5 руб., то есть увеличилась на 10%.

Рис.7. Соотношение продаж БАД по ценовым сегментам в 2022 г. (стоимостный объем).

Источник: AlphaRM

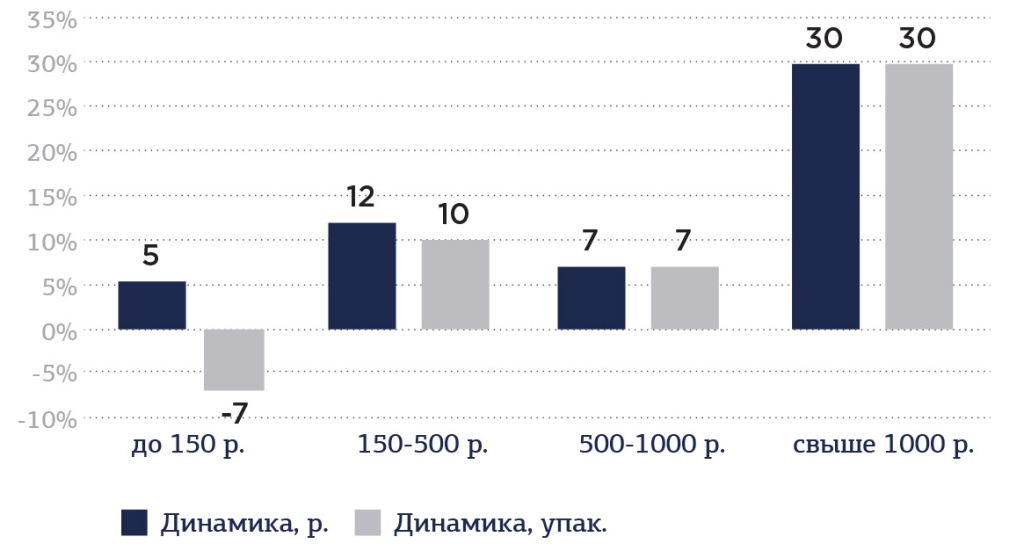

В 2023 г растет в руб. и упаковках категория БАД свыше 1000 руб.

Рис.8. Динамика по ценовым сегментам за 10 месяцев 2023 гг., %.

Источник: данные Milamed

Летом 2023 года Минэкономразвития было предложено запретить ввоз в Россию БАД из «недружественных стран». Наряду с этим Национальный союз защиты прав потребителей предложил ввести ограничительные ввозные пошлины в размере 220%. К слову, российские производители БАДов поддержали идею заградительных ввозных пошлин в размере 50-70%. Обе рекомендации не были поддержаны министерством и Роспотребнадзором.

Общий стоимостной объем экспорта БАД из РФ в 2022 году составил 14,2 млн. $. По сравнению с 2021 годом, в 2022 году экспорт БАДов из РФ понизился как в натуральном, так и в стоимостном выражении.

Ведущими странами-экспортерами БАДов в РФ в 2022 году выступили Казахстан и Беларусь.

Таблица 1. Экспорт биологически активных добавок к пище из России в 2018-2022 гг (млн упак.)

|

Показатель |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Экспорт (млн упак.) |

16,4 |

18,5 |

18,3 |

16,7 |

11 |

|

Динамика (% к предыдущему году) |

-0,3 |

13 |

-1,1 |

-8,8 |

-33,8 |

|

Экспорт (млн долл.) |

13,2 |

17,2 |

17,5 |

24,3 |

14,2 |

|

Динамика (% к предыдущему году) |

26,2 |

30,2 |

1,5 |

39,2 |

-41,6

|

Источник: Федеральная таможенная служба, Таможенный союз ЕАЭС

На рынке биодобавок насчитывается более 1400 производителей, которые выпускают добавки для разных компаний. С каждым годом их число увеличивается. По данным AlphaRM, в 2022 году относительно 2021 года общее количество производителей БАД выросло на 82 компании. Лидирующая пятерка производителей БАД занимает на рынке более 32% стоимостного объема.

Основными производителями/поставщиками импортных БАДов являются США (18%), Германия (8%), Индия (3%), Великобритания (2%), Франция (2%), Швейцария (1%), Италия (1%), Другие страны (9%).

Среди американских БАД наиболее популярна продукция компании Solgar (серия БАД Solgar). На российском рынке на протяжении уже многих лет лидирует отечественная компания «Эвалар» (доля 13,6% в руб.). Ниже представлен топ 20 основных компаний, представляющих свою продукцию в России. В совокупности эти компании занимают порядка 60% всего рынка БАДов в России.

Таблица 2 - ТОП-20 производителей БАД в России по итогам 2022 г.

|

Рейтинг |

Производитель |

Объем продаж,млн.руб. |

Прирост 2022/2021, % |

Доля рынка,% |

Доля онлайн-сегмента в продажах компании,% |

|

1 |

Эвалар |

14 290 |

0,3 |

13,6 |

15 |

|

2 |

Solgar |

8 103 |

32,3 |

7,7 |

37 |

|

3 |

PharmaMed |

5 690 |

25,2 |

5,4 |

19 |

|

4 |

Квадрат-С |

4 979 |

57,3 |

4,7 |

3 |

|

5 |

ВТФ |

3 223 |

60,0 |

3,1 |

4 |

|

6 |

Unipharm |

3 027 |

4,5 |

2,9 |

23 |

|

7 |

Stada |

2 964 |

0,9 |

2,8 |

18 |

|

8 |

Queisser Pharma |

2 439 |

4,4 |

2,3 |

23 |

|

9 |

Dr.Reddy's |

2 336 |

15,4 |

2,2 |

21 |

|

10 |

Биннофарм Групп |

2 293 |

-4,3 |

2,2 |

10 |

|

11 |

Мирролла |

2 155 |

106,4 |

2,1 |

5 |

|

12 |

Bayer |

1 739 |

1,0 |

1,7 |

20 |

|

13 |

Аптека Сервис Плюс |

1 601 |

331,2 |

1,5 |

5 |

|

14 |

Bausch Health |

1 440 |

2,5 |

1,4 |

10 |

|

15 |

Отисифарм |

1 349 |

-14,0 |

1,3 |

17 |

|

16 |

Полярис |

1 313 |

39 |

1,3 |

8 |

|

17 |

Laboratoires Ineldea |

1 138 |

-7,2 |

1,1 |

8 |

|

18 |

VP Laboratory |

1 026 |

71,7 |

1,0 |

7 |

|

19 |

The Bountiful Company (NBTY) |

986 |

16,6 |

0,9 |

32 |

|

20 |

Аквион |

873 |

46,6 |

0,8 |

36

|

Источник: по данным AlphaRM

Самыми продаваемыми брендами за 7 месяцев 2023 года (по объему продаж) в рамках аптечных продаж стали Эвалар с долей 8,5% (+12% к предыдущему периоду 2022 года), Солгар – 5,3 % (+3%) и Бак-сет – 2,8% (+33).

На маркетплейсах активно продавали свою продукцию компании Солгар с долей 11,1% (+30%), Эвалар – 10,1% (+32%) и Доппельгерц – 2,6% (+12%).

Рис.9. Лидирующие бренды БАД в аптечных и онлайн-продажах за 7 месяцев 2023 года

Источник: по данным AlphaRM

Рост таких дистанционных каналов продаж БАД, как Wildberries составил за первые 9 месяцев 2023 года +102%, а OZON - +256%. Такие бренды как Эвалар, GLS Pharmaceuticals, Миофарм, 1WIN и Maxler входят в ТОП-10 и на Ozon, и на Wildberries.

Таблица 3 - ТОП-10 брендов на Ozon и Wildberries за 6 месяцев 2023 года

|

Рейтинг |

Название

|

Продажи |

Оборот, млн.руб. |

Название |

Продажи |

Оборот, млн.руб. |

|

|

Ozon |

Wildberries |

||||

|

1 |

Эвалар |

697 136 |

434 412 748 |

Эвалар |

463 056 |

264 136 662 |

|

2 |

GLS Pharmaceuticals |

770 492 |

317 534 842 |

Жизнивек |

132 943 |

193 816 133 |

|

3 |

Solgar |

42 442 |

61 029 627 |

GLS Pharmaceuticals |

409 865 |

183 269 527 |

|

4 |

Maxler |

60 095 |

60 636 118 |

VitaMeal |

153 015 |

89 053 287 |

|

5 |

Miopharm |

|

59 532 127 |

Miopharm |

209 357 |

80 853 335 |

|

6 |

Unipharm |

97 620 |

48 517 008 |

LeafToGo |

48 928 |

66 780 390 |

|

7 |

Natrol |

34 862 |

47 796 648 |

MAXLER |

51 060 |

50 596 551 |

|

8 |

Eqville |

85 516 |

43 493 585 |

PWR ultimate power |

61 765 |

44 531 618 |

|

9 |

NORWEGIAN Fish Oil |

18 211 |

39 405 713 |

Витамир |

127 210 |

40 910 303 |

|

10 |

1WIN |

61 915 |

35 255 225 |

1WIN |

57 105 |

40 277 461

|

Источник: Фармпро, AlphaRM

На обеих площадках лидером по обороту является бренд Эвалар, этот же бренд лидирует по продажам на Wildberries. А вот на Ozon конкуренцию ему составляет GLS Pharmaceuticals с 770,5 тысячами продаж за 6 месяцев.

В 2023 г. в онлайн на 3-ю строчку впервые выходят БАД, влияющие на репродуктивную систему.

Рис.10. ТОП 3 категорий БАД в аптеках в 2023 году

Источник: данные Milamed

В 2023г изменился спрос с «ковидных» БАД в сторону «антистрессовых» + стабильно популярные БАД категорий коллаген, пробиотики: БАДы для нервной системы показали рост +23%, для сердца +28%, магний +16%, а также коллаген (+30%) и пробиотики (+23%). Наряду с этим уменьшился спрос на БАДы с витамином С (-0,5%), а с витамином D – рост всего лишь на +0,5%.

Таблица 4 - ТОП 4 категории БАД на МП за 9 месяцев 2023 года

|

Категория |

Продажи |

Средняя стоимость |

Доля рынка |

|

Омега |

1 972 370 шт |

845 руб. |

13% |

|

Аминокислоты |

1 413 709 шт |

749 руб. |

9% |

|

Коллаген |

1 271 858 шт |

885 руб |

8% |

|

Похудение |

1 194 813 шт |

673 руб. |

8%

|

Источник: данные Milamed

Производители брендированных БАД не первый год обращают внимание на конкуренцию со стороны собственных торговых марок (СТМ) аптечных сетей. В последние два года она стала нарастать.

В 2022 году общая выручка аптечных сетей с наиболее объемными продажами СТМ биодобавок выросла по сравнению с 2021 годом на 52% в рублях и на 27% в упаковках. В 2023 году эта тенденция сохранилась.

В рублях продажи СТМ за три квартала этого года выросли на 56%, а в упаковках - на 45%. При этом общие продажи БАД в аптеках растут уже не так значительно: на 16% в рублях и на 6% в упаковках. Конкуренция за потребителя в следующем году может обостриться еще больше, считают участники рынка.

По данным исследования, которое провели эксперты Высшей школы экономики, доля незаконного оборота БАД в России составляет более 45% (466 млн упаковок).

Так, на одном из популярных маркетплейсов только при поисковом запросе «витамины для женщин» предлагается более 58 000 вариантов товаров в категории БАД к пище. По данным специалистов СРО «Союз производителей БАД», многие из них имеют схожий состав и на первый взгляд действительно являются БАД различных производителей и брендов. Однако только 3 из 8 являются БАД в соответствии с законодательством и имеют СГР. Другие 5 – это пищевые добавки/комплексные пищевые добавки, которые не имеют никакого отношения к специализированной пищевой продукции.

Отмечается рост предложения «псевдоБАД», не прошедших государственную регистрацию. Зачастую подобные продукты содержат лекарственные субстанции и запрещенные компоненты (в т. ч. ядовитые, сильнодействующие, психотропные и наркотические вещества). Согласно нормам законодательства (статья 8 ТР ТС 029) розничная реализация данных категорий (комплексные добавки и прочее) запрещена. Потребителя вводят в заблуждение с точки зрения неверной идентификации категории продукта и подлога Декларации соответствия в качестве подтверждающего документа.

Подобная ситуация характерна для всех маркетплейсов и интернет-магазинов, реализующих БАД.

Сегодня производители БАД обязаны иметь свидетельство о государственной регистрации. Наличие знака EAC на этикетке продукта означает, что он соответствует необходимым стандартам. Со свидетельством о государственной регистрации можно ознакомиться на сайтах Роспотребнадзора, Евразийской экономической комиссии, а также на сайтах крупных производителей в карточке продукта.

Для выявления контрафакта и фальсификата с 1 октября 2023 г. производителей БАД обязали наносить на продукцию коды маркировки. После внедрения обязательной маркировки, по подсчётам ВШЭ, доходы легальных производителей вырастут до 2,2 млрд рублей в год и около 700 млн рублей - дополнительные поступления в бюджет.

С 1 марта 2024 г. в информационную систему нужно вносить сведения о выводе БАД из оборота, а с 1 мая 2024 г. все участники рынка должны предоставлять сведения об обороте добавок.

Пилотный проект по маркировке БАД начался еще в мае 2021 года. В рамках эксперимента эмитировано более 38 млн кодов, нанесено более 5,3 млн. Выведено из оборота более 29 тысяч кодов. Участниками сформировано 9 092 карточки товара. Подписано и верифицировано 5013 карточек БАД. Протестированы все формфакторы БАД.

Так ОАО «Фармстандарт-Уфавита» протестировал нанесение на крутку («Асвитол»). Также решение для данного формфактора протестировали «Марбиофарм», «Фарминдурстрия» и др. Протестирован прямой способ нанесения на производстве, типографский и стикерование. «Фармстандрат» протестировал нанесение на гематоген методом стикерования на автоматизированных линиях. «Фарм-про» добровольно дооборудовали свои линии гематогена и аскорбиновой кислоты для прямого нанесения кодов маркировки на пленку (флоупак). «Полярис» добровольно подготовился к обязательной маркировке, совместно с ЦРПТ было протестировано прямое нанесение кода маркировки на тубы. «На Эвалар» запущена производственная линия упаковки в картонный короб. Компания Solgar провела успешные испытания на своем производстве и уже завершила подготовку к маркировке в обязательном режиме. Постепенно, рынок начинает наполняться маркированными товарами, которые потребитель может приобрести в розничных точках и аптеках, проверив качество товара посредством мобильного приложения. Протестированы полные цепочки прослеживаемости - Производитель (Импортер) - Дистрибьютор - Аптека, а также частичное выбытие БАД в розничной сети. Всего же системой эксперимента обработано 609 чеков с реализованными маркированными БАД.

Постепенно, рынок начинает наполняться маркированными товарами, которые потребитель может приобрести в розничных точках и аптеках, проверив качество товара посредством мобильного приложения. Также проведен успешный эксперимент по выбытию маркированных БАД с маркетплейсом Ozon - на площадке уже можно приобрести промаркированные биоактивные добавки. Кроме того, производители активно тестируют заполнение атрибутов из в рамках планируемой интеграции с ФГИС «ВетИС», что обеспечит подтверждение качества продукции и сырья, используемого при производстве БАД.

В целом, внедрение маркировки БАД обеспечит прослеживаемость, станет важной гарантией качества и безопасности для потребителей, а также расширит аналитические возможности. Но проблема недостоверного декларирования отдельными недобросовестными экспортерами не потеряла свою остроту.

Кроме того, оператор системы маркировки «Честный знак», Центр развития перспективных технологий (ЦРПТ) и Тихоокеанский институт биоорганической химии им. Елякова подписали соглашение о создании на Дальнем Востоке первого в России центра по контролю за качеством БАД.

Эксперты СРО «Союз производителей БАД» разработали следующие предложения по легализации БАД и развитию российского рынка:

-

Ревизия единого реестра сертификатов соответствия и деклараций о соответствии, с целью выявления и аннулирования недостоверно оформленных деклараций.

-

Исключение возможности самостоятельного оформления деклараций на соответствие ТР ТС 029 029/2012 «Требования безопасности пищевых добавок, ароматизаторов и технологических вспомогательных средств».

-

-

Ускорение принятия проекта закона № 1190171-7 (Неверов С.И., Петров А.П.) – о внесудебном ограничении доступа к информации о продаже незарегистрированных БАД к пище и спортивного питания в сети интернет. Ускорение получения отзыва Правительства Российской Федерации.

Таким образом, российский рынок БАД показывает уверенную тенденцию наращивания объема внутреннего производства и замещения импортных поставок.

Текущие показатели объема внутреннего производства БАД рынка являются рекордными. Активный интерес россиян к здоровому образу жизни стал серьезным драйвером роста рынка биологически активных добавок. Даже несмотря на сокращение поставок со стороны крупных иностранных компаний, доля граждан, регулярно употребляющих БАДы, ежегодно увеличивается на 5%. Свою роль в этом играет не только активность отечественных производителей, регулярно выводящих на рынок свои новинки, но развитие онлайн-торговли – покупка БАДов через интернет становится все более популярной тенденцией.

Вместе с тем, в настоящее время в России отсутствует полноценная нормативная система, которая могла бы регулировать стремительно растущую сейчас индустрию биологически активных добавок. Например, вступление в силу нового технического регламента с 1 января 2021 года привело к упразднению СанПиН, регулировавшего гигиенические требования к организации производства и обороту БАД. Это приводит к развитию различных форм «серого» рынка, что ставит под угрозу здоровье потребителей. Согласно исследованиям, почти половина добавок, которые обращаются на рынке, не соответствуют требованиям безопасности.