Таблица 1. Рейтинг крупнейших производителей соков в РФ в 2019 году

|

№ |

Наименование организации |

Регион |

Выручка за 2019 год, млн. руб. |

Доля рынка, в % |

|

1

|

ОАО «Сады Придонья» |

Волгоградская область |

12 391 |

23,3% |

|

2 |

ООО «ЮСК» |

Краснодарский край |

4 874 |

9,1% |

|

3 |

ООО «АГРАНА Фрут Московский регион» |

Московская область |

4 461 |

8,4% |

|

4 |

ООО «САНФРУТ» |

Пермский край |

2 990 |

5,6% |

|

5 |

ООО ФИРМА «НЕКТАР» |

Самарская область |

2 172 |

4,1% |

|

6 |

ООО «ЦУЕГГ РУССИЯ» |

Калужская область |

2 153 |

4,0% |

|

7 |

ООО «ЭКСПРЕСС-КУБАНЬ» |

Республика Адыгея |

1 437 |

2,7% |

|

8 |

ООО «Лебединская усадьба» |

Белгородская область |

1 268 |

2,4% |

|

9 |

ООО «Грин Лайн» |

Москва |

1 224 |

2,3% |

|

10 |

ООО «Плодовое-2009» |

Саратовская область |

1 182 |

2,2% |

|

11 |

ООО «Унитрон Пром» |

Пензенская область |

1 155 |

2,2% |

|

12 |

ООО ТПК «САВА» |

Томская область |

992 |

1,9% |

|

13 |

ООО «Глоубэл Концентрат Групп» |

Ростовская область |

954 |

1,8% |

|

14 |

ООО ТПК «САВА» |

Томская область |

888 |

1,7% |

|

15 |

ООО «ПХП» |

Нижегородская область |

874 |

1,6% |

|

16 |

ООО «АГАТ» |

Карачаево-Черкесская Республика |

775 |

1,5% |

|

17 |

ООО «ПК «АТКО» |

Ленинградская область |

734 |

1,4% |

|

18 |

ООО фирма «Комплекс-Агро» |

Республика Адыгея |

721 |

1,4% |

|

19 |

ООО «ЯКАИБН» |

Московская область |

707 |

1,3% |

|

20 |

ООО «БПК» |

Москва |

548 |

1,0% |

Настоящий рейтинг сформирован на основе анализа данных из открытых источников и оценивает результаты финансово-хозяйственной деятельности производителей соковой продукции

Представленный рейтинг рассматривает производителей соковой продукции как самостоятельно хозяйствующих субъектов, независимо от других компаний группы, в которую каждый из них может входить

На рынке производства безалкогольных напитков работают более 3,5 тысяч предприятий, из которых 2 тысячи производят продукцию и 1,5 тысячи занимаются ее дистрибуцией.

На рынке соков предприятий не так много – всего около 335, и большинство крупнейших принадлежит иностранным брендам.

Краткая характеристика рынка соков

В соответствии с «Техническим регламентом на соковую продукцию из фруктов и овощей» (ТР ТС 023/2011 соки из фруктов и овощей), в зависимости от способов производства и обработки сырья, можно разделить на следующие пять групп:

Таблица 2. Основные виды соков в РФ

| Сок прямого отжима |

|

сок, произведённый непосредственно из свежих или сохраненных свежими фруктов и овощей путем их механической обработки |

| Свежеотжатый сок |

| сок прямого отжима, произведённый из свежих или сохранённых свежими фруктов и овощей в присутствии потребителей и не подвергавшийся консервированию |

| Восстановленный сок |

| сок, произведённый из концентрированного сока или сока прямого отжима и питьевой воды |

| Концентрированный сок |

| сок, произведённый путём физического удаления из сока прямого отжима части содержащейся в нём воды в целях увеличения содержания растворимых сухих веществ не менее чем в два раза по отношению к исходному соку прямого отжима. |

| Диффузионный сок |

| сок, который произведен путём извлечения с помощью питьевой воды экстрактивных веществ из жмыха или высушенных фруктов и овощей |

Отрасль соков и соковой продукции – одна из немногих в России, по технологическому развитию соответствующая мировому уровню и обладающая высоким рыночным потенциалом. Вместе с тем, данная отрасль ограничена низким уровнем платежеспособного покупательского спроса. Ввод антироссийских санкций, падение мировых цен на нефть, а также девальвация рубля не способствовали росту потребления. На этом фоне потребители склонны совершать покупки соков реже и отдают предпочтение более доступным товарам-заменителям (лимонаду и газированной воде).

Значительная доля сырья для производства соковой продукции (до 70%) завозится в Россию из-за рубежа, при этом 25% составляют фрукты, которые у нас в стране не произрастают. Например, по данным аналитического агентства IndexBox за 2019 год, Россия вошла в ТОП-3 крупнейших импортеров лимонов в мире.

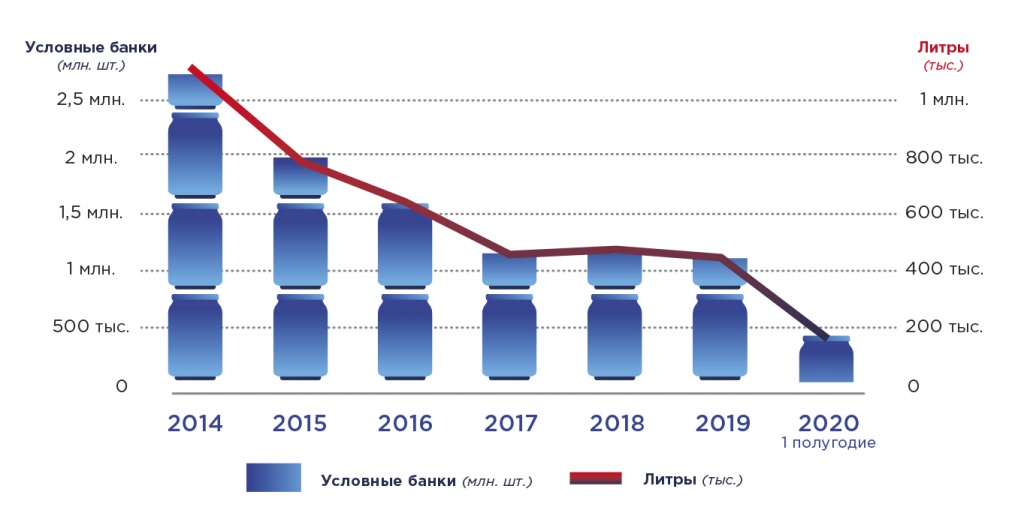

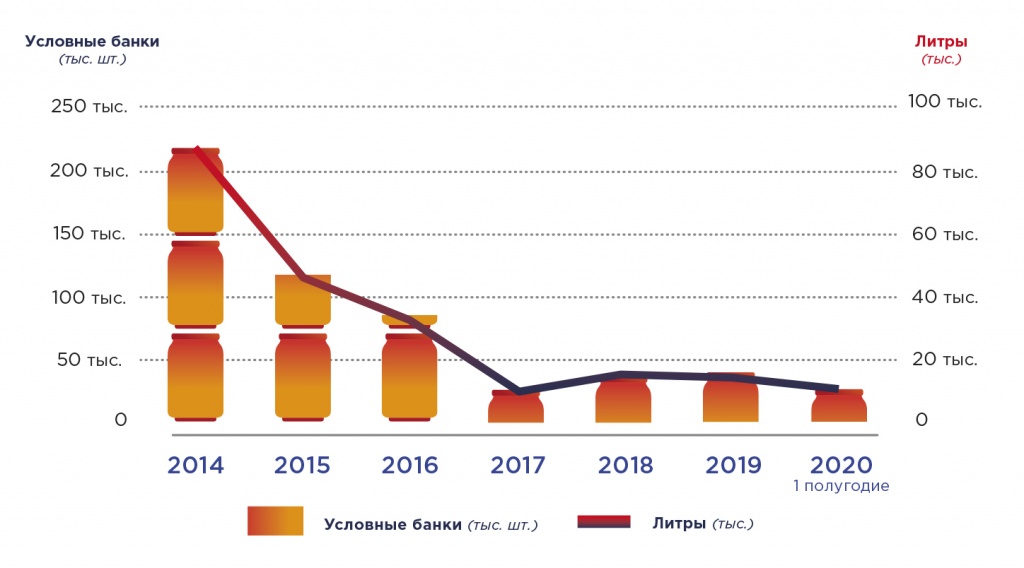

В 2014 году было произведено 2,6 млрд условных банок овощных и фруктовых соков, после чего объемы их производства неуклонно снижались. После введения антироссийских санкций, очередного витка снижения цен на нефть и падения рубля произошло увеличение себестоимости в отрасли, что сказалось на снижении объемов производства.

Рис. 1. Динамика производства соков фруктовых и овощных в 2014 - 1 полуг. 2020 гг., тыс. усл. банок/тыс. литров

Источник: Росстат

Примечание: в соответствии с приказом федеральной службы государственной статистики № 690 от 28.10.2016 для фруктовых и ягодных соков (натуральных, с сахаром, мякотью и концентрированных), учитываемых по массе, за условную принимается банка массой 400 г.

В 2019 году в России было произведено 1 072 млн усл. банок сока из фруктов и овощей, что на 13,2% меньше объема производства предыдущего года.

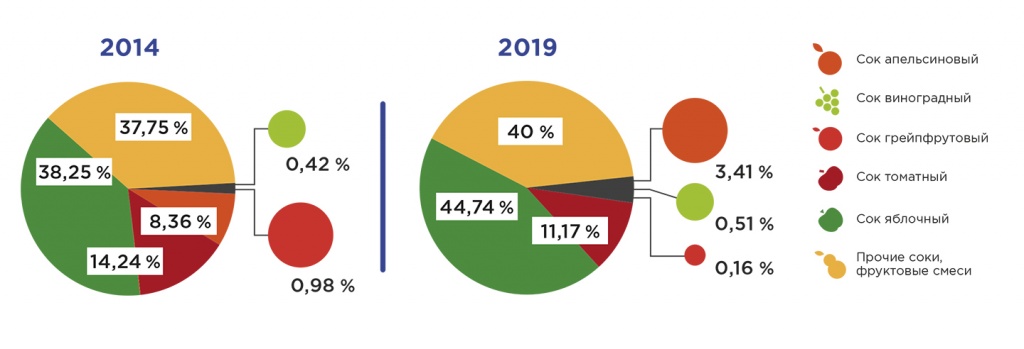

Самым популярным у россиян является яблочный сок, на долю которого в 2014 г. приходилось более 38,25% отечественного производства. На втором месте по популярности – томатный сок, почти 14,24% всего произведенного сока в аналогичном периоде. Апельсиновый сок в 2014 году занимал 8,36% отечественного производства соков.

Рис. 2. Структура производства соков в 2014 и в 2019 гг., в %

Источник: Росстат

Наблюдавшиеся с конца 2014 года кризисные явления существенно изменили структуру производства соков. Высокие темпы девальвации рубля привели к существенному удорожанию импортных поставок фруктов в столь импортозависимой отрасли, как соковая, поэтому упало производство практически всех видов сока. К 2020 году доля яблочного сока в отечественном производстве увеличилась до 40,6%, а популярный ранее апельсиновый – занимал лишь 3,41% в общем объеме производства, что стало ответом на произошедшее смещение спроса в сторону более дешевых соков, а также соков из фруктовых смесей.

По данным опроса, проведенного Российским союзом производителей соков (РСПС), жители России, в первую очередь, отдают предпочтение яблочным (17%) и смешанным с яблочным (28%) сокам, затем идут мультифруктовые (13%), апельсиновые (13%) и томатные (8%) соки.

Структура производства соков России

Яблочный сок

Объем производства яблочного сока зависит от доступности сырья, в качестве которого используются свежие яблоки.

Таблица 3. Производство свежих яблок по странам в 2019 г. в натуральном и процентном выражении

|

№

|

Страна |

Производство, т |

Доля, в % к итогу |

|

1 |

Китай |

41 000 000 |

54,1% |

|

2 |

ЕС-27 |

11 476 790 |

15,1% |

|

3 |

Соединенные Штаты |

4 820 690 |

6,4% |

|

4 |

Турция |

3 000 000 |

4,0% |

|

5 |

Индия |

2 370 000 |

3,1% |

|

6 |

Иран |

2 096 700 |

2,8% |

|

7 |

Российская Федерация |

1 713 600 |

2,3% |

|

8 |

Бразилия |

1 300 900 |

1,7% |

|

9 |

Чили |

1 143 650 |

1,5% |

|

10 |

Украина |

1 076 200 |

1,4% |

|

11 |

Другие страны |

5 835 668 |

7,7% |

|

12 |

Всего |

75 834 198 |

100,0% |

Источник: Министерство сельского хозяйства США (USDA)

В 2019 году объем мирового рынка яблок оценивался Министерством сельского хозяйства США (USDA) в 75,8 млн т. По его же оценкам, в сезоне 2019/20 мировой урожай яблок вырос почти на 5 млн тонн – до 78,8 млн тонн, благодаря восстановлению производства фруктов после заморозков предыдущего года.

По данным USDA за 2015-2019 гг., на фоне происходящего импортозамещения Россия нарастила урожай яблок на 666,5 тыс. т, Беларусь – на 117,3 тыс. т, Казахстан – на 97,2 тыс. т, Грузия – на 47,6 тыс. т.

Как показывает таблица 1, несмотря на высокий прирост урожая яблок, Россия занимает лишь седьмое место в мировом производстве яблок: на ее долю приходится лишь 2,3%, в то время как лидер в выращивании яблок – Китай – охватывает более 54% мирового рынка. По оценке специалистов USDA, производство яблок в Китае в 2019 году увеличилось на 8 млн тонн и почти достигло рекордных 41 млн тонн за счет хороших погодных условий в большинстве садоводческих провинций страны. Ожидается, что объем зарубежных поставок китайских яблок в сезоне 2019/20 достигнет 1 млн тонн, что даст возможность Китаю восстановить свой статус крупнейшего экспортера на мировом рынке, несмотря на нарушения в цепочках поставок в середине сезона из-за COVID-19.

Приведенные данные показывают, что Китай, являясь крупнейшим в мире производителем яблок, стал также одним из крупнейших переработчиков и поставщиков яблочного концентрата на мировой рынок.

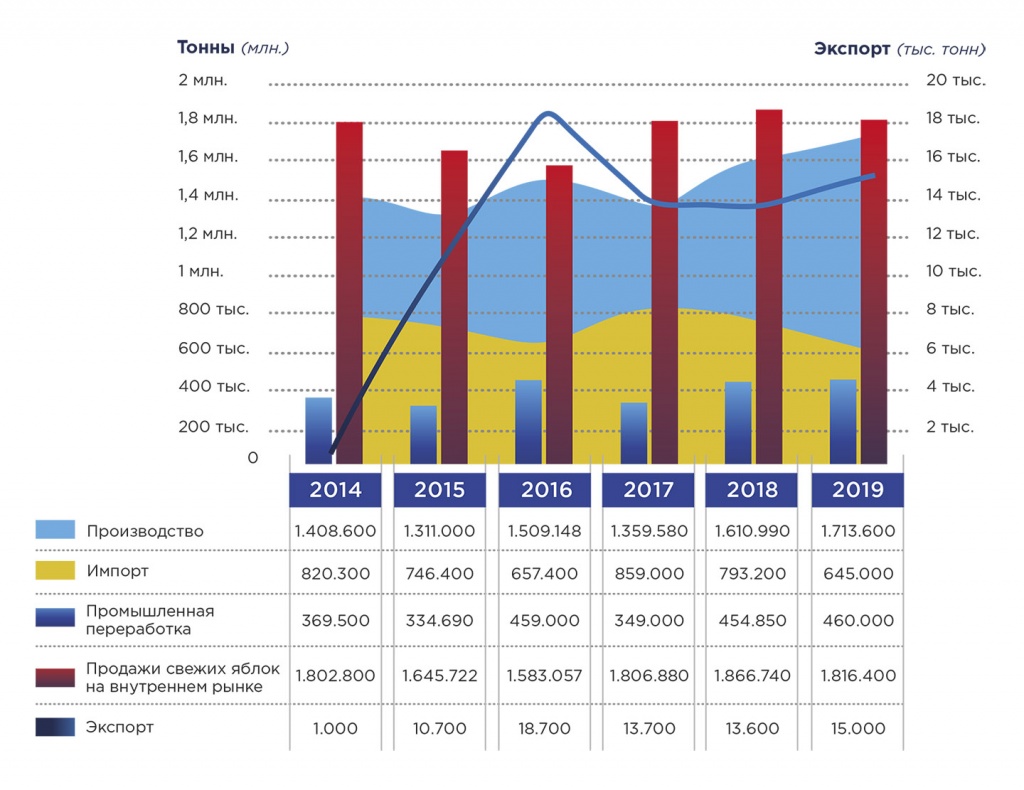

Отечественный рынок яблочного сока менее зависим от импорта, чем рынки других видов соков, благодаря тому, что подавляющая часть сырья для производства произрастает в России. Если в 2014 году импорт покрывал 36,8% существующего спроса на свежие яблоки, то в 2019 году на долю импорта приходилось лишь 27,3%, между тем резервы для импортозамещения в отрасли еще достаточно высоки.

Рис. 3. Баланс производства и потребления свежих яблок в РФ в 2014-2019 гг., т

Источник: Министерство сельского хозяйства США

Однако подавляющая часть свежих яблок не направляется на переработку, а реализуется в свежем виде. Понятно, что высокая доступность свежих яблок на прилавках магазинов сокращает спрос на яблочный сок. Основным продуктом переработки яблок является яблочный концентрат, который находит свое применение в производстве не только яблочного сока, но и соков из смеси фруктов, а также сокосодержащих напитков, поэтому промышленная переработка яблок растет. Если в 2014 году на промышленную переработку направлялось 369 тыс. т яблок, то в 2019 году – на 24,5% больше, т.е. 460 тыс. т.

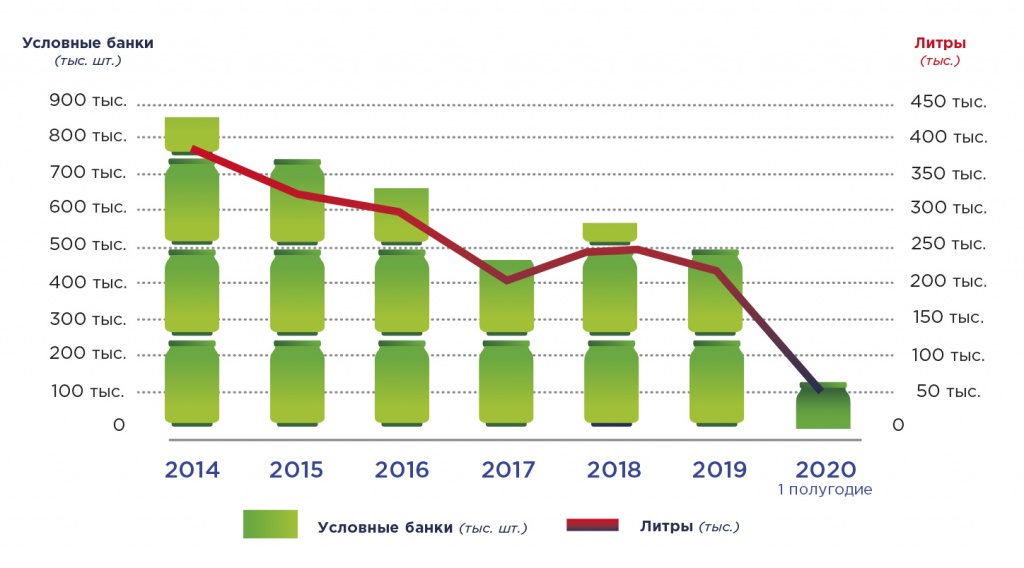

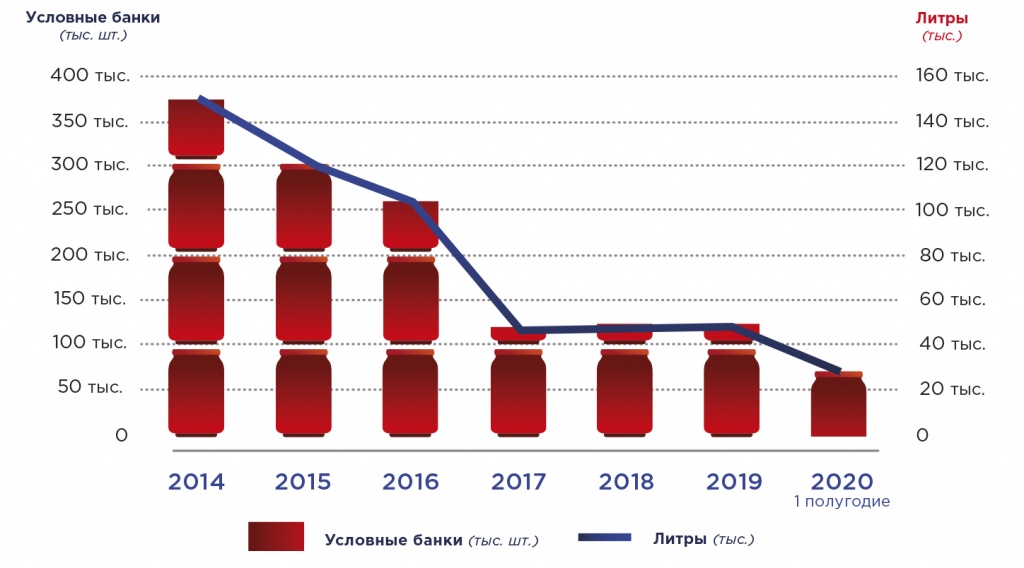

Рис. 4. Динамика производства яблочного сока за 2014 - 1 полугодие 2020 гг., тыс. усл. банок/тыс. литров

Источник: Росстат

Апельсиновый сок

По данным USDA, в 2020 г. мировое производство цитрусовых снизилось на 7,8 млн т, по сравнению с предыдущим годом, и составило 46,1 млн т, что связано с неблагоприятными погодными условиями в Бразилии и Мексике, которые являются основными поставщиками цитрусовых на мировой рынок. В России цитрусовые культуры практически не произрастают, поэтому производство апельсинового сока полностью зависит от импортного сырья.

До 2019 года основным поставщиком цитрусовых на российский рынок была Турция, но ужесточение контроля ввозимой турецкой продукции постепенно снижает ее присутствие на рынке, в то время как Марокко, Китай, Египет, наоборот, наращивают поставки.

Большинство ввозимых цитрусовых продаются в свежем виде на прилавках магазинов. Для производства соков в Россию ввозится концентрат апельсинового и лимонного соков, стоимость которого определяет цену готового продукта.

Кризисные явления 2014-2015 гг. не могли не затронуть импортоориентированный рынок производства апельсинового сока.

Рис. 5. Динамика производства апельсинового сока за 2014 - 1 полугодие 2020 гг., тыс. усл. банок/тыс. литров

Источник: Росстат

Распространение коронавирусной инфекции с начала 2020 года стимулировало резкое повышение спроса на лимоны и другие цитрусовые, поэтому рынок апельсинового сока не стал исключением. В России так же, как и в большинстве развитых стран, отмечается повышение продаж апельсинового сока на 30-40%, по сравнению с прошлым годом. Со второго полугодия 2020 года российские производители увеличивают производство апельсинового сока не менее чем на 30%, что позволяет компенсировать возрастающий на него спрос.

Томатный сок

Томатный сок является самым популярным в России среди овощных соков. Однако тенденции рынка томатного сока также повторяют отраслевую динамику и демонстрируют продолжающееся падение.

Рис. 6. Динамика производства томатного сока за 2014 - 1 полугодие 2020 гг., тыс. усл. банок/тыс. литров

Источник: Росстат

Следует отметить, что преобладающим на рынке является восстановленный сок, который производится из соковых концентратов. Такая ситуация объясняется сезонностью производства фруктов и овощей, используемых при их изготовлении.

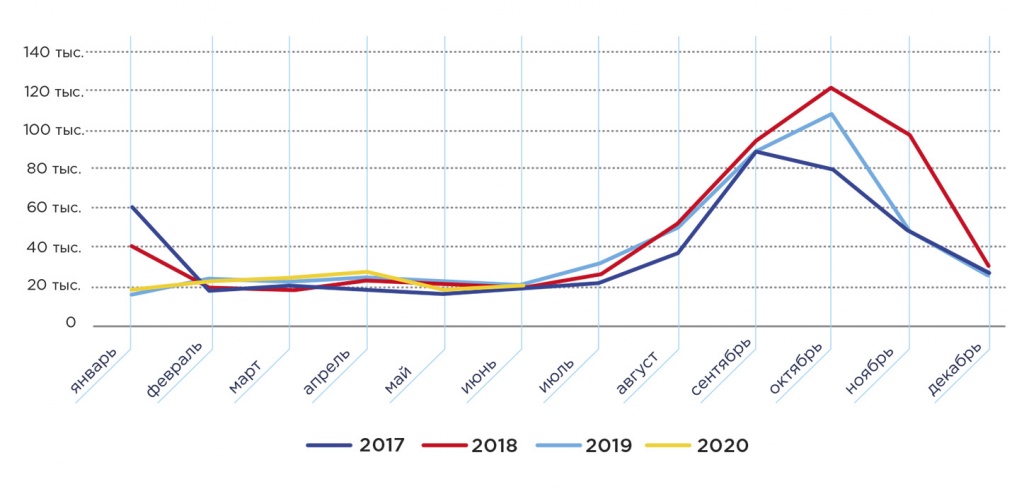

На примере яблочного сока можно отметить существенные колебания сезонности производства.

Рис. 7. Помесячная динамика выпуска яблочного сока в 2017- 1 полугодии 2020 гг., тыс. усл. банок

Источник: Росстат

Как показано на рисунке, пики производства приходятся на сентябрь-октябрь каждого года, в остальное время выпускается сок, восстановленный из яблочного концентрата. Подобную же ситуацию можно наблюдать и в производстве большинства видов соков из других фруктов.

Отсюда следует, что производство соков не ограничивается инвестициями в производственные помещения и оборудование. Отрасль требует строительства предназначенных для приема и хранения фруктов и овощей складов и формирования хорошей логистической инфраструктуры.

Роль внешней торговли в соковом производстве

Таблица 4. Крупнейшие страны-поставщики соков в Россию в 2019 году

|

Страны импорта |

Импорт в натуральном выражении |

Импорт в денежном выражении |

|||

|

тыс. т |

% к итогу |

млн. долл. США |

% к итогу |

||

|

1 |

CN-КИТАЙ |

36,7 |

20,1% |

41,2 |

14,4% |

|

2 |

BR-БРАЗИЛИЯ |

23,6 |

12,9% |

55,7 |

19,5% |

|

3 |

UZ-УЗБЕКИСТАН |

18,0 |

9,9% |

21,4 |

7,5% |

|

4 |

PL-ПОЛЬША |

16,7 |

9,2% |

26,5 |

9,3% |

|

5 |

NL-НИДЕРЛАНДЫ |

14,1 |

7,7% |

29,6 |

10,4% |

|

6 |

BY-БЕЛАРУСЬ |

11,0 |

6,0% |

9,2 |

3,2% |

|

7 |

IL-ИЗРАИЛЬ |

9,9 |

5,4% |

20,0 |

7,0% |

|

8 |

MD-МОЛДОВА |

6,1 |

3,3% |

5,3 |

1,9% |

|

9 |

AZ-АЗЕРБАЙДЖАН |

5,1 |

2,8% |

6,8 |

2,4% |

|

10 |

ES-ИСПАНИЯ |

5,0 |

2,7% |

7,5 |

2,6% |

|

11 |

Другие страны |

36,3 |

19,9% |

62,2 |

21,8% |

|

12 |

Всего |

182,6 |

100,0% |

285,5 |

100,0% |

Источник: ФТС

Согласно представленной выше таблице, объем импорта соков в 2019 году составил 182,6 тыс. т на сумму порядка 275 млн долларов США. Но следует отметить, что из-за высокой стоимости их перевозки, отечественные компании предпочитают импортировать соки не в виде готового к употреблению продукта, а фруктовые концентраты, которые используются в дальнейшем в производстве соков.

Таблица 5. Крупнейшие страны-покупатели российских соков в 2019 году

|

Страны экспорта |

Экспорт в натуральном выражении |

Экспорт в денежном выражении |

|||

|

тыс. т |

% к итогу |

млн. долл. США |

% к итогу |

||

|

1 |

KZ-КАЗАХСТАН |

16,8 |

37,7% |

28,9 |

39,4% |

|

2 |

BY-БЕЛАРУСЬ |

15,7 |

35,1% |

26,9 |

36,6% |

|

3 |

UA-УКРАИНА |

2,6 |

5,9% |

5,1 |

7,0% |

|

4 |

KG-КИРГИЗИЯ |

1,6 |

3,5% |

2,2 |

2,9% |

|

5 |

UZ-УЗБЕКИСТАН |

1,4 |

3,2% |

1,6 |

2,1% |

|

6 |

AM-АРМЕНИЯ |

1,4 |

3,0% |

2,7 |

3,7% |

|

7 |

TJ-ТАДЖИКИСТАН |

1,0 |

2,3% |

1,3 |

1,8% |

|

8 |

AZ-АЗЕРБАЙДЖАН |

0,7 |

1,5% |

1,0 |

1,4% |

|

9 |

AB-АБХАЗИЯ |

0,6 |

1,4% |

0,7 |

1,0% |

|

10 |

MN-МОНГОЛИЯ |

0,5 |

1,2% |

0,4 |

0,6% |

|

11 |

Другие страны |

2,3 |

5,2% |

2,6 |

3,5% |

|

12 |

Всего |

44,6 |

100,0% |

73,5 |

100,0% |

Источник: ФТС

Традиционными странами российского экспорта являются страны бывшего СНГ. Так же, как и с импортом, преимущество отдается соковым концентратам, производимым в России.

Таким образом, объем российского рынка соков в 2019 году нами оценивается примерно в 450 млн литров, что почти на 4% меньше предыдущего года.

Выводы:

Рынок соков продолжает снижение. В качестве основных причин такого падения, кроме описанных выше экономических факторов, можно назвать:

- Восстановленный фруктовый и овощной сок перестал считаться полезным продуктом. Активизация интереса к здоровому питанию приводит к тому, что покупатели особое внимания уделяют описанию состава продукта, а в восстановленном соке высокое содержания сахара.

Этот тренд характерен не только для российского рынка соков, но и для многих развитых рынков.

- Расширение ассортимента фруктовых соков и сокосодержащих напитков приводит к смещению потребительского спроса с фруктовых соков на альтернативные продукты: напитки-суперфуды, овощные соки и питьевые йогурты.

В низком ценовом сегменте покупатели могут отдавать предпочтение сокосодержащим напиткам, лимонадам. Поэтому в 2019 году, в противовес сокращению производства соков на 3,8%, выпуск других безалкогольных напитков растет. Например, производство минеральной и питьевой воды увеличилось на 11,8%, до 14,9 млрд бутылок.

А в более высоких ценовых категориях становятся популярными свежевыжатые соки, производимые прямо в магазинах из свежих фруктов и овощей. Большую популярность приобретают смузи из фруктов и ягод, которые становятся как вкусным и полезным «перекусом», так и удовлетворяющим жажду напитком.

- В любом супермаркете и на продовольственных рынках покупателю круглогодично предлагаются фрукты и овощи в ассортименте по доступным ценам. Цены на свежие фрукты и овощи становятся все ниже, благодаря развитию технологий их выращивания, сохранению качества и улучшению условий логистики при снижении их стоимости.