Нефтехимия – одна из ключевых отраслей обрабатывающей индустрии, относящаяся к числу высокоэффективных направлений международного бизнеса. Современные нефтехимические производства производят новые материалы, многие из которых обладают уникальными свойствами, что постепенно способствует переходу глобального сообщества к новому технологическому укладу.

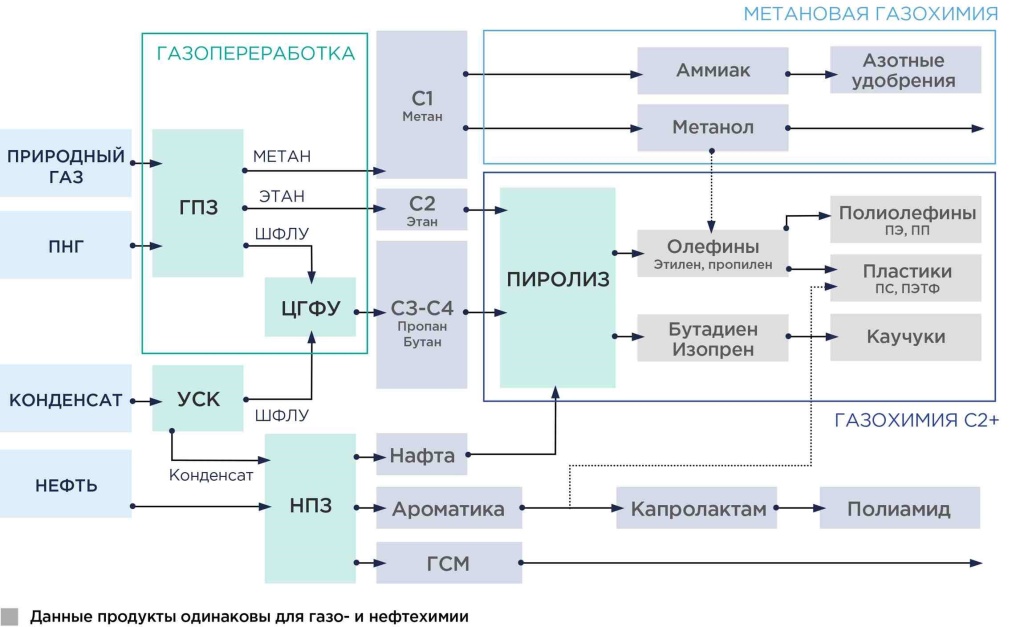

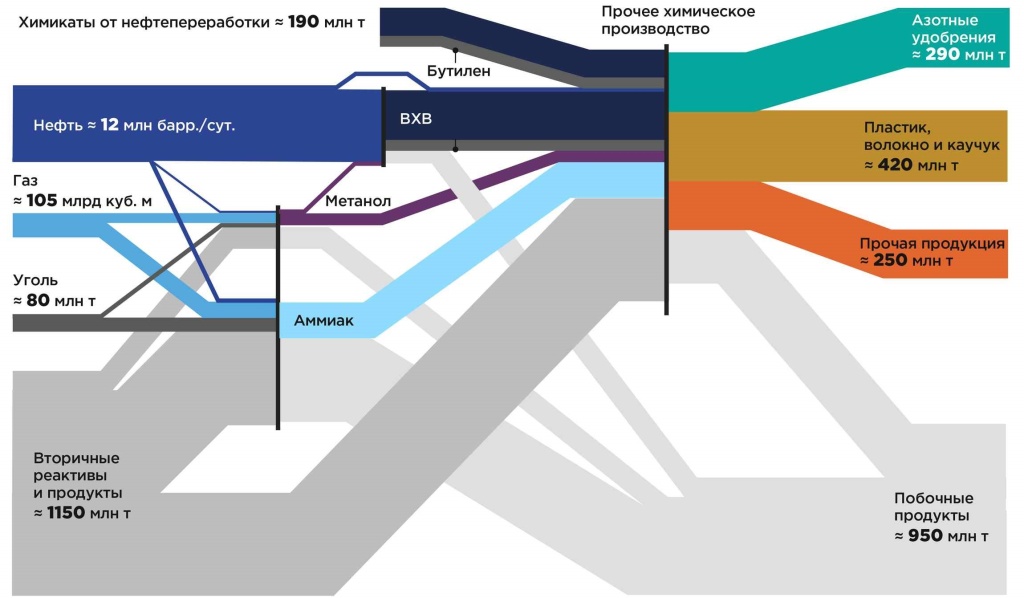

Рис.1. Состояние российской нефтехимической отрасли

Источник: данные ПАО «Сибур Холдинг»

Тесно взаимодействуя с нефтегазовым комплексом, нефтехимическая промышленность дает прекрасные примеры рационального использования ресурсов углеводородного сырья, производства продукции высоких уровней добавленной стоимости. Специалисты РЭА Минэнерго России отмечают, что нефтехимия может стать драйвером развития российской экономики в силу ее особенностей. В частности, в привязке к прибавленной стоимости отрасли почти нет равных: например, при переработке этана стоимость выходящей продукции почти в 4 раза выше затрат на сырье, а в традиционной нефтепереработке эта дельта составляет 15-20%.

Глобальный рынок нефтехимии, который в 2020 году оценивался в $461 млрд, а в 2022-м - в $672 млрд, к 2027 году может достичь почти $800 млрд. Большая часть проектов, которые должны быть запущены в этот период, приходится на полипропиленовый сегмент - 128, на полиэтилен - 121, на пропилен - 101.

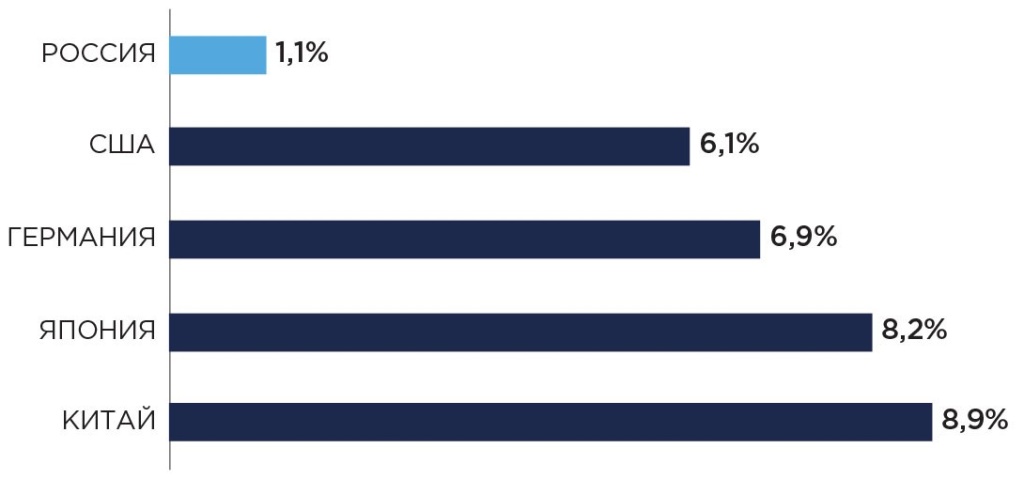

Традиционно Россия позиционируется как держава с колоссальными запасами углеводородов, которые являются сырьем для многих отраслей обрабатывающей промышленности, в частности, для нефтегазохимии. Тем не менее, несмотря на значительный рост спроса на продукты химии в мире, Россия до сих пор отстает в развитии этой сферы – отечественная доля на мировом рынке нефтехимии уже много лет колеблется на уровне менее 2%.

Рис.2. Вклад российской нефтехимии в ВВП ведущих стран мира по итогам 2022 г., %

Источник: https://magazine.neftegaz.ru

Текущее состояние нефтехимической отрасли в России

В последние полтора года ситуация с развитием отрасли значительно осложнилась. Санкции Европейского союза и США, с одной стороны, перекрыли доступ к технологиям и оборудованию, а с другой – ввели ограничения на российский экспорт. Отрасль столкнулась с нарушением долгосрочных соглашений, с российскими компаниями отказались работать иностранные лицензиары и инжиниринговые подрядчики, были введены запреты на поставку оборудования. В рамках санкционных ограничений с июля 2022 года начал действовать запрет на экспорт широкого ассортимента химпродукции.

Сегодня в нефтегазохимии стоит приоритетная задача – скорейшее достижение технологического суверенитета. Темпы развития отрасли на сегодня недостаточны с точки зрения требований времени. Если среднемировые темпы роста отрасли составляют 7%, то российские – около 5%; если в странах-лидерах рынка на $1 добычи нефти приходится до $10 добавленной стоимости, то в России – около $2. Однако стоит отметить, что Россия идет по пути кластерного развития.

На сегодняшний день в Российской Федерации функционируют 74 нефтегазоперерабатывающих завода и 29 нефтехимических предприятия. Ежегодно в стране перерабатывается порядка 280 млн т нефти, суммарная мощность всех НПЗ составляет 333 млн т нефти в год.

Таблица 1. Динамика основных показателей развития нефтехимического комплекса в РФ

|

Показатель |

2019 |

2020 |

2021 |

2022 |

2022 к 2019 Абсо- лютное |

2022 к 2019 Темп роста,% |

|

Доля вклада отрасли в ВВП, % |

1,23 |

1,18 |

1,13 |

1,13 |

-0,1 |

91,8 |

|

Валовая добавленная стоимость (ВДС), млрд руб. |

1024,6 |

1012,2 |

1019,6 |

1039,8 |

15,2 |

101,4 |

|

Индекс физического объема ВДС, % |

112,6 |

103,5 |

103,9 |

104,1 |

-8,5 |

92,4 |

|

Количество организаций по полному кругу, ед. |

20677 |

22247 |

22568 |

22915 |

2238 |

110,8 |

|

Объем отгруженных товаров собственного производства в действующих ценах, млрд руб. |

3142,2 |

3142,2 |

3488,2 |

3624,1 |

481,9 |

115,2 |

|

Индекс производства, % |

103,3 |

105,5 |

105,3 |

104,3 |

1 |

100 |

|

Объем отгруженной продукции инновационного характера, млрд руб. |

171,2 |

166,5 |

124,5 |

104,3 |

-66,8 |

60,9 |

|

Прибыль (убыток), млрд руб. |

342,8 |

500,4 |

472,5 |

345,1 |

2,3 |

100,6 |

|

Рентабельность продаж, % |

26,8 |

19,4 |

17,8 |

17,1 |

-9,7 |

63,8 |

|

Инвестиции в основной капитал, млрд руб. |

320,9 |

380,1 |

397,7 |

432,3 |

111,4 |

134,7 |

|

Экспорт, млрд руб. |

1277,3 |

1242,4 |

1246,3 |

1209,7 |

-67,6 |

94,7 |

|

Импорт, млрд руб. |

1122,5 |

1341,6 |

1469,2 |

1294,8 |

172,3 |

115,3 |

|

Доля продукции нефтехимического комплекса в общероссийском экспорте, % |

6,1 |

6,5 |

6,7 |

5,8 |

-0,3 |

95,3 |

|

Производительность труда, тыс. руб./чел. |

5610,5 |

5742,3 |

5894,1 |

6207,8 |

597,3 |

110,5 |

|

Среднегодовая численность работников, тыс. чел. |

537,3 |

547,2 |

566,3 |

583,8 |

46,5 |

108,6 |

|

Среднемесячная з/п работников, руб. |

33028 |

36498 |

3782,4 |

39603 |

6575 |

119,7 |

Источник: Росстат, Минэнерго России, ФТС России

Согласно приведенным данным, отмечено сокращение доли нефтехимического комплекса в ВВП России с 1,23% до 1,13% в 2022 году, одновременно отмечен рост ВДС нефтехимического производства на 1,48% в анализируемом периоде, что говорит о превышении темпов роста ВВП над темпами роста производства данной отрасли. Стоит также отметить снижение объемов как экспорта, так и импорта нефтехимической продукции, а также значительное снижение рентабельности продаж на 36,19%.

По оценкам экспертов Высшей школы экономики, за 2022 год импорт из Европы различных видов пластиков сократился от 19 до 77% в зависимости от номенклатуры. В связи с этим необходимо увеличивать собственное производство, причем потребности в дополнительных объемах нефтехимической продукции колеблются в очень широких пределах – от 0,2% до 170%.

Таблица 2. Динамика производства и спроса на полимеры в России, тысяч тонн

|

Продукты

|

2019 |

2020 |

2021 |

2022 |

||||

|

Произ-во |

Спрос |

Произ-во |

Спрос |

Произ-во |

Спрос |

Произ-во |

Спрос |

|

|

Синтетич. каучуки |

1612 |

596 |

1632 |

618 |

1695 |

652 |

1502 |

1569 |

|

Полиэтилен |

2131 |

2248 |

3104 |

3316 |

3382 |

3485 |

3352 |

3381 |

|

Полипропилен |

1662 |

1812 |

1961 |

2085 |

2164 |

2321 |

1992 |

1858 |

|

Поливинилхлорид |

925 |

975 |

965 |

985 |

1005 |

1016 |

922 |

895 |

|

Полистирол |

547 |

587 |

551 |

591 |

559 |

597 |

498 |

411 |

|

Полиэтилентерефталат |

545 |

612 |

548 |

624 |

551 |

637 |

411 |

362 |

Источник: Росстат, Минэнерго России

По итогам 2022 года на 12,1% сократилось производство синтетических каучуков. Это неудивительно, учитывая, что выпуск автомобильных шин, камер и покрышек упал на 20,4% после ухода из России ряда автомобильных и шинных брендов.

Сокращение объемов производства также отмечается по:

-

пропилену (–7,8%),

-

полимерам пропилена в первичных формах (–7,1%),

-

полимерам винилхлорида в первичных формах (–11,4%),

-

карбамидоформальдегидным смолам (–21,8%)

-

-

и ряду других крупнотоннажных продуктов.

В то же время не снизилось или почти не снизилось производство:

-

метанола (+0,1%),

-

этилена (–1,5%),

-

полиэтилена (–0,1%)

-

-

полистирола (–1,9%).

В меньшей степени пострадали (а некоторые, как удобрения, даже выиграли) те направления, которые либо не попали под санкции, либо оказались полностью обеспечены внутренним спросом и меньше зависели от экспорта.

Одним из самых серьезных вызовов с долгосрочными последствиями для отрасли стал разрыв экономических связей. Технологические лидеры отрасли – BASF, Linde, Air Liquide, LyondellBasell и другие, много лет работавшие в России, свернули свою деятельность и участие в проектах. Европейские партнеры, с одной стороны, сократили закупки продукции у российских производителей, а с другой – ограничили поставки компонентов и оборудования, что привело к удлинению сроков реализации и удорожанию новых проектов. Да к тому же отечественным предприятиям приходится оперативно решать проблему импортозамещения компонентной базы.

Ключевые игроки рынка нефтехимии

Таблица 3. 10 крупнейших компаний в химической и нефтехимической промышленности из рейтинга RAEX-600 2022 года

|

Количество предполагаемых гигантских МУВ |

Вероятность открытия |

|

|

Суша |

||

|

Европейские районы России |

Прикаспийская впадина: 2 гиганта в пограничных с Казахстаном районах |

Пониженная |

|

Западная Сибирь |

Ямал + Гыдан 3-4 МУВ (до 250-300 млрд м3 каждое) |

Высокая |

|

Сибирская платформа |

3-4 гиганта (300-800 млрд м3) |

Средняя |

|

Енисей-Хатангский мегапрогиб |

2 МУВ (300-400 млрд м3) |

Средняя |

|

Шельф |

||

|

Западно-Арктический сектор (включая губы и заливы) |

4-5 сверхгигантских (от 1,0 до 2,0 трлн м3) |

Средняя |

|

10 гигантских (300-1000 млрд м3) |

Высокая |

|

|

Восточно-Арктический сектор |

7 гигантских (300-700 млрд м3) |

Высокая |

|

Охотское море |

2 гигантских (300-500 млрд м3) |

Средняя |

|

Суммарные конечные разведанные запасы новых гигантских МУВ составят около 25 трлн м3 (после тотального опоискования недр с частичной разведкой) |

||

Источник: https://raex-rr.com

Проблемы и перспективы развития нефтехимической отрасли

Перед российской нефтегазохимией встала задача трансформации, которая включает такие направления, как изменение географии экспорта продукции, импортозамещение малотоннажной продукции и компонентов, замещение технологических решений (за счет параллельного импорта, поиска альтернативных поставщиков и производителей на Востоке, собственных разработок либо всего вместе). Решение этих задач и останется основным направлением развития отрасли в ближайшие годы.Примеры подобных решений уже существуют. В частности, в компании «Сибур», которая после запуска «ЗапСибНефтехима» и консолидации «Казаньоргсинтеза» и «Нижнекамскнефтехима» контролирует не менее половины крупнотоннажного производства полимеров и каучуков в стране. Ей пришлось переориентировать в государства Юго-Восточной Азии ту продукцию, от которой отказались европейские покупатели. В то же время более 700 поставщиков компонентов и малотоннажной химии из Европы отказались предоставлять свою продукцию предприятиям «Сибура». Поэтому компании пришлось заменить более 500 наименований европейской продукции. Сейчас, как заверяют ее представители, уже замещено около 90% такого сырья. Это происходит как за счет поиска альтернативных поставщиков из дружественных стран, так и путем замены импорта собственной новой продукцией. Например, на площадке «Нижнекамскнефтехима» реализуется проект по производству гексена – незаменимого компонента для получения базовых полимеров.

СИБУР полностью перенаправил экспорт полимеров с европейского направления, а также пробует рублевые расчеты с новыми потребителями. Компания, в целом, ориентирована на внутренний рынок. В экспорте продукция занимала треть, но в общем объеме выпуска, из-за того, что 65-70% в целом продуктового портфеля были вывезены на внутренний рынок, это всего 10%. Компании удалось найти альтернативных потребителей в Китае. Так, например, партнер Сибура компания Sinopec оперирует порядка 20 млн тонн всего полиэтилена и полипропилена. В России же «СИБУР» производит порядка 5 млн тонн, и экспортирует из них чуть более 1 млн.

Предприятия холдинга также активно работают над импортозамещением уходящей с российского рынка европейской продукции. К примеру, входящие в «Сибур» «Томскнефтехим» и «Казаньоргсинтез» приступили к замещению зарубежных полимеров и пленок БОПП, необходимых для производителей упаковки.

«Казаньоргсинтез» и «Нижнекамскнефтехим» уже освоили выпуск, а «ЗапСибНефтехим» планирует выпускать специальные марки полимеров для производителей труб для водоотведения, водоснабжения и газификации. Это позволит заместить более половины аналогов европейского производства в трубном сегменте. Спрос на данную продукцию будет расти по мере развития газификации и обновления инженерных систем ЖКХ. Да, собственно, он уже растет: по данным Росстата, в 2022 году производство пластмассовых труб в РФ увеличилось на 17,3% и оказалось одним из направлений, показавших наиболее заметный рост.

Государственная поддержка нефтегазохимии

Компании отрасли сегодня активно занимаются импортозамещением, не без поддержки государства. Вполне логичными шагами со стороны властей стали утверждение дорожной карты развития нефтегазохимического комплекса (Распоряжение Правительства РФ от 16.05.2023 №1241-р) и создание под эгидой «Ростеха» нового холдинга для импортозамещения в сфере нефтехимии.Дорожная карта содержит ряд новшеств. Во-первых, это дополнительные мероприятия по развитию транспортно-логистической инфраструктуры и локализации производства оборудования, необходимого для отрасли. Во-вторых, речь идет о стимулировании создания нефтегазохимических кластеров, в том числе в Арктической зоне и на Дальнем Востоке. В-третьих, в рамках дорожной карты планируется разработка комплексной программы освоения ресурсного потенциала полуострова Ямал. То есть акцент сделан на конкретный регион, что отвечает стратегии приближения перерабатывающих производств к центрам добычи.

Кроме того, дорожная карта предусматривает проведение эксперимента по маркировке товарных масел и смазок, а также мероприятия по подготовке квалифицированных специалистов для нефтегазохимической отрасли. Главным ориентиром дорожной карты является увеличение производства крупнотоннажных полимеров на 34% к 2025 году.

В последние годы также были предприняты значительные шаги по поддержке нефтегазохимии. Так, в период с 2021 по 2022 год Минэнерго заключило пять инвестиционных соглашений о создании новых нефтехимических мощностей с крупнейшими предприятиями: «Казаньоргсинтез», «Нижнекамскнефтехим», «Запсибнефтехим», «Уфаоргсинтез» и Каспийская инновационная компания.

Кроме того, в Налоговый кодекс были внесены поправки, согласно которым введен обратный акциз на этан и сжиженные углеводородные газы (СУГ). Благодаря данной мере реализуются крупные проекты по строительству нефтегазохимических комбинатов в Усть-Луге, Благовещенске Амурской области и Усть-Куте Иркутской области с общим объемом инвестиций более 3 трлн рублей. В итоге только за три года производство крупнотоннажных полимеров в стране выросло на 25%, до 7,5 млн т, что позволило уйти от импортной зависимости по данной категории продукции.

В среднесрочной перспективе до 2035 г. стоит задача завершения модернизации нефтеперерабатывающих заводов с целью повышения технологичности предприятий для увеличения выхода светлых нефтепродуктов вместе с ростом качества и применении российских технических решений. Для этого запланирован ввод порядка 50 установок вторичной переработки нефти. Также планируется создание шести нефтехимических кластеров: Волжский, Каспийский, Северо-Западный, Западно-Сибирский, Восточно-Сибирский и Дальневосточный, что позволит увеличить долю переработки сжиженных углеводородных газов внутри страны до 8.2% с 4.6%, а переработки нафты ‒ до 7.2% с 5.6%.

Рис. 3. Производственные мощности в российской нефтехимической отрасли

Источник: Научно-аналитический центр рационального недропользования им. В.И. Шпильмана

Ожидается, что в общей сложности до 2030 г. будут введены еще 4 крупные установки по производству крупнотоннажных полимеров, в том числе построена I очередь олефинового комплекса ПАО «Нижнекамскнефтехим» (мощностью 0,6 млн т этилена, 0,27 млн тонн пропилена, совместный проект «Амурский ГПЗ/ГХК» (ПАО «Газпром» и ПАО «СИБУР Холдинг») мощностью до 2,3 млн т полиэтилена и 0,4 млн тонн пропилена в год, ввод ГХК – 2025 г.), ООО «Иркутский ЗП» мощностью 0,65 млн тонн полиэтилена (ввод ‒ 2024 г.), АО «РусГазДобыча» мощностью до 2,9 млн тонн полимерной продукции (ввод ‒ 2024 г.).

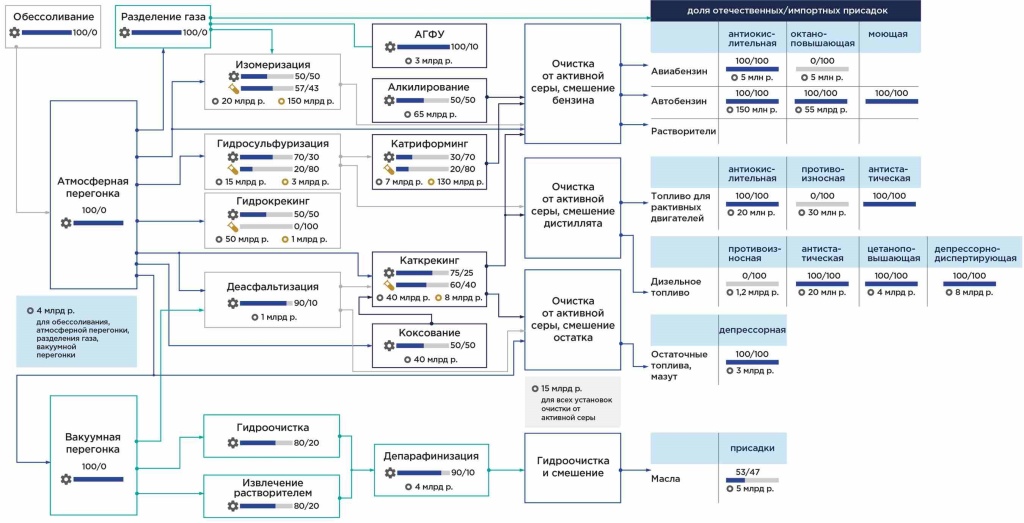

Импортозамещение технологий в нефтехимической отрасли

В условиях быстрой модернизации производственных мощностей нефтегазопереработки и нефтехимии в 2010-х годах с учетом сжатых сроков и требований экономической эффективности на предприятиях РФ были реализованы почти исключительно зарубежные технологии. В связи со сжатыми сроками модернизации компании отдавали предпочтение зарубежным лицензиарам технологий и производителям оборудования, имеющим готовые решения и положительный мировой опыт. Монополизация мирового рынка реагентов и присадок иностранными химическими корпорациями, такими как BASF, Clariant NALKO, Afton Chemical и др., привели к отсутствию интереса со стороны российского бизнеса к инвестированию в разработки и производство отечественных присадок и реагентов и, как следствие, к отсутствию конкурентоспособных продуктов отечественного производства. В связи с этим сегодня предприятия столкнулись с тем, что стали зависимы от поставок запасных частей для оборудования, смазочных материалов, реагентов, присадок, комплектующих и технологий из стран ЕС, США и Японии.

Рис.4. Доля импортных материалов и технологий в нефтепереработке и нефтехимии на конец 2022 г.

Источник: данные Института нефтехимического синтеза им. А.В. Топчиева Российской академии наук

Краткосрочные задачи для обеспечения безопасного и стабильного функционирования предприятий ‒ разработка и налаживание производства запасных частей к динамическому оборудованию, контрольно-измерительных приборов, катализаторов для нефтегазохимии. Принципиально важным для технологического суверенитета является развитие мало- и среднетоннажной продукции для широкого круга реагентов, присадок и химических веществ, обеспечивающих оперативную деятельность предприятий. В случае невозможности обеспечения предприятий необходимыми материалами и компонентами это может привести к вынужденной остановке производств. Суммарные экономические потери при этом могут составить порядка 20 млрд долл.

В частности, российская потребность в присадках к топливам составляет 25 тыс. т в год, рынок оценивается в 75 млрд руб. Приоритетными являются депрессорные присадки (17 тыс. тонн в год), антистатическая присадка (88 тонн/год), а также противоизносная присадка для авиационного керосина (266 тонн в год). Другие виды присадок в России освоены, но в текущей ситуации будет наблюдаться дефицит или полное отсутствие сырья, необходимого для их производства.

Запасные части к динамическому оборудованию ‒ более специфическая позиция для организации производства, так как в большинстве случаев производители оборудования на отечественных предприятиях различаются и имеют индивидуальные характеристики. Консолидация спроса запасных частей для предприятий нефтехимии и нефтепереработки показала, что номенклатура ЗИП составляет более 2000 позиций с ежегодным объемом рынка 200 млрд руб. Необходим консорциум компетентных организаций и представителей отрасли для совместных работ по реверс-инжинирингу.

Вся производственная деятельность предприятий напрямую зависит от контрольно-измерительных приборов. Благодаря им обеспечиваются точность и безопасность управления технологическими процессами. Более 90% КИП на российских предприятиях импортного производства либо произведены из импортных комплектующих. Некоторые компании уже покинули российский рынок, оставив производства, локализованные в России без необходимых комплектующих, чувствительных элементов, электронных плат, сенсоров и др. Особо остро стоит вопрос обеспеченности предприятий аналитическим оборудованием замера концентраций водорода, кислорода, углекислого газа. Отечественный рынок контрольно-измерительных приборов и автоматики в 2021 г. оценивался порядка 45 млрд руб.

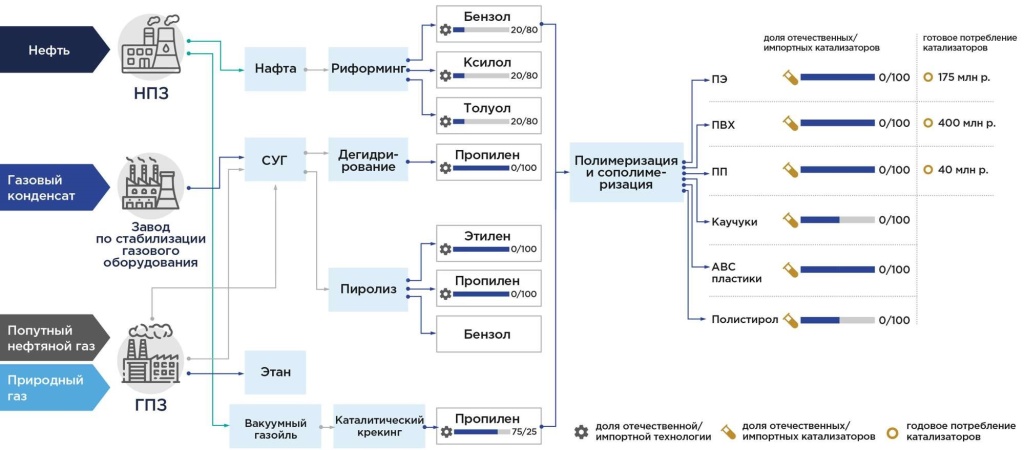

Что касается обеспеченности предприятий катализаторами отечественного производства, то ситуация складывается следующим образом. Объем потребления катализаторов в России 60- 70 тыс. т/год. Объем производимой в России на основе катализаторов продукции составляет порядка 5-6 трлн руб. в год. Доля импортных катализаторов колеблется от 40 до 100% в зависимости от процесса.

Для нефтегазохимических компаний приоритетными являются катализаторы полимеризации этилена и пропилена. Ежегодная потребность составляет 320 т/год. Ожидается рост потребления до 1000 т к 2028 г. Для современных производств полиэтилена и полипропилена ‒ фактически полная зависимость от импорта. В России разработаны опытные и лабораторные образцы. Требуется создание целой линейки катализаторов для сохранения марочного ассортимента. Для промышленной реализации потребуется не менее 2‒3 лет. Для производства этиленоксида зависимость от импорта катализаторов 100%. Потребность нефтехимических компаний в катализаторах окисления этилена 150-200 т/год, объем рынка порядка 1,5 млрд руб. В России имеется научный задел, потенциально возможна разработка катализатора в течение 2‒3 лет. Подобная ситуация с инициаторами полимеризации этилена, винилхлорида, стирола, акрилатов. Ежегодная потребность для производства соответствующих полимеров в объеме 2-2,5 млн т/год составляет 500 т/год. Современные производства полностью зависят от импорта.

Рис.5. Текущий уровень импортзависимости в нефтегазохимии

Источник: данные Института нефтехимического синтеза им. А.В. Топчиева Российской академии наук

Тренды развития нефтехимической отрасли

В настоящее время можно выделить следующие ключевые тренды развития отрасли:

-

Переориентация на рынки Азиатско-Тихоокеанского региона. На ближайшие годы перед отраслью стоит задача трансформации, включая изменение направлений экспорта продукции, импортозамещение малотоннажной продукции и компонентов, а также замещение технологий за счет собственных разработок, альтернативных поставщиков либо параллельного импорта.

-

Преодоление барьеров для формирования новой логистики. Прежде чем развивать экспансию в АТР, российским компаниям предстоит решить проблему логистики и снять законодательные препоны. В 2022 году инфраструктура восточного направления экспорта оказалась не готова к резкому увеличению потоков.

-

Поиск альтернативных поставщиков. Будет осуществляться активный поиск альтернативных поставщиков технологии, оборудования, полуфабрикатов, катализаторов.

-

Импортозамещение. Данному процессу способствует государственная поддержка. Так, в 2021 году на уровне правительства были приняты меры по созданию условий для роста несырьевого неэнергетического экспорта и импортозамещения, увеличение объема инвестиций в отрасль нефтегазохимии. Ряд льгот и стимулирующих НИОКР мер были введены в 2022 году. В феврале 2023 года постановлением правительства запущена программа грантовой поддержки разработки конструкторской документации на комплектующие, критически важные для промышленности, в том числе для нефтехимической отрасли.

-

Кооперация и кластеризация производителей сырья, переработчиков и производителей конечной продукции. Особое внимание здесь уделяется созданию кластеров. Сейчас в России существует более 50 промышленных кластеров, которые объединяют около 640 предприятий-участников.

Основной базой для развития многотоннажной нефтехимии в РФ может стать территория ХМАО, обладающая ресурсами и инфраструктурной базой для вывоза готовой продукции. При условии постоянного инвестирования в данную отрасль, со временем на базе уже готовых предприятий возможен выпуск среднетоннажной и малотоннажной нефте- и газохимии.

Специалисты отрасли полагают, что критически важно организовать рынки сбыта вдали от Европы и США – Ближний Восток, Азия, а также страны Латинской Америки. Помимо построения рынков, необходимо наладить и обмен технологиями с этими странами, при помощи которых появится возможность еще более оперативно сократить отставание в промышленности. Ключевыми партнерами при этой стратегии будут страны, не желающие присоединятся к американским и европейским мерам против России – Индия, КНР и Иран. Индия и Китай являются одними из самых перспективных стран с постоянным запросом на энергоресурсы, Иран же имеет опыт развития отрасли в международной изоляции, а также указанные страны сами обладают значительными запасами углеводородов.

Для реализации запланированных этапов модернизации и развития нефтеперабатывающих и нефтехимических производств требуется стимулирование и поддержка разработок отечественных технологий. Специалисты отрасли считают, что необходимо инициировать организацию отечественной технологической компании (компаний) при участии и контроле государства для создания на основании ориентированных разработок институтов и вузов промышленных технологий, готовых к реализации на предприятиях российских нефтегазоперерабатывающих и нефтегазохимических компаний.

Выводы

Нефтехимия является высокомаржинальной отраслью, прогрессия стоимости в которой составляет до 1-8 порядков, то есть стоимость продукта может в 10-80 раз превышать цену сырья. При этом российская нефтегазохимия надежно обеспечена углеводородным сырьем.

Нефтехимия также является высоко диверсифицированной отраслью, дающей огромный набор продуктов, необходимых для большинства отраслей экономики. Без них эти отрасли просто не могут существовать. Кроме того, нефтегазохимия – высокотехнологичная отрасль, которая потребляет большое количество передовых, прогрессивных производственных, экологических, транспортных, в том числе, в большинстве своем, циркулярных технологий и высокоуровневого технологического оборудования. Нефтехимия имеет также высокий инновационный потенциал – за счет создания новых материалов.

При развитии отечественной нефтегазохимии господдержка и бизнес-инвестиции будут иметь высокую экономическую эффективность и средние сроки окупаемости (за счет высокой капиталоемкости), что дает хорошую инвестиционную перспективу.

Можно предполагать, что на горизонте 10–15 лет российская нефтегазохимия будет расти темпами не менее 4–5 % в год и концентрироваться на внутреннем рынке. Россия же на данный момент прикладывает значительные усилия для выведения импортозамещения на приемлемые для экономики значения. Однако сегодня в большинстве областей технологический отрыв не ликвидирован, а материальной базы в плане мест переработки нефтегазохимии (НПЗ, ГПЗ) с современным оборудованием недостаточно.

Основным сырьем для отрасли нефтехимии является нефть и газ.

Согласно стратегиям компаний в НГХ отрасли, в настоящее время актуальными проблемами развития минерально-сырьевой базы газо- и нефтедобычи являются:

-

обнаружение месторождений и залежей углеводородов;

-

прирост новых запасов газа и жидких углеводородов (УВ).

В период 2001–2014 гг. в мире ежегодно открывали до 600…650 новых месторождений УВ, в том числе в России – 55…62. По данным Роснедр, в пятилетие 2001–2005 гг. в России обнаружены 273 новых МУВ, в 2006–2010 гг. – 300 МУВ, за период 2011–2015 гг. – 212 МУВ, в 2016–2018 гг. ежегодно открывали по 45…52 МУВ. По данным ООО «Газпром ВНИИГАЗ», в 2020 г. в России открыты 39 МУВ, в 2021 г. – 37 МУВ. Больше всего открытий приходится на такие компании, как «Татнефть» (18…22 МУВ в год), «Роснефть» и «Новатэк» (по 5…12 МУВ в год).

Таблица 4. Вероятности открытия новых гигантских, сверхгигантских и уникальных газосодержащих месторождений по регионам России (суша и шельф) до 2040 г. (по итогам 2022 года)

|

Количество предполагаемых гигантских МУВ |

Вероятность открытия |

|

|

Суша |

||

|

Европейские районы России |

Прикаспийская впадина: 2 гиганта в пограничных с Казахстаном районах |

Пониженная |

|

Западная Сибирь |

Ямал+Гыдан: 3…4 МУВ (до 250…300 млрд м3 каждое) |

Высокая |

|

Сибирская платформа |

3…4 гиганта (300.8000 млрд м3) |

Средняя |

|

Енисей-Хатангский мегапрогиб |

2 МУВ (300…400 млрд м3) |

Средняя |

|

Шельф |

||

|

Западно-Арктический сектор (включая губы и заливы) |

4…5 сверхгигантских (от 1,0 до 2,0 трлн м3) |

Средняя |

|

10 гигантских (300…1000 млрд м3) |

Высокая |

|

|

Восточно-Арктический сектор |

7 гигантских (300…700 млрд м3) |

Высокая |

|

Охотское море |

2 гигантских (300…500 млрд м3) |

Средняя |

|

Суммарные конечные разведанные запасы новых гигантских МУВ составляет 25 трлн м3 (после тотального опоискования недр с частичной разведкой) |

||

Источник: ООО «Газпром ВНИИГАЗ»

В целом, год от года на суше неуклонно снижается крупность вновь открываемых МУВ.

Нельзя сказать, что выгоднее, нафта или газ. Цели технологического процесса разные: нафта и этан, прежде всего, необходима для производства олефинов, а газ – для производства аммиака. Олефины пользуются бОльшим спросом. По данным МЭА, в частности, спрос на этилен и пропилен во всем мире вырос практически в 2 раза за последние десять лет. Соответственно, и компании увеличивают мощности согласно спросу. А это нефть.

Нефть является доминирующим сырьем для высокоценных химических веществ (ВХВ), тогда как газ и уголь в основном используются для производства аммиака и метанола.

Рис. 6. Ископаемое топливо, применяемое для производства продуктов нефтехимической промышленности

Источник: по данным РГУ нефти и газа им. И. М. Губкина

Примечание:

-

Вторичные реактивы и продукты — это соединения, указанные в химических реакциях, не являются частью исходного сырья или основных продуктов (вода, CO2, кислород, азот, хлор и т.п.). Некоторые из вторичных продуктов, поступающих в сектор слева на рисунке, могут совпадать с теми, которые появляются на выходе справа.

-

-

* миллионов тонн угольного эквивалента.

Под ВХВ понимаются легкие олефины, к которым относятся, прежде всего, этилен и пропилен. Приблизительно 12 млн баррелей в сутки нефтепродуктов, 105 млрд куб. метров природного газа и 80 млн тонн угля поступают в сектор в качестве сырья, подвергаются ряду химических реакций и переходят таким образом в химическую продукцию. При этом следует отметить, что более 90% нефти, в основном в виде этана или нафты, поступает в химический сектор в качестве сырья и превращается в ВХВ. А остальные 10% используются для производства метанола, аммиака и других химических продуктов. Около 25% спроса на газ в качестве химического сырья используется для производства метанола, а большая часть остального газа используется для производства аммиака. Использование же угольного сырья распределяется в довольно равных пропорциях между метанолом и аммиаком.

Рост спроса на ВХВ влечет за собой увеличение спроса на нефтепродукты, преимущественно нафту, этан и сжиженный газ. По прогнозам, в ближайшие десятилетия нефтехимическое сырье будет самым сильным сегментом мирового спроса именно на нефть.

Рис. 7. Прогноз доли общего спроса на нефть по секторам до 2050 г.

Источник: IEA/OECD, The future of petrochemicals. URL: https: / / www . oecd . org / publicat ions / the - future - of - petrochemicals - 9789264307414-en.htm.

В целом, растущий спрос на первичные химические продукты приводит в первую очередь к значительному спросу на нефть. По прогнозам, в ближайшие десятилетия нефтехимическое сырье будет самым сильным сегментом мирового спроса именно на нефть. Увеличение доли химического сектора в мировом спросе на нефть имеет последствия для спроса на ряд нефтепродуктов. Высокий спрос на химическое сырье приведет к значительному росту спроса на более легкие нефтепродукты, такие как нафта, этан и сжиженный нефтяной газ.

По мнению экспертов, ключевыми игроками на данном рынке станут, во-первых, те компании, которые сформировали благоприятные условия для коммуникации с государством. В частности, компании должны иметь предложения в таких направлениях, как стимулирование внутреннего спроса РФ, импортозамещение сырья и готовых изделий, совершенствование существующих решений. К таким компаниям следует отнести «СИБУР Холдинг» (ПАО) или «УРАЛХИМ». Например, СИБУР в конце 2022 года подписал с Минэнерго инвестсоглашения о модернизации действующих и создании новых мощностей на трех дочерних предприятиях. В рамках соглашений запланированы ввод и реконструкция «ряда технологических установок дляпроизводства нефтехимической продукции». В релизе СИБУРа говорится, что речь идет в том числе о запуске производства продуктов мало- и среднетоннажной химии, не имеющих отечественных аналогов Во-вторых, лидерами станут и кластеризующиеся компании. Сегодня на правительственном уровне в настоящее время стимулируется кластеризация компаний, способных обеспечить единый кооперационный процесс производства сырья, его переработку и производство конечной продукции. Опять же к таким компаниям следует отнести «СИБУР Холдинг», который совместно с ОЭЗ «Алабуга» заложила сразу два кластера в Татарстане («Северные ворота» и «Этилен-600»), занимающихся переработкой полимеров.

По мнению экспертов, ожидается рост цен на все виды сырья осенью 2023 года. Основной причиной этого явления можно назвать девальвацию рубля по отношению к доллару и юаню, что напрямую влияет на стоимость закупки и конечную цену продукта.

Еще весной 2022 года перерабатывающие предприятия обращались к правительственным органам с просьбой о регулировании цен на сырье на рынке нефтехимии. Компании ссылаются на то, что не могут переложить растущую себестоимость на плечи конечных потребителей. Так, «СИБУР» обращался к главе правительства Михаилу Мишустину с просьбой ограничить цены на сырье для производства нефтехимической продукции. При этом со стороны представителей компании был предложен такой вариант решения проблемы: «расчеты по сырьевым контрактам должны производиться по «среднефактическим» рублевым ценам, которые сложились в течение трех последних месяцев до февраля 2022 года, а затем индексироваться на уровне потребительской инфляции в РФ». Союз переработчиков пластмасс (СПП) также обращался в правительство РФ с рядом предложений для сдерживания роста цен на пластмассы. СПП предлагалось ввести госрегулирование цен на базовое сырье для полимеров - нафту и СУГ, а также установить цены на сырьевые материалы для внутренних поставок в рублях без привязки валютным курсам и зарубежным индикативам. ФАС рекомендовала производителям нефтехимической продукции при ценообразовании отказаться от привязки к нетбэку и курсу иностранных валют, а также изменить торговые политики. Регулятор считает, что нефтехимическим компаниям нужно указать приоритетность поставок на внутренний рынок, цены и порядок их формирования.

По мнению специалистов ВШЭ (сентябрь 2023 года): одной из мер стимулирования переработки нефти и соответственно снижения цен могли бы стать изменения в налоговом законодательстве РФ вплоть до временной отмены некоторых параметров налогового маневра, отсрочка платежей по НДПИ при условии отправки сырой нефти участниками рынка на НПЗ, а значит, для насыщения внутреннего рынка.