В первые месяцы 2023 года производство мебели в России упало на 10%, продажи сократились на треть. Эксперты и представители рынка ожидали и дальнейшего уменьшения рынка - по наиболее пессимистичным сценариям производство к концу года должно было сократиться на 20%. Однако рынок вырос не только относительно трудного 2022 года, но и относительно более стабильного 2021 года. Что этому способствовало и как в целом развивался и продолжает развиваться мебельным рынок в России?

Производство мебели в России и покупательский спрос

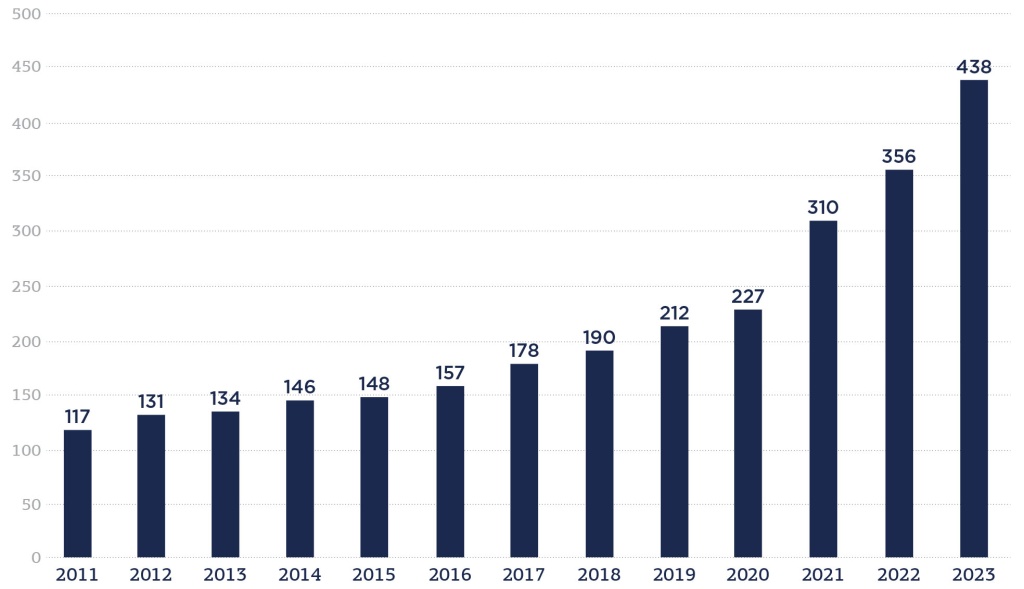

В прошедшем 2023 году производство мебели в России достигло объема в 66,7 млн единиц товаров (+33% относительно 2022 года), что является рекордной отметкой для отечественной отрасли с 2005 года. В денежном же выражении рост от года к году составил 23% - до 438 млрд руб. Такие данные приводит Ассоциация предприятий мебельной и деревообрабатывающей промышленности (АМДПР).

Рис. 1. Динамика производства мебели в Росси, 2011-2023, млрд руб.

Источник: Росстат, АМДПР

Рекордные показатели 2023 года во многом объясняются вводом в эксплуатацию жилых новостроек и, как следствие, увеличение спроса на мебель. Причем, часть новых помещений обустраивают под ключ, что также позволяет удерживать спрос на мебель на относительно высоком уровне. Повышенный спрос существует не только на мебель для жилых помещений, но и помещений государственных структур. Так, за январь-май 2023 года их траты на закупку увеличились на 49% относительно аналогичного периода 2022 года.

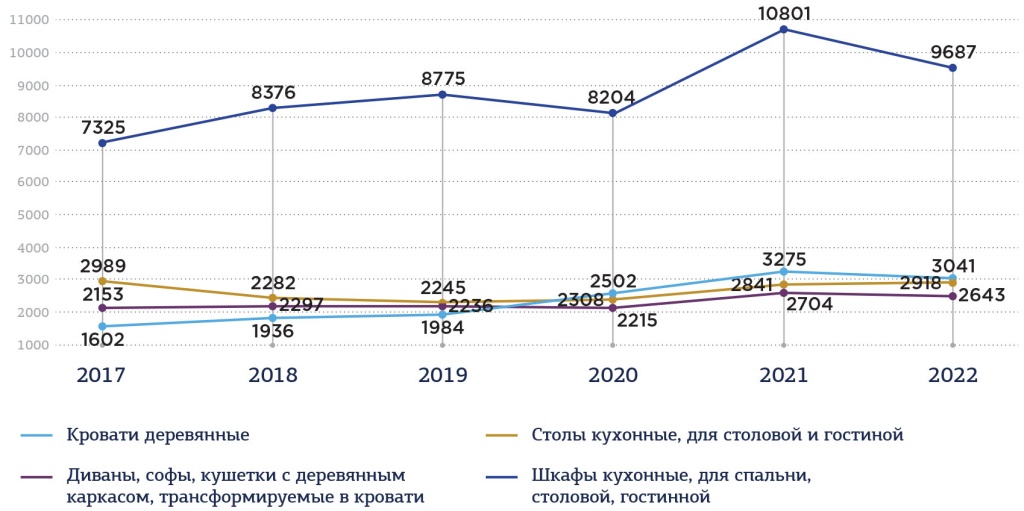

Производство мебели в России по ключевым категориям (классификатор ОКПД2) за последние семь лет показывает, что с 2018 года объем производства в натуральном выражении стабильно рос. Хорошую динамику показал 2021 год: тогда выпуск шкафов для кухонь, спален, гостиных и столовых увеличился на 32% — с 8,2 до 10,8 млн единиц. Производство же деревянных кроватей возросло на 31%, кухонных столов — на 23%, диванов и кушеток с деревянным каркасом — на 22%.

Рис. 2. Производство мебели в России по основным категориям, 2017-2022 гг., тыс. шт.

Источник: Росстат

Очевидно, что на следующий (2022 год) производство по всем упомянутым категориям сократилось. Российский рынок покинул ряд иностранных мебельных компаний, в частности, шведский гигант IKEA, датская сеть Jysk, Zara Home. IKEA занимала 20% российского рынка, а локализация производства достигала 50%. В результате приостановили работу (а в дальнейшем сменили собственника) четыре фабрики сети в России, а также трудности с реализацией товара возникли у десятков российских партнеров шведской компании, которые производили товары для сети.

Однако к 2023 году, по данным экспертов отрасли, 85% мебельного рынка, который занимала IKEA, заняли отечественные компании. Это как те предприятия, которые раньше выступали поставщиками сети (фабрики Novus Industry, Mebelain, Delcom и их бренд «Гуд Лакк»), так и новые игроки в сфере (Zebra Home, собственные бренды «Яндекс Маркета, в частности Pragma), выпускающие не только мебель, но и текстильную продукцию. Оставшаяся же доля в 15% приходится на иностранных игроков. Среди них —Swed House из Беларуси, а также турецкие сети Kelebek (вышла на российский рынок в 2023 году), Karaca Home, Madame Coco.

С учетом того, что спрос на мебель остается все еще высоким, российские производители имеют возможность наращивать производство. По данным АМДПР, в 2023 году значительный прирост продемонстрировали такие такие сегменты, как кухонная мебель — +84% (до 15,2 млн ед.), матрасы — +39% (до 17 млн ед.) и деревянная мебель для офисов — +33% (до 8 млн ед.).

Если рассматривать динамику производства по отдельно взятым категориям мебели, то наибольший прирост показали деревянная мебель для прихожих — +29% от года к году (до 2,2 млн шт.), шкафы (без учета шкафов для спален) — +25% (до 6,5 млн шт.), парты и деревянные журнальные столики — по +20% до 760,6 тыс. шт. и 788,7 тыс. шт. соответственно.

Рис. 3. Динамика производства мебели по категориям за 2022-2023 гг., тыс. шт. и %

Источник: Рослесинфорг

Спрос на кухонную мебель и отдельные товары для спален объясняется, в первую очередь, тем, что именно эти категории мебели необходимы для заселения в новую квартиру. Мебель и гарнитуру для кухни новым жильцам зачастую необходимо покупать самостоятельно, также, как и матрасы, которые необходимо регулярно заменять (в зависимости от наполнителя и модели - срок службы матраса вырьируется от 5 до 12 лет).

При этом интересно, что в целом мебель для спален не показывает высокую динамику. Производство шкафов для спален за 2023 год сократилось на 5% — до 2 млн единиц, выпуск деревянных кроватей также уменьшился на 5% — до 2,9 млн единиц. Эксперты Рослесинфорга объясняют такую тенденцию падением спроса на громоздкую мебель. В свою очередь, громоздкая мебель становится все менее актуальной из-за сокращения средней площади новых квартир и растущим спросом на студии.

Так, в Москве за последние пять лет средняя площадь квартир в массовом сегменте новостроек уменьшилась на 20% - на 13,5 кв. м. Причем средняя площадь продолжает сокращаться: за 2023 год в массовом сенменте площадь сократилась на 0,7% (до 44,3 кв. м), в бизнес-сегменте — на 0,2% (до 61,7 кв. м). В Санкт-Петербурге за прошедший год средняя площадь новых квартир сократилась на 2 кв. м: площадь однокомнатных квартир достигла 34 кв. м, двухкомнатных — 53 кв. м. Уменьшилась и средняя площадь студий в Санкт-Петербурге: с 25,8 кв. м в 2018 году до 24 кв. м в 2023 году.

Однако значительнее упало производство деревянной мебели для сада и дачи - на 50% до 61 тыс. шт. Это объясняется трендом на экономичность. Пластиковую мебель стали приобретать чаще, чем деревянную, из-за ее дешевизны и долговечности.

Согласно данным АМДПР, потребительские цены на мебель в 2023 году увеличились на 5,6%. При этом цена российских производителей на мебель увеличилась на 9,6%, а сильнее всего возросла стоимость кухонных шкафов (+17,1%), офисной мебели из металла (+16,9%), торговой и офисной мебели (+13,1%). Однако цены на мебель растут в два раза медленнее, чем на другие товары, что лишь стимулирует спрос на товары.

Ожидается, что цены продолжат расти и к концу года увеличатся в среднем на 10%. Но в интересах игроков рынка, как минимум, удерживать цены на текущем уровне, чтобы поддерживать необходимый спрос на мебель. Причинами роста цен считаются логистические затраты, а также кадровый дефицит, для нейтрализации которого производителям необходимо повышать заработные платы потенциальным сотрудникам.

Рис. 4. Динамика цен на мебель для жилого помещения, 2022-2023 гг., руб.

Источник: АМДПР, Росстат, «РГ»

Как подсчитали в АМДПР, за 2023 год стоимость мебели сегмента «эконом», необходимой для двухкомнатной квартиры, возросла на 3,8% — до 227,5 тыс. руб. (при уровне инфляции в 7,42%). Цены на отдельные предметы мебели увеличились на 3-5%, а стоимость корпусных шкафов-стеллажей для хранения вещей даже сократилась до 43,2 тыс. руб.

Производство мебели в срезе регионов

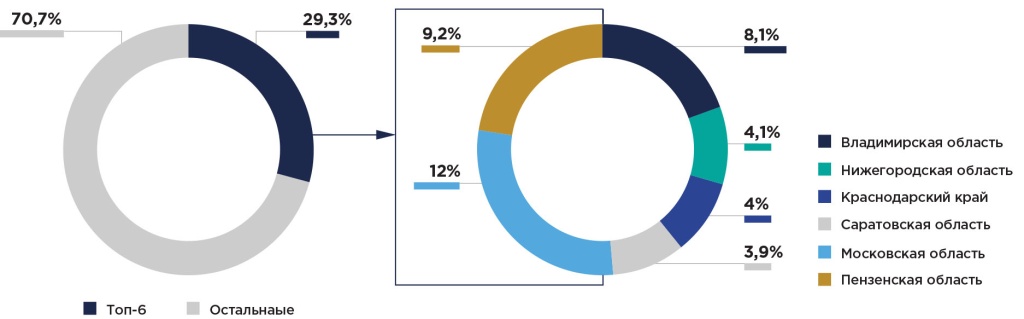

По данным на 2022 год, почти треть мебельного производства в России приходится на шесть регионов: Московскую (12%), Пензенскую (9,2%), Владимирскую (8,1%), Нижегородскую (4,1%), Саратовскую области и Краснодарский край. При этом первые три области в ближайшие годы могут еще больше нарастить объемы производства мебели. Так, по итогам 2023 года главным мебельным регионом России стала Пензенская область. В области работает свыше 226 мебельных фабрик.

Рис. 5. Регионы-лидеры по производству мебели в 2022 г., %

Источник: «РБК Исследования рынков»

По данным АМДПР, на Пензенскую область приходится 4,5% от общего объема занятых в мебельном производстве в стране (с учетом того, что в общем в экономике России занято 0,8%). Для сравнения на Санкт-Петербург приходится 4,4% занятых в сфере производства мебели. И предполагается, что Пенза (находящаяся в ПФО) способна и дальше наращивать эти объемы.

Помимо рабочей силы Пензенская область наращивает и закупку техники для производства мебели, то есть расширяет производство. Так, за январь-май 2023 года объем сделок составил 615 млн руб. В 2022 году регион закупил станков на 548 млн руб. Помимо этого, активно закупает технику еще и Московская область, а также Южный ФО.

Крупнейшие отечественные производители мебели и их положение в 2023 году

На территории Росси функционирует свыше 14 тыс. мебельных компаний. Согласно опросу, проведенному в начале 2023 года сервисом Anketolog, 79% опрошенных посчитали, что на отечественном рынке нашлась замена ушедшему бренду IKEA. Чаще всего респонденты вспоминали Hoff (29%), «Шатура» (19%), Leroy Merlin (15%), «Аскона» (10%) и «Много мебели» (10%). При этом нужно отметить, что Hoff является крупным мебельным ритейлером, который получает мебель с большого количества отечественных фабрик, в то время как, например, «Шатура» самостоятельно занимается производством мебели под одноименным брендом. Если говорить именно о крупных производителях мебели (фабриках), то ключевые игроки последние несколько лет остаются прежними, несмотря на большую диверсификацию отечественного рынка, произошедшую за последние два года.

Рис. 6. Выручка крупнейших производителей мебели в России, 2023 г., млрд руб.

Источник: данные компаний

ООО «Мебельная фабрика Мария»

Фабрика специализируется не только на производстве кухонь, но и на шкафах, а также мебели для ванных комнат. Мощность предприятия позволяет выпускать до 10 тыс. комплектов мебели ежемесячно. Главные производственные мощности находятся в Саратовской области.

С 2021 года предприятие проводит инвестпрограмму, в рамках которой до 2025 года в обновление производства будет вложено 1,5 млрд руб. В результате модернизации на фабрике запустят автоматизированную линию по производству мебельных каркасов и фасадов от китайской компании Nanxing — нового импортера для России. Площадь, занимаемая новым оборудованием, составит 2 тыс. кв. м.

Выручка «Марии» в 2023 году составила 8,8 млрд руб., что на 9,1% больше, чем годом ранее.

ООО «Аскона-Век»

«Аскона-Век» специализируется на производстве матрасов и сопутствующих товаров для сна и считается одной из самых больших компаний в секторе на территории Восточной Европы. Компания состоит не только из предприятия по производству товара, но и научного центра для разработки моделей и технологий. В общей сложности у «Асконы-Век» 10 фабрик по производству продукции.

По данным компании, в среднем за сутки они выпускают 6 тыс. матрасов, 5 тыс. подушек, 1 тыс. кроватей и 500 диванов. Сбыт товаров осуществляется не только в России, но и в странах СНГ. Почти пять лет компания работает в Беларуси и Казахстане, с 2022 года — присутствует на рынке Узбекистана и выходит на рынок Азербайджана. Так, в 2022 году совокупный объем инвестиций «Асконы» в страны СНГ составил более 150 млн руб.

В 2024 году компания планирует запустить пять новых гипермаркетов. Летом 2023 года «Аскона» запустила в Москве первый гипермаркет Askona Home площадью в 5 тыс. кв. м.

В 2023 году выручка компании составила 20,4 млрд руб. — +11,1% относительно результатов 2022 года (18,4 млрд руб.). Однако 2023 год «Аскона-Век» завершила с убытком в 112 млн руб., в то время как в предшествующий год была получена прибыль в 324 млн руб.

ООО «Живые диваны»

Предприятие специализируется на выпуске мягкой мебели, которую поставляет на внутренний рынок более 20 лет. Производственная площадь фабрики, располагающаяся в Московской области, составляет 80 тыс. кв. м. Имеется 1,5 тыс. сотрудников. Товары выходят под брендом MOON. Всего в сети 469 магазинов, один из которых в Минске.

В 2023 году выручка ООО «Живые диваны» составила 1,6 млрд руб. — против 1,34 млрд руб. годом ранее (+19,8%).

АО МК «ШАТУРА»

Мебельное предприятие, располагающееся в Московской области, на котором трудится свыше 1000 сотрудников. Компания производит мебель для гостиных, спален, кухонь, прихожих, а также мебель для офисов (для руководителей и оперативного состава) и для гостиниц.

Выручка предприятия в 2021 году составляла 4,53 млрд руб., в 2022 — 4,3 млрд руб. (-4,84%), в 2023 — 4 млрд руб. (-7,3%).

В августе 2023 года «Шатура» стала участником национального проекта «Производительность труда». В ходе проекта компания провела оптимизацию процесса изготовления мебельных фасадов, за счет чего объем их производства увеличился на 12%.

«Первая мебельная фабрика»

Санкт-Петербургское предприятие производит кухни на заказ, шкафы, прихожие, офисную мебель, а также мебель для гостиниц, ресторанов и других общественных учреждений. С конца 2022 года компания начала выпускать лайт-модули для упрощенного конструирования кухонь из стандартных модулей.

Выручка ПМФ в 2023 году составила 3 млрд руб., что на 30% больше, чем годом ранее. За год объемы продаж были увеличены на 38%. В первую очередь, за счет производства кухонь на заказ, продажа которых за год выросла на 20%. В 2023 году 65% выручки пришлось на розничные продажи, оставшиеся 35% — на корпоративный сегмент. Всего в сегменте b2b компанией было реализовано мебельной продукции объемом в 990 млн руб.

Уже за январь-сентябрь 2023 года уровень загрузки предприятия увеличился с 70 до 80%. Численность сотрудников — 343 работника. Позднее осенью фабрика смонтировала дополнительную присадочную линию, которая приняла на себя до 50% деталей для корпусной мебели. По словам Гендиректора компании Александра Шестакова, к концу года все шесть линий предприятия работали на полной мощности. В связи с чем ожидается, что в 2024 году ПМФ закупил еще три новые линии: для раскроя, упаковки и фасовки.

В начале 2023 года ПМФ заключила контракты на поставку мебели с апарт-отелем «Московский Авенир», Well, «Омск Арена», «Согазом» и другими компаниями. К тому же в июне того же года на ПМЭФ-2023 ПМФ и Смольный Санкт-Петербурга подписали соглашение о создании производственного центра по выпуску инновационной мебельной продукции. В первую очередь, будет запущено производство дверей (межкомнатных, входных, а также специального назначения). Предполагаются инвестиции объемом в 1,1 млрд руб. ЗА счет нового предприятия будет организовано 120 рабочих мест (70 из них — высокотехнологичные специальности).

ПК «Ангстрем»

Компания производит корпусную мебель из ЛДСП, МДФ, мягкую мебель, стулья и столы, матрасы на шести фабриках в Воронеже и далее поставляет продукцию на территории 80 городов России и в 6 стран СНГ. Площадь собственных производственно-складских площадей достигает 100 тыс. кв. м. Число сотрудников достигает 2 тыс.

В 2023 году компания планировала выйти на новые рынки сбыта: открыть первые магазины в Монголии, Армении, расширить сеть в Беларуси, Казахстане, Азербайджане и Узбекистане. За счет того, что производственные мощности компании находятся в Воронеже, выбранные рынки сбыта являются ближайшими из зарубежных.

Выручка «Ангстрем» сокращалась с 2021 года: тогда она составила 3,56 млрд руб., в 2022 — 2,78 млрд руб., в 2023 — 2,66 млрд руб.

ООО «ВКДП»

Предприятие «Волгодонский комбинат древесных плит», находящееся в Ростовской области, занимается производством древесностружечных плит, облицовыванием ДСтП, МДФ, методом ламинирования, выпуском мебели в ассортименте и изготовлением столярных изделий из ценных и хвойных пород дерева.

Предприятие сотрудничало почти 20 лет с компанией ИКЕА. Также «ВКДП» является поставщиком сети Hoff с 2009 года и гипермаркета ЛЕРУА МЕРЛЕН с 2013-го. Выпускает мебель под брендами «Трия», «Этомебель». В 2023 году на предприятии трудилось 525 человек, что на 80 людей меньше, чем годом ранее.

В 2023 году выручка «ВКПД» составила 1,2 млрд руб. — против 1,14 млрд руб. годом ранее (+5,1%).

Бывшие ООО «ИКЕА ИНДАСТРИ ТИХВИН», «ИКЕА ИНДАСТРИ ВЯТКА» и «ИКЕА ИНДАСТРИ НОВГОРОД»

Что касается приостановивших работу предприятий сети IKEA, в 2023 году их приобрели отечественные компании. Так, фабрики в Тихвине и Кировской области получил «Лузалес» (ведущее деревообрабатывающее предприятия Коми), а два предприятия в Новгородской области достались компании «Инвест Плюс», 99% которой принадлежит совладельцу петербургской Slotex Вадиму Осипову.

Производственное предприятие в Великом Новгороде, получившее название ООО «Экстраверт», состоит из двух площадок: завода ЛПСП (по производству ламинированных древесно-стружечных плит) и мебельной фабрики (из ДСП). Мебельные плиты (ДСП и ЛДСП) продаются предприятиям мебельной промышленности под брендом Extravert, а корпусная мебель — под брендом Veha. Производство сохранит основные номенклатурные категории мебели, которые выпускались на производстве для шведской сети. В частности, это модульные кухни, гарнитуры для кухонь, а также системы хранения. На предприятии в Новгороде работает около 350 человек (при IKEA было 307 сотрудников). Завод ЛДСП способен выпускать 500 тыс. куб. м шлифованной ДСП, а производственная мощность фабрики корпусной мебели составляет 7 млн корпусов шкафов и кухонной мебели за год.

Выручка «Экстраверта» в 2023 году составила 2,8 млрд руб. Это на 90,8 млн руб. (+3,4%) больше, чем в 2022-м. Однако 2023 год предприятие закончило с убытком в 162 млн руб., хотя из-за простоя в 2022 году убыток был еще больше — на 75,4%.

«ИКЕА ИНДАСТРИ ТИХВИН» и «ИКЕА ИНДАСТРИ ВЯТКА» весной 2023 года были переименованы в «Лузалес-Тихвин» и «Лузалес-Вятка» соответственно. К февралю текущего года оба предприятия наладили производство мебели и на данный момент имеют ассортимент в 250 наименований. Товары продаются преимущественно через сети «Hoff» и «Аскона». Помимо внутреннего рынка товары распространяются на территории Казахстана и Беларуси.

На «Лузалес-Вятка» трудится 725 человек. Выручка за прошедший год из-за простоя, смены владельца и перезапуска производства сократилась на 94% относительно 2022 года и составила всего лишь 39,4 млн руб. В 2022 году — 655,1 млн руб., в 2021 — 2,06 млрд руб. Выручка «Лузалеса-Тихвин» также сократилась (на 44%) и составила 664 млн руб. (против 1,19 млрд руб. годом ранее). Очевидно, что при восстановлении и налаживании выпуска продукции в ближайшие годы предприятия смогут увеличить долю среди производителей мебели в России, так как обладают достаточными мощностями для этого.

ООО «Литвуд»

Предприятие выпускает преимущественно мягкую мебель: диваны и диваны-кровати (прямые и угловые), диваны с канапе, кресла-кровати, кресла, софы, пуфы. Производство расположено во Владимирской области. Численность сотрудников составляет 1,5 тыс. человек. Фабрика не имеет собственной сети распространения, поэтому значительную часть товаров предприятия получает сеть «Аскона».

В 2023 году выручка составила 11,3 млрд руб., в 2022 — 10,51 млрд руб. (+7,5%).

АО «ОЗ «МИКРОН»

На заводе производится мебель для офисов и торговых помещений, в частности стеллажное оборудование. За 2023 год компания успела посотрудничать с торговой группой X5Group, с сетью дискаунтеров «Чижик», с Ozon, «Петровичем».

Также в России выпуском офисной и торговой мебели занимаются ТПК «Феликс» (с совокупной выручкой в 1,1 млрд руб. за 2023 год) и ЗАО «БОРОВИЧИ-МЕБЕЛЬ» (1,6 млрд руб.).

Стоит также отметить, что в 2023 году бывшие поставщики мебели для IKEA из России и Беларуси (не собственные заводы сети) объединились и создали единый бренд «Гуд Лакк». В частности, это фабрики Novus Industry, Mebelain, Delcom. Пока что открыло лишь два магазина в Москве.

Экспорт и импорт

В 2022 году из-за необходимости переориентации рынка изменилась структура как экспорта мебели из России, так и импорта.

Так, объем экспорта в 2022 году сократился до 29,5 млрд руб. (-39% с 48,36 млрд руб. в 2021 году), по данным АМДПР. В частности, сеть IKEA использовала локализованные в России производства для поставки части продукции на рынок ЕС. Соответственно, Россия потеряла рынок сбыта, который можно оценить в 18 млрд руб.

Сейчас ключевыми рынками сбыта для России являются Казахстан, Узбекистан и Беларусь. Многие мебельные фабрики и торговые сети (например, «Ангстрем», «Аскона») расширяют рынок присутствия в ближайших зарубежных странах. В первую очередь, компании выходят в Азербайджан, Армению, а также делают попытки выхода территории Монголии, Турции, стран Персидского залива, Африки. Например, производитель мебели и матрасов «Аскона» в 2023 году сообщал о планах зайти на мебельный рынок ОАЭ (в Дубае, а также Абу-Даби), Саудовской Аравии, Катара и рассмотреть потенциальные рынки сбыта в Латинской Америке (Бразилии, Чили, Колумбии, Перу). Однако выход на некоторые зарубежные рынки сбыта может быть осложнен высокими пошлинами.

Что касается импорта, согласно данным АМДПР, доля ввозимой мебели на отечественном рынке уже в 2022 году сократилась с 41% до 25%. В целом, объем импорта снизился до 103,4 млрд руб., что на 44% ниже, чем в 2021 году. Несмотря на то, что точных данных по 2023 году нет, можно считать, что уровень импорта за прошедший год не изменился.

Также в 2022 году доля мебели из стран Европы в структуре импорта снизилась до 30% (ранее — 50%). Мебель продолжала поставляться из Германии, Италии, Испании, Румынии. Оставшиеся 70% преимущественно занимают Китай и Беларусь. При этом в 2023 году на российском рынке появилось несколько брендов мебели и товаров для дома из Турции: Kelebek, Karaca Home, Madame Coco. Поставки в Россию осуществляет и Азербайджан. Стоит отметить, что европейские страны сократили поставку мебели в Россию, но, например, кухонная гарнитура (в частности, немецкого бренда Hettich) стабильно поступает на российский рынок. Хотя теперь на рынок поступает и фурнитура из КНР.

Переориентация импорта в первый период сказалась на себестоимости производства. Связано это с импортным сырьем, цены на которые тогда возросли из-за нестабильности рубля. В 2022 году возросла стоимость лакокрасочных материалов, металлической фурнитуры, пластиковой кромки. Труднее стало приобрести оборудование для производства мебели и запчасти к нему. Однако сейчас Россия закупает мебельное оборудование у Китая (собственного производства такой техники в России нет). За 2023 годы отечественные предприятия купили техники на более чем 6,5 млрд руб. Нашлись замены и для других категорий товаров: комплектующие закупаются не только Китая, но и у Германии, Турции. Также за прошедший год в России наладили производство пластмассовой фурнитуры и бумаги-основы для выпуска деревянных плит, ламината.

Относительно нестабильным остается рынок лакокрасочных материалов, которые в России поступили преимущественно из Европы. В 2023 году отечественные производители ЛКМ выпустили на 11% больше материалом, чем годом ранее. Объем потребления отечественных ЛКМ увеличился на 10%. Однако этого объема все равно недостаточно, поэтому поставки лакокрасочных материалов осуществлялись и из Китая, Турции.

Основные тренды на отечественном рынке мебели в 2023-2024

Мебель на заказ

По данным divan.ru, 25% россиян выбирают мебель по индивидуальному заказу. Причем наиболее частым товаром, который потребители предпочитают смоделировать самостоятельно, стал шкаф. Согласно подсчетам, 60% продаваемых шкафов создаются на заказ. 25% россиян выбирают диван и кровать по собственному заказу: меняют цвет, опору, ткань обивки.

С одной стороны, цена такого товара, созданного по пожеланиям покупателя, обычно возрастает на 15-50% (в зависимости от того, сколько элементов добавил покупатель). С другой, стоимость мебели, собираемой под заказ, может оказаться ниже среднерыночной. Так как можно заменить материал товара на более дешевый, его механизм и комплектацию упростить.

СТМ

Отечественные мебельные предприятия все чаще выпускают товары под собственным брендом и планируют развивать собственные торговые сети. В 2023 году «Яндекс Маркет» начал выпускать мебель и товары для дома под СТМ на своей платформе, а бывшие поставщики сети IKEA объединились под брендом «Гуд лакк» и открыли два магазина.

Проседание среднего ценового сегмента

Аналитики «Мебельной фабрики Мария» подсчитали, что последние два года доля мебели бюджетного и премиум сегмента стабильно росла. Так, в 2022 году доля мебели низкой ценовой категории увеличилась на 6%, в 2023 — на 16%. В результате в 2023 году доля этого сегмента составляла 40% от общего объема продаж (ее продажи возросли на 85%). При этом, средний ценовой сегмент за этот же период сократил объем на 20%.

Как отмечает мебельная компания Lazurit, среди потребителей наибольшей популярностью пользуется мебель в стиле лофт (33% продаж мебели сети), в скандинавском стиле (29%) и в стиле экоминимализма (13%). В целом, упомянутые стили могут быть представлены как в бюджетном ценовом сегменте, так и в остальных.

Повышение спроса на детскую мебель

Ожидается, что в 2024 году повысится спрос, а следовательно, и продажи детской мебели. Если по итогам 2023 года продажи в категории «Мебель для детских» не изменились от года к году, то в следующем году предполагается повышение объема выпускаемой продукции в категории на 10-15%. Таким образом, российские производители не только восстанавливают прежний объем детской мебели на рынке, который был до ухода западных компаний, но и подстраиваются под запрос потребителей. Рослесинфорг утверждает, что причина повышающегося спроса на детскую мебель связана с расширением условий льготной ипотеки для молодых семей и партнерских программ с застройщиками.

С 2017 года объем выпускаемой детской мебели вырос в 3,7 раза.

Продвижение в интернете и на маркетплейсах

Согласно данным Adindex, почти половина людей (41%) знакомятся с новыми мебельными брендами с помощью онлайн-магазинов и маркетплейсов, через офлайн-магазины — 34%, интернет-рекламу — 30%. Далее 45% потенциальных покупателей также в интернете ищут дополнительную информацию о бренде, производителе. С учетом этого, новым мебельным брендам будет полезно развивать собственный сайт и продвигаться через рекламу в интернете.

Почему это важно? Потому что в России 14 тыс. мебельных компаний, однако потребители почти не знают отечественные бренды и торговые сети. Самой известной зарубежной компанией на территории России была IKEA по той причине, что сеть занималась брендингом и рекламой. Узнаваемость имеют и сети Hoff, Leroy Merlin, «Аскона» за счет продвижения бренда. И сейчас менее известные компании начинают выходить непосредственно на покупателя и формировать доверие.

По прогнозам экспертов, в 2024 году российский мебельный рынок продолжит расти и сможет увеличиться в среднем на 15%. Такие ожидания связаны с той же причиной, по которой рынок показал рост и в 2023 году, — высоким объемом ввода нового жилья (от 100 млн кв. м) и потребности в закупке мебели. Генеральный директор АМДПР считает, что в несколько следующих лет рынок мебели будет способен ежегодно увеличиваться на 5-20%, пока не достигнет максимально возможных и рационально допустимых объемов.

В целом, можно ожидать, что отечественные производители мебели расширят ассортимент товаров и начнут создавать уникальную дизайнерскую мебель, соотносящуюся с потребностями покупателей. Мебельному производству или торговой сети по продаже мебели необходимо иметь такой ассортимент, в котором покупатель сможет найти все ключевые позиции. Ведь в большинстве случаев потенциальный покупатель не решается приобретать один товар у одного производителя, а другой — у другого. Так как при осуществлении такой раздельной покупки выше времязатраты покупателя, а также выше риск купить несочетающуюся мебель. Поэтому самому производителю выгоднее выпускать капсульные коллекции, что также увеличивает и средний чек.