Отечественный рынок IT-продукции находится на стадии активного развития, в особенности после ухода зарубежных вендоров из России в 2022 году. Прошедший год показал, что ключевым трендом и стратегией развития является не только импортозамещение, но и интеграция с разработчиками и другими компаниями. Ожидается, что к 2030 году возможно достижение доли отечественных производителей IT-решений в стране на уровне в 90%. Однако для этого нужно решить ряд проблем в сфере.

Динамика развития отечественного IT-рынка

С 2014 года российский рынок информационных технологий постепенно растет, однако на фоне геополитических событий и изменений взаимоотношений России с рядом стран отечественный IT-рынок столкнулся со значительными изменениями еще в 2022 году. И как следствие, это повлияло и на то, как действовали российские игроки в 2023 году.

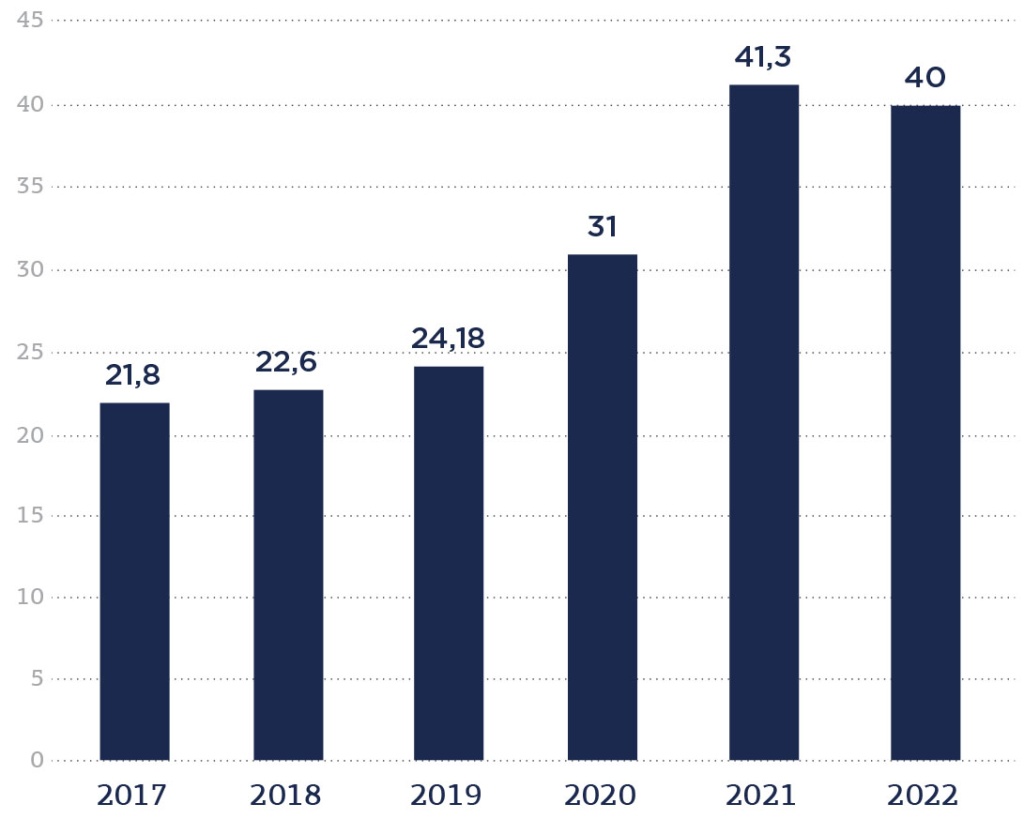

Рис. 1. Динамика объема российского рынка IT, 2017-2022, млрд $

Источник: Минцифры, РУССОФТ

Согласно подсчетам Yale CEL, за последние два года 1028 иностранных компаний прекратили работу на территории России, из них — 200 компаний занимались информационными технологиями. Очевидно, что в первый год после ухода зарубежных игроков объем российского IT-рынка сократился. По данным РУССОФТа, в 2022 году отечественный рынок сократился на 3% (с 41,3 до 40 млрд $). Аналитический центр TAdviser высчитывает объем рынка в рублях (без учета оборота пользовательской электроники, услуг связи и специализированных розничных сетей): по его данным, в 2021 году объем составлял 2,2 трлн руб., в 2022-м — 2,1 трлн руб. То есть уровень падения составил 4,5%. За 2023 год рынок показал рост на 10%.

При этом аналитическая компания IDC во втором квартале 2022 года прогнозировала падение российского рынка информационных технологий к концу года почти на 40% — до 19,1 млрд $. В действительности уход иностранных вендоров не стал для российской IT-сферы фактором, способным вызвать такое падение.

Однако в полной мере восстановление рынка произойдет лишь тогда, когда отечественные разработчики смогут предоставить российские аналоги IT-решений, ушедших компаний, а российские предприятия будут готовы переходить на отечественную продукцию. В первую очередь, это связано с удовлетворения возросшего спроса на тиражное отечественное ПО, заказную разработку, облачные сервисы.

Отмечается, в 2023 году увеличился оборот компаний, которые работают по госзаказам — в диапазоне от 5 до 10% по сравнению с 2022 годом. В совокупности российский рынок информационных технологий за 2023 год мог вырасти на 10%. Ключевыми драйверами восстановления и дальнейшего развития российской сферы IT являются курс на импортозамещение, а также развитие непосредственно области информационной безопасности. Это перспективный сегмент, на который российские компании в прошедшем году увеличивали бюджетирование в среднем на 30-40%.

Безусловно, продолжается развитие таких сегментов IT-рынка, как производство ПО и облачных услуг. По итогам 2023 года рынок облачных решений, по оценке ITGLOBAL.COM, вырос на 40%, удерживая темпы развития предыдущего года. Но для того, чтобы выйти на стабильный уровень производства таких решений, может понадобиться еще несколько лет. Ожидается, что при содействии и поддержке государства российские вендоры смогут занять 90% отечественного рынка к 2030 году. Сам же рынок к тому времени может увеличиться в два раза. Этот прогноз подтверждается и общемировой тенденцией в сфере информационных технологий к постоянному увеличению расходов на IT-сферу. Так, например, Gartner прогнозирует, что финансирование отрасли в мире в 2024 году увеличится на 6,8% — с 4, 679 трлн $ в 2023-м до 4, 998 трлн $.

Что же касается российского рынка, представители отрасли предполагают, что еще до выхода на уровень отечественных разработок в 90% внутри страны, российские игроки смогут наладить поставки своих IT-решений на экспорт с 2025 года. Такой прогноз объясняется увеличением количества российских вендоров внутри отечественного рынка, развитием до необходимого уровня их продукции. Вследствие этого повышается конкуренция и игрокам на внутреннем рынке становится тесно. В частности, возможен выход на азиатские и африканские рынки. Как отмечается в исследовании РУССОФТа и АРПП «Отечественный софт», наиболее перспективными рынками являются Казахстан, ОАЭ, Индия, Узбекистан, Бразилия, Саудовская Аравия, Китай.

Рис. 2. Перспективные страны для экспорта российского ПО, %

Источник: опрос РУССОФТ и АРПП «Отечественный софт», «РГ»

Разработка и внедрение российского ПО: Linux, PLM и офисное ПО

На февраль 2024 года Реестр российского ПО включает 19 136 наименований. За 2023 год, по данным Реестра, список пополнился на 4,724 тыс. ПО, однако 795 решений были также из него исключены. Оба показателя выше, чем за 2022 год: тогда было внесено 3,725 тыс., исключено — 250. В общей сложности объем Реестра отечественного программного обеспечения растет, однако это не в полной мере отражает ситуацию на отечественном IT-рынке. Нахождение решения в Реестре не является гарантом того, что то или иное ПО внедряется на производстве в отечественных компаниях.

Не все решения имеют на данный момент полноценный российский аналог. Одной из таких категорий IT-решений являются PLM-системы (управляют жизненным циклом продукта) в машиностроительной области. Российские вендоры занимаются разработкой собственных систем. Так, в конце 2023 года Объединенная двигателестроительная корпорация («Ростех») и «Аксон» начался этап тестирования отечественного аналога. За 2023 год в проект было инвестировано 1,2 млрд руб. за счет средств Российского фонда развития информационных технологий. На основании своих технологий «Ростех» планирует производство таких авиационных двигателей, как ПД-8В и ПД-35. Однако ввод в эксплуатацию такого ПО планируется лишь в 2026 году.

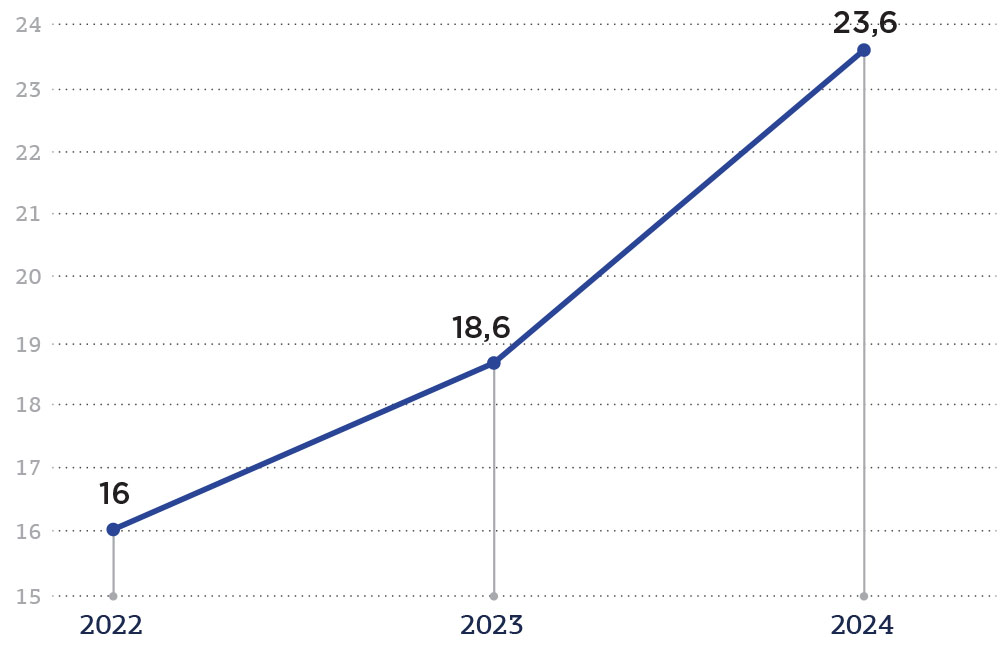

При этом, как утверждается в материалах стратегической сессии Правительства по PLM, проведенной в ноябре 2023 года, в 2021 году зарубежные компании занимали 67% рынка PLM-решений. После спада рынка (примерно на 1/3), в 2022 году его объем равнялся 16 млрд руб., а доля российских компаний — 69% (11,1 млрд руб.). Конечно, в том году увеличение доли российских вендоров была связала, в частности, с общим сокращением рынка. Однако в 2023 году, как прогнозировали в Минцифре, частично объем рынка удалось нарастить — до 18,6 млрд руб. — не заключая при этом договоры с иностранными разработчиками. По итогам 2024 года Министерство рассчитывает на объем рынка в 23,6 млрд руб. (18,7 млрд руб. органической выручки). Рынок PLM действительно может показывать значительный рост по той причине, что развивается практически с нуля.

Рис. 3. Объем рынка PLM-решений, 2022-2024* (* — прогноз), млрд руб.

Источник: Минцифры

Также, согласно дорожной карте «Новое индустриальное программное обеспечение» (НАПО), к 2030 году отечественные вендоры должны будут разработать 2300 систем CAD и PLM среднего и тяжелых классов. Поэтому в ближайшие пару лет доля затрат на закупку российского промышленного ПО, по заверению М. Мишустина, увеличится до 70% с целью соблюдения сроков по отказу от применения зарубежных технологий на объектах критической информационной структуры к 2025 году.

Помимо PLM-решений развивается сегмент офисного ПО. Тенденция, намеченная в 2022 году, продолжалась и в 2023-м. Один из главных отечественных игроков этого сегмента — МойОфис — в 2023 году занял долю рынка офисного ПО в России в 16% (в 2022 году — 5%). В прошедшем году компания запустила цифровое рабочее пространство Squadus — аналог MS Teams. Стабильно увеличивается число клиентов компании: совокупный объем проданных лицензий превысил 1 млн штук. Компания отмечает, что ее ПО используется в Государственной думе и на 300 предприятиях атомной отрасли (из-за контракта с «Росатомом»).

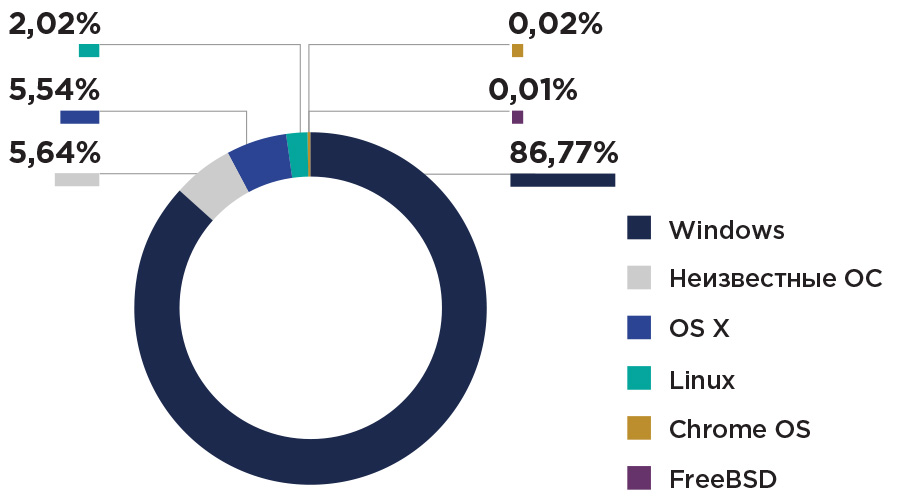

А что касается операционных систем для персональных компьютеров, то летом 2023 года Linux впервые достигла объема использования в 3% в мире, несмотря на то, что ОС существует около трех десятилетий. По данным на январь 2024 года, использования этой ОС в России ограничивается 2%. Лидирующие позиции занимают Windows и OS X — 86,8% и 5,54% соответственно.

Рис. 4. Доля различных ОС, установленных на ПК в России, % (по состоянию на январь 2024 г.)

Источник: statcounter

В общем, на российском рынке ощущается нехватка встроенных ОС (операционных систем), RTOS (ОС реального времени), которые были бы специализированы для авиации, автопрома, медицинских агрегатов. Также не хватает технологий цифровых двойников предприятий, систем по управлению разработкой и хранения дистрибутивов, автоматизации сборочного процесса.

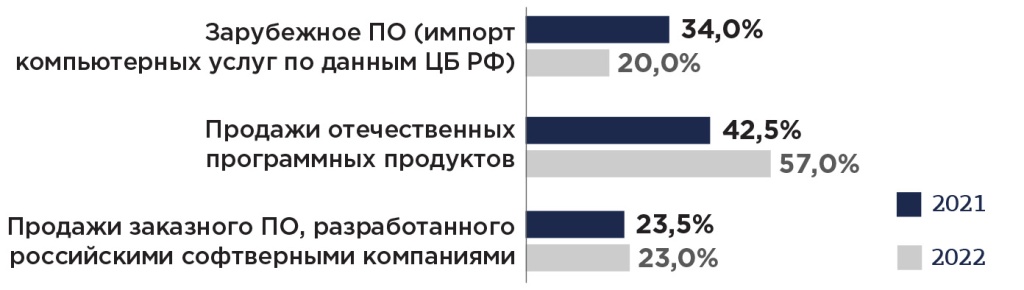

При этом разработка ПО в России все-таки развивается быстрыми темпами последние два года. Очевидно, что 2022 год показал сокращение доли зарубежного ПО на отечественном рынке — с 34% до 20%. А доля объема продаж отечественных решений увеличилась на 14,5% — до 57%. Как отмечает «РУССОФТ», в 2023 году продажи российских ПО внутри страны могли увеличиться на 36%.

Рис. 5. Структура российского рынка ПО, 2021-2022 гг., %

Источник: РУССОФТ

Разработки крупнейших игроков российского IT-рынка в 2023 году

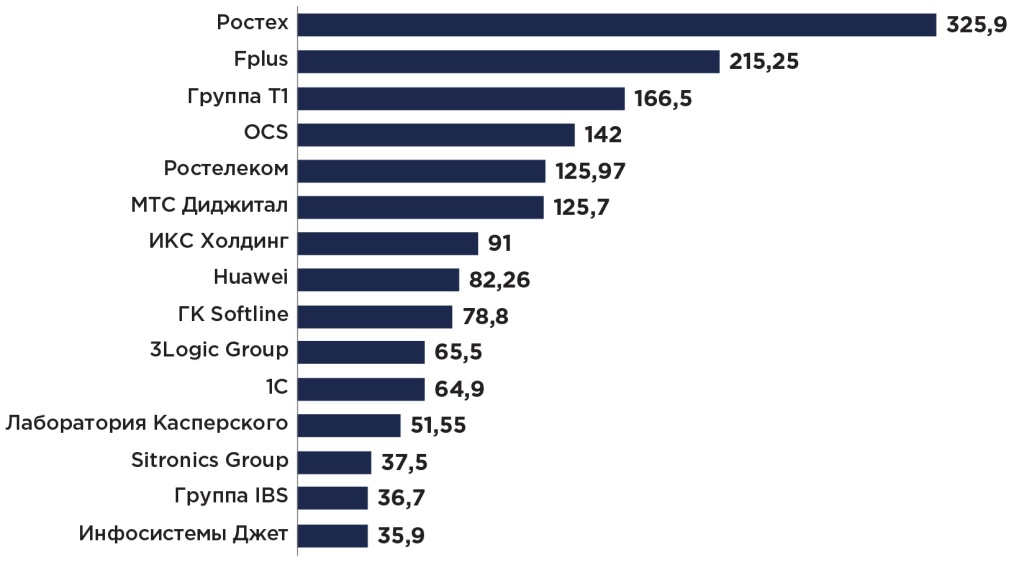

Ежегодно в топе крупнейших игроков отечественного рынка информационных технологий оказываются почти одни и те же компании. И зачастую этот рейтинг возглавляет «Ростех», в частности, его холдинг «Росэлектроника» (национальный вендор по электронике, который выпускает 50% электронных компонентов в России, объединяя 140 научных организаций и предприятий). В 2022 году компания заняла первую строчку в рейтинге TAdviser100 с годовой выручкой в 325,9 млрд руб. Данных по выручке компании за 2023 год пока нет, однако нет причин, по которым бы компания опустилась в рейтинге.

Рис. 6. Крупнейшие IT-компании по выручке за 2022 год, млрд руб.

Источник: TAdviser100

Какие последние IT-решения представил «Ростех»? Вот некоторые из них:

-

Тестирование платформы пожарной безопасности «Прометей» («РТ-Проектные технологии») прошло в мае 2023 года: в пяти регионах страны, к пробному пользованию были подключены 42 организации. Система контролирует работу противопожарных систем, предупреждает возникновение пожаров и следит за соблюдением противопожарного режима.

-

Система промышленного интернета вещей для строительства IIoT.Istok («Росэлектроника») вошла в реестр российского ПО в конце 2022 года. Его внедрение на производство позволяет снизить стоимость обслуживания оборудования на 10%.

-

Информационная система «Персональные медицинские помощники» на базе технологии IIoT.Istok, которая позволяет следить за состоянием здоровья людей с артериальной гипертензией и сахарным диабетом, направляя результаты в медучреждение.

-

Платформа «Цифровое производство», которая позволяет создавать цифровых двойников, используя в планировании производственных программ ИИ. Система уже применяется на НПП «Исток» и теперь готова к работе на других предприятиях.

-

-

Холдинг с помощью специалистов НПП «Салют» запустил серийное производство KVM-коммутаторов для удаленного управления серверным оборудованием, ПК, станками с числовым программным управлением. Такие системы могут применяться, например, в промышленном цехе, в серверных системах банков, на вышках сотовой связи.

В 2023 году группа «F+ tech-Марвел» осуществила ребрендинг и объединила свои предприятия в IT-холдинг «Fplus». По заявлению коммерческого директора компании Сергея Трюхана, в 2023 году Fplus выросла в два раза, что подчеркивает успешность прошедшего года для российских разработчиков.

-

В апреле 2023 года холдинг приобрел двух разработчиков ПО: «Авроид» — разработка ПО для мобильных и десктопных ОС (Android, iOS, а также отечественных «Аврора», «Роса», Ред ОС, Astra Linux и т.д.) и «Гиперус» — разработка систем управления IT-инфраструктурой

-

«Fplus» вместе с производителями OCTUS, Aqara, Yeelight, Moes и Dahua создали умные решения для обеспечения безопасности многоквартирных домов. Это различные системы и IoT-решения для охраны и мониторинга помещений, которые позволяют создать единое цифровое пространство.

-

-

«Fplus» совместно с компаниями «МойОфис», «Базис», «Лаборатория Касперского», НППКТ и Getmobit (долю 49% в последнем Fplus приобрел также в 2023 году) разработали ПАК — программно-аппаратный комплекс для оснащения стационарного рабочего места. Для работы системы используются универсальные док-станции GM-Box (одноконтурные и двухконтурные), с помощью которых происходит подключение к виртуализированной инфраструктуре, созданной в Базис.Workplace. Есть возможность использовать сразу две ОС — Windows «ОСнова» (от Linux).

Заметно, что холдинг активно придерживается стратегии интеграции с другими компаниями и производителями, что может позволить закрепить свою позицию в условиях растущей конкуренции и расширить пул потенциальных потребителей.

Еще одна крупная компания в сфере IT — холдинг «Т1». В его состав входят компании Т1 Интеграция, Т1 Консалтинг, Т1 Cloud, МультиКарта, Иннотех и Дататех, также вендор НОТА и Т1 Цифровая Академия. Занимаются заказной разработкой ПО, разработкой систем информационной безопасности, а также систем на основе Интернета вещей, применением Big Data и машинного обучения, роботизацией рутинных операций, процессной аналитикой Process Mining. В 2022 году холдинг увеличил выручку на 90% — до 166,5 млрд руб. Компания вошла в топ-50 быстрорастущих компаний России по версии РБК, заняв 13 место в списке, опубликованном в начале 2024 года.

-

Система «НОТА КУПОЛ» — четыре продукта для информационной безопасности объектов критической информационной инфраструктуры (преимущественно крупных компаний): 1) «Документы»; 2) «Управление»; 3) «Контейнеры»; 4) «Правила». В частности, за счет реализации этой системы вендор планирует достичь к 2029 году 10%-ной доли на рынке ИБ, достигнув оборота в 4 млрд руб.

-

Реализация собственных базовых модулей для обработки данных дистанционного зондирования Земли (ДЗЗ) с 80 аппаратов ДДЗ и последующая геопространственная аналитика по этим данным.

-

Запуск кластера «Т1.Аэро» в июне 2023 года для развития технологий в сфере беспилотной авиации и космоса.

-

-

Получение субсидии от Минпромторга по итогам конкурса в размере в 2,5 млрд руб. в течение пяти лет для создания ПО инженерных расчетов класса CAE (решение прикладных задач) применительно к задачам электроники и приборостроения. Система сможет быть применена в таких сферах, как электроника, приборостроение, машиностроение, судостроение, энергетика, архитектурное проектирование, строительство, пищевая промышленность и др.

За первое полугодие 2023 года выручка «Ростелекома» от цифровых сервисов показала рост на 49% относительно аналогичного периода 2022 года. В целом, по итогам 2022 года выручка компании от цифровых сервисов составила 126 млрд руб. За прошедший год компания продолжала развивать сервисы облачных решений, информационной безопасности, а также проектов «Цифровой регион» и платформ для предоставления социальных сервисов (например, именно «Ростелеком» является техническим партнером Госуслуг).

В результате, в 2023 году выручка компании по современным цифровым направлениям составила свыше 20% от общего объема (от 707, 8 млрд руб.) — более 141,5 млрд руб. В последующие годы ожидается рост показателя, на что также будет направлена стратегия развития до 2030 года «Ростелекома». За прошедший год компания укрепила свои позиции в таких сегментах, как облачные услуги, дата-центры, электронное правительство, ИБ, цифровая медицина и цифровые регионы.

За прошедший год компания представила ОС «Аврора» версии 5.0 с переработанным интерфейсом, «Публичное облако 2.0», полностью перешедшее на отечественные решения, обновления платформы динамической инфраструктуры Basis Dynamix и платформы виртуализации рабочих мест Basis WorkPlace.

«МТС Диджитал» в 2023 году также позволяет компании активно развиваться не только как экосистема, но и как крупный игрок IT-отрасли. Подразделение МТС создает экосистемы цифровых сервисов, мобильные приложения, продуктами в финтехе, стриминге, гейминге, «облаках», AI и других направлениях. Компания также занимает седьмую строчку в рейтинге по заказной разработке ПО в России в 2023 году (по версии Market.CNews).

-

В 2023 году компания получила награду CIPR Digital за цифровую платформу Webinar («МТС Линк»), функционирующую с 2022 года, и за систему LocationPro, также пилотно запущенную в 2022 году. Это решение для сельского хозяйства используется на системах автопилотирования сельхозтехники и дифференцированного внесения удобрений с помощью технологии GNSS RTK.

-

В конце 2023 года объявила о создании цифрового двойника, который сможет прогнозировать развитие экосистемы на базе AI/ML моделей.

-

Компания начала тестирование пользовательской видеоплатформы NUUM, запуск которой запланирован на 2024 год.

-

Совместно с московским застройщиком MR Group компания будет создавать комплексную телекоммуникационную и IT-инфраструктуру на объектах девелопера с помощью indoor-решений.

-

Запустили AI-сервис для управления рекомендациями фильмов на платформе KION

-

-

Компания ведет работу по развитию IT-отрасли и обучению специалистов: открытие кафедры по направлению глубинного машинного обучения на факультете компьютерных наук НИУ ВШЭ, проведение олимпиады по программированию True Tech Champ, проведение тематических митапов и конференций.

Льготы и государственная поддержка отрасли

За 2023 год в отечественные IT-решения было инвестировано 300 млрд руб., как сообщил Заместитель председателя правительства Российской Федерации по вопросам цифровой экономики и инновациям, связи, СМИ Дмитрий Чернышенко. Оборот софтверных российских компаний достиг 1,7 трлн руб.

Одно из направлений поддержки — налоговые льготы и льготное кредитование — продолжает действовать в 2023 и 2024 годах. Основные меры государственной поддержки представлены на сайте Госуслуг.

-

Нулевой налог на прибыль IT-компаниям (до 31 декабря 2024 года, однако рассматривается вариант продлить меру) — п. 1.15 ст. 284 НК РФ;

-

Пониженный тариф страховых взносов (с 14% до 7,6%) и возможность отсрочки платежа на 12 месяцев — пп.3 п.1, п. 5, 2.2 ст. 427 НК РФ;

-

Освобождение от уплаты НДС (операции по передаче прав на ПО и базы данных) при условии включения ПО компании в реестр российского ПО;

-

Льготное кредитование IT-компаний по 3% годовых. С мая 2023 года льгота стала доступна компаниям, которые не пользуются налоговыми льготами. Также было отменено обязательство по индексации зарплаты сотрудникам. Полученные кредиты также можно использовать для возмещения расходов, которые компания понесла ранее.

-

-

Льготная ипотека для IT-специалистов может быть продлена после 2024 года. За 2022 и 2023 гг. общая сумма 38,5 тыс. оформленных по льготе кредитов составила 333 млрд руб. Средняя ставка по ним равняется 4,2%.

Действует также мораторий на проверку бизнеса, отсрочка от службы в армии IT-специалистам. Этими мерами поддержки могут воспользоваться аккредитованные компании. На конец 2023 года в госреестре аккредитованных IT-компаний числилось свыше 18 тыс. записей.

Другое направление поддержки IT-компаний — выдача грантов. С 2024 года Минцифры возобновило выдачу грантов разработчикам информационных технологий по двум программам — через фонд Бортника и ИЦК (индустриальные центры компетенций). При этом софинансирование со стороны государства было снижено до 50% (ранее — 80%).

В 2023 году Минцифры РФ на выдачу грантов для поддержки особо значимых проектов (ОЗП) выделило сумму в 19 млрд руб. Финансовая поддержка была оказала 19 инициативам. РФРИТ выдало 5,3 млрд руб. девяти ОЗП, отобранные ИЦК; фонд «Сколково» — свыше 1,1 млрд руб. на три проекта. В частности, «Сколково» профинансировало проект ПАО «ОАК» по разработке импортонезависимого ERP-решение для авиастроения.

В 2024 году на гранты ОЗП выделено 10,4 млрд руб.: РФРИТ сможет выдать гранты на сумму в 7,2 млрд руб., «Сколково» рассчитывает поддержать 10 проектов суммой в 3,2 млрд руб. Грантовая же поддержка IT-стартапов (от Фонда содействия инновациям) ограничена бюджетом в 800 млн руб.

При этом, как отмечено в исследовании «РУССОФТа», презентованном в октябре 2023 года, 48,2% отечественных IT-разработчиков не ощутили влияние на софтверную отрасль от запуска ИЦК и ЦКР (центров компетенций разработки), 17,7% отметили, что не заметили существенной поддержки.

Рынок IT-специалистов

Как следствие волн эмиграции из России в 2022 году и параллельного этому процессу развития отечественной сферы информационных технологий сформировался значительный кадровый дефицит в отрасли. Летом 2023 года Минцифры оценивало нехватку специалистов в объеме 500-700 тыс. сотрудников. Восполнение этой нехватки позволило бы поддерживать необходимые темпы развития отрасли информационных технологий.По данным на август 2023 года на отечественном IT-рынке трудилось 740 тыс. работников, что на 13%, чем годом ранее. Уже осенью 2023 года Вице-премьер Дмитрий Чернышенко оценивал число работников в 820 тыс. занятых. Предполагается, что в ближайшее десятилетие российский трудовой рынок может столкнуться с переизбытком IT-специалистов. У такого прогноза есть несколько причин. Во-первых, сейчас активно реализуется политика поддержания спроса на поступление в технические вузы на программы подготовки IT-кадров. Так, с 2020 года количество бюджетных мест было увеличено в два раза — до 117 тыс. (с 62 тыс.). Помимо этого, существует множество онлайн-курсов по получению компетенций IT-специалиста.

Во-вторых, внедрение искусственного интеллекта также может способствовать переизбытку трудовых кадров на рынке. Например, в 2023 году «Ростелеком» заявил, что в ближайшие три года будет разрабатывать использование ИИ при разработке софта, проведении аналитики данных и тестирования, чтобы компенсировать дефицит кадров — проект «Лукоморье». По разным оценкам, уже на начальном этапе на проект может быть затрачено свыше 1,5 млрд руб. Представители «Ростелекома» уверяют, что при удачной реализации проекта не намериваются увольнять действующих сотрудников.

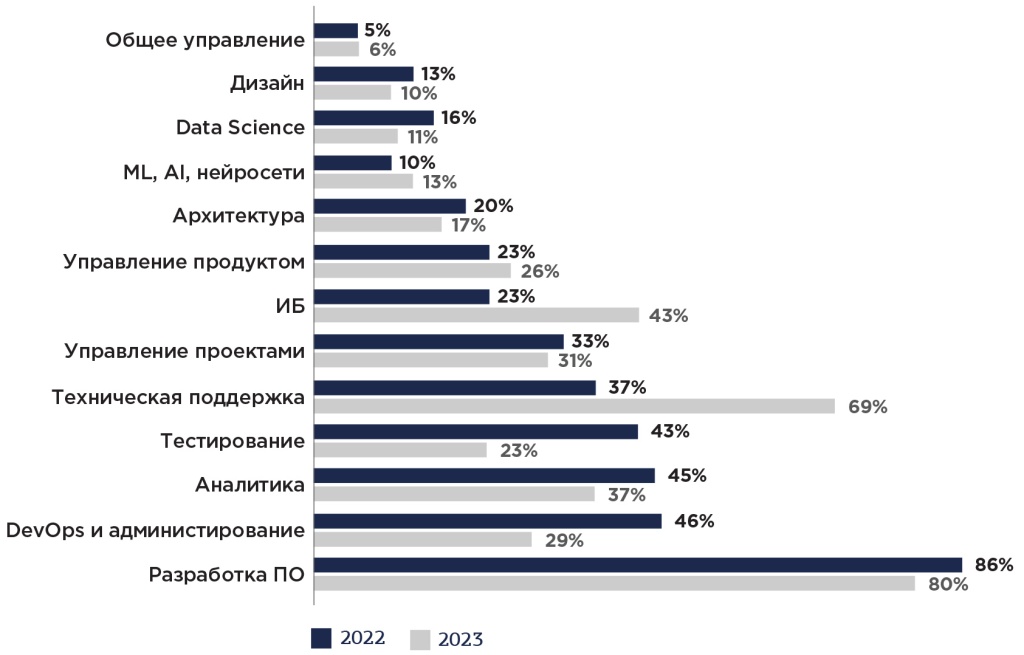

Однако на текущий момент спрос на IT-работников остается высоким, а на некоторые специальности даже продолжает расти. Так, в 2023 году повысился спрос на специалистов по информационной безопасности (почти в два раза по сравнению с 2022 годом) и по технической поддержке (тоже почти в два раза). Отмечается, что спрос на работников в сфере ИБ повышается в первую очередь в компаниях не из IT-сферы. IT-компании преимущественно заинтересованы в управляющих проектами и специалистами по управлению продуктом.

Рис. 7. Востребованность специалистов по категориям по мнению отечественных компаний, 2022-2023 гг., %

Источник: IT Recruiting HR Forum 2023, ГК Ancor

В общем, наиболее востребованной специальностью остается разработка ПО. А перспективной специальностью может оказаться ИИ-специалисты, что связано с развитием и применением генеративного ИИ. Согласно исследованию HeadHunter, проведенному осенью 2023 года, в октябре 2023 года число вакансий в области AI, нейросетей увеличилось на 80% относительно октября 2022 года. За этот же отрезок времени количество вакансий в сфере машинного обучения выросло на 21%. ИИ-работники востребованы не только в IT-компаниях, но и в системных агрегаторах, телекоммуникационных и финансовых компаниях. Наиболее спросовые вакансии — инженер машинного обучения, архитектор цифровых проектов, специалист по разметке данных. HH.ru отмечает, что медианное предложение по зарплате для ИИ-специалиста составляет 114,4 тыс. руб., в частности, для специалиста по машинному обучению — 155 тыс. руб.

Проблемой на рынке IT-специалистов стали ускоренный рост зарплатных ожиданий высококвалифицированных специалистов, обгоняющий возможности роста предложений по заработной плате. Из-за дефицита кадров на рынке крупные компании привлекают высококвалифицированных специалистов зарплатой, которая в два раза может превышать среднюю рыночную по специальности. За счет этого увеличивается зарплатная вилка: разница между предлагаемой зарплатой в вакансиях теперь может достигать 200 тыс. рублей

.

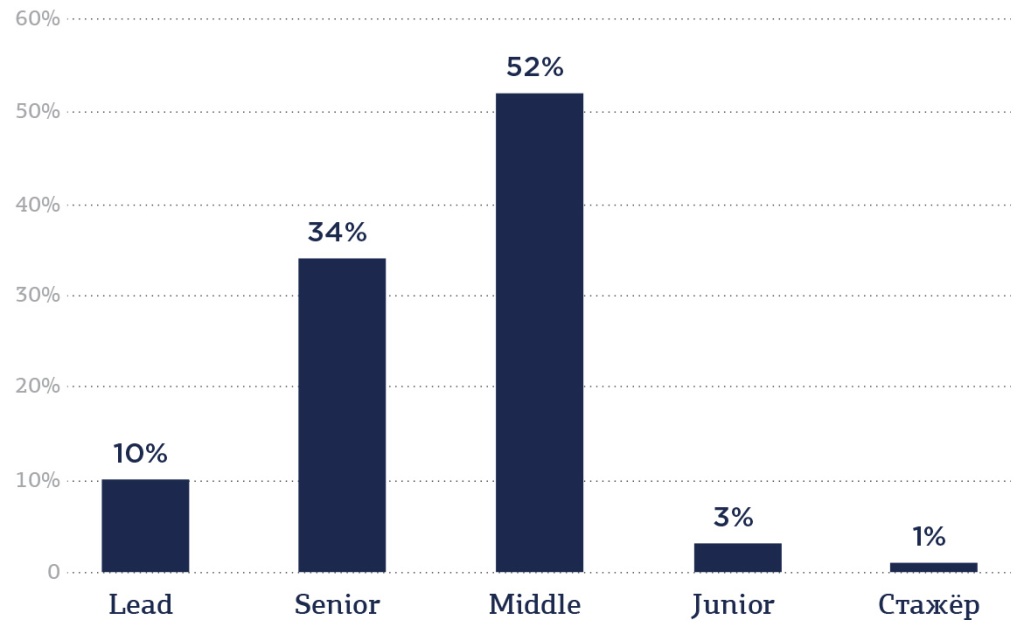

По данным исследования портала «Работа.ру», трудовой рынок сферы IT заполнили junior-работники — начинающие специалисты, которые недавно начали обучаться специальности и не обладают всеми необходимыми квалификациями, которые могут потребоваться, например, на работе в крупных компаниях. Компании не хотят их нанимать — из-за чего формируется профицит джуниоров на рынке. Наибольший спрос — на специалистов middle-уровня — 52%. За последний год их зарплаты выросли в три раза.

Рис. 8. Спрос на IT-специалистов по уровням квалификации, 2023

Источник: «Работа.ру»

2023 год показал, что уход иностранных вендоров безусловно позволяет российским разработчикам занять свободную нишу на рынке, хоть и постепенно. При этом рынок продолжает быть конкурентным, что стимулирует производителей совершенствовать свои технологии. Разработчики выпускают обновления своих сервисов, а компании постепенно переходят на импортозамещенные IT-решения. Однако остаются отрасли, в которых переход на использование российских разработок замедлен (например, сельское хозяйство). Отчасти это связано с узкой специализацией IT-решений, необходимых на таком производстве, и отсутствием новых игроков-разработчиков в этой сфере. Также частные пользователи не спешат переходить на российские ОС, но все-таки число пользователей, например, систем Linux, «Аврора» растет.

Помимо тренда на импортозамещения происходит интеграция как российских разработчиков между собой (например, разработка ПАК компаниями «Fplus», «МойОфис», «Базис», «Лаборатория Касперского», НППКТ и Getmobit), так и разработчиков с заказчиками (например, сотрудничество «T1» и MR Group).

Развиваются такие направления сферы IT, как управление продуктом (идет работа по созданию российских PLM-решений), информационная безопасность и работа с ИИ; повышается спрос на заказную разработку ПО. В ближайшие несколько лет также ожидается выход российских разработчиков на экспорт, что объясняется естественным развитием IT-рынка и увеличением количества конкурирующих игроков.