Вспышка коронавируса (COVID-19), повлекшая фактически закрытие границ и существенное снижение деловой активности в связи с введением режима изоляции, привела к экономическому спаду. Сокращение объемов производства в Китае ощущается во всем мире, отражая растущую роль Китая в глобальных цепочках поставок, на туристических и товарных рынках. Последующее распространение инфекции в других странах имело аналогичный эффект, хотя и в меньшем масштабе.

От правительств сейчас ожидают быстрых и решительных действий для преодоления не только самой пандемии коронавирусной инфекции, но и ее долгосрочных экономических последствий. Глобальные экономические перспективы, между тем, на данный момент остаются слабыми и весьма неопределенными.

О текущей политической ситуации в России

Страна находится в процессе серьезного пересмотра конституции, которая, так или иначе, вероятно, сохранит контроль президента Владимира Путина над Россией после того, как его срок истечет через четыре года. Российский парламент дал возможность Путину находиться у власти еще 12 лет после истечения срока его полномочий в 2024 году, одобрив поправку, которая изменила бы его президентские полномочия.

План, разработанный и поддержанный путинской партией «Единая Россия», является частью масштабного переписывания российской конституции, которую многие считают способом Путина сохранить контроль над Россией в течение следующего десятилетия.

Предложение о предельном сроке было встречено аплодисментами, когда его представила депутат Госдумы Валентина Терешкова, любимая на национальном уровне как первая женщина в космосе. План обнулит текущие ограничения на срок, а это означает, что Путин может баллотироваться на пост президента еще дважды – в 2024 и 2030 годах, если будет принята реструктурированная конституция.

Нефтяные войны

Война цен на нефть между Россией и гигантом ОПЕК, Саудовской Аравией, сделала больше, чем просто разрушила рынки в условиях более масштабных экономических потрясений, вызванных эпидемией. Это поставило Москву в потенциально дорогостоящую игру. Стоимость рубля резко упала вместе со стоимостью нефти, а валюта достигла самого низкого уровня за последние четыре года во вторник. Это вызывает опасения рецессии в России, экономика которой уже пошатнулась от санкций.

Организация стран-экспортеров нефти попросила Россию – не являющуюся официальным членом картеля – дополнительно сократить добычу нефти примерно на 500 000 баррелей в день. Это снижение было направлено на поддержание цен и сокращение спроса, вызванного вспышкой коронавируса. Кремль отказался, чем перевернул мировой нефтяной рынок. Есть предположение, что мотивы Москвы связаны с растущей американской сланцевой индустрией, которая не была обязана останавливать добычу, но поддерживалась повышением цен ОПЕК+.

Российская государственная нефтяная компания «Роснефть», возглавляемая близким союзником Путина Игорем Сечиным, особенно активно выступает против ОПЕК+. «С точки зрения российских интересов, эта сделка (по сокращению добычи) просто бессмысленна, – заявил российским СМИ официальный представитель «Роснефти» Михаил Леонтьев, который предположил, что любое сокращение ОПЕК+ «расчистит место» для американской сланцевой нефти. – Наши объемы просто заменяются объемами наших конкурентов».

Падение рубля и бюджетные перспективы

Внезапный крах российского соглашения о сотрудничестве ОПЕК, названного ОПЕК+, вызвал однодневное падение цен на нефть более чем на 30 процентов, стремительно обесценив и рубль. Стоимость рубля на бирже резко упала, в результате чего российская валюта осталась на уровне 80 за доллар и 85 за евро.

Нефть марки Брент сейчас стоит менее 30 долларов за баррель, в результате чего цена на нефть ниже бюджетного правила России – самые низкие цены чиновники предполагают при составлении федерального бюджета страны. Это означает, что российское правительство перешло от накопления резервов к их расходованию.

Вполне вероятно, что текущее падение рубля продолжится, но как долго стоимость валюты будет продолжать падать, будет зависеть от продолжительности и серьезности глобальной вспышки коронавируса, а также продолжительности торговой войны между Россией и Саудовской Аравией.

Центральным защитным барьером, сдерживающим дальнейшее падение курса рубля, является российский конгломерат экономических институтов. Центральный банк ежедневно покупал рубли у Минфина, чтобы удерживать их цену на низком уровне, но теперь он прекратил эти покупки, чтобы произвести небольшой сдерживающий эффект по мере падения цен. Центральный банк также имеет возможность уменьшить предложение рубля путем повышения своей ключевой процентной ставки впервые после длительного периода снижения. Со своей стороны, Министерство финансов объявило, что начнет продавать доллары из Российского фонда национального благосостояния.

Но уже сейчас экономистам понятно, что при стоимости нефти ниже 30 долларов за баррель, при отсутствии валютных интервенций со стороны Банка России, курс превысит 100 рублей за 1 американский доллар. В этом случае экономику России ожидает крах и быстрое расходование Фонда национального благосостояния и золотовалютных резервов.

Повторение кризиса?

На первый взгляд, текущая ситуация аналогична предыдущему снижению нефти на российских рынках в 2014 и 2016 годах. В обоих случаях падение курса рубля и стоимости акций привело к экономическим кризисам, которые, в свою очередь, привели к снижению производства и доходов по всей России. Однако на этот раз все может быть иначе: Россия лучше подготовлена к нефтяному шоку, чем когда-либо прежде. Национальные резервы чрезвычайно высоки, большая часть доходов правительства выражена в долларах (что делает девальвацию рубля выгодной), а многие бюджетные расходы – в рублях. Между тем уровень инфляции в России находится на историческом минимуме (около двух процентов в год), а это означает, что Центральный банк может даже приветствовать рост до 3,5 или четырех процентов.

Потенциальные преимущества девальвации рубля для России в 2020 году также распространяются на международные экономические отношения. Зависимость России от импорта (стоимость которого растет при снижении курса рубля) намного ниже, чем в 2014 году, что защитит российских потребителей от резкого роста цен. Российские производители также выиграют, поскольку им станет легче конкурировать с международными игроками.

Все это говорит о том, что снижение цен на нефть, очевидно, принесет России убытки. Реальные доходы граждан могут упасть, и правительство, вероятно, будет вынуждено отложить большие расходы, которые оно запланировало на крупные национальные проекты, запрошенные президентом Владимиром Путиным.

Меры поддержки

В соответствии с мандатом ЦБ РФ по поддержанию финансовой стабильности, банк также расширяет поддержку домашних хозяйств, малых и средних предприятий (МСП), банков, крупных корпораций и рынка ипотеки. В частности, ЦБ РФ посоветовал всем кредитным организациям не налагать штрафы за просроченные платежи и снизить требования к качеству кредитов для ипотеки.

Для МСП ЦБ смягчает условия, расширяя программу рефинансирования с 175 млрд руб. (2,2 млрд долл. США) до 500 млрд руб., и планирует предоставлять кредиты под 4% процентной ставки на один год. Среди прочих мер ЦБ РФ – снижение макропруденциальных и нормативных требований к банкам и облегчение процедуры управления для корпораций.

Правительство находится в процессе пересмотра бюджета 2020 года с профицита 1,4% до дефицита 2,6%, по сравнению с профицитом 1,8% в 2019 году. В кризис 2009 года дефицит увеличился до 5,6% и в среднем составил 2,1% ВВП. 2014-16. Государственный долг в России остается крайне низким, около 12% ВВП, но санкции США ограничивают возможности правительства по заимствованиям на международных долговых рынках. Таким образом, в свете притока прохладных доходов от экспорта нефти правительство будет все больше полагаться на свой Фонд национального благосостояния, который располагает ликвидными активами в размере около 150 млрд. Долл. США (9% ВВП), для финансирования своих расходов по дефициту.

Также было объявлено о создании антикризисного фонда на сумму 3,7 млрд долларов США для прямой поддержки экономики – а именно, банковского сектора, в том числе планируется содействие сектору туризма и авиакомпаниям в преодолении кризиса посредством налоговых льгот, также учтенных в резервах фонда.

Сценарии развития в условиях падения цен на нефть

Прошлой осенью Министерство финансов обнародовало свои сценарии на следующие десять лет, демонстрируя сверхнизкие цены на нефть, и обнаружило, что экономический рост падает до нуля только на 40 долларов, и только если он останется там, в течение десятилетия. Даже при устойчивых ценах на нефть, составляющих всего 25 долларов, благодаря запасам, Россия может успешно функционировать в течение целых десяти лет.

Таблица 1. Оценка выпадающих нефтегазовых доходов федерального бюджета при различной продолжительности «нефтяного шока», % ВВП

|

Цена на нефть марки «Юралс»* |

1 год |

3 года |

5 лет |

7 лет |

10 лет |

|

40 долл./бар |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

35 долл./бар |

-0,8 |

-2,5 |

-4,4 |

-6,5 |

-9,9 |

|

30 долл./бар |

-1,6 |

-5,0 |

-8,9 |

-13,2 |

-20,4 |

|

25 долл./бар |

-2,4 |

-7,6 |

-13,6 |

-20,2 |

-31,5 |

|

20 долл./бар |

-3,4 |

-10,7 |

-19,0 |

-28,3 |

-43,6 |

|

15 долл./бар |

-4,4 |

-13,9 |

-25,0 |

-37,5 |

-58,9 |

|

10 долл./бар |

-5,0 |

-16,1 |

-29,1 |

-44,1 |

-70,4 |

Суть в том, что шок цен на нефть в настоящее время будет болезненным для российской экономики, и Кремль хорошо подготовлен к предстоящему шторму. Минэнерго России прогнозирует, что цены на нефть восстановятся до 40-45 долларов за баррель во второй половине 2020 года и до 45-50 долларов за баррель в 2021 году,

Глава Счетной палаты Алексей Кудрин говорит, что с нефтью по 20-25 долларов за баррель и средним курсом доллара 80 рублей (а в перспективе он может подняться и до 100-120, так как исходя из бюджетной политики РФ, с одной баррели нефти, страна должна получать 3200-3400 рублей) справедливым курсом рубля на сегодняшний день будет следующий:

3200 / 25 = 128 рублей за 1 доллар.

При таком курсе доллара бюджет потеряет примерно 8 трлн. рублей, что является почти половиной от общих годовых бюджетных доходов Российской Федерации.

В экономике будет наблюдаться фактически падение по всем показателям, а не рост на 1,9%, первоначально прогнозируемый министерством экономики. Если же России удастся договориться с Саудовской Аравией, и цены на нефть составят в среднем 40 долларов за баррель, то ситуация будет несколько лучше, однако рост ВВП все равно будет далеким от первоначальных ожиданий.

Ненефтяной дефицит

Ключевым показателем является ненефтяной дефицит. Российская экономика все еще находится на переходном этапе, и, поскольку в стране не удалось развить внутренних институциональных инвесторов, которые обеспечивают основу для долгосрочных денег, рынки и экономика остаются очень уязвимыми для этих потрясений. Но ненефтяной дефицит показывает, что каждый из этих шоков наносит меньше урона, чем последний. Благодаря огромным резервам и тому факту, что корпоративная Россия значительно сократила заемный капитал с 2014 года, она способна выдержать этот шок с относительно небольшим ущербом.

Резкий рост негативных тенденций в мире, начавшийся в марте 2020 года, несомненно, отрицательно скажется как на экономической ситуации в России, так и на развитии мировой экономики. Для точной оценки перспектив развития, необходимо рассмотреть макроэкономические предпосылки для возможных изменений, проанализировать ситуацию в банковской системе и страховом секторе, а также оценить потенциальное влияние ухудшения экономических условий для различных секторов экономики и регионов Российской Федерации.

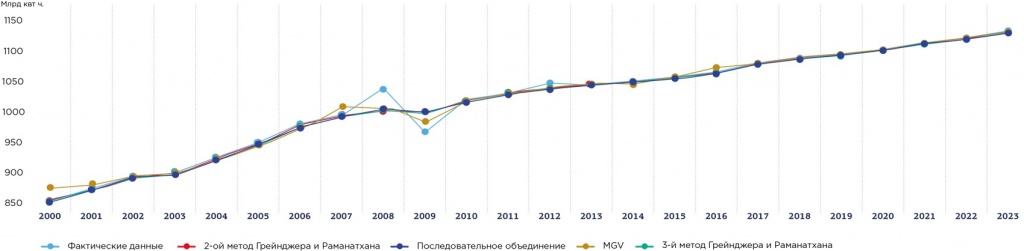

На рисунке 1 представлены показатели производства электроэнергии, начиная с 2000 года по 2019 год. А также прогноз до 2023 года, составленный по прогнозным моделям.

Рис. 1. Производство электроэнергии (фактические данные и прогноз), млрд кВт ч.

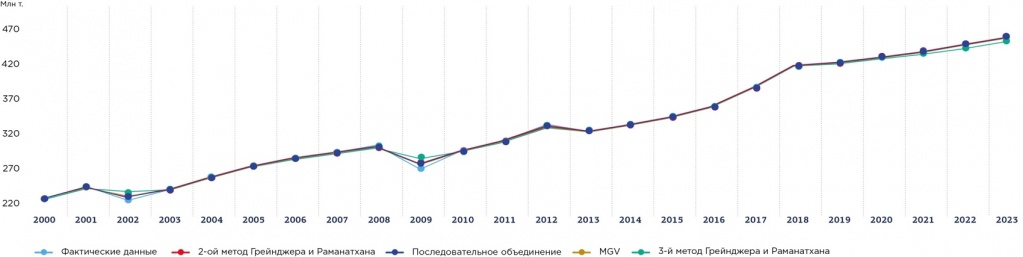

В некоторой степени показатели добычи угля, кореллируют с показателями производства электроэнергии. Ниже, на рисунке 2, представлена прогнозная модель по добыче угля до 2023 года.

Рис. 2. Добыча угля (фактические данные и прогноз), млн т.

Добыча угля росла значительными темпами вплоть до 2019 года, в дальнейшем она будет замедляться. Это связано с тем, что уголь как топливо с годами должен потерять свою актуальность в связи с газификацией и внедрением технологий бережливого производства.

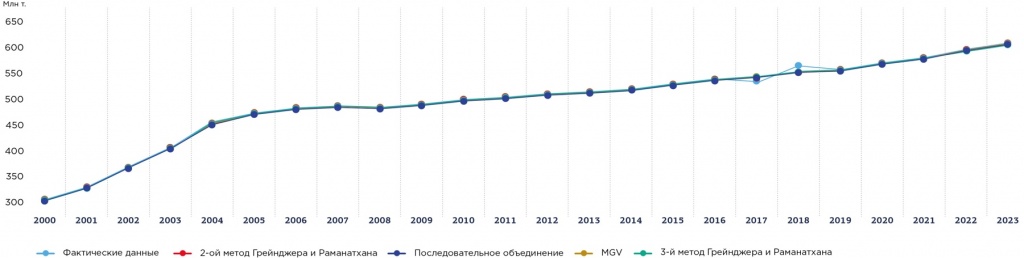

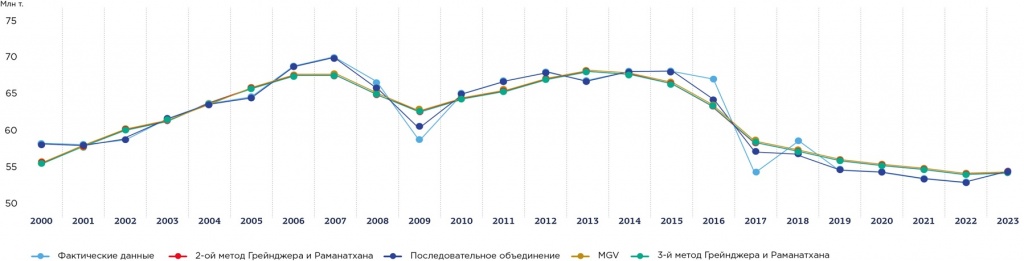

На рисунке 3 представлена прогнозируемая добыча нефти до 2023 года.

Рис. 3. Добыча нефти (фактические данные и прогноз), млн т.

Российская Федерация нацелена на увеличение добычи нефти. Прежде всего, это связано с падением цен на углеводороды. Выпадающие доходы от высокой стоимости правительство планирует компенсировать увеличением объемов поставок, что необходимо для поддержания уровня жизни внутри страны.

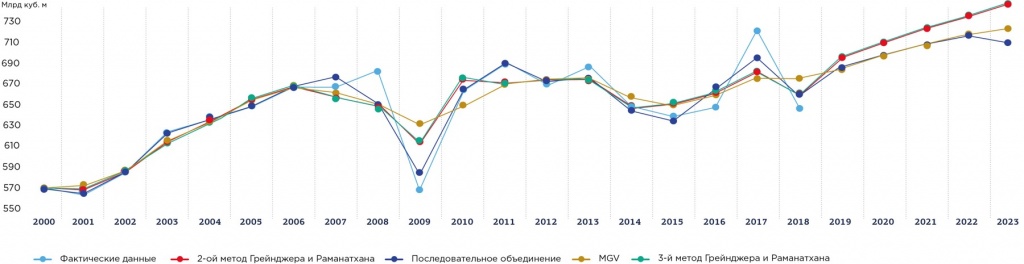

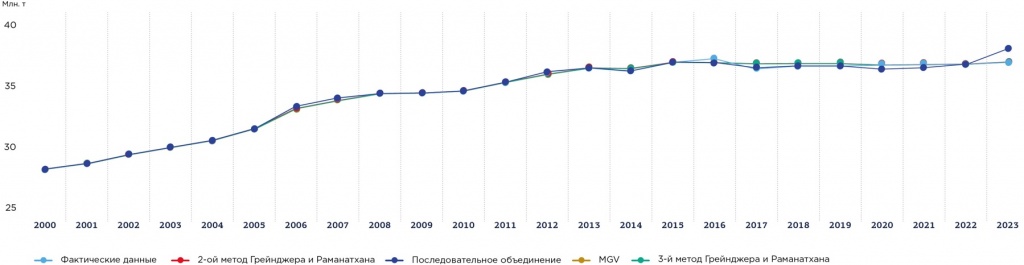

На рисунке 4 отражены данные по фактическим и прогнозным показателям добычи газа.

Рис. 4. Добыча газа (фактические данные и прогноз), млрд куб. м.

Добыча газа, несомненно, будет иметь тренд на увеличение. Прежде всего это связано с тем, что газ гораздо дешевле других видов топлива, поэтому многие автомобилисты отдают предпочтение именно ему. Также газовое топливо активно стало использоваться в коммерческих перевозках. Кроме того, в России в настоящее время существует достаточное количество до сих пор не газифицированных регионов, поставки в которые планируется наладить в перспективе.

Производство стали по прогнозам, будет постепенно снижаться.

Рис. 5. Производство стали (фактические данные и прогноз), млн т.

КНР предлагает более конкурентные цены на мировом рынке, так как китайские сталелитейные предприятия отстроены по новым технологиям производства, что позволяет существенно снизить себестоимость продукции.

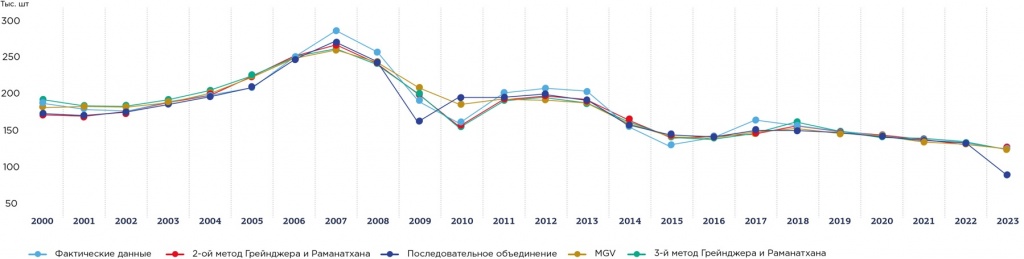

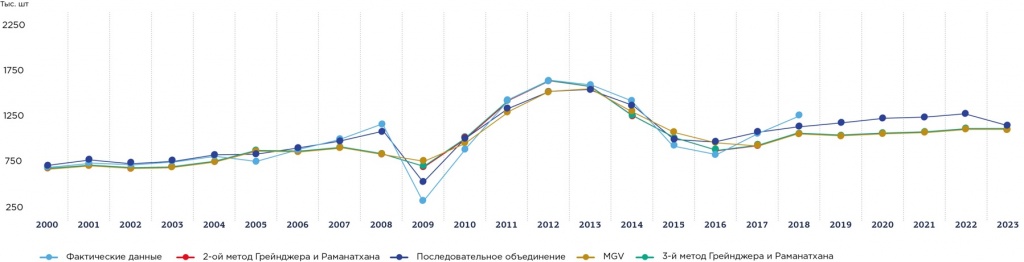

Рис. 6. Производство грузовых автомобилей (фактические данные и прогноз), тыс. шт.

Прогнозные данные показывают, что производство грузовых автомобилей внутри РФ будет сокращаться. Последние разработки отечественного грузового автомобилестроения не способны конкурировать с зарубежной грузовой техникой, даже несмотря на то, что она стоит существенно дороже отечественной. Качество отечественной продукции по-прежнему остается на сравнительно низком уровне.

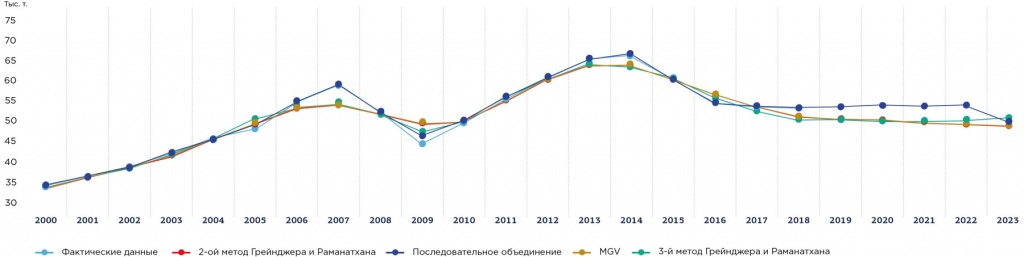

Производство цемента в ближайшие годы будет оставаться на прежнем уровне. Это связано прежде всего с тем, что в России отсутствуют масштабные планы на реконструкцию и строительство.

Рис. 7. Производство цемента (фактические данные и прогноз), млн т.

Анализ полученных прогнозных результатов свидетельствует о том, что производство автомобильного бензина будет находиться на прежнем уровне или незначительно снижаться. Одна из причин – повышение курса доллара до 80 рублей, а в перспективе и выше, что сделает покупку нового автомобиля для большинства Россиян достаточно сложной задачей.

Рис. 8. Производство бензина (фактические данные и прогноз), млн т.

Производство легковых автомобилей в прогнозном периоде должно остаться приблизительно на прежнем уровне с незначительным сокращением. Однако необходимо отметить, что иностранные заводы, которые находятся на территории РФ, сократят производство и сместятся в более низкий ценовой сегмент, наравне с АвтоВАЗом и УАЗом. Также для производства новых автомобилей, безусловно, правительство будет предпринимать значительные меры поддержки. Это могут быть, в числе прочего, субсидирование кредитной ставки до минимального значения, различные программы «Первый автомобиль», «Автомобиль для многодетной семьи» и т.д. Машиностроение является социально значимой отраслью, которая обеспечивает рабочие места огромному числу людей. Поэтому данная отрасль, вероятно, будет сохранена государством любыми средствами.

Рис. 9. Производство легковых автомобилей (фактические данные и прогноз), тыс. шт.

Региональные перспективы

Для добывающих регионов ситуация может осложняться тем фактом, что снижение цен на нефть (и впоследствии цен на другие полезные ископаемые и продукты их переработки, особенно в случае расширения мер по борьбе с коронавирусом) не будет сопровождаться ослаблением рубля до уровня, который ранее позволял регионам сбалансировать свои бюджеты. В результате налоговые поступления от нефтяного сектора могут сократиться до 30% в 2020 году. Крупнейшие добывающие регионы накопили значительные запасы ликвидности, которые помогут им пережить один или два года снижения налоговых поступлений. В то же время регионы, добывающие от одного до трех процентов российской нефти, резервов не накопили и поэтому более уязвимы к падению цен на сырьевые товары.

В 2018–2019 годах регионы России получали дополнительные трансферты из федерального бюджета. Это позволило некоторым из них снизить долговую нагрузку, в то время как другие увеличили капитальные затраты.

Регионы, которым в ближайшее время придется рефинансировать свои долги, окажутся в сложной ситуации. В случае роста ожиданий повышения ключевой ставки, возможно, никто не захочет кредитовать региональные правительства на условиях «ключевая ставка + 1%», и регионы не получат выгоды от открытия кредитных линий. Некоторые регионы будут вынуждены нарушать вышеупомянутые условия, чтобы избежать дефолта.

В некоторых случаях регионы могут вернуться к практике увеличения кредиторской задолженности, чтобы избежать роста задолженности. В то же время большинство российских регионов завершили прошлый год с профицитом и поддержали остатки на счетах, что поможет им пережить падение доходов в 2020 году.

В сценарии стресса, если деловая активность снижается в связи с массовой изоляцией потенциально инфицированных граждан, можно ожидать снижения отчислений в бюджет подоходного налога с физических лиц, а также снижения доходов от корпоративного подоходного налога. Поскольку работники всех секторов экономики не могут работать дома, в лучшем случае можно ожидать вынужденных отпусков и простоев, а в худшем – неоплачиваемых отпусков и увольнений. В результате может упасть наиболее стабильный и зачастую наиболее значимый вид доходов региональных и муниципальных бюджетов, что повлияет на регионы, бюджеты которых напрямую не зависят от колебаний цен на сырье.

Если этот сценарий материализуется, нельзя исключать, что регионы будут пытаться поддерживать существующие уровни налоговых и неналоговых доходов путем пересмотра условий, в соответствии с которыми они распределяются между региональными и муниципальными властями, и компенсации потерянных доходов последних за счет увеличения трансфертов. Однако, как отмечалось ранее, это стрессовый сценарий, и в настоящее время вероятность его разворачивания мала.