В условиях кризиса, вызванного пандемией коронавируса, предприниматели ждут от государства поддержки. Правительство объявило о принятых мерах субсидирования кредитования, которые должны поддержать малый и средний бизнес в это непростое для него время. Насколько доступны эти программы для пострадавших от кризиса предпринимателей? Есть ли у малого и среднего бизнеса шансы получить дешевые кредиты? Ответы на эти и другие вопросы – в статье аналитиков Группы «ДЕЛОВОЙ ПРОФИЛЬ»

Краткая характеристика рынка кредитования бизнеса

На волне очередного экономического кризиса многие предприятия стали задумываться о получении кредита. За первые месяцы с начала года объем выданных кредитов вырос на 22,6%, по сравнению с аналогичным периодом прошлого года. Наибольший рост интереса к кредитам мы можем наблюдать в торговле и перерабатывающих отраслях.

Таблица 1. Объем кредитов, выданных банками российскому бизнесу по видам экономической деятельности в 2019-2020 гг., млрд руб.

|

Виды экономической деятельности и отдельные направления использования средств |

2018, млрд |

2019 в % к итогу |

4 мес. 2020, млрд руб.; |

4 мес. 2020 г. в % к итогу |

4 мес. 2020 г. к 4 мес 2019 г, %, (+;-) |

|

добыча полезных ископаемых, из них: |

699 | 1,1% | 367 | 1,7% | 119,4% |

|

575 | 0,9% | 309 | 1,4% | 147,5% |

|

обрабатывающие производства, из них: |

7 235 | 11,8% | 2 510 | 11,7% | 23,8% |

|

2 290 | 3,7% | 788 | 3,7% | 90,6% |

|

38 | 0,1% | 17 | 0,1% | 39,7% |

|

167 | 0,3% | 40 | 0,2% | -24,7% |

|

1 060 | 1,7% | 492 | 2,3% | 17,6% |

|

339 | 0,6% | 151 | 0,7% | 64,1% |

|

200 | 0,3% | 74 | 0,3% | 11,2% |

|

918 | 1,5% | 315 | 1,5% | 7,1% |

|

производство машин и оборудования, из них: |

416 | 0,7% | 116 | 0,5% | -7,0% |

|

23 | 0,0% | 7 | 0,0% | -23,5% |

|

1 065 | 1,7% | 302 | 1,4% | -12,0% |

|

286 | 0,5% | 86 | 0,4% | -29,3% |

|

производство и распределение электроэнергии, газа и воды |

1 346 | 2,2% | 391 | 1,8% | 122,2% |

|

сельское хозяйство, охота и лесное хозяйство, из них: |

1 130 | 1,8% | 419 | 2,0% | 3,7% |

|

1 122 | 1,8% | 417 | 1,9% | 3,6% |

|

строительство, из них: |

1 296 | 2,1% | 414 | 1,9% | 15,8% |

|

1 126 | 1,8% | 366 | 1,7% | 17,0% |

|

транспорт и связь, из них: |

2 003 | 3,3% | 890 | 4,1% | 39,7% |

|

51 | 0,1% | 71 | 0,3% | 1278,5% |

|

оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования |

9 549 | 15,6% | 3 235 | 15,0% | 28,7% |

|

операции с недвижимым имуществом, аренда и предоставление услуг |

2 391 | 3,9% | 1 035 | 4,8% | 77,3% |

|

прочие виды деятельности |

18 213 | 29,8% | 6 387 | 29,7% | 16,2% |

|

на завершение расчетов |

7 552 | 12,4% | 2 304 | 10,7% | -3,0% |

|

ВСЕГО |

61 092 | 100,0% | 21 504 | 100,0% | 22,6% |

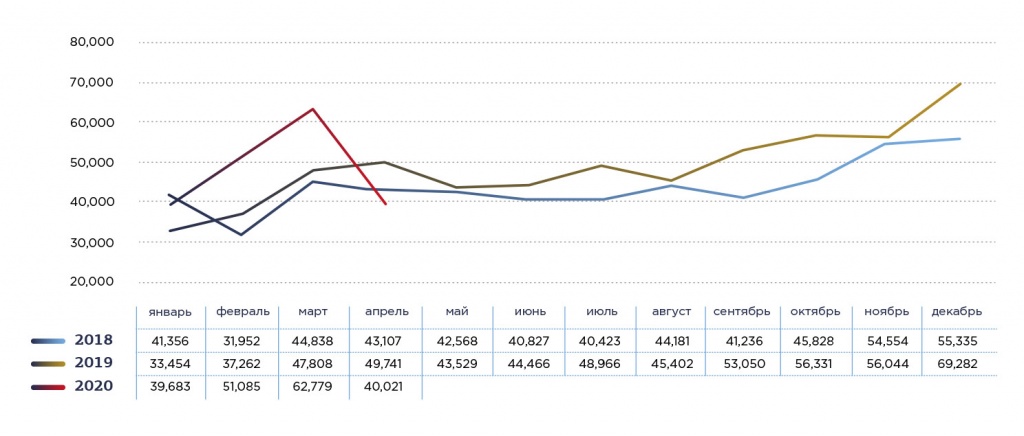

Объем кредитов, предоставленных малому и среднему бизнесу в 2019 году, вырос на 11,2%, по сравнению с предыдущим годом. Но на фоне распространения коронавирусной инфекции за первые 4 месяца 2020 года банки выдали на 15% больше кредитов, по сравнению с аналогичным периодом прошлого года.

Рис. 1. Объем кредитов, предоставленных субъектам малого и среднего бизнеса и ИП в 2018-2020 гг., млн руб.

Источник: Банк России

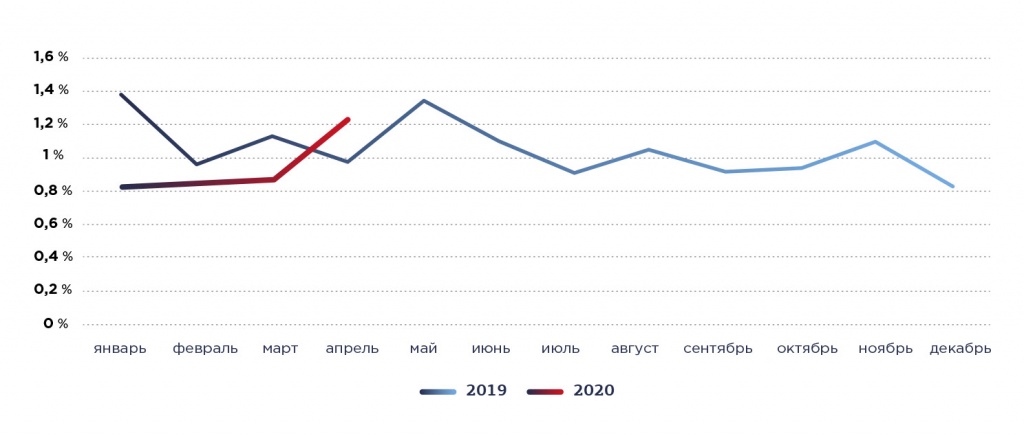

Несмотря на то, что в малом и среднем бизнесе занято более 18 млн россиян, кредитная поддержка этой сферы крайне незначительна – банки не видят данную категорию предприятий в качестве привлекательных для кредитования. Поэтому в 2019 году на кредитование малого и среднего бизнеса было направлено чуть больше 1% всех выданных коммерческому сектору экономики кредитов.

Рис. 2. Доля кредитов, предоставленных субъектам малого и среднего бизнеса и ИП в общем объеме кредитования бизнеса в 2019-2020 гг., %

Источник: Банк России

Отраслевая структура спроса на кредиты для малого бизнеса показывает, что наибольшую активность в привлечении банковского финансирования проявляет розничная торговля, на которую в 2019 году приходилось 33,5% всех выданных субъектам малого предпринимательства ссуд.

Таблица 2. Топ-20 категорий СМП и ИП (в разрезе видов деятельности), по объемам получения банковских кредитов

| № | Класс ОКВЭД2 | 2018, млн руб. | 2018 в % к итогу | 2019, млн руб. | 2019 в % к итогу |

| 1 |

47-Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами |

171 858 | 32,7% | 195 982 | 33,5% |

| 2 |

46-Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами |

133 245 | 25,3% | 125 643 | 21,5% |

| 3 |

68-Операции с недвижимым имуществом |

62 219 | 11,8% | 62 726 | 10,7% |

| 4 |

01-Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях |

42 174 | 8,0% | 50 187 | 8,6% |

| 5 |

49-Деятельность сухопутного и трубопроводного транспорта |

26 013 | 4,9% | 32 339 | 5,5% |

| 6 |

45-Торговля оптовая и розничная автотранспортными средствами и мотоциклами и их ремонт |

25 984 | 4,9% | 29 838 | 5,1% |

| 7 |

10-Производство пищевых продуктов |

10 372 | 2,0% | 13 591 | 2,3% |

| 8 |

56-Деятельность по предоставлению продуктов питания и напитков |

8 663 | 1,6% | 11 620 | 2,0% |

| 9 |

43-Работы строительные специализированные |

2 491 | 0,5% | 4 364 | 0,7% |

| 10 |

31-Производство мебели |

4 401 | 0,8% | 4 162 | 0,7% |

| 11 |

52-Складское хозяйство и вспомогательная транспортная деятельность |

2 934 | 0,6% | 3 786 | 0,6% |

| 12 |

82-Деятельность административно-хозяйственная, вспомогательная деятельность по обеспечению функционирования организации, деятельность по предоставлению прочих вспомогательных услуг для бизнеса |

1 040 | 0,2% | 3 013 | 0,5% |

| 13 |

77-Аренда и лизинг |

2 626 | 0,5% | 2 852 | 0,5% |

| 14 |

55-Деятельность по предоставлению мест для временного проживания |

2 029 | 0,4% | 2 734 | 0,5% |

| 15 |

41-Строительство зданий |

1 583 | 0,3% | 2 536 | 0,4% |

| 16 |

16-Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения |

2 162 | 0,4% | 2 384 | 0,4% |

| 17 |

14-Производство одежды |

1 701 | 0,3% | 2 192 | 0,4% |

| 18 |

70-Деятельность головных офисов; консультирование по вопросам управления |

1 089 | 0,2% | 2 060 | 0,4% |

| 19 |

93-Деятельность в области спорта, отдыха и развлечений |

944 | 0,2% | 1 768 | 0,3% |

| 20 |

69-Деятельность в области права и бухгалтерского учета |

1 250 | 0,2% | 1 756 | 0,3% |

| 21 |

Прочее |

24 710 | 4,7% | 35 386 | 6,0% |

Действующие программы поддержки

С проявлением кризисных явлений в начале года банки существенно ограничили объемы кредитования малого и среднего бизнеса, и только с апреля 2020 года кредитная поддержка возобновилась. Это, прежде всего, связано с внедрением мер антикризисной поддержки, разработанных в марте правительством и призванных помочь сектору МСБ разрешить возникающие проблемы неплатежей.

Так, наряду с отсрочками по уплате налогов, страховых взносов и арендной платы за помещения, находящихся в государственной или муниципальной собственности, правительство расширило меры льготной кредитной поддержки малого и среднего бизнеса:

Кредиты на возобновление деятельности по ставке 2% годовых:

| Краткое описание программы |

Банки получают субсидии, компенсирующие недополучение доходов из-за предоставления льготных кредитов, заемщики, удовлетворяющие требованиям программы, могут получить кредит на льготных условиях. |

| Нормативное регулирование |

Распоряжение Правительства РФ от 16 мая 2020 г. N 1286-р и Постановлением Правительства РФ от 16.05.2020 г. N 696 |

| Заемщики |

|

| Срок кредита |

до 12 месяцев |

| Максимальная сумма кредита |

определяется умножением следующих показателей:

|

| Условия выдачи |

Кредит предоставляется ежемесячно в пределах лимита, который определяется по формуле: расчетный размер оплаты труда * 2 * численность работников организации |

| Государственная поддержка |

|

Кредит выдается для покрытия любых документально подтвержденных расходов на предпринимательскую деятельность или рефинансирование ранее полученных кредитов в рамках государственных программ поддержки. Проценты по кредиту ежемесячно капитализируются в сумму долга. Так как кредитный договор можно заключить с 1 июня по 1 ноября 2020 года, то чем раньше компания оформит кредит, тем больший кредитный лимит может быть для нее установлен.

В программе на сегодняшний день участвует ограниченное число уполномоченных банков, в числе которых Сбербанк, ВТБ, Альфабанк, Промсвязьбанк, Россельхозбанк, Тинькофф, МСП Банк и др. Однако предприятия, которые обслуживаются в банках, не входящих в перечень уполномоченных, также могут воспользоваться финансовой поддержкой, обратившись в любой банк из перечня.

Эта программа кредитования сегодня является самой популярной у бизнеса. Для реализации программы банкам было предоставлено 5,7 млрд рублей, что должно обеспечить выдачу кредитов на сумму 300 млрд рублей. Например, лимит Сбербанка по госпрограмме «кредитования под 2%» составляет $2,37 млрд, из которых $1,37 млрд было полностью задействовано в первую неделю после запуска программы.

По данным Минэкономразвития за первые две недели июня банки одобрили кредитов на 155 млрд рублей и заключили соглашений на 76 млрд рублей, что позволило поддержать 800 тыс. рабочих мест. Однако уже сегодня многие банки заявляют о непрекращающемся потоке заявок на такой кредит при том, что лимиты уже исчерпаны.

Беспроцентные кредиты компаниям из наиболее пострадавших отраслей экономики для выплаты зарплат

| Краткое описание программы |

Банки получают субсидии, компенсирующие недополучение доходов из-за предоставления беспроцентных кредитов, а бизнес может получить деньги для выплаты заработной платы работникам |

| Нормативное регулирование |

Распоряжение Правительства РФ от 02.04.2020 г. N 845-р, от 24.04.2020 г. N 1129-р и Постановление Правительства РФ от 02.04.2020 г. N 422 |

| Заемщики |

Предприятия не только МСП и ИП, но и крупные из отраслей, наиболее пострадавших от COVID-19 (Постановление Правительства РФ № 434 с дополнениями):

|

| Срок кредита |

6 месяцев, но может быть продлен до 12 месяцев |

| Максимальная сумма кредита |

определяется умножением следующих показателей:

|

| Условия выдачи |

Кредит предоставляется ежемесячно в пределах лимита, который определяется по формуле: расчетный размер оплаты труда * 2 * численность работников организации |

| Государственная поддержка |

Кредиты по льготной ставке:

|

Эта программа была введена первой для поддержки бизнеса в период распространения коронавирусной инфекции, причем если сначала она применялась только для поддержки малого и среднего бизнеса, а также индивидуальных предпринимателей, использующих труд наемных работников, то впоследствии распространилась и на крупные предприятия.

Например, в конце марта этого года многие организации торговли вынуждены были прекратить свою работу в том случае, если их продукция не относилась к категории товаров первой необходимости. Кроме того, существенно изменилась структура спроса: повысился спрос на товары для здоровья, антисептики, маски, средства для уборки и дезинфекции. Торговые предприятия, продолжившие работать во время режима самоизоляции, ощутили значительное снижение спроса на товары, которые были востребованы до пандемии, в результате чего произошло серьезное сокращение выручки. Кредит на выплату заработной платы в этой связи помогал своевременно рассчитываться с работниками, а выручку направлять на оплату поставщикам.

Сегодня по данной программе работают 43 уполномоченных банка, а общая сумма предусмотренной поддержки может составить 305 млрд рублей, и на ее реализацию уже предоставлено 6,1 млрд рублей государственных субсидий.

Отсрочка для платежей по кредитам на полгода и снижение общей суммы отсроченной задолженности за счет субсидий из федерального бюджета

| Краткое описание программы |

Банки получают федеральные субсидии, компенсирующие потерю доходов из-за предоставления отсрочки процентных платежей, а бизнес может рассчитывать на продление графика платежей |

| Нормативное регулирование |

Распоряжение Правительства РФ от 02.04.2020 г. N 846-р и Постановление Правительства РФ от 02.04.2020 г. N 410 |

| Заемщики |

Предприятия МСП и ИП из отраслей, наиболее пострадавших от COVID-19 (Постановление Правительства РФ № 434 с дополнениями) |

| Срок предоставления отсрочки |

6 месяцев, по кредиту замораживается на 9 месяцев. Также в этот период банку запрещено требовать досрочного погашения долга. |

| Порядок предоставления субсидий |

с 1 апреля по 1 октября 2020 года. заемщик платит проценты в размере 33 % объема платежей, предусмотренных графиком платежей, либо платежи процентов в том же размере включаются в основной долг |

| Государственная поддержка |

Субсидия покрывает 34% суммы платежей процентов, предусмотренных графиком платежей. |

По программе работают 35 уполномоченных банков, которые получили 5 млрд рублей в виде субсидий, при этом суммарный освобожденный объем платежей субъектов МСП по процентам должен составить 10 млрд руб.

Помимо программ, введенных для разрешения кризисной ситуации в бизнесе, обусловленной пандемией коронавируса, Правительство адаптировало и продолжает поддерживать ранее существовавшие программы, в числе которых:

Льготные микрозаймы по ставке до 4,5% годовых

| Краткое описание программы |

Предприятиям из различных отраслей предоставляются микрозаймы по льготной ставке, не превышающей размер ключевой ставки Банка России, на неотложные расходы. |

| Нормативное регулирование |

Распоряжение Правительства РФ от 30.04.2020 г. N 1192-р, от 16.05.2020 г. N 1297-р и Постановление Правительства РФ от 15.04.2014 г. N 316 |

| Заемщики |

Предприятия МСП и ИП (за исключением федеральных торговых сетей) |

| Срок предоставления микрозайма |

до 2 лет |

|

Максимальная сумма микрозайма |

5 млн рублей |

|

Обеспечение микрозайма |

обычно - залог или поручительство |

|

Государственная поддержка |

льготная ставка – до 4,5% годовых |

В программе участвуют 84 региона РФ, и каждый из них сам утверждает программы микрофинансирования МСП.

Например, в Фонде микрофинансирования Краснодарского края к числу приоритетных для предоставления микрозайма относятся молодые предприниматели и студенты.

Агентство по развитию системы гарантий и Микрокредитная компания для субъектов малого и среднего предпринимательства Нижегородской области льготные займы, в числе прочих, предоставляют бизнесу, созданному женщиной, или физическим лицом старше 45 лет.

Предполагается, что для реализации программы будет выделено более 13 млрд рублей, что позволит получить кредит 10,4 тысячам субъектам МСБ. В рамках программы упрощены требования к заемщикам в части отсутствия задолженности по налогам и сборам.

Льготные кредиты по ставке до 8,5% годовых

| Краткое описание программы |

Банки получают субсидии, компенсирующие недополучение доходов из-за предоставления льготных кредитов, заемщики, удовлетворяющие требованиям программы, могут получить кредит на льготных условиях. |

| Нормативное регулирование |

Постановление Правительства РФ от 30.12.2018 г. N 1764 и Федеральный закон от 02.12.2019 N 380-ФЗ |

| Заемщики |

Предприятия МСП и ИП (осуществляющие деятельность в приоритетных отраслях) |

| Условия предоставления кредита |

|

| Государственная поддержка |

Льготная ставка – 8,5% годовых. В рамках антикризисной программы упрощен доступ к кредитным ресурсам, а также требования для получения займа. |

Данная программа финансовой поддержки малого бизнеса, а также перспективных стартапов существует уже более года, и в ней участвуют 99 уполномоченных банков по всей России. В рамках программы заключено 6214 кредитных договоров на общую сумму 368 млрд рублей. Консолидированный объем финансовой поддержки субъектов МСБ должен составить более 1,2 трлн рублей, банки получили на цели реализации программы 15,9 млрд рублей.

Оставшиеся без поддержки

Проведенный анализ принятых в связи с кризисом программ льготного кредитования и предоставляемых отсрочек платежей показал крайнюю узость сферы государственной поддержки и ее кратковременность.

Получается, что большинство программ нацелено на отрасли, которые, по оценкам Минэкономразвития, сильнее всего пострадали в кризис. Какие же сферы экономики до кризиса активно кредитовались банками и могут потерять доступ к кредитным деньгам после начала эпидемии, так как не вошли в список наиболее пострадавших отраслей?

Таблица 2. Категории субъектов малого и среднего бизнеса, подпадающие под действие льготных программ поддержки из числа наиболее активных заемщиков

|

№ |

Класс ОКВЭД2 |

2019 |

2019 в % к итогу |

4 мес. 2020 |

4 мес. 2020 г. в % к итогу |

| 1 |

47-Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами |

195 982 | 33,5% | 61 703 | 31,9% |

| 2 |

49-Деятельность сухопутного и трубопроводного транспорта |

32 339 | 5,5% | 10 765 | 5,6% |

| 3 |

45-Торговля оптовая и розничная автотранспортными средствами и мотоциклами и их ремонт |

29 838 | 5,1% | 8 901 | 4,6% |

| 4 |

56-Деятельность по предоставлению продуктов питания и напитков |

11 620 | 2,0% | 4 289 | 2,2% |

| 5 |

31-Производство мебели |

4 162 | 0,7% | 1 769 | 0,9% |

| 6 |

14-Производство одежды |

2 192 | 0,4% | 1 114 | 0,6% |

| 7 |

93-Деятельность в области спорта, отдыха и развлечений |

1 768 | 0,3% | 591 | 0,3% |

| 8 |

Прочее |

313 018 | 53,45% | 106 203 | 54,81% |

1,2,3,4,7 - Предприятия МСП и ИП из отраслей, требующих поддержки для возобновления деятельности (Постановление Правительства РФ № 696 с дополнениями)

5,6 - Предприятия МСП и ИП из отраслей, попавших в перечень, наиболее пострадавших от COVID-19 (Постановление Правительства РФ № 434 с дополнениями)

Как показывают данные таблицы, льготные кредиты доступны далеко не всем, и большинство хозяйствующих субъектов, являющихся наиболее активными заемщиками, могут лишиться возможности покрыть возникший в результате кризиса платежный дефицит.

Даже розничная торговля, которая всегда лидировала в числе субъектов малого и среднего бизнеса по объемам привлекаемых кредитных средств, не может рассчитывать на кредиты, если по реализуемому ассортименту товаров она не входит в установленный правительством перечень.

Например, организации розничной торговли, торгующие строительными материалами, включены в перечень наиболее пострадавших от кризиса сфер бизнеса, а организация оптовой торговли – поставщик товара в этот магазин, не получивший выручку, в этот список уже не входит так же, как и производитель этих строительных материалов.

Несмотря на то, что многие из принятых в связи с пандемией коронавируса мер финансовой поддержки бизнеса, особенно кредитование под 2%, пользуются большим спросом у субъектов МСБ, решать предоставлять такую льготу или нет будут банки. Поэтому предприниматели сталкиваются с большим количеством отказов, большинство из которых – без объяснения причин со стороны банка.

Кроме того, микрофинансовые займы и кредиты под 8,5% отличаются высокими требованиями к заемщикам, поэтому не являются эффективными в сложившейся ситуации. Спрос на них в условиях текущего кризиса практически не вырос.

Серьезным препятствием для активизации кредитной поддержки малого и среднего бизнеса является высокая доля просроченной задолженности по ранее полученным кредитам, что приводит к ужесточению требований к заемщикам.

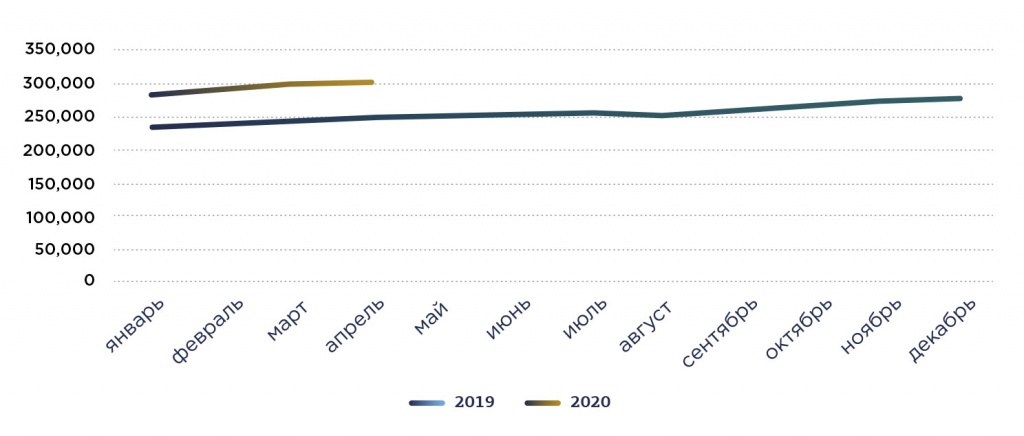

Рис. 3. Количество субъектов МСП, имеющих задолженность (включая просроченную) в 2019-2020 гг., ед.

Количество предприятий малого и среднего бизнеса, а также индивидуальных предпринимателей, имеющих задолженность по кредитам, неуклонно увеличивается. Только за 4 месяца 2020 года этот показатель вырос на 22,3%, что означает повышение интереса бизнеса к кредитным продуктам и объясняется происходившим снижением процентных ставок. В то же время число проблемных кредитов также уменьшается, о чем свидетельствуют данные на рисунке ниже.

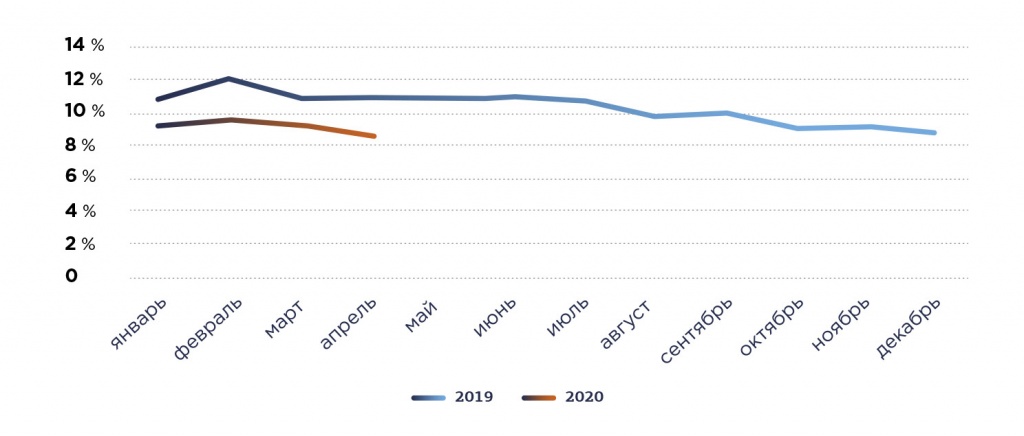

Рис. 4. Процент количества просроченных кредитов от общего объема имеющихся у субъектов МСП кредитов, в 2019-2020 гг., %

Однако кризис, скорее всего, негативно отразится на качестве кредитов и приведет к очередному витку роста неплатежей. Положительную динамику выданных кредитов уже сейчас обеспечивают указанные выше государственные программы поддержки. Во всех других случаях банки ограничивают кредитование малого и среднего бизнеса и повышают процентные ставки, стремясь компенсировать будущие риски невозвратов.

Таким образом, объявляемые правительством меры государственной поддержки кредитования для малого и среднего бизнеса фактически являются лишь точечными, большинство субъектов малого предпринимательства не подпадают под эти программы и не смогут эффективно их использовать. Дня них остаются доступными лишь банковские кредиты, выдачу которых банки в период кризиса обычно ограничивают.