Объем рынка обувного производства в России

Рынок обуви в России является третьим потребительским рынком по объемам производства, следуя за рынками продуктов питания и одежды. В 2019 году Россия заняла 12 место в мировом рейтинге стран-производителей обуви.

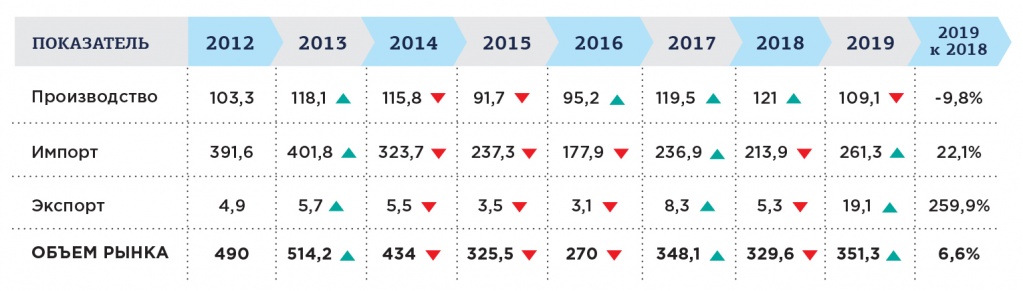

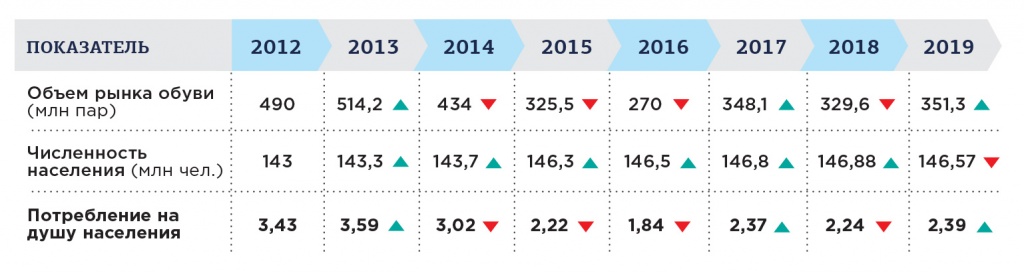

Из данных DISCOVERY Research Group следует, что начиная с 2016 года, наблюдается устойчивая тенденция роста объема рынка обуви в России как в натуральном, так и в денежном выражении. По сравнению с предыдущим годом в 2019 году его объем в натуральном выражении увеличился с 329,6 млн пар до 351,3 млн пар или на 6,6%., в денежном – с 1 378,4 млрд руб. до 1510 млрд руб. или на 9,5%. Увеличение объемов обувного рынка в России обусловлено, прежде всего, высокой динамикой роста импорта обуви, что, в свою очередь, связано с внедрением ее обязательной маркировки в июле 2020 года.

Таблица 1. Расчет объемов рынка обуви в натуральном выражении в 2012 – 2019 гг., млн пар

*объем по годам рассчитан исходя из курса доллара, руб. за долл. США

Таблица 2. Расчет объемов рынка обуви в денежном выражении в 2012 – 2019 гг., млрд руб.

Исследование рынка показало, что производство обуви в России в последние годы демонстрирует отрицательную динамику, в январе-июне 2020 года производство обуви снизилось на 17%, в 2019 – на 6%.

Развитие российского обувного рынка в первое полугодие 2020 года было осложнено, в первую очередь, введением карантина и ростом безработицы, что сказалось на покупательской способности потребителей, которые стремились сэкономить денежные средства. Розничные магазины обуви на длительное время были закрыты, поэтому увеличились онлайн-продажи. В целом, динамика объема рынка обуви в рассматриваемый период носила отрицательный характер и составила в натуральном выражении в первом полугодии 2020 года 170,2 млн пар. Для сравнения в первом полугодии 2019 года – более 180 млн пар. То есть уменьшение объема составило порядка 5,5%.

Структура рынка обуви в России

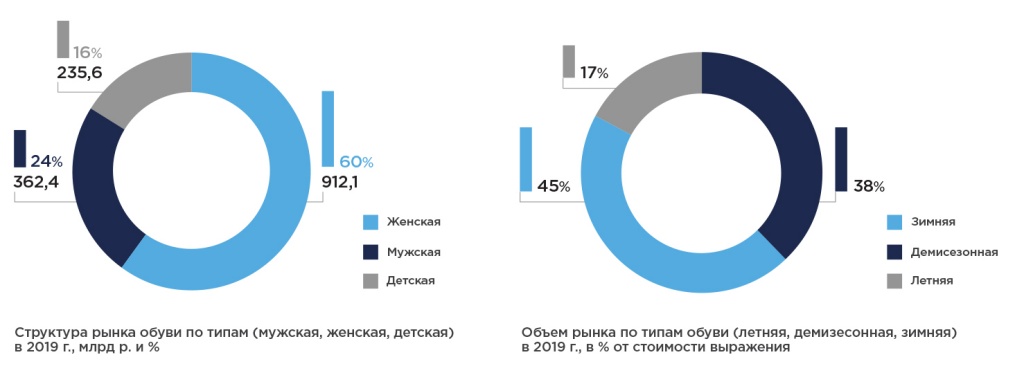

В 2019 году более 60% (912,1 млрд руб.) в структуре производства обуви в России приходится на женскую обувь, тогда как на мужскую – 24% (362,4 млрд руб.), на детскую – 16% (235,6 млрд руб.) (рис. 1).

Объем рынка зимней обуви в денежном выражении больше объема других типов обуви и составляет порядка 45%, что обусловлено ориентаций производителей обуви на осенне-зимний сезон, когда доход составляет порядка 54% от годовой выручки.

Рис. 1. Сегментация обувного рынка России по типам обуви

В первом полугодии 2020 года так же, как и в предыдущем году, ключевым является расширение рынка за счет производства и продажи женской обуви, на которую пришлось 47% объема рынка в натуральном выражении, на мужскую обувь – 35%, на детскую – 18%.

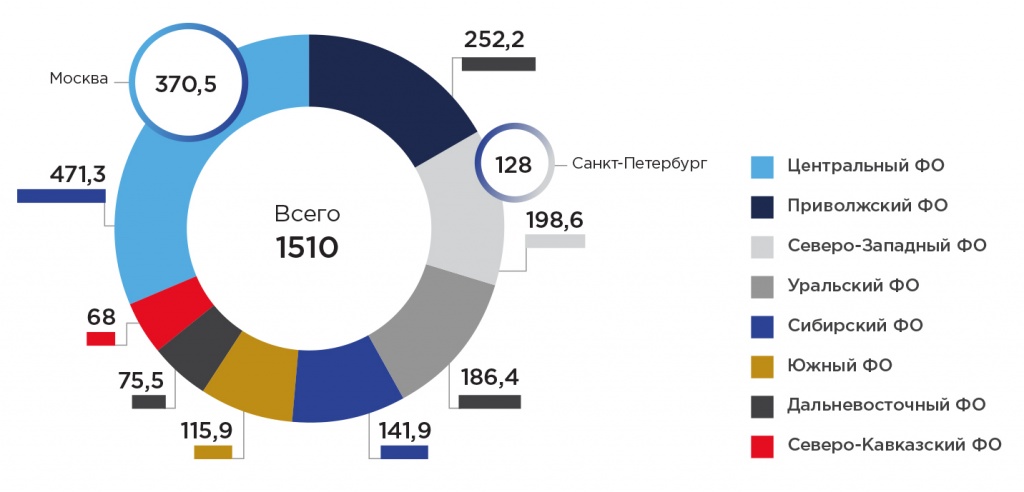

В структуре российского производства обуви в 2019 году лидирует Центральный ФО, доля рынка которого составила более 30%, затем следуют Приволжский ФО и Северо-Западный ФО с долей рынка в 16,7% и 13,1% соответственно. Рынок обуви Москвы занимает 22,9%, Санкт-Петербурга – 7,9% в структуре общего объема российского обувного рынка (рис. 2). По итогам 2020 года ожидается спад российского производства обуви в диапазоне 12-15%.

Рис. 2. Объем российского обувного рынка по федеральным округам в 2019 г., млрд руб.

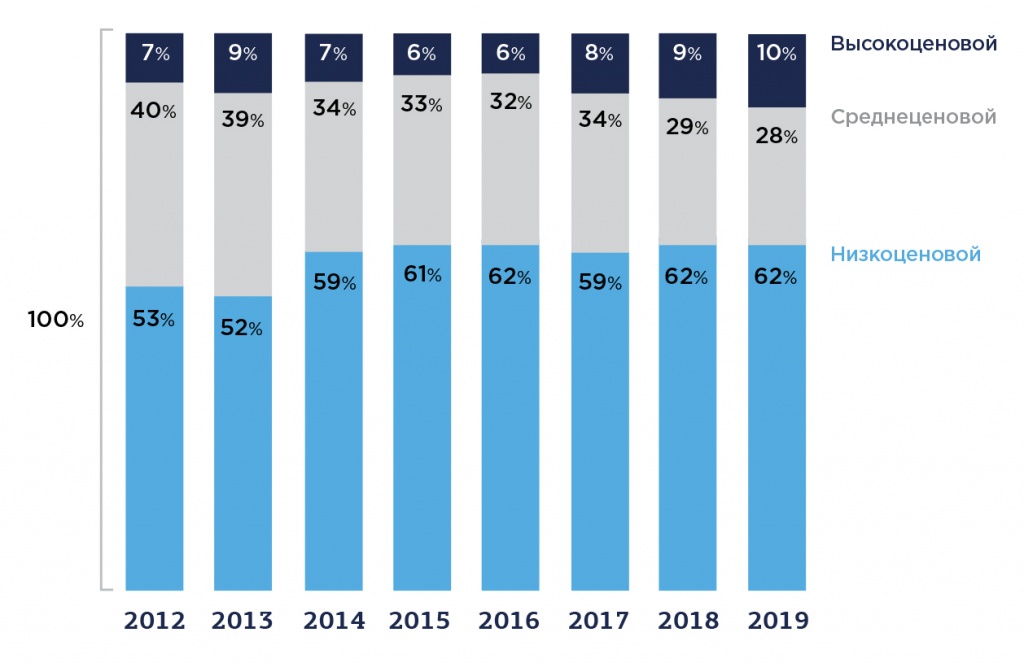

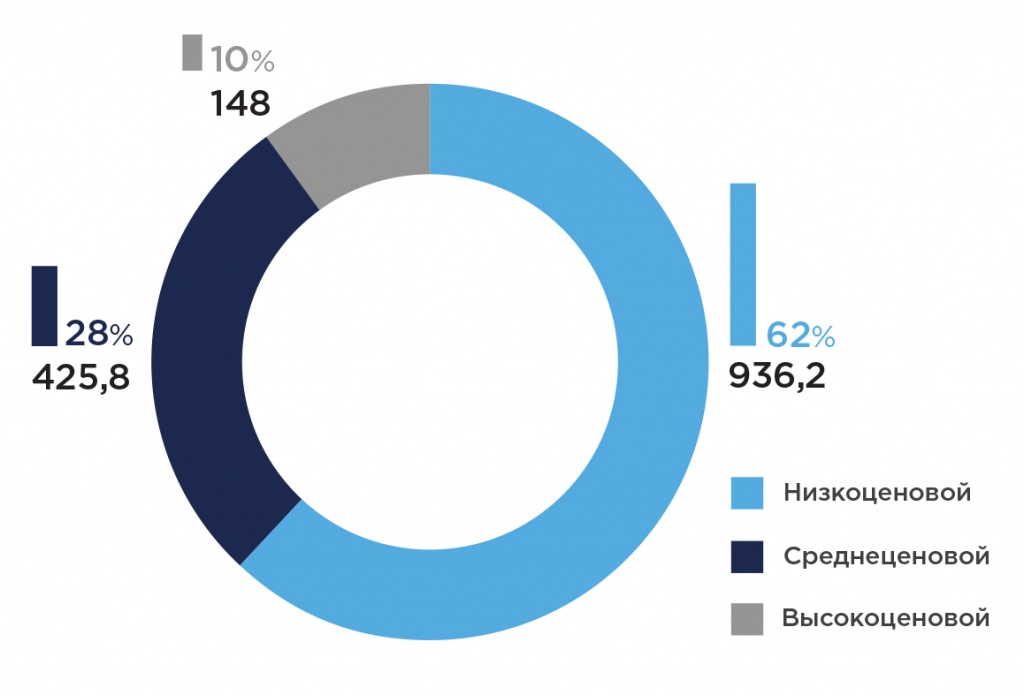

Низкоценовой сегмент обувного рынка в 2019 г. составил порядка 237 млн пар обуви в натуральном выражении (68%) и 936,2 в денежном выражении или 62% от общего объема (табл. 3-4).

Таблица 3. Объем рынка обуви в России по ценовым сегментам в 2012 – 2019 гг., млн пар

Таблица 4. Объем рынка обуви в России по ценовым сегментам в 2012 – 2019 гг., млрд руб.

Рис. 3. Динамика рынка в разбивке по ценовому сегменту в 2012 – 2019 гг., в % от стоимостного выражения рынка

Среднеценовой сегмент - 28,2%, а высокоценовой сегмент - 9,8%. Значительных изменений, если сравнивать с итогами предыдущего года, не произошло. В первом полугодии 2020 года низкоценовой сегмент обувного рынка составил уже 69%, что определяет увеличение его доли к концу 2020 года.

Доля среднеценового сегмента немного снизилась, что связано со слабым ростом реальных доходов населения (в 2019 году на 0,8% по данным Росстата).

Рис. 4. Структура рынка обуви по ценовым сегментам за 2019 г., млрд руб. и в %

При этом заметен рост в высокоценовом сегменте. Это объясняется тем, что у людей с высокими доходами затраты на одежду и обувь составляют незначительную долю в общих затратах и ситуация в стране практически не влияет на потребительские предпочтения таких людей. Кроме того, цены на обувь, относящуюся к высокоценовому сегменту, выросли по отношению к 2018 году.

В 2019 году уровень потребления обуви составил 2,39 пар обуви на душу населения, прирост - 6,7%. Такая динамика, как уже было сказано выше, объясняется ростом объемов рынка в связи с резким увеличением импорта и небольшим сокращением численности населения.

Таблица 5. Динамика потребления обуви на душу населения

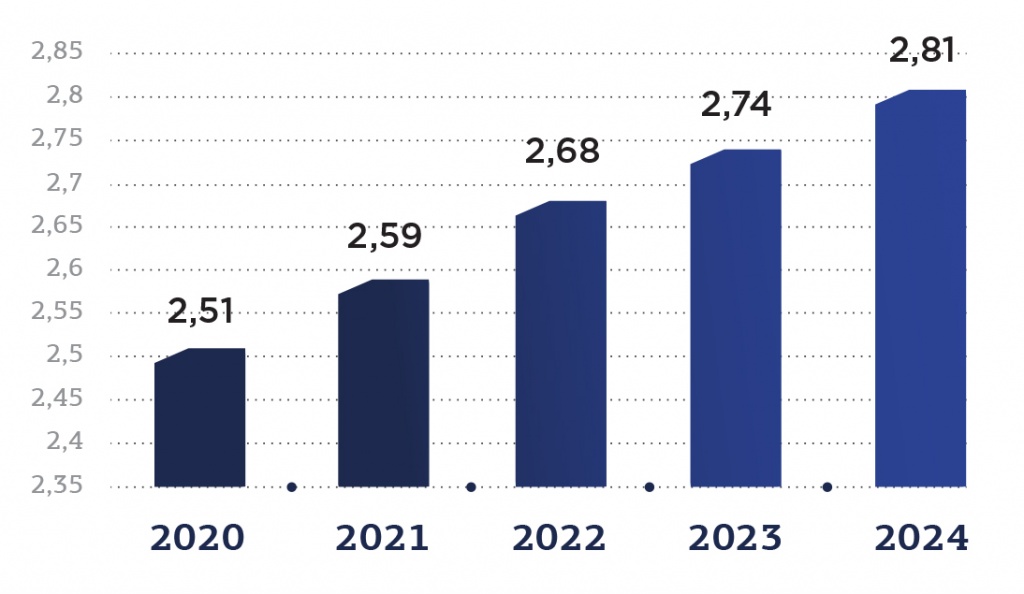

По нашим оценкам, в ближайшие несколько лет потребление обуви населением будет идти медленным темпом так, что по прогнозам с 2020 года его уровень вырастет с 2,51 до 2,81 (+0,3) пар обуви на одного потребителя за год в 2024 году (рис. 5).

Рис. 5. Прогноз уровня потребления обуви на одного человека за год, пар

Крупнейшие игроки рынка обувного производства

В 2019 году на ТОП-10 игроков пришлось 11,28%, на ТОП-20 - 15,87%. Доля крупнейших игроков снизилась, что объясняется следующими причинами. На фоне увеличения объемов рынка и импорта обуви, повысились поставки небольших игроков, в том числе китайских, без указания бренда. Значительно увеличились поставки обуви из Беларуси, также без указания бренда. Кроме того, некоторые крупные компании ушли с рынка, например, Центробувь, на которую приходилось 4-5% общего объема.

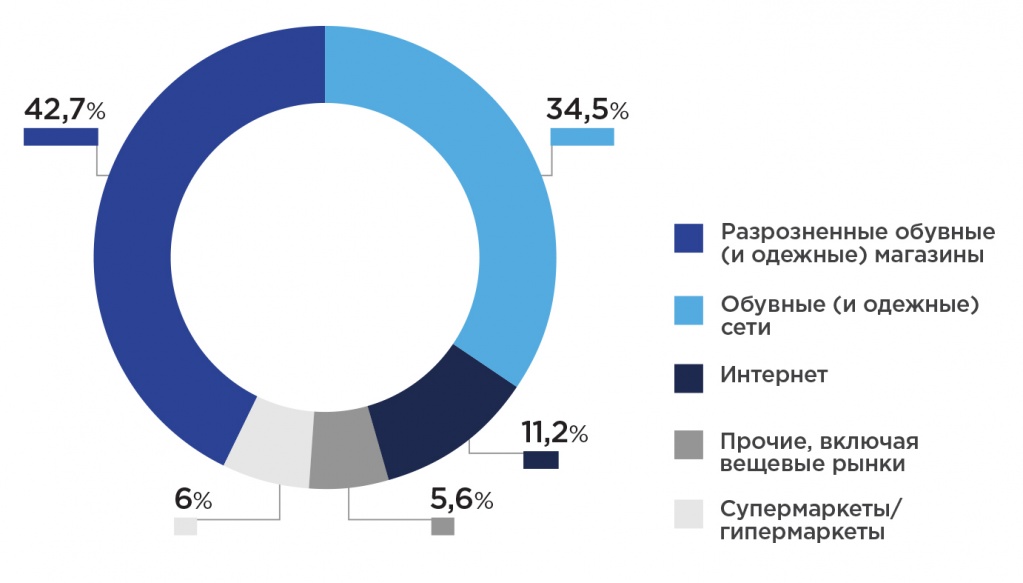

Ключевой канал продаж – отдельные обувные магазины и обувные сети, на которые соответственно приходится 42,7% и 34,5% от объема рынка в стоимостном выражении в 2019 г. (рис. 6).

Рис. 6. Каналы продаж обуви в 2019 г.

Объемы интернет-торговли продолжают расти. По данным за 2019 год, онлайн-продажи увеличились на 16,85%, их доля от всего объема рынка обуви составила 11,2%.

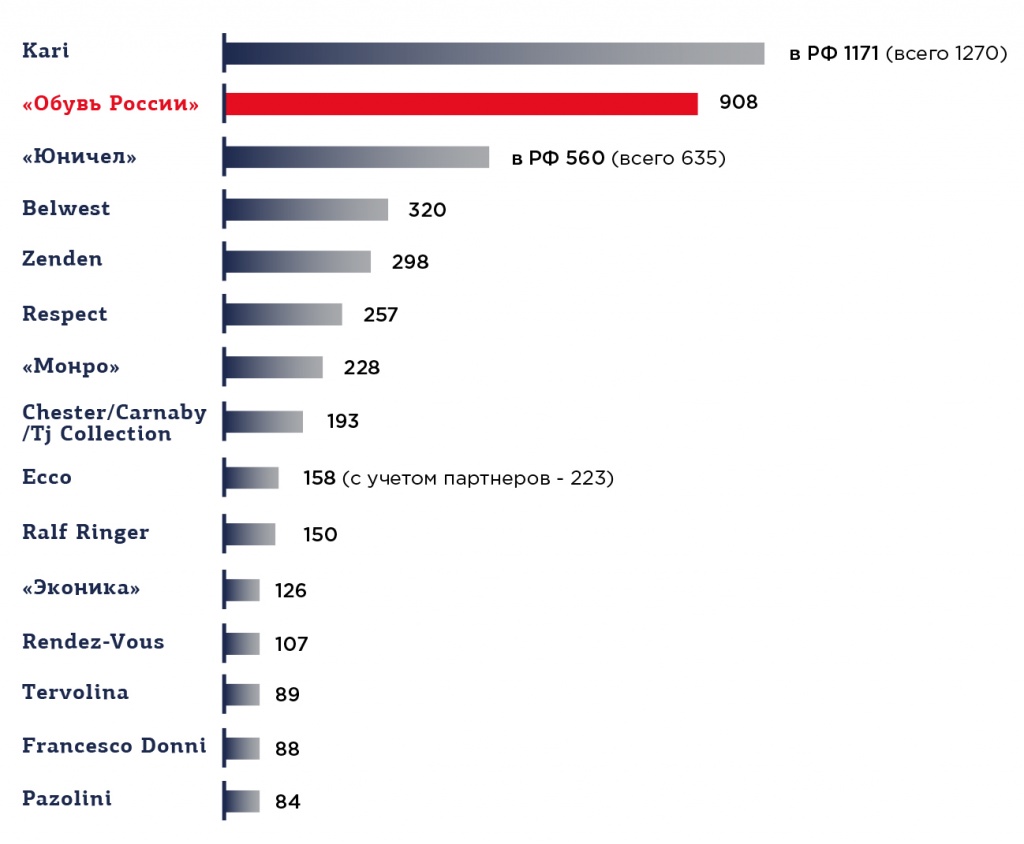

Список ведущих обувных ритейлов в 2019 году возглавляет компания Kari, имеющая 1270 магазинов, из которых 1171 находятся на территории России (рис.7).

Второе и третье место в рейтинге сетевых обувных ритейлов занимает компания «Обувь России» и «Юничел», имеющие 908 и 560 розничных магазинов в России соответственно.

Рис. 7. Ведущие компании рынка обуви в 2019 году, имеющие фирменные магазины на территории России

Ценовые сегменты рынка обуви в России

Можно обозначить следующие ценовые сегменты (ЦС) обувного рынка с указанием границ стоимости одной пары обуви: нижний ЦС (до 3 тыс. руб.), средний ЦС (от 3 тыс. руб. до 7,5 тыс. руб.), высокий ЦС (от 7,5 тыс. руб.).

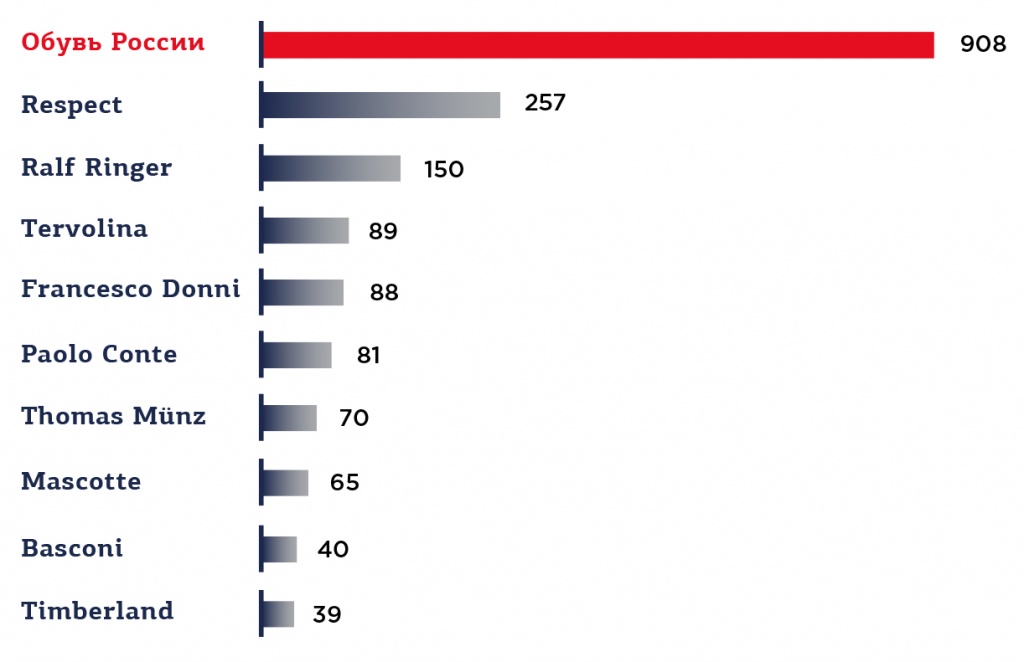

Средний ЦС российского обувного рынка отличается низким уровнем консолидации, при котором три ключевых ритейла составляют долю не более 4,6%. Ведущей компанией в среднем ЦС является «Обувь России», которая занимает порядка 3,2% рынка обуви в представленном сегменте (рис. 8).

Рис. 8. Ведущие обувные ритейлы среднего ЦС, количество фирменных магазинов на территории России в 2019 г.

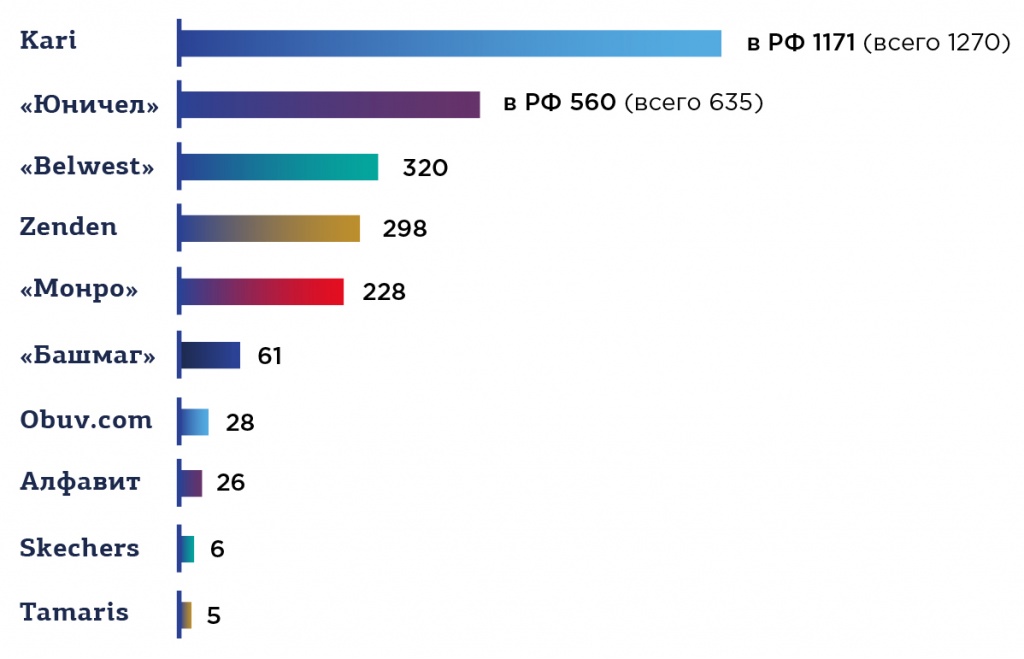

В 2018 году низкий ЦС в общем объеме обувного рынка России составил 851,3 млрд руб., что на 84,9 млрд руб. меньше, чем в 2019 году, когда объем рынка составил 936,2 млрд руб., увеличив долю в эконом-сегменте с 61,9% до 62%. В данном ЦС уровень консолидации в два раза выше по сравнению со среднеценовым сегментом обуви и составляет порядка 9,6%.

Список ключевых обувных ритейлов в эконом-сегменте возглавляет компания Kari (рис. 9).

Рис. 9. Ведущие обувные ритейлы эконом-сегмента, количество фирменных магазинов на территории России в 2019 г.

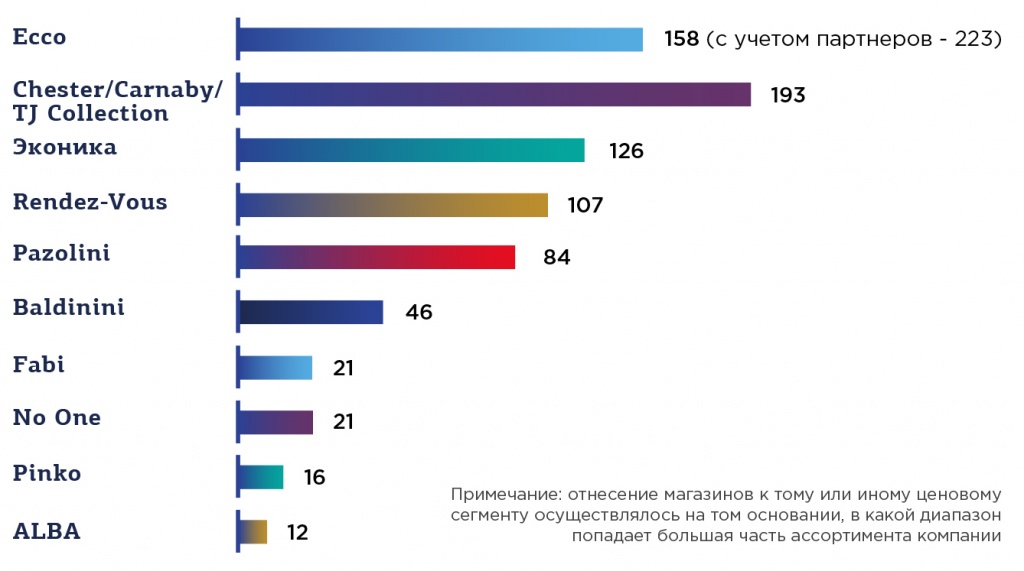

В 2018 году высокий ЦС в общем объеме обувного рынка России составил 122,2 млрд руб., что на 25,8 млрд руб. меньше, чем в 2019 году, когда объем рынка составил 148 млрд руб. (+9,8), увеличив долю в верхнеценовом сегменте с 8,9% до 9,8%. В данном ЦС наблюдается высокий уровень консолидации, составляя более 31%.

Список ключевых обувных ритейлов в высоком сегменте возглавляет компания Ecco (рис. 10).

Рис. 10. Ведущие обувные ритейлы высокого ЦС, количество фирменных магазинов на территории России в 2019 г.

Импорт на российском обувном рынке

В 2019 году доля импорта на российском обувном рынке увеличилась до 80,8%. Это связано с тем, что в 2019 году сократились объемы отечественного производства, при этом резко выросли объемы импорта. Основными поставщиками обуви на российский рынок являются Китай (1,8 млрд долл. США в 2019 году), Вьетнам (0,4 млрд долл. США), Италия (0,3 млрд долл. США). Одна из возможных причин увеличения импорта – введение обязательной маркировки обуви, которое планировалось с 1 июля 2019 года, однако сроки были сдвинуты на 2020 год.

Таблица 6. Доля импорта и доля собственного производства обуви

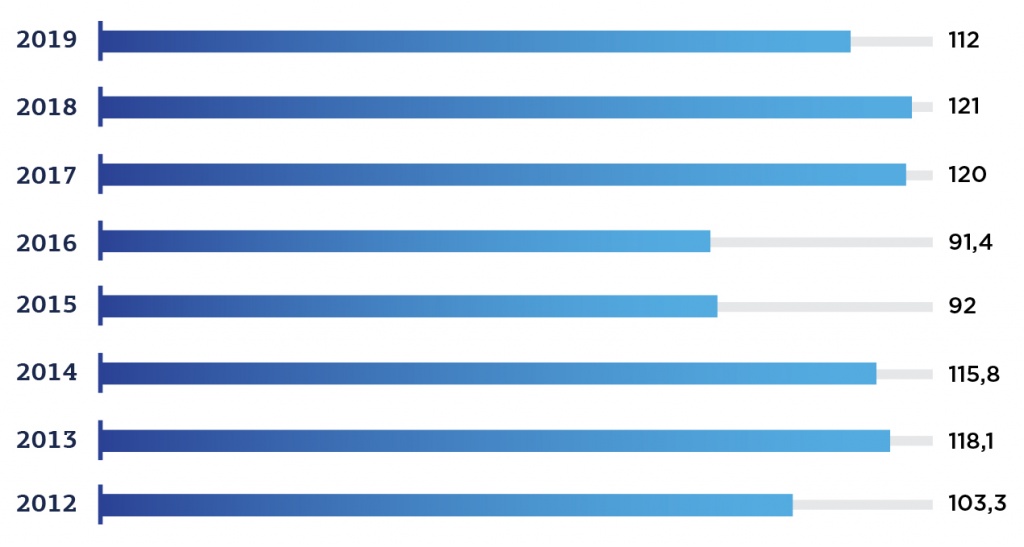

Производство обуви в России составило 112 млн пар, что на 9 млн пар, или 7,4 %, ниже показателя 2018 г. (рис. 11).

Рис. 11. Объем производства обуви в России в 2012 – 2019 гг., млн.пар и процент прироста

Тенденции российского рынка обуви

В настоящее время основными тенденциями на российском рынке обуви являются:

-

Постепенное увеличение объема обувного рынка в течение 5 лет. Средний прирост рынка обуви в натуральном выражении будет составлять порядка 3-5%, в денежном – 6-8%.

-

Постепенное увеличение уровня потребления обуви. Сегодня в России низкий уровень потребления обуви: в среднем потребляется 2,4 пары обуви на душу населения, тогда как в странах США и Европы 8 и 5,6 пары соответственно. Эксперты прогнозируют в ближайшие 5 лет увеличение потребления до 3,8 пары обуви на одного человека в год, что связано с оптимистичными прогнозами увеличения реальных доходов населения минимум до 2% к 2024 году и 2,8% к 2031 году.

-

Увеличение конкурентного потенциала ключевых представителей российского обувного рынка, связанное с совершенствованием законодательства и стандартизацией процедуры обязательной маркировки обуви. Данные меры сделают обувной рынок более прозрачным, спровоцировав уход мелких игроков, которые поставляют в России импортную обувь большей частью из Китая.

-

Увеличение уровня консолидации российского обувного рынка. Полученные данные показывают наличие низкой консолидации ключевых игроков обувного рынка. Сегодня наблюдается рост динамики ухода мелких компаний с рынка, что открывает для крупных обувных ритейлеров возможность проникновения в регионы и увеличения доли рынка.

-

Развитие формата маркетплейса и омниканальных продаж. В структуре онлайн-торговли ведущее место занимает одежда и обувь, и эта тенденция возрастает, в том числе, в условиях введения карантина. В основном рост будет идти за счет проникновения онлайн-продаж в регионы, подключения к онлайн-покупкам потребителей более старшего возраста и развития маркетплейсов, платформ и онлайн-агрегаторов. Онлайн-продажи в России демонстрируют стремительный рост уже несколько лет подряд. За период 2014-2019 гг. объемы рынка увеличились на 195%. Темпы роста рынка онлайн-торговли значительно превышают темпы роста оборота розничной торговли. Часть покупательского трафика перераспределяется в пользу онлайн-каналов продаж.

Доля e-commerce в валовом внутреннем продукте в России составляет чуть более 1%, при этом страна по этому показателю в два раза отстает от США и почти в четыре раза от Китая, поэтому у российского рынка e-commerce есть огромный потенциал роста.

Большинство регионов все еще слабо вовлечены в интернет-торговлю. Отрыв от Центрального и Северо-Западного федеральных округов составляет два и более раза. Таким образом, можно ожидать, что рост онлайн-ритейла будет происходить за счет следующих факторов: роста числа онлайн-покупателей, вовлечение аудитории более старшего возраста; роста частоты покупок; подключения регионов.