Наиболее распространенными зерновыми культурами для производства муки являются пшеница, кукуруза и рис, однако производство пшеничной муки по-прежнему остается самым высоким. Ежегодно в мире перерабатывается и потребляется в виде лапши, хлеба, макаронных и других мучных изделий более 600 млн. метрических тонн пшеничной и кукурузной муки.

Общая характеристика мирового рынка муки

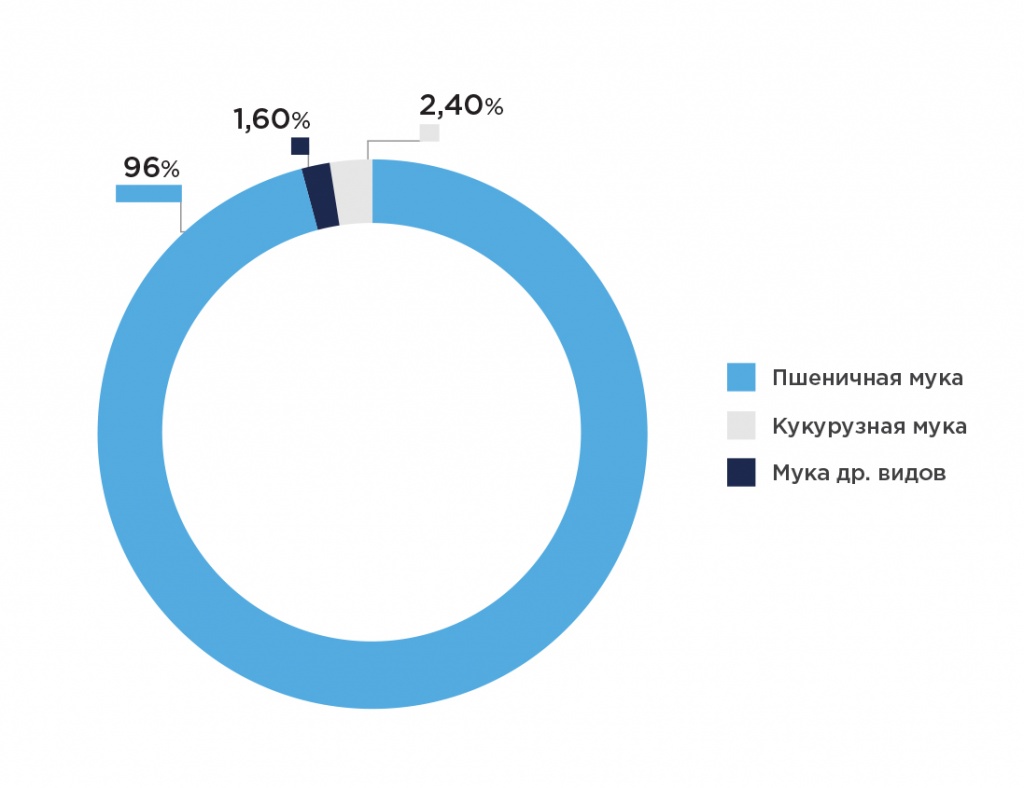

В течение последних пяти лет в мировой структуре производства муки лидирует мука пшеничная или пшенично-ржаная. Доля этого вида муки в 2019 году в среднем составила 96%. В то же время доля производства кукурузной муки оценивается в 2,4% совокупного объема производства, а оставшиеся 1,6% приходятся на муку прочих видов (рис. 1).

Рис. 1. Структура мирового производства муки по видам в 2019 году, %

Источник: BusinesStat

По итогам 2019 года мировой выпуск муки составил 233 млн тонн. Лидером по объемам производства муки в мире является Китай, в 2019 году объем производства в этой стране оценивался в 71,9 млн тонн (31% от общего производства муки).

Вторыми по производству муки в мире являются США, где объем производства составил 19,2 млн тонн (8,3% от общего производства) по итогам 2019 года. Однако в последние годы объемы производства муки в США имели тенденцию к сокращению, что в основном связано с изменением предпочтений американцев в пользу диетической пищи и отказом от потребления калорийных мучных изделий.

Ведущие позиции по объемам производства муки в мире занимают также Турция, Бразилия и Россия.

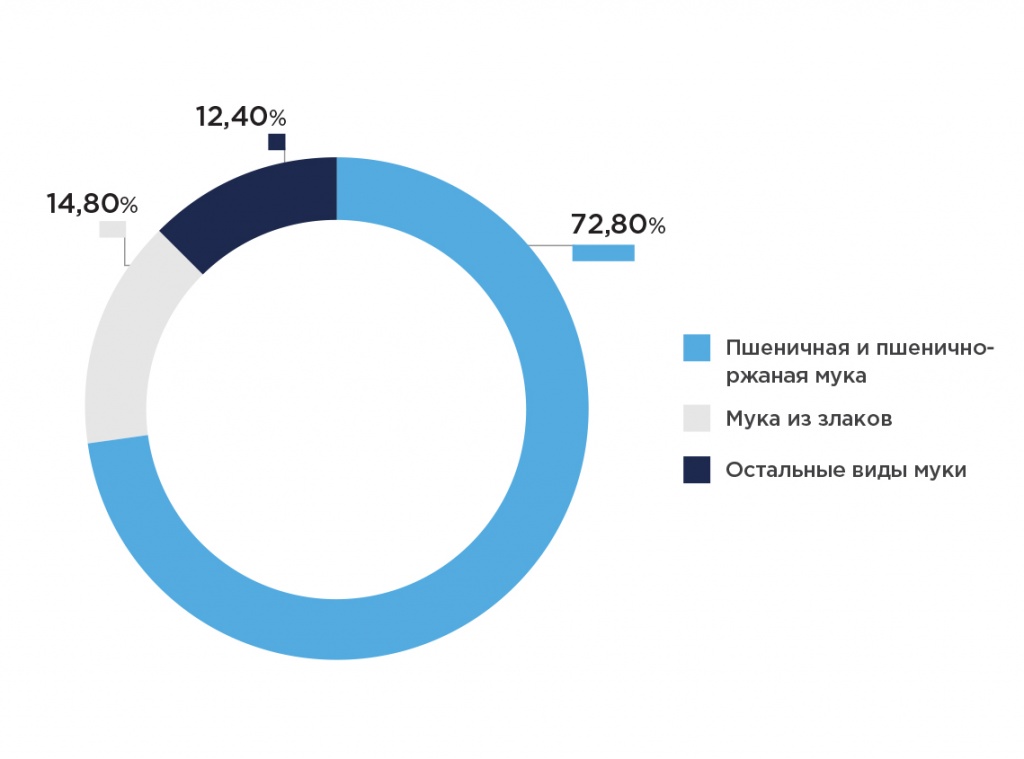

Мировые продажи всех видов экспортируемой муки составили 5,8 млрд долларов США в 2019 году, что ниже на 11,9%, чем в 2018 году и на 6,5% ниже, чем в 2015 году. Почти 72,8% муки, экспортированной в мире в 2019 году, производят из пшеничной или пшенично-ржаной муки, 14,8% - из других злаков, 12,4% приходится на остальные виды муки (рис. 2).

Рис. 2. Виды экспортированной муки в мире в 2019 году, %.

Источник: BusinesStat

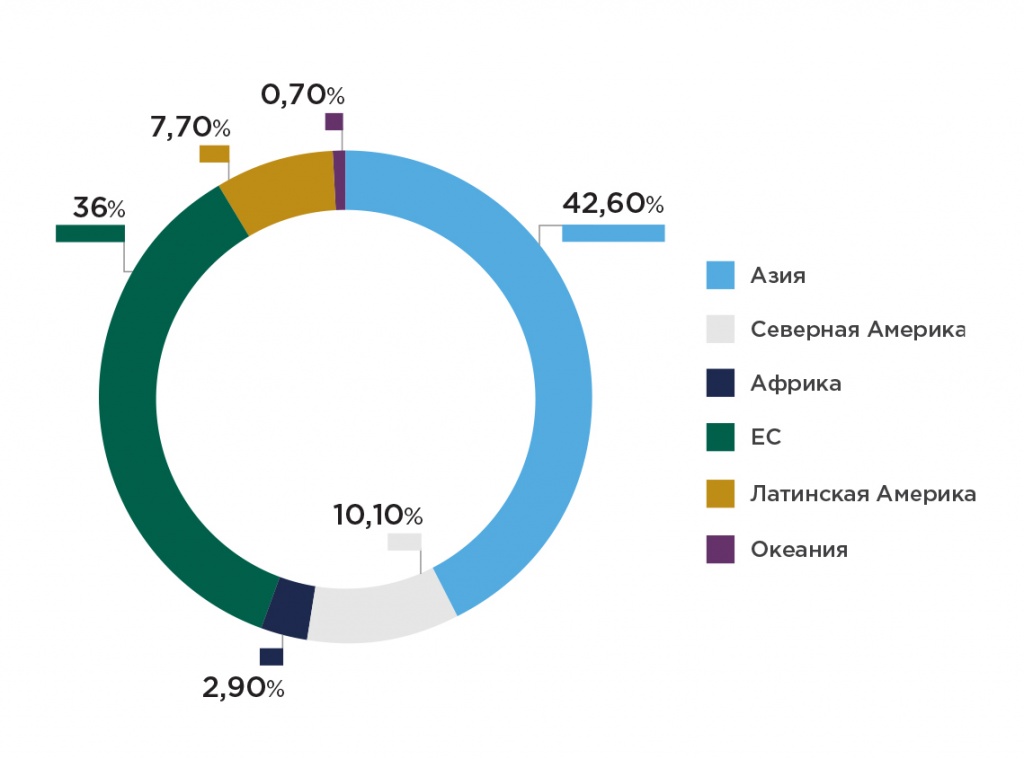

42,6% мирового экспорта муки в 2019 году приходилось на Азию, за которой следовали поставщики из Европы (36%) и Северной Америки (10,1%). На долю Латинской Америки и Карибского бассейна пришлось 7,7% международных продаж муки, доля африканских экспортеров составила 2,9%. Около 0,7% пришло от грузоотправителей из Океании, прежде всего, Австралии и Новой Зеландии (рис. 3).

Рис. 3. Доля континентов по экспорту муки в мире в 2019 году, %.

Источник: BusinesStat

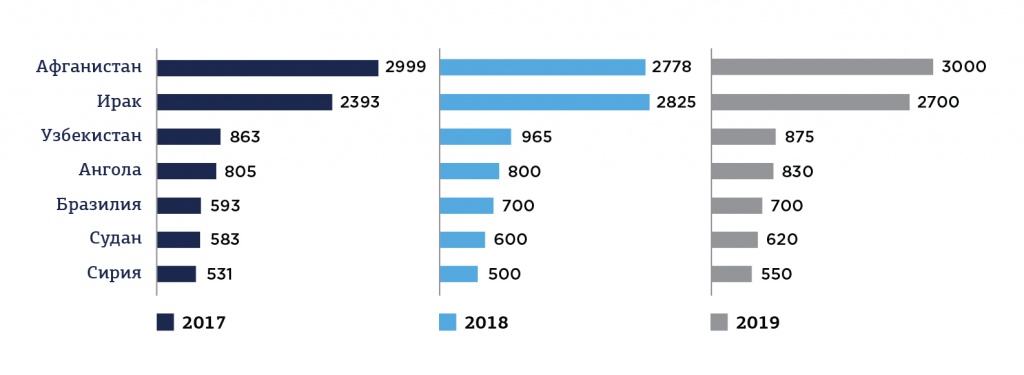

Крупнейшим импортером пшеничной муки в мире является Афганистан, который закупает около 3 млн тонн продукции. Причиной роста внешних закупок муки является сокращение валового сбора пшеницы в стране. Кроме того, проблемой Афганистана остается дефицит перерабатывающих мощностей.

Второе место по объемам импорта пшеничной муки сохраняется за Ираком - 2,7 млн тонн.

Поставки муки в Узбекистан находятся на уровне 875 тысяч тонн, что на 90 тысяч тонн ниже прошлогоднего результата. Снижение внешних закупок обусловлено стремлением страны увеличить собственную переработку пшеницы, для чего планируется наращивать импорт зерновых.

Страны Африки остаются еще одним крупным рынком сбыта муки в мире. Данный регион импортирует около 3 млн тонн рассматриваемой продукции, что более чем на 100 тысяч тонн превысит результаты прошлого года. Активизация поставок муки в африканские страны обусловлена растущим спросом на продукты на основе пшеницы.

В частности, поставки муки в Анголу находятся на уровне 830 тысяч тонн, в Судан – 620 тысяч тонн, Сомали – 340 тысяч тонн (рис.4).

Рис. 4. Крупнейшие импортеры муки в мире, 2015-2019 гг., тысяч тонн.

В 2019 году мировой рынок пшеничной муки достиг объема потребления в 391 млн тонн, демонстрируя устойчивый рост в течение 2015-2019 годов. Такие факторы, как рост населения, увеличение располагаемых доходов, рост потребления хлебобулочных изделий и изменение образа жизни, еще больше увеличили мировой спрос на пшеничную муку.

Структура российского рынка муки

Потребность российского рынка в муке практически полностью покрывается за счет собственного производства.

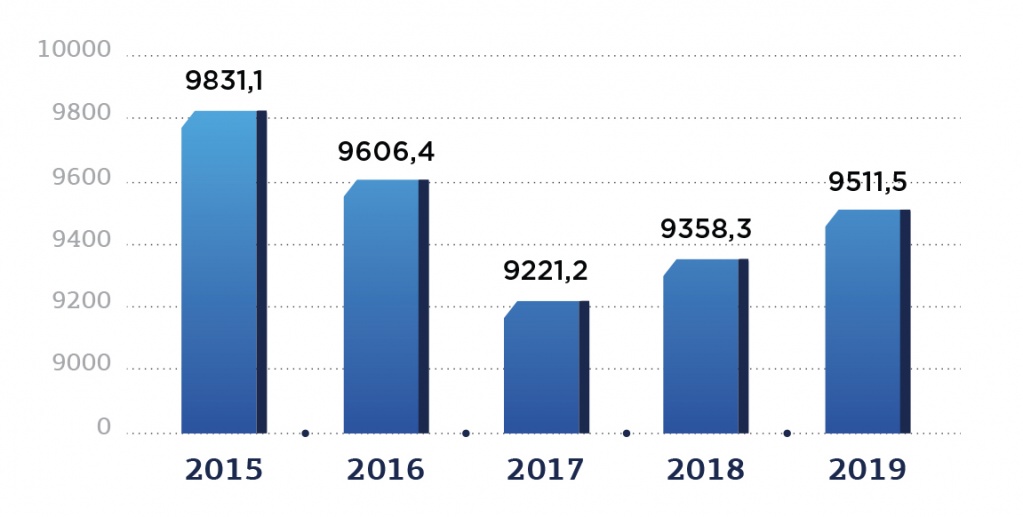

По данным Росстата, в 2019 году в России было произведено 9 511,5 тысяч тонн муки, что на 1,6% выше объема производства 2018 года (9 358,3 тысячи тонн) (рис. 5).

Рис. 5. Производство муки из зерновых, зернобобовых и овощных культур в 2015-2019 гг., тысяч тонн.

Источник: Росстат

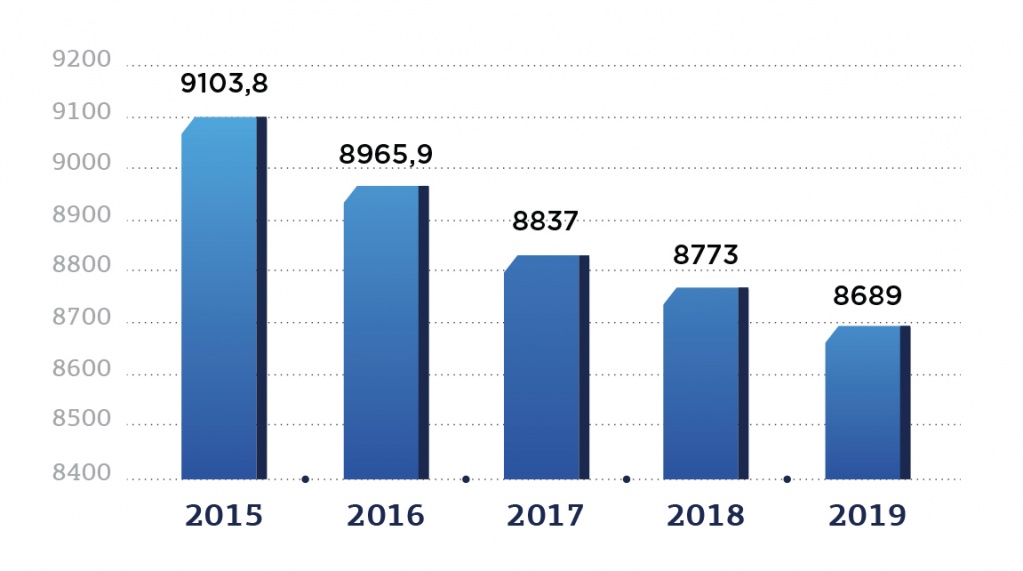

Основу отечественного мукомольного рынка составляет пшеничная мука, пользующаяся наибольшим спросом: в общем объеме производства на нее приходится 93%. В 2018 году в стране было выпущено 8 773 тысячи тонн пшеничной и пшенично-ржаной муки, что примерно соответствует уровню предыдущего года. В 2019 году производство пшеничной и пшенично-ржаной муки сократилось на 0,9% по сравнению с 2018 годом. В ретроспективном периоде относительно 2011 года производство к 2019 году сократилось на 4%.

Помимо официальных объемов производства, существует также «серая» часть, которая, по оценкам участников рынка, занимает от 30 до 40% российского рынка муки. С 2015 года производство муки пшеничной и пшенично-ржаной уменьшилось на 4,5% к концу 2019 года (рис.6).

Рис. 6. Производство пшеничной и пшенично – ржаной муки в 2015-2019 гг., тысяч тонн.

Источник: Росстат

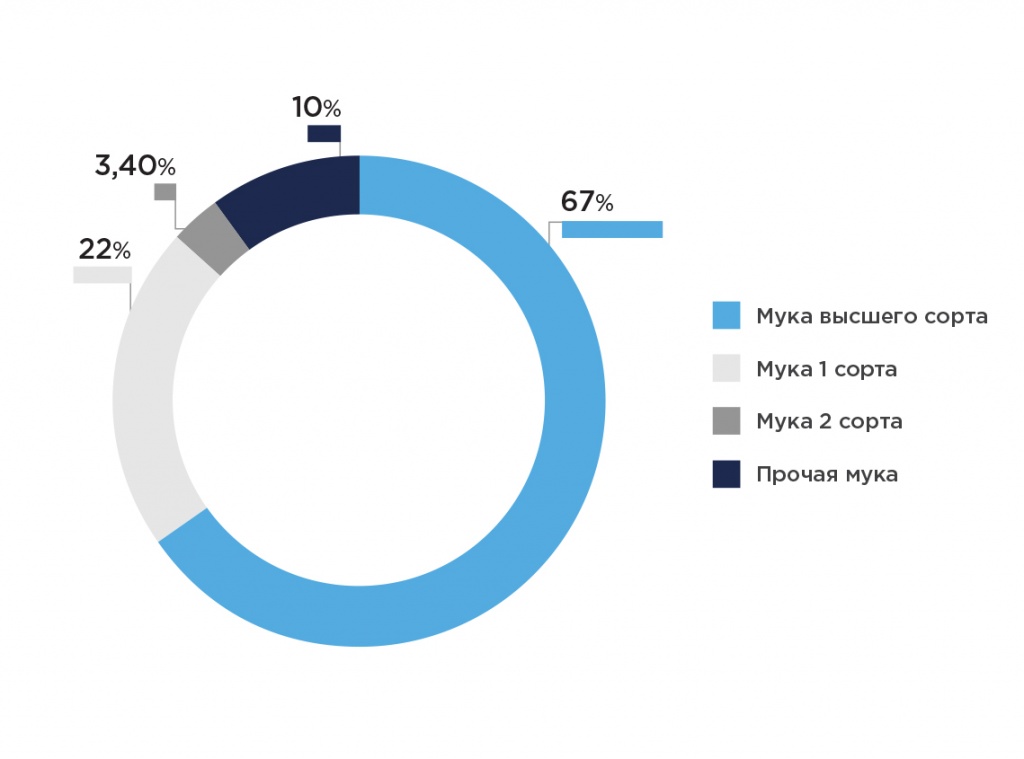

Основной объем производства муки в России приходится на пшеничную и пшенично-ржаную муку и составляет 93% от всего производства, из которых 67% – это мука высшего сорта. На муку пшеничную первого сорта приходится 22%, еще 3,4% приходится на муку второго, остальную долю (9,8%) занимают кукурузная и прочая мука (рис. 7).

Рис. 7. Структура производства пшеничной муки в России в 2019 году, %

Источник: Росстат

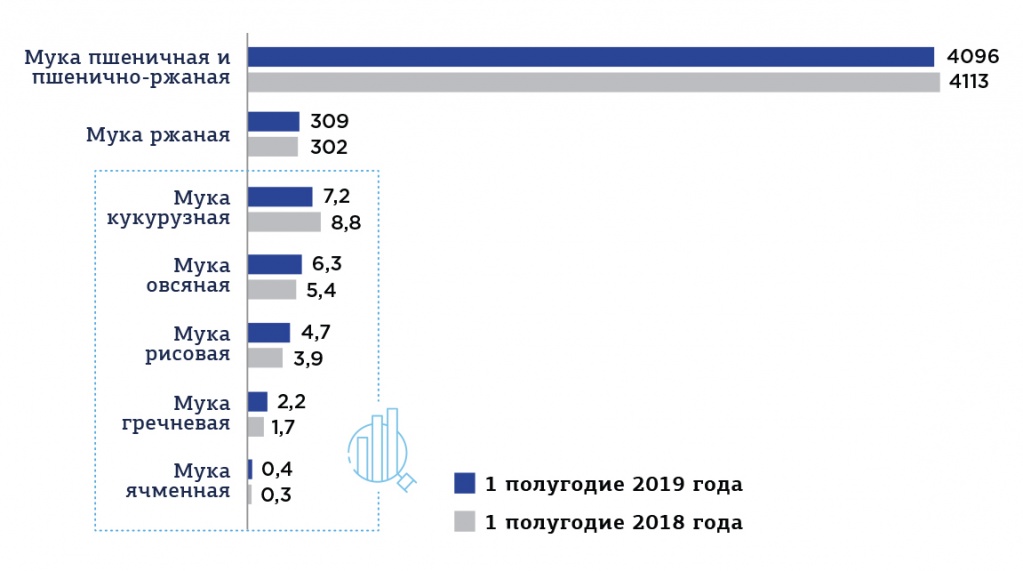

По данным официальной статистики, еще в январе–июне 2019 года в РФ было произведено 4096 тысяч тонн пшеничной и пшенично-ржаной муки: по сравнению с первой половиной 2018 года этот показатель незначительно снизился (рис. 8). В сегменте пшеничной и пшенично-ржаной муки по итогам первой половины 2019 года 68,1% выпущенной продукции пришлось на пшеничную муку высшего сорта, а 21,5% – на муку первого сорта.

Рис. 8. Объемы производства муки по основным видам в январе-июне 2018-2019 гг., тыс. т.

Источник: BusinesStat

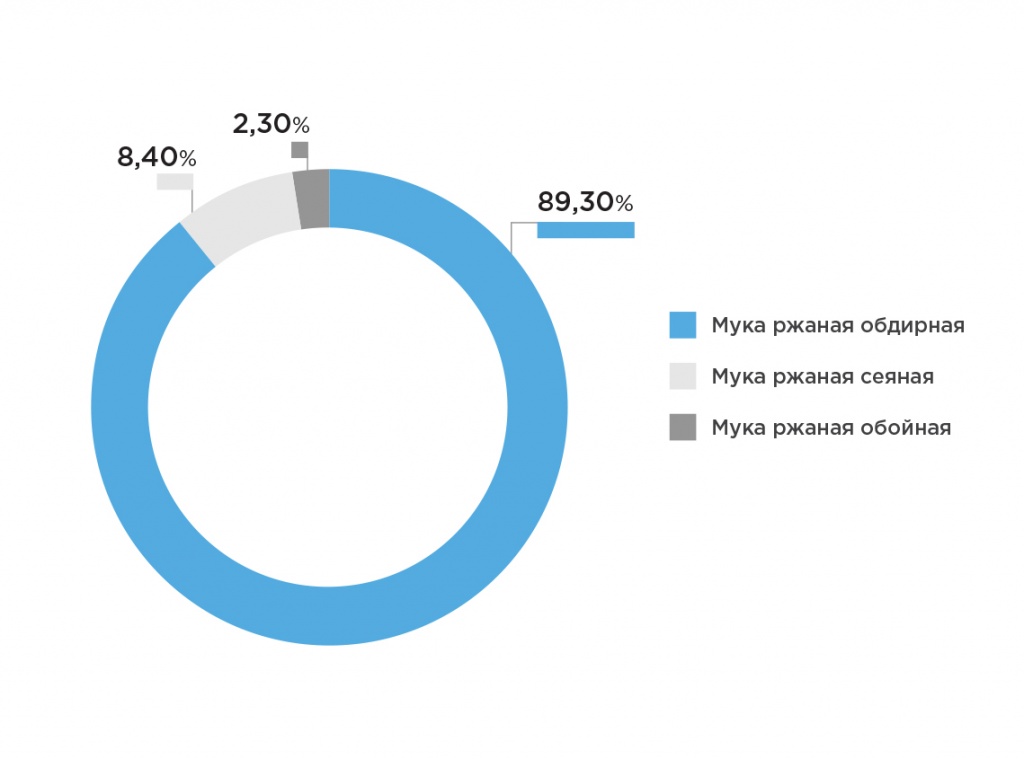

Порядка 7% отечественного производства занимает ржаная мука. В 2019 году объем выпуска этого вида муки составил 658,6 тысячи тонн, что на 8,2% выше, чем в 2018. В первом полугодии 2020 года данный сегмент увеличился на 2,1%. В структуре производства ржаной муки 89,3% приходится на муку ржаную обдирную (рис. 9).

Рис. 9. Структура производства ржаной муки по видам в 2019 году в натуральном выражении, %

Источник: BusinesStat

Регионы-лидеры в мукомольном производстве

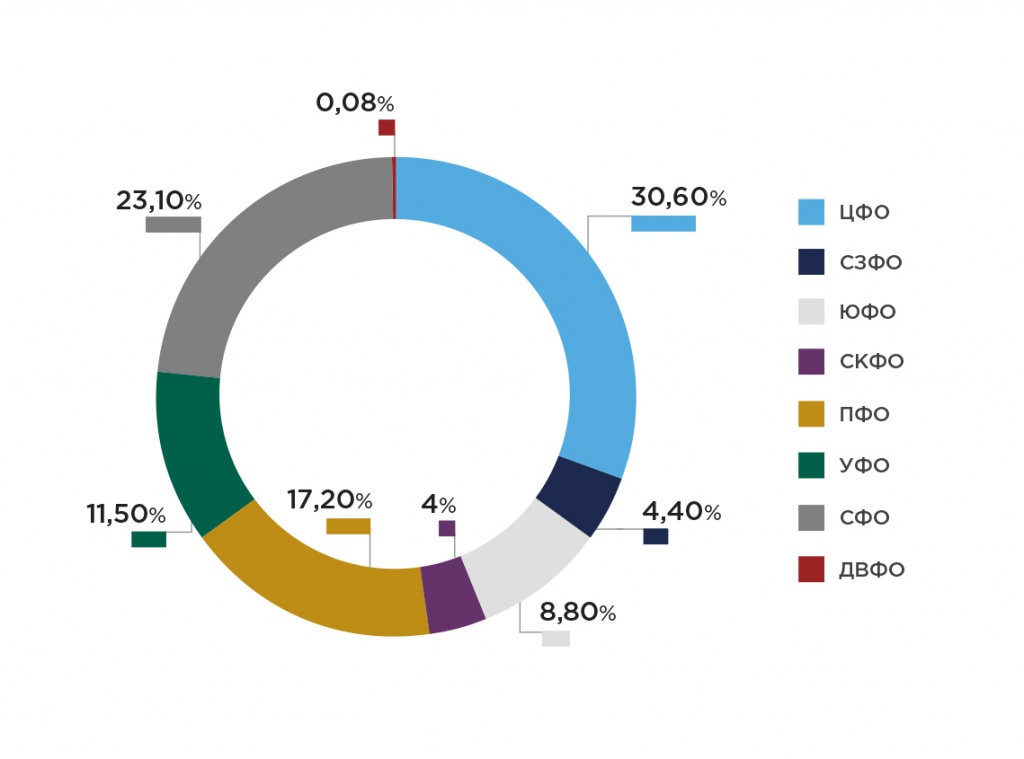

Среди федеральных округов, лидером в производстве пшеничной и пшенично-ржаной муки бессменно является Центральный ФО с показателем 2 658,6 тысяч тонн в 2019 году, что составляет 30,6% от общего объема производства.

На второй строчке Сибирский ФО, увеличивший производство муки из зерновых и зернобобовых культур до 2 014,8 тысяч тонн и с долей производства 23,1%.

Третью позицию занимает Приволжский ФО с долей производства 17,2% и результатом 1 495 тысяч тонн. Остальные федеральные округа производят менее 1 млн тонн пшеничной и пшенично-ржаной муки (табл. 1, рис.10).

Таблица 1. Производство муки в федеральных округах в 2015-2019 гг., тыс. т.

|

|

2015 год |

2016 год |

2017 год |

2018 год |

2019 год |

|

Центральный ФО |

2751,7 |

2763,4 |

2594 |

2627,7 |

2658,6 |

|

Северо-западный ФО |

372,7 |

360,2 |

394 |

414,4 |

383,8 |

|

Южный ФО |

821,3 |

885 |

838 |

779,5 |

749,1 |

|

Северо-Кавказский ФО |

677,6 |

605 |

344 |

369,3 |

381,6 |

|

Приволжский ФО |

1457,7 |

1477,5 |

1444 |

1498,6 |

1495 |

|

Уральский ФО |

948,2 |

984,5 |

964 |

992,2 |

998,1 |

|

Сибирский ФО |

1996,3 |

2047,6 |

1882 |

1876,9 |

2014,8 |

|

Дальневосточный ФО |

1,2 |

0 |

0 |

0 |

7,8 |

Рис. 10. Доля федеральных округов по производству пшеничной и пшенично-ржаной муки в 2019 году, %

Источник: Росстат

Главным российским производителем муки является Алтайский край – 1 083,8 тысяч тонн в 2019 году (+7,6% к 2018 году). Далее идет Челябинская область, которая в 2019 году произвела 664,5 тысяч тонн муки (-0,2% к 2018 году). На третьем месте Санкт-Петербург – 441,8 тысяч тонн в 2019 году (-1,8% к 2018 году).

Крупнейшие производители муки в России

Российская Федерация – один из крупнейших игроков на международном аграрном рынке. Практически в каждом регионе РФ есть свое производство по изготовлению муки. В продажу поступают товары как от небольших предприятий с оборотом до нескольких тонн в сутки, так и от компаний-гигантов, которые реализуют аналогичные объемы за несколько часов.

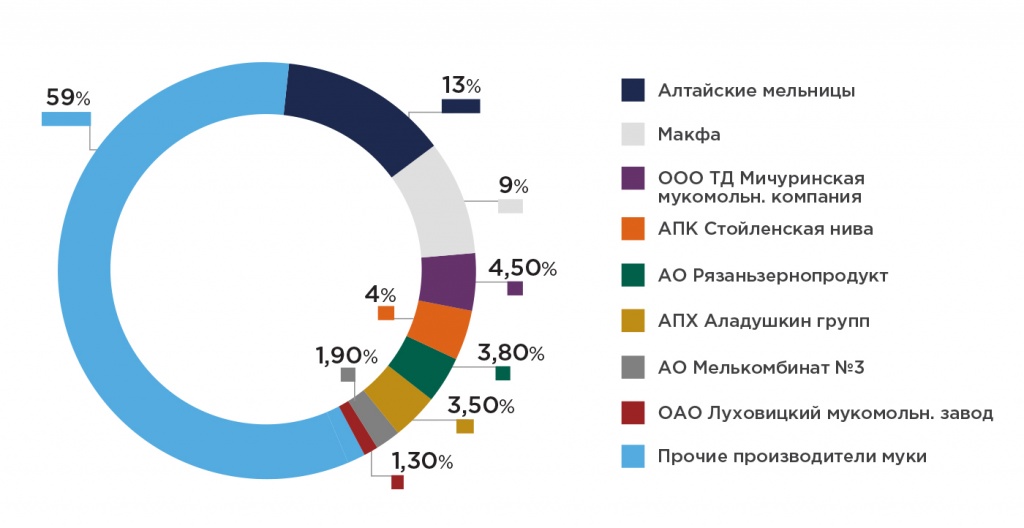

Крупнейшим производителем муки в России является группа компаний «Алтайские мельницы» (Алтайский край) с совокупной долей рынка 13%.

В тройку лидеров также входят АО «МАКФА» (Челябинская область) (9%) и ООО ТД «Мичуринская мукомольная компания» (Тамбовская область) (4,5%) (рис. 11).

Рис. 11. Производители муки в России в 2019 году, %

Источник: BusinesStat

Согласно оценке ID-Marketing, по объемам выручки в отрасли лидером в производстве муки из зерновых культур является ОАО «Макфа» (Москва) (рис. 12). По сравнению с 2018 годом, в 2019-м выручка компании незначительно снизилась. Среди компаний, входящих в десятку крупнейших в 2019 году, стоит отметить также ООО «Сабуровский комбинат хлебопродуктов» (Тамбовская обл.), чей показатель вырос в 2,2 раза.

Рис. 12. Топ-10 компаний мукомольной отрасли по выручке в 2019 году, млрд руб.

Источник: ID-Marketing

Крупнейшим производителем муки в Центральном федеральном округе является ООО ТД «Мичуринская мукомольная компания» с совокупной долей рынка 14,7%. На втором месте находится АО «Рязаньзернопродукт» с долей рынка 12,4%, на третьем месте - АПК «Стойленская Нива» с долей рынка 9,7% (табл. 2).

Таблица 2. Производители муки в Центральном ФО в 2019 году

|

№ |

Наименование производителя |

Место расположения |

Общее описание |

Объем производства пшеничной муки, тыс. т. |

Доля рынка, % |

|

|

1 |

ООО ТД «Мичуринская мукомольная компания» |

Тамбовская область, г. Мичуринск, ст. Селезни, с. Сабурово-покровское; |

6-ть производительных площадок, объемом переработки зерна 1700 т./сут.: 3. ОАО «Михайловхлебпродукты» (Рязанская обл.) 4. ООО «Тульский КХП» ( г. Тула) |

384,3 |

14,7% |

|

|

2 |

АО «Рязаньзернопродукт» |

Г. Рязань, ул. Чкалова, 48-В |

Наличие двух элеваторов с возможностью хранения до 230 тыс. т. зерна, 1 мельница с объемом переработки 1700 т./сут. Наличие 5 заводов по производству хлебобулочных изделий. Численность 364 ч. |

324,1 |

12,4% |

|

|

3 |

АПК «Стойленская Нива» |

Юр. Адрес г. Москва, ул. Новый Арбат, дом 36/9, корпус 1, факт. Адрес- Белгородская область, г. Старый Оскол, мкр. Весенний, д. 11 |

Производственные мощности по производству муки 435 тыс. т., и 250 тыс. т. комбикормов. |

253,5 |

9,7% |

|

|

4 |

АО «Мелькомбинат №3» |

Г. Москва, ул. Магистральная 1-я, дом 14, стр. 9 |

Мощность хлебопекарной мельницы 500 т. Зерна в сутки, численность 274 чел. |

162 |

6,2% |

|

|

5 |

ОАО «Луховицкий Мукомольный завод» |

Московская область, Луховицкий район, г. Луховицы, ул. Гагарина, д. 58 |

Три мельницы комплекса. Мощность мельницы пшеничной хлебопекарного помола 300 т. зерна в сутки, численность сотрудников 146 чел. |

109,8 |

4,2% |

|

|

6 |

ОАО «Мельничный комбинат Сокольниках» |

Г. Москва, ул. Жербунова, дом 6 |

Производительность пшеничных мельниц 1150 т./сут. Численность сотрудников 240 чел. |

101,9 |

3,9% |

|

|

7 |

Остальные производители |

1278,4 |

48,9% |

|||

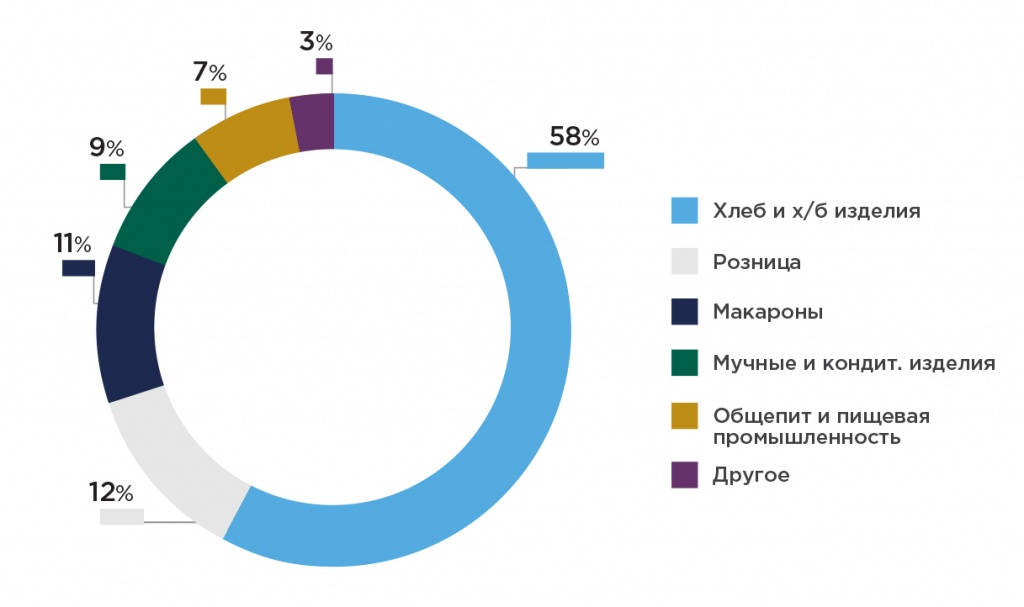

Внутреннее потребление муки

Существует достаточно широкий спектр направлений использования муки: более половины выпускаемой продукции идет на изготовление хлеба и хлебобулочных изделий (58%), 11% используется для производства макарон, около 12% продают в розницу населению. Остальная доля потребляется в пищевой промышленности, в частности, для производства кондитерских изделий. (рис. 13).

Рис. 13. Структура внутреннего потребления муки по направлениям использования, %.

Источник: ROIF Expert

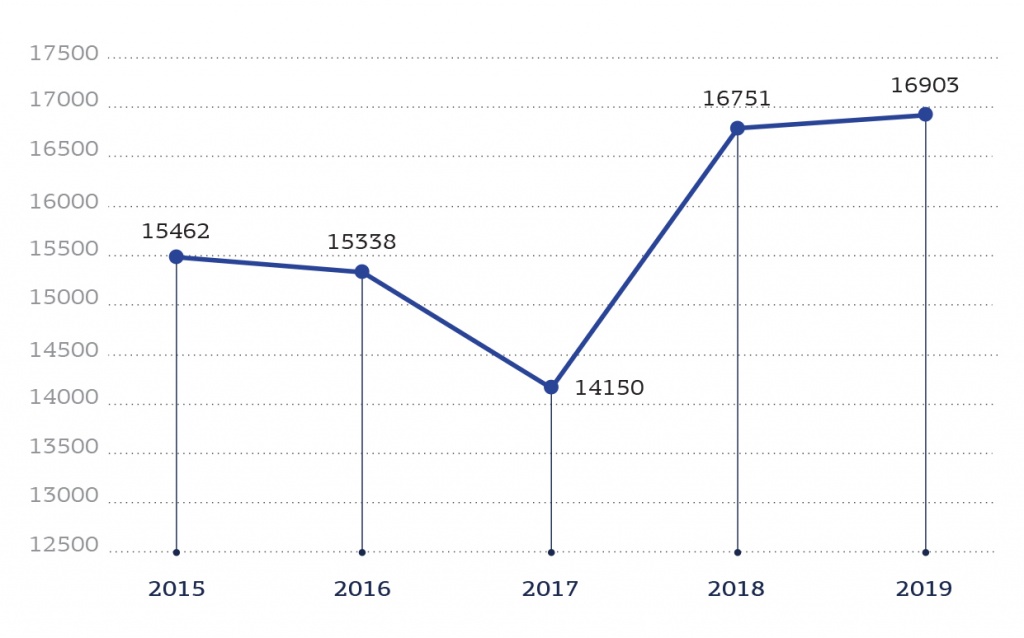

Средняя цена производителей на муку пшеничную за период 2015 года по 2019 год выросла на 9%. Самая высокая цена наблюдалась в 2019 году – 16 903 руб./т. Самая низкая цена была зафиксирована в 2017 году – 14 150 руб./т. (рис. 14).

Рис. 14. Средние цены производителей на муку пшеничную в РФ в 2015- 2019 гг., руб./т.

Источник: Росстат

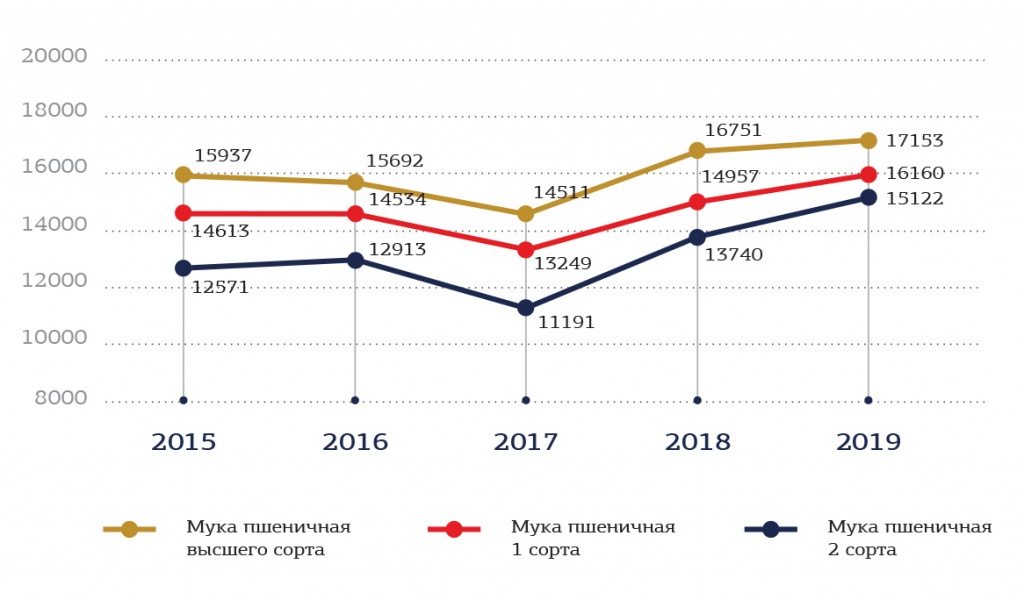

Средняя цена производителей на муку пшеничную высшего сорта в 2019 году составляла 17 153 руб./т., что больше, чем в 2018 году на 2,4%. Стоимость муки пшеничной первого сорта составляла 16 160 руб./т. (+8% к 2018 году). Мука второго сорта – 15 122 руб./т. (+10%) (рис. 15).

Рис. 15. Средние цены производителей на муку пшеничную высшего, первого и второго сортов в 2015-2019 гг., руб./т.

Источник: Росстат

Средняя потребительская цена на муку пшеничную в России к концу 2019 года составила 36,36 руб./кг. С декабря 2015 года средняя цена увеличилась на 11%. В 2020 году (июль) средняя цена на пшеничную муку составила уже 39,82 руб./кг и стала самой высокой за последние 5 лет. Самая низкая стоимость кг муки была зафиксирована в январе 2015 года – 30,83 руб./кг.

Что касается федеральных округов, то самая высокая потребительская цена на муку пшеничную наблюдается в Северо-Западном федеральном округе. В июле 2020 года цена в СЗ ФО составляла 47,3 руб./кг.

Самая низкая потребительская цена на пшеничную муку наблюдается в Сибирском федеральном округе – 35,45 руб./кг. (табл. 3).

Таблица 3. Средние потребительские цены на муку в ФО в 2015-2020 гг., руб./кг.

|

|

2015 год |

2016 год |

2017 год |

2018 год |

2019 год |

2020 (июль) |

|

Центральный ФО |

35,58 |

36,73 |

35,36 |

36,64 |

39,36 |

42,81 |

|

Северо-западный ФО |

40,55 |

40,37 |

40,04 |

41,29 |

43,38 |

47,3 |

|

Южный ФО |

н/д |

29,87 |

29,07 |

32,15 |

34,57 |

37,45 |

|

Северо-Кавказский ФО |

32,53 |

33,78 |

33,45 |

33,55 |

36,93 |

39,67 |

|

Приволжский ФО |

30,22 |

29,24 |

27,43 |

29,42 |

32,19 |

36,19 |

|

Уральский ФО |

38,91 |

38,27 |

37,51 |

36,71 |

40,04 |

42,97 |

|

Сибирский ФО |

29,29 |

29,54 |

27,2 |

28,74 |

31,25 |

35,45 |

|

Дальне-восточный ФО |

43,45 |

42,81 |

40,71 |

42,12 |

42,9 |

46,49 |

Источник: ROIF Expert

Импорт муки на российском рынке

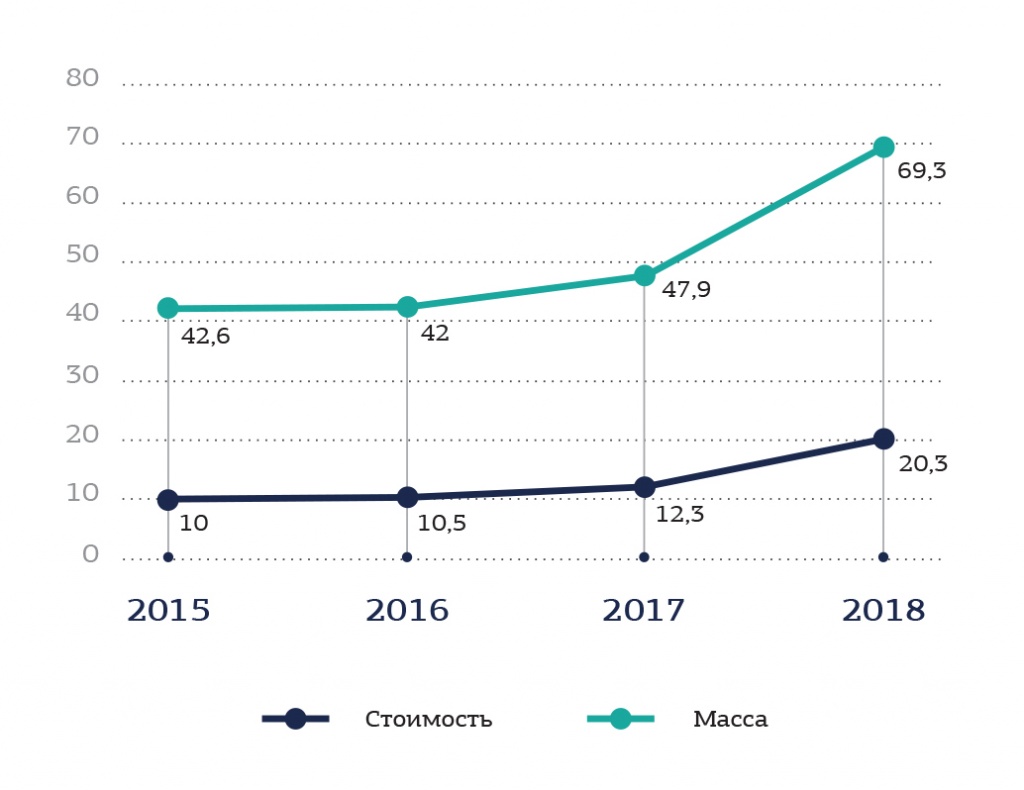

В общей структуре рынка муки вклад импортной продукции невелик. В 2018 году в Россию было импортировано порядка 47,9 тыс. тонн пшеничной муки, что на 5,9 тыс. тонн выше, чем годом ранее. В январе–июне 2019 года ввоз муки увеличился на 9,1% к аналогичному периоду 2018 года, достигнув 42,9 тысячи тонн. Основу импорта составляет пшеничная (включая пшенично-ржаную) и ржаная мука: по итогам 2018 года их доли составили, соответственно, 61% и 37% в натуральном выражении. Общий стоимостной объем импорта пшеничной и пшенично-ржаной муки в 2019 году составил 20,31 млн долларов США, при массе груза 69,34 тысячи тонн, что на 21,4 тыс. т. больше прошлого года. За период с 2016 года импорт в денежном выражении увеличился на 100,3%, в весовом на 62,8% (рис. 17).

Рис. 17. Импорт пшеничной муки в Россию в 2016-2019гг., тыс. т., млн. долл.

Источник: ФТС

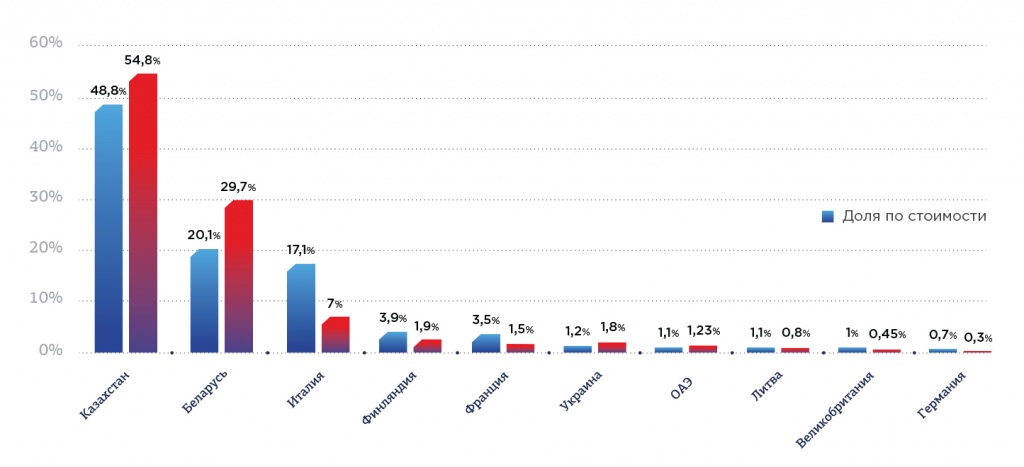

Ведущими поставщиками пшеничной муки в Россию являются Казахстан, Беларусь и Италия (рис. 18).

Рис. 18. Поставщики пшеничной муки в Россию в 2019 году, %

Источник: ФТС

В сегменте пшеничной муки (включая пшенично-ржаную) в 2018 году импорт вырос на 21%, в частности за счет роста поставок продукции из Казахстана на 64%, в то время как ввоз белорусской пшеничной муки в Россию сократился на 38%. В совокупности Казахстан и Белоруссия обеспечили 80% общего объема импорта пшеничной муки в натуральном выражении. По результатам первого полугодия 2019 года ввоз пшеничной муки вырос в два раза, до 38,6 тысячи тонн, в том числе за счет роста поставок из Казахстана в 3,5 раза (83,7% от общего объема импорта пшеничной муки в первой половине 2019 года).

В импорте ржаной муки в Россию практически весь объем занимает продукция белорусского производства. При этом за последние три полных года наблюдается планомерное снижение объемов ввоза, со 130,5 тысяч до 31 тысячи тонн в 2018 году. По итогам первого полугодия 2019 года спад составил 82,5%, объемы достигли 3,4 тысячи тонн. Одним из факторов сокращения объемов послужил неурожай ржи в Белоруссии в 2018 сельскохозяйственном году.

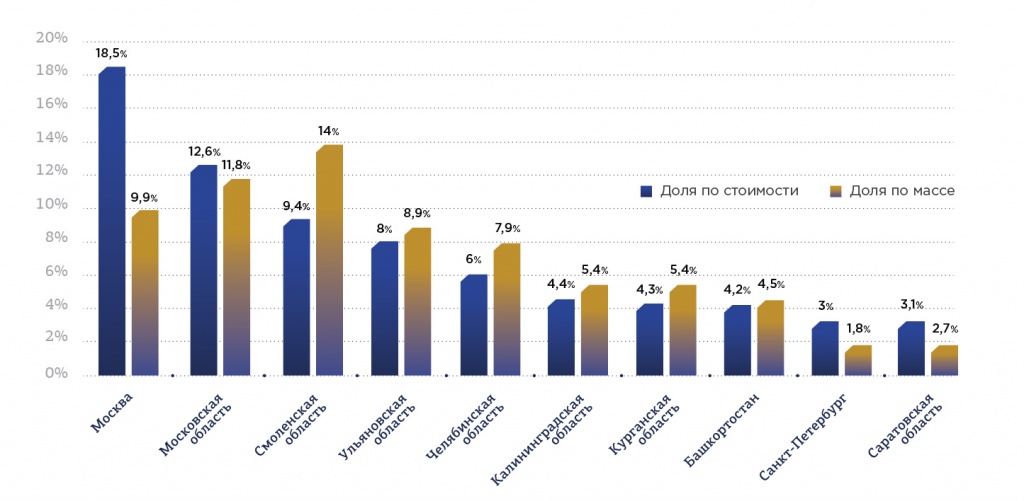

Основными российскими регионами по импорту пшеничной муки являются Москва, Московская и Смоленская области (рис. 19).

Рис. 19. Основные регионы России по закупу пшеничной муки в 2019 году, %

Источник: ФТС

Экспорт муки из России

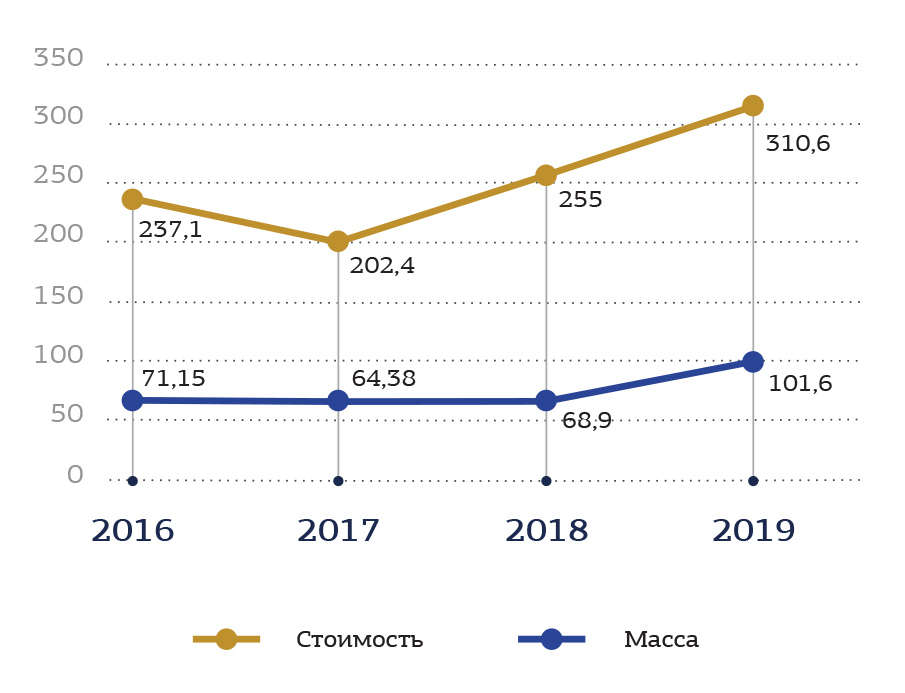

В 2019 году, денежный объем экспорта пшеничной муки составил 101,58 млн долларов США, при массе груза 310,6 тысяч тонн (рис. 20).

Рис. 20. Экспорт пшеничной муки из России в 2016-2019гг., млн долл., тыс. т.

Источник: ФТС

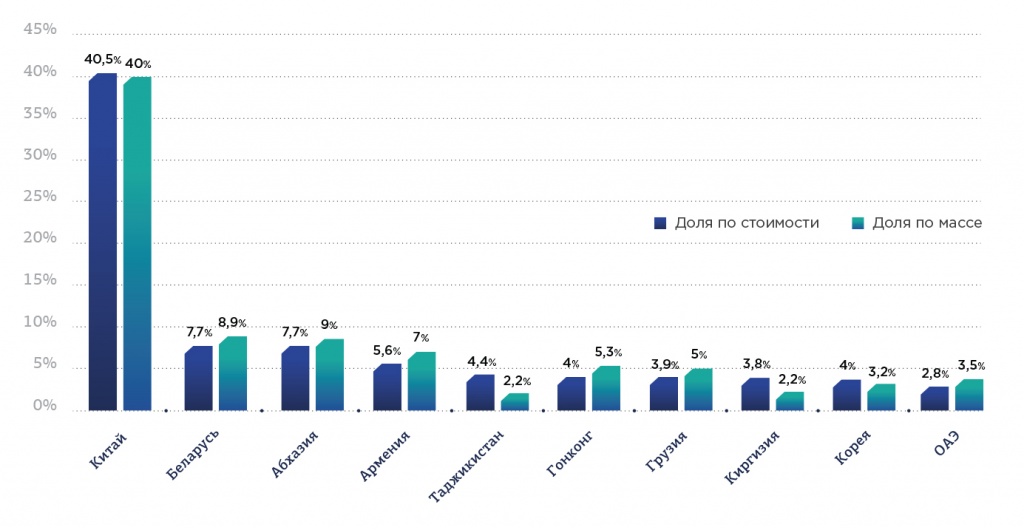

Ведущими получателями экспорта пшеничной муки из России являются Китай, Беларусь и Абхазия (рис. 21).

Рис. 21. Покупатели пшеничной муки из России в 2019 году, %

Источник: ФТС

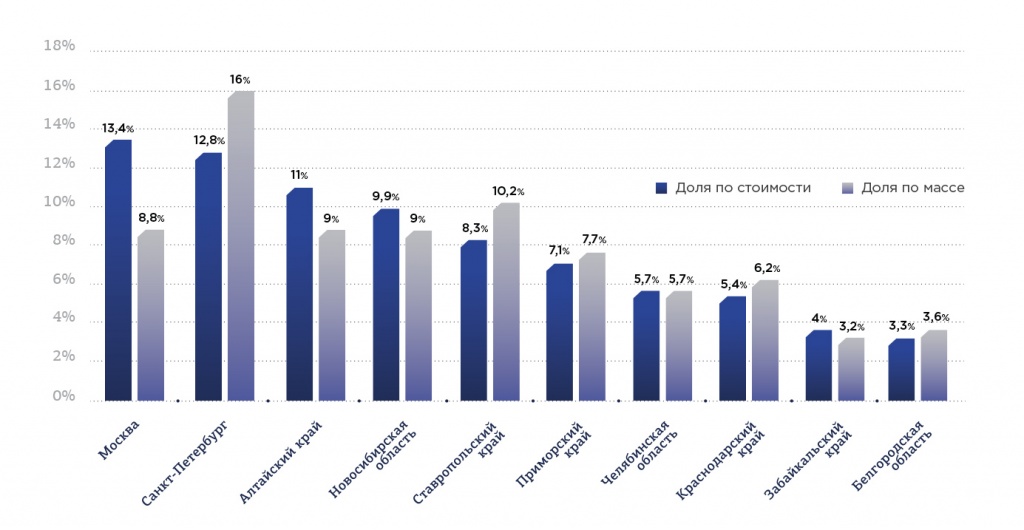

Основными российскими регионами, экспортирующими пшеничную муку, являются Москва, Санкт-Петербург и Алтайский край (рис. 22).

Рис. 22. Регионы России, экспортирующие пшеничную муку в 2019 году, %

Источник: ФТС

Согласно данным International Trade Statistics (ITC), по итогам 2019 года Россия находится на первом месте по объемам экспорта пшеницы на мировой рынок с долей 20,5% от общих объемов. Являясь ведущим экспортером зерна на мировой рынок, в поставках пшеничной муки РФ занимает 13-е место по объемам в натуральном выражении и 18-е место – в денежном. Для наращивания объемов экспорта за границу ряд производителей объединились в ассоциацию «Русская МукА». Ближайшим конкурентом РФ по объемам в натуральном выражении является Канада, которая располагается на 12-м месте, а в денежном – Украина, занимающая 17-ю позицию.

Лидирующие позиции среди экспортеров на мировом рынке занимают Турция, Казахстан и Германия. В совокупности ведущая тройка стран-поставщиков в 2019 году обеспечила 45% мирового экспорта пшеничной муки в натуральном выражении.