Ставка дисконтирования – это ставка, отражающая текущие рыночные оценки временной стоимости денег и рисков, характерных для данного актива, представляющая собой ту норму доходности, которую потребовали бы инвесторы, если бы они выбрали объект инвестирования, который бы создал денежные потоки, суммы, распределение во времени и структура риска которых были эквивалентны тем, которые организация ожидает получить от актива. (IAS 36 п. 56)

Стандарт содержит следующие требования, предъявляемые к ставке дисконтирования:

-

ставка должна отражать те риски, которые не были учтены в денежном потоке (IAS 36 п. 55 А 15)

-

ставка дисконтирования не зависит от структуры капитала организации (IAS 36 п. 55 А 19)

-

ставка должна быть доналоговой (IAS 36 п. 55 А 20)

-

обычно используется постоянная ставка, однако в случае, если ценность использования чувствительна к разнице рисков для разных периодов или к структуре сроков процентных ставок, применяется переменная ставка дисконтирования (IAS 36 п. 55 А 21)

Стандарт отдает приоритет ставке дисконтирования, полученной непосредственно на рынке, однако на практике, ввиду ограничения данной информации, для определения ставки дисконтирования используются суррогатные данные с учетом рекомендаций IAS 36 п. 55 А 17, согласно которым в качестве отправной точки может быть использована:

-

средневзвешенная стоимость капитала организации, определенная с использованием таких методов, как модель определения стоимости капитальных активов;

-

ставка привлечения дополнительных заемных средств организацией;

-

другие рыночные ставки по займам.

Таким образом, с учетом вышеизложенных рекомендаций стандарта для определения ставки дисконтирования используется модель средневзвешенной стоимости капитала - Weighted Average Cost Of Capital (WACC).

Средневзвешенная стоимость капитала (WACC) рассчитывается по формуле:

WACC = (1-T) x Dd x Wd + De x We

где: Rf – безрисковая ставка, %;

β – коэффициент бета, доли единицы;

Rm – доходность на рыночный портфель, %

Rm - Rf – рыночная премия за риск (Equity risk premium), %;

RiskA – риск, связанный с небольшим размером компании, %;

RiskB – страновой риск, %;

RiskC – специфический риск оцениваемой компании, %.

Стоимость собственного капитала De (cost of equity) – доходность, которую инвесторы ожидают от инвестиций в собственный капитал.

Стоимость собственного капитала определяется по модели оценки капитальных активов (Capital Asset Pricing Model, CAPM):

De = Rf + β x (Rm - Rf) + RiskA + RiskB + RiskC

где: Rf – безрисковая ставка, %;

β – коэффициент бета, доли единицы;

Rm – доходность на рыночный портфель, %

Rm - Rf – рыночная премия за риск (Equity risk premium), %;

RiskA – риск, связанный с небольшим размером компании, %;

RiskB – страновой риск, %;

RiskC – специфический риск оцениваемой компании, %.

Далее рассмотрим порядок определения ставки дисконтирования на практическом примере для условной небольшой компании с капитализацией до 2,46 млн. долл. США, относящейся к отрасли Metals&Mining по состоянию на 01.08.2019.

Безрисковая ставка (Risk free rate) – норма отдачи, которую инвестор может получить на свой капитал при вложении в наиболее ликвидные активы, характеризующиеся отсутствием или минимальным возможным риском финансовых потерь.

В качестве безрисковой ставки целесообразно использовать доходность по государственным ценным бумагам с периодом обращения близким сроку жизни основного актива генерирующей единицы. Для дальнейших расчетов была использована эффективная доходность по 20-летним казначейским облигациям США, которая по состоянию на 01.08.2019 г составляет 2,21% ( https://www.economagic.com).

Коэффициент Beta (β) - характеризует риск вложения в предприятия соответствующей отрасли и служит мерой систематического риска, с помощью которой может быть измерена амплитуда колебаний (неустойчивость) цен на акции какой-либо отдельно взятой компании по сравнению с изменениями на фондовом рынке в целом, для всех зарегистрированных компаний, которые образуют рынок.

Для расчета ставки дисконтирования необходимо принимать коэффициент β без учета долговой нагрузки (Unlevered Beta) с последующей корректировкой на финансовый рычаг. Формула для учета финансового рычага при расчете коэффициента β с учетом налогового «щита» приведена ниже:

βi = βu x [1 + (1 - t) x D/E]

где: βi – коэффициент бета, учитывающий финансовый рычаг

βu – коэффициент бета, не учитывающий финансовый рычаг;

t – корпоративная налоговая ставка

D/E – коэффициент, учитывающий соотношение «долг/собственный капитал» компании

Коэффициент Beta (β) может быть определен самостоятельно как среднее значение по компаниям аналогам либо путем использования среднеотраслевых коэффициентов β, представленных в открытых источниках информации.

Коэффициент бета компании без учета долгового бремени определяется видом деятельности, которым занимается компания, и ее операционным рычагом. В качестве целевой структуры капитала необходимо использовать среднеотраслевые данные.

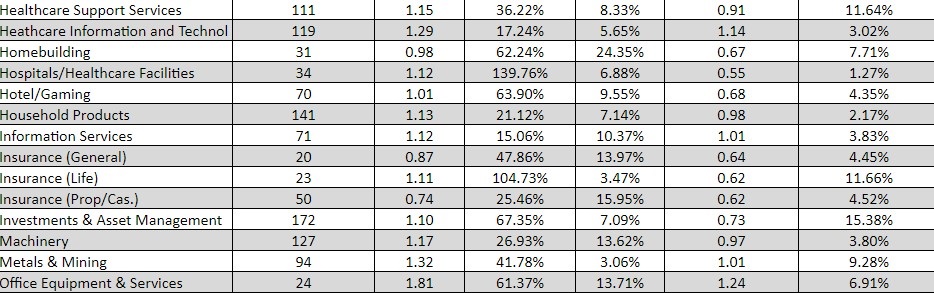

Для отрасли Metals&Mining на развитых рынках коэффициент бета составляет 1,01, а соотношение заемного и собственного капитала - 41,78% ( https://pages.stern.nyu.edu/~adamodar/).

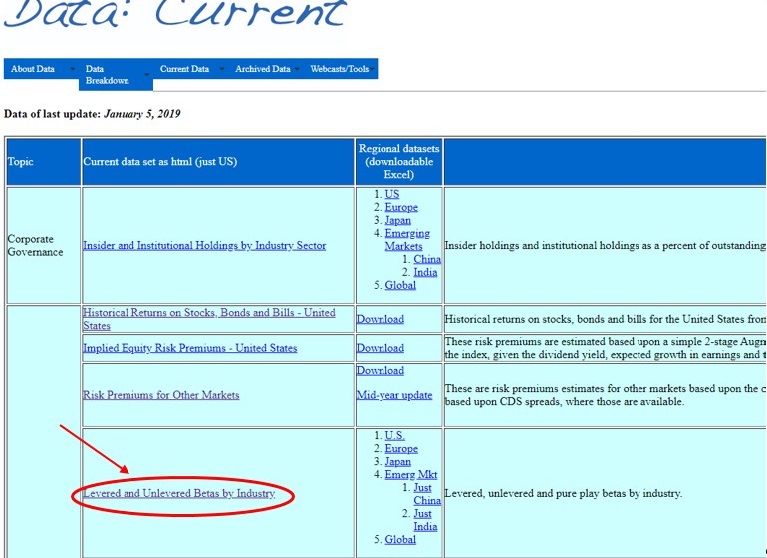

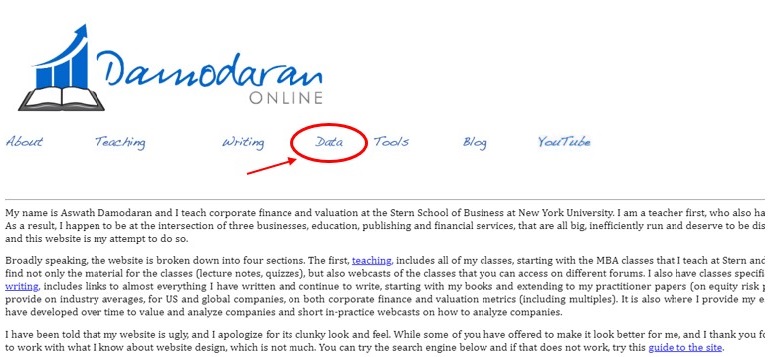

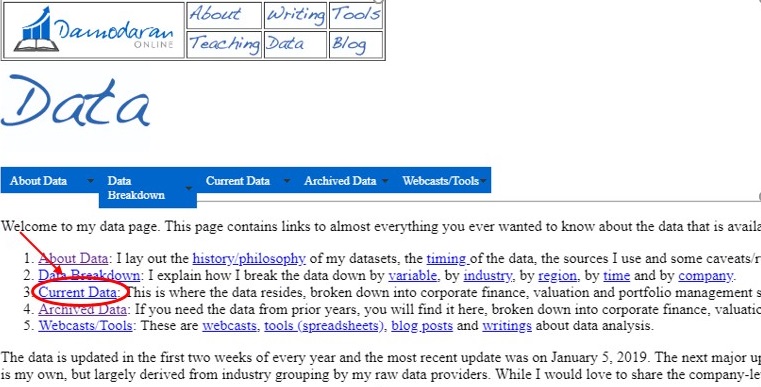

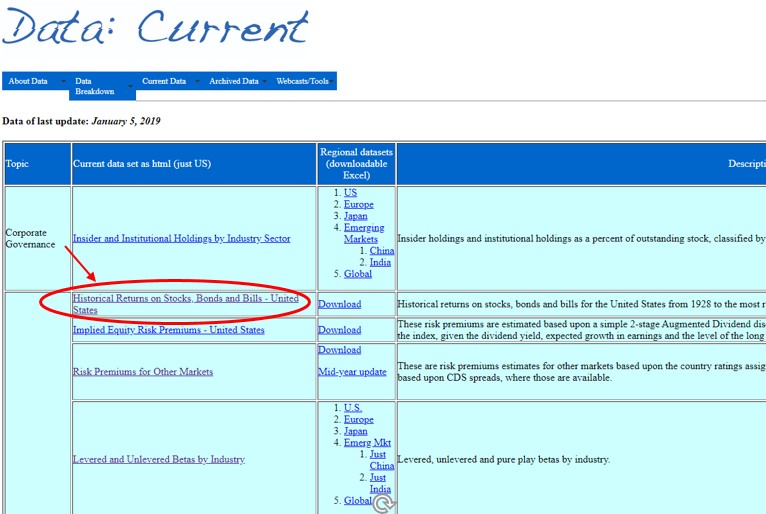

Ниже приведены копии интернет страниц сайта damodaran.com с последовательностью шагов для определения Beta и соотношения «долг/собственный капитал»:

Шаг 1

Шаг 2

Шаг 3

Шаг 4

При расчете долгового коэффициента Beta (β) ставка налога на прибыль принимается на уровне 20,0%.

Таким образом, для дальнейших расчетов рычаговая Beta составит βi:

βi = 1,01 x [1 + (1 -0,2) x 0,4178] = 1,35

Рыночная премия за риск (Rm - Rf). Рыночная премия за риск (цена риска) представляет собой разницу между ожидаемой доходностью рыночного портфеля и безрисковой процентной ставкой. Согласно сложившейся практике в качестве рыночной премии за риск принимается разница между среднеарифметической доходностью акций и облигаций на американском фондовом рынке за период с 1969 по 2018 гг. (https://pages.stern.nyu.edu/~adamodar/). Согласно указанным данным рыночная премия за риск составляет 4%.

Ниже приведены копии интернет- страниц сайта damodaran.com с последовательностью шагов для определения размера рыночной премии за риск:

Шаг 1 и Шаг 2 идентичны последовательности, приведенной выше для определения Beta и соотношения «долг/собственный капитал».

Шаг 3:

Шаг 4 (На указанной ниже странице есть возможность скачать рассчитанные данные в формате Excel):

Премия за размер компании (size premium). Результаты многочисленных исследований свидетельствуют о том, что у более мелких компаний норма прибыли выше, чем у более крупных компаний. Так крупная компания имеет более легкий доступ к финансовым рынкам при необходимости привлечения дополнительных ресурсов, а также отличаются большей стабильностью бизнеса по сравнению с малыми компаниями.

Результаты исследований в этой области ежегодно обновляются и приводятся онлайн сервисом по подписке под названием The Cost of Capital Navigator ( https://www.kroll.com/en/cost-of-capital).

Согласно приведенному выше источнику премия за размер для компаний с микро-капитализацией в 2019 году составляет 5,22%.

Премии за страновой риск. Премия за страновой риск отражает дополнительный доход, который ожидает инвестор за риск, связанный с вложениями в акции российских компаний по сравнению с компаниями США. Страновой риск связан с неопределенностью получения доходов, которая вызвана возможностью изменения политической или экономической ситуации в стране.

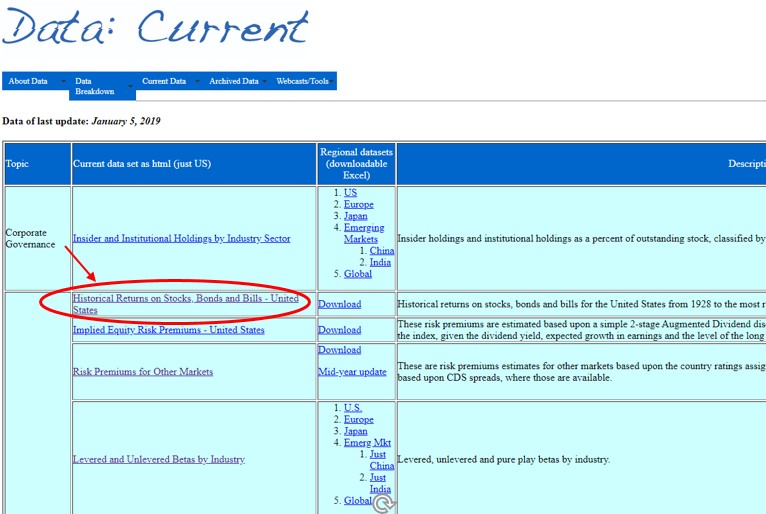

Для расчета премии за страновой риск можно использовать сведения, опубликованные на сайте А. Дамодарана ( https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/ctryprem.html).

Согласно указанному источнику информации размер премии за страновой риск для России (дата последнего обновления данных – январь 2019) составляет 3,47%.

Копия интернет- страницы сайта damodaran.com для определения размера премии за страновой риск представлена ниже:

Премия за специфический риск. Премия за специфический риск отражает дополнительные риски, связанные с инвестированием в конкретное предприятие или конкретную генерирующую единицу. Премия за специфический риск оцениваемой компании может варьироваться в пределах от 0 до 5%.

Основными критериями, оказывающими влияние на специфический риск, являются: зависимость от ключевых сотрудников, зависимость от основных поставщиков и клиентов, эффективность корпоративного управления, состояние основных фондов, перспективы развития бизнеса и пр.

На практике премия за специфические риски не получила широкого применения, так как ее расчет может быть проведен только экспертно, основываясь на логике и опыте.

В случае стабильного функционирования компании и отсутствия существенных специфических рисков по сравнению со среднеотраслевыми условиями, данная премия не учитывается. Для дальнейших расчетов размер премии за специфические риски был принят равным 0%.

После определения всех необходимых составляющих для расчета стоимости собственного капитала рассчитаем ставку CAPM:

De = 2,21% + 1,35% x 4% + 5,22% + 3,47% = 16,3%

Ставка CAPM, рассчитанная с учетом описанных выше компонентов, представляет собой требуемую ставку доходности для денежного потока, номинированного в долларах США.

Для возможности дисконтирования денежного потока, номинированного в рублях, необходимо полученную ставку скорректировать на валюту денежного потока, то есть долларовую ставку необходимо перевести в рублевую.

Пересчет долларовой ставки в рублевую производится по следующей формуле:

Dруб = (1 + Dдолл) х (1 + rруб) / (1 + rдолл) - 1

где:

Dруб – ставка дисконтирования для рублевого денежного потока;

Dдолл – ставка дисконтирования для долларового денежного потока;

rруб – доходность по рублевым государственным ценным бумагам;

rдолл – доходность по еврооблигациям России, номинированным в долл. США.

Доходность российских облигаций в долларах принята на уровне суммарного значения принятой безрисковой ставки и премии за страновой риск, и составляет 5,68%.

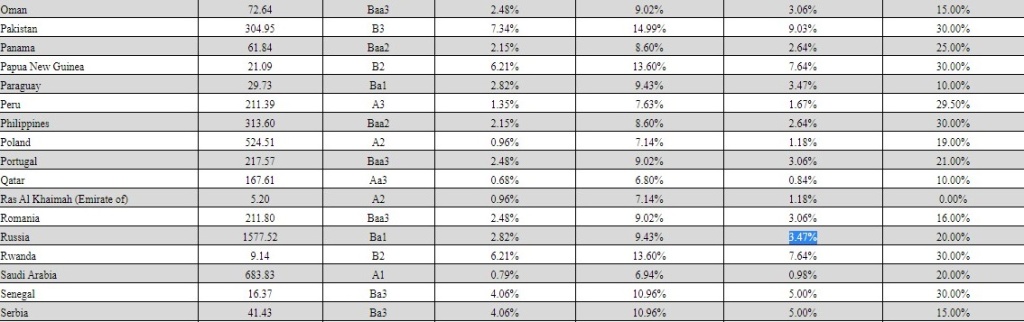

Доходность российских облигаций в рублях принята как значение кривой бескупонной доходности государственных облигаций по состоянию на 01.08.2019 со сроком погашения 30 лет (https://www.cbr.ru/hd_base/zcyc_params/zcyc/), которое составляет 8,04%.

Копия интернет- страницы сайта https://www.cbr.ru/ для определения бескупонной доходности государственных облигаций:

Тогда рублевая ставка составит:

Dруб = (1 + 16,3%) х (1 + 8,04) / (1 + 5,68%) - 1 = 18,9%

Таким образом стоимость собственного капитала составляет 18,9%. Для определения средневзвешенной стоимости капитала осталось определить стоимость заемного капитала, а также доли собственного и заемного капитала.

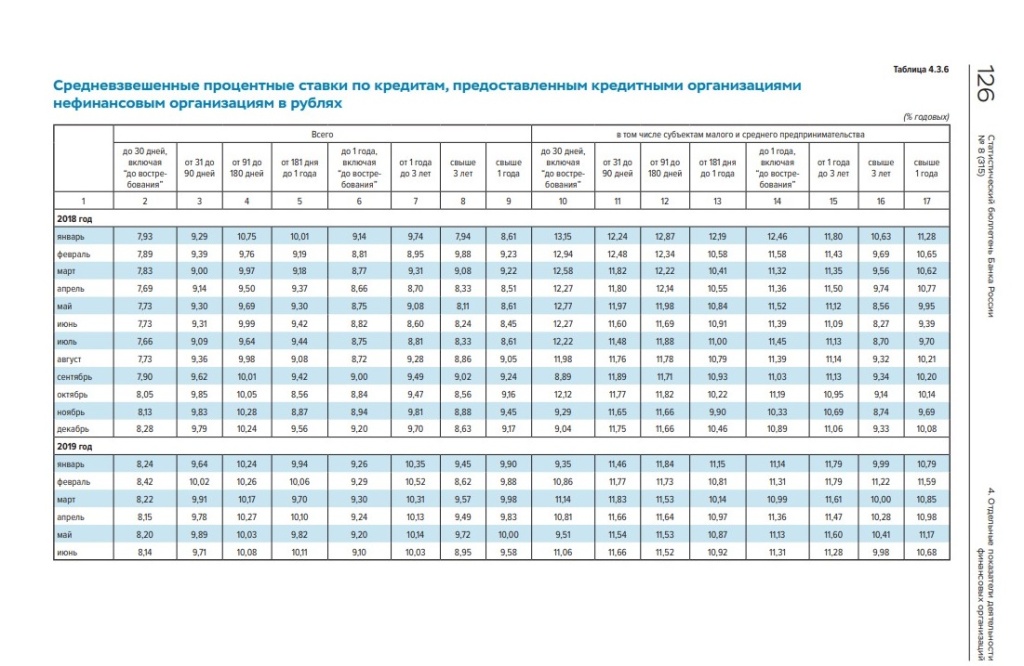

Стоимость заемного капитала (до налогов). В качестве стоимости заемного капитала может быть принята средневзвешенная процентная ставка по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет. Данная информация представлена в Статистическом бюллетене Банка России ( https://www.cbr.ru/Collection/Collection/File/22637/Bbs_1908r.pdf). Согласно указанному источнику величина средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет составляет 8,95%.

Копия интернет- страницы сайта https://www.cbr.ru/ для определения средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет:

Доля собственного капитала определяется по формуле:

We = 1 / (1 + D / E)

Тогда значение доли собственного капитала составит:

We = 1 / (1 + 41,78%) = 0, 705

Значение доли заемного капитала составит:

We = 1 - 0,705 = 0, 295

Определенные выше составляющие позволяют определить средневзвешенную стоимость капитала (WACC):

WACC = (1 -0,2) x 0,0895 x 0,295 + 0, 189 x 0,705

WACC = 15,4%

Полученная ставка дисконтирования является номинальной рублевой посленалоговой.

Доналоговая ставка дисконтирования может быть определена по методу освобождения посленалоговой ставки дисконтирования от налога на прибыль:

Посленалоговая ставка = доналоговая ставка x (1-t)

Таким образом доналоговая ставка WACC составит:

15,4% / (1 - 20%) = 19,25%

Источник: Пресс-центр Группы «ДЕЛОВОЙ ПРОФИЛЬ», КФО