В настоящее время получение кредитов физическими лицами стало легкодоступной процедурой, поскольку кредитные организации разрабатывают все новые и новые кредитные продукты с заманчивыми условиями кредитования, тем самым «искушая» граждан входить в новый кредитный опыт, улучшая жилищные условия, делая ремонт, покупая новые автомобили или дорогие телефоны. А ипотечные кредиты на сегодняшний день являются одним из самым желанных кредитных продуктом россиян, так как позволяют, во-первых, решить жилищную проблему, а, во-вторых, из-за длинного срока кредитования (от 10 до 25 лет) имеют посильный ежемесячный платеж, что в сегодняшней непростой ситуации, в условиях все больше сокращающихся рабочих мест и с учетом сложности поиска достойной работы, очень важно.

Статистическая справка

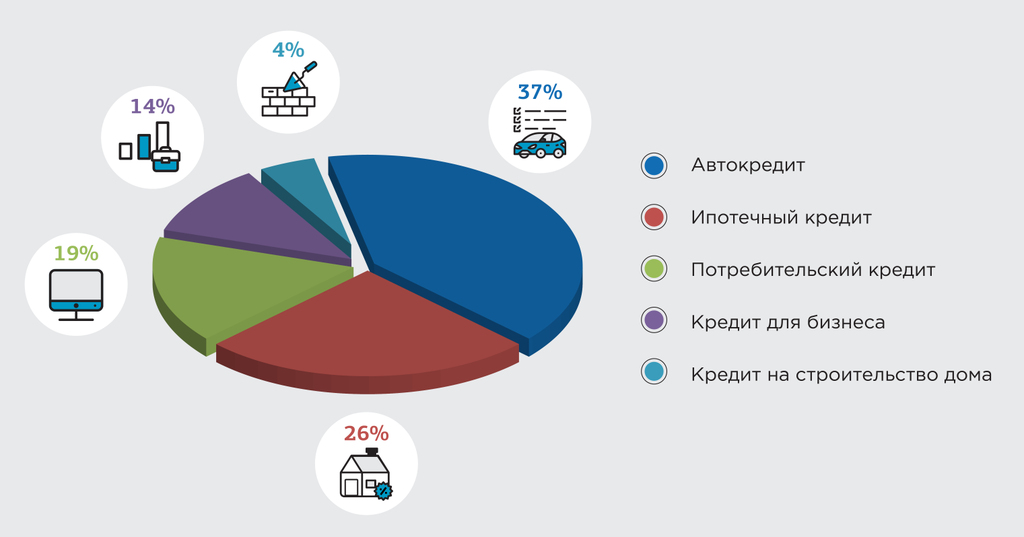

В 2018 году наблюдается заметный рост выданных кредитов. Количество граждан, которые пришли взять кредит в банки в 2018 году, выросло на 22% по сравнению с 2017 годом.

В чем причины роста кредитной активности россиян? Основная причина – снижение процентных ставок. Люди чаще стали брать ссуды на отдых; примерно каждый пятый смартфон куплен на кредитные деньги.

А вот статистические данные по выдачи ипотечных кредитов: в 2018 году зафиксирована выдача ипотечных кредитов почти 1,08 млн. ссуд. Средний размер ипотечных кредитов составляет 1,87 млн. рублей. Почти 32% выданных ипотечных кредитов по статистике приходится на Москву, Московскую область, Санкт-Петербург и Тюменскую область.

Но «длинные» кредиты, начинающиеся радостью, постепенно могут превратиться в тяжкое бремя, которое со временем становится непосильным. Заемщик часто уже со второго года выплат начинает осознавать, что обязательства, взятые по кредиту, он уже не в состоянии исполнять, потому что выплаты ежемесячных платежей – это ощутимая нагрузка как на семейный бюджет, так и на бюджет несемейного человека. Причем не каждый заемщик изначально хочет посмотреть «экономику» ипотечного кредита, а эта «экономика» очень даже жесткая – если не осуществлять досрочное погашение кредита и платить согласно аннуитетному платежу, то к окончанию, например, двадцатипятилетнего срока кредитования заемщик выплатит стоимость, как минимум, еще двух квартир.

Если же заемщик будет досрочно гасить хотя бы небольшие суммы по кредиту, при этом не уменьшая ежемесячный платеж, а уменьшая срок кредита, то экономика такого подхода даст свои плоды – соотношение между суммой процентов и суммой основного долга в аннуитетном платеже будет сокращаться, что, безусловно, приведет как к сокращению срока кредитования, так и приведет к экономии денежных средств заемщика в будущем.

Конечно же, взятые обязательства по кредитным договорам, как гласит ст. 309 ГК РФ, должны исполняться надлежащим образом, нормальным и естественным основанием прекращения обязательства является его исполнение, которое наступает при условии выполнения сторонами определенных требований.

Однако нередко трудности погашения кредита становятся невыносимыми для заемщика. В этом случае необходимо подумать, существуют ли дополнительные способы прекращения обязательств, кроме их надлежащего исполнения?

К таким способам можно отнести: отступное, зачет, совпадение должника и кредитора в одном лице, прощение долга.

Что делать, когда заемщик не может справиться с кредитными обязательствами?

Гражданский кодекс предусматривает два вида перемены лиц в обязательстве: переход прав кредитора к другому лицу, то есть замена кредитора, и перевод долга – замена должника (гл. 24 ГК РФ).

Каждый заемщик с момента подписания кредитного договора должен знать, что в случае невозможности исполнения договорных условий по кредитному договору есть возможность облегчить или даже полностью снять с себя бремя кредитных обязательств, но это также лишит заемщика квартиры, на покупку которой он брал свой кредит, а именно:

-

перевод долга на третье лицо (замена должника), которое оформляется Соглашением о переводе долга на третье лицо, по которому все обязательства по оплате долга заемщика-должника (цедента) переходят на третье лицо (цессионария), при этом обязательства по кредиту не прекращаются и остаются без изменений;

-

передача ипотечной квартиры, находящейся в залоге у кредитной организации, по договору отступного кредитной организации;

-

договориться с кредитной организацией (подписать соответствующее соглашение) на «вывод» квартиры из-под залога с последующей ее продажей заемщиком и погашением всей суммы задолженности (тело кредита, проценты, штрафы по условиям договора).

Также заемщик должен знать, что в случае неисполнения им договорных условий по кредитному договору, кредитная организация может осуществить перевод прав по кредиту другому лицу, то есть совершить операцию по уступке прав требования долга по кредитному договору, причем уступка может быть осуществлена и специализированным коллекторским агентствам, которые уже профессионально занимаются «выбиванием» долгов.

Конечно же, во всех случаях должны соблюдаться права как новых, так и предыдущих кредиторов и должников. На обеспечение защиты их прав направлено Постановление Пленума Верховного Суда Российской Федерации от 21 декабря 2017 г. № 54 «О некоторых вопросах применения положений главы 24 ГК РФ о перемене лиц в обязательстве на основании сделки». Наиболее важные разъяснения Суда приведены в статье.

Процедура передачи (перевода) кредитного долга

Что же представляет процедура передачи кредитного долга? Насколько она сложна для заемщика и какие несет риски?

Согласно закону, перевод долга производится (§ 2 гл. 24 ГК РФ) с согласия кредитора по соглашению между первоначальным должником и новым должником.

В обязательствах, связанных с осуществлением предпринимательской деятельности, перевод долга может быть произведен также по соглашению между кредитором и новым должником, который принимает на себя обязательства первоначального должника (п. 1 ст. 391 ГК РФ).

В процедуре передачи кредитного долга принимают участие три стороны: заемщик, кредитор и третье лицо, которому будет передан долг, то есть лицо, которое возьмет обязательства заемщика на себя.

Третье лицо тщательно проверяется банком, так же как и любой другой новый заемщик, а это значит, что в кредитную организацию должен быть предоставлен полный пакет документов, свидетельствующих о том, что лицо, которому будет передан долг заемщика, в состоянии справиться с новыми обязательствами, то есть имеет место работы, имеет официальный доход, подтверждаемый справкой 2-НДФЛ, и возраст, позволяющий работать количество лет, обеспечивающих возможность справиться с новыми возложенными на него обязанностями.

При оформленном должным образом переводе долга производится замена должника, и все требования по исполнению обязательств кредитор направляет преемнику долга. Схема перевода долга простая и логически понятная: заключается трехстороннее соглашение между кредитором, должником и лицом, принимающим обязательства по оплате кредита.

При этом кредитор направляет старому и новому должникам свое уведомление-согласие о переводе долга с указанием основных параметров договора (сумма остатка по кредиту, срок возврата кредита, дата ежемесячного платежа, процентная ставка), а также основание перевода долга (наименование документа, на основании которого переводится долг, номер документа, дата составления документа).

Однако, как показывает практика, выполнение процедуры по переуступке задолженности по кредиту и оформление на новое лицо – процесс сложный и трудоемкий, имеющий свои особенности и требующий определенных знаний.

Каждый такой случай рассматривается кредитной организацией индивидуально с учетом различных обстоятельств. В настоящей статье детально рассмотрена вся процедура перевода долга третьему лицу.

Получение согласия банка

Для того, чтобы оформить перевод долга на третье лицо, как отмечалось выше, необходимо получить согласие банка. При этом единственный случай, когда согласие банка не потребуется – это перевод долга при вступлении в права наследования. Во всех остальных случаях заемщик обязан получить разрешение банка.

Законом не установлена форма заявления на получение согласия кредитора, также законом не определена и форма согласия кредитора. Но кредитные организации относятся к тем организациям, в которых формализованы все внутренние процедуры, разработаны пакеты документов по всем направлениям деятельности кредитной организации, а также работает очень жесткая система внутреннего контроля. Поэтому при обращении должника в банк с заявлением о переводе долга третьему лицу сотрудники банка предложат заполнить установленные в банке бланки заявлений, однако принимаются заявления и составленные в свободной форме.

Главное, чтобы заявление для банка на перевод долга содержало всю существенную информацию, определенную правилами делового оборота:

-

Кому – Юридическое наименование кредитной организации, адрес, ФИО должностного лица;

-

От кого – ФИО заявителя-должника, адрес, паспортные данные, ИНН;

-

Предмет заявления – Дата договора, номер договора, сумма задолженности основного долга и проценты;

-

Кому – ФИО третьего лица-нового кредитора, адрес, паспортные данные, ИНН;

-

Подписи сторон.

К заявлению на перевод долга следует приложить копии документов третьего лица, на которого должник хочет осуществить перевод долга.

Конечно же, чтобы с наибольшей вероятностью получить согласие на перевод долга, список документов, который требуется предоставить на третье лицо, необходимо уточнить в банке, но, как правило, он совпадает с теми, которые собирались заемщиком. Все документы подаются лично лицом, принимающим на себя обязательства по кредиту.

Отметим, что до получения положительного решения, заемщик обязан продолжать исполнение своих обязательств по оплате кредитных обязательств и регулярно вносить ежемесячные платежи.

Условия, на которых передается долг третьему лицу прописываются в договоре между старым и новым заемщиком отдельно.

Передача потребительского кредита

Передать потребительский кредит можно соглашением об исполнении обязательств. В данном случае с согласия кредитора нотариально оформляется соглашение об исполнении обязательств по кредитному договору.

После оформления соглашения кредитный договор не изменяется и формально заемщиком остается прежнее лицо, поэтому при неисполнении обязательств по оплате банк будет предъявлять претензии к прежнему заемщику. Потому, во избежание неприятных ситуаций, лучше провести полную передачу на третье лицо.

Передача кредита с поручителями

Крупные кредиты как правило обеспечены поручительствами.

Таким образом, для совершения сделки, заемщику необходимо получить не только согласие банка, но и согласие поручителей на обеспечение поручительством кредита с новым заемщиком.

Это необходимо сделать потому, что в соответствии с п. 2 ст. 367 ГК РФ договор поручительства прекращается при смене должника.

В случае, если согласие поручителей не получено, заемщику нужно будет найти новых поручителей и подать в банк запрос на смену поручителей по договору. И только после получения согласия банка на смену поручителей можно будет продолжить оформление соглашения по передаче долга.

Особенности передачи долга с залогом

Сложнее обстоит дело с «длинными» кредитами, которые выдаются кредитными организациями на покупку автомобиля или квартиры. В этих случаях получение кредита не обходится без залога (залогового автомобиля или квартиры).

Как можно оформить передачу долга при наличии банковского обременения?

Возможно несколько вариантов:

1) Передача долга по соглашению:

Заемщик ищет покупателя на собственность, который будет готов принять существующий кредитный договор и заменить в нем заемщика.

После получения согласия банка между сторонами заключается договор купли-продажи собственности с последующим ее переоформлением. В договоре обозначается как полная стоимость имущества, так и та часть, которая будет выплачена в соответствии с соглашением, а также процедура передачи права. Залоговая собственность может оставаться прежней, но возможно, при согласии со стороны банка, и предоставление нового залога.

2) Оформление нового кредита и закрытие текущего

Заемщик ищет покупателя, который возьмет кредит, и за счет полученных средств будет закрыт кредитный договор заемщика.

Одновременно составляется договор купли-продажи с указанием, на каком основании происходит передача прав собственности.

Однако, при всей простоте, найти покупателя на залоговую собственность очень непросто.

Банк отказал в переводе долга. Что делать?

Если банк не предоставляет возможность перевести задолженность по кредиту на третье лицо, можно попробовать перевести долг на основании поручительства. Новый заемщик оформляется поручителем по кредиту.

Старый заемщик нотариально оформляет свои обязательства перед своим поручителем и, если требуется, предоставляет соответствующие гарантии. После оформления заемщик направляет в банк письмо, в котором сообщает, что не имеет возможности выплачивать кредит и передает свои обязательства по выплате поручителю.

Конечно, в этой ситуации существуют свои риски для каждого участника. Поручитель может перестать выплачивать кредит и все штрафные санкции будут обращены на заемщика. В свою очередь, Заемщик может отказаться от своих гарантийных обязательств перед поручителем, и свою правоту и одной, и второй стороне придется доказывать через суд.

Поэтому, желательно, все процедуры по передаче долга осуществлять через банк.

Прекращение обязательств по кредиту по договору отступного

Рассмотрим другие способы прекращения обязательства по кредиту в случае невозможности его исполнения.

Если Заемщик не может исполнять взятые на себя кредитные обязательства по договору ипотеки, то банки могут в соответствии с п. 1 ст. 349 ГК РФ, п.1 ст. 55 Федерального закона от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге) недвижимости» удовлетворить свои требования к Заемщику по кредиту из стоимости заложенного недвижимого имущества.

Удовлетворение требования залогодержателя допускается без обращения в суд, но только на основании нотариально удостоверенного соглашения залогодержателя (банка) с залогодателем (Заемщиком), заключенного после возникновения оснований для обращения взыскания на предмет залога (предмет ипотеки).

При этом, такое соглашение может признано судебными органами недействительным по иску лица, чьи права нарушены таким соглашением.

Заемщику необходимо знать, что действующее законодательство не предусматривает возможность передачи имущества, являющегося предметом залога, в собственность залогодержателя (банка). Всякие соглашения, предусматривающие такую передачу, являются ничтожными, за исключением тех, которые могут быть квалифицированы как отступное или новация обеспеченного залогом обязательства (пункт 46 совместного постановления Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 01.07.1996 N 6/8 «О некоторых вопросах, связанных с применением части первой ГК РФ»).

Статьей 409 ГК РФ предусмотрено, что по соглашению сторон обязательство может быть прекращено предоставлением взамен исполнения отступного (уплатой денег, передачей имущества и т.п.). При этом размер, сроки и порядок предоставления отступного устанавливаются сторонами.

Смысл отступного состоит в том, что взамен первоначально указанного в обязательстве предмета исполнения предоставляется иной предмет исполнения. Отступное является платой за отказ от исполнения, указанного в первоначальном обязательстве, средством освобождения должника от необходимости совершать первоначальное исполнение.

Соглашение об отступном является непосредственным выражением воли сторон прекратить существующее между ними обязательство, отказаться от исполнения первоначального обязательства.

При неисполнении соглашения об отступном в определенный сторонами срок кредитор вправе потребовать исполнения первоначального обязательства и применения к должнику мер ответственности в связи с его неисполнением (штрафы, пени, неустойки).

Если в соглашении об отступном стороны предусмотрели право должника взамен исполнения обязательства по договору предоставить в определенный срок отступное, то кредитор фактически предоставил должнику отсрочку в исполнении первоначального обязательства. Учитывая изложенное, кредитор не вправе требовать исполнения первоначального обязательства до истечения установленного сторонами срока предоставления отступного.

Хочется отметить, что соглашение об отступном между заемщиком и кредитором, конечно же, решит проблемы заемщика по его кредитному долгу, однако рыночная стоимость квартиры, находящейся в залоге, например, может превышать текущий долг заемщика, неуплаченные пени и штрафы по договору, но заемщик, сбросив с себя текущие обязательства перед кредитором, не сможет воспользоваться этой разницей.

Поэтому можно посоветовать заемщику попробовать договориться с банком о снятии с квартиры, находящейся в залоге у банка, обременения с целью ее последующей продажи и погашения долга по кредиту.

Уступка прав требования долга по кредиту

В случае неисполнения заемщиком договорных условий по кредитному договору, кредитная организация может осуществить перевод прав по кредиту третьему лицу, то есть совершить операцию по уступке прав требования долга по кредитному договору.

Под уступкой требования (§ 1 гл. 24 ГК РФ) понимается переход прав, принадлежащих на основании обязательства первоначальному кредитору (цеденту), к новому кредитору (цессионарию) по договору (п. 1 ст. 382, п. 1 ст. 388 ГК РФ).

Итак, переуступка прав требования долга по кредитному договору называют цессией. Проще говоря, это продажа долговых обязательств. Между кредитной организацией и третьим лицом заключается договор, в соответствии с которым третье лицо принимает на себя задолженность заемщика.

На сегодняшний день самым распространенным вариантом уступки прав требования долга по кредитному договору является передача долга коллекторским компаниям. Коллекторские компании работают на проценте от сделки и занимаются взысканием задолженности с заемщика по кредиту самостоятельно.

Вообще, цессия подразумевает, что заемщик должен дать согласие на нее. Но в современных условиях кредитные организации это требование легко обходят, изначально включая условия о цессии в договор кредитования. Поставив свою подпись под этим условием, заемщик автоматически дает согласие на его реализацию. А значит, переуступка прав требования долга по кредитному договору будет осуществлена на законных условиях.

Однако при уступке требования долга организациям или физическому лицу без лицензии необходимо получение согласия должника, иначе процедура может быть признана недействительной.

Заключение договора цессии и вся процедура уступки прав регламентируется ГК РФ. В соответствии с его разъяснениями, кредитная организация не обязана согласовывать с заемщиком передачу задолженности третьим лицам. Обжаловать такое решение можно в суде, только если договором кредитования предусмотрено обратное.

В случае, когда уступается требование по сделке, требующей государственной регистрации, сам договор об уступке тоже должен быть зарегистрирован (п. 2 ст. 389 ГК РФ). Значит, именно с момента регистрации он считается заключенным для третьих лиц (п. 3 ст. 433 ГК РФ). Однако отсутствие регистрации договора не влечет никаких негативных последствий для должника, который был письменно уведомлен цедентом об уступке требования и на этом основании предоставил исполнение цессионарию (п. 2 Постановления Пленума Верховного Суда Российской Федерации от 21 декабря 2017 г. № 54).

По общему правилу, новый кредитор может получить меньше прав, чем было у первоначального – в случае уступки права требования в части (п. 2-3 ст. 384 ГК РФ).

Уступить же ему больше прав, чем имеет сам, первоначальный кредитор не вправе. Однако объем прав цессионария все же может увеличиться – в связи с его особым правовым положением, например, если на него распространяются нормы Закона РФ от 7 февраля 1992 г. № 2300-1 «О защите прав потребителей»", считает ВС (абз. 2 п. 4 Постановления Пленума Верховного Суда Российской Федерации от 21 декабря 2017 г. № 54).

В каких же случаях кредитная организация осуществляет уступку права требования по кредитному договору?

-

Во-первых, когда исчерпаны все возможности мотивировать должника на внесение оплаты. Чаще всего продаются долги, по которым нет залога и оплата по которым не поступала более 12 месяцев. То есть речь идет о полностью бесперспективной задолженности.

-

Во-вторых, выплачен основной долг по кредиту (тело кредита), но проценты не погашены, и заемщик отказывается их платить.

-

В-третьих, кредитная организация находится в состоянии банкротства, ликвидации и стремится как можно быстрее получить средства для исправления ситуации, поэтому и распродает задолженность.

Процедура продажи долга выглядит следующим образом:

-

Продавец долга собирает информацию о ваших активах и доходах.

-

Вся документация передается на анализ в лицензированное коллекторское агентство, специалисты которого изучают подлинность документов, законность требований кредитора.

-

Проводится анализ перспектив взыскания. Это занимает около 3 — 4 недель.

-

Выносится решение и озвучивается стоимость, за которую третье лицо готово купить задолженность.

-

Если кредитная организация готова продать долги за эту сумму, составляется договор цессии.

-

Должнику в письменном виде направляют извещение о смене кредитора и документы, подтверждающие заключение договора цессии.

-

Должник вносит платежи новому кредитору.

Последствия для заемщика

Если смотреть с позиции обычного заемщика, то переуступка прав требования для него означает только смену кредитора. Сумма задолженности сохраняется, как и порядок исполнения обязательств. Эти пункты остаются неизменными, если только заемщик и новый кредитор не договорятся об изменении условий возврата задолженности.

Заемщик может требовать от кредитора доказательства того, что переуступка была осуществлена. Доказательством будет являться печать нового кредитора на договоре цессии. Если этот документ кредитной организацией не будет предоставлен, то вносить платежи заемщик не обязан.

При этом, стоит помнить о следующем:

-

новый кредитор выкупает проблемную задолженность по заниженной стоимости, поэтому получение хоть небольшой прибыли для старого кредитора будет являться благоприятным вариантом, а это дает возможность заемщику самостоятельно выкупить свой долг в гораздо меньшей сумме, чем накопившийся долг по задолженности;

-

с новым кредитором можно договориться о наиболее мягких условиях погашения.

А вот последствия для заемщика, который перестал исполнять свои кредитные обязательства, и кредитная организация уступила права требования по его кредитному договору коллекторскому агентству, могут нарушить спокойный уклад жизни заемщика-должника.

Вопросы о законности переуступке кредитных долгов организации, не имеющей банковской лицензии, закрыт, а именно:

-

арбитражными судами установлено, что уступка права требования долга третьему лицу, не являющемуся кредитной организацией, не противоречит законодательству;

-

Верховным судом уточнено, что в соответствии с законом «О защите прав потребителей» не предусмотрено право банка передавать право требования по кредитному договору с потребителем (физическим лицом) лицу, не имеющему лицензии на право осуществления банковской деятельности, если иное не установлено законом или договором, содержащим данное условие, которое было согласовано сторонами при его заключении (п. 51 Постановления Верховного суда от 28 июня 2012 г. № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей»).

Поэтому если в кредитном договоре предусмотрена возможность банка уступить долг лицу, не обладающему статусом кредитной организации, и в кредитном досье нет согласия от заемщика на данную операцию, то суд может признать договор цессии ничтожным (согласно п. 2 ст. 388 ГК РФ, статье 26 «Банковская тайна» Федерального закона от 2 декабря 1990 г. №395—1 «О банках и банковской деятельности»).

В заключении стоит отметить, что в 2016 г. был принят Федеральный закон № 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 03 июня 2016 года, в котором установлены границы для деятельности коллекторских агентств и по пунктам расписаны методы, с помощью которых агентства могут взыскивать долги, в том числе с заемщиков-должников физических лиц.

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ», финансово-справочная система «Финансовый Директор»