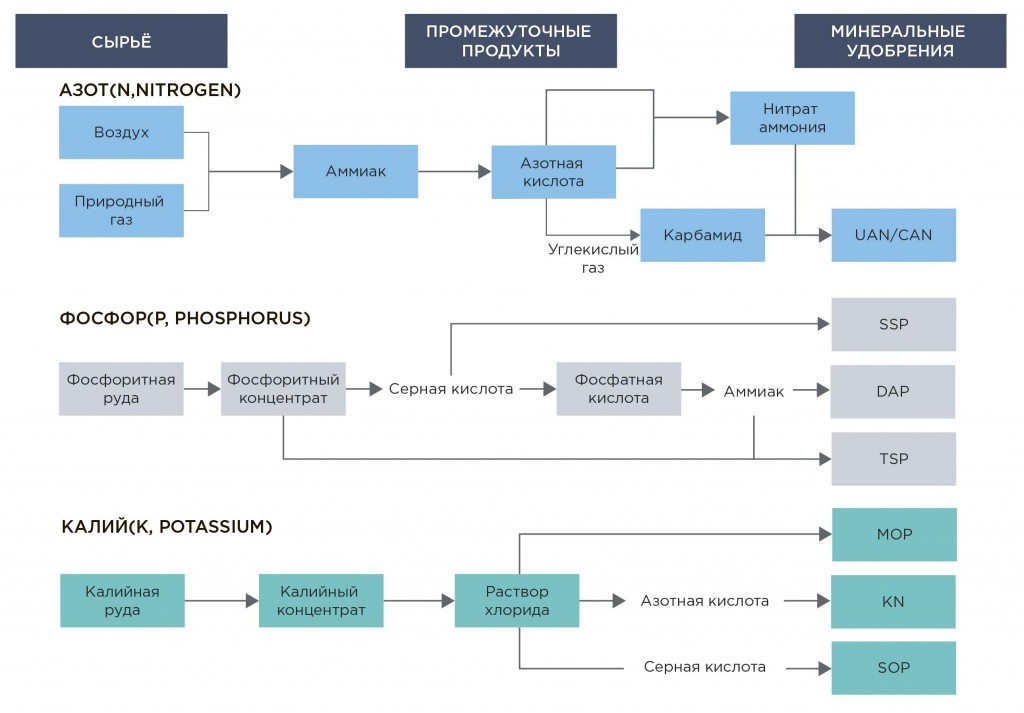

Во всем мире пользуются спросом 3 вида удобрений и их различные смеси. Разделение происходит по основному действующему веществу: азот, калий и фосфор. Производство азотных удобрений связано с производством аммиака, который содержит азот. В свою очередь, производство фосфорных и калийных удобрений связано с горнодобывающей отраслью: сначала добывают необходимую руду, а после подвергают ее ряду химических преобразований.

Рис.1. Технология производства минеральных удобрений

Источник: K+S Group

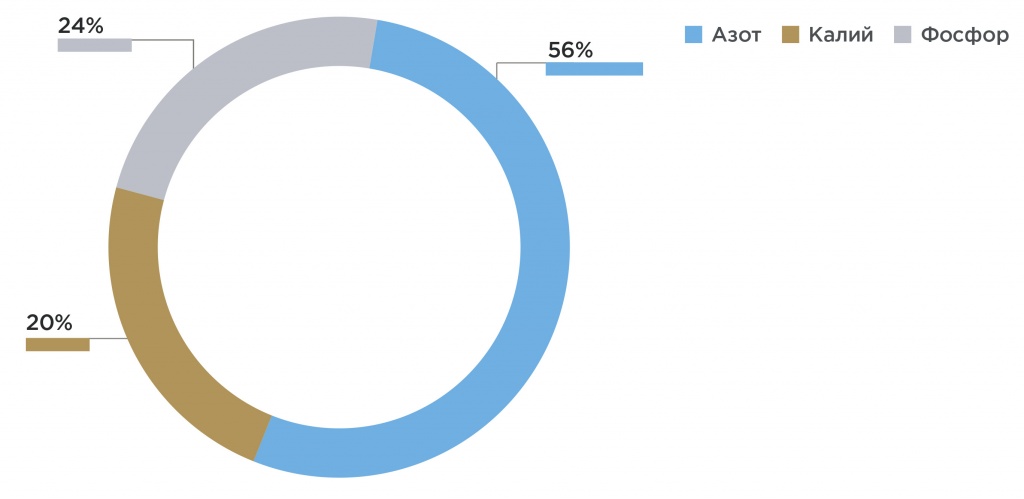

Спрос на минеральные удобрения

Мировой рынок минеральных удобрений вошел в новое десятилетие на подъеме. Спрос поддерживали рост цен на продовольственные товары, целевые субсидии фермерам в странах Азии и Индии. Особый вклад в динамику спроса на удобрения внес растущий продовольственный импорт Китая.

Рис.2. Мировая структура спроса на удобрения, %

Источник: International Fertilizers Association (IFA) https://www.fertilizer.org/

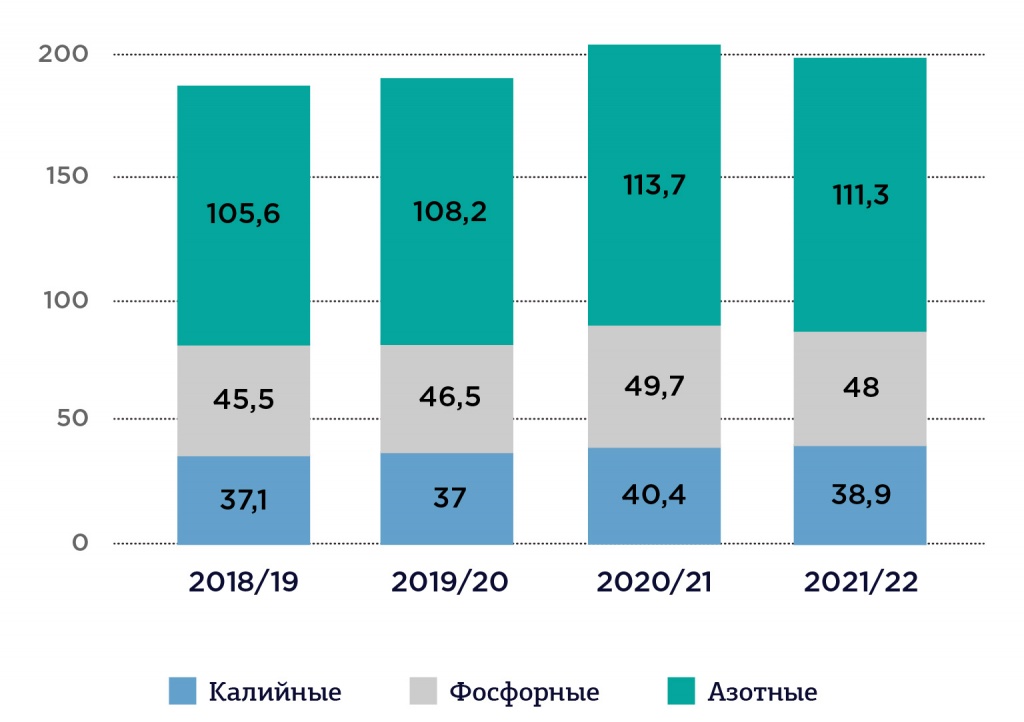

Рост мирового спроса на удобрения наблюдается с сезона 2018/19 гг., когда он составил 188,2 млн т, в 2019/20 – 191,7 млн т, в 2020/21 - 203,8 млн т. По весенним прогнозам IFA мировой спрос на удобрения должен был снизиться в 2021/22 гг.на 3%, составив 198,2 млн т. Однако, уже в июне 2022 года специалистами IFA прогнозируется дальнейший рост до 210 млн т.

Рис.3. Мировой спрос на удобрения, млн тонн

Источник: International Fertilizers Association (IFA) https://www.fertilizer.org/

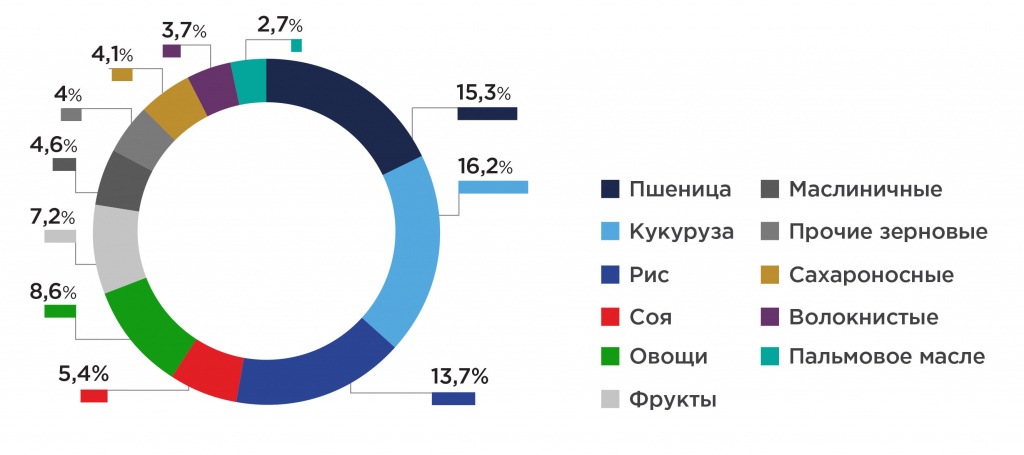

Основные потребители удобрений – это производители зерновых культур. Из них больше всего удобрений требуется для выращивания кукурузы, пшеницы и риса.

Рис.4. Мировое потребление удобрений по сельскохозяйственным культурам

Источник: International Fertilizers Association (IFA) https://www.fertilizer.org/

Крупнейшие производители минеральных удобрений

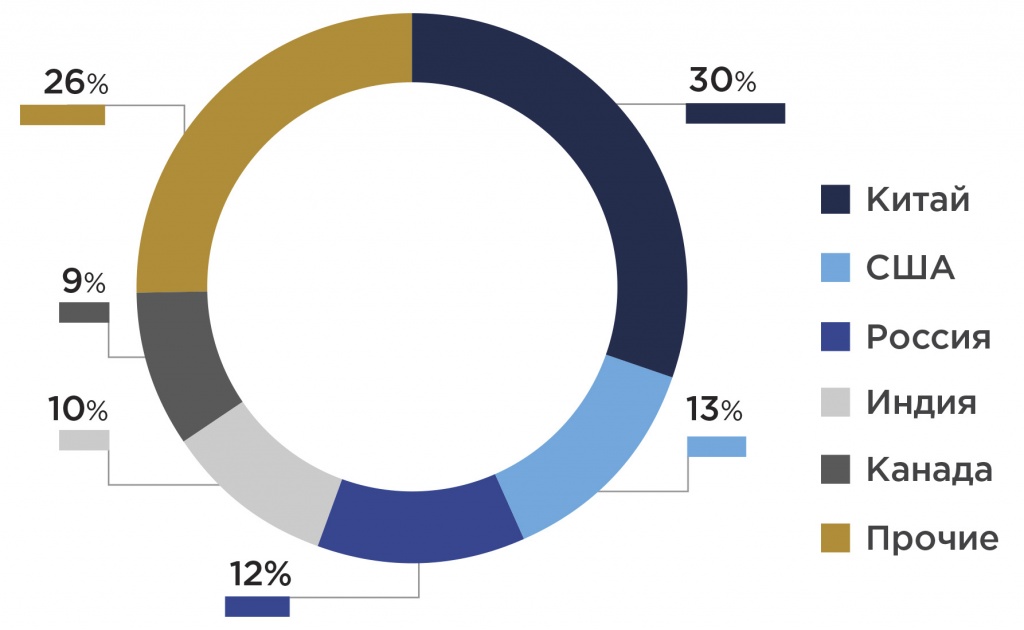

Крупнейшие производители удобрений в мире: Китай (доля около 30%), США (13%), Россия (12%), Индия (10%) и Канада (9%). Крупнейшие производители, за исключением России, ориентированы на внутренний рынок, поэтому крупнейшим в мире экспортером является Россия. Учитывая характер сырья, мировыми лидерами в области производства удобрений являются страны, богатые полезными ископаемыми, и в частности, природным газом: Россия, страны ближнего Востока, Китай.

Рис.5. Крупнейшие производители удобрений в мире на начало 2022 г., %

Источник: International Fertilizers Association (IFA) https://www.fertilizer.org

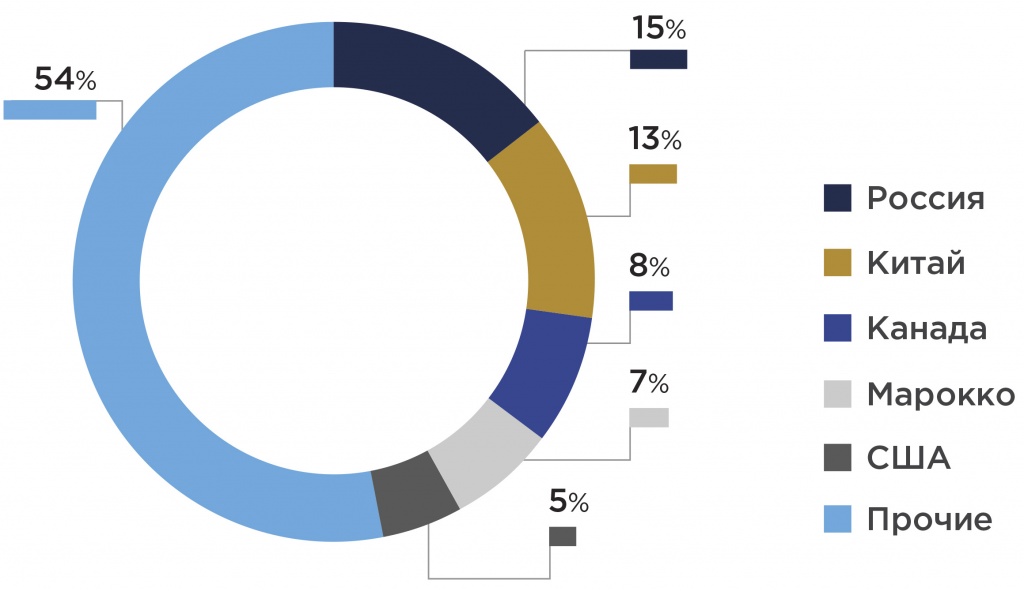

Экспорт минеральных удобрений

На конец 2021 года общий объем мирового экспорта удобрений составил порядка 85,5 млрд долл., из которого доля России составила 12,5 млрд долл. (14,6%), Китая – 10,9 млрд долл. (12,7%), Канады – 6,6 млрд долл. (7,7%), Марокко – 5,7 млрд долл. (6,7%), США – 4,1 млрд долл. (4,8%), прочих стран – 45,7 млрд долл. (53,5%).

Рис.6. Крупнейшие страны-экспортеры удобрений в мире на начало 2022 г., %

Источник: International Fertilizers Association (IFA) https://www.fertilizer.org

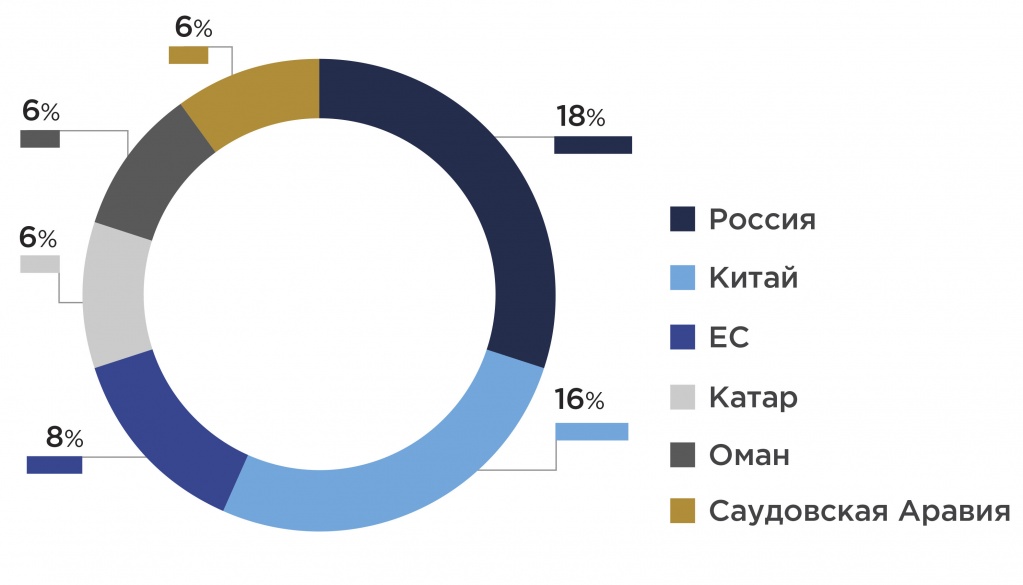

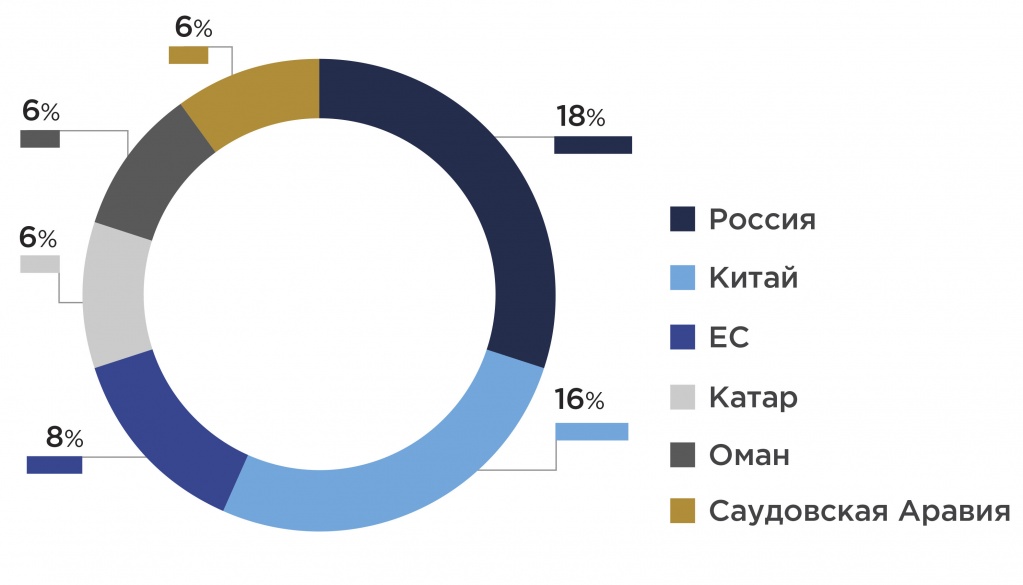

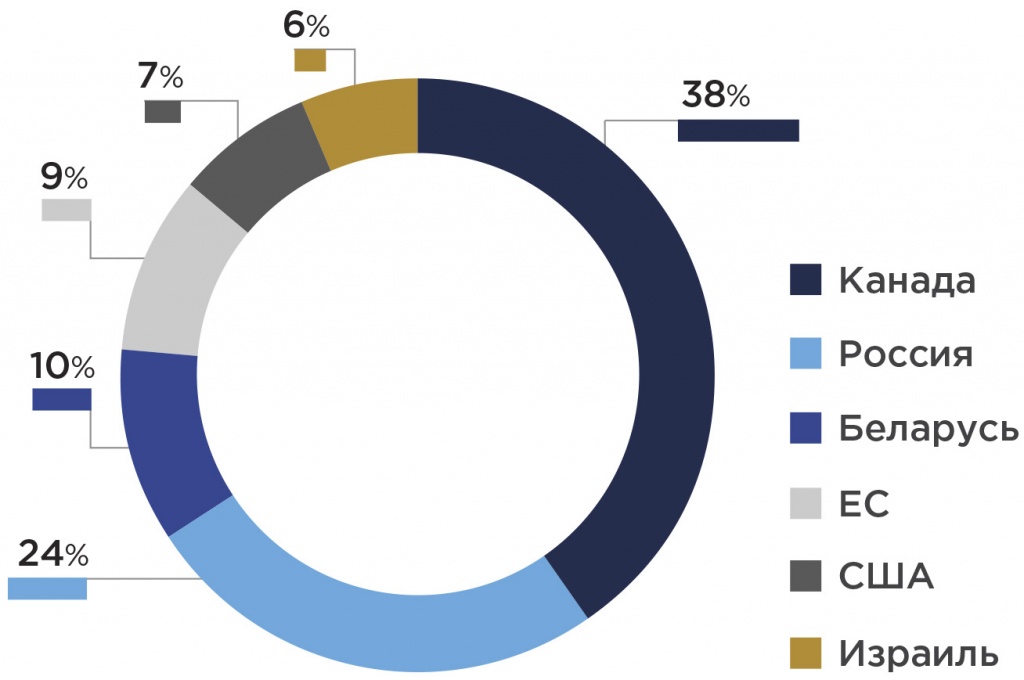

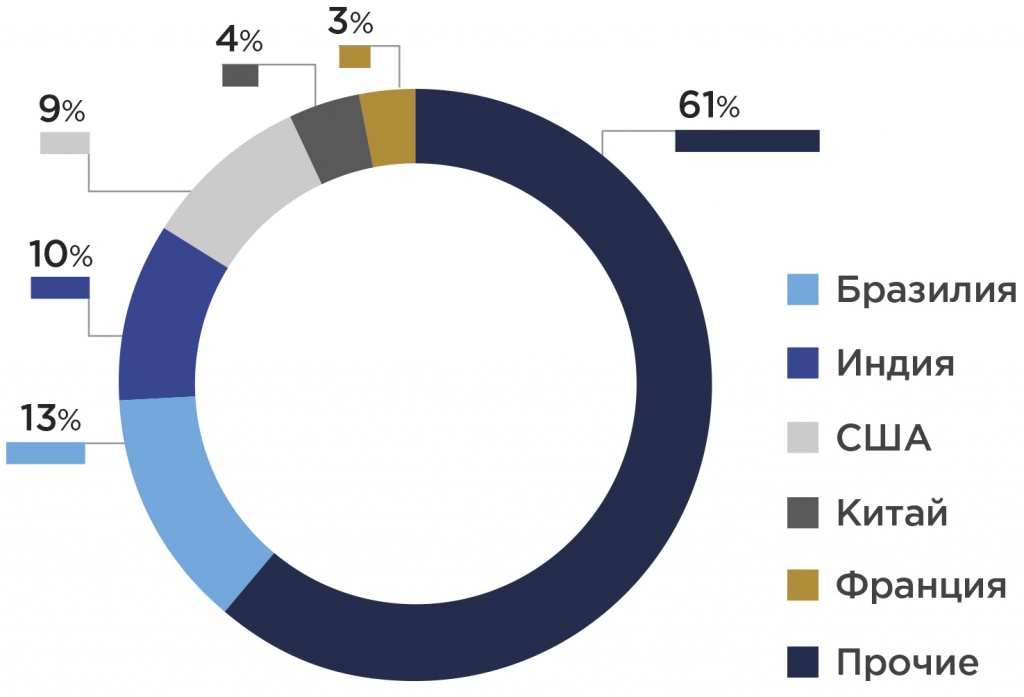

Основными производителями и экспортерами азотных удобрений являются Россия, Китай и страны ЕС; фосфорных удобрений – Китай, Марокко и Россия; калийных удобрений – Канада, Россия и Беларусь.

Рис. 7. Топ-6 стран-экспортеров азотных удобрений

Источник: Продовольственная и сельскохозяйственная организация ООН

Рис. 8. Топ-6 стран-экспортеров фосфорных удобрений

Источник: Продовольственная и сельскохозяйственная организация ООН

Рис.9. Топ-6 стран-экспортеров калийных удобрений

Источник: Продовольственная и сельскохозяйственная организация ООН

Согласно данным Коммерсанта, с апреля 2022 года Россия стала ведущим поставщиком азотно-фосфорных удобрений в Индию, куда должны поступить 350 тыс. тонн D-аммонийфосфатных удобрений, закупленных по заниженной цене. Контракт с Россией на поставку удобрений устанавливает стоимость тонны удобрений на уровне $920–925. Другие азиатские страны, к примеру Бангладеш, Индонезия и Таиланд, указывают в ежегодных тендерах на импорт удобрений цену в среднем $1000–1030 за тонну.

Крупнейшие импортеры минеральных удобрений

Крупнейшие страны-импортеры удобрений: Бразилия (12,5% всего мирового импорта удобрений), Индия (10,4%), США (8,5%), Китай (4,2%), Франция (2,9%).

Рис.10. Крупнейшие импортеры удобрений в мире на начало 2022 г., %

Источник: International Fertilizers Association (IFA) https://www.fertilizer.org

Основная масса азотных удобрений импортируется Индией (11,7%), Бразилией (11,1%), США (7,93%), Францией (4,28%), Мексикой (2,49%); калийных удобрений – США (16,6%), Бразилией (16,4%), Китаем (12,4%), Индией (9,04%), Индонезией (4,52%). Что касается фосфорных удобрений, основным импортером (и производителем одновременно) является Индия с долей 30% от мирового импорта и Индонезия (22%).

Мировые цены на удобрения

Ценообразование азотных удобрений обусловлено, в первую очередь, ценами на природный газ, расходы на который могут быть в диапазоне 70-90% при планировании затрат на производство азота. Ценообразование фосфорных и калийных удобрений обусловлено объемами спроса и предложений. При этом производство последних связано с их месторождением. Соответственно, стоимость фосфорных и калийных удобрений включает в себя расходы на транспортировку и, в целом, логистику.

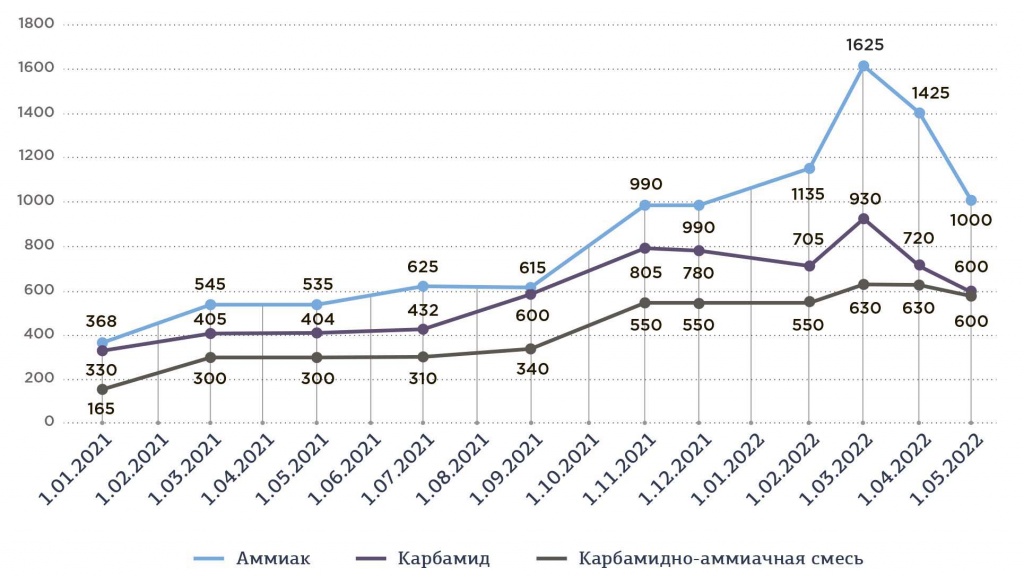

Стоимость удобрений с февраля 2022 года

Начиная с февраля 2022 года цены на природный газ в странах ЕС росли в геометрической прогрессии, следом подскочили и цены на азотные удобрения. Несмотря на то, что цены к июню 2022 года на природный газ снизились почти на 60%, стоимость азотных удобрений продолжает оставаться высокой по сравнению с прошлогодними значениями. При этом газ в США, несмотря на то что продолжает расти в цене, остается ниже по стоимости европейского газа. Соответственно, цена азотных удобрений в странах ЕС гораздо выше, чем в США.

Рис.11. Цены на азотные удобрения, долл. за тонну

Источник: Bloomberg

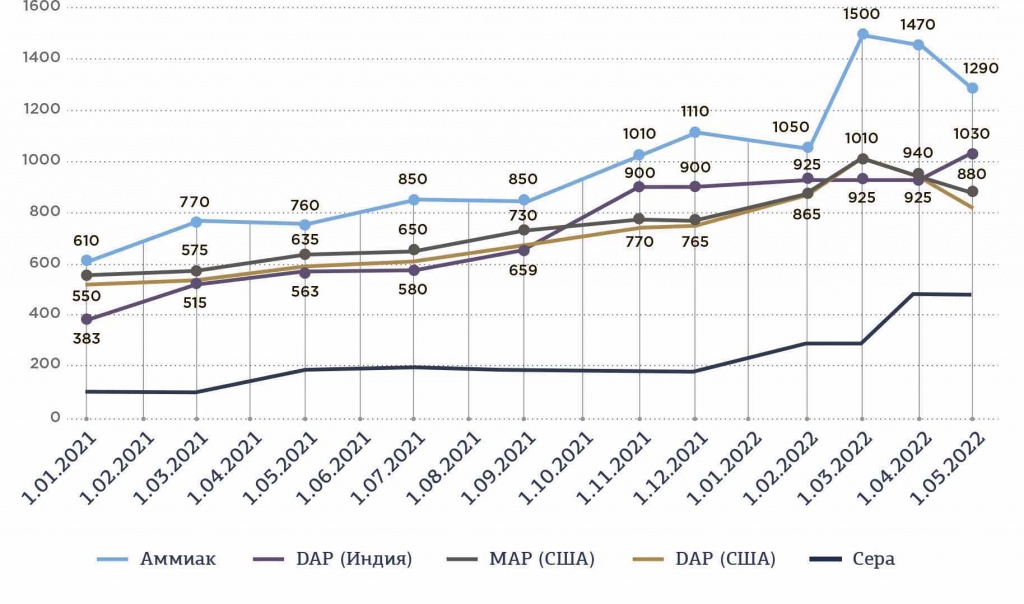

Высокие цены на фосфорные удобрения, прежде всего, обусловлены растущим спросом на них со стороны Индии, а также ограничением экспорта из России и Китая.

Рис.12. Цены на фосфорные удобрения, долл. за тонну

Летом 2022 года ЕС ввел ограничения на поставки белорусских калийных удобрений, что обусловило рост цен на них в мире. И в настоящее время рост цен на калийные удобрения продолжается в силу опасений мирового сообщества в отношении нехватки российских удобрений. Канада способна восполнить дефицит калийных удобрений в случае прекращения поставок из Китая и России, однако для того чтобы наладить производство до 18 млн тонн в год, потребует не меньше 1-2 лет.

Рис.13. Цены на калийные удобрения, долл. за тонну

Источник: Bloomberg

Россия на мировом рынке удобрений

Россия является крупнейшим экспортером удобрений. Только в 2021 году было произведено 58,6 млн тонн удобрений, из которых 64% (37,6 млн тонн) было экспортировано.

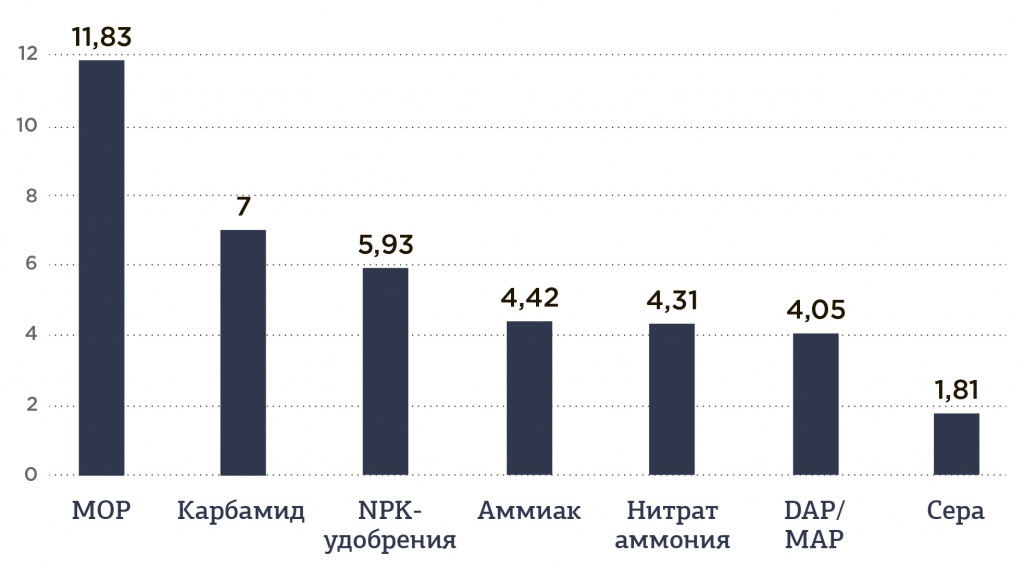

Рис.14. Экспорт удобрений из России по видам на начало 2022 г., млн тонн

Источник: Statista

Для предотвращения чрезмерного роста экспорта, российское Правительство первоначально с 1 декабря 2021 по май 2022 гг. ввело квоты на вывоз азотных (8,3 млн т.) и сложных удобрений с содержанием азота (5,9 млн т.). В обоих случаях их объем близок к обычным объемам экспорта и не должен нанести ущерб производителям удобрений. Цель ограничений – не оставить российских аграриев без удобрений во время посевной в марте – мае 2022 г. В конце мая квотирование было продлено до конца 2022 года. Только в июне 2022 года производственные компании могут вывозить удобрения без ограничений.

Зарубежные экономисты и политики сегодня утверждают, что экспорт минеральных удобрений является одним из стратегических инструментов России в противодействии мировым санкциям. Введенные Россией квоты на экспорт удобрений обусловят рост цен на продукты питания во всем мире (чем меньше поставок удобрений, тем меньше производство продукции), а также скажутся на урожайности сезона 2021/22.

Таблица. 1. Топ ключевых производителей минеральных удобрений в мире по объемам производства сезона 2020/21 гг.

|

Азотные удобрения |

Фосфорные удобрения |

Калийные удобрения |

|

норвежская Yara International (28 млн тонн с учетом производства промежуточного продукта – аммиака) |

марокканская OCP (11 млн тонн) |

канадская Nutrien (13,6 млн тонн, в 2022 году намерена произвести ~ 15 млн тонн и до 16 млн тонн в 2023 году) |

|

американская CF Industries (19 млн тонн) |

американская Mosaic (7,3 млн тонн, но есть потенциал до 9,9 млн тонн) |

белорусский Беларуськалий (12,5 млн тонн, потенциал – 16 млн тонн в 2023 году) |

|

российский ЕвроХим (9,3 млн тонн) |

российский ЕвроХим (3,1 млн тонн + комплексные удобрения 3,7 млн тонн); в феврале купил фосфатный проект Serra do Salitre у Yara, куда входит рудник по добыче фосфатного сырья и завод мощностью 1 млн тонн |

российский Уралкалий (12 млн тонн) |

|

российский Акрон (7,7 млн тонн с учетом производства аммиака и комплексных удобрений) |

канадская Nutrien (2,6 млн тонн) |

российский ЕвроХим (2,5 млн тонн) |

|

российский ФосАгро (2,4 млн тонн) |

|

|

Источник: https://www.tinkoff.ru

В связи с нарушением логистики, вызванной ограничениями поставок в основном из России и Китая, а также высоким спросом со стороны ЕС и США после пандемии и ростом сырья (например, на природный газ), цены на удобрения взлетели на 80%, определив высокую прибыль производителей. Со стороны России были введены квоты в качестве инструмента государственного регулирования удобрений и их цен.

Санкции против российских производителей удобрений

Однако, кроме государственного регулирования, на производителей удобрений оказывают влияние и санкции ЕС, Великобритании. В частности, речь идет о санкциях, введенных в отношении топ-менеджеров «ФосАгро», «Уралхима», «Уралкалия», «ЕвроХима» и «Акрона», которые вынуждены были уйти со своих руководящих должностей. Кроме того, страны ЕС и Великобритания ввели квоты на поставки некоторых российских удобрений с 10 июля 2022 года: хлористый калий и смешанные удобрения, в состав которых входит калий. Эксперты полагают, что квотирование российских удобрений было введено в целях недопущения реэкспорта калийных удобрений из Беларуси через территорию РФ.

Пятый пакет антироссийских санкций, вступивший в силу 8 апреля, содержал ограничения на импорт из России минеральных удобрений. Одновременно с этим российские удобрения ЕС и США были внесены в перечень товаров первой необходимости, тем самым исключая удобрения из санкционного списка. Еще в середине мая генеральным секретарем ООН Антониу Гутерришем было предложено снять ограничения для российских и белорусских удобрений, если Россия позволит экспортировать зерно из украинских портов. Российская сторона прокомментировала данную инициативу, указав на невозможность транспортировки украинского зерна и налаживания судоходства в целом в силу того, что украинские порты и акватория заминированы.

Поскольку американское правительство, как было отмечено выше, внесло российские удобрения в список товаров первой необходимости, поэтому поставки в эту страну не будут ограничены. Таким образом, как таковых серьезных ограничений в отношении экспорта российских удобрений в настоящее время нет, однако, сложности с поставками обусловливают вышеперечисленные косвенные ограничения: в том числе, отказ некоторых зарубежных логистических компаний заниматься перевозками российских удобрений (например, CMA CGM, финский ж/д оператор VR Group).

В настоящее время большинство стран-импортеров в ожидании снятия ограничений на поставки удобрений из Китая. Китай проанонсировал возобновление экспорта летом 2022 года. Однако, текущая напряженная ситуация на Тайване может обусловить возникновение конфликта ряда стран, введение санкций в отношении Китая и, соответственно, мировой рынок удобрений лишится уже двух самых крупных поставщиков – России и Китая.

Потребность в минеральных удобрениях на отечественном рынке

К слову, отечественные производители минеральных удобрений пообещали в 2022 году обеспечить аграриев страны пятью миллионами тонн продукции в пересчете на 100% действующего вещества, заявили члены Российской ассоциации производителей удобрений (РАПУ).

Согласно данным Минсельхоза РФ, на текущий момент потребность в удобрениях постоянно возрастает. На развитие и обновление производственных мощностей участники рынка минудобрений планируют потратить полтриллиона рублей, чтобы удовлетворить спрос сельхозпроизводителей.

Президент Российской ассоциации производителей удобрений Андрей Гурьев отметил увеличение спроса на удобрения в прошлом году. Производителям удалось быстро адаптироваться под нужды рынка и заложить фундамент под урожай этого года.

Отрасль минеральных удобрений только за последние семь лет выделила на развитие более 1,3 триллиона рублей. В последующие семь лет в развитие инвестируют еще где-то два триллиона рублей. Благодаря денежным вложениям удастся обеспечить растущий спрос на приоритетном российском рынке. Аналитики прогнозируют его удвоение к 2025 году. В 2020 году, по информации Министерства сельского хозяйства Российской Федерации, аграрии нарастили закупки минеральных удобрений на 13%, а в 2021 году – уже на 19%. Таким образом, за прошедшие пять лет отечественный АПК увеличил потребление минеральных удобрений в 1,5 раза.

Воплощенные в жизнь инвестиционные программы позволят удвоить мощности отрасли минеральных удобрений к 2026 году. К тому времени внедрят новые технологии, реализуют проекты по разработке месторождений минерального сырья, модернизируют инфраструктуру и снизят воздействие на природу.

Перспективы развития рынка минеральных удобрений

По оценкам всемирного банка, стоимость удобрений может вырасти до 70% за 2022 год (в дополнение к росту на 80% за 2021 г). Если на фоне роста цен фермеры будут снижать объем закупок удобрений, то это может привести к снижению объема урожая в 2023 г. Что создают угрозу усиления проблем с ростом цен на продовольствие в мире.

Аналитики полагают, что текущая ситуация существенно не повлияет на российских производителей, которые получили сверхприбыль в 2021 г. и имеют хорошие перспективы в контексте роста цен в 2022 г. Санкционное давление, заморозка цен внутри России и логистические ограничения существенно не скажутся на финансах компаний.

В ближайшие 6-9 месяцев основные изменения на мировом рынке будут происходить в плоскости перераспределения продаж российских удобрений из Европы и США в страны Азии и Латинской Америки.