В последние годы в России становится все более востребованным такой вид торговых точек как дискаунтер. Дискаунтер – неспециализированное предприятие торговли, которое занимается розничным или мелкооптовым ритейлом. Принято считать, что цены на товары в точках сбыта такого типа ниже, чем в традиционных магазинах. Наценки на продукты значительно снижены из-за экономии в оформлении и планировке магазина. Следовательно, и цены в дискаунтерах ниже среднерыночных.

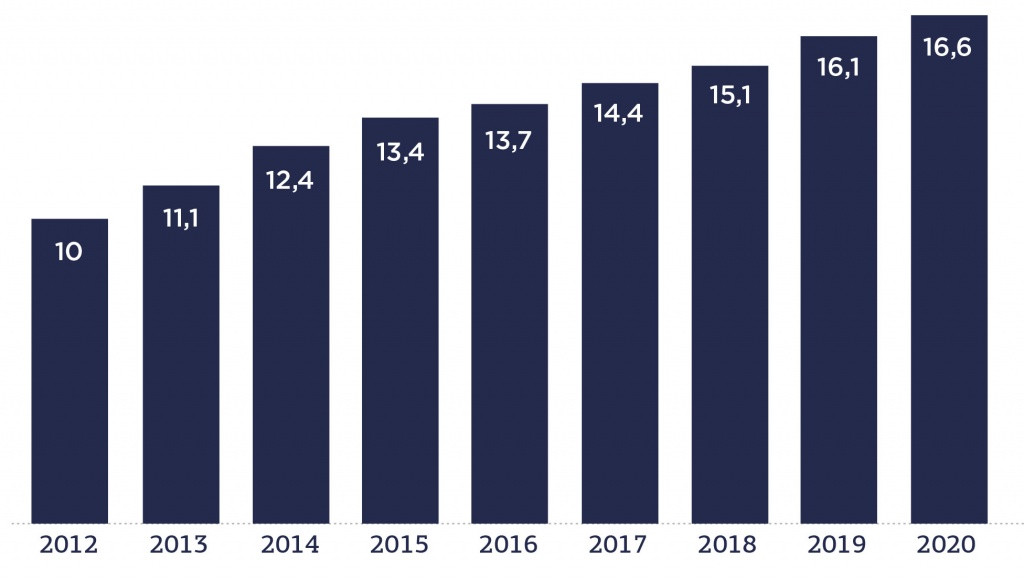

Рис. 1. Объем розничной торговли продовольственных товаров 2012-2020, трлн руб.

Источник: Росстат

Доля магазинов-дискаунтеров на рынке ритейла

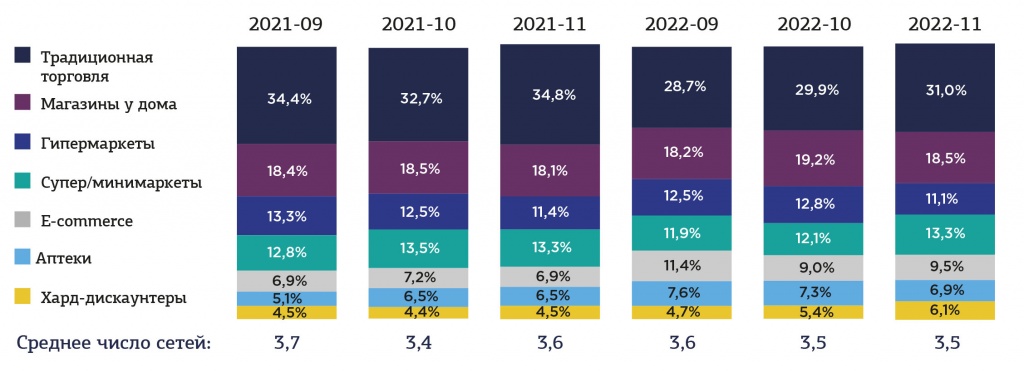

Нынешняя социально-экономическая обстановка в России оказывает влияние на все сферы жизни человека. Изменились потребительские привычки, что отразилось на выборе покупателей того или иного типа магазинов. Согласно исследованию Romir, в марте этого года среди россиян продолжает становится все более популярным каналом продаж жесткий дискаунтер. Так, за первые три недели марта их доля среди покупок россиян возросла до 6,1% (при прошлом показателе в 4,7%).Рис. 2. Доля каналов продаж, март 2022 Источник: Romir

Жесткие дискаунтеры все-таки занимают незначительный сегмент рынка, примерно в 5 раз отставая от традиционной формы торговли (6,1% против 31% на конец марта 2022 года). При этом показывают хорошую динамику: с 2015 года (доля магазинов такого типа на российском рынке составляла 0,7%) доля увеличилась в несколько раз – как уже было сказано, до 6,1% на март 2022 года.

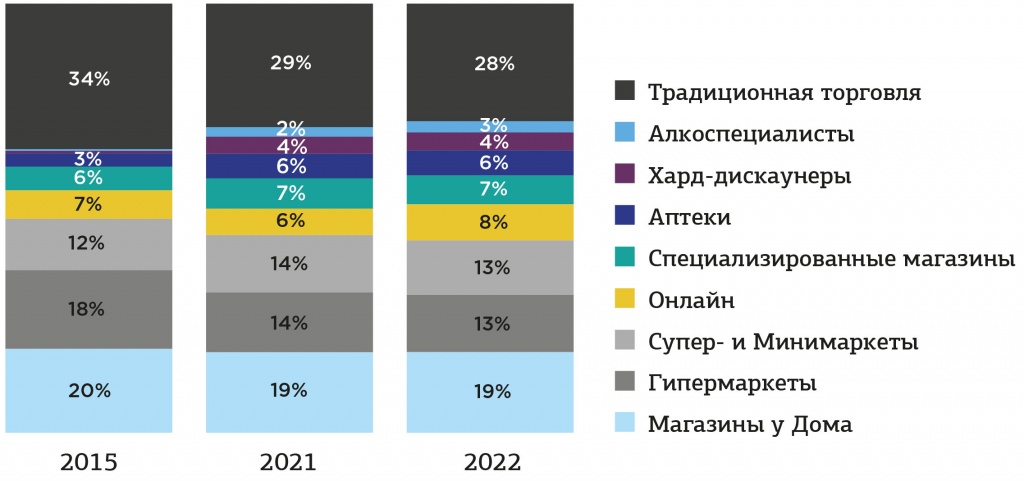

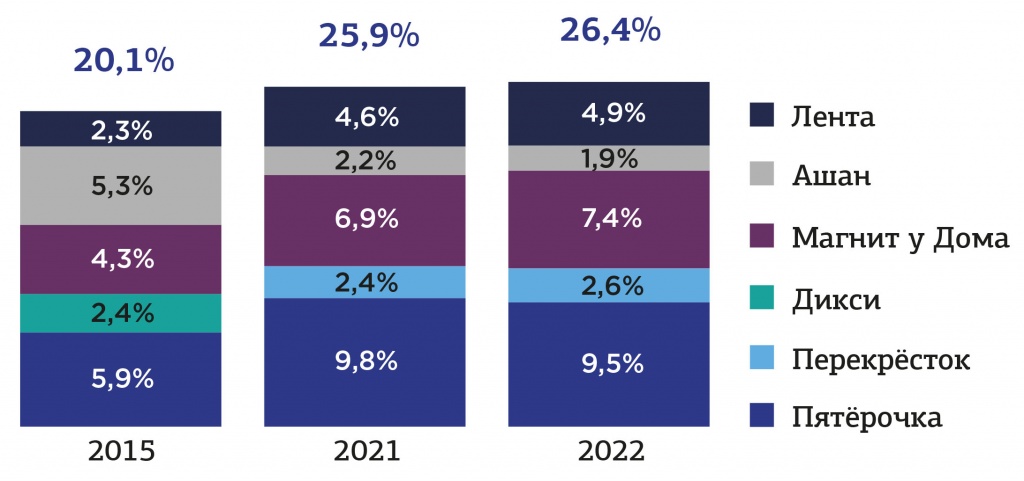

В отличие от дискаунтеров, доля гипермаркетов на рынке постепенно снижается. Гипермаркеты в России представлены такими сетями, как Карусель, О’кей, Ашан, METRO, Лента. Причем доля гипермаркетов уменьшается с 2015 года. Если в 2015 году 18% от общей суммы потраченных денег в розничном FMCG-ритейле принадлежали такому типу торговли, то в нынешний год этот показатель опустился на 5% (до 13%). И гипермаркеты пока не прекращают терять аудиторию. Только один гипермаркет из главной пятерки ритейлеров – «Лента» – сумел укрепить свои позиции на рынке: магазин с 2015 года увеличил долю по продажам на рынке с 2,3% до 4,9%.

Рис. 3. Структура розничной торговли (доля в денежном выражении), 2015-2022 (март)

Динамика для традиционных форм торговли с 2015 по март 2022 года отрицательная, несмотря на мартовское увеличение на 2,3% доли традиционной торговли в структуре рынка ритейла. Доля традиционной торговли упала на 6% (с 34% до 28%) за последние 7 лет.

За последние 7 лет увеличилась консолидация рынка, так как топ-5 ритейлеров имеют более четверти (26%) FMCG-рынка, куда входит и продовольственный ритейл. Показатель 2015 года составлял 20%. А если сравнивать изменение доли на рынке топ-10 продавцов в FMCG-сегменте, то с 2017 года доля возросла с 27% до 34% в текущем году.

В 2015 году большинство россиян отдавали предпочтение супермаркетам и минимаркетам – доля этого типа торговли в денежном выражении составляла 20%. Но за последующие 6 лет ситуация изменилась и самым востребованным типом точки продаж стал «Магазин у дома», завладев 19% рынка.

Рис. 4. Доля топ-5 игроков рынка розничной торговли, 2015-2022 (март)

Источник: Romir

Есть основания полагать, что доля жестких дискаунтеров в ближайшее время будет лишь увеличиваться. По оценкам экспертов, 88% жителей России, как минимум, раз в год закупаются в магазинах подобного типа. При этом ежегодный рост в денежном отношении растет за счет увеличения частоты покупок. Жесткие дискаунтеры стараются приобретать товары в тех категориях, которые в наибольшей степени востребованы среди покупателей. И одной из таких категорий являются продукты питания. Соответственно, от продуктовых дискаунтеров в ближайшее время можно ждать расширения в сегменте продовольственных товаров, несмотря на то что количество единиц товаров у жестких дискаунтеров обычно ограничены и составляет 2000 шт.

Волна дискаунтеров в России

Магазины, которые сейчас относятся к категории «магазин у дома», — «Пятерочка», «Магнит» — изначально задумывались как дискаунтеры и поначалу такими и были. Но с ростом благосостояния россиян эти магазины перепрофилировались: расширили ассортимент и улучшили дизайн и планировку.

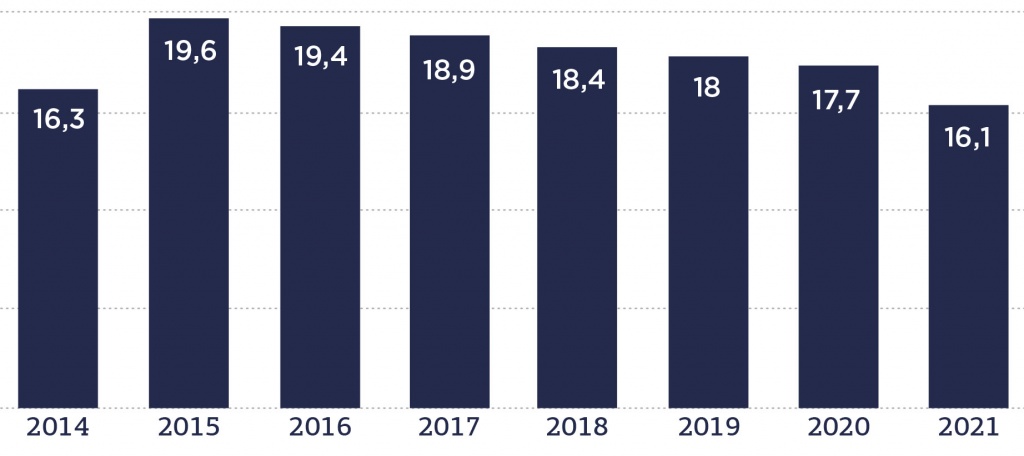

Рис. 5. Численность населения с денежными доходами ниже величины прожиточного минимума, млн человек

Источник: Росстат

Бум дискаунтеров произошел после экономического кризиса в 2014-2015 годах. Когда доходы населения падают, популяризируются те виды магазинов, в которых цены на продукцию будут ниже. По данным Росстата, к 2015 году произошел достаточно резкий скачок увеличения количества россиян, доходы которых оказались ниже прожиточного минимума. Людей, проживающих за чертой бедности стало на 3,3 млн больше, чем годом ранее. При этом, несмотря на пандемию коронавируса и другие сложности в 2019-2021 годах, численность населения, находящегося за чертой бедности, сокращается от года к году. И даже в прошлом году удалось вернуться к показателям 2014 года, хотя до минимального процента людей, доходы которых ниже прожиточного минимума, добраться не удалось. В 2012 году за чертой бедности находилось 10,7% россиян. В 2021 году – 11%.

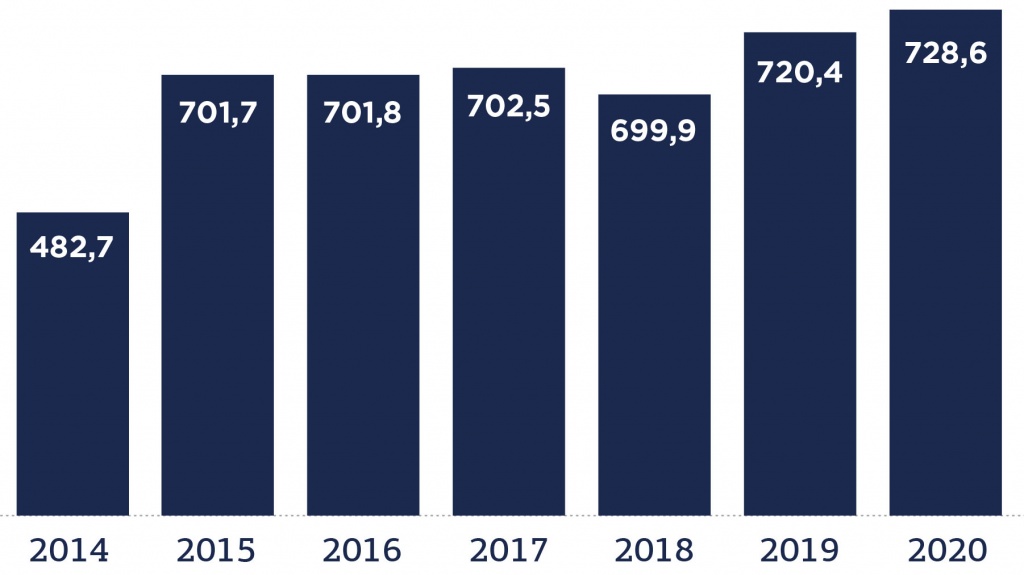

Рис. 6. Дефицит денежного дохода в млрд рублях

Источник: Росстат

При этом дефицит денежного дохода растет, но здесь стоит учитывать стоимость рубля и в принципе динамику к повышениям цен на российском рынке. Поэтому в процентном выражении дефицит денежного дохода даже уменьшился. В 2019 году дефицит составлял 1,2%, а в 2020 – 1,1%

Но даже несмотря на эту тенденцию уменьшения числа людей за чертой бедности, о которой сообщает Росстат, особо активно жесткие дискаунтеры развивались в 2018-2019 годах. Согласно данным исследований, тогда доля хард-дискаунтеров на FMCG-рынке в стоимостном выражении увеличилась на 59,2%.

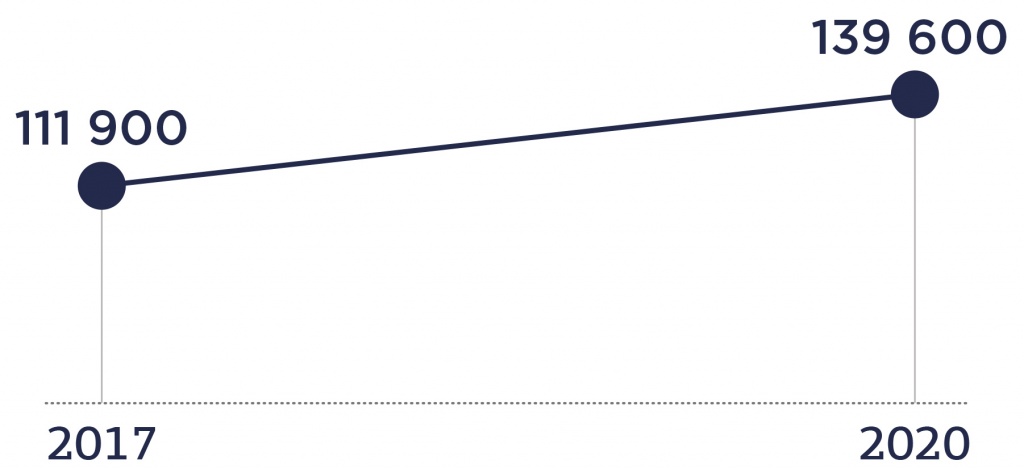

Рис. 7. Число дискаунтеров в России в 2017 и 2021

Источник: 2ГИС

А по данным 2ГИС, с сентября 2017 года по сентябрь 2020 года количество дискаунтеров в России увеличилось на 24,7% - до 139,6 тысяч точек сбыта.

На продолжение повышения спроса на дискаунтеры оказала влияние пандемия в 2020 году, так как, по данным Росстата, доходы населения упали на 8% во втором квартале. В состоянии неопределенности россияне начали экономить, в том числе на продовольственных товарах. Но на самом деле большинство экспертов главной причиной развития сетей дискаунтеров называют не снижение доходов россиян, а рационализацию потребления. По этой же причине дискаунтеры популярны в Европе. Гендиректор сети «Магнит» Ян Дюннинг считает, что российский потребитель меньше стал отталкиваться при покупке продукта от бренда, так как бренд не всегда означает качество и при покупке продукта не так важна яркая упаковка.

Крупнейшие дискаунтеры в РФ

«Светофор»

«Светофор» — сеть продуктовых магазинов (жестких дискаунтеров), появившаяся в 2009 году. В топ-10 продовольственных ритейлеров сеть вошла в 2019 году и последние два года только улучшает свои позиции. К концу прошлого года число точек продаж сети достигло 3000 магазинов. При этом 1134 дискаунтера открылось только в 2021 году и тем самым магазин показал динамику по росту площади, почти в два раза превышающую динамику ближайших конкурентов по данному параметру – Х5 Group и «Магнит».

Несмотря на то, что за 2021 год сеть «Магнит» открыла на 300 магазинов больше (1400 шт.), «Светофор» вышел на первое место по росту объема торговых площадей, так как, в среднем, магазин «Светофора» больше по площади – примерно 1000 м2.

В 2021 году «Светофор» вышел и на первое место по темпу роста выручки.

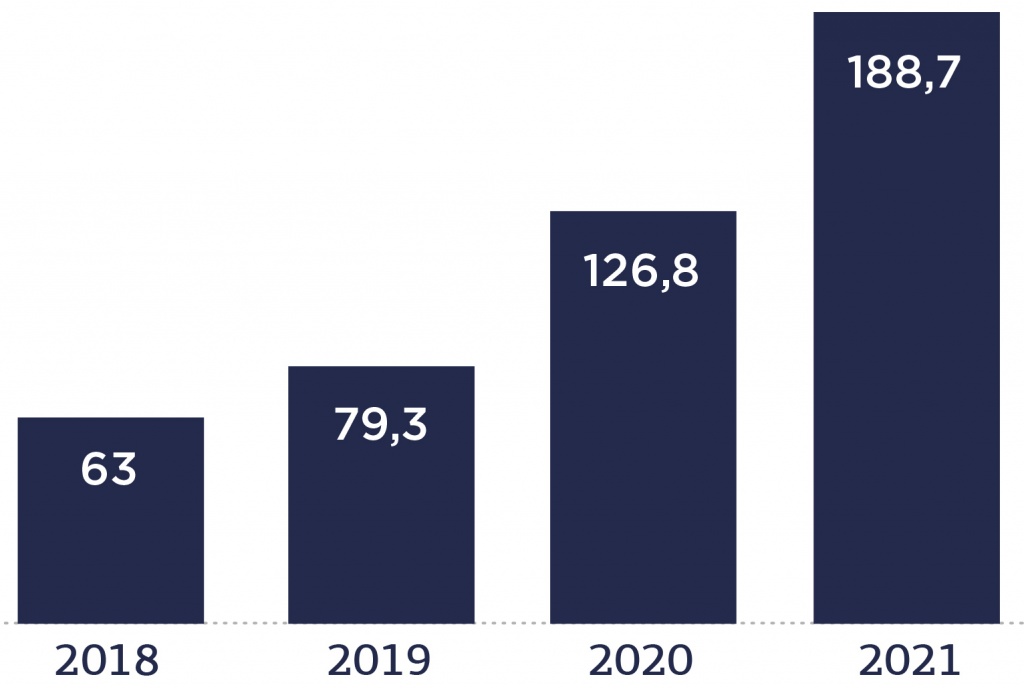

Рис. 8. Выручка «Светофора» 2018-2021, млрд рублей

Источник: Forbes

Cети дискаунтеров удается сохранить хорошую динамику, несмотря на высокую базу. Так за 2021 год прирост выручки составил +48% (+61,9 млрд. рублей), то есть сеть увеличила выручку почти в полтора раза. В общем, по итогам 2021 года «Светофор» поднялся с 10-й позиции на 5-ю в рейтинге главных FMCG-магазинов в России.

Согласно данным Statista, «Светофор» имел наибольшую долю на российском рынке в 45% от общей выручки хард-дискаунтеров на апрель прошлого года. Разрыв с дискаунтером, занявшим второе место, достаточно большой – 45% против 25%. 25% на рынке занял Fix Price. Шесть ведущих ритейлеров представляли 90 процентов всего рынка жестких дискаунтеров в стране.

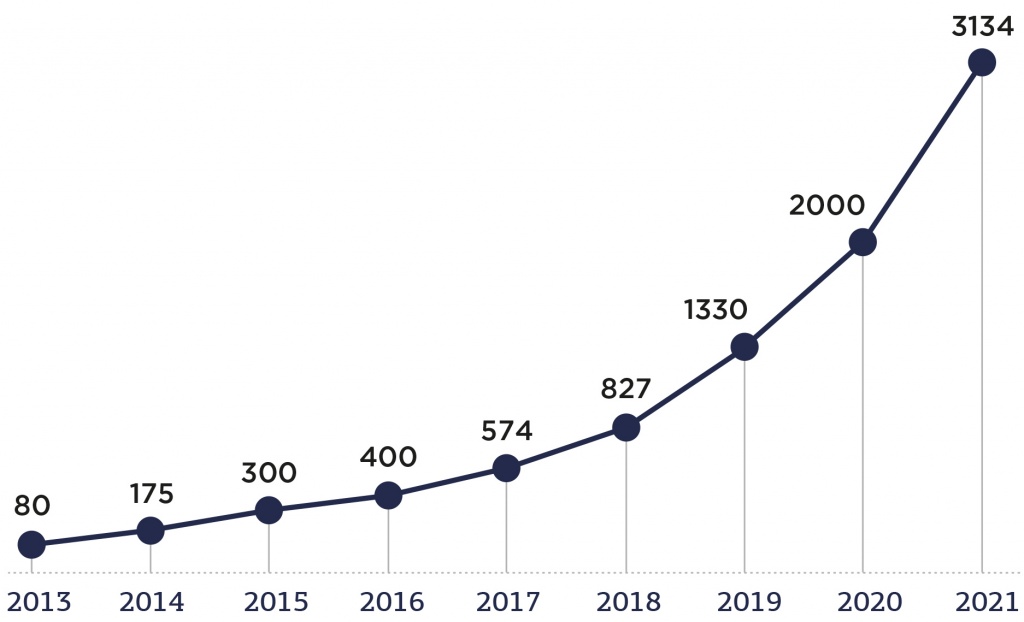

«Светофор» лидирует среди хард-дискаунтеров. Интересно, что до с 2009 по 2013 год магазин развивался только в Сибири и количество точек сбыта достигло за те 5 лет отметку в 80 магазинов. А вот уже после 2013 года можно называть рост «Светофора» активным, если не агрессивным.

Рис. 9. Рост числа магазинов сети «Светофор»

По данным The Bell, цены на товары в этой сети могут быть в полтора-два раза ниже, чем в других магазинах. Как минимум, сам дискаунтер обещает своим покупателям цену ниже на 20%, чем у ритейлеров-конкурентов. И снова по словам представителей магазина, их целевой аудиторией являются семьи, с низким или средним уровнем дохода, которые закупаются продовольственными товарами один-два раза в неделю.

Так как «Светофор» — это жесткий дискаунтер, в основном продаются товары с возможностью продолжительного хранения, то есть, которые не быстро портятся. Поэтому в магазине этой сети не продается выпечка и другие хлебобулочные изделия с недолгим сроком годности.

Рис. 10. Топ категорий в сети продуктового жесткого дискаунтера Светофор

Источник: Romir

Самым популярным товаров в дискаунтере являются колбасные изделия, а значительный рост в спросе показывают такие категории, как кофе, какао, шоколад, масложировые продукты, орехи.

За счет чего «Светофор» удерживает низкие цены и при этом имеет возможность постоянно расширяться?

- Экономить позволяет неширокий ассортимент товаров (до 2000 единиц наименований), в то время как в гипермаркетах этот показатель может достигать 20 000 единиц.

- Закупка товара идет напрямую у производителя.

- Дискаунтер имеет ограниченное число работников: в одном магазине площадью 1000 м2 работает только 10 сотрудников.

- Помещения «Светофора» обычно располагаются на окраинах города, где очевидно, аренда дешевле. По данным RentQuick, «Светофор» был согласен на аренду помещения в Московской области стоимостью до 300 рублей за 1 квадратный метр.

- «Аскетичное оформление торгового зала»: товары лежат в паллетах, а не красиво расставляются на полках, как это принято в традиционных магазинах. И в принципе залы «Светофора» больше напоминают склады с товаром. Не все дискаунтеры так выглядят.

«Светофор» продумывает свое расширение, и двумя правилами этого расширения являются минимальное расстояние в 5 километров между точками сбыта и населенность от 15 тысяч человек.

«Доброцен»

Еще один жесткий дискаунтер, появившийся в 2016 году. По началу развивался в Уральском и Приволжском федеральных округах. Теперь же магазины сети можно найти в 8 округах: УРФО, ПФО, ЦФО, СЗФО, ЮФО, СКФО, СФО, ДФО

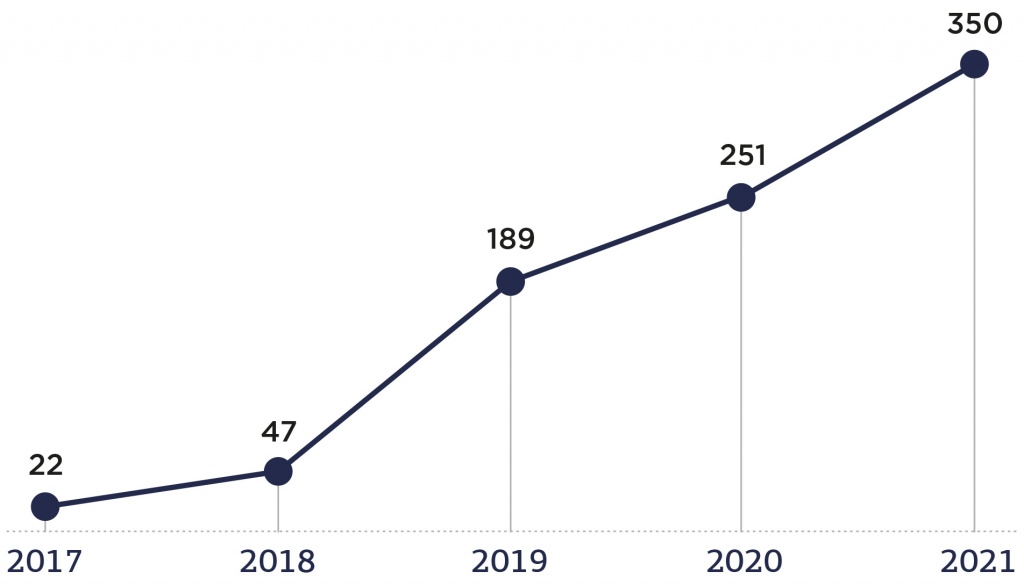

Рис. 11. Количество дискаунтеров сети «Доброцен»

Источник: данные «Доброцен»

Как видно на графике, значительное увеличение числа торговых точек произошло в 2019 году. В тот же год соответственно возросла и выручка сети – на 141%. Динамика высокая, но в абсолютном значении выручка «Доброцен» примерно в 6 раз меньше выручки «Светофора» за тот же год: 14 млрд рублей против 79 млрд рублей. Магазинов этой сети почти в 10 раз меньше, чем торговых точек «Светофора», при этом динамика по увеличению числа магазинов стабильно хорошая. Также, сравнивая «Доброцен» со «Светофором», стоит отметить то, что у первого меньший ассортимент товаров примерно на 800 единиц – 1200 наименований товаров. Но нужно учитывать, что «Светофор» появился» на 7 лет раньше «Доброцен».

Стоит отметить, что оба дискаунтера развиваются не только в направлении увеличения количества магазинов, но и в направлении развития услуг по доставке и возможности заказать продукты онлайн. Сейчас «Светофор» тестирует систему доставки перед запуском масштабных онлайн-продаж. Так, «Светофор» реализует доставку в 28 регионах. Заказы осуществляются в радиусе 5-7 километров от дискаунтера через «Яндекс.Доставку». Стоимость услуги колеблется от 100 до 400 рублей в зависимости от региона (в Москве и Санкт-Петербурге дороже). При этом у сети пока нет единой системы по оформлению доставки. А, например, доставку от «Доброцен» можно оформить на их сайте, но пока только в 20 городах. Оба дискаунтера планируют расширятся в онлайн-направлении.

По мнению основателя консалтингового агентства «Директфуд» Мстислава Воскресенского, развитие онлайн-продаж в среднем сегменте, а тем более в сегменте дисконт-торговли не всегда может себя оправдать. Такой вывод можно сделать, если судить на примере немецкого дискаунтера Lidl, который в конце 2020 года закрыл подразделений онлайн-продаж и доставки. Но в России все может повернуться по-другому, если стоимость доставки для потребителей будет не критичной. В целом, «Светофор» может стать успешных омниканальным продавцом, при условии расширения ассортимента и улучшения собственного позиционирования.

Другие крупные продовольственные дискаунтеры

Формат дискаунтеров начали развивать крупные магазины федерального уровня:

«Моя цена»

Дискаунтер от сети «Магнит», которая запустилась летом 2020 года. К концу 2021 года в России функционировало 140 магазинов «Моя цена». Ассортимент магазина состоит из 3500 наименований, а площадь торговых точек относительно небольшая – 250 м2. В 2022 году сеть намерена открыть еще 500 магазинов.

«Чижик»

Сеть дискаунтеров от владельца магазинов «Перекресток», «Пятерочка», «Карусель» — X5 Retail Group. В ассортименте 800 единиц самых востребованных товаров. В сентябре прошлого года работало 29 магазинов, а в планах у сети в ближайшие три года увеличить количество торговых точек 3000 новых дискаунтеров. Значимым преимуществом данного дискаунтера является наличие продукции собственной торговой марки: осенью 2021 года продукция собственного бренда составила 20% от общего числа товаров.

«365+»

Дискаунтер, открытый «Лентой» в начале 2021 года. Первые магазины появились в Барнауле и Новосибирске. Площадь магазинов составляет около 375 м². Ассортимент представлен 1600 единицами, 960 (60%) из которых – это товары СТМ.

«Да!»

Сеть классических дискаунтеров, входящая в группу «О’кей», которая активно развивается на российском рынке с 2014 года. По данным New Retail, чистая розничная выручка дискаунтеров «ДА!» в годовом выражении выросла на 47,3% до 10 479 млн рублей в IV квартале 2021 года и на 34,3% до 34 789 млн рублей за 12 месяцев 2021 года. На конец 2021 года сеть насчитывала более 150 магазинов (преимущественно в Московской области), общая площадь которых составила 102 922 квадратных метров. «ДА!» является одним из самых быстрорастущих дискаунтеров: в 2021 количество торговых точек увеличилось на 34 единицы. К 2024 году «Окей» планирует запустить ещё 200 торговых точек. 80% товаров сеть «Да!» закупает у отечественного производителя.

«Шокирующие» прогнозы в ритейле

На функционирование фуд-ритейла могут повлиять следующие предполагаемые тенденции, которые или уже активно развиваются в России, или могут стать заметными в ближайшие годы.

- Сильное сокращение количества физических магазинов в ближайшем будущем - стоит пробовать развиваться в Интернете.

- Популяризация жестких дискаунтеров, с которыми придется конкурировать традиционным магазинам, придумывая новые стратегии для привлечения покупателей.

Так, эксперты предполагают, что уже через 3 года хард-дискаунтеры смогут занять 35% от рынка, а через 5 лет – 50%. К тому же у сетей, которые, помимо уже имеющегося традиционного «магазина у дома», решили создать еще и дискаунтерскую сеть, могут возникнуть сложности с успешной реализацией одновременно разных форм торговли.