Данная статья рассматривает проблему привлечения инвестиций в новые крупные бизнес-проекты.

Мы постараемся дать ответы на следующие вопросы:

-

Какие тенденции выделяются сегодня в реализации крупных инвестиционных проектов?

-

Какие формы кредитования сегодня доступны для финансирования крупных стартапов?

-

На каких условиях реально получить кредит на финансирование новых проектов?

-

Что может помочь привлечь инвестиции в модернизацию или новое строительство?

-

Какие формы государственной поддержки выделяются на рынке финансирования крупных инвестиционных проектов и как можно ими воспользоваться?

Современные тенденции реализации крупных инвестпроектов в России

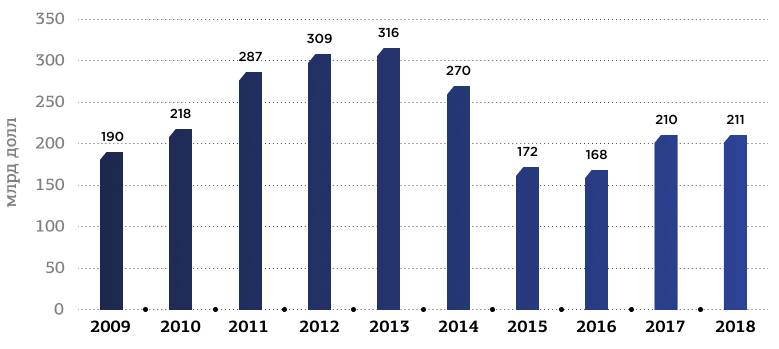

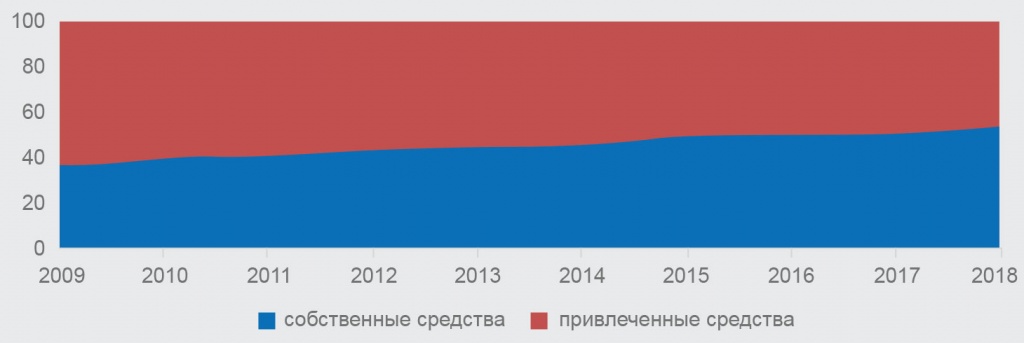

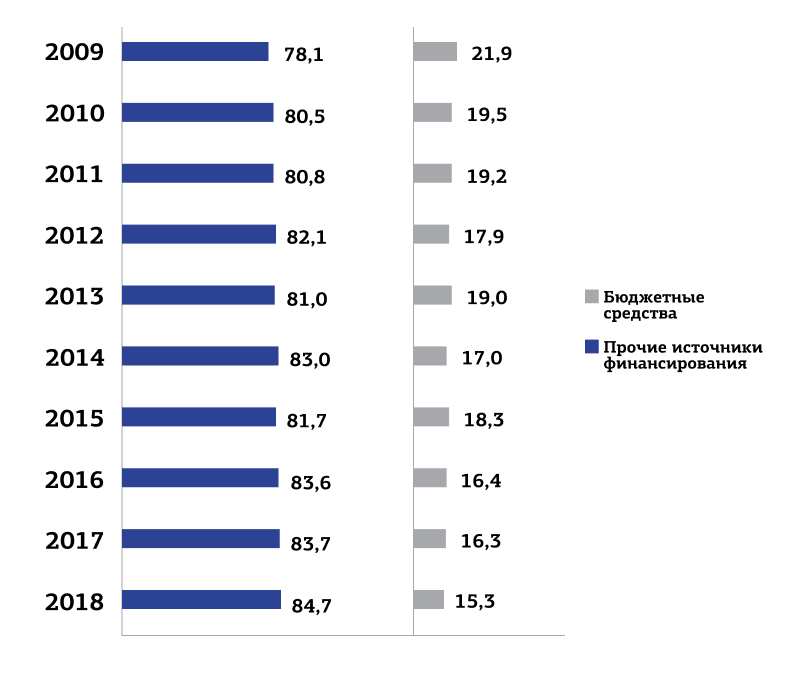

По данным Росстата в 2018 году объем инвестиций в основной капитал в России составил 13,2 трлн. рублей, при этом 54,3% всех инвестиций осуществлялись бизнесом за счет собственных средств, и лишь 10,8% из них финансировались за счет кредитов.

Рис. 1. Инвестиции в основной капитал в РФ за 2009-2018 гг., млрд долл. США

Рис. 2. Структура инвестиций в основной капитал в РФ за 2009-2018 гг. (в процентах к итогу)

После введения санкций и существенного ограничения долгосрочного кредитования российского бизнеса структура источников финансирования инвестиций в основной капитал существенно изменилась. Доля привлеченных средств в 2015 году упала сразу на 4,5% и с тех пор неуклонно сокращается. Перед бизнесом встает вопрос: как найти инвестиции, чтобы внедрить новый продукт, модернизировать или создать новое производство?

Банковская система, МФО и другие финансовые организации предлагают массу вариантов финансирования субъектам малого предпринимательства, но не многие могут осуществлять инвестирование в крупные проекты.

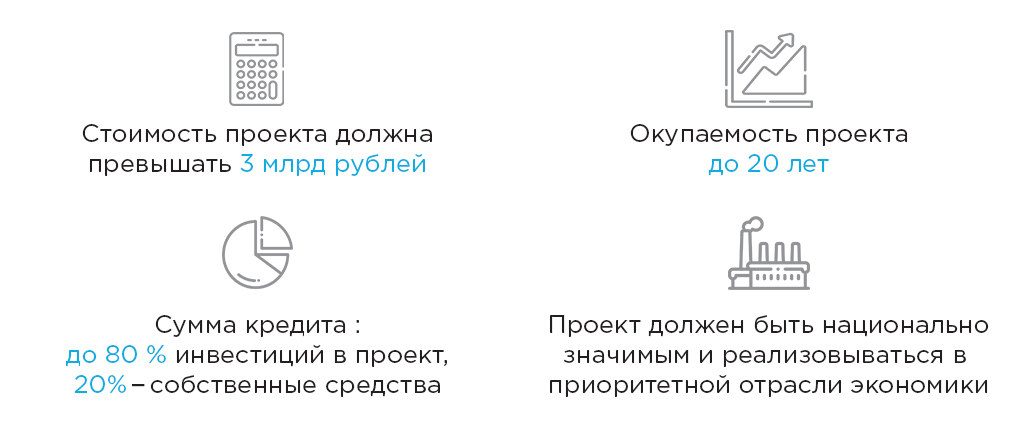

К крупным традиционно относят инвестиционные проекты с объемом инвестиций более 100 млн рублей. Тем не менее, государство и банки устанавливают минимальные требования к финансируемым крупным проектам намного выше этой суммы. Сегодня в России к крупным уверенно можно отнести проекты стоимостью от 3 млрд рублей. Но в отдельных отраслях, например, в АПК, пищевой и фармацевтической промышленности, в производстве строительных и отделочных материалов к числу крупных целесообразно относить проекты стоимостью более 1 млрд рублей, т.к. «гигантских» производств в этих отраслях немного.

По данным ИнфоЛайн в число регионов-лидеров в реализации крупнейших инвестиционных проектов в промышленном строительстве в 2018-2020 гг. входят:

При этом среди субъектов РФ, реализующих крупнейшие проекты в АПК в 2018-2020 гг. выделяются:

Рассмотрим, какие инструменты имеются у бизнеса для привлечения финансирования в крупные проекты промышленности и инфраструктуры.

Банковское кредитование крупных инвестпроектов

Банковский кредит является традиционной формой финансирования инвестиционных проектов. Однако в отношении крупных проектов лишь немногие банки могут предоставить кредит на длительный срок. Во-первых, только несколько крупных банков обладают достаточным объемом свободных финансовых ресурсов, которые могут быть предоставлены одному крупному заемщику. Во-вторых, банк должен сформировать резервы на возможные потери по ссудам, что повышает его расходы. В-третьих, для реализации крупных проектов должны быть привлечены специалисты, которые проведут технический и финансовый аудит проекта, проверят обоснованность запланированных показателей. Кроме того, текущие проблемы банковского сектора не позволяют предоставлять дешевые долгосрочные кредиты без субсидий.

На каких условиях осуществляется кредитование?

Главное условие – инвестиционный проект должен находиться в высокой степени проработки, то есть когда сформирована проектная команда, имеется бизнес-план, финансовая модель, проектно-сметная и разрешительная документация. Даже если при получении банковского кредита можно отложить выплату основного долга до получения денежных потоков от операционной деятельности, но проценты за кредит в большинстве случаев должны выплачиваться уже со следующего месяца после его получения. И чем длительней инвестиционный этап, тем больше процентных выплат придется на и без того ограниченный инвестированный капитал. Поэтому для многих проектов, имеющих продолжительную предпроектную и инвестиционную стадии, получение кредита затруднительно из-за высокой доли процентов, причитающихся на период до запуска проекта в эксплуатацию.

Например, в машиностроении, энергетике и других проектах, в которых только подготовительный этап занимает более двух лет.

Получение кредита также часто требует обеспечения в виде залогов, гарантий или поручительств, что обычно сложно реализуемо для новых крупных проектов и вынуждает искать другие источники финансирования. Если инициатором проекта выступает действующее предприятие, то оно имеет возможность предоставить необходимый залог или выступить поручителем. Но если проект инициируется вновь создаваемым предприятием, то залогового имущества может не быть.

Рассмотрим основные формы банковского кредитования инвестиционных проектов.

1. Прямое инвестиционное банковское кредитование

На сегодняшний день крупные инвестиционные кредиты предоставляют в основном Сбербанк, Россельхозбанк, Альфа-Банк, Газпромбанк, ВТБ и некоторые другие. До недавнего времени ВЭБ являлся активным участником кредитования крупных проектов, но финансовые проблемы, с которыми банк столкнулся, заставили ВЭБ отказаться от прямого инвестиционного банковского кредитования.

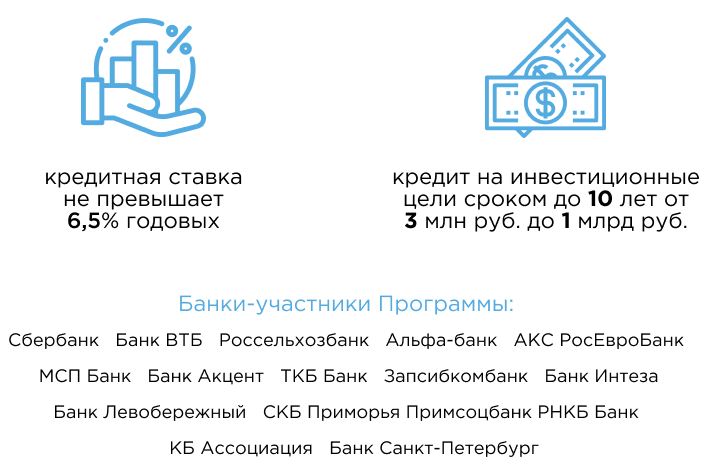

Большинство вышеперечисленных банков предоставляют кредиты по льготной «Программе 6,5», запущенной в феврале 2018 года, по условиям которой предприниматели могут получить кредит под 6,5% годовых в аккредитованных банках. На инвестиционные цели такой кредит предоставляется сроком до 10 лет в размере от 3 млн рублей до 1 млрд рублей. Для инвестиционных кредитов на сумму более 500 млн рублей размер кредита не может превышать 80% суммы совокупных инвестиций по проекту.

Кредиты предоставляются субъектам малого и среднего предпринимательства, осуществляющим деятельность в приоритетных отраслях, в том числе: в сельском хозяйстве, обрабатывающих производствах, строительстве и прочих. Остальные предприятия получают кредит по ставке около 8,5% годовых. Ранее такие кредиты предоставлялись под 9,6-10,6% годовых.

На практике заемщик, приходя в банк, чтобы получить кредит под 6,5% годовых, сталкивается с дополнительными расходами, связанными с необходимостью оценки бизнеса и проекта. Стоимость кредита увеличивают и другие услуги банка (например, страховка), поэтому реальная ставка по кредиту все равно достигает 8,5-10% годовых.

Некоторые из крупных банков предлагают собственные инвестиционные программы. Например, Райффайзенбанк предлагает кредит «Инвестиционный» на приобретение коммерческой недвижимости, транспортных средств и оборудования на срок до 10 лет в сумме до 154 млн рублей под обеспечение залогом. Процентная ставка по такому кредиту определяется индивидуально по результатам переговоров.

Прямое банковское кредитование проектов осуществляется не только на условиях открытия расчетного счета и получения денежных потоков и выручки, но и на условиях твердых залогов в виде земли, зданий, оборудования и пр.

В числе международных банков, осуществляющих прямое финансирование крупных инвестиционных проектов следует выделить:

-

Европейский банк реконструкции и развития;

-

Новый банк развития БРИКС;

-

Евразийский банк развития;

-

Азиатский банк развития;

-

Всемирный банк;

-

Исламский банк развития.

2. Синдицированное банковское кредитование и проектное финансирование

Синдицированные кредиты предоставляются в соответствии с Федеральным законом от 31.12.2017 года №486-ФЗ «О синдицированном кредите (займе) и внесении изменений в законодательные акты РФ».

При этом инвестиционный проект может финансироваться сразу несколькими банками-кредиторами по договору синдицированного кредита. Преимуществом такой формы кредита является то, что участники инвестиционного синдиката входят в проект суммами, которые они считают для себя приемлемыми, тем самым снижая кредитные риски.

Формирование инвестиционного синдиката под конкретный крупный проект - процесс достаточно сложный. В частности, банк-организатор выполняет следующие функции:

-

согласование с заемщиком условий сделки;

-

отбор банков-участников;

-

анализ инвестиционного проекта и заемщика;

-

подготовка документации по сделке;

-

кредитование (фондирование сделки) и получение сумм с других участников;

-

предоставление кредитных средств заемщику;

-

распределение между участниками полученных от заемщика сумм в погашение кредита (процентов и суммы основного долга);

-

администрирование кредита, отслеживание обеспечения.

В 2018 году для кредитования крупных инвестиционных проектов была создана Фабрика проектного финансирования ВЭБ, которая осуществляет синдицированное финансирование и господдержку (государственную гарантию по облигациям и госсубсидию, снижающую процентные риски для заемщиков).

Критерии отбора проектов Фабрикой проектного финансирования:

Процесс отбора проектов для финансирования включает следующие этапы:

Представление бизнес-идеи

Отбор проектов в Фабрику:

-

ВЭБ проверяет соответствие проекта критериям Фабрики;

-

Заемщик дает согласие на включение проекта в Фабрику;

-

ВЭБ принимает решение о потенциальной возможности включения проекта в Фабрику и включает проект в реестр потенциальных проектов Фабрики;

-

Коммерческие банки выражают заинтересованность в финансировании проекта.

Структурирование:

-

ВЭБ обеспечивает возможность обмена информацией между участниками в едином информационном поле;

-

Происходит совместное структурирование сделки с учетом господдержки. Создается проектная компания, в которую включаются все участники сделки;

-

Заключается договор синдицированного кредита

Финансирование и мониторинг:

-

Производится фондирование и финансирование проекта синдикатом;

-

Кредит предоставляется траншами, что снижает риски участников проекта и стоимость кредита;

-

ВЭБ получает субсидии для хеджирования процентной ставки и госгарантии на выпуск облигаций;

-

ВЭБ осуществляет выпуск облигаций и размещает их среди инвесторов

3. Гарантийное обеспечение кредитования крупных инвестиционных проектов

Одним из активных участников рынка банковского кредитования инвестиционных проектов является Корпорация МСП, которая предлагает систему гарантийных продуктов Национальной гарантийной системы.

Для средних и крупных проектов Корпорация МСП ( www.corpmsp.ru) предоставляет гарантии по кредитам, получаемым инициатором проекта в банках партнерах, на суммы от 25 млн рублей. Гарантии предоставляются также в рамках программы стимулирования кредитования субъектов малого и среднего предпринимательства (вышеуказанной «Программы 6,5»), когда размер кредита составляет от 3 млн рублей до 1 млрд рублей. Но такие гарантии предоставляются лишь субъекту малого и среднего предпринимательства, который:

-

Удовлетворяет соответствующим критериям по структуре уставного капитала;

-

Имеет выручку не более 2 млрд рублей в год;

-

Персонал – не более 250 человек;

-

Зарегистрирован в РФ;

-

Осуществляет любые виды предпринимательской деятельности, кроме игорного бизнеса, производства и реализации подакцизных товаров, добычи и реализации полезных ископаемых, а также не являющимся участниками соглашения о разделе продукции, кредитной или страховой организацией, инвестиционным фондом и пр.;

-

Не имеет задолженности по налогам, сборам;

-

Характеризуется отсутствием отрицательной кредитной истории по кредитам с гарантией Корпорации;

-

К нему не применяются процедуры несостоятельности (банкротства).

Гарантии предоставляются под поручительство Региональной гарантийной организации и покрывают 50-70% суммы кредита. Срок гарантии составляет до 15 лет, но Корпорация МСП взимает вознаграждение в размере 0,75% годовых от суммы гарантии.

Для новых проектов Корпорация МСП устанавливает следующие требования:

-

Проект реализуется в высокотехнологичных отраслях;

-

Проект реализуется в приоритетной отрасли экономики с использованием инноваций и высоких технологий, которые позволяют вывести на рынок совершенно новый продукт или улучшенный вариант существующих аналогов, а также экспортоориентированный или импортозамещающий продукт;

-

Проект, реализуемый в приоритетных сферах экономики, способен масштабироваться, то есть дает возможность расширить бизнес территориально или пропорционально вложенным ресурсам. При этом ежегодный прирост выручки составляет не менее 20% в течение трех лет после завершения инвестиционной фазы проекта.

Перспективные формы финансирования крупных инвестпроектов

Как показывает практика, несмотря на достаточно широкий спектр имеющихся кредитных инструментов, инициаторам нового крупного проекта крайне сложно привлечь необходимые для его реализации финансовые ресурсы. В то время как многие частные и некоторые корпоративные инвесторы готовы вкладываться в проект на ранних стадиях.

Рассмотрим основные отличия банковского кредита и инвестиций подробно:

Таблица 1. Характеристики банковского кредита и инвестиций

|

|

Банковский кредит |

Инвестиции |

|

Стадия проекта

|

предоставляется бизнесу, который реально работает не менее 6 месяцев |

осуществляются, когда только начинаются первые продажи или на этапе бизнес-идеи |

|

Риски |

требуются гарантии возврата в виде залогов или поручительств |

инвестор входит в долю в бизнесе и становится компаньоном |

|

Возвратность |

погашение осуществляется равными долями в течение срока действия договора или единовременно в конце срока |

возврат осуществляется через продажу доли инвестора в проекте |

|

Платность |

возникает дополнительная потребность в финансировании выплат по кредиту до того момента, пока не появятся денежные потоки от операционной деятельности |

инвестор может быть заинтересован не столько в текущем доходе, сколько в приросте стоимости его доли в бизнесе, поэтому процентов может и не требовать |

|

Управление и контроль |

банк не вмешивается в вопросы управления |

инвестор получает долю в бизнесе и право принимать участие в управлении |

|

Собственное участие |

обычно покрывает лишь часть потребности в финансировании проекта, доля собственных средств инициатора проекта должна быть не менее 20-50% |

за счет средств инвестора может покрываться до 100% потребности в финансировании |

|

Поддержка |

банк не вмешивается в бизнес-процессы своих клиентов |

опытный инвестор способен давать советы по развитию бизнеса |

|

Отчетность |

банку достаточно стандартных форм бухгалтерской отчетности заемщика для мониторинга его финансовой деятельности |

Требуется составление развернутых форм управленческой отчетности, которая даст представление о внутренних бизнес-процессах |

Как видно, рассмотрение источников финансирования, отличных от банковского кредита, является весьма актуальным, но, к сожалению, большинство этих источников пока крайне неразвиты.

Одной из наиболее интересных форм финансирования инвестпроектов, которая уже активно используется в малом бизнесе, является венчурное финансирование (то есть финансирование нового, высокотехнологичного и быстрорастущего бизнеса). Пока ресурсы российских венчурных фондов не позволяют финансировать крупные инвестпроекты. Тем не менее, текущие высокие темпы развития венчурного рынка России сделают возможным венчурное финансирование крупных инновационных и высокотехнологичных проектов уже в перспективе следующих 3-5 лет.

Хорошим стимулом для развития венчурного рынка финансирования крупных инвестиционных проектов будет принятие законопроекта «О защите и поощрении капиталовложений и развитии инвестиционной деятельности в РФ». Законопроект предусматривает налоговое возмещение частным инвесторам, вкладывающим средства в инновационные проекты на ранних этапах развития.

ICO – первичное размещение криптовалют для привлечения средств в инвестиционные проекты, хотя и обсуждается на дискуссионных площадках, но пока не может использоваться для финансирования крупных проектов из-за неразвитости этого рынка в России. Государственное регулирование рынка ICO пока лишь начинает формироваться, но успех реализации некоторых, имеющих «российские корни» проектов впечатляет.

Примером может служить проект TON – «Открытая сеть Телеграмм» смогла собрать в 2018 году 1,7 млрд долл США, что дает надежду на развитие рынка ICO в России. Однако наряду с единицами успешных примеров ICO, статистика пестрит случаями откровенного мошенничества, когда привлекаемые в проекты деньги попросту исчезали. Если обращение криптовалют скорее всего получит законодательное оформление уже в этом году, то рынок ICO будет сформирован еще не скоро. Соответственно возможность финансирования крупных российских проектов через ICO пока остается гипотетической.

Еще одной интересной и перспективной формой финансирования крупных проектов может стать краудфандинг, рынок которого растет очень высокими темпами, и сегодня обороты этого рынка составляют 14-15 млрд рублей в год. По прогнозам Банка России рынок краудфандинга через пять лет вырастет до 1 трлн рублей. Однако для финансирования крупных проектов в среднесрочной перспективе краудфандинг использовать, скорее всего, будет невозможно, так как на законодательном уровне планируется ввести ограничения как на суммы инвестиций в проект, так и на объемы привлекаемых инвестиций.

Реализация инвестиционных проектов во взаимодействии с государством

Государственная поддержка инвестиционных проектов играет важную роль, инвестиции в основной капитал в России на 15,3% финансируются за счет финансирования из федерального, региональных и местных бюджетов.

Рис. 3. Доля бюджетного финансирования в структуре источников финансирования инвестиций в основной капитал в 2009-2018 годы

Какие формы взаимодействия государства с инвестором выделяются при финансировании крупных проектов?

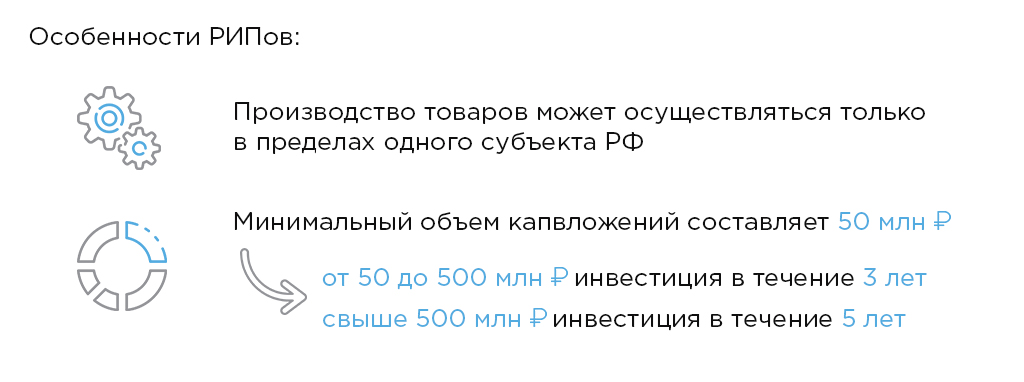

1. Получение статуса регионального инвестиционного проекта

Региональный инвестиционный проект (РИП) предполагает создание новых или модернизацию существующих объектов производства товаров. Регионы сами определяют требования к инвестиционным проектам для включения их в региональные реестры. Число региональных инвестиционных проектов значительно: например, только в Свердловской области насчитывается 53 стратегически важных РИПа в транспортно-логистической, металлургической, агропромышленной и социальной отраслях. Общий объем требуемых инвестиций для этих проектов составляет 1,5 трлн рублей, планируется создание 24 тысяч рабочих мест.

Что дает получение статуса РИПа инициатору проекта?

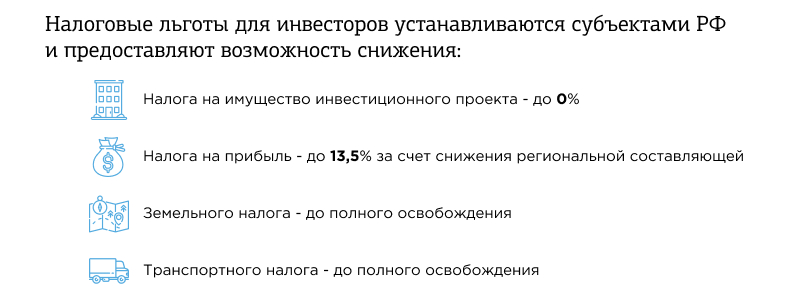

Государство целенаправленно поддерживает реализацию приоритетных региональных инвестиционных проектов. Финансовая поддержка выражается в виде смягчения налогового бремени, предоставления грантов, субсидий, федеральных и региональных программ поддержки бизнеса, компенсации отдельных расходов и возмещения процентов по инвестиционным кредитам.

Наиболее важным преимуществом, получения статуса регионального инвеспроекта является возможность использования инвестиционных налоговых льгот.

В отношении некоторых проектов (для проектов, реализуемых в республике Тыва, Магаданской области, Забайкальском крае и других), реализуемых в форме РИП, предусматривается 0%-ная ставка налога на прибыль. То есть налоговые льготы предоставляются не только на региональном, но и на федеральном уровне.

Применение налоговых льгот при реализации инвестиционных проектов способно снизить инвестиционные затраты на 10-20%. Получение налоговых льгот в большинстве российских субъектов осуществляется решением региональных властей. Инвестор предоставляет бизнес-план инвестиционного проекта с финансовой моделью и другие документы по установленному перечню, региональные власти заключают с инвестором инвестиционный контракт, который определяет предоставляемые налоговые льготы. Однако в некоторых регионах, например, в Ленобласти, предоставление налоговых льгот осуществляется в уведомительном порядке.

Агентство стратегических инициатив ( www.asi.ru) при формировании «Национального рейтинга состояния инвестиционного климата» за 2018 год выделило регионы, предоставляющие наибольший объем налоговых льгот для бизнеса по отношению к общей сумме налоговых доходов, в числе которых оказались: Калининградская область, Брянская область, Республика Тыва, Магаданская область и Чукотский автономный округ.

2. Заключение специальных инвестиционных контрактов (СпИК)

Специальный инвестиционный контракт – это соглашение между инвестором и государством, в котором определяются обязательства инициатора проекта модернизировать или освоить производство промышленной продукции в предусмотренный срок, а также обязательства РФ или отдельного субъекта РФ в части гарантий обеспечить стабильность налоговых и регуляторных условий и предоставления поддержки.

Механизм заключения СпИК описывается в Федеральном законе от 31 декабря 2014 года № 488-ФЗ «О промышленной политике в РФ», а правила заключения СпИК закреплены в постановлении Правительства РФ от 16 июля 2015 г. №709 «О специальных инвестиционных контрактах для отдельных отраслей промышленности».

Целью заключения СпИК является привлечение инвестиций в реальный сектор экономики и поддержка реализуемых в России крупных инвестиционных проектов. Заключение СпИК предусматривается для любых отраслей промышленности, но только в отношении производства продукции, а не для сферы услуг.

По данным Фонда развития промышленности, являющегося оператором по заключению СпИК, на сегодняшний день уже заключено 33 специальных инвестиционных контракта. Ключевые показатели по подписанным СпИК:

Таблица 2. ТОП крупнейших инвестиционных проектов по СпИК

|

Наименование инвестиционного проекта |

Дата заключения и окончания срока действия СпИК |

Инвестиции, млн руб. |

Отрасль |

|

«Усольский калийный комбинат», Пермский край, г. Усолье

|

11.11.2016 - 31.12.2025 |

72 859,9 |

Химико-технологический комплекс и биоинженерные технологии |

|

«Создание горно-обогатительного комбината по добыче и обогащению калийных солей и освоению производства хлористого калия», Волгоградская область, г. Котельниково |

30.11.2016 - 31.12.2025 |

57 250,5 |

Химико-технологический комплекс и биоинженерные технологии |

|

«Развитие модельного ряда автомобилей КАМАЗ и Мерседес Бенц и модернизация мощностей для их производства» |

25.05.2018 - 24.05.2028 |

46 376,7 |

Автомобильная промышленность и железнодорожное машиностроение |

3. Заключение контрактов государственно-частного партнерства (ГЧП)

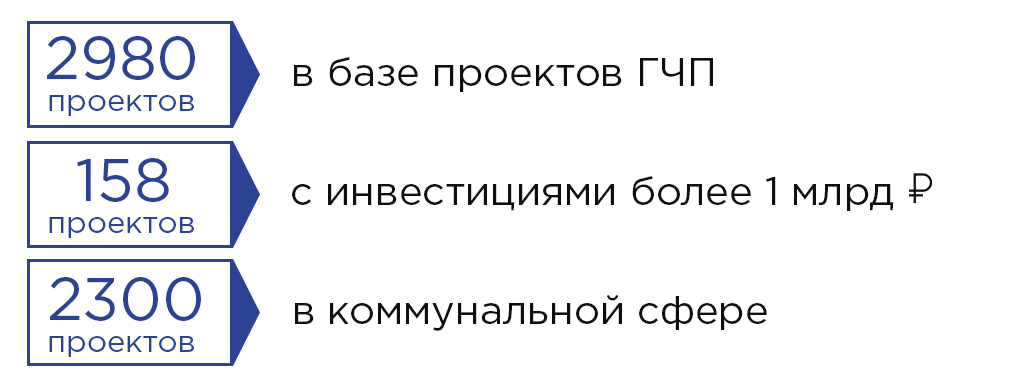

В формате государственно-частного партнерства, так же, как и в СпИК, участвуют две стороны государство в лице регионального органа власти и инвестор-партнер. С помощью механизма ГЧП в основном реализуются проекты транспортной инфраструктуры, социальной сферы и в некоторых других приоритетных сферах деятельности. Инвестиции в инфраструктуру, социальные проекты требуют длинных денег и прежде финансировались из бюджета и внебюджетных фондов.

По условиям ГЧП инвестор берет на себя обязательство реконструировать или построить заново объект инфраструктуры, закупить необходимое оборудование и запустить его в работу, а государство дает возможность коммерчески использовать на определенных условиях этот объект инвестору, субсидируя часть инвестиционных расходов.

Преимуществом такого сотрудничества является взаимная выгода для участников. Государство решает инфраструктурные и социальные вопросы, а инвестор обеспечивает окупаемость своих затрат и получает дополнительную финансовую поддержку в виде субсидий, а также, как правило, гарантированный рынок сбыта. Еще одним преимуществом является сокращение бюрократических процедур, связанных с получением земельного участка на льготных условиях, оформлением разрешительной документации и прочее.

Сегодня база проектов ГЧП включает 2980 проектов, из которых 158 проектов с инвестициями более 1 млрд рублей. Наибольшее число проектов сосредоточено в коммунальной сфере, на которую приходится почти 2300 проектов.

Происходящие сдвиги в законодательной базе проектного финансирования, государственного участия в инвестиционных проектах существенно облегчили поиск инвесторов в крупные проекты. Но перечисленные формы и способы привлечения инвестиций ограничиваются лишь внутрироссийскими источниками финансирования.

В то же время большой интерес к реализации проектов проявляют крупные зарубежные инвесторы, что подтверждается их активным участием в проводимых в России международных саммитах и форумах. Ежегодный Петербургский международный экономический форум (ПМЭФ) является одной из ведущих мировых площадок для встреч с ключевыми игроками рынка, потенциальными инвесторами.

На форуме 2018 года присутствовало более 17 тысяч участников из 143 стран мира и было подписано 593 инвестиционных соглашения на общую сумму 2,6 трлн рублей (без учета соглашений, сумма которых является коммерческой тайной). Преимуществом форума является то, что регионы имеют возможность представить наиболее перспективные инвестиционные проекты и привлечь реальные инвестиции. Следующий ПМЭФ состоится 6-8 июня 2019 года.

В июле 2019 года в Екатеринбурге состоится Глобальный саммит производства и индустриализации (GMIS), проводимый под эгидой Организации Объединенных Наций по промышленному развитию (ЮНИДО). Саммит будет проводиться при участии представителей правительств, ключевых игроков промышленности, инвесторов, отраслевых экспертов, ученых из 20 стран мира. Что также не должно остаться без внимания представителей российского бизнеса, реализующих крупные инвестиционные проекты.