Склады – устойчивый и перспективный сегмент на рынке коммерческой недвижимости. Они всегда востребованы производителями, ритейлерами и компаниями, работающими в других сферах, а доступные свободные площади сегодня не покрывают растущего спроса.

Рынок складской недвижимости в России

В 2023 году рынок складской недвижимости в России столкнулся с серьёзными трудностями. Основная проблема заключалась в том, что количество свободных складских помещений снизилось до рекордно низкого уровня. Это обстоятельство неизбежно повлияло на рост арендных ставок. Сейчас важно понять, почему возник этот дефицит и какие перспективы ждут складской сегмент в 2024 году.

Складских площадей, доступных к аренде/продаже, сейчас почти нет. Все мощности терминалов используются максимально. Эта тенденция наблюдается с конца 2022 года. Причины кроются в необходимости организации хранения товаров, которые массово ввозятся благодаря параллельному импорту. Ранее поставки были регулярными, и потребность в формировании таких складских запасов отсутствовала. Сейчас же бизнес работает по принципу «все впрок».

Есть и другие причины. На рынке сейчас нет новых объектов, вводимых в эксплуатацию, объем инвестиций в эту сферу пока меньше в сравнении с финансированием до 2022 года.

Строительство сейчас обходится намного дороже, а вопросы оснащения и вовсе являются отдельной проблемой, поскольку многие виды оборудования невозможно ввезти в страну.

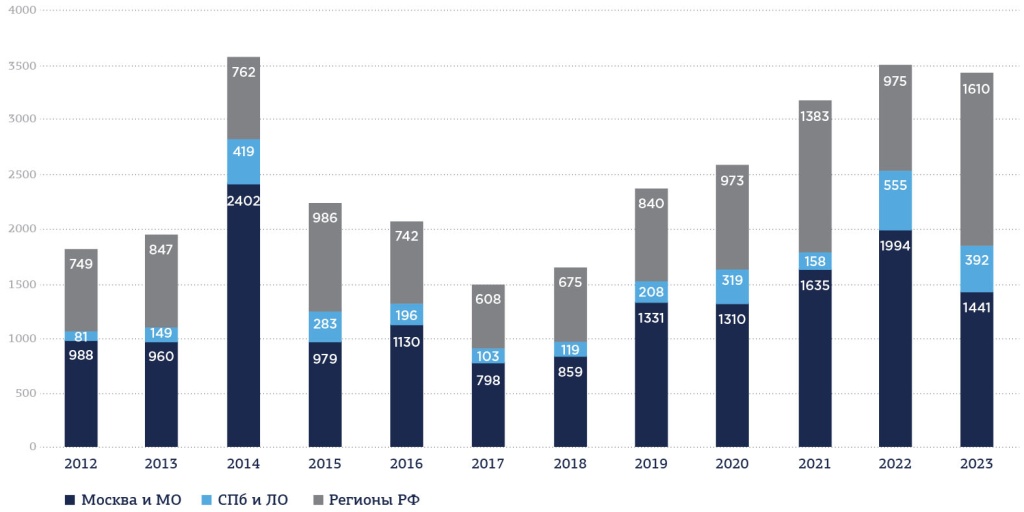

Так, по итогам 2023 года в России было введено почти 3,5 млн. м2 с общим объемом площадей более 42 млн. м2. Наблюдается увеличение объема ввода складской недвижимости в регионах России, почти в 1,6 раз больше показателей прошлого года, и снижение в Московском регионе и Санкт-Петербурге.

Рис. Динамика объема ввода складских площадей в России, тыс. м2

Источник: Минпромторг

На рынке крупных городов традиционно выделяются следующие типы объектов складской недвижимости в зависимости от их класса:

-

класс A: одноэтажное здание из высококачественных материалов, высота потолков от 12 м, антипылевое покрытие полов, автоматическая система пожаротушения, регулируемый температурный режим, тепловые завесы на воротах, автоматические ворота докового типа, гидравлический пандус, кондиционирование, система охранной сигнализации и видеонаблюдение, офисные площади, оптико-волоконные телефонные линии, большая зона парковки для всех видов автомобилей, удобная транспортная доступность. Это, как правило, новые здания со стеллажным хранением, что позволяет использовать в подобных объектах полный спектр современных технологий по хранению и обработке разных типов грузов;

-

класс B: одно- или многоэтажное капитальное здание, высота потолков 4-10 м, пол – асфальт или бетон без покрытия, пожарная сигнализация и система пожаротушения, пандус для разгрузки, офисные помещения, телефонные линии, охрана, территория для маневрирования автотранспорта. Из-за низких потолков, которые не позволяют поставить современное стеллажное оборудование, есть ограничения по использованию современных складских технологий обработки грузов;

-

класс C: капитальные производственные помещения или утепленные ангары, высота потолков от 3,5 м, пол – асфальт или бетонная плитка, ворота на нулевой отметке, автомашина заходит внутрь помещения. Характеристики зданий не позволяют обрабатывать складируемые грузы;

-

класс D: подвальные помещения, неотапливаемые производственные помещения или ангары, открытые складские площадки.

По итогам 2023 года общий объем качественного складского предложения (класса А, В) по всей России (вкл. Московский регион, Санкт-Петербург и Ленинградскую область) составляет 45,7 млн кв. м. Из них 54% (или 24,5 млн кв. м) приходится на Московский регион, 11% (5,1 млн кв. м) - на Санкт-Петербург и Ленинградскую область, 35% (16,1 млн кв. м) - на остальные регионы России.

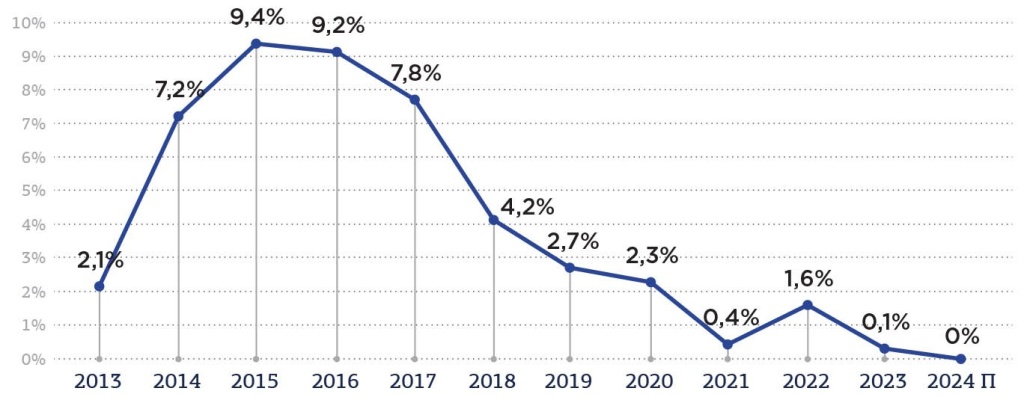

Вместе с ростом спроса, рынок столкнулся с критическим дефицитом свободных площадей. Объем вакантных складских помещений упал до уровня 2012 г. - всего 90 тыс. кв. м, что составляет всего 0,1% от совокупного предложения. %. Снижение показателя с начала года составило 1,5% п. п.

Рис. Доля свободных складских площадей в Московском регионе, %

Источник: данные NF Group, https://nikoliers.ru

Дефицит обусловлен несколькими обстоятельствами:

-

темпы нового строительства недостаточны из-за высокой ключевой ставки, из-за которой сейчас крайне сложно брать кредиты на девелоперские проекты, либо их строительство становится настолько дорогим, что инвестирование просто невыгодно;

-

сделки по аренде строящихся объектов часто заключаются ещё до их ввода в эксплуатацию, эти площади даже не выходят на рынок (built-to-suit проекты);

-

-

объём предложений субаренды сократился до минимума (он составляет около 0,1%) и фактически не влияет на ситуацию.

По итогам 2023 г. объем инвестиций в складскую недвижимость России достиг 61 млрд руб., что на 15% превышает результат 2022 г. Более 50% инвестиций пришлось на складские объекты Московского региона. Процесс продажи активов иностранных компаний российским инвесторам продолжается. Один из примеров – продажа СК FM Logistic в Дмитрове по схеме sale-leaseback. При этом наблюдается укрепление тренда использования коллективных инвестиций в высококачественные объекты складской недвижимости. В условиях повышенного спроса со стороны арендаторов, дефицита предложений и роста арендных ставок, инвестиционные фонды предлагают привлекательные показатели доходности для частных инвесторов, включая физических лиц. Управляющие паевыми фондами активно осуществляют поиск объектов для инвестиций, преимущественно в качественные спекулятивные комплексы со стабильным арендным доходом. Также в фокусе внимания находятся объекты, предназначенные для федеральных розничных сетей, маркетплейсов и логистических компаний.

На сегодняшний день рынок складской недвижимости в Москве характеризуется диапазоном ставок капитализации в пределах 10,5–12%. Данный диапазон свидетельствует о текущей оценке рыночной доходности вложений в складские объекты в столичном регионе.

Заключение

В целом, прошлый год в сфере складской недвижимости России охарактеризован не только рекордными значениями и кардинальными изменениями, но и вызовами, которые требуют от участников рынка быстрого принятия комплексных и взвешенных решений. В условиях крайнего дефицита свободных площадей в 2023 г. потребители складов сталкивались с необходимостью проведения глубокого анализа рынка и внимательного согласования коммерческих условий для обеспечения доступа к желаемым помещениям. В свою очередь, девелоперы и владельцы активов детальнее рассматривали возможности сделать свои объекты более специализированными и устойчивыми. В наступившем 2024 году ожидается более острая нехватка вакантных опций.

Анализ рынка складской недвижимости в 2023 году показывает, что в целом по России наблюдается почти стопроцентная заполненность имеющихся помещений, а объём нового предложения не соответствует спросу. В результате значительными темпами растут арендные ставки.

К концу года на рынке обозначились следующие тенденции:

-

в готовых зданиях почти невозможно найти складские помещения для аренды, под крупные проекты приходится планировать строительство новых объектов;

-

в строящихся комплексах вакантные площади доступны для продажи в основном на начальных этапах строительства;

-

в структуре сделок увеличивается доля проектов built-to-suit;

-

растёт интерес к сегменту складской недвижимости со стороны «непрофильных» девелоперов, которые раньше строили в основном жилую недвижимость;

-

с учётом изменения транспортной логистики интересными для инвестиций являются развивающиеся региональные центры.

На данный момент нет предпосылок к кардинальному изменению ситуации. Дефицит свободных площадей и рост арендных ставок, вероятнее всего, сохранятся и в начале 2024 года. По прогнозам, в 2024 год складская сфера войдет с сохранением высокого уровня спроса – около 4,5 млн кв. м. Данный показатель будет вторым по величине в истории, хоть и ниже, чем в текущем году. Ожидается, что объемы нового строительства останутся высокими – примерно 4,2 млн кв. м складских помещений. Этот показатель станет новым рекордным уровнем. Ставки аренды продолжат рост, их средняя величина достигнет 10 тыс. рублей за кв. м в год в Московском регионе. Свободные площади будут оставаться в дефиците, их прогнозируемая доля - всего 1% от всего доступного предложения.

Немного снизить напряжённость может реализация проектов по строительству логистических объектов под конкретных арендаторов, договоры о которых заключены в текущем году. Повлиять на рынок могут и онлайн-ритейлеры, которые формируют значительную часть спроса на склады. Реализация крупными игроками планов по строительству собственных фулфилмент-центров постепенно может привести к высвобождению части занимаемых ими арендованных объектов. В существующих экономических условиях складская недвижимость остаётся одним из наиболее стабильных секторов, инвестиции в который позволяют сохранить и преумножить капитал. С учётом динамики арендных ставок вложения в качественные объекты и в дальнейшем могут обеспечить стабильную рентную доходность.