1. Введение: новый экономический ландшафт

Санкции после февраля 2022 года стали не просто внешнеполитическим вызовом, а катализатором трансформации российской экономики. Для обрабатывающей промышленности и машиностроения — отраслей, глубоко интегрированных в глобальные цепочки поставок, — это означало резкий разрыв с ключевыми рынками и поставщиками. Зависимость от импорта до 2022 года достигала 50 % в машиностроении и 70–80 % в высокотехнологичных сегментах (станки с ЧПУ, микроэлектроника). Эконометрические модели показывают: снижение импорта на 1 п. п. от себестоимости вело к падению выпуска на 1,1–1,3 % в текущем и следующем кварталах.

Цель исследования — проанализировать, как отрасли адаптировались: от экстренных мер (параллельного импорта) до стратегического импортозамещения. Мы фокусируемся на структурных изменениях, отраслевой динамике, роли человеческого капитала и устойчивости достигнутых результатов.

Методология основана на данных ЦКИ НИУ ВШЭ, ФРП, ATК Consulting и на официальной статистике. Ключевой вопрос: удалось ли России не просто выжить, но начать строить новую, технологически независимую промышленную модель? Что определит успех в ближайшие 5–10 лет: технологии, инфраструктура или люди, способные управлять в условиях BANI-мира (хрупкость, тревога, нелинейность, непредсказуемость)?

Это исследование — практическое руководство по пониманию того, как санкции превратились в импульс для перезагрузки российской промышленности.

2. Шок и адаптация: трансформация импортных потоков

Введение санкций после февраля 2022 года для российской обрабатывающей промышленности и машиностроения означало коллапс фундаментальных производственных основ. Отрасли, десятилетиями встроенные в глобальные цепочки поставок, внезапно лишились доступа к критически важным компонентам, сырью и технологиям. Зависимость от импорта в машиностроении достигала 50 %, а в высокотехнологичных сегментах (станки с ЧПУ, микроэлектроника) — 70–80 %. Эконометрические модели показывают: снижение импорта на 1 п. п. от себестоимости продукции влекло падение выпуска на 1,14 % в текущем квартале и на 1,33 % — в следующем. Особенно пострадало автомобилестроение: производство упало с 1,365 млн автомобилей в 2021 году до 537 тыс. в 2023-м — минус 60 %.

Перед лицом системного коллапса предприятия были вынуждены мгновенно перестраивать цепочки поставок. Адаптация прошла по двум векторам: параллельного импорта и географической переориентации.

Параллельный импорт: спасательный круг с рисками

Параллельный импорт стал массовым явлением, позволившим сохранить доступ к жизненно необходимым компонентам. Его доля среди компаний выросла с 22 % в 2022 году до 40 % в 2023-м. Изначально сфокусированный на потребительских товарах, он быстро распространился на промышленное оборудование, станки и электронные компоненты.

Позитивные кейсы:

- запчасти для европейского оборудования ввозятся через Турцию и ОАЭ;

- российские компании создают дочерние структуры в Китае для закупки станков с локальными чипами, чтобы избежать блокировки западного ПО.

Основные риски:

- увеличение сроков поставок: с 10 дней до 3–6 недель, а в отдельных случаях — до 6 месяцев;

- рост контрафакта и нестабильное качество продукции;

- взрывной рост логистических издержек — на 69 % за три года.

Таким образом, параллельный импорт стал не полноценным решением, а временной «жизненной линией», позволившей выиграть время.

Географическая переориентация: разворот на Восток

Вторым направлением адаптации стала кардинальная переориентация географии поставок. Россия начала массовый разворот с Запада на Восток и Юг:

- доля стран ЕС и Великобритании во внешнеторговом обороте снизилась с 36 % в 2021 году до 19 % в 2023-м;

- доля стран Азии (Китая, Турции, Индии, Ирана) выросла с 32,4 % до 43 %;

- товарооборот с Китаем достиг $190 млрд в 2022 году. Объем грузоперевозок между странами увеличился на 36 % в 2023 году, достигнув 161 млн тонн;

- доля китайских грузовиков в импорте (янв. — авг. 2023 г.) составила 92 %.

Однако эта переориентация имела свою цену:

- логистические издержки выросли на 20–25 % для контейнерных перевозок;

- простои грузовиков на границе с Китаем достигали нескольких недель;

- компании вынуждены использовать юани, йены или переходить на бартер (например, поставки газовых турбин из Ирана в обмен на российскую сталь).

Вывод: от реактивной адаптации — к стратегическому импортозамещению

Первые два года после 2022 года прошли под знаком вынужденной адаптации. Параллельный импорт и переориентация на Азию позволили избежать экономического коллапса, но не решили главной проблемы — технологической зависимости. Эти меры были реакцией на кризис, а не стратегией развития. Они создали платформу для следующего, более сложного этапа — масштабного импортозамещения, которое стало государственной политикой.

3. Импортозамещение: от вынужденной меры к стратегии суверенитета

Параллельный импорт и географическая переориентация были реактивными мерами. Импортозамещение же стало осознанной, долгосрочной стратегией государства и бизнеса, превратив санкции из инструмента давления в катализатор перезагрузки национальной промышленной политики. Цель — не просто заменить поставщика, а построить независимые производственные цепочки и обеспечить технологический суверенитет.

Уже к 2023–2024 гг. появились первые значимые сдвиги: доля предприятий с очень высокой зависимостью от импортного оборудования сократилась вдвое — с 18 % до 8 %. Общая доля компаний с критической или высокой зависимостью от промежуточного импорта упала до 25 %. Лидерами по уровню замещения стали:

- производство компьютеров и электроники: 51 %;

- производство электрического оборудования: 47 %.

Однако за этими цифрами скрывается серьезная проблема — формальное импортозамещение. На рынке почти половина серверов позиционируется как отечественная, но их «сердце» — процессоры и память — импортное. В станкостроении общий уровень локализации достиг 70 %, но зависимость от импорта в ключевых узлах (системы ЧПУ, датчики) остается на уровне 80–95 %.

Таблица: динамика импортной зависимости и адаптации ключевых отраслей (до и после 2022 г.)

|

Отрасль |

Уровень зависимости от импорта до 2022 г. |

Ключевое событие / изменение после 2022 г. |

|

Автомобилестроение |

~35 % в себестоимости |

Производство упало с 1,365 млн (2021) до 537 тыс. (2023 г.) |

|

Станкостроение |

~70 % |

Выпуск вырос на 130 %; локализация ~70 %, но ключевые компоненты — 80–95 % импорт |

|

Компьютеры и электроника |

~71 % |

Уровень импортозамещения — 51 % |

|

Программное обеспечение (CAD/CAM/CAE) |

60–80 % |

Полное импортозамещение возможно не ранее 2027–2031 гг. |

|

Нефтегазовое оборудование |

Высокая |

Локализация достигла 80 % по базовым позициям |

Государственная поддержка: финансирование как основа стратегии

Государство взяло на себя роль главного инвестора и архитектора импортозамещения, запустив масштабные программы финансовой поддержки.

Ключевые инструменты:

- Фонд развития промышленности (ФРП): льготные займы под 3–5 % годовых. Портфель фонда — более 100 млрд руб. В 2025 г. планируется профинансировать свыше 300 проектов;

- специнвестконтракты (СПИК): налоговые льготы и субсидии за создание/модернизацию производств. Пример: запуск новой линейки техники на Челябинском тракторном заводе;

- бюджетные инвестиции: более 850 млрд руб. на программы импортозамещения в 2025 г. Отдельно выделено 130 млрд руб. на проект технологического суверенитета в станкоинструментальной промышленности;

- компенсация ставок: государство компенсирует банкам до 9 п. п. от ключевой ставки ЦБ. В 2024 г. на это направлено 65 млрд руб.

Поддержка уже дает результаты: в 2024 г. запущено 52 новых производства (стоимостью >1 млрд руб. каждое). Доля отечественного оборудования на рынке станков достигла 30 %.

Отраслевые прорывы и системные ограничения

Некоторые сектора продемонстрировали впечатляющие успехи.

- Станкостроение: объем выпуска вырос на 130 % за два года. Создается крупный производственный кластер в Подмосковье. Производители успешно перешли на китайские чипы и ПО.

-

Автомобилестроение: производство в 2023 г. (537 тыс.) оставалось на 45 % ниже уровня 2021 г. (1,365 млн), но отрасль адаптировалась:

- «АвтоВАЗ»: 70%-й рост за счет локализации LADA Granta и Vesta;

- «Москвич»: возрождение через партнерство с JAC (план — 100 % локализации к 2025 г.);

- Aurus: серийное производство Komendant с 70 % российских компонентов.

- Нефтегазовое машиностроение: локализация достигла 80 % по базовым позициям. Запущено собственное производство критически важных катализаторов.

Однако фундаментальные вызовы остаются нерешенными:

- Микроэлектроника — «ахиллесова пята». Полное замещение микросхем (<65 нм) потребует не менее 5 лет и колоссальных инвестиций. Российские чипы (90 нм) удовлетворяют потребности производства авто- и промышленной электроники, но не гаджетов. Импортозамещение CAD/CAM/CAE-ПО возможно не ранее 2027–2031 гг.

- Зависимость от импортных компонентов в ключевых узлах: даже в локализованных продуктах часто остаются «импортные сердца», что создает постоянный риск срыва производства.

- Высокая стоимость и длительность НИОКР. Разработка собственных технологий требует огромных вложений и времени, что особенно болезненно при ключевой ставке ЦБ 18–21 %.

Таким образом, импортозамещение в России — это история с двумя сюжетными линиями. С одной стороны — впечатляющая мобилизация ресурсов и предпринимательская изобретательность, позволившие избежать коллапса и добиться роста в отдельных секторах. С другой — глубокие структурные проблемы. Пока страна добилась успехов в «сборке», но путь к настоящему технологическому суверенитету, основанному на собственных научных разработках, только начинается.

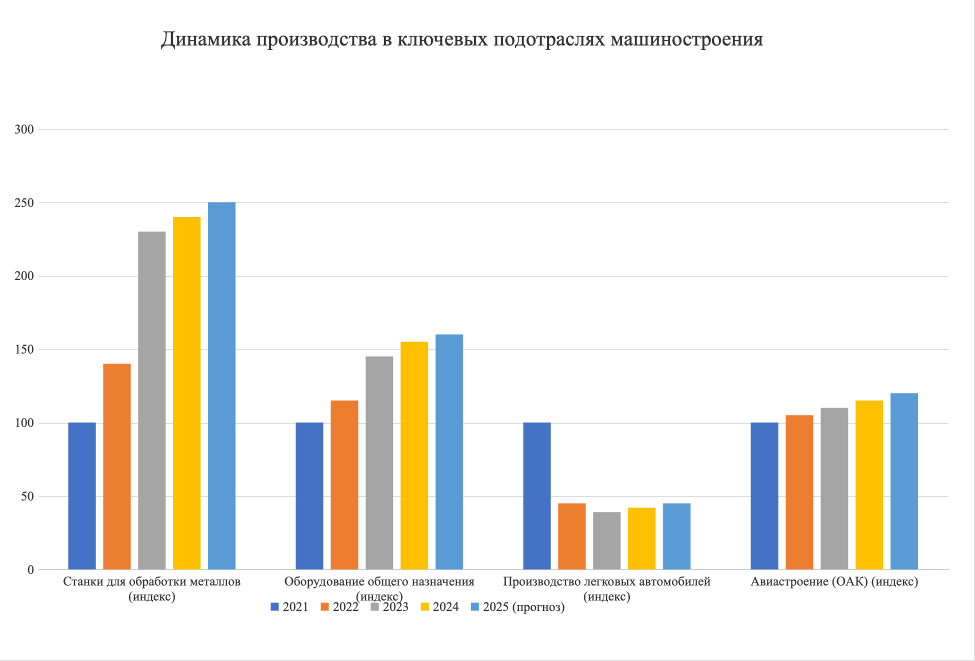

4. Отраслевая динамика: победители и проигравшие

Санкционный шок 2022 года неравномерно ударил по отраслям. Он выступил в роли жесткого селектора, разделив сектора на лидеров адаптации, аутсайдеров и проектные отрасли с долгосрочным горизонтом. Успех определялся степенью зависимости от импорта, наличием господдержки и способностью к быстрой переориентации.

Автомобилестроение: глубокий кризис

Одна из самых пострадавших отраслей. Производство легковых автомобилей рухнуло с 1,365 млн в 2021 г. до 537 тыс. в 2023 г. (–60 %). Причина — критическая зависимость от импорта комплектующих (35 % себестоимости) и уход западных брендов.

Стратегии выживания:

- «АвтоВАЗ»: добился 70%-го роста производства за счет глубокой локализации моделей LADA Granta и Vesta;

- «Москвич»: возрожден через партнерство с китайской JAC с планом 100%-й локализации к 2025 г.;

- Aurus: запущено серийное производство Komendant с 70 % российских компонентов.

Несмотря на адаптацию, производство в 2023 г. оставалось на 45 % ниже докризисного уровня.

Станкостроение: яркий пример успеха

Безусловный лидер импортозамещения. Объем выпуска станков для обработки металлов вырос на 130 % за два года.

Ключевые факторы:

- господдержка: 130 млрд руб. на проект технологического суверенитета; льготные займы ФРП под 3–5 %;

- технологическая адаптация: переход на китайские чипы и ПО;

- создание мощностей: строительство крупного производственного кластера в Подмосковье.

Однако зависимость от импорта в ключевых узлах (ЧПУ, датчики) остается на уровне 80–95 %.

Авиа- и судостроение: проекты на перспективу

Адаптация идет через масштабные госпроекты с долгосрочным горизонтом (5–10 лет):

- авиастроение (ОАК). Серийное производство МС-21 с уникальным композитным крылом (>50 % отечественных компонентов). Разработка двигателя ПД-14;

- судостроение (ОСК). Сохранен полный цикл компетенций: от катеров до атомных подлодок. Ключевая роль в обеспечении логистики по Северному морскому пути.

Нефтегазовое машиностроение: высокая локализация

Один из наиболее подготовленных секторов. Доля отечественных технологий достигла 80 % по базовым позициям.

Ключевые достижения:

- запущено собственное производство критически важных катализаторов для нефтепереработки;

- реализуются госпрограммы импортозамещения с субсидиями на НИОКР.

Вывод: дифференциация как закон нового времени

- Лидеры (станкостроение, нефтегазовое машиностроение): высокий госспрос + возможность быстрой локализации = рост.

- Аутсайдеры (автомобилестроение): зависимость от глобальных цепочек + массовый рынок = глубокий кризис.

- Проектные отрасли (авиа-, судостроение): стратегические проекты с долгим сроком окупаемости.

Санкции не просто изменили объемы — они перекроили структуру промышленности. Будущее принадлежит отраслям, способным преодолеть технологическую зависимость и решить кадровые проблемы.

5. Инвестиционный климат и состояние активов

Санкции кардинально изменили инвестиционный ландшафт российской обрабатывающей промышленности и машиностроения, создав парадокс: активная господдержка соседствует с осторожностью частного капитала из-за высокой стоимости денег и геополитических рисков. Адаптация происходит не за счет рыночного роста, а благодаря бюджетной «силовой» поддержке.

Государственная поддержка: масштабные программы

Правительство сделало ставку на прямое финансирование как главный инструмент выживания отраслей.

Ключевые инструменты:

- Фонд развития промышленности (ФРП): основной канал льготного кредитования. Предоставляет займы под 3–5 % годовых. С 2022 года выдано около 2000 займов на 650 млрд руб. В 2025 г. планируется профинансировать более 300 проектов;

- бюджетные ассигнования: на программы импортозамещения в 2025 г. выделено более 850 млрд руб. Отдельно 130 млрд руб. — на проект технологического суверенитета в станкостроении;

- компенсация процентных ставок: государство компенсирует банкам до 9 п. п. от ключевой ставки ЦБ. В 2024 г. на это направлено 65 млрд руб.;

- «промышленная ипотека»: позволила освоить более 5,5 млн кв. м производственных площадей;

- СПИК: налоговые льготы и субсидии для стимуляции создания/модернизации производств (пример: Челябинский тракторный завод).

Эти меры позволили запустить в 2024 г. 52 новых производства (стоимостью >1 млрд руб. каждое) и сохранить ключевые предприятия.

Таблица: инвестиционная активность и состояние основных фондов

|

Показатель |

Значение / Состояние |

|

Степень износа основных фондов в МСК (2022 г.) |

52 % |

|

Степень износа в подотрасли «машины и оборудование» |

~60 % (доля полностью изношенных — 19 %) |

|

Износ оборудования в авиапроме |

90 % морально устарело |

|

Инвестиции в основной капитал (I кв. 2025 г.) |

Доля в машинах и оборудовании: 36,7 % (–1,6 п. п.) |

|

Падение инвестиций в I полугодии 2025 г. (подотрасли) |

|

|

- Производство прочих транспортных средств |

В 3,1 раза |

|

- Химические вещества |

–69,2 % |

|

- Одежда |

–44,4 % |

Ограничения частных инвестиций

Несмотря на господдержку, общая инвестиционная активность находится под давлением.

- Высокая ключевая ставка: в 2022–2025 гг. — 18–21 % годовых. Это сделало коммерческие кредиты практически недоступными.

-

Падение инвестиций в основной капитал:

- в I кв. 2025 г. доля инвестиций в машины и оборудование снизилась до 36,7 %;

- в I полугодии 2025 г.: производство прочих транспортных средств — снижение в 3,1 раза; химических веществ — на 69,2 %; одежды — на 44,4 %.

- Прогноз: Минэкономразвития ожидает роста инвестиций в промышленность в 2025 г. всего на 1,7 %.

Без прямой государственной поддержки многие сектора оказались бы на грани коллапса.

Проблема износа: наследие десятилетий

Критический уровень износа основных фондов – один из самых серьезных структурных вызовов.

- Общий уровень износа: в машиностроительном комплексе — 52 % (2022 г.). В подотрасли «машины и оборудование» — около 60 %, доля полностью изношенных фондов — 19 %.

- Авиационная промышленность: 90 % оборудования морально устарело.

- Пример: простой Тихвинского вагоностроительного завода в 2023 г. из-за остановки поставок американских подшипников.

Высокий износ увеличивает себестоимость и снижает эффективность, требуя огромных затрат на поддержание, а не на модернизацию.

Вывод: инвестиции как вопрос выживания

Инвестиционный климат характеризуется глубоким кризисом, совмещенным с попытками силовой модернизации. Государство сделало все возможное, но эффективность мер ограничена высокой стоимостью капитала и неблагоприятным инвестиционным климатом.

Проблема износа активов остается острой. Без масштабной модернизации основных фондов даже передовые технологии не обеспечат долгосрочную конкурентоспособность. Инвестиции в обновление мощностей — вопрос не роста, а выживания российской промышленности. Будущее зависит от снижения стоимости капитала, привлечения частных инвестиций и решения проблемы изношенной инфраструктуры.

6. Логистика и кадры: два системных барьера роста

Адаптация российской промышленности уперлась в два фундаментальных ограничения: физические пределы транспортной инфраструктуры и острый дефицит квалифицированных кадров. Эти факторы формируют «узкие горлышки», тормозящие экономический рост и ставящие под сомнение устойчивость достигнутых успехов.

Логистика: цена переориентации на Восток

Разрыв с Западом вынудил Россию совершить беспрецедентный логистический разворот на Азию, что обернулось ростом издержек и инфраструктурными барьерами.

Ключевые показатели кризиса:

- рост издержек. Стоимость грузоперевозок выросла на 69 % за три года. Тарифы РЖД в 2025 г. повышены на 13,8 %;

- перегрузка инфраструктуры. Главная артерия — Восточный полигон (БАМ и Транссиб). Его номинальная мощность — 180 млн тонн (2024 г.), но фактические перевозки составляют лишь 151,5 млн тонн из-за «узких мест»;

- рекордные простои. Оборот грузового вагона на РЖД вырос до 20,1 суток (I полугодие 2024 г.). Простои грузовиков на границе с Китаем длятся неделями;

- износ автопарка. Средний возраст — 23 года. Лизинг нового тягача — 370 000 руб/мес.

Стратегические риски:

- Северный морской путь (СМП). Цель — 150 млн тонн к 2030 г. (факт 2023 г. — 36 млн тонн). Требует колоссальных инвестиций;

- срыв модернизации. Финансирование третьего этапа Восточного полигона сокращено с 400 млрд до 110 млрд руб. в 2025 г. Это создает риск «ловушки большой страны», где высокие цены на сырье не компенсируют издержки от медленной логистики.

Цифровизация как ответ: внедрение систем TMS и WMS позволяет снизить логистические затраты на 25–30 % (опыт «Азбуки Мебели», «Магнита»). Цель правительства — 100%-й переход к ЭДО к 2035 году.

Человеческий капитал: главный дефицит эпохи BANI

Если логистику можно улучшить деньгами, то дефицит кадров требует глубокой трансформации образования и корпоративной культуры. Экономика столкнулась с нехваткой специалистов, способных работать в условиях BANI-мира (хрупкость, тревога, нелинейность, непредсказуемость).

Масштаб кризиса:

- потребность в квалифицированных кадрах в машиностроении выросла в 1,5 раза с 2021 года;

- особенно остро не хватает инженеров, технологов и менеджеров по цепочкам поставок, способных находить нетривиальные решения;

- эконометрический анализ подтверждает: уровень человеческого капитала — ключевой фактор роста промышленности. Технологии можно купить, а способность адаптироваться — нет.

Причины дефицита:

- Устаревшие образовательные программы, не соответствующие новым реалиям.

- Отток квалифицированных специалистов после 2022 года.

- Недостаток программ переподготовки, не отвечающих потребностям бизнеса.

Стратегические решения:

- создание инженерных школ и НОЦ: уже сформировано 15 научно-образовательных центров мирового уровня и 50 передовых инженерных школ;

- масштабные программы переподготовки: необходимы практико-ориентированные курсы для существующих сотрудников и новых специалистов;

- новая корпоративная культура: поощрение инициативы, экспериментов и нелинейного мышления.

Вывод: инфраструктура и кадры — два столпа будущего

Логистические и кадровые проблемы неразрывно связаны. Даже самые современные заводы окажутся бесполезными без эффективной доставки сырья и специалистов, способных управлять этими процессами. Инфраструктурные ограничения увеличивают стоимость производства, а дефицит кадров снижает его эффективность.

Будущее российской промышленности зависит от решения двух задач:

- Инвестиции в инфраструктуру: приоритетное финансирование модернизации Восточного полигона и развития СМП.

- Инвестиции в человека: создание системы подготовки кадров, способных работать в условиях высокой неопределенности.

Без этого любые успехи в импортозамещении останутся хрупкими. Инфраструктура и человеческий капитал — это не расходы, а стратегические инвестиции в будущее.

7. Международный опыт: уроки для России

Санкционное давление — не уникальный для России феномен. Многие страны от Китая и Ирана до Финляндии и Беларуси прошли через аналогичные испытания, выработав эффективные стратегии адаптации. Их опыт предлагает ценные уроки по построению технологического суверенитета, обходу ограничений и управлению в условиях изоляции.

Китай: стратегия долгосрочного технологического лидерства

Китай — образец системного, государственного подхода к импортозамещению. Его успех основан на нескольких основных стратегиях:

- инвестициях в R&D: 2,5 % ВВП направляется на исследования, что позволило создать собственные национальные стандарты станкостроения и ПО, снизив зависимость от Siemens и Fanuc;

- государственной координации: правительство определяет приоритеты (робототехника, микроэлектроника) и финансирует их на десятилетия вперед, несмотря на краткосрочную убыточность;

- глобальной диверсификации: производства переносятся во Вьетнам и Малайзию, создавая устойчивые к санкциям цепочки поставок.

Результат: доля китайского станкостроения на мировом рынке — 25 %.Урок для России: технологический суверенитет требует не разовых вливаний, а долгосрочной, системной государственной политики и создания собственных стандартов.

Иран: мастерство выживания в условиях тотальной изоляции

Иран, живущий под санкциями с 1979 года, стал экспертом по обходу ограничений. Его стратегии:

- бартерные схемы: обмен нефти и газа на технологии и оборудование (например, российской стали на иранские газовые турбины);

- сеть «темных рыцарей»: использование посредников в ОАЭ, Индии и Турции для ввоза западных технологий (например, запчастей Boeing для Iran Air);

- локализация критических производств: страна на 80 % обеспечивает себя промышленным оборудованием, развивая собственную микроэлектронику для нефтегазового сектора.

Урок для России: даже в условиях жесткой блокады можно найти обходные пути. Ключ — гибкость, неформальные каналы и фокус на стратегически важных отраслях.

Финляндия: быстрая диверсификация как путь к устойчивости

После потери российского рынка в 2014 году Финляндия оперативно адаптировалась:

- переориентация экспорта: быстрый переход на рынки Германии, Швеции и Азии. Экспорт в Азию вырос на 20 % за два года;

- фокус на инновации и качество: инвестиции в цифровизацию и автоматизацию позволили занять ниши на более требовательных рынках.

Урок для России: нельзя зависеть от одного партнера. Необходимо активно искать новые рынки и повышать добавленную стоимость продукции — конкурентными преимуществами должны быть не цена, а качество и инновации.

Беларусь: интеграция как защитный щит

Беларусь выбрала путь максимальной интеграции с Россией:

- беспошлинный доступ к рынку РФ: компании МАЗ и БелАЗ сохранили производство благодаря доступу к крупнейшему региональному рынку;

- совместные проекты: создание совместных предприятий по производству двигателей и шасси с российскими партнерами;

- переориентация на Азию: экспорт карьерной техники в Монголию и Китай вырос на 30 %.

Урок для России: углубление интеграции в рамках ЕАЭС и БРИКС создает единый, более устойчивый экономический блок, способный противостоять внешнему давлению.

Обобщенные стратегии успеха

Анализ международного опыта позволяет выделить пять универсальных стратегий:

- Диверсификация партнеров: переход от зависимости от Запада к многовекторной кооперации с Азией, Ближним Востоком и Африкой. Доля Китая в мировом импорте станков выросла с 20 % до 35 % за пять лет.

- Государственная поддержка R&D: субсидирование исследований (до 50 % затрат, как в Южной Корее) и создание долгосрочных программ развития.

- Систематизация параллельного импорта: легализация и структурирование схем ввоза через третьи страны.

- Инвестиции в человеческий капитал: подготовка специалистов, способных работать в условиях высокой неопределенности (BANI-мира).

- Фокус на критические отрасли. Концентрация ресурсов на секторах национальной безопасности: оборонной промышленности, энергетике, микроэлектронике.

Международный опыт адаптации к санкциям — ключевые стратегии для России

|

Страна |

Период санкций |

Ключевые стратегии адаптации |

Главный результат / урок для России |

|

Китай |

С 1980-х гг. (эскалация после 2018 г.) |

• Инвест. 2,5 % ВВП в R&D• Создание национальных стандартов (ЧПУ, ПО)• Диверсификация производств (Вьетнам, Малайзия) |

Доля на мировом рынке станков — 25 %. Урок: технологический суверенитет требует десятилетий системных инвестиций и стратегического планирования |

|

Иран |

С 1979 г. |

• Бартер (нефть/газ → технологии)• Сеть посредников в ОАЭ, Индии, Турции• Локализация критических производств (чипы) |

80%-я обеспеченность промышленным оборудованием. Урок: даже в условиях тотальной изоляции возможны обходные пути и точечное импортозамещение |

|

Беларусь |

С 2020 г. (эскалация после 2022 г.) |

• Интеграция с РФ (беспошлинный доступ)• Совместные производственные проекты• Переориентация экспорта (Китай, Монголия) |

Экспорт карьерной техники в Азию вырос на 30 %. Урок: глубокая региональная интеграция (ЕАЭС, БРИКС) создает устойчивый экономический буфер |

|

Северная Корея |

С 1950-х гг. |

• Фокус на ВПК и мобилизационную экономику• Киберобход санкций (криптовалюты)• Использование китайских комплектующих |

Точечные прорывы в станкостроении. Урок: концентрация ресурсов на приоритетных направлениях позволяет добиться результатов |

Вывод: от заимствования к синтезу

Международный опыт не предлагает готовых рецептов, но предоставляет проверенные инструменты. Для России ключевым является синтез лучших практик:

- от Китая — стратегическое видение и масштабные инвестиции в науку;

- от Ирана — гибкость и изобретательность в построении цепочек поставок;

- от Финляндии — культура инноваций и диверсификации;

- от Беларуси — преимущества глубокой региональной интеграции.

Санкции стали не просто вызовом, а возможностью для России пересмотреть экономическую модель и построить ее на основе технологического суверенитета, эффективной логистики и человеческого капитала. Уроки других стран доказывают: это возможно, но требует политической воли, системных инвестиций и готовности к глубоким реформам.

8. Заключение: от вызова к возможности — стратегические вызовы и пути развития

Санкции, введенные после 2022 года, не сломили российскую обрабатывающую промышленность и машиностроение, но запустили их беспрецедентную трансформацию. Вместо коллапса отрасли прошли через три фазы: шок и выживание (параллельный импорт), импортозамещение (государственные программы и локализацию) и теперь вступают в фазу глубокой модернизации и технологического суверенитета. Этот путь доказал, что российская промышленность обладает значительной способностью к адаптации, но также выявил ее системные уязвимости.

Четыре фундаментальных вызова

Несмотря на успехи — рост выпуска станков на 130 %, локализацию автомобилей LADA и создание премиального Aurus — будущее определят четыре ключевых вызова:

- Технологический: зависимость от импорта в сфере микроэлектроники и высокоточных компонентов остается непреодолимой. Российские чипы (90 нм) удовлетворяют потребности производства авто- и промышленной электроники, но не гаджетов. Полное импортозамещение CAD/CAM/CAE-ПО и передовых микросхем возможно не ранее 2027–2031 гг. Без этого любые успехи в сборке останутся хрупкими.

- Инфраструктурный: переориентация на Восток обернулась ростом логистических издержек на 69 % за три года. Перегрузка Восточного полигона (оборот вагона — 20,1 суток) и замедление его модернизации (финансирование урезано с 400 до 110 млрд руб. в 2025 г.) создают риск «ловушки большой страны», где высокие цены на сырье не компенсируют издержки от медленной логистики.

- Кадровый: самый острый и системный вызов. Потребность в квалифицированных кадрах в машиностроении выросла в 1,5 раза с 2021 года. Остро не хватает инженеров и менеджеров, способных работать в условиях BANI-мира (хрупкость, тревога, нелинейность, непредсказуемость). Технологии можно купить, а способность адаптироваться — нет. Без масштабных программ переподготовки и создания 50 передовых инженерных школ этот дефицит станет главным барьером.

- Инвестиционный: высокая ключевая ставка ЦБ (18–21 % в 2022–2025 гг.) и санкционные риски делают частные инвестиции практически невозможными. В I полугодии 2025 г. инвестиции снизились: в сфере производства прочих транспортных средств — в 3,1 раза, в химии — на 69,2 %. Прогноз Минэкономразвития на 2025 г. — рост всего на 1,7 %. Без снижения стоимости капитала усилия государства окажутся недостаточными.

Пять стратегических направлений для будущего

Для преодоления этих вызовов необходима реализация пяти стратегических направлений. Перечислим их:

- Инвестиции в R&D и глубокое импортозамещение. Переход от сборки из импортных компонентов к созданию собственных технологических цепочек. Требуются долгосрочные инвестиции в фундаментальные исследования и создание национальных стандартов.

- Приоритетное развитие инфраструктуры. Модернизация Восточного полигона и развитие Северного морского пути (цель — 150 млн тонн к 2030 г.) должны стать национальным приоритетом. Инвестиции в инфраструктуру — это стратегические вложения в конкурентоспособность всей экономики.

- Системная работа с человеческим капиталом. Создание масштабных, практико-ориентированных программ переподготовки. Формирование корпоративной культуры, поощряющей инициативу и нелинейное мышление. Подготовка кадров — вопрос национальной безопасности.

- Углубление международной кооперации. Расширение связей со странами Азии, БРИКС и ЕАЭС. Развитие не только товарных, но и технологических партнерств. Опыт Китая, Ирана и Финляндии показывает, что диверсификация — ключ к устойчивости.

- Цифровизация как компенсатор дефицита. Ускоренное внедрение IoT, AI, TMS и WMS для повышения эффективности и снижения издержек. По опыту «Азбуки Мебели» и «Магнита», это снижает логистические затраты на 25–30 %. Цифровизация — необходимость, а не опция.

Финал: санкции как импульс к переосмыслению

Санкции стали не просто внешним вызовом, а мощным импульсом для внутренней перезагрузки. Они заставили Россию отказаться от иллюзий глобальной интеграции и начать строить экономику, основанную на собственных технологиях, эффективной логистике и высококвалифицированных кадрах.

Будущее принадлежит не тем, кто просто выжил, а тем, кто смог превратить вынужденную адаптацию в осознанную стратегию инновационного роста. Успех будет определяться не количеством введенных ограничений, а качеством принятых решений внутри страны. От способности решить фундаментальные проблемы — технологической зависимости, инфраструктурных «узких горлышек», кадрового голода и высокой стоимости капитала — зависит, сможет ли Россия не просто адаптироваться, но и стать лидером в новой, многополярной экономической системе.