1. Введение и методология исследования

Актуальность

На середину 2025 года российский рынок автоперевозок вступил в фазу стагнации после рекордного роста 2023–2024 гг. Внутренний спрос на перевозки снизился на 1 % (I квартал 2025 г.), а рост оборотов замедлился до +10,8 %. Отрасль испытывает мощное давление из-за дефицита кадров, износа автопарка и введения новых регуляторных систем («ГосЛог», единый реестр). Понимание текущей конъюнктуры и прогнозов стало критически важным для выживания участников рынка.

Цели и задачи

Цель исследования — комплексный анализ состояния и перспектив рынка автогрузоперевозок на середину 2025 года.

Задачи:

- оценить объем рынка, грузооборот и массу перевезенных грузов;

- проанализировать финансовое состояние отрасли и рентабельность ключевых игроков;

- выявить драйверы роста (e-commerce, импортозамещение) и системные вызовы (дефицит водителей, регуляторика);

- исследовать конкурентный ландшафт и процессы консолидации;

- проанализировать динамику тарифов;

- сформулировать краткосрочные (2025–2027 гг.) и долгосрочные (до 2029 г.) прогнозы.

География и временные рамки

- География: вся РФ с фокусом на ключевых регионах (Москву, Урал, Дальний Восток) и международных коридорах (Китай, ЕАЭС, «Север-Юг»).

- Периоды:

- ретроспектива: 2023–2024 гг. (период роста);

- текущая ситуация: I–II кв. 2025 г. (период адаптации);

- прогноз: 2025–2029 гг. (технологическая и регуляторная трансформация).

Методология и источники

Исследование основано на анализе данных из:

- Официальной статистики: Росстат, ФНС, Минтранс, ФТС.

- Отраслевых отчетов: BusinesStat, Main Transport, ATI.SU, Data Insight, T-Data.

- Финансовой отчетности: публичных данных лидеров рынка («Деловые Линии», ITECO, СДЭК, «Лорри», «Монополия»).

- Экспертных мнений: интервью с руководителями СДЭК, Яндекс Доставки, «Оптимальной логистики».

Определение рынка

Под «рынком автомобильных грузоперевозок России» понимаются коммерческие услуги по транспортировке грузов автотранспортом на территории РФ и через ее границы. Охватывает такие сегменты:

- FTL (полная загрузка), LTL (сборные грузы), негабаритные перевозки;

- фулфилмент и цифровые платформы (онлайн-экспедиторы, TMS).

Исключает внутрипроизводственные (некоммерческие) перевозки.

2. Общая динамика и объем рынка (2023–2025 гг.)

На середину 2025 года рынок автоперевозок вступил в фазу стагнации после бурного роста 2023–2024 гг. Данные за начало 2025 года указывают на замедление или снижение объемов перевозок, что отражает охлаждение экономики и падение потребительского спроса.

2.1. Объем перевезенных грузов и грузооборот

- 2023 год: доминирование автотранспорта. Автомобильные перевозки впервые обеспечили 82,5 % всех грузов в России (+4,5 п. п. к 2022 г.), вытеснив железные дороги из-за их ограниченной пропускной способности. Общий объем перевозок всеми видами транспорта составил 7,9 млрд тонн (+3,6 %).

- 2024 год: рост на фоне издержек. Объем грузов, перевезенных автотранспортом, достиг 7 млрд тонн (+8,3 %). Грузооборот вырос до 290,8–385,9 млрд тонно-км (+5–6,5 %). Рост поддерживался e-commerce и промышленностью, но сдерживался снижением средней дальности перевозок.

- 2025 год: спад и стагнация. По данным Минтранса, внутренний спрос на перевозки в I квартале 2025 года снизился на 1 %. Количество заявок на перевозки в 2024 году выросло всего на 6 %, что говорит о стабилизации после бума. Общероссийский грузооборот в январе — феврале 2025 года сократился на 0,7 %.

2.2. Динамика оборота рынка и финансовых показателей

- 2024 год: рост выручки — падение прибыли. Оборот логистических компаний вырос на 17,1 % (до 24,3 трлн руб.), а сегмент автоперевозок — почти на 30 %. Однако прибыль в отрасли снизилась на 9,8 %, а в сегменте автотранспорта выросла всего на 3,4 %. Это свидетельствует о критическом падении маржинальности.

- 2025 год: замедление роста. В январе — феврале 2025 года темпы роста оборотов автотранспорта замедлились до +17,7 %. Обороты курьерских и почтовых компаний снизились на 3,1 %, что сигнализирует о замедлении e-commerce.

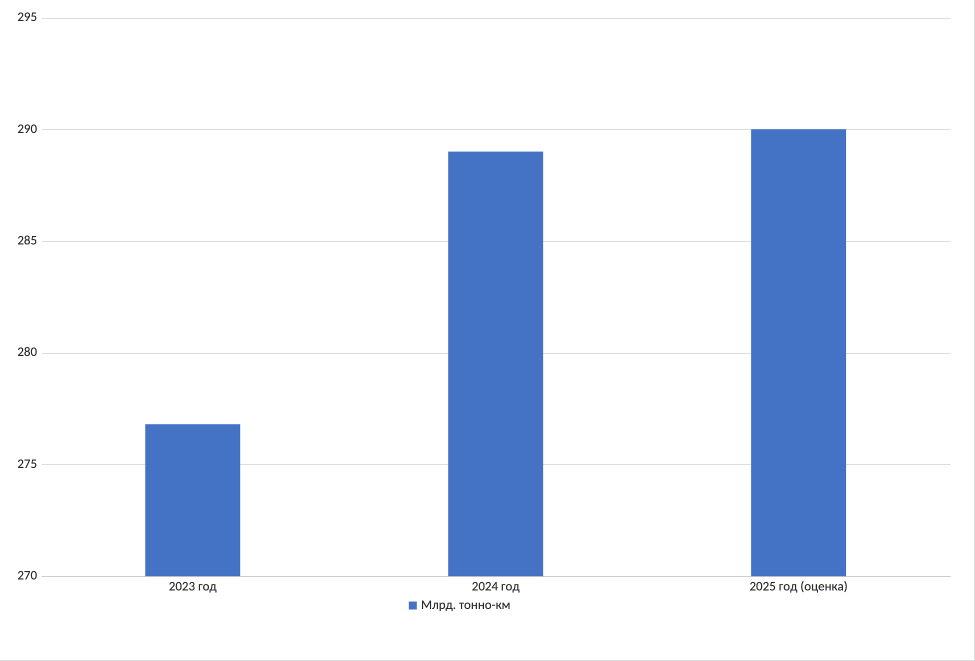

Динамика коммерческого грузооборота автомобильного транспорта в России (2023–2025 гг.)

График иллюстрирует переход рынка от фазы бурного роста к стагнации. В 2023 году грузооборот вырос на 16,8 % благодаря переориентации грузопотоков с ж/д на автотранспорт и развитию e-commerce. В 2024 году рост замедлился до 5–6,5 %, несмотря на рекордный объем перевезенных грузов. Уже в первом квартале 2025 года наметился спад, что подтверждает вхождение отрасли в фазу адаптации и охлаждения спроса.

2.3. Структурные изменения и региональные особенности

- Сдвиг в структуре. Доля коммерческих автоперевозок выросла с 29 % (2020 г.) до 37 % (2024 г.), в то время как доля ж/д перевозок упала до 12 %.

- Региональный рост. Лидеры по росту числа заказов на маркетплейсах — Омск (+30 %), Челябинск и Пермь (+29 %). Это стимулирует развитие региональных логистических сетей и прямых поставок в регионы.

- Международные перевозки. Рост импорта из Китая и стран СНГ продолжился в 2024 г., но в начале 2025 г. товарооборот РФ и КНР снизился на 7,1 %, создавая неопределенность.

2.4. Текущее состояние (середина сентября 2025 года)

Рынок находится в состоянии хрупкого равновесия. Структурные драйверы (e-commerce, переориентация на Азию) сохраняются, но сталкиваются с мощным сопротивлением: падением спроса, высокими издержками, надвигающимися регуляторными изменениями («ГосЛог»). Ожидается, что в 2025 году 25–30 % мелких и средних перевозчиков уйдут с рынка, что ускорит консолидацию вокруг крупных, технологичных игроков.

3. Ключевые игроки рынка и конкурентный ландшафт

Рынок характеризуется высокой конкуренцией и ускоряющейся консолидацией. Он формируется вокруг крупных, технологичных игроков, которые наращивают долю за счет мелких компаний, не выдерживающих давления издержек и регуляторики. Цифровые платформы меняют правила игры.

3.1. Лидеры рынка: ТОП-5 по выручке и прибыльности

Финансовые показатели за 2023 год:

- ТОП-5 по выручке:

- «Деловые Линии» — 104,6 млрд руб. (+39 %), рентабельность — 5 %;

- ITECO — 43,7 млрд руб. (+32 %), рентабельность — 5 %;

- «Лорри» — 24,2 млрд руб. (+22 %), рентабельность — 9 %;

- FM Logistic — 33,2 млрд руб. (+37 %), рентабельность — 6 %;

- «Монополия» — 51,5 млрд руб. (+22 %), убыточна.

- Лидеры по рентабельности: «Домодедово Карго» (39 %), «Лорри» (9 %), FM Logistic (6 %).

3.2. Тренд на консолидацию: ТОП-20 растут быстрее рынка

- За 13 лет (2011–2023 гг.) выручка ТОП-20 выросла на 1947 %, в то время как остального рынка — только на 357 %.

- В 2025 году ожидается уход с рынка 25–30 % мелких и средних перевозчиков из-за высокой ключевой ставки, роста издержек и новых регуляторных требований (системы «ГосЛог»).

- Консолидация идет через банкротства, слияния и поглощения. Крупные игроки получают экономию масштаба.

3.3. Цифровизация как новый уровень конкуренции

- Цифровые экспедиторы («Монополия», «Яндекс Доставка») агрегируют спрос и предложение. Сегмент оценивался в 71 млрд руб. в 2024 году, ТОП-5 контролируют 89–95 % рынка.

- TMS-платформы для управления транспортом и документооборотом оценивались в 127 млрд руб. Компании, внедряющие TMS, повышают эффективность на 7–8 %.

- Цифровизация — не роскошь, а необходимость. Компании без IT-решений рискуют потерять конкурентоспособность.

3.4. Международная конкуренция и регуляторное давление

- Каботаж для ЕАЭС (с 1 сентября 2025 г.): перевозчики из Казахстана, Беларуси и др. смогут выполнять до трех внутренних рейсов в России. Это создаст дополнительную конкуренцию, особенно на границе.

- «ГосЛог» и единый реестр: легализация отрасли выведет из тени значительную часть рынка, но приведет к росту тарифов на 70 % из-за увеличения налоговой нагрузки. Это усилит позиции крупных, легальных игроков.

3.5. Текущее состояние и прогноз на 2025–2026 гг.

- Усиление доминирования крупных игроков. ТОП-5 и ТОП-20 будут наращивать долю рынка.

- Рост значения технологий. Цифровые платформы и TMS станут стандартом.

- Формирование двухуровневого рынка: крупные, легальные, технологичные компании и их противоположность — мелкие перевозчики, работающие на локальных рынках под угрозой банкротства.

- Усиление регуляторного давления. Внедрение системы «ГосЛог» и каботажа для ЕАЭС станет ключевым фактором формирования рынка.

4. Основные драйверы роста и вызовы отрасли

По состоянии на середину 2025 года отрасль балансирует между мощными структурными драйверами роста и системными вызовами, угрожающими ее устойчивости. Понимание этого баланса критически важно для стратегического планирования.

4.1. Ключевые драйверы роста

- E-commerce и маркетплейсы. Главный локомотив рынка. Оборот e-commerce в 2024 году вырос на 40 %, а число заказов — на 47 %. Рост особенно высок в следующих регионах: Омске (+30 %), Челябинске и Перми (+29 %), что стимулирует развитие региональных логистических сетей.

- Ограниченные ж/д мощности. Железные дороги не справляются с грузопотоками, особенно в направлении Китая и по коридору «Север-Юг». Это вынуждает бизнес перекладывать грузы на автотранспорт, доля которого достигла рекордных 82,5 % в 2023 году.

- Переориентация на Азию и ЕАЭС. Взрывной рост товарооборота с Китаем, Казахстаном и Беларусью. Количество заявок на международные перевозки в 2024 году выросло на 36 % (импорт) и 45 % (экспорт). Особенно активно развивается транзит через Казахстан в Европу.

- Импортозамещение и рост производства. Развитие промышленных кластеров в регионах создает новые внутренние грузопотоки, требующие регулярных поставок сырья и комплектующих.

- Азиатские транспортные коридоры. Развитие коридора «Север-Юг» (через Азербайджан и Иран) и активизация Дальнего Востока создают долгосрочные перспективы. Автотранспорт становится ключевым звеном в «последней миле» этих цепочек.

4.2. Системные вызовы

- Кадровый дефицит. Самый острый вызов. Нехватка водителей категории Е — 25–30 %, складского персонала — 10–15 %. Зарплаты выросли на 30–40 %, но этого недостаточно для привлечения кадров. Сроки закрытия вакансий удвоились.

- Износ автопарка. 53 % грузовиков эксплуатируются более 10 лет. Обновление парка затруднено: стоимость новой техники выросла минимум на 50 %, ставки по лизингу — до 30 %. Прогнозируется снижение продаж грузовиков в 2025 году на 15–30 %.

- Регуляторное давление («ГосЛог»). Введение единого реестра и электронной накладной (ЭТрН) выведет из тени часть рынка, но приведет к росту тарифов на 70 % и создаст высокие барьеры для мелких игроков.

- Ценовое давление. Несмотря на рост издержек, перевозчики вынуждены снижать цены из-за падения спроса. В I кв. 2025 года ставки упали на 12,1 %, что привело к катастрофическому сжатию маржинальности.

- Транзакционные издержки. Сложности с международными платежами добавляют 10–15 % к себестоимости импортных грузов, делая логистику менее предсказуемой.

4.3. Текущее состояние и прогноз (2025–2026 гг.)

- Консолидация как ответ. Рынок движется к консолидации. Крупные, технологичные игроки («Деловые Линии», ITECO, «Лорри») усилят позиции за счет более слабых конкурентов.

- Цифровизация — условие выживания. Внедрение TMS, AI и Big Data становится базовым требованием. Компании без технологий рискуют потерять клиентов.

- Фокус на эффективности. Ключевым преимуществом становится не рост, а оптимизация: повышение загрузки машин, сокращение простоев, поиск дешевых логистических схем.

5. Тарифная политика и ценовая динамика

На середину 2025 года рынок демонстрирует парадоксальную динамику: после рекордного роста тарифов в 2023–2024 гг. отрасль столкнулась с их резким снижением из-за падения спроса. Перевозчики вынуждены снижать цены, несмотря на рекордно высокие издержки.

5.1. Динамика тарифов: от роста к падению

- 2024 год: пик роста. Средняя стоимость перевозок выросла на 13,7–30 %. Средняя ставка доставки 1 кг груза — 551 руб. (+15 %). Рост был вызван удорожанием топлива, запчастей, зарплат и лизинга.

- I кв. 2025 года: резкое падение. Средние ставки на внутренние перевозки упали на 12,1 % из-за снижения спроса и охлаждения экономики. Это снижение не связано со стабилизацией издержек.

- Международные перевозки. Ставки на импорт выросли на 41 % (удлинение цепочек, проблемы с платежами). Ставки на экспорт снизились на 6 % (снижение конкурентоспособности).

5.2. Факторы формирования стоимости

- Давление издержек (push-факторы):

- топливо и запчасти (+30 % за 1,5 года, +70–85 % на запчасти из-за утильсбора);

- зарплаты (рост на 30–40 %, средняя зарплата дальнобойщика — 160 тыс. руб.);

- лизинг и техника (стоимость грузовиков — +50 %, ставки по лизингу — до 30 %);

- «Платон» (тариф повышен до 3,05 руб/км с февраля 2024 г.).

- Давление конкуренции (pull-факторы):

- падение спроса (внутренний спрос упал на 1 % в I кв. 2025 г.);

- избыток предложения (после бума 2023 г. на рынок вышло много новых перевозчиков);

- ценовая конкуренция на маркетплейсах.

5.3. Региональные различия

- Лидеры роста: Челябинская обл. → Чувашия (+73 %).

- Лидеры падения: Коми → Ленинградская обл. (–61 %), Волгоградская обл. → Пензенская обл. (–29 %).

- Международные направления: рост ставок на импорт из Азербайджана (+62 %), падение — на экспорт в Германию (–51 %).

5.4. Прогноз до 2026 года и влияние регуляторики

- Стабилизация издержек. Ожидается стабилизация цен на топливо и технику.

- «ГосЛог» — рост тарифов на 70 %. Легализация рынка и рост налоговой нагрузки приведут к значительному повышению тарифов, что может вытеснить 25–30 % мелких игроков.

- Каботаж для ЕАЭС (с 1 сентября 2025 г.). Создаст дополнительную конкуренцию, особенно на границе, что может привести к новому витку снижения тарифов.

5.5. Текущее состояние и стратегии выживания

- Фаза ценового сжатия. Маржинальность находится на критически низком уровне.

- Стратегии адаптации:

- оптимизация маршрутов и загрузки (использование TMS-систем);

- переход на электронный документооборот (снижение административных издержек);

- фокус на высокомаржинальных сегментах (экспресс-доставка, фулфилмент);

- консолидация и партнерства (снижение издержек, повышение переговорной силы).

6. Региональные особенности и международные перевозки

На середину 2025 года рынок демонстрирует яркую региональную асимметрию и глубокую трансформацию международных коридоров. Внутренние грузопотоки смещаются вглубь страны, а внешняя торговля окончательно переориентирована на Азию и Юг.

6.1. Региональная динамика: рост в глубинке и на Дальнем Востоке

- Лидеры роста e-commerce: самый высокий прирост заказов на маркетплейсах — в Омске (+30%), Челябинске и Перми (+29 %). Это стимулирует развитие региональной логистики и прямые поставки в регионы, минуя столичные хабы.

- Дальний Восток — новый логистический хаб: регион стал ключевым мостом в Азию. Приморский край и Чукотский АО показали рекордный рост товарооборота: +60 % и +110 % в 2024 году благодаря мосту через Амур и развитию портов.

- Южный вектор: регионы ЮФО и СКФО активно включаются в коридор «Север-Юг». Например, импорт в Адыгее вырос на 69 %, а экспорт из Карачаево-Черкесской Республики — на 90 %.

6.2. Международные перевозки: переориентация на Азию и ЕАЭС

- Общая динамика: количество заявок на международные перевозки в 2024 году выросло на 36 % (импорт) и 45 % (экспорт), несмотря на волатильность.

- Ключевые партнеры:

- Китай: главный источник импорта. Автоперевозки из Китая стали массовыми из-за перегруженности ж/д. Рост ставок на направлении Азербайджан → Россия (+62 %) отражает развитие коридора «Север-Юг»;

- ЕАЭС: Беларусь (+69 % импорта) и Казахстан (+48 % импорта, +67 % экспорта) — ключевые партнеры и транзитные страны.

- Снижение активности на Западе: перевозки в Германию и Турцию сокращаются. Экспортные ставки в Германию упали на 51 %.

Динамика изменения сотрудничества с торговыми партнерами и грузоперевозок России (до и после 2022 года)

|

Показатель |

До 2022 г. |

После 2022 г. (2023–2024 гг.) |

|

Доля стран ЕС и Великобритании |

36 % |

19 % |

|

Доля стран Азии (Китай, Турция, Индия, Иран) |

32,4 % |

43 % |

6.3. Новые вызовы: каботаж и регуляторика

- Каботаж для ЕАЭС (с 1 сентября 2025 г.): перевозчики из Казахстана, Беларуси и др. смогут выполнять до трех внутренних рейсов в России. Это создаст дополнительную конкуренцию, особенно на границе.

- «ГосЛог» и легализация: Введение единого реестра и электронной накладной (ЭТрН) выведет из тени часть рынка, но приведет к росту тарифов на 70 % и усилит позиции крупных, легальных игроков.

6.4. Текущее состояние и прогноз (2025–2026 гг.)

- Высокая неопределенность. Рынок балансирует между мощными драйверами роста (Азией, новыми коридорами) и структурными вызовами (проблемами с платежами, курсовой волатильностью, конкуренцией из ЕАЭС).

- Замедление внешнеторгового оборота. Товарооборот РФ и КНР в начале 2025 года снизился на 7,1 %, что может сократить спрос на импортные автоперевозки.

- Фокус на надежности. В условиях волатильности клиенты будут выбирать крупных, финансово устойчивых и легальных перевозчиков.

7. Прогноз развития рынка до 2029 года

На середину 2025 года отрасль вступила в фазу глубокой трансформации. Впереди — несколько лет болезненной перестройки, которая определит облик рынка на ближайшее десятилетие. Прогноз можно разделить на три этапа.

7.1. Краткосрочный прогноз (2025–2026 гг.): стагнация и консолидация

- Снижение объемов. Внутренний спрос на перевозки в I кв. 2025 г. снизился на 1 %. Прогнозируется дальнейшее сокращение грузооборота и выручки.

- Уход игроков с рынка. 25–30 % мелких и средних перевозчиков могут прекратить деятельность из-за давления издержек, снижения маржинальности и сложности адаптации к регуляторике (системе «ГосЛог», ЭТрН).

- Ценовое давление. Средние ставки в I кв. 2025 г. упали на 12,1 %, что приведет к дальнейшему сжатию прибыли.

- Регуляторные изменения. Запуск каботажа для ЕАЭС и внедрение системы «ГосЛог» создадут новую конкурентную и административную среду.

7.2. Среднесрочный прогноз (2027–2028 гг.): восстановление и технологический рывок

- Восстановление спроса. Экономика начнет восстанавливаться, что поддержит рост грузоперевозок, особенно в сегментах e-commerce и импортозамещения.

- Доминирование крупных игроков. Рынок будет контролироваться небольшой группой технологически оснащенных и финансово устойчивых компаний («Деловые Линии», ITECO, СДЭК, «Лорри»).

- Цифровизация как норма. Внедрение AI, Big Data и TMS станет стандартом. Компании смогут повысить эффективность на 20–25 % за счет оптимизации маршрутов и автоматизации процессов.

- Обновление парка. Стабилизация цен на технику и топливо позволит начать обновление изношенного автопарка (53 % техники старше 10 лет).

7.3. Долгосрочный прогноз (до 2029 г.): устойчивый рост и новая модель отрасли

- Устойчивый рост. Сегмент автомобильных перевозок будет расти со среднегодовым темпом ~13 % до 2027 г. Объем рынка может вырасти с 88,4 млрд долл. в 2024 г. до 108,8 млрд долл. к 2029 г.

- Развитие азиатских коридоров. Автотранспорт станет ключевым звеном в «последней миле» мультимодальных схем по коридорам «Север-Юг» и «Восток-Запад».

- «Зеленая» логистика. Рост спроса на электромобили и альтернативные виды топлива станет важным фактором конкурентоспособности.

- Повышение прозрачности. Внедрение системы «ГосЛог» и цифрового мониторинга сделает отрасль более управляемой и безопасной, но создаст высокие барьеры для входа.

7.4. Стратегические тренды

Для успешного прохождения трансформации участникам рынка необходимо сфокусироваться на:

- Технологическом лидерстве: инвестиции в AI и Big Data станут ключевым фактором конкурентоспособности.

- Эффективном управлении затратами: здесь главные задачи — оптимизация использования парка и привлечение квалифицированных кадров.

- Адаптации к регуляторике: успешная интеграция в «ГосЛог» и соблюдение новых правил станут необходимым условием для работы на рынке.

8. Заключение и рекомендации

После двух лет рекордного роста, вызванного структурной перестройкой логистики, отрасль вступила в фазу стагнации, адаптации и консолидации. Драйверы роста (e-commerce, переориентация на Азию) сохраняются, но их эффект нивелируется мощным давлением системных вызовов: падением маржинальности, кадровым голодом, износом автопарка и новыми регуляторными требованиями.

8.1. Ключевые выводы

- Главный парадокс — рост выручки при падении прибыли. Обороты в сегменте выросли почти на 30 % в 2024 году, но прибыль — всего на 3,4 %. Это свидетельствует о катастрофическом снижении маржинальности из-за роста издержек (на зарплаты, топливо, лизинг) и ценового давления.

- Фаза стагнации. Данные I квартала 2025 года показывают снижение внутреннего спроса на 1 % и падение средних ставок на 12,1 %. Это указывает на охлаждение экономики и снижение потребительской активности.

- Неизбежная консолидация. Прогнозируется уход с рынка 25–30 % мелких и средних перевозчиков. Это усилит позиции крупных, технологичных и финансово устойчивых игроков («Деловые Линии», ITECO, СДЭК, «Лорри»).

- Цифровизация — условие выживания. Внедрение AI, Big Data и TMS-платформ становится ключевым фактором конкурентоспособности. Технологии позволяют снизить расходы и повысить эффективность на 20–25 %.

- Регуляторное давление меняет правила игры. Введение системы «ГосЛог» и электронной накладной (ЭТрН) выведет из тени часть рынка, но приведет к росту тарифов на 70 % и создаст высокие барьеры для входа. Запуск каботажа для стран ЕАЭС с 1 сентября 2025 года создаст дополнительную конкуренцию.

- Хронические болезни отрасли. Нехватка водителей категории Е (25–30 %) и изношенный автопарк (53 % техники старше 10 лет) остаются главными ограничителями роста. Обновление парка затруднено из-за высоких цен и ставок по кредитам.

8.2. Рекомендации для участников рынка

Для успешного прохождения трансформации необходимо сфокусироваться на нескольких ключевых приоритетах.

- Важна эффективность, а не на рост. Ключевая задача — оптимизация затрат: повышение загрузки машин, сокращение простоев, минимизация расходов на топливо и ремонт.

- Инвестиции в технологии — приоритет № 1. Внедрение TMS, AI, Big Data и электронного документооборота (ЭДО) должно стать стратегическим приоритетом для снижения издержек и повышения качества сервиса.

- Подготовка к регуляторным изменениям. Успешная интеграция в систему «ГосЛог» и соблюдение новых правил (ЭТрН, каботаж для ЕАЭС) станет необходимым условием для работы на рынке и доступа к крупным заказам.

- Развитие партнерств. Объединение усилий для снижения издержек, повышения переговорной силы с клиентами и расширения географии покрытия.

- Фокус на надежности и прозрачности. В условиях неопределенности клиенты будут выбирать крупных, финансово устойчивых и легальных перевозчиков, способных обеспечить бесперебойную доставку и прозрачный документооборот.

8.3. Рекомендации для клиентов

- Выбирайте надежных и крупных перевозчиков. В условиях консолидации рынка предпочтение стоит отдавать крупным, технологичным и финансово устойчивым компаниям, способным адаптироваться к новым реалиям.

- Ориентируйтесь на долгосрочные контракты. Фиксированные тарифы в рамках долгосрочных контрактов помогут защититься от ожидаемого роста цен после внедрения системы «ГосЛог».

- Требуйте прозрачности и технологичности. Выбирайте перевозчиков, которые предоставляют онлайн-отслеживание грузов, используют электронный документооборот и внедряют современные IT-решения.

Заключительная мысль

Рынок переживает один из самых сложных, но при этом — и самых важных периодов в своей истории. Будущее принадлежит не тем, кто предлагает самые низкие цены, а тем, кто способен обеспечить масштаб, технологическую эффективность, финансовую устойчивость и легальную прозрачность. Следующие 2–3 года станут временем отбора: выживут и будут процветать те, кто сможет превратить вызовы в возможности.