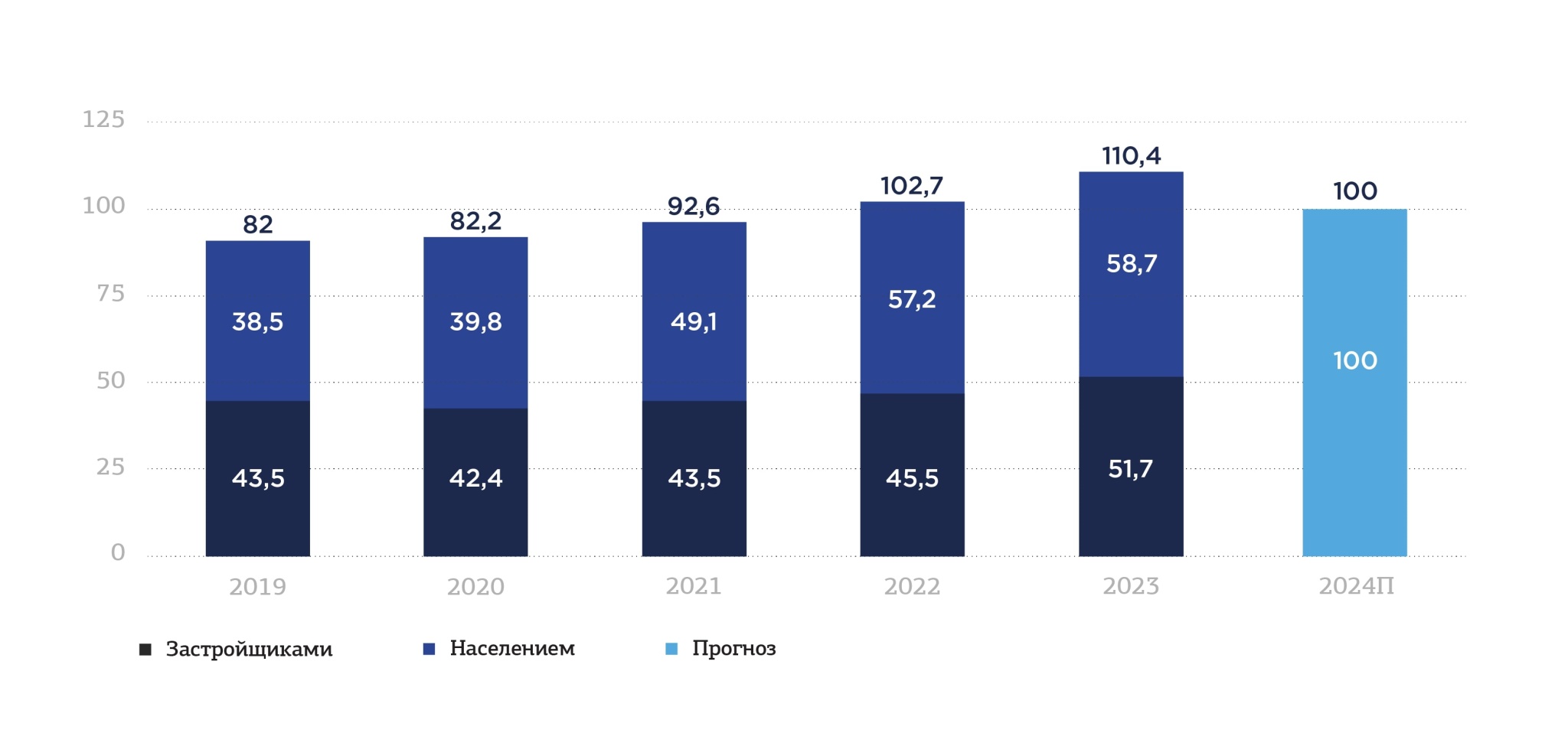

Объем ввода жилых площадей в России в 2019-2024 годах

Объемы ввода жилья за последние пять лет с 2019 по 2023 год демонстрировали среднегодовой рост с темпом 7,7 %. Факторами роста продаж в разные годы послужила госпрограмма «Жилье и городская среда», направленная на увеличение объемов строительства, господдержка отрасли, льготная ипотека, развитие регионального спроса и индивидуального жилищного строительства после пандемии, запуск механизма комплексного развития территорий.

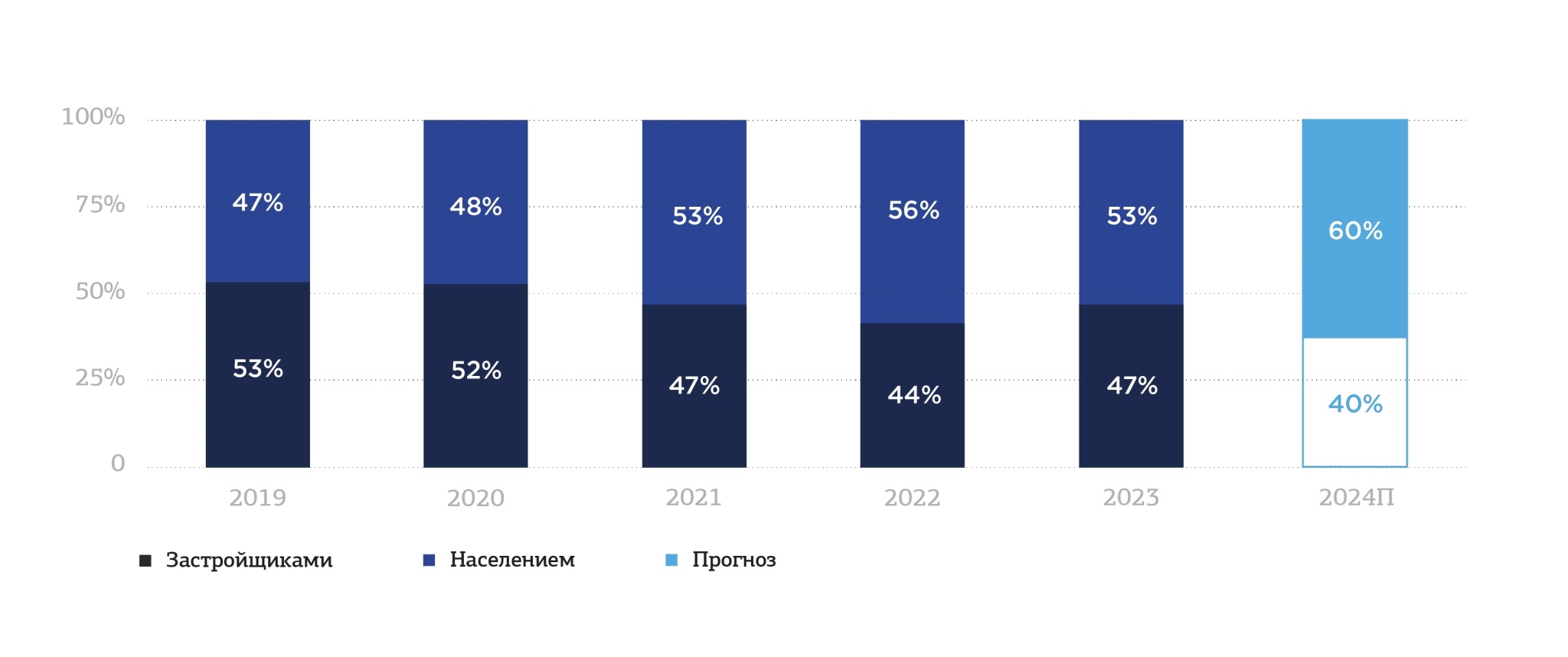

При этом если до 2020 года в структуре преобладала доля вводимых площадей застройщиками, то с 2020 года основная доля приходится на площади, индивидуально построенные населением.

График 1 Динамика ввода площадей жилых помещений в России (2019–2023 годы), млн кв.м.

Источник: Росстат, оперативные данные Министерства строительства и ЖКХ РФ

График 1 Динамика структуры площадей, вводимых на объектах, построенных застройщиками и населением в России (2019–2023 годы), %

Источник: Росстат, прогноз Деловой Профиль

Прогноз объема ввода жилья в 2024-2025 годы

По оперативным данным министра строительства и ЖКХ РФ Ирека Файзуллина, в 2024 году объемы строительства жилья в России превысят отметку в 100 миллионов квадратных метров.

В то же время генеральный директор «Дом.РФ» Виталий Мутко обратил внимание на снижение числа запускаемых застройщиками проектов. По его мнению, эта тенденция может повлиять на объемы ввода жилья в перспективе ближайших 2–3 лет.

По информации аналитического центра «Дом.РФ», к концу третьего квартала 2024 года объем строящегося в России многоквартирного жилья достиг рекордного значения за последние пять лет, составив 118 миллионов квадратных метров, и продолжил увеличиваться в октябре. Однако перспективы реализации новых проектов могут замедлиться на фоне снижения покупательского интереса, что обусловлено завершением программы льготной ипотеки и сохранением высоких ставок на рынке ипотечного кредитования. В период с июля по сентябрь 2024 года объем продаж жилья продемонстрировал снижение: было зарегистрировано 114 тысяч договоров долевого участия (ДДУ), что на 20 % меньше среднего уровня первой половины года и в два раза ниже результатов 2023 года.

Окончание 2024 года характеризуется, с одной стороны, сокращением покупательной способности, а с другой — ростом расходов девелоперов. Среди причин можно отметить следующие:

- Рост ключевой ставки ЦБ, ограничивающий спрос на ипотечное кредитования со стороны населения, а также увеличивающий расходы девелоперов на обслуживание кредитов.

- Ограничение государственных программ субсидирования ипотеки.

- Рост стоимости строительных материалов, импортируемого оборудования и логистических затрат.

- Сокращение предложения на рынке труда вследствие ужесточения миграционной политики, высокого спроса на рабочую силу в логистических сервисах при меньшем физическом труде и более высоких заработных плат.

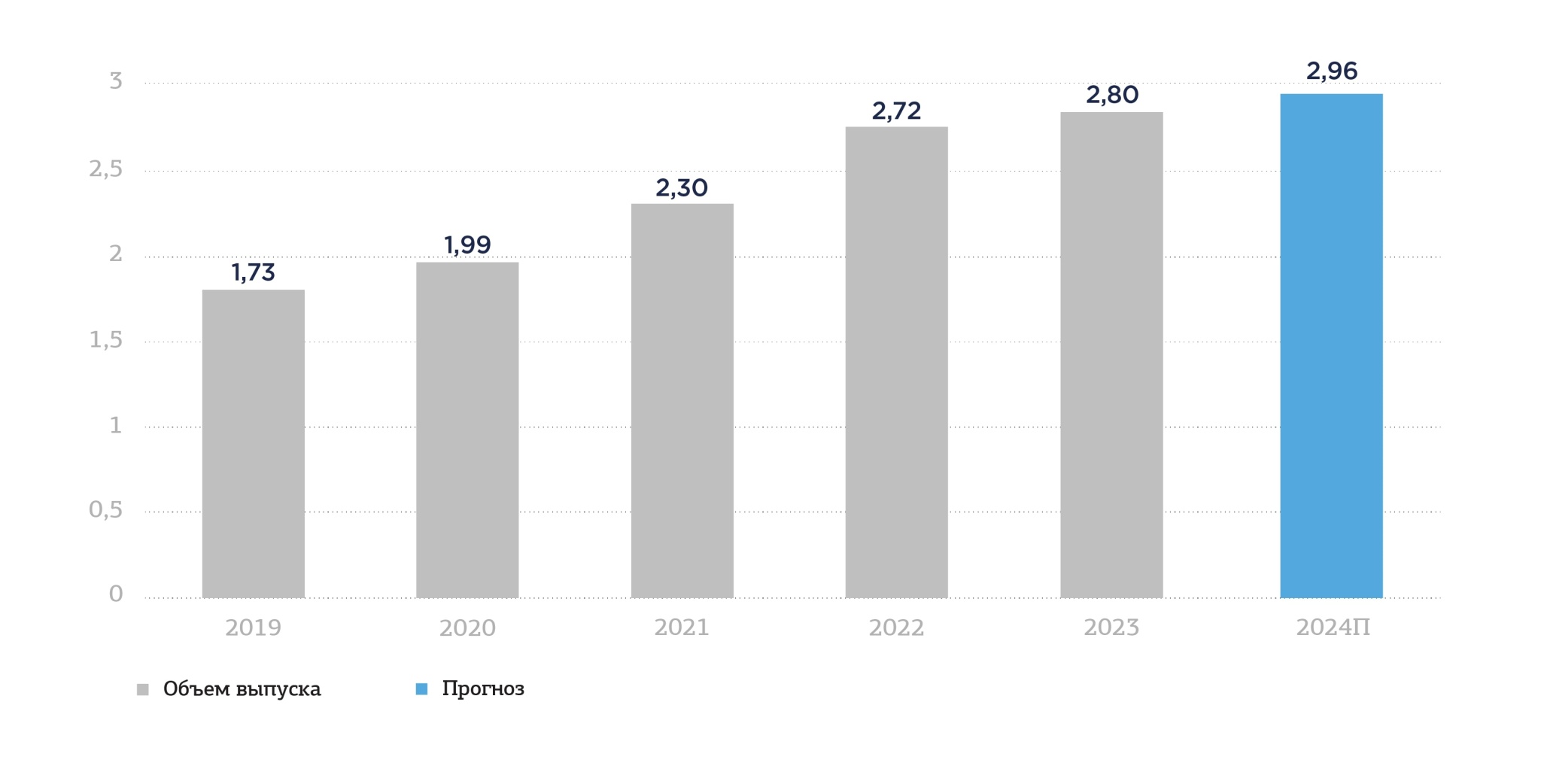

Объем производства строительных материалов в России в 2019-2024 годах

По данным издания «Москва промышленная» Департамента инвестиционной и промышленной политики города Москвы, в 2023 году в России было выпущено строительных материалов в объеме 2,8 трлн руб., что на 2,8 % превышает значение 2022 года.

Начиная с 2019 года среднегодовой темп роста составил 12,8 % годовых в номинальном денежном выражении.

За первую половину 2024 года российское производство строительных материалов показало заметный рост. В стоимостном выражении выпуск продукции увеличился на 5,6 % по сравнению с аналогичным периодом прошлого года. В физическом объеме прирост оказался еще более значительным. Например, объем производства плит из древесины вырос на 20 %, стеновых блоков — на 15 %, керамической плитки — на 9 %, листового стекла — на 7 %. Особенно активно развиваются сегменты производства лифтов, плит из древесины и бетона.

По предварительным оценкам, совокупный объем производства строительных материалов в России по итогам 2024 года может составить 2,96 трлн руб.

График 1 Динамика объема выпуска стройматериалов в России (2019–2023 годы), трлн руб.

Источник: Стратегия развития строительной отрасли Российской Федерации до 2030 года, Минпромторг, Правительство Москвы («Москва промышленная»), оценка Деловой Профиль

Зависимость от импорта до 2022 года

До 2022 года в российской строительной отрасли активно использовались импортные материалы и оборудование, особенно в сегментах высокотехнологичных и специализированных материалов.

Среди импортируемых категорий продукции преобладали: электротехническое оборудование и изделия, запорная и регулирующая арматура, системы вентиляции и кондиционирования, насосное оборудование, сухие строительные смеси, трубы и фитинги, системы отопления, автоматика.

Например, в 2019 году, по оценкам экспертов отрасли:

- Доля импорта керамической плитки и сантехники составляла около 40 %, а основными поставщиками были Италия, Испания, Германия.

- Доля импорта фасадных систем и теплоизоляции составляла около 50 %, основными поставщиками были Германия, Финляндия, Китай.

- Доля импорта строительной химии составляла около 60 %, основными поставщиками были Германия, Швейцария, Италия.

- Доля импорта электрооборудования составляла около 70 %, основными поставщиками были страны ЕС, Китай, Южная Корея.

Среди причин высокой зависимости от импортных материалов и оборудования можно выделить, отсутствие на тот момент аналогов российского производства при высоких требованиях к качеству продукции, а также устоявшиеся предпочтения использования иностранных материалов и оборудования в строительстве.

Адаптация строительной отрасли к новым вызовам

С начала 2022 года строительная отрасль в России продемонстрировала способность оперативно приспосабливаться к изменениям. В условиях санкционного давления и ухода ряда зарубежных компаний акцент был сделан на развитие отечественного производства и импортозамещение.

В этот период российский рынок покинули иностранные представительства ведущих мировых производителей, в том числе в следующих категория строительных материалов и оборудования:

- Автоматика, оборудование (Siemens).

- Электротехнические изделия и оборудование (Schneider Electric, Legrand).

- Вентилируемые фасады (KMEW, NICHIHA).

- Бытовая техника (Panasonic, Sharp, LG, Samsung, Siemens, Indesit, Hotpoint, Whirlpool, Kitchen Aid, Mitsubishi Electric).

- Лакокрасочные материалы (Teknos, Hempel, Jotun, Holland Colours).

- Подъемное оборудование (Schindler, KONE, ThyssenKrupp, OTIS).

- Насосы, отопление и прочее оборудование (Danfoss, Wilo, Grundfos).

- Профили, трубы, фитинги (Rehau, Uponor, Valtec, STOUT).

- Сантехника (Geberit, Grohe, Hansgrohe, Villeroy & Boch, Duravit).

- Светопрозрачные конструкции (VELUX).

- Системы безопасности для зданий (Johnson Controls).

- Строительная техника и инструменты (Hitachi).

- Строительный инструмент (Bosch, DeWalt, Stihl).

- Сухие смеси (Henkel, Holcim, LafargeHolcim, Knauf).

- Минеральная вата (Rockwool).

- Строительная химия (BASF).

По данным Национального объединения строителей (НОСТРОЙ), в 2022 году доля импортных комплектующих в строительстве достигала 60 %. В 2023 году этот показатель сократился вдвое, а по итогам 2024 года ожидается еще большее снижение.

Удалось практически полностью заменить следующие категории продукции:

- запорная и регулирующая арматура;

- кабельные изделия;

- трубы и фитинги;

- часть ассортимента строительной химии.

Отечественные компании активно переходят на использование российских материалов и комплектующих. Достижение промышленного суверенитета остается важной целью на уровне государства и затрагивает все ключевые сектора экономики.

На первом этапе удалось наладить выпуск базовых строительных материалов, что стало серьезным успехом. Однако создание сложных инженерных систем, высокотехнологичного оборудования и специализированного программного обеспечения требует значительно больше времени и усилий: нужны научно-технические исследования и системная государственная поддержка.

Например, в следующих сегментах сохраняется высокая зависимость от импорта:

- инженерное оборудование: насосы и системы кондиционирования остаются сложной категорией для замещения;

- лакокрасочная продукция: доля зарубежной продукции составляет около 75 %.

Также остается сложной ситуация с импортозамещением в премиальном сегменте. В проектах высокого уровня значимы не только качество материалов, но и их уникальность, что пока сложно быстро обеспечить российскими производителями. Несмотря на успехи в массовом сегменте, премиальные строительные проекты требуют особого подхода.

Решение этих проблем связано с запуском новых производственных мощностей и совершенствованием технологических процессов.

Примеры импортозамещения

Лифтовое оборудование. К началу 2024 года доля отечественной продукции на рынке лифтового оборудования достигла 80 %. В частности, четыре завода в Москве за первые шесть месяцев года выпустили более 6 000 лифтов при общей годовой мощности около 25 000 единиц. При этом представлены решения в сфере высокотехнологичного оборудования. Три завода — Карачаровский, Щербинский и завод МЭЛ — успешно сертифицировали лифты, способные развивать скорость движения до 4 м/с. Они предназначены для эксплуатации в многоэтажных жилых домах.

Кондиционерное оборудование и теплообменники предлагают российские предприятия ООО «НПТ Климатика», ООО «Корф», АО «Ридан», продукция которых уже используется на различных объектах медицинского назначения, оздоровительных объектах, в жилых и офисных комплексах.

Видеокамеры, видеорегистраторы и СКУД предлагают российские предприятия ООО «НПП Бевард», ООО «Рубеж», ООО «Кьютек», поставляющие продукцию в госучреждения, девелоперам офисной и жилой недвижимости, госкорпорациям.

Оборудование домофонной связи и установочные изделия предлагает ООО «НПФ Модус-Н».

Государственная поддержка производителей строительных материалов

Каталог импортозамещающих строительных материалов

Отечественное производство продолжает активно развиваться. Благодаря усилиям государства, включая создание каталога импортозамещающих строительных материалов, застройщики могут находить подходящие аналоги без задержек на этапах согласования и экспертиз.

В 2022 году Национальным объединением строителей был создан электронный ресурс — каталог российских аналогов строительной продукции, разработанный НОСТРОЙ. Новый ресурс позволяет застройщикам обходить санкционные ограничения, подбирая материалы и оборудование, аналогичные тем, которые ранее поставлялись из-за рубежа, без задержек на этапах согласования и экспертиз.

По состоянию на конец 2024 года в каталоге НОССТРОЙ представлено более 4000 позиций строительных материалов и более 2300 единиц оборудования иностранных производителей с подбором аналогов среди более чем 2200 российских производителей.

Льготные займы

За последние годы многие проекты развития действующих производств строительных материалов и оборудования, а также проекты создания новых производств получили государственную поддержку.

Одним из популярных механизмов стало получение льготного займа Фонда развития промышленности по сниженной процентной ставке (3–5 %) годовых.

Например, в 2022 году известно о получении льготных займов ФРП на проекты в сфере развития производств строительных материалов:

- Новосибирская компания «Геркулес-Сибирь» получила льготный заем от Фонда развития промышленности (ФРП) на сумму 220 миллионов рублей. Средства направлены на расширение производства сухих строительных смесей, включая клеевые составы, ровнители для пола и штукатурки.

- Предприятие из Калужской области, ООО «Полотняно-заводские конструкционные материалы», привлекло 34 миллиона рублей для организации выпуска цементно-песчаной плитки для вентилируемых фасадов, а также различных видов строительных блоков: керамзитобетонных, многощелевых и пазогребневых.

- Тульская компания «Нефтехимавтоматика» получила финансирование в размере 35,1 миллиона рублей на увеличение объемов производства трубопроводной арматуры, которая используется для регулирования потоков жидкостей и газов в таких отраслях, как газовая и нефтяная промышленность, химия, энергетика и пищевая промышленность.

В 2023 году Фонд развития промышленности поддержал 12 проектов, направленных на развитие отечественного производства строительных материалов. Общий объем финансирования составил 7 миллиардов рублей.

Поддержка была оказана предприятиям, занимающимся созданием и расширением мощностей по выпуску клинкерной плитки, керамогранита, кирпича, газобетонных блоков, минерально-ватных плит и железобетонных изделий.

Иные меры поддержки

Другими мерами поддержки, возможными к применению для проектов по созданию производств строительных материалов, по мнению специалистов компании «Деловой профиль», являются:

- заключение специального инвестиционного контракта (СПИК 1.0 или СПИК 2.0), позволяющего получить налоговые льготы, гарантии стабильности условий ведения деятельности инвестора, право получение статуса единственного поставщика по госзакупкам;

- получение специального статуса резидента особой экономической зоны, позволяющего получить налоговые льготы;

- получение субсидий на компенсацию части понесенных затрат.

Российская строительная отрасль демонстрирует устойчивость и способность развиваться в новых условиях. Благодаря государственной поддержке и усилиям бизнеса удается добиться успехов в производстве базовых материалов. Однако для полного импортозамещения, особенно в сложных и высокотехнологичных сегментах, требуется время и дополнительная проработка стратегий.