При направлении сотрудника в деловую поездку за рубеж организация обязана возместить ему суточные, расходы на проезд, наем жилого помещения, на оформление загранпаспорта, визы, обязательной медицинской страховки, обязательных консульских и аэродромных сборов. Перечень командировочных затрат не является исчерпывающим. Компания вправе возмещать и другие расходы, если они произведены с разрешения работодателя, а порядок возмещения зафиксирован в локальном акте (ст. 168 ТК РФ, п. 23 Положения об особенностях направления работников в служебные командировки, утв. постановлением Правительства РФ от 13.10.08 № 749, далее – Положение).

Перед отъездом работнику выдается денежный аванс на оплату предстоящих расходов (п. 10 Положения). По возвращении из командировки в течение трех рабочих дней сотрудник сдает в бухгалтерию авансовый отчет с приложенными к нему документами, подтверждающими расходы (п. 26 Положения).

Соответственно, до того, как работник отчитается о произведенных в поездке тратах, для целей бухгалтерского и налогового учета в качестве аванса квалифицируются:

- наличные суммы, выданные под отчет;

- наличные денежные средства, снятые с корпоративной карты в банкоматах и отделениях банков;

- платежи за те или иные услуги, произведенные с использованием корпоративной карты;

- суммы, зачисленные на «зарплатные» или личные карты сотрудника.

Рассмотрим ситуации, вызывающие на практике затруднения у бухгалтеров при определении рублевой величины расходов, произведенных в иностранной валюте.

Аванс выдан наличными в рублях

Сотрудник обменивает рубли на иностранную валюту в обменном пункте банка перед поездкой. Или наоборот, неизрасходованную валюту в рубли после поездки (при наличии такого остатка). Возникает вопрос: по какому курсу в бухгалтерском и налоговом учете следует отражать командировочные расходы? Варианты такие:

- на дату утверждения авансового отчета;

- на дату выдачи аванса под отчет;

- на дату обмена рублей на иностранную валюту?

Все операции по конвертации валютных средств, проводимые через обменные пункты банков, должны рассматриваться только как операции физических лиц. Далее при покупке валюты командированный работник истратит конкретное количество рублей на покупку конкретного количества валюты от имени физлица. Затем на территории иностранного государства сотрудник истратит какое-то количество валюты на жилье, телефонные переговоры и иные расходы в интересах организации, что подтвердят первичные документы (п. 2 ст.14 Федерального закона от 10.12.03 № 173-ФЗ «О валютном регулировании и валютном контроле», далее – Закон № 173-ФЗ).

Работодатель компенсирует работнику его фактические расходы, а именно сумму в рублях, которую он потратил для приобретения израсходованного количества валюты.

В связи с этим чиновники рекомендуют определять командировочные расходы исходя из суммы валюты, истраченной согласно первичным документам по курсу обмена. При этом курс обмена определяется по справке банка об обмене. А расходы отражаются в налоговом учете датой утверждения авансового отчета. Если справка банка об обмене валюты отсутствует, работник не сможет подтвердить обменный курс. В этом случае расчет производится с использованием курса ЦБ РФ на дату утверждения авансового отчета (подп. 5 п. 7 ст. 272 НК РФ, письма Минфина РФ от 31.03.11 № 03-03-06/1/193, ФНС РФ от 21.03.11 № КЕ-4-3/4408). Аналогичный подход применяется и в бухучете.

Если работнику в качестве аванса выдаются из кассы рубли и после командировки он возвращает в кассу остаток неизрасходованных средств также в рублях, то у организации отсутствуют операции в иностранной валюте. Значит, нет оснований и для применения ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (далее – ПБУ 3/2006). Расходы на конвертацию валюты подтверждаются документами обменного пункта банка. Соответственно, в бухучете расход признается в размере потраченных рублей с учетом всех обменов. При этом применяются фактические курсы обмена валюты.

Пример 1. Сотрудник направлен в командировку в Грецию с 22 по 24 апреля 2015 года.

21 апреля 2015 года под отчет выдан аванс наличными в размере 52 800 руб.

В этот же день работник приобрел в банке 800 Евро по курсу 66 руб./евро.

Общая сумма затрат по деловой поездке (в том числе суточные и документально подтвержденные расходы) – 750 Евро.

24 апреля 2015 года работник обменял в банке неизрасходованный аванс (50 Евро) по курсу 65 руб./евро.

27 апреля 2015 года утвержден авансовый отчет (с приложением справок банков об обмене валюты); остаток аванса внесен в кассу.

Компания отразит в учете следующие суммы:

- возврат неизрасходованного аванса в кассу – 3250 руб. (50 Евро х 65 руб.);

- командировочные расходы – 49 500 руб. (750 Евро х 66 руб.);

- ·расходы, связанные с обменом валюты – 50 руб. (52 800 – 49 500 – 3250).

Эти затраты признаются в целях налогообложения прибыли (подп. 12 п. 1 ст. 264 НК РФ).

Пример 2. Воспользуемся условиями примера 1.

Предположим, что работник не представил справки банков об обмене валюты.

На дату утверждения авансового отчета (27 апреля 2015 года) курс ЦБ РФ следующий: 1 Евро = 54,6590 руб.

В этом случае суммы будут такие:

- возврат неизрасходованного аванса в кассу – 3250 руб.;

- командировочные расходы – 40 994,25 руб. (750 Евро х 54,6590 руб.);

- расходы связанные с обменом валюты – 8555,75 руб. (52 800 – 40 994,25 – 3250).

Но в налоговом учете затраты на конвертацию валюты не признаются из-за отсутствия надлежащего документального подтверждения (п. 1 ст. 252, п. 49 ст. 270 НК РФ).

Величина командировочных расходов также определяется исходя из официального курса ЦБ РФ на дату утверждения авансового отчета, если на деловую поездку аванс не выдается, а по возвращении работодатель компенсирует работнику этот перерасход. Это справедливо для ситуации, когда справка банка об обмене валюты отсутствует (письмо Минфина РФ от 06.06.11 № 03-03-06/1/324).

Аванс выдан наличными в иностранной валюте

Выплата аванса работнику в иностранной валюте в связи с командировкой, а также погашение неизрасходованного аванса осуществляются в соответствии с Законом № 173-ФЗ (п. 16 Положения). По общему правилу валютные операции между резидентами запрещены. Исключение предусмотрено для операций по оплате или возмещению расходов физлица, связанных со служебной командировкой за пределы территории РФ, а также операций по погашению неизрасходованного аванса, выданного в связи со служебной командировкой (подп. 9 п. 1 ст. 9 Закона № 173-ФЗ). Следовательно, выдача командировочных в иностранной валюте нарушением валютного законодательства не является (письмо Банка РФ от 30.07.07 № 36-3/1381, постановление Президиума ВАС РФ от 18.03.08 № 10840/07).

Датой осуществления расходов на командировки признается дата утверждения авансового отчета (подп. 5 п. 7 ст. 272 НК РФ). Расходы, выраженные в иностранной валюте, для целей налогообложения прибыли пересчитываются в рубли по официальному курсу ЦБ РФ на дату признания расхода (п. 10 ст. 272 НК РФ).

Но для случаев выплаты аванса существует специальное правило – расходы, выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ на дату перечисления аванса (в части, приходящейся на аванс). Эти нормы применяются и к авансам, выданным под отчет на предстоящую деловую поездку. Так, Минфин России в письме от 30.07.10 № 03-03-06/2/136 отметил, что стоимость имущества (работ, услуг), оплаченная в иностранной валюте путем предварительной оплаты, может определяться по курсу ЦБ РФ, действовавшему на дату перечисления аванса, – в части, приходящейся на предоплату. И на дату перехода права собственности – в части последующей оплаты.

В бухучете действует аналогичный порядок пересчета командировочных расходов в рубли (п. 9 ПБУ 3/2006, приложение к ПБУ 3/2006).

Рассмотрим на примерах, каким образом определяется «рублевый эквивалент» затрат, понесенных за рубежом и выраженных в иностранной валюте.

Предположим, выдан аванс в валюте платежа.

Пример 3. Сотрудник направлен в командировку в Бельгию с 18 по 21 мая 2015 года

15 мая 2015 года под отчет выданы:

- аванс наличными в размере 650 Евро;

- авиабилеты общей стоимостью 28 000 руб. (приобрел работодатель).

Расходы на проживание составили 500 Евро (счет гостиницы датирован 21 мая 2015 года).

25 мая 2015 года утвержден авансовый отчет, выплачен перерасход.

Положением о командировках по организации суточные при направлении в Бельгию установлены в размере 50 Евро.

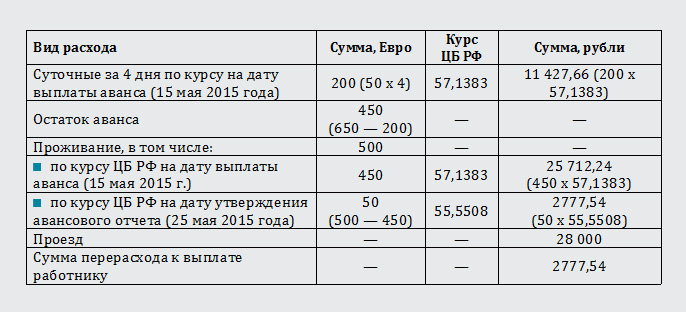

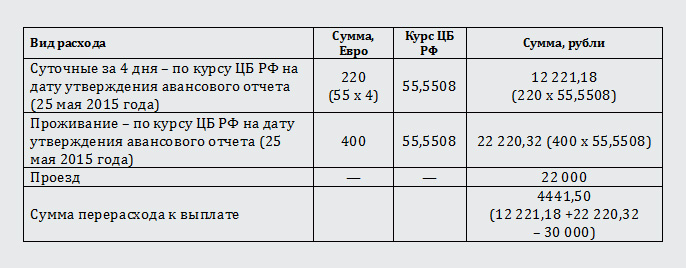

В учете компания отразит следующие расходы (Таблица 1):

Таблица 1.

Когда с курсовой разницы НДФЛ не платят

Не исключена ситуация, при которой компания не сможет возместить сотруднику перерасход в день утверждения авансового отчета. В этом случае при возмещении работнику его денежных средств в иностранной валюте возникает курсовая разница в виде разницы курсов валют на дату утверждения авансового отчета и дату фактического возврата ему денежных средств в иностранной валюте.

Такая курсовая разница носит характер материальной выгоды, но НДФЛ не облагается. Перечень случаев, когда материальная выгода признается налоговым доходом, закрытый. Он не включает разницу между курсами валют на дату утверждения авансового отчета сотрудника и дату фактического возврата ему денег в иностранной валюте (письмо Минфина РФ от 21.04.14 № 03-03-06/1/18259).

Аванс выдан в одной иностранной валюте, а расход произведен в другой валюте

В такой ситуации учет усложняется тем, что бухгалтеру придется переводить расходы из одной валюты в другой по кросс-курсу ЦБ РФ. Кросс-курс ЦБ РФ – это курс одной иностранной валюты к другой, рассчитанный по установленным ЦБ РФ официальным курсам этих валют по отношению к рублю. При расчете кросс – курса используется курс ЦБ РФ на дату совершения хозяйственной операций (по чекам).

Расчет целесообразно оформить бухгалтерской справкой и приложить к авансовому отчету.

Пример 4. Воспользуемся условиями примера 3.

Предположим, аванс выплачен наличными в размере 700 долл. США (USD).

Положением о командировках по организации суточные при направлении в Бельгию установлены в размере 65 USD.

В данном случае необходимо перевести расходы из иностранной валюты, в которой расплачивался работник (Евро), в валюту выдачи (USD) с применением кросс-курса ЦБ РФ.

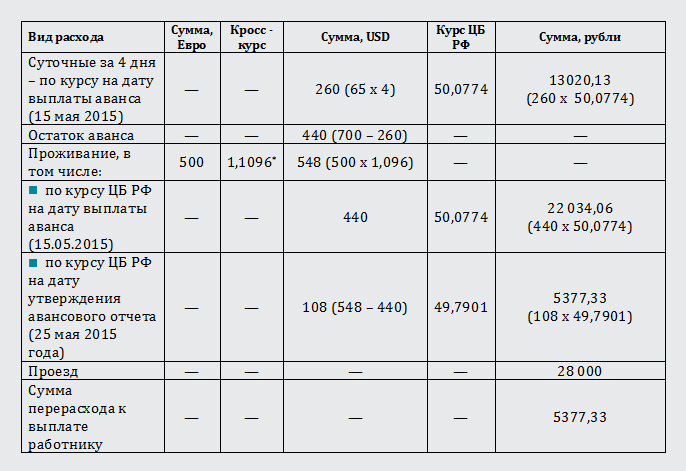

В учете компании отразит следующие суммы (Таблица 2):

Таблица 2.

* Кросс – курс 1 Евро: 55,2441 руб. / 49,7919 руб. = 1,1096 USD

1 EUR = 55,2441 руб. – курс ЦБ РФ на 21 мая 2015 года (на дату совершения операции);

1 USD = 49,7919 руб. — курс ЦБ РФ на 21 мая 2015 года (на дату совершения операции)

Нестандартная ситуация может возникнуть, если работник направлен в служебную поездку в страну, где «в ходу» иностранная валюта, курс которой к рублю Банком России не устанавливается.

При расчете командировочных расходов Минфин России рекомендует руководствоваться подходом, предложенном письмом ЦБ РФ от 14.01.10 № 6–Т (письмо от 11.02.11 № 03–03–06/1/87). Так, если иностранная валюта не включена в Перечень иностранных валют, официальные курсы которых по отношению к российскому рублю устанавливаются ЦБ РФ, в этом случае курс данной валюты может определяться с использованием установленного ЦБ РФ официального курса долл. США по отношению к рублю, действующего на дату определения курса. И курса иностранной валюты, не включенной в Перечень, к доллару США на дату, предшествующую дате определения курса.

В качестве курсов иностранных валют, не включенных в Перечень, к доллару США могут использоваться котировки данных валют к доллару США, представленные в информационных системах Reuters или Bloomberg или опубликованные в газете Financial Times (в том числе в их представительствах в интернете).

Пример 5. Сотрудник направлен в командировку в Израиль с 18 по 21 мая 2015 года.

15 мая 2015 года под отчет выданы:

- аванс наличными в размере 600 долл. США (USD);

- авиабилеты общей стоимостью 20 000 руб. (приобретены работодателем).

Расходы на проживание составили 1400 израильских шекелей (ILS), счет гостиницы датирован 21 мая 2015 года.

25 мая 2015 года утвержден авансовый отчет, неизрасходованный остаток валюты возвращен в кассу.

Положением о командировках по организации суточные при направлении в Израиль установлены в размере 40 USD.

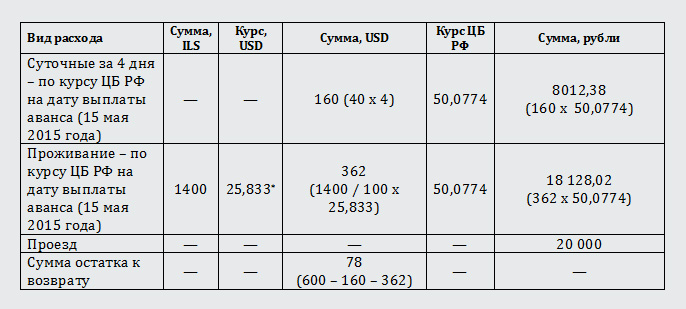

В учете компания отразит следующие расходы (Таблица 3):

Таблица 3.

* Предположим, что курс, опубликованный в газете Financial Times, на 20 мая 2015 года (дата, предшествующая дате совершения операции) будет следующим: 100 ILS = 25,833 USD.

Сотрудник использует рублевую корпоративную карту

Корпоративные банковские карты – одна из форм безналичных расчетов, при которой зачисленные на специальный карточный счет деньги принадлежат организации. Командированный сотрудник имеет возможность, как расплатиться картой за услуги (например, авиаперелет, проживание в гостинице, такси), так и снять наличную иностранную валюту в банкомате или в отделении банка (п. 2.5 Положения об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт, утв. ЦБ РФ 24 декабря 2004 года № 266 – П).

Зачастую российские компании используют в коммерческой деятельности рублевые корпоративные карты. В этом случае «валютные» расходы за рубежом банк конвертирует по курсу, установленному в договоре, заключенном с банком. Например, по межбанковскому курсу с учетом комиссии банка за совершение операции. И этот «договорной» курс, как правило, выше официального курса ЦБ РФ.

Так же, как и в ситуации, когда аванс под отчет выдается наличными в рублях, при расчетах корпоративной картой организация не совершает операций в иностранной валюте. Значит, нет оснований и для применения ПБУ 3/2006. Для целей налогообложения прибыли величина расхода определяется по курсу ЦБ РФ на дату утверждения авансового отчета. Пересчитывать затраты по курсу на дату перечисления аванса не нужно (абз. 1 п. 10 ст. 272 НК РФ).

В итоге в налоговом и бухгалтерском учете понесенные работником расходы признаются в размере фактических затрат, в том числе:

- рублевая стоимость услуг, оплаченных картой, определяется по курсу ЦБ РФ на дату утверждения авансового отчета;

- расход на конвертацию (разница между фактической стоимостью услуг, списанной с карты в момент совершения операции, и вышеуказанной рублевой стоимостью). Этот расход целесообразно оформить бухгалтерской справкой, а сумма, списанная с карты, подтверждается банковской выпиской.

Пример 6. Сотрудник направлен в командировку в Испанию с 18 по 21 мая 2015 года.

15 мая 2015 года под отчет выданы авиабилеты общей стоимостью 22 000 руб. (приобретены работодателем).

Также сотруднику выдана корпоративная карта в рублях, по которой были произведены следующие операции:

19 мая 2015 года сотрудник обналичил в банкомате суточные в размере 220 Евро (согласно выписке банка со счета списана сумма 12 980 руб.);

21 мая 2015 года оплачен счет гостиницы за проживание 400 Евро (согласно выписке банка со счета списана сумма 23 400 руб.)

25 мая 2015 года утвержден авансовый отчет.

Положением о командировках по организации суточные при направлении в Испанию установлены в размере 55 Евро.

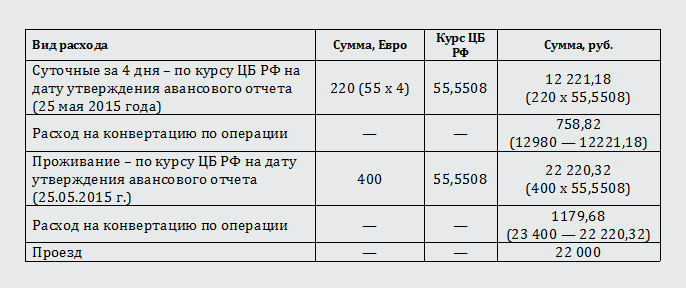

В учете компании отразит следующие расходы (Таблица 4):

Таблица 4.

Расплачиваясь банковской картой, важно сохранять квитанции

Одним из условий возмещения работодателем командировочных расходов работнику является факт осуществления затрат, в том числе с использованием банковской карты. В этом случае к авансовому отчету нужно приложить оригиналы всех документов, связанных с использованием банковской карты. В частности, это квитанции банкоматов, слипов (квитанция электронного терминала) и др., в которых указывается фамилия держателя банковской карты (письмо Минфина РФ от 06.04.15 № 03–03–06/2/19106).

«На службе» личная карта работника

Перечисление аванса на рублевую личную или зарплатную карту командированного работника – довольно популярный способ выдачи денежных средств под отчет. Тем более, что Минфин России и Федеральное казначейство считают возможным перечисление средств на банковские счета физических лиц – сотрудников организаций в целях осуществления ими с использованием карт физлиц, выданных в рамках «зарплатных» проектов.

По мнению чиновников, это способствует минимизации наличного денежного обращения. (письма Минфина РФ № 02-03-10/37209, от 05.10.12 № 14-03-03/728 и Федерального казначейства № 42-7.4-05/5.2-554 от 10.09.13, от 26.07.11 № 42-7.4-05/5.2-500). При этом ведомства рекомендуют предусмотреть в учетной политике положения, определяющие порядок расчетов с подотчетными лицами через их личные банковские карты (ст. 8 Федерального закона от 06.12.11 № 402–ФЗ «О бухгалтерском учете»).

Кроме того, в платежном поручении важно указать, что перечисленные средства являются подотчетными. Организации необходимо получить от сотрудника письменное заявление о перечислении подотчетных сумм на его личную банковскую карту с указанием реквизитов. А сотруднику к авансовому отчету необходимо приложить документы, подтверждающие оплату банковской картой (письмо Минфина РФ от 25.08.14 № 03-11-11/42288).

По аналогии с ситуацией, когда в деловой поездке работник расплачивается корпоративной картой, в данном случае организация не совершает операций в иностранной валюте. Соответственно, в налоговом и бухгалтерском учете признается «рублевая» стоимость услуг, оплаченных личной картой, определяемая по курсу ЦБ РФ на дату утверждения авансового отчета. Так как курс конвертации банка выше курса ЦБ РФ, с рублевой карты работника была списана сумма в большем размере.

Возникает вопрос: должен ли работодатель отразить в учете расход в виде разницы между фактической стоимостью услуг, списанной с личной карты сотрудника, и вышеуказанной «рублевой» стоимостью? Это зависит от организации. Компания может не возмещать эти затраты работнику. Или наоборот, компенсировать на основании подтверждающих документов (например, выписки банка с личной карточки работника). Для избежания возможных споров целесообразно закрепить принятое решение в соответствующем локальном акте компании.

Пример 7. Воспользуемся условиями примера 6.

Предположим, что на личную карточку сотрудника был перечислен аванс в сумме 30 000 руб.

Положением о командировках по организации предусмотрено следующее:

При использовании личной банковской карты в служебных командировках расходы на конвертацию валюты при оплате товаров (работ, услуг) картой возмещаются работнику в случае представления банковской выписки.

Работник не представил в бухгалтерию банковскую выписку по карте.

В учете компания отразит следующие расходы:

НДФЛ со сверхнормативных суточных

Суточные в иностранной валюте пересчитываются в рубли по официальному курсу ЦБ РФ на дату фактического получения дохода (п. 5 ст. 210 НК РФ). Если размер суточных превысит 2500 руб. за каждый день нахождения в командировке, то с суммы превышения удерживается НДФЛ (п. 3 ст. 217 НК РФ). При этом датой получения работником такого дохода является дата утверждения авансового отчета.

Значит, при определении части суточных, облагаемых НДФЛ, пересчет производится по курсу ЦБ РФ, действующему на дату утверждения авансового отчета (письма Минфина РФ от 27.03.15 № 03-04-07/17023, от 29.12.14 № 03-04-06/68074, ФНС РФ от 07.04.15 № БС-4-11/5737).

Пример 8. Воспользуемся условиями примера 3.

Рассчитаем сумму НДФЛ, подлежащую удержанию со сверхнормативных суточных.

Облагаемый доход составит 1110,16 руб. (50 Евро х 4 дня х 55,5508 руб.* – 2500 руб. х 4 дня)

Работодатель удерживает НДФЛ в сумме 144,32 руб. (1110,16 руб. х 13%).

* 1 EUR = 55,5508 руб. – курс ЦБ РФ на 25 мая 2015 года (на дату утверждения авансового отчета)

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), журнал «Российский налоговый курьер»